Альфа Банк кредитная карта — особенности и условия

Банковский сектор сегодня относится к наиболее динамично развивающимся. Постоянно появляются новые интересные предложения как для физических, так и для юридических лиц. Однако существует ряд удачных решений, спрос на которые с течением времени только возрастают. К таким относятся карты со льготным периодом кредитования. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для совершения покупок в те периоды, когда свободных сумм нет. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для оплаты покупок. На рынке данного банковского продукта явственно выделяется Альфа Банк кредитная карта, предполагающая льготный период длительностью в целых 100 дней.

Альфа банк кредитная карта 100 дней без процентов: общая характеристика

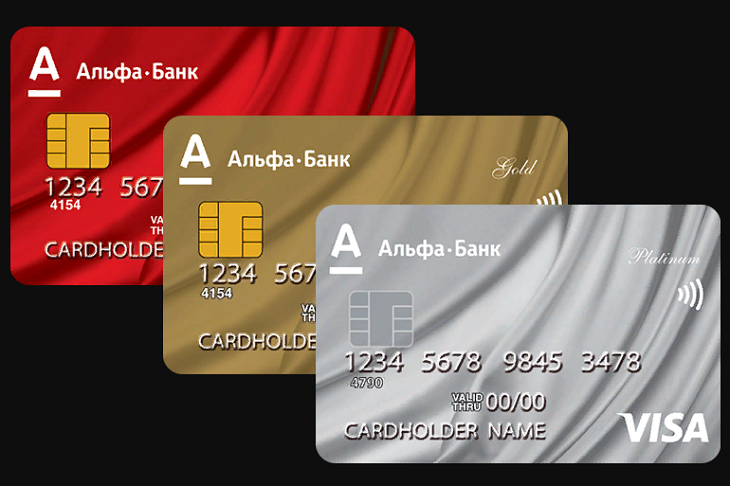

Кредитные карты такого образца можно получить одной из двух систем: Visa и MasterCard, причем как в рублях, так и в валюте. Наличие у карточки электронного чипа делает ее использование в разы удобнее, главным образом для тех, кто часто выезжает за рубеж.

Нечасто банки имеют возможность предложить своим клиентам настолько длинный срок беспроцентного кредита. Обычно он составляет до 50 дней. Поэтому альфа банк кредитная карта 100 выгодно выделяется среди прочих. Особенно с учетом того, что отсутствие начисления процентов с течение льготного периода относится не только к покупкам: альфа банк снятие с кредитной карты в банкоматах разрешает.

Чтобы суметь правильно воспользоваться всеми преимуществами такого предложения, следует внимательно изучить условия кредитных карт альфа банка и вникнуть во все нюансы, так как штрафы, комиссии и неустойки за просрочку значительные и разом перекроют всю полученную выгоду.

Кредитные карты 100 дней без процентов бывают трех категорий: Classic, Gold и Platinum. Они отличаются суммой кредитного лимита, стоимостью обслуживания и комиссией. Процентная ставка равна для всех и составляет от 11,99%.

Льготный период: на что стоит обратить внимание

Сразу отметим, что разрекламированный льготный период 100 дней дается лишь владельцам традиционных кредитных карточек, выпущенных банком. Иные категории карт (к которым относятся кобрендинговые) рассчитаны на шестидесятидневный период без процентов.

Суть наличия льготного периода в том, что вы имеете право пользоваться деньгами банка бесплатно. Для этого вы должны запустить цикл, совершив покупку или сняв наличные деньги в банкомате. С этого момента у вас есть сто дней на то чтобы вернуть основной долг.

Однако важно помнить, что определенные платежи нужно совершать регулярно. Число, когда был заключен кредитный договор, является точкой отсчета платежного периода, причем это правило работает для каждого месяца. Данный период длится двадцать дней, в течение которых на карту необходимо внести минимальный платеж, который составляет 5% от общей суммы задолженности по кредитной карте (не может быть меньше 320 рублей). И самый главный момент: только после совершения первой покупки начинается период без процентов. Уже на следующий день после ее совершения все новые покупки становятся льготными (в данном случае – в течение ста или шестидесяти дней). Общую сумму накопившейся задолженности необходимо погасить до окончания установленного срока. Если вы не выходите в ноль, то следующий льготный период не активируется, а банк начисляет проценты за пользование заемными средствами.

Для большей наглядности расчета льготного периода рассмотрим схему, предложенную на официальном сайте Альфа Банка. Предположим, что договор с банком заключен 22 ноября. Но это не главная дата, основное внимание уделяем тому числу, когда была сделана первая покупка с использованием полученной кредитной карты. В нашем примере это 28 ноября. Следовательно, со следующего дня ведет отсчет льготный период, который длится 100 дней (до 9 марта). В течение этого периода требуется дважды заплатить минимальный платеж. Сроки отсчитываются от числа заключения договора и составляют 20 дней. Вся задолженность должна быть погашена до того, как придет 9 марта. В таком случае проценты начислены не будут, и цикл начнется заново.

Для удобства банк предоставляет возможность контролировать суммы и даты платежей различными способами. Выписку можно запросить онлайн через интернет-банк, в колл-центре, через мобильное приложение, а также в любом отделении банка (платно).

Где взять карточку?

Оформить кредитную карту Альфа Банка может гражданин РФ достигший возраста 18 лет при выполнении следующих условий:

- постоянный доход не менее 5000 рублей в месяц (для Москвы – 9000 в месяц);

- трудовой стаж не менее трех месяцев без перерывов;

- предоставление контактного номера телефона (и сотового, и стационарного по месту жительства)

- предоставление рабочего контактного телефона

- клиент должен работать, проживать и иметь постоянную прописку в городе (либо в непосредственной близости от него), в котором имеется хотя бы одно отделение Альфа Банка.

Альфа банк кредитная карта онлайн также оформляется. Можно оставить на официальном сайте банка заявку, которая рассматривается в кратчайшие сроки. Заявку на кредит можно подать, предоставив только два документа, одним из которых должен быть паспорт.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Условия пользования кредитной картой Альфа-Банка: лимиты, комиссии, годовое обслуживание

В современном мире кредитная карта Альфа-Банка — это удобный инструмент, при разумном использовании которого можно сделать свою жизнь значительно более комфортной. Кредитки Альфы отличаются от предложений других банков интересными и на первый взгляд очень выгодными условиями.

Особенности кредитных карт Альфа-Банка

Разберемся детальнее на примере карты 100 дней без процентов.

Преимущества данной кредитки:

- большой льготный период кредитной карты Альфа-Банка — 100 дней;

- длительность льготного периода (грейс-периода) не привязана к отчетному периоду, как в других банках;

- возможность снимать наличные с кредитной карты Альфа-Банка по тем же условиям, что и совершать покупки;

- возможность совершать переводы с кредитки на другие карты;

- разумная процентная ставка от 23,99%;

- относительная простота оформления (можно подать заявку онлайн).

Из существенных недостатков кредитной карты 100 дней Альфа-Банка выделим следующие:

- отсутствие какой-либо бонусной программы;

- неочевидное негативное влияние платы за SMS-информирование Альфа-Чек на льготный период;

- комиссия 3% за операции за границей в валюте (подробнее об этом мы написали ниже).

Большая длительность грейс-периода – это серьезный плюс. Сложно найти, у каких еще банков льготный период 100 дней или больше. И важная особенность предложения от Альфа-Банка в том, что длительность этого периода не привязана к расчетной дате. В других банках обычно длина беспроцентного периода составляет от 25 до 55 дней в зависимости от даты образования задолженности. В Альфе же период погашения без процентов составляет честные 100 дней именно с момента образования первой задолженности после предыдущего полного погашения. Подробнее об этом мы написали в советах по использованию кредитной карты.

Точные тарифы и условия кредитки Альфа-Банка первую очередь определяются ее категорией: стандартная классическая, золотая или платиновая. Это влияет на максимальный лимит, который могут одобрить, стоимость годового обслуживания, комиссию и ограничения на снятие наличных с кредитной карты Альфа-Банка и переводам. Условия оформления для всех кредитный карт одинаковы. А по длительности беспроцентного периода есть 2 основных варианта:

- 100 дней – для карт «100 дней без процентов» и «Близнецы»;

- 60 дней – для всех остальных типов карт, кроме карты рассрочки #вместоденег.

У карты рассрочки Альфа-Банка на самом деле тоже есть льготный беспроцентный период, но он не фиксированный и зависит от магазина-партнера, где совершается покупка по кредитной карте. Логика работы карты #вместоденег сильно отличается от остальных типов карт и ее стоит рассматривать отдельно.

На проценты по кредитной карте Альфа-Банка влияет количество документов, которые вы подаете с заявкой на оформление. Подробнее об этом можно прочитать в разделе про оформление.

Таблица с описанием условий и тарифами

Ниже представлена подробная таблица, по которой вы сможете изучить условия кредитных карт Альфа-Банка: 100 дней без процентов, Alfa Travel, Аэрофлот, РЖД, Cash Back и Перекресток.

Альфа-Банк с завидной регулярностью обновляет условия обслуживания в своих правилах, при этом не во всех остальных документах на официальном сайте информация обновляется вовремя. Последний раз обновление правил на стороне банка было 17 июля 2019 года. Наша таблица содержит актуальные данные с учетом всех последних обновлений. Свежий талмуд на 276 страниц с описанием тарифов всегда можно найти тут.

Вы наверняка заметите, что стоимость годового обслуживания кредитных карт Альфа-Банка, указанная у нас, выше, чем на страницах этих карт на официальном сайте. Поясняем – Альфа-Банк может выпустить кредитную карту на основании Анкеты-Заявления (и для тех, кто уже является клиентом Альфа-Банка, и тех, кто еще нет) или Кредитного предложения (возможно только для текущих клиентов). Если кредитная карта выпускается на основании Кредитного предложения, то стоимость обслуживания может быть минимальна и как раз соответствовать той, что указана на официальном сайте. Но Кредитное предложение Альфа-Банк делает сам и только текущим клиентам по своему усмотрению. И факт того, что вы уже являетесь клиентом банка, не дает вам права на гарантированное получение более выгодных условий, если сами просите банк сделать вам кредитку. Поэтому чтобы сориентироваться, сколько стоит кредитная карта Альфа-Банка в 2019 году, смотрите таблицу или читайте оригинальный документ на 200+ страниц с тарифами. У нас указаны только те условия, которые можно получить на основании Анкеты-Заявления.

Обращаем внимание, что кредитные карты Близнецы Альфа-Банк не выдает начиная с 25 июня 2018 г. Данные по этим картам удалены из таблицы описания тарифов.

| Visa Classic / MasterCard Standard / MasterCard World / Visa Green | Visa Gold / MasterCard Gold / Visa Signature Light | Visa Platinum / MasterCard Platinum / Visa Signature / Visa Platinum Black / MasterCard World Black Edition | |

| Валюта | Рубли РФ/Доллары США/Евро | ||

| Лимит кредитной карты Альфа-Банка в рублях: | |||

| Москва и регионы | 5 000 – 500 000 | 5 000 – 700 000 | 150 000 – 1 000 000 |

| Льготный беспроцентный период на оплату покупок и выдачу наличных зависит от типа карты: | |||

| 100 дней без процентов | 100 дней | ||

| РЖД Аэрофлот Alfa Travel Cash Back Перекресток | 60 дней | ||

| Проценты по кредитной карте Альфа-Банка | 23,99% — 38,99% (определяется индивидуально по предоставленным документам) | ||

| Стоимость обслуживания основной кредитной карты за год: | |||

| 100 дней без процентов | 1290 | 2990 | 6490 |

| РЖД | 990 | 2990 | 6490 |

| Аэрофлот | 1290 | 2990 | 7990 |

| Аlfa Travel — с пакетом услуг — без пакета услуг | 990 1290 | 2490 2990 | 4990 6990 |

| Cash Back | — | 3990 | — |

| Перекресток | 490 | — | — |

| Стоимость годового обслуживания дополнительной второй кредитной карты Альфа-Банка: | |||

| 100 дней без процентов | 990 | 2490 | 4990 |

| РЖД | 790 | 2490 | 4990 |

| Аэрофлот | 990 | 2490 | 7990 |

| Аlfa Travel — с пакетом услуг — без пакета услуг | 990 1290 | 2490 2990 | 4990 6990 |

| Cash Back | — | — | — |

| Перекресток | 490 | — | — |

| Стоимость перевыпуска кредитной карты в случае утраты | 290 | ||

| Стоимость экстренного перевыпуска кредитной карты (за 72 часа) | 6750 | включено в стоимость обслуживания | включено в стоимость обслуживания |

| Выпуск виртуальной кредитной карты Альфа-Банка к любому счету | 49 | ||

| Бонусная программа: | |||

| 100 дней без процентов | нет | ||

| РЖД (баллы «РЖД Бонус») | 1,25 баллов за 30 руб. | 1,75 баллов за 30 руб. | 2 балла за 30 руб. |

| — 1000 приветственных баллов — бесплатная страховка выезжающих за рубеж | |||

| Аэрофлот (мили «Аэрофлот Бонус») | — 1,1 мили за 60 руб. — 500 миль в подарок | — 1,5 мили за 60 руб. — 1000 миль в подарок | — 1,75 мили за 60 руб. — 1000 миль в подарок |

| Alfa Travel (мили «Альфа Тревел») | — за оплату на travel.alfabank.ru: 4,5% за авиабилеты, 7% за ЖД билеты, 8% за отели. — 2% за все остальные покупки | — за оплату на travel.alfabank.ru: 5,5% за авиабилеты, 8% за ЖД билеты, 9% за отели. — 3% за все остальные покупки | — за оплату на travel.alfabank.ru: 7,5% за авиабилеты, 10% за ЖД билеты, 11% за отели. — 5% за все остальные покупки |

| 1000 приветственных миль в подарок | |||

| Cash Back | — | — 10% за оплату на АЗС — 5% за кафе и рестораны — 1% прочие покупки (до 36 000 в год) | — |

| Перекресток (баллы «Перекресток») | — 3 балла за 10 руб. покупки в Перекресток — 2 балла за 10 руб. других покупок — 5000 баллов в подарок | — | — |

| Лимит на снятие наличных с кредитной карты Альфа-Банка БЕЗ КОМИССИИ: | |||

| 100 дней без процентов | |||

Важные нюансы кредитных карт Альфа-Банка

Подробно остановимся на некоторых моментах по условиям кредитных карт Альфы, которые не раскрыты в таблице или могут быть не так очевидны по сжатой информации в ней.

Изменение процентной ставки

Банк может раз в месяц пересматривать размер процентов по кредитной карте в своих условиях, если ЦБ изменил ключевую ставку более чем на 1% с момента последней установки Альфа-Банком процентной ставки по кредитке. Например, на дату заключения договора ключевая ставка ЦБ была 8%, допустим в течение 7 месяцев ЦБ уменьшил до 6,75%, тогда Альфа-Банк вправе пересмотреть процентную ставку ко кредиту в сторону уменьшения. Но может этого и не делать. На самом деле это очень хитрое условие, по которому Альфа-Банк может повысить процентную ставку, если ЦБ увеличил ключевую на 1%, и может, но не обязан, понизить при противоположных действиях ЦБ. Подробнее можете прочитать в Общих условиях кредитования на сайте банка в пункте 3.10.1.

Снятие наличных

- Снимать с кредитной карты Альфа-Банка наличные деньги БЕЗ КОМИССИИ можно только с карт 100 дней без процентов и Близнецы и только в пределах месячного лимита 50 000 руб. Если вы снимете больше 50 000 руб., то на сумму свыше лимита спишется комиссия, указанная в таблице.

- Так как при снятии денег свыше 50 000 руб. в месяц применяется минимальная комиссия, то советуем не снимать меньше определенной минимальной суммы за раз, чтобы не переплатить комиссию: 5,9%, минимум 500 руб., значит минимальная сумма для снятия без переплаты: 500 / 0,059 = ~ 8 500

- Если снять деньги с кредитной карты Альфа-Банка в банкомате стороннего банка, который не является партнером, то получится, что он возьмет свою комиссию, затем Альфа-Банк удержит свою уже не со снятой суммы, а с суммы операции с учетом комиссии стороннего банка. Покажем на примере:

- Допустим, вы решили снять 10 000 руб. в стороннем банке, который берет комиссию 2% за снятие денег с кредитных карт, выпущенных не им.

- Тогда сумма операции снятия с учетом комиссии стороннего банка = 10 000 * (1 + 2%) = 10 200

- Далее спишется процент за снятие с кредитной карты Альфа-Банка — 5,9% (для категории Classic). Комиссия = 5,9% * 10 200 = 601,8

- Получается, что суммарная комиссия = 200 + 601,8 = 801,8

- Что составит уже порядка 8,02%

Список банков-партнеров, через банкоматы которых можно снимать деньги с кредитных карт Альфа-Банка без дополнительной комиссии:

Страхование задолженности

- Страхование жизни и здоровья СТРОГО ДОБРОВОЛЬНОЕ. Вас не могут заставить написать заявление на страхование. Если предлагают, то вы в праве отказаться. Никаких дополнительных комиссий при отсутствии страховки кредитных карты Альфа-Банк не применяет. Страховка не влияет на одобрение выдачи кредитной карты. Если же вы все-таки подписали заявление на присоединение к страхованию, то вы можете в любой момент отказаться от него через колл-центр по телефону +7 495 78-888-78 или через чат с поддержкой в «Альфа-Мобайл».

- Страховка жизни и здоровья – это страхование на случай потери трудоспособности и наступления других обстоятельств, которые не позволяют вам погасить задолженность. Если страховая компания признает ваш случай страховым, то она либо полностью гасит вашу задолженность, либо оплачивает минимальные платежи на период нетрудоспособности – это зависит от конкретной ситуации. Платить дополнительный процент за страхование или нет – решать вам самим.

Выдача наличных при потере карты

Экстренная выдача наличных за границей – это услуга, которая доступна у многих банков, но не все пользователи банковских карт про нее знают. Если вдруг, у вас украли кредитную карту во время путешествия, либо вы ее потеряли, либо повредили, то вы можете связаться с Альфа-Банком, и он организует выдачу денег наличными через систему международных переводов или какой-либо местный банк в стране, в которой вы находитесь. Выдача наличных происходит в пределах лимитов:

- Не более 70% остатка лимита на снятие и не более 70% всего кредитного лимита.

- Не более 5000 USD / 5000 EUR / 150 000 руб.

Возможность переводов с кредитки

Переводы с кредитных карт осуществляются в рамках стандартной возможности перевода с карты на карту, которая обеспечивается самой платежной системой Visa и MasterCard. Перевести деньги с кредитной карты Альфа-Банка можно через специальных посредников — операторов. Ими могут выступать сами банки (именно поэтому они часто предлагают услуги перевода денег между любыми банковскими картами), так и отдельные платежные операторы. Комиссию за перевод может взять как сам оператор перевода, так дополнительно и банк, выпустивший карту, с которой осуществляется перевод. В таблице выше обозначены именно лимиты и тарифы при осуществлении переводов через Альфа-Банк. Лимиты на переводы задаются общими для всех карт любых типов. Фактически же они не могут превысить лимит кредитной карты и ограничение на выдачу наличных.

Выгоднее всего, как правило, осуществлять перевод с карты на карту в двух вариантах:

- Через банк получателя, на которую выполняется перевод, если он предоставляет услугу бесплатного пополнения своих карт.

- Либо через банк, выпустивший карту, с которой выполняется перевод, если банк получателя не предоставляет возможности бесплатного пополнения.

Услуги и полезные сервисы для карт Альфа-Банка

- Услуга «Альфа-Клик» — доступный через веб-браузер с персонального компьютера интернет-банк.

- Услуга «Альфа-Мобайл» — мобильное приложения Альфа-Банка.

- Услуга «Мой контроль» — услуга по обслуживанию банковских карт, которая позволяет Клиентам через «Альфа-Мобайл» задать ограничения по операциям по кредитным картам с использованием следующих параметров: тип операции, лимит по сумме расходных операций в периоде, страна совершения расходной операции, лимит снятия наличных.

Комиссия 3% за операции в валюте по кредитной карте

Это важная особенность операций с кредитной картой Альфа-Банка за границей, которая совершенно не очевидна. К сожалению, представители Альфа-Банка не постараются вам объяснить ее заранее. А из-за незнания особенностей применения комиссий к таким операциям вы можете взять кредитку с собой в отпуск и там ее активно использовать, и в итоге потратите больше, чем рассчитывали.

Для понимания давайте разберем, как проходит транзакция по кредитной карте, например, в Евро (EUR).

- Сначала сумма транзакции конвертируется из EUR в Доллары США (USD) по курсу платежной системы: 100 EUR * 1,1395 = 113,95 USD

- К получившейся сумме применяется комиссия 3%: 113,95 USD * 1,03 = 117,37 USD

- Затем происходит конвертация из USD в рубли по курсу банка: 117,37 USD * 64,84 = 7 610 руб.

- Сумма в рублях блокируется на счете кредитной карты.

- Спустя какое-то время происходит списание, но сумма при этом еще раз пересчитывается по курсам на дату списания: 100 EUR * 1,1329 * 1,03 * 64,4 = 7 515 руб.

В итоге за покупку в 100 EUR с вас спишется 7 515 руб., в то время как без комиссии списалось бы 7 296 руб., то есть вы заплатите 219 руб. за такую покупку Альфа-Банку, что не очень приятно.

Можете сами проверять, сколько должно списываться денег за покупки с вашей кредитной карты в валюте с помощью специального калькулятора на официальном сайте платежной системы Visa.

Мы советуем для путешествий присмотреть карту иного банка, который не берет комиссию за транзакции в валюте. Но вряд ли кто-то предложит льготный период 100 дней как в Альфа-Банке. А выгоднее всего будет для трат в Евро, например, открыть дебетовую карту в Евро, перед поездкой конвертировать деньги по удобному для вас курсу и класть на ее для последующих трат за границей.

Как увеличить лимит по кредитной карте Альфа-Банка

Если изначально вам одобрили маленький кредитный лимит и вам его недостаточно, то есть возможность его увеличить. Но мы призываем хорошенько подумать, а точно ли оно вам нужно.

Итак, что же делать, чтобы кредитный лимит карты 100 дней Альфа-Банка стал больше?

- В течение хотя бы 4-6 месяцев активно используйте кредитную карту, вовремя вносите ежемесячные платежи, гасите всю задолженность, не дожидаясь конца беспроцентного периода, чтобы у вас было несколько таких периодов за это время.

- По истечению 4-6 месяцев обратитесь в поддержку Альфа-Банка через Телефонный центр «Альфа-Консультант» по номеру +7 495 78-888-78 или мобильное приложение с просьбой увеличить кредитный лимит.

- Ваше обращение будет рассмотрено, и Альфа-Банк может повысить лимит кредитной карты. Но, обратите внимание, не обязан.

На самом деле можно увеличить шанс на изменение лимита, если регулярно по максимуму выбирать уже предоставленный кредитный лимит. Это увеличит видимую для Альфа-Банка потребность в бОльшем лимите. Но будьте осторожнее, чтобы не оказаться в ситуации, когда вы не сможете вовремя погасить задолженность целиком.

Что еще посмотреть

Про оформление

Надеемся, что статья помогла вам разобраться, какая кредитная карта Альфа-Банка подойдет именно вам. Если теперь интересует, как заказать кредитку, то вам поможет наша подробнейшая инструкция. Процесс оформления очень простой. Подача заявки выполняется онлайн. Получить кредитную карту после одобрения можно в отделении, курьером или по почте.

Про использование без проблем

Также предлагаем почитать советы о том, как правильно пользоваться кредиткой, чтобы не нарваться на неприятные подводные камни кредитной карты Альфа-Банка и не испытать на себе все ее минусы. В принципе, все просто:

- правильно считаем льготный беспроцентный период;

- не забываем оплачивать минимальный платеж;

- вовремя и без комиссии гасим задолженность;

- а самое главное – следим за бюджетом расходов по кредитной карте.

Альфа-Банк – один из крупнейших коммерческих банков Российской Федерации. Он тщательно следит за своей репутацией, поэтому предлагает весьма прозрачные условия, много возможностей по оплате долга, удобный интернет-банк и мобильное приложения, высокий уровень обслуживания в офисах, посещение которых не станет неприятным испытанием. Если вы будете разумно использовать кредитную карту, то у вас не будет никаких проблем в отношениях с банком.

Особо осторожными советуем быть со снятием наличных с кредитки Альфа-Банка – это уже близко по сути к обращению в МФО до зарплаты. Разумно пользоваться возможностью снятия без комиссии, если вы хотели что-то купить с использованием кредитной карты, но расплатиться ею возможности нет.

Помните! Кредитка – это не способ жить на широкую ногу, когда у вас нет денег. Это способ равномерно тратить деньги в удобное для вас время без жесткой привязи к датам получения зарплаты или аванса. Также это возможность получить повышенный кэшбэк или бонусы по сравнению с дебетовыми картами на более выгодных условиях.

Можно задаться вопросом, почему банк предлагает такие «невыгодные» для себя условия и всевозможные бонусы? Зачем Альфа-Банку давать наличные на 100 дней без процентов? Все объяснимо. Не все люди умеют грамотно планировать свои расходы. Поэтому достаточное количество пользователей кредитных карт тратят по ним больше, чем могут затем успеть погасить в беспроцентный период. А значит они будут платить проценты, которые само собой выше, чем по другим видам кредитов. И многие просто будут платить ежемесячный минимальный платеж, не стремясь как можно быстрее полностью погасить задолженность, таким образом оплачивая повышенную премию Альфа-Банка за предоставления обширных бонусов.

Но даже если вы всегда вовремя закрываете долг по кредитной карте и никогда не платите проценты, то Альфа-Банк не будет считать вас плохим клиентом. Ведь вы все равно оплачиваете комиссию по кредитной карте Альфа-Банка за годовое обслуживание (это прямая прибыль банка) и расплачиваетесь кредиткой (с каждой покупки Альфа-Банк зарабатывает чуть-чуть из комиссии за эквайринг). Так что клиент, который вовремя гасит кредит, пусть даже и в беспроцентный период, все равно хороший клиент.

Отзывы

Полезным будет ознакомиться с настоящими отзывами по условиям кредитных карт Альфа-Банка от реальных владельцев. Мы старательно собрали показательные примеры. Не удивляйтесь, вы увидите, как положительные отзывы, так и негативные истории. Каждая ситуация разная – смотрите на опыт других и делайте правильные выводы.

Задавайте в комментариях любые вопросы по кредитным картам Альфа-Банка 100 дней или другим — наша команда поможет найти ответ.

Кредитные карты Альфа-Банка

Предлагаемые Альфа-Банком кредитные карты характеризуются удобными условиями выдачи и пользования. У всех них есть льготные периоды, в течение которых можно возвращать долг без процентов. Финансовый продукт имеет некоторые особенности, с которыми нужно ознакомиться до первого использования лимита. Например, важен порядок расчета грейс-периода.

Разновидности кредитных карт Альфа-Банка

.jpg)

Кредитные карты с льготным периодом от Альфа-Банка.

Предлагаемые рассматриваемым учреждением платежные средства подключаются к 3 тарифным планам: классическому, золотому или платиновому. Отличия заключаются в видах предоставляемых услуг, условиях обслуживания.

Standart

Кредитный лимит по этому предложению не превышает 500 тыс. руб. Комиссия за обслуживание счета начинается от 590 руб. В месяц можно бесплатно обналичивать не более 50 тыс. руб. При превышении ограничения списываются дополнительные 5,9% от снимаемой суммы (не менее 500 руб.).

При оформлении такой карты лимит увеличивается до 700 тыс. руб. Плата за годовое обслуживание начинается от 2990 руб. Без комиссии можно снимать не более 50 тыс. руб. При превышении лимита взимается дополнительная плата в размере 4,9% от суммы (не менее 400 руб.).

Platinum

Кредитный лимит равен 1 млн руб. Минимальная плата за обслуживание составляет 5490 руб. При снятии более 50 тыс. руб. в месяц начисляется комиссия 3,9% (не менее 300 руб.). При подключении этого тарифа клиент получает доступ к пакету премиальных услуг.

Возможности кредитных карт

С помощью рассматриваемых платежных средств можно:

- осуществлять безналичный расчет за товары и услуги;

- оформлять заказы в интернет-магазинах;

- снимать наличные в фирменных или сторонних банкоматах;

- расплачиваться за покупки за границей;

- участвовать в проводимых банком и партнерами акциях, подключаться к бонусным программам;

- переводить деньги на счета других клиентов, открытые в любых банках;

- оплачивать коммунальные услуги, интернет, мобильную связь;

- выполнять платежи бесконтактным способом.

Обзор кредитных карт от Альфа-Банка

Учреждение предлагает множество финансовых программ, позволяющих выгодно пользоваться заемными деньгами. В рейтинг вошли самые популярные кредитные карты.

«100 дней без процентов»

Главное преимущество предложения — продолжительный грейс-период. Отсчет срока начинается не с даты заключения договора, а с момента первого использования лимита. Чтобы не платить проценты, клиент должен вернуть полную сумму долга в течение 100 дней.

Важным моментом считается внесение минимального обязательного платежа. При отказе от этого действия льготный период прерывается, начисляются проценты на всю использованную сумму.

При совершении новых операций после возврата долга начинается отсчет следующих 100 дней.

Грейс-период действует при:

- снятии наличных;

- безналичном расчете за любые покупки, не противоречащие установленным банком правилам;

- оформлении заказов в онлайн-магазинах.

«Аэрофлот»

От классических кредитных карт этот продукт отличается возможностью присоединения к проводимой совместно с авиакомпанией акции. Вместо классического кешбэка на счет поступают мили.

За каждые израсходованные безналичным путем 60 руб. начисляется 1-2 бонусные единицы. Их используют при покупке билетов на сайте компании «Аэрофлот» или в авиационной сети SkyTeam.

Обслуживание карты ведется платежной системой MasterCard. Платежное средство совместимо с любым из 3 тарифных планов. Процентные ставки по этому предложению начинаются от 23% годовых. Кредитные лимиты стандартны: 0,5, 0,7 или 1 млн руб.

.jpg)

«Аэрофлот» со ставкой от 23% годовых.

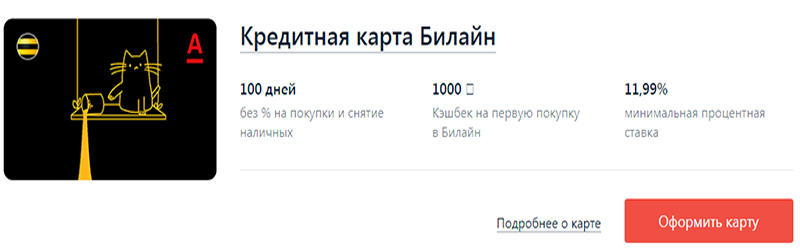

«Билайн»

Условия обслуживания этой карты почти полностью совпадают с таковыми у программы «100 дней без процентов». Однако платежный инструмент позволяет участвовать в запускаемой оператором связи акции.

Согласно ее описанию, клиент должен совершить покупку в «Билайне» на сумму от 2000 руб. После этого на счет возвращаются 1000 руб. Предложением можно воспользоваться в течение месяца после оформления займа.

Льготный период по этой программе является возобновляемым. Отсчет 100 дней начинается на следующие сутки после возврата долга.

При невозможности уплаты полной суммы займа устанавливается ставка от 11,9%. Альфа-Банк своевременно информирует клиента о дате внесения обязательного платежа.

Кредитная карта «Билайн» со ставкой от 11,9%.

«Перекресток»

Продукт помогает сделать покупки в одноименной торговой сети более выгодными. Карта обслуживается платежной системой MasterCard. Ставки по кредиту начинаются от 23% годовых и зависят от статуса клиента, выбранного тарифного плана, особенностей использования финансового продукта.

Кредитный лимит по предложению ограничен 700 тыс. руб. После подключения бонусной программы клиент выбирает категорию товаров, при покупке которых начисляется кешбэк 7%. Во всех остальных случаях размер поощрений составляет 2%.

Кредитка «Перекресток» позволяет выгодно совершать покупки.

«Пятерочка»

Чтобы получать вознаграждения по карте «Пятерочка», необязательно посещать одноименный магазин. Баллы начисляются и при совершении покупок в других магазинах, однако за безналичную оплату товаров в «Пятерочке».

Бонусы приходят по такой схеме:

- за потраченные в «Пятерочке» 10 руб. поступает 2 балла;

- 1 бонус начисляется при расходовании 10 руб. в других магазинах;

- после оформления карты на счет зачисляются 2500 приветственных баллов;

- в день рождения клиента прибывают дополнительные 2500 единиц.

Баллы используют для полной или частичной оплаты покупок в сети «Пятерочка». 10 бонусов равны 1 руб. В первые 100 дней проценты не начисляются.

Клиент может осуществлять любые операции. Обязательным считается внесение минимального платежа. До окончания льготного периода нужно вернуть всю сумму долга.

Со 101-го дня начинают рассчитываться проценты на весь использованный лимит. Дополнительные платежи, например за СМС-банкинг, страхование и обслуживание, включаются в сумму займа. На них также начисляются проценты.

.jpg)

Накапливайте бонусы с «Пятерочкой».

Общие условия использования кредитных карт

Каждое предложение имеет свои нюансы. Однако есть и общие условия предоставления карточных займов.

Стоимость обслуживания

Устанавливаемые Альфа-Банком расценки практически не отличаются от таковых в других кредитных учреждениях. Самой маленькой считается стоимость годового обслуживания счета по программе «Перекресток» (490 руб.).

При использовании премиальных продуктов комиссия может достигает 15 тыс. руб. в год.

За ведение привязываемых к счету дополнительных платежных средств банк взимает от 790 руб. Карт без годового обслуживания учреждение не выдает. В этом оно уступает многим другим организациям, бесплатно ведущим кредитные счета.

Как рассчитать минимальный платеж

При расчете размера обязательного взноса учитывают:

- использованный клиентом лимит (в платеж включают 3-5% от этого значения);

- общую сумму списанных комиссий;

- начисленные на потраченный лимит проценты.

Самостоятельно рассчитывать платеж клиенту необязательно. Банк самостоятельно выполняет вычисления, отправляет СМС-уведомление с подлежащей уплате суммой.

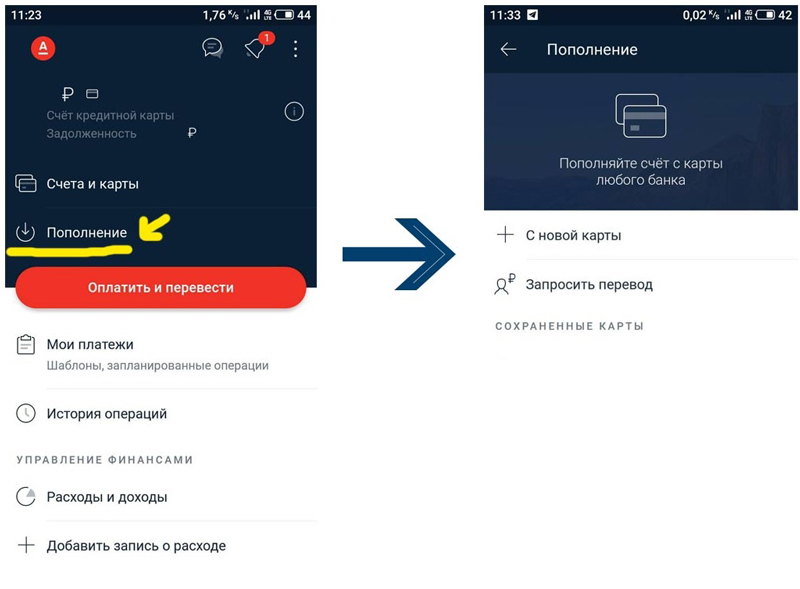

Пополнение карты

Кредитный счет нежелательно использовать для хранения собственных средств. Лучшим вариантом считается внесение сумм, необходимых для погашения долга.

Выполнить операцию можно через:

- фирменные или сторонние банкоматы;

- мобильное приложение;

- банковские кассы;

- «Личный кабинет» на сайте alfabank.ru ;

- электронные кошельки и системы денежных переводов;

- «Почту России».

В некоторых случаях деньги поступают на счет через несколько дней. Поэтому зачислять средства нужно за неделю до предполагаемой даты платежа. При использовании сторонних сервисов взимается комиссия.

Пополнение карты через мобильное приложение.

Снятие наличных

Общая сумма снимаемых денег не должна превышать 300 тыс. руб. Клиент может обойти это ограничение, подключившись к премиальному тарифу.

Действие лимита в этом случае прекращается через 3 месяца регулярного пользования картой. Нужно помнить, что при обналичивании некоторых платежных средств процентная ставка увеличивается до 39,9%.

К снятию наличных приравниваются операции квази-кэш:

- покупка лотерейных билетов;

- перевод денег на электронные кошельки;

- оплата ставок в игорных заведениях.

Штрафы за просрочку

В случае несвоевременного внесения платежа ставка по кредиту увеличивается до 36,5%. Льготный период в случае образования просрочки прерывается.

Сообщение о нарушении условий пользования займом направляется в бюро кредитных историй. Появляются проблемы с оформлением новых кредитов.

Если клиент не вносит всю сумму после получения уведомления о просрочке, банк направляет иск в суд.

Плюсы и минусы

Положительными качествами кредитных продуктов Альфа-Банка считаются:

- увеличенная сумма займа (до 1 млн руб.);

- продолжительный беспроцентный период (до 100 дней при выборе некоторых предложений);

- возможность бесплатного обналичивания до 50 тыс. руб. в месяц в любом терминале;

- быстрое рассмотрение заявки;

- подача заявления онлайн, доставка платежного средства на дом;

- удобное бесплатное приложение для управления счетами;

- поддержка систем бесконтактных платежей;

- бесплатное пополнение с других счетов;

- возможность дистанционного совершения операций;

- конвертация валюты по выгодным курсам.

К недостаткам предлагаемых Альфа-Банком карточных займов относятся:

- навязывание платных услуг, например личного страхования (перед подписанием договора нужно проверить его на наличие скрытых условий, прописываемых мелким шрифтом);

- высокие комиссии за обналичивание (по стандартным картам списывается не менее 500 руб., поэтому снимать маленькие суммы невыгодно);

- увеличенная процентная ставка для новых клиентов (минимальный параметр устанавливается только в отношении пользователей заемных проектов).

Как оформить кредитку

Банк старается не давать займы сомнительным клиентам. Поэтому заемщик должен подтвердить свою платежеспособность.

Требования к заемщику

Получить кредит может гражданин РФ, соответствующий таким критериям:

- достигший совершеннолетия (максимальный возраст заемщика равен 65 годам);

- зарабатывающий не менее 10 тыс. руб. (после вычета налогов);

- официально трудоустроенный, работающий не менее 3 месяцев подряд;

- имеющий не только мобильный, но и стационарный контактный номер;

- отработавший не менее 12 месяцев за последние 5 лет.

Необходимые документы

Помимо заполненного заявления клиент должен предоставить:

- паспорт гражданина РФ;

- справку 2-НДФЛ;

- СНИЛС;

- водительское удостоверение;

- загранпаспорт с отметками о поездках, совершенных в течение последнего года;

- заверенную копию трудовой книжки;

- выписки по банковским счетам;

- свидетельство о праве собственности на недвижимость или транспорт.

Заполнение анкеты

Самым простым способом считается отправка заявки онлайн.

После перехода на официальный сайт выполняют следующие действия:

- Выбирают название нужной карты. Нажимают кнопку «Оформить».

- В новом окне вводят Ф. И. О. заемщика, номер телефона, электронный почтовый адрес, регион проживания. Если выбранная территория не обслуживается банком, на экране появляется соответствующее уведомление.

- Указывают серию и номер паспорта. Вводят сведения о месте трудоустройства: название компании, ИНН, должность заемщика, телефон бухгалтерии или отдела кадров.

- Указывают сведения об образовании и размере заработной платы.

- Выбирают нужную сумму. Вводят данные о дополнительных документах, предоставляемых в банк.

- Придумывают кодовое слово. Указывают данные контактного лица, способного подтвердить личность клиента. Этот человек не становится поручителем и созаемщиком. Он просто отвечает на вопросы сотрудника банка.

При отсутствии доступа к интернету для получения кредита обращаются в банковское отделение с готовым пакетом документов, заполняют бумажное заявление.

.jpg)

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Длительность одобрения

Заявки рассматриваются в течение 15-30 минут. О предварительном решении банк уведомляет клиента с помощью звонка или СМС. При необходимости предоставить дополнительные документы или исправить указанные в заявке данные срок рассмотрения увеличивается до 3-5 дней.

Где получить карту

Этот момент уточняют при заполнении анкеты. Служба доставки на дом работает в большинстве крупных городов России. Курьер доставляет карту вместе с пакетом документов, включающим кредитный договор, конверт с ПИН-кодом. В некоторых регионах доставка не действует, информацию уточняют по номеру 8 (800) 100-20-17.

Можно заказать моментальную карту, однако ее нельзя подключать к премиальным тарифам. Именное платежное средство изготавливается 3-7 дней. Доставка в отдаленные регионы может занимать до 7 дней.

Активация пластика

Процедуру выполняют несколькими способами:

- С помощью звонка на горячую линию8 (800) 200-30-30. Откроется голосовое меню, после чего нужно нажать клавишу 4. При соединении с оператором — назвать номер карты, контрольное слово. Сотрудник задает уточняющие вопросы, после чего активирует платежный инструмент.

- Путем обращения в банковское отделение. Нужно предоставить менеджеру паспорт, озвучить просьбу. Работник выполняет все действия самостоятельно.

- Через банкомат. Требуется вставить карту в слот, ввести ПИН-код, выбрать в меню вариант «Проверить баланс». После появления информации на экране — заказать печать чека. Завершить сеанс и забрать карту.

- Посредством онлайн-банкинга. Надо совершить какую-либо операцию.

- С помощью мобильного приложения. Нужно скачать программу на телефон, зарегистрироваться в системе. Карта активируется после входа в учетную запись и совершения любой операции.

Подключение интернет-банкинга

- Перейти на сайт alfabank.ru . Нажать клавишу «Интернет-банк».

- Ввести номер карты, дату рождения владельца. Указать номер телефона. Придумать логин и пароль, которые в дальнейшем будут использоваться для авторизации.

- Подтвердить регистрацию вводом проверочного кода, поступающего в СМС.

Советы по использованию кредиток Альфа-Банка

При использовании продукта нужно:

- рационально рассчитывать свои траты, брать в долг сумму, которую можно вернуть в течение льготного периода;

- заранее вносить платеж по кредиту, не дожидаясь указанной в графике даты;

- тщательно изучить условия договора перед его подписанием, ознакомиться со схемой расчета льготного периода;

- своевременно вносить плату за обслуживание (комиссия списывается, даже если клиент больше не пользуется платежным инструментом).

Как закрыть продукт

Закрытие карты выполняется только при отсутствии непогашенных долгов. Нужно позвонить в службу поддержки 8 (800) 200-30-30 или обратиться в банковское отделение. Получение справки об отсутствии задолженности помогает избежать спорных ситуаций.

Как получить информацию о задолженности

Получить данные об остатке долга по кредиту можно через мобильное приложение или онлайн-банкинг. Для этого после авторизации нужно нажать на название нужного продукта.

Отзывы держателей кредитных карт Альфа-Банка

Валерий, 33 года, Самара:

Платежное средство использовал 2 года назад. На первых этапах не знал, как работает данный продукт, поэтому пришлось платить долг с процентами. Потом сотрудники объяснили, что отсчет грейс-периода здесь начинается с момента совершения первой операции, например после оплаты покупки или обналичивания денег через банкомат. Намерение возврата полной суммы долга не освобождает от внесения обязательного платежа. Новый заем становится доступным через 24 часа после погашения предыдущего.

Артур, 29 лет, Казань:

Оформил карту в Альфа-Банке, поскольку нужна была небольшая сумма на ремонт автомобиля. Заявку рассмотрели за полчаса. Менеджер перезвонил, объяснил условия обслуживания. Приятной неожиданностью стало увеличение лимита после первого погашения долга. Второй раз получил сумму, необходимую для поездки на отдых. Вернул ее в течение льготного периода, поэтому проценты не были начислены. Сколько пользуюсь картой, ни разу не сталкивался со скрытыми комиссиями.

Источник https://bankiros.ru/wiki/term/alfa-bank-kreditnaa-karta

Источник https://alfa-credit-card.ru/

Источник https://alfabankpro.ru/kreditnye-karty/