Что такое корреспондентский счёт. Объясняем простыми словами

Корреспондентский счёт (корсчёт) — счёт, который коммерческий банк открывает в центральном банке России или в других банках для взаимных расчётов.

Одна из основных функций коммерческих банков — это проведение платежей. Банки выступают связующим звеном между продавцами и покупателями как на национальном уровне, так и на международном. При этом постоянно возникают ситуации, когда какая-то компания обслуживается в одном банке, а её партнёры — в других. И средства переводятся из банка А в банк Б и обратно.

Для проведения взаимных расчётов банки договариваются о корреспондентских отношениях, то есть о выполнении операций одним банком по поручению и за счёт другого. Такие отношения могут оформить друг с другом сразу несколько кредитных организаций, как российских, так и зарубежных. Они заключают соглашение об открытии корреспондентских счетов, порядке и условиях проведения операций (валюте расчётов, правилах пополнения счёта, размере комиссии и т. д.), ответственности сторон за нарушение договора.

Прежде чем клиенты смогут произвести расчёты между собой, должны расплатиться их банки. Поэтому на корреспондентском счёте всегда должна быть необходимая сумма.

Пример употребления на «Секрете»

«Недавно один из наших клиентов, крупный подмосковный мясокомбинат, отправил 27 млн рублей налоговых платежей. Денежные средства с его счёта были списаны, однако из-за отзыва лицензии у банка в бюджет так и не поступили. Зависли где-то на корреспондентских счетах банка. Налоговая закономерно предъявила претензии».

(Старший партнёр московской коллегии адвокатов «Железников и партнёры» Роман Щербинин — о случае из юридической практики.)

Ошибки в употреблении

Не стоит путать корреспондентский счёт с расчётным. На расчётных счетах хранятся деньги клиентов банка (частных лиц, ИП, коммерческих и некоммерческих организаций). Когда говорят, что средства нужно перевести на «банковский счёт» имеют в виду именно расчётный. В цифрах расчётного счёта кодируется форма собственности компании, валюта расчётов и другая информация. Номер расчётного счёта — обязательный реквизит в платёжных документах.

Корсчёт — это аналог расчётного счета, который используется самими банками. С его помощью проводят все межбанковские переводы.

Нюансы

В России любой коммерческий банк и его филиалы обязаны открыть корреспондентские счета в Центральном банке. Это делает ЦБ основным платёжным центром в стране для межбанковских переводов.

Открытие корсчёта в другом банке — личное дело кредитных организаций. Банки могут заводить корсчета как на взаимной основе, так и в одностороннем порядке.

Для расчётов между собой банки используют:

- межбанковские переводы через корсчета в территориальных подразделениях Банка России;

- межбанковские расчёты на основе прямых корреспондентских отношений;

- расчёты с помощью российских и зарубежных межбанковских систем, например, SWIFT.

Существует три вида корреспондентских счетов:

- ностро (ит. nostro — «наш») — счёт, открытый «нашим» банком, респондентом, в другом банке — корреспонденте;

- лоро (ит. loro — «их») — счёт другого банка, респондента, в «нашем» — корреспонденте;

- востро (ит. vostro — «ваш») — аккаунт российского банка в банке другой страны. Термин используется редко, обычно такие счета записываются как ностро.

Для Центробанка корсчёт — это один из способов управления ликвидностью, то есть способностью банка своевременно погасить долги перед вкладчиками и кредиторами. Наличие денег на корреспондентских счетах позволяет не только оперативно проводить платежи — эти средства можно получить в кассу для выдачи клиентам.

Банка России

Существенный рост вложений в инструменты, оцениваемые по справедливой стоимости и котируемые на активном рынке, при условии если участниками биржевых торгов данными финансовыми активами является ограниченный круг лиц и объем таких вложений составляет существенный объем собственных средств (капитала) кредитной организации

Рост вложений в инстр-ты, оцениваемые по справ. ст-ти

Если [п. 4.1.(t) (Таб. 1) / K(t) (сим. 000 ф. 123)] > 20%, то

(п. 4.1.(t) (Таб. 1) — п. 4.1.(t-1) (Таб. 1)) / п. 4.1.(t-1) (Таб. 1)

Индикатор подтверждается (не подтверждается) куратором

Поступление информации о выполнении кредитной организацией обязательных нормативов за счет существенного роста доходов, в т.ч. полученных в качестве финансовой помощи от ее акционера (участника) (в виде денежных средств и (или) безвозмездно переданного кредитной организации имущества), при условии что доходы получены от сделок, носящих нерыночный характер, или информация об источниках формирования средств у акционера (участника), оказавшего помощь, отсутствует (стоимость имущества отличается от рыночной)

Использование схем для вып-я нормативов

Существенное увеличение остатков на счетах и во вкладах физических лиц в целом по кредитной организации

Рост остатков на счетах физ. лиц

(ПСн(t) (Таб. 1) — ПСн(t-1) (Таб. 1)) / ПСн(t-1) (Таб. 1)

Отношение дебетовых оборотов по корсчету в Банке России к кредитовым оборотам по вкладам физических лиц

Оборот (Д-т) п. 1.2.1.5. (Таб. 1) / Оборот (К-т) ПСн1 (Таб. 1)

Остатки в кассе составляют существенный удельный вес в активах кредитной организации

Высокий уд. вес кассы в активах

Исх. ост. б/сч. 202 / А (Таб. 1)

Существенное изменение структуры баланса (увеличение или сокращение удельного веса за отчетный месяц хотя бы одной статьи балансового отчета, определенной в соответствии с «Разработочной таблицей для составления бухгалтерского баланса (публикуемая форма)» Порядка составления и представления отчетности по форме 0409806 «Бухгалтерский баланс (публикуемая форма)», установленной приложением 1 к Указанию Банка России N 2332-У, удельный вес которой на начало отчетного месяца составлял 30% и более, за исключением статей «Средства акционеров (участников)» и «Эмиссионный доход», «Средства кредитных организаций в Центральном банке Российской Федерации»

Изменение структуры баланса (69-T)

Xi(t) — значение статьи i формы 806 <**>на дату t, где i = 1, 3, 4, 5, 6, 7, 10, 11, 12, 14, 15, 16, 16.1, 17, 18, 21, 22, 27, 28, 29, 30, 31, 32, 33 или 34;

ui(t — 1) = Xi(t — 1) / A(t — 1) · 100% 30%

ui(t — 1) = Xi(t — 1) / A(t — 1) · 100% 30%

и одновременно с этим

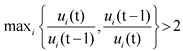

,

то изменение структуры баланса составляет более 100%

и одновременно с этим

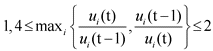

,

то изменение структуры баланса составляет от 70% до 100%

A(t) — значение строки «Всего активов» формы 806 на дату t;

ui(t) = Xi(t) / A(t) · 100% — удельный вес статьи i на

Существенный объем операций по продаже (приобретению) учтенных векселей (отношение дебетовых (кредитовых) оборотов за месяц по счетам по учету векселей к активам)

Существенный объем операций с учтенными векселями

Оборот (Д-т) КВвкс (Таб. 1) / А (Таб. 1)

Оборот (К-т) КВвкс (Таб. 1) / А (Таб. 1)

Существенный рост остатков на счетах по учету выпущенных кредитной организацией векселей и банковских акцептов при удельном весе остатков на счетах по учету выпущенных кредитной организацией векселей и акцептов в пассивах 10% и более

Рост остатков по выпущенным векселям и акцептам

Если (Исх. ост. (б/сч. 523 + б/сч. 52406)) / П (Таб. 1)) 10%, то

[(Исх. ост. (б/сч. 523(t) + б/сч. 52406(t)) — (Исх. ост. (б/сч. 523(t-1) + б/сч. 52406(t-1))] / [Исх. ост. (б/сч. 523(t-1) + б/сч. 52406(t-1))]

Изменение состава лиц, оказывающих существенное влияние на деятельность кредитной организации (учредителей (участников) кредитных организаций), не связанное с установлением контроля над банком лицами, в отношении которых отсутствуют сведения в базе данных, ведущейся в соответствии с главой 4 Положения Банка России N 271-П

Изменение состава лиц, оказывающих существенное влияние на деятельность КО

Показатель ПСн1 — рассчитывается на основании алгоритма показателя ПСн Таб. 1 с учетом алгоритма расчета показателя «Счета физических лиц и индивидуальных предпринимателей» (п. 15.2.3.1), предусмотренного до поступления формы 0409110 «Расшифровки отдельных показателей деятельности кредитной организации».

Здесь и далее Таб. 1. — «Разработочная таблица для расчета группировок счетов главы А «Балансовые счета» Плана счетов бухгалтерского учета» Методики анализа финансового состояния банка, актуальная версия которой размещена по адресу: http://www.cbr.ru/analytics/bank_system/metodica-2015/t-1.pdf.

<**>Ф. 806 — Ежемесячно формируемый в соответствии с алгоритмами «Разработочной таблицы для составления Бухгалтерского баланса (публикуемая форма)» формы 0409806 отчет по данным формы 0409101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации» и формы 0409110 «Расшифровки отдельных показателей деятельности кредитной организации».

Письмо АРБ Первому заместителю Председателя Банка России Симановскому А. Ю. «О порядке применения Письма Банка России от 15.04.2013 № 69-Т»

Ассоциация российских банков обеспокоена ситуацией, которая складывается в деятельности кредитных организаций в результате практического применения территориальными учреждениями Банка России рекомендаций, содержащихся в Письме Банка России от 15.04.2013 № 69-Т «О неотложных мерах оперативного надзорного регулирования» (далее Письмо № 69-Т).

Письмо № 69-Т содержит описание ряда ситуаций (обстоятельств), которые могут свидетельствовать об ухудшении финансового положения кредитных организаций. При выявлении таких ситуаций (обстоятельств) в деятельности кредитной организации территориальным учреждениям Банка России рекомендовано применять меры оперативного надзора, заключающиеся в том числе в требовании о представлении в Банк России ежедневной отчетности по формам 0409101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации», 0409134 «Расчет собственных средств (капитала)», 0409135 «Информация об обязательных нормативах и других показателях деятельности кредитной организации». В случае непредставления кредитной организацией указанной отчетности либо представления неполной или недостоверной отчетности территориальные учреждения Банка России управомочены применять принудительные меры воздействия в отношении кредитной организации, вплоть до инициирования вопроса об отзыве лицензии на осуществление банковских операций.

Вместе с тем считаем необходимым отметить, что исполнение требований территориальных учреждений Банка России о представлении ежемесячных форм отчетности 0409101, 0409134, 0409135 на ежедневной основе неизбежно влечет существенные затраты временного и материального характера, дополнительную нагрузку на бизнес-процессы и персонал кредитных организаций, что в условиях растущей нестабильности на финансовых рынках и нацеленности на оптимизацию расходов представляется крайне нежелательным.

Также Письмо № 69-Т не содержит ни четких критериев, ни сроков, ни процедуры отмены требования о представлении ежедневной отчетности.

При этом некоторые положения Письма № 69-Т изложены недостаточно четко, что допускает их неоднозначное толкование и ошибки в правоприменении.

Так, среди прочих в приложении № 1 к Письму № 69-Т описана следующая ситуация (обстоятельство): «Отношение дебетовых оборотов по корсчету в Банке России к кредитовым оборотам по вкладам физических лиц». Анализ данного соотношения приводит к выводу, что алгоритм его расчета содержит существенные недостатки.

1. Содержащаяся в Письме 69-Т формулировка ситуации (обстоятельства) прямо указывает на кредитовые обороты по вкладам физических лиц. Однако в расчет данного критерия согласно Методике Банка России (http://www.cbr.ru/analytics/bank_system/69-t_ind.pdf) включаются также обороты по текущим счетам, что не только буквально противоречит формулировке, содержащейся в Письме № 69-Т, но и в ряде случаев, обусловленных применяемой методикой бухгалтерского учета и (или) особенностью IT-систем, приводит к задвоению оборотов по счетам физических лиц и, соответственно, к искажению итогового значения, например:

1.1. пополнение депозитных счетов может осуществляться путем предварительного зачисления средств на текущие и только затем – на депозитные счета. В такой ситуации получается, что одна и та же по экономическому содержанию операция отражается в расчете дважды;

1.2. при окончании срока действия депозитного договора и последующей его пролонгации средств предварительно возвращаются на текущий счет клиента и только затем – на счет по вкладу в рамках нового депозитного договора. При этом данные проводки являются внутрибанковскими и не отражаются соответствующими оборотами по корсчету кредитной организации в Банке России.

2. Проведение конверсионной операции по мультивалютному вкладу (перевод части вклада из одной валюты в другую) связано с прохождением кредитовых оборотов по счетам клиента в обеих валютах. При этом данные проводки являются внутрибанковскими и не отражаются соответствующими оборотами ни по корсчету кредитной организации в Банке России, ни по корсчетам кредитной организации в иностранных банках.

3. Кроме того, считаем некорректным сравнивать обороты по счетам клиентов в иностранных валютах с оборотами по корсчету в Банке России в российских рублях, поскольку поступления на счета клиентов в иностранной валюте найдут отражение в оборотах по корсчетам кредитной организации в банках-корреспондентах в иностранных валютах.

По нашему мнению, указанные недостатки в алгоритме расчета могут привести к необоснованным последствиям в виде существенных трудозатрат кредитной организации и необоснованным пруденциальным и репутационным рискам для кредитной организации.

В этой связи просим Вас высказать официальную позицию Банка России по вопросу применения вышеуказанных положений Письма № 69-Т, а также рассмотреть вопрос о возможном пересмотре некоторых аспектов Письма № 69-Т, в частности, просим:

• показатель кредитовых оборотов по вкладам физических лиц уменьшить на суммы:

— соответствующих кредитовых оборотов по текущим счетам при пополнении или пролонгации депозита (см. подпункты 1.1, 1.2 настоящего письма);

— конверсионной операции при переводе средств из одной валюты в другую в рамках мультивалютного счета (см. пункт 2 настоящего письма);

— кредитовых оборотов по счетам в иностранной валюте (см. пункт 3 настоящего письма);

• установить четкие критерии, сроки и порядок для отмены требования о представлении ежедневной отчетности в случае наступления одной из ситуаций (обстоятельств), перечисленных в приложениях 1 и 2 к Письму № 69-Т. Со своей стороны считаем, что в качестве основания для отмены такого требования может рассматриваться ситуация, когда кредитная организация представила исчерпывающие объяснения об экономическом содержании операции и факторах, повлиявших на нарушение надзорных критериев, установленных Письмом № 69-Т, и по итогам следующего отчетного месяца все показатели Письма № 69-Т не превышают своих пороговых значений;

• включить в текст Письма № 69-Т положение о недопустимости увязывать принятие решения об отмене требования о представлении ежедневной отчетности (принятого территориальным учреждением Банка России в связи с нарушением одного или нескольких показателей, предусмотренных в Письме № 69-Т) с неограниченным по времени анализом «общей экономической ситуации» в кредитной организации. Считаем, что конкретные санкции должны применяться за конкретные и реальные нарушения, допущенные кредитной организацией, а их отмена должна непосредственно и незамедлительно следовать в связи с устранением (либо четким обоснованием) кредитной организацией причин, вызвавших это нарушение.

Источник https://secretmag.ru/enciklopediya/chto-takoe-korrespondentskii-schyot-obyasnyaem-prostymi-slovami.htm

Источник https://ppt.ru/docs/informatsiya/12873

Источник https://arb.ru/b2b/docs/pismo_arb_pervomu_zamestitelyu_predsedatelya_banka_rossii_simanovskomu_a_yu_o_po-9832674/