Как оптимизировать процесс продажи дебетовой карты в цифровом канале

Банковский рынок испытывал не лучшие времена в 2020 году: пандемия сократила число контактов и вынудила перенести коммуникации в цифровые каналы, поэтому вопросы конверсии и оптимизации онлайн-продаж стали особенно актуальны для банков. Чтобы понять, как ключевые игроки адаптировали свои процессы к новым реалиям, в конце декабря мы запустили сразу два исследования процессов онлайн-продаж банковских продуктов для новых клиентов — дебетовых карт и кредитов наличными*. И, как показывают предварительные результаты, в CJM большинства банков все еще сохраняются барьеры для новых клиентов.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

В среднем путь клиента, заказывающего дебетовую карту, проходит через несколько типовых этапов: заполнение заявки на сайте, подписание договора, получение и активация карты, установка приложения, пополнение счета и первая транзакция. Этот путь у большинства банков реализован одинаково, этапы строго следуют друг за другом, клиент не может получить продукт раньше, чем будут выполнены все формальности. Из-за ограничений процесса нет возможности качественно улучшить конверсию, и чтобы повысить продажи, банку приходится увеличивать расходы на маркетинг.

Найти возможности для оптимизации процесса и повышения его конверсии поможет хорошо проработанная CJM: анализ каждого этапа дает цельное понимание текущего состояния клиентского пути, а также какие задачи, барьеры, желания и мотивы необходимо учитывать, чтобы дать лучший опыт. Лидеры рынка показывают, как можно сократить продолжительность цикла продаж с помощью выпуска цифровых карт, использования онбординга в мобильном банке и продуманных цифровых коммуникаций. В этой статье мы рассмотрим несколько лидерских практик, оптимизирующих цикл продажи одного из ключевых банковских продуктов — дебетовой карты.

Доступ к платежным функциям до полной идентификации помогает быстрее удовлетворить запрос клиента

Считается, что финансовые продукты достаточно сложные, и их выбор — длительный и взвешенный процесс. Но их приобретение вполне может быть импульсивным, связанным с ситуацией, когда клиентам остро захотелось что-то купить или же сработало яркое рекламное сообщение. Здесь важно не только быстро провести клиента через процесс покупки, но и быстро доставить ему продукт, чтобы он мог получить от него пользу как можно раньше.

Подавляющее большинство банков не могут закрыть потребность здесь и сейчас, пока у клиента действует импульс. Пользователи современных цифровых сервисов привыкли к тому, что их покупки привозят быстро — онлайн-магазины и доставка еды сформировали представление об удобной логистике. Клиенты хотели бы видеть такую же скорость доставки и у банковских продуктов.

Лучший способ сократить время на доставку — переход на цифровые продукты. Но для новых клиентов банков, которые еще не прошли процедуры идентификации и подписания договоров, еще долгое время будет оставаться необходимость очной встречи с сотрудником банка. Для создания лучшего опыт имеет смысл предусмотреть ранний доступ к платежам в приложении — пока курьер с картой и договором в пути, клиент уже получает возможность проводить транзакции.

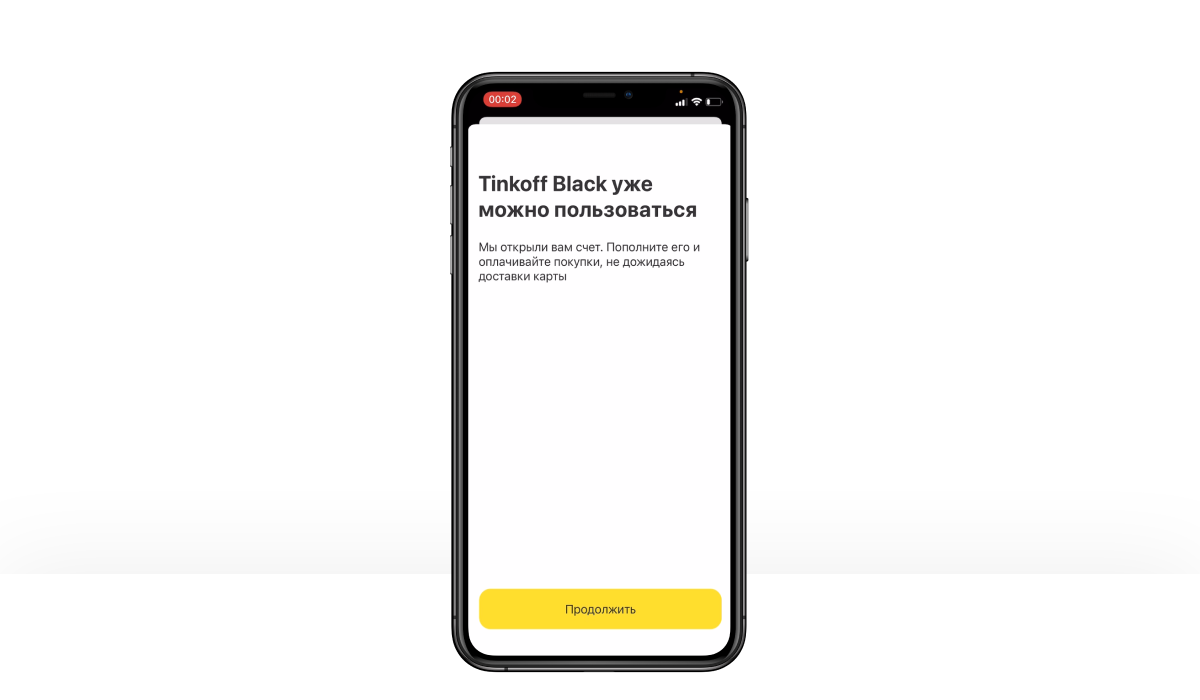

Тинькофф Банк позволяет оплачивать покупки с помощью приложения уже до того, как будет доставлена карта.

Полезно и доставку самой физической карты сделать более удобной для пользователя. Это важная часть клиентского опыта, которая должна соответствовать общему уровню сервиса.Для клиента быстрее и удобнее встретиться с представителем банка, а не приходить в отделение: по нашим измерениям в среднем оформление карты во время встречи с курьером занимает 10,5 минут, тот же процесс в отделении длится более 21 минуты. Но не все банки способны обеспечить быструю доставку курьером, а самим клиентам не нравится зависеть от интервалов работы менеджеров. Решения для этой проблемы можно найти в отрасли e-commerce, которая развивает механики самостоятельного получения товаров из пункта выдачи, постамата или магазина — популярность такого формата стремительно растет, так как позволяет органично вписать доставку товара в привычный образ жизни покупателя.

В случае с банком придется пересмотреть подход к процессу: он должен быть выстроен так, чтобы клиент пришел в офис и забрал конверт с картой в удобный момент, но не тратил время на дополнительные коммуникации на месте. Именно из-за этого сегодня получение карты в отделении — наименее предпочтительный вариант для клиента.

Перевод рутинных коммуникаций в интерфейсы сэкономит время клиента и менеджера банка

Большая часть вопросов, которые решаются в момент общения сотрудника банка с новым клиентом, направлена на решение довольно рутинных задач. Это помощь в установке мобильного банка, активация карты, инструктаж по ее пополнению, обязательным платежам и условиям обслуживания, погружение в программу лояльности, а иногда и установка для нее отдельного приложения. Вместо того, чтобы быстро забрать карту, подписать договор и уйти, клиент тратит лишнее время, а менеджер увеличивает очередь посетителей с другими вопросами.

Кажется, что клиенту от этого только лучше — менеджер понятным языком объясняет, как пользоваться сервисом. Фактически же большую часть рассказа клиент не запоминает и все равно позже осваивает услугу самостоятельно. Эту коммуникацию лучше реализовать в формате онбординга, что может заменить общение с менеджером и сэкономить время клиента и банка.

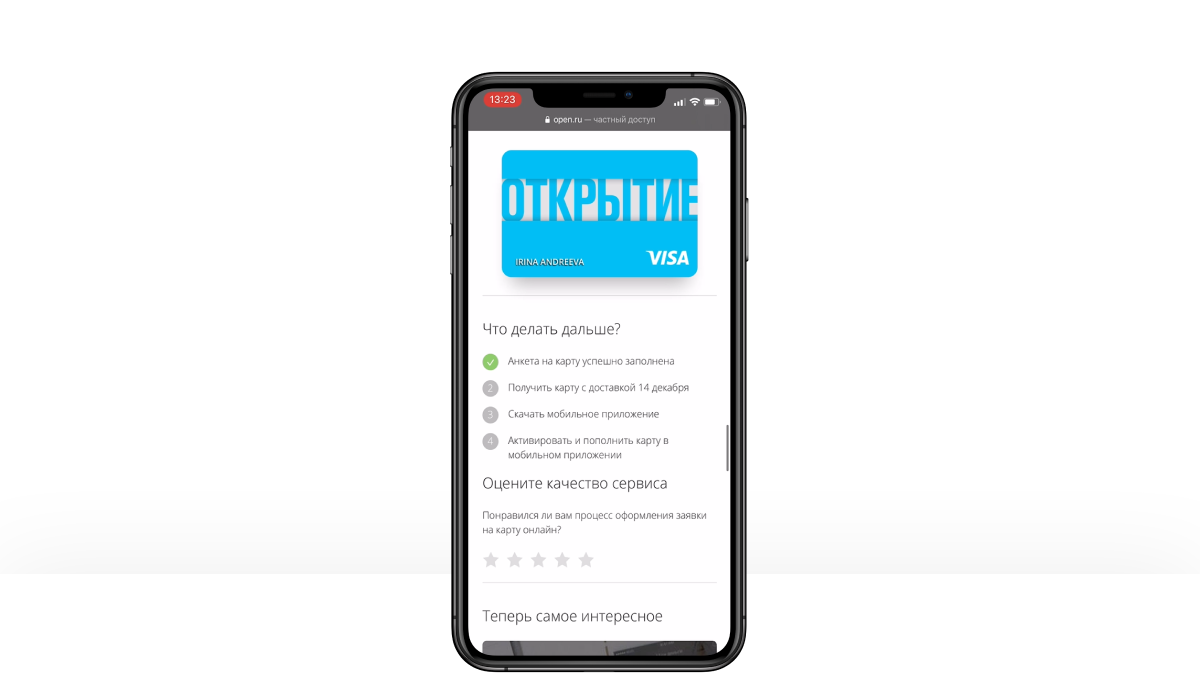

Банк Открытие показывает удобную и понятную инструкцию в процессе приобретения карты, в которой можно разобраться самостоятельно.

CJM нового клиента может начинаться с установки приложения

Многие коммуникации, связанные с онбордингом в сервис, можно начинать еще до того, как клиент решает отправить заявку на продукт. Это помогает распределить коммуникации и привести к продукту уже подготовленного пользователя, которому не надо рассказывать о базовых функциях.

В отличие от многих других приложений, большинство мобильных банков недоступны пользователям до подписания договора — только два банка из десяти исследованных предоставляют виртуальную карту и доступ к приложению до открытия счета.. Требовательные пользователи уже обращают внимание на реализацию мобильного сервиса и часто выбирают тот, который соответствует их представлению об удобстве. И когда у них нет возможности увидеть приложение заранее, то это становится новым барьером — если сервис не понравится, нужно будет потратить еще немало усилий, чтобы отказаться от услуг банка и закрыть карту.

Банк мог бы дать пользователю доступ к приложению без заключения договора. Так можно заранее показать, как управлять расходами или оплатить штраф, какие есть кэшбэк-предложения для клиентов. Это дает возможность полноценно начать коммуникацию с клиентом не с рекламного сообщения, а с демонстрации конкретных преимуществ сервиса.

Проблема в том, что в парадигме большинства банков мобильное приложение — это не продукт, а канал, удобное дополнение к банку. На практике же приложение стало куда более значимым и полезным продуктом, чем карта, которая выступает только ключом к управлению деньгами.

Среднее время доставки банковских продуктов: от отправки заявки до активации карты и первой транзакции.

Сейчас рынок предлагает очень разный опыт для новых клиентов: в некоторых банках время от заявки до возможности использовать продукт все еще занимает несколько суток, а лидеры смогли сократить этот срок до минут — они нашли способы сделать клиентский путь более легким и современным, подходящим для цифровых мобильных пользователей. В рамках стартовавших исследований продаж дебетовых карт и потребительских кредитов мы узнаем, как лидеры достигли этого и будут ли их практики масштабироваться на весь рынок.

В ближайшее время проработка и оптимизация CJM новых клиентов будет важнейшим полем работы клиентских служб банков. Банки будут работать над возможностью максимально сократить время доставки продукта клиентам, больше использовать цифровые коммуникации и давать легкий доступ к продукту через приложение. Насколько успешно — скоро выясним.

Марина Каменева, директор по продуктам Markswebb,

для Банковского Обозрения.

Cash Credit Acquisition Rank 2021. Как оцифровать выдачу кредита и повысить эффективность продаж с помощью онлайн-каналов? Познакомиться с методикой и предзаказать результаты — можно на странице исследования.

Debit Card Acquisition Rank 2021. Как построить эффективный клиентский путь открытия дебетовой карты для цифровых пользователей? Узнать об участниках, методике и предзаказать полный отчет можно по ссылке.

Как оптимизировать процесс продажи дебетовой карты в цифровом канале

Чтобы понять, как ключевые игроки адаптировали свои процессы к новым реалиям, в конце декабря мы запустили сразу два исследования процессов онлайн-продаж банковских продуктов для новых клиентов — дебетовых карт и кредитов наличными. Как показывают предварительные результаты, в CJM большинства банков все еще сохраняются барьеры для новых клиентов.

В среднем путь клиента, заказывающего дебетовую карту, проходит несколько этапов: заполнение заявки на сайте, подписание договора, получение и активация карты, установка приложения, пополнение счета и первая транзакция. Этот путь у большинства банков реализован одинаково, этапы строго следуют один за другим, клиент не может получить продукт раньше, чем будут выполнены все формальности. Из-за ограничений процесса невозможно качественно улучшить конверсию, и, чтобы повысить продажи, банку приходится увеличивать расходы на маркетинг.

Найти возможности для оптимизации процесса и повышения его конверсии поможет хорошо проработанная CJM: анализ каждого этапа дает цельное понимание текущего состояния клиентского пути, а также того, какие задачи, барьеры, желания и мотивы необходимо учитывать, чтобы дать лучший опыт. Лидеры рынка уже показывают, как можно сократить продолжительность цикла продаж с помощью выпуска цифровых карт, использования онбординга в мобильном банке и продуманных цифровых коммуникаций.

Доступ к платежным функциям до полной идентификации помогает быстрее удовлетворить запрос клиента. Финансовые продукты сложные.

Доступ Онлайн

Доступ Онлайн + Печатное издание

Подписавшись на Bosfera.ru, вы сможете ежедневно читать аналитические материалы, расследования, интервью с известными экспертами и бизнесменами. Подписчики также получают неограниченный доступ к архиву

Директор по продуктам Markswebb

О новом формате кредитной истории и переходе на него банков «Б.О» рассказал Алексей Волков, директор по маркетингу Национального бюро кредитных историй

Оспаривание банковских платежей в деле о банкротстве является одним из способов пополнить конкурсную массу. Часто к нему прибегают «хищные» кредиторы и конкурсный управляющий, рассчитывающие на наличие денежных средств у банка. Но при оспаривании платежей по договору овердрафта (договору кредитования банков-ского счета) установлены специальные правила для их квалификации в качестве сде-лок с предпочтением. Расскажем об эффективных доводах защиты интересов банка в деле о банкротстве

С января 2018 года банкам было разрешено инициировать банкротство без «просуживания» долга. Это стало возможным благодаря изменениям, внесенным в Закон о банкротстве Федеральным законом от 29.07.2017 № 218-ФЗ. Сейчас данная норма закреплена в абз 2 п. 2 ст. 7 Закона о банкротстве

Эффективный скрипт и техника продаж банковских продуктов

Всех банковских служащих и банкиров, поздравляю с профессиональным праздником — Днем банкира! Желаю выполнения планов, успешных продаж и высокого финансового результата.

Сегодня я решил посветить пост, который будет в помощь тем, кто находится на «передке» (во фронте — front-office) продаж банковских продуктов. Я опишу универсальную технику продаж банковских продуктов исходя из современной практики.

На 100% техника подходит для сотрудников розничного бизнеса, однако в большинстве случаев 80-85% это техника продаж, так же будет полезна и для малого бизнеса и для среднего корпоратива. В этой технике есть основы и неразделимые концепции для менеджеров всех направлений, всех кто связан с продажами банковских продуктов и предоставления банковского сервиса — тот кто непосредственно занимается обслуживанием клиентов может ей воспользоваться.

Я уже описывал скрипт продаж — Как продлить депозит клиента по телефону, где предлагаю 10 простых советов, которые не только помогают сохранить депозитный портфель, но и дают подсказку как работать с новыми клиентами.

Сегодня, мы рассмотрим универсальный скрипт продаж, универсальную технику продаж банковских продуктов, которая подходит для продажи: кредитной карты, кредита наличными, дебетовой карты, депозита, расчетно-кассового обслуживания, бизнес-карты и остальных не названных продуктов. В основе данной техники тренинг «Активные продажи», но с особыми ремарками, потому как многие менеджеры не понимают важные моменты, а старшие менеджеры или директора отделений упускают данное «непонимание» и пускают все на самотёк.

Первое — первое. Четко понимать, что есть продажа, а что есть сервис.

Операционная работа в банках имеет один принцип, но разную организацию. В некоторых банках продажи и сервис разделены, но в большинстве случаев, на современном этапе, и продажи и сервис — выполняет универсальный менеджер.

Однако, нужно отметить, что если все же сервис-менеджер и менеджер по продажам это два разных сотрудника — им нужно понимать, что они единая команда и они очень зависят друг от друга.

Итак, что есть продажа и что есть сервис? Прошу прощения за излишний сексизм, но мне очень нравится укоренившийся тезис маркетологов:

- «Продажи это — секс, а сервис — это любовь». Напрашивается вопрос: — Что было первично? Я Вам отвечу — не стоит на этом акцентировать внимание, так как и в жизни, очередность сервиса и продажи четко не выстроена. Первенство в событии может занимать как сервис, так и продажа.

Согласно основным правилам маркетинга, при продаже мы продаем преимущества, и сознательно (90% случаев) не ставим акценты на свойствах и обязательствах — которыми теперь будут связаны банк и клиент, а ведь они есть.

Во время сервиса, мы делаем акцент на комфорте, персональном внимании, скорости обслуживания, выполняем обязательства и платим цену — за сервис, при этом забываем рассказать клиенту об акциях, новых продуктах, дополнительных возможностях — решаем, что клиента нужно качественно обслужить, считаем, что все что надо клиенту у него уже есть и на патологическом уровне уверенны, что клиент знает о всех наших возможностях и если ему, что либо будет нужно — клиент сам попросит. Во время сервиса, банк и клиент словно «притираются» к друг, другу: к привычкам клиента, к возможностям банка и наоборот.

Продажа — продажа (особенно первая) в первую очередь это знакомство клиента с Банком. Именно знакомство с банком а не с продуктом, поскольку с продуктом исходя из «воронки потенциальных клиентов», он уже может быть знаком, через разные каналы: ТВ, интернет, ему могут об этом рассказать друзья, наружная реклама, в конце концов — клиент может пользоваться аналогичным продуктом в другом банке.

Воронка потенциальных клиентов в упрощенном виде состоит из:

- Клиентов которые знают Вас и покупают/используют ваш продукт

- Клиенты которые знают Вас но используют продукт конкурента

- Клиенты которые не знают об этом продукте ничего.

Сервис — сервис (обслуживание) в первую очередь это долгосрочные отношения с клиентом. Качество сервиса, как и качество отношений, побуждает Вашего клиента узнать Ваш банк поближе, лучше. В меру определенных обстоятельств продажа «продукта» уже была, или у него появилось желание приобрести Ваш продукт в результате просмотра рекламы (как любовь с первого взгляда), — теперь, во время обслуживания: оформления кредита, депозита, кассовой операции — Вы должны оправдать «ожидания клиента», чтобы совпадала «картинка» с: рекламой, обещаниями, рекомендацией друга и др.

Если во время «сервиса», ожидание клиента не совпадут, — Вам будет сложнее продать новый (второй) продукт, это же очевидно.

Как банковские служащие вы же знаете, что в современном банковском мире, показатель Cross-sell не может быть ниже 2,5 (не менее 2 продуктов на одного клиента).

Второе — первое: Используйте технику продаж банковских продуктов без отклонений от скрипта.

Давайте рассмотрим конкретный пример, самый простой пример который встречается в наших буднях и присущий «одной из стратегий», современного украинского банкинга, в виде так называемого — ситуационного скрипта, итак условия и собственно сам скрипт:

- Клиент получил товарный кредит, в сети магазинов бытовой техники — без процентов, без страховки (в виду высокой конкуренции), клиент отказался от «подарочной карты», не будет пользоваться интернет-банком, рассрочку он оформил на 10 месяцев, единственное что он платит — 20 гривен в месяц за СМС информирование и обслуживание кредитного счета. У этого клиента 1 продукт.

Клиент взяв рассрочку 20 000 гривен, на 10 месяцев, уплатит банку 200 гривен. = 1% Опытный клиент даже в банк не будет обращаться, для окончательного погашения — современные технологии это позволяют. Канал погашения — наш клиент выбрал отделение почты.

В общем, может от «сети бытовой техники» — банк и получает основной доход, но от клиента который взял рассрочку — нет. Я не хочу рассматривать случаи о которых часто говорят: банк надеется что клиент «вляпается» и не выдержав сроки будет платить повышенный процент, что банки специально снимают рассрочку с кредитной карты, чтоб комиссия от платежей снималась с комиссией…

Условимся о том, что все правильно, клиент понял условия, и все делает правильно — так что доходность от такого клиента — который взял вышеуказанную рассрочку на товар 0,00 грн (точнее 200 грн — что фактически «0»).

Завести такого клиента в отделение банка — к сервис менеджеру или менеджеру по продажам, вероятнее всего задача «телемаркетинга», и в основе стратегии банка заложен Up-sell, который просто не возможен без Cross-sell.

Другими словами, это «жуткий» и сложный случай, но ведь он имеет место. Что же делать менеджеру на отделении?

Я не буду приводить примеры «как делать неправильно», сразу опишем диалог менеджера и клиента, и распишем почему в своем скрипте мы используем конкретные фразы и конкретную очередность.

Рассмотрим следующую «игровую» ситуацию:

Начнем с того, что менеджер был немного занят — в момент, когда зашел «наш» клиент, в это время менеджер заканчивал обслуживать «действующего» клиента. Он поднял взгляд на вновь вошедшего клиента извинился пред клиентом которого обслуживал, поздоровался с вошедшим, и предложил ему присесть для ожидания. (так делать — правильно)

Не имея «простого терпения», вошедший клиент которому предложили немного обождать, начал изучать стенд размещенный на одной из стен отделения, в надежде найти ответ на свой вопрос. В этот момент наш менеджер освободился, и перед началом обслуживания имеет необходимость «окликнуть» клиента — привлечь внимание клиента на себя.

Первый этап: Приветствие клиента по всем требованиям:

Менеджер: — Уважаемый клиент! (негромко но выразительно, возможно нужно привстать и показать, что в данный момент он обращается именно к этому клиенту, именно словами «уважаемый клиент» — других категорий: женщина, молодой человек и т. п. — в бизнесе быть не может. После того, как мы вернули внимание клиента к менеджеру, можно дальше продолжать диалог)

Менеджер: — Здравствуйте, меня зовут Евгений, я менеджер, как я могу к Вам обращаться? (Вы можете использовать приветствие — Доброе/утро/день/вечер, я предпочитаю поздороваться, обязательно представится по имени и назвать свою должность. Узнать имя клиента клиента и поздороваться — это обязательно).

Клиент: — Добрый день, называйте меня Павел Лукич (теперь Вы знакомы и поприветствовали друг друга)

В этот сакральный момент Вы уже знакомые люди, поздоровались — оба признаете простейшие правила этики, а ведь со знакомыми людьми, Вы можете обговорить интересующий Вас вопрос. Не так ли?

Менеджер: — Павел Лукич, какой вопрос Вас интересует? (При первой же возможности, обратитесь к клиенту по имени — в первую очередь Вы персонализируете свой вопрос, второй полезный момент, Вы обратитесь к клиенту по имени — имя дано родителями и каждому человеку слышать его приятно, кроме того, Вы обратитесь к клиенту именно так, как он себя позиционирует: Павел Лукич, если скажет «Павел» — обращайтесь «Павел», если «Лукич» — смело используйте, — так требует клиент. И ещё один важный момент, не говорите клиенту — «какая у вас проблема?» или «что у Вас там?». Задайте клиенту ориентир — у него именно «вопрос», если в дальнейшем, клиент все же сам озвучит — «… у меня проблема в том…» — в своем ответе перефразируйте: это интересный вопрос или это сложный вопрос, хороший вопрос…).

Клиент: — Я оформил товар в рассрочку, там была девушка из Вашего банка, которая оформила мне кредит прямо в магазине, вот пришел платить, что мне для этого нужно?

Менеджер: — Павел Лукич, я могу делать платежи по рассрочке и могу Вам помочь, прошу присаживайтесь ко мне (Мы опять использовали случай и персонализировали обращение + сообщили, что клиент обратился к нужному представителю банка, и теперь клиент знает, что его вопросом сейчас будут заниматься, обратите внимание, что данное знание Важно для клиента. Если менеджер не делает кассовых операций, не нужно говорить: — «я не делаю кассовых операций»; — «Вам в кассу»; — «я сделаю Вам «расходник» и вы пройдете в кассу» — и прочего словесного мусора! Нужно понимать — что в основе сервиса предусмотрен cross и up-sell, для этого Вам нужно познакомится, узнать клиента — для этого нужно предложить ему присесть к Вам)

Клиент: — Замечательно, тогда мне к Вам, вот договор который мне дали в магазине, где указанны реквизиты и все, что там… будет нужно.

Менеджер: — Я вижу Павел Лукич Вы отлично подготовлены, и предусмотрительны! Наличие реквизитов позволит мне быть ещё быстрее! (при первой возможности похвалите клиента — используя технику «Ты — оК! Я — оК», она располагает клиента и подтверждает клиенту, что он действует правильно, в тот же момент эта техника подчеркивает Вашу квалификацию, что придает клиенту уверенности)

Не делайте ошибок! На первом этапе это все, что Вы как менеджер, должны были сделать, все остальные моменты и уточнения оставляем на следующий этап.

Этап Второй: Выявление потребностей

Очень много менеджеров допускают «тотальную» ошибку. Недопустимую ошибку! Они считают, что потребности клиента можно выяснить на первом этапе, мало того, им простите думается, что все, что нужно клиенту — это заплатить за кредит, или любую другую операцию. Иногда я не могу понять, почему когда на тренингах обучают делать Cross-sell, никто этого не объясняет, так же не объясняют что банк имеет стратегию — Up-sell (одну услугу отдает фактически бесплатно — чтоб привлечь на обслуживание платной или выгодной для банка услуги).

Менеджер: — Павел Лукич, разрешите мне задать несколько вопросов, которые помогут сделать Ваше обслуживание сегодня быстрым, а в дальнейшем простым и комфортным? (Обязательно спросите разрешение задавать вопросы — после того как Вы получите разрешение задавать вопросы, Вы получите возможность апеллировать к этому разрешению, в том случае, если клиент почувствует «реактивное сопротивление»* (так бывает) и постарается зайти в «блок» — не желая отвечать, на какой либо вопрос.

Клиент: — Да! Конечно Евгений! Задавайте!

*Реактивное сопротивление — это термин из техники продаж «Профессионализм уступчивости» или «Создание искусственного дефицита». Все дело в том, что каждому человеку свойственно охранять свое «личное пространство», свои «свободы и права» — границы которых у каждого свои. Как пример, — некоторые люди, совершенно свободно, без сопротивления могут рассказать причины своего успешного благосостояния, другие во время такого вопроса уйдут в блок — с единой мыслью — «…почему Вы меня об этом спрашиваете…»

Давайте рассмотрим, как менеджер воспользуется своим правом на апелляцию к «разрешению задавать вопросы»:

Менеджер: — Павел Лукич, скажите, какими продуктами нашего банка Вы пользуетесь кроме рассрочки? (некоторые банки имеют CRM, где при наличии любых идентификационных данных, в случае с Павлом Лукичем это номер договора рассрочки, менеджер может видеть всю «корзину продуктов», но вопрос задавать обязательно — для того чтоб расположить клиента на разговор).

Клиент: — У Вас у меня больше ничего нет, только эта рассрочка!

Менеджер: — Павел Лукич, в каких банках Вы обслуживаетесь и какими продуктами там пользуетесь?

Клиент: — Как этот вопрос относится к делу? Не все ли равно где и чем я пользуюсь? (клиент заходит в блок — срабатывает «пружина реактивного сопротивления»)

Менеджер: — Павел Лукич, я прошу Вас не беспокоится, я ведь просил разрешение задавать Вам вопросы, и мне это нужно для того, чтобы сделать Ваше обслуживание быстрым, простым и комфортным, только для этого. (Вот примерно так, менеджер апеллирует к своему «разрешенному праву» задавать вопросы)

Клиент: — Я обслуживаюсь в Приватбанке, получаю там зарплату и пенсию на карту, все равно не пойму, для чего Вам это нужно знать? (обратите внимание, что клиенту может быть мало апелляции, ему необходимо дополнительное объяснение. А я Вам сейчас расскажу, как клиента успокоить, простой «домашней заготовкой»! В действительности, клиенту необходимо сказать правду!)

Менеджер: — Зная банковские продукты которыми Вы пользуетесь, я могу лучше понять Вашу опытность. Я могу предположить, что если Вы пользуетесь услугами Приватбанка, то Вы пользуетесь Интернет-Банкингом (Приват24), а это вкорне меняет дело!

Клиент: — Да пользуюсь и пользуюсь кредитной картой и Приват24 и ничего не собираюсь менять, меня все устраивает, я не буду пользоваться Вашим интернет банком или кредиткой, мне не нужна дополнительная кредитная карта, и пенсионная меня устраивает полностью. Мне просто понравились условия беспроцентной рассрочки, без страховки и я решил воспользоваться предложением Вашего банка. Вы мне сделаете квитанцию? Сколько мне платить? Вам давать деньги? (В такой ситуации оказываются многие менеджеры — явно клиент полагает, что он контролирует ситуацию, и стоит в конкретном «блоке» — не собираясь больше ничего покупать, давит ситуацией на менеджера).

Постарайтесь погасить «возмущение» и попробуйте снять «блок» с клиента. Воспользуйтесь техникой «Ты оК — Я оК», подтвердите клиенту, что Вы его услышали, идите на компромисс и делайте «кросс» — как наш менеджер.

Менеджер: — Павел Лукич, я Вас услышал, квитанцию пустил на печать!

Самое время взять рекламную листовку, в нашем случае это реклама «пакетной» дебетной карты. (По сути менеджер, не имеет возможности начать презентацию, так же, мы можем видеть, что клиент не имеет никакой потребности — но это только на первый взгляд. Рекламный буклет берется в руки по нескольким причинам: клиент расфокусируется от своей обороны и сосредоточится на буклете/рекламке в руках менеджера, с первого же момента, как клиент увидит рекламный проспект — на подсознательном уровне заинтересуется новым предметом — в тот момент когда Вы начнете свой «кросс» — клиент получит визуальную картинку Ваших слов.

Рекламная продукция обязательно при любой консультации — в конечном итоге, мы отдадим этот буклет клиенту с собой.

Менеджер: — Павел Лукич, я Вам ничего не предлагаю оформлять, я просто обязан Вас ознакомить с интересной и выгодной возможностью, прошу Вас, уделить мне минуту Вашего внимания — это очень Важно. (В этот момент, как видите, менеджер не настаивает на покупке продукта, но подчеркивает, что информация очень важная, выгодная и самое главное интересная).

Клиент: — Ладно, только прошу Вас быстрее, у меня мало времени, я ушел в обед, а мне нужно ещё успеть вернутся, а ехать далеко, у меня отчет.

Третий этап: Презентация в случае если мало времени

Обратите внимание на то, что «реактивное сопротивление» на самом деле очень помогает менеджеру, из за того что клиент не охранял свой периметр — а пошел в контратаку (будем называть это — «отпружинил»), он открыл нам «военную тайну», рассказал нам все что он только мог. Мы поняли, что явной потребности у в новом банковском продукте нет. На самом деле, у клиента потребность не в банковском продукте, а во времени. Ему нужно продавать не продукт! Ему нужно продать «время»!

Ему нужно продать не продукт — с ним нужно поделиться опытом! Делаем это без лишних слов.

Менеджер: — на самом деле, для того чтоб платить по Вашей рассрочке, абсолютно не нужно ехать в банк, есть один способ, который позволит Вам, платить по рассрочке не уходя с рабочего места и это совершенно бесплатно. Вы не теряете время и деньги на поездку в банк, и не нужно ожидать в очереди.

Менеджер: — Посмотрите, вот карта в пакете «комфорт», которую можно пополнить картой другого банка абсолютно бесплатно — даже Вашей зарплатной картой Приватбанка, после того как пополните её на необходимую сумму, Вы можете оплатить рассрочку. Все это можно сделать через интернет-банк, который для этой карты бесплатный — вы опытный пользователь, знаете как пользоваться интернет-банком — у нас все просто и аналогично.

Клиент: — Евгений, мне этот вариант не подходит, поскольку я храню квитанции с мокрыми печатями, чтоб можно было доказать, что я платежи вносил вовремя и в нужном объеме.

Небольшая работа с возражениями:

Менеджер: — Платеж который Вы делаете с помощью Интернет-Банка, можно заверить печатью банка, в любое удобное для Вас время совершенно бесплатно, таким образом, Вам не нужно будет отпрашиваться с работы в отчетный период и тратить деньги на проезд. Вы опытный пользователь, система интернет-банк очень похожа, карта имеет свои преимущества, они описаны в рекламном буклете, который я Вам дам с собой.

Не нужно давить на клиента, покажите ему личный пример, дайте ему альтернативу.

Менеджер: — Вот смотрите, я так же делаю свои платежи за коммунальные услуги через интернет-банк, а потом моя коллега подтверждает их штампом — таким образом я плачу за услуги без очереди и комиссии.

У Вас ведь есть кипа квитанций? Вы же реально это делаете 🙂 Покажите квитанции клиенту!

Клиент: — А когда полностью погашу рассрочку? Нужно будет прийти в банк?

Менеджер: — Этого делать не обязательно, во-первых Вам придет СМС, что кредит закрыт, во-вторых Вы будете видеть информацию о закрытии в интернет банке.

Клиент: — Хорошо, я подумаю, все равно у меня нет времени на оформление, я возьму материал с собой.

Клиент заинтересовался продуктом, и заберет рекламный материал, но не все клиенты это делают, иногда вообще заставить клиента взять рекламный материал. Как это сделать? Могу подсказать Вам сразу два способа:

- Подписать буклет: Павлу Лукичу от Евгения — как пример (то есть Вы персонализируете рекламный материал)

- Самый наглый Вариант — пришить степлером к квитанции об оплате — 70% клиентов не противятся этому.

Четвертый этап: Продажа и оформление продукта:

Менеджер: — Хотите договоримся о встрече?

Клиент: — А как долго оформляется эта карта?

Менеджер: — Мгновенно, в течении 10 минут, мне нужен только паспорт и код.

Клиент: — Ок, давайте оформим сейчас. И покажите мне как и куда заходить, и как платить.

Платежная карта это якорный продукт, мы сделали Cross-sell и Up-sell. С одной стороны, вроде как и карта бесплатная и платежи бесплатные и на первый взгляд ценность клиента для банка не увеличена. Однако, мы ведь продавали не продукт — мы продавали время для клиента и клиент ещё не знает всех преимуществ карты. Во время оформления Вы можете рассказать о дополнительных преимуществах, таких как:

- Плата за остатки 10%

- Cash Back за покупки — 3%

- Бесплатное снятие во всех банкоматах

- Денежные переводы

У каждого банка, есть свои преимущества и фишки, выгоды и удобства, но как видите, клиенту в момент обслуживания не был интересен наш продукт, у него есть похожий в другом банке.

Ему было интересно сэкономить время и деньги, по сути он их и купил, мы же сделали Cross-sell и Up-sell — благодаря качественному обслуживанию мы сделали новую продажу. Если клиента заинтересует плата за остатки — банк получит недорогой ресурс, если заинтересует Cash Back — мы получим транзакционный бизнес клиента или денежные переводы.

Клиент: — Суппер! Вложились в указанное время!

Менеджер: — Павел Лукич, обратите внимание, я вложу вашу квитанцию в файл с договором, вот Ваша карта, если у Вас возникнут любые вопросы — тут мой телефон, звоните, всегда буду рад Вам ответить. Спасибо за то что выбрали наш банк! У Вас остались какие либо Вопросы?

Клиент: — Нет, спасибо, прям сейчас никаких вопросов нет, может позже возникнут, я побежал! До свиданья!

Менеджер: — Рад был Вам помочь. Счастливо.

В целом мы с Вами увидели, что продажа уже была, и клиент пришел обслуживаться, мы работали в определенном скрипте, работали с эмоциями, ожиданиями клиента. Показали, что его визит Важен для нас, что у нас комфортное и быстрое обслуживание — показали уровень сервиса.

Что последовало? Правильно — новая продажа! Мы не продавали продукт, мы продали клиенту того чего ему не хватает — время!

Ситуаций конечно многих разных, но любой сервис и продажи, имеют все те же 4 этапа: приветствие, выявление потребностей, презентация, продажа.

Если клиент потенциальный, другими словами у него ещё нет ни одного банковского продукта — при «первой продаже» скрипт особо не изменится, нужно будет больше узнать клиента (в этом нам поможет техника ЗСК — знай своего клиента, активное слушание — чем мы больше узнаем у клиента изначально тем легче нам с ним работать), активно слушайте его, если с клиентом изначально выстроить доверительные отношения, он Вам раскроет весь свой expirience — Вы будете знать его предпочтения и его ценности, ведь у Вас явно будет что предложить.

И напоследок скажу, чтоб продавать и предоставлять сервис — нужно «любить» клиентов.

Хороших Вам продаж! Евгений Савостин, специально для рубрики Интерны и Магистры.

Источник https://www.markswebb.ru/blog/debit-card-sale-optimization/

Источник https://bosfera.ru/bo/kak-optimizirovat-process-prodazhi-debetovoy-karty-v-cifrovom-kanale

Источник https://savostin.pro/interny/effektivnyj-skript-i-texnika-prodazh-bankovskix-produktov/