Премиальные дебетовые карты от Альфа-Банка

Информация о ставках и условиях дебетовых карт в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Отзывы о дебетовых картах в Альфа-Банке

сама работа банка по началу получению карты была хорошей, но позже мне просто так разблокировали карту и даже не понятно почему, я написала им в Читать далее.

сама работа банка по началу получению карты была хорошей, но позже мне просто так разблокировали карту и даже не понятно почему, я написала им в банк, но ответа от них я не увидела Скрыть

В сотый раз я убедился, что этот Банк не клиентоориентирован и не компетентен! Закрою счёт ИП (так как душат комиссиями различными) и закрою все Читать далее.

В сотый раз я убедился, что этот Банк не клиентоориентирован и не компетентен! Закрою счёт ИП (так как душат комиссиями различными) и закрою все счета физического, более того гарантирую, что счета закроют все мои родственники и знакомые. 9.11.2021 Снял крупную сумму денег в банкомате партнёра Газпромбанк, первую часть выдал, вторую нет, а деньги списались, звоню в поддержку говорят жди 50 дней (не дай бог если кто то снимал свои последние деньги) Прошло 50 дней, постоянно пишут, нам нужно время и т.д. Никто не занимается этим вопросом, как бывший юрист работающий в Банке могу сказать, что подобные вопросы решают 2-3 дня максимум, звонил, писал жалобы, ВСЕМ ПЛЕВАТЬ. Итог: Иск в суд (упущенная выгодакомпенсация), потеря как минимум 10 Клиентов, негативные отзывы. Обходите стороной этот Банк, рано или поздно, вы столкнётесь с проблемой, в решение которой вам будет отказано. Скрыть

Бесплатный Премиум в банках (часть 3) | Какие выгоды сулит нам Альфа-банк?

Продолжаю изучать условия банков по поводу премиального обслуживания. В первую очередь тех, кто может дать Премиум бесплатно, засчитывая остатки на брокерских счетах. За счет постоянного пополнения брокерских счетов и естественного роста активов на них (реинвестирование дивов, купонов и рост котировок) получил совершенно бесплатно Премиум в Открытии и Тинькофф — став обладателем некоторых выгодных условий и халявных плюшек.

После получения бесплатного Премиума, жажда наживы заставила меня обратить внимание на другие банки. Возможно есть смысл открыть брокерские счета и постепенно дорасти до Премиума у них. Если условия будут «вкусные» — почему бы и нет.

В прошлой статье я разбирал условия премиального обслуживания по Сберу и ВТБ. Сегодня настала очередь Альфа-банка.

Главный мой критерий оценки Премиума — материальная выгода. Это может выражаться в повышенном кэшбэке или в процентах на остаток по картам, бесплатным полезным предложениям чего-либо, за что другие платят деньги и т.п. и т.д. Различные статусы, личный менеджер и прочие «облизывания» со стороны банка меня не волнуют. Для меня КЭШ — КОРОЛЬ.

Альфа-Премиум

Условия получения бесплатного Премиума в Альфа-банке — остатки на счетах от 3 млн. рублей.

- получение з/п в течение 6 месяцев от 400 тысяч;

- остатки от 1,5 млн. + ежемесячные траты от 100 тысяч.

При невыполнении условий включается ежемесячная плата — 2 990 рублей в месяц.

Что же предлагает своим премиальным клиентам Альфа банк?

Проходки в бизнес-залы Priority Pass.

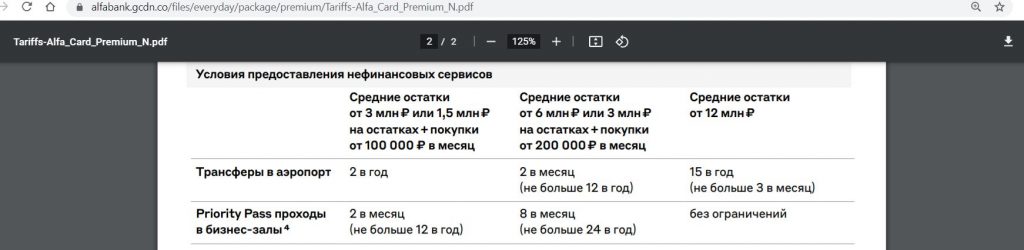

2 прохода в месяц — стандартно. При наличии на счетах 6 млн. — 8 проходов в месяц (но не более 24 в год). Обладатели капитала от 12 млн. — получают безлимит.

Страховка.

150 000 € на клиента и по €35 тысяч на каждого из членов семьи (ограничений на количество нет). Страховка действует по всему миру. Включает экстремальные виды спорта.

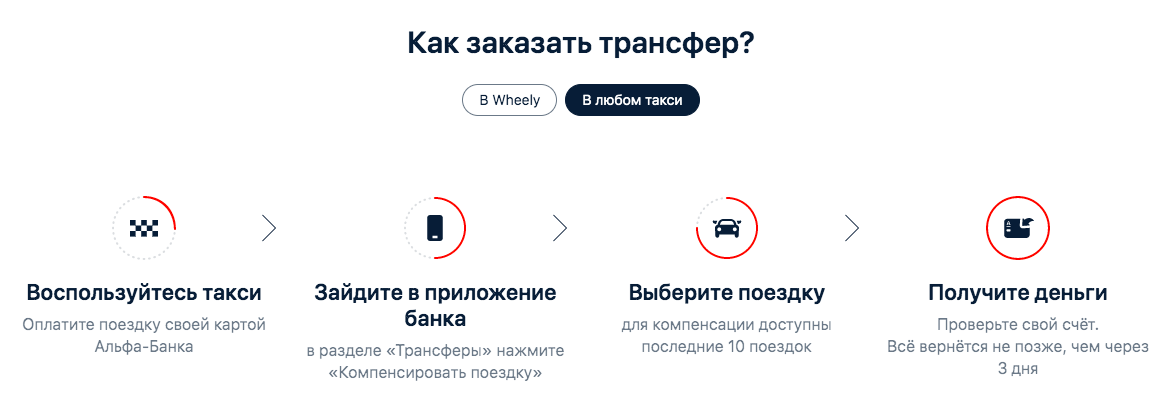

Бесплатные трансферы в аэропорт или такси.

Количество поездок зависит от наличия денег на счете. Премиальные «клиенты-нищеброды» обладатели капитала всего в 3 млн. — получают 2 поездки в год. От 6 млн. — 12, при 15 млн. — 15 поездок.

Можете заказать трансфер с премиальным водителем и автомобилем до аэропорта или обратно за счет банка. Правда услуга предоставляет не во всех городах.

Вы можете заказать трансфер в аэропорты следующих городов: Москва (Домодедовво, Шереметьево, Внуково, Жуковский), Санкт-Петербург, Пермь, Екатеринбург, Казань, Сочи, Краснодар, Лондон (Heathrow и Gatwick, Аэропорты Luton, Stansted, London City).

Как альтернатива трансферу — самостоятельный вызов такси. Стоимость поездки компенсирует банк, но не более 2 500 за одну поездку.

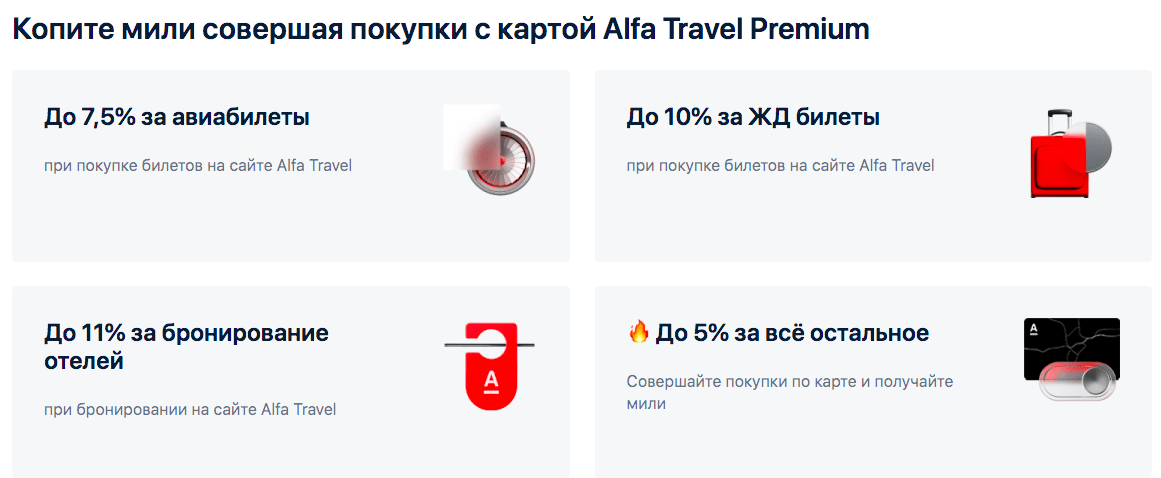

Премиальные карты.

Банк может предложить вам карту Alfa Travel Premium. С кэшбэком 5% на все и повышенными бонусами в 10-11% в других категориях. Но . милями. Лично я предпочитаю получать кэшбэк живыми деньгами, поэтому карта путешественника мне не очень интересна. Поэтому рассматриваем второй вариант.

Альфа-Карта Premium с кашей до 3% на все покупки живыми деньгами.

Из других плюсов: пластик наливает кэшбэк почти за все операции. В том числе числе и достаточно редкие, которые у большинства банков находятся в исключениях: ЖКХ, налоги. По карте начисляется процент на остаток — до 6% (ставка выше среднего по рынку).

Чтобы получать максимальный кэшбэк 3% на все — требуется совершать оборот по Альфа карте от 150 тысяч в месяц. Не преодолели планку — получите «всего 2%». При обороте до 10 тысяч в месяц — каши вообще не будет.

Максимальная сумма кэшбэка в месяц — 15 000 рублей. При 3% ставке — это соответствует обороту в 500 000 рублей. На заметку тем, кто планирует большие траты.

Условия по карте довольно хорошие. Но лично ко мне не совсем применимы. 150 тысяч в месяц я точно не осилю. Следовательно для меня будет действовать кэшбэк в 2% на все и 5% остаток по карте.

- при тратах от 10 000 в месяц — кэшбэк 1,5% и 4% на остаток;

- при обороте более 100 000 — кэшбэк 2% и 5% на остаток.

Предварительные выводы

Условия по премиум карте неплохие. Кэшбэк в 2% однозначно лучше чем у Сбера с его «спасибками» (0,5% на начальном уровне) и ВТБ (1,5% почти на все). Открытие конечно с его 4% кашей ЗА ВСЕ не конкурент Альфе.

Интересно смотрятся две бесплатные поездки на такси. Вопрос только в том, насколько лично вам это будет выгодно. Например, в моем городе от края до края обычно такси будет стоить рублей 500-600, максимум 700-800. Итого за год моя материальная выгода от премиума оценивается примерно в тысячу-полторы.

Вспоминал когда я в последнее время тратил на такси больше тысячи рублей за одну поездку поездку — не смог вспомнить. Можно конечно шикануть: вызывать премиальное такси или поехать куда-нибудь подальше за город, дабы использовать халяву по максимуму.

Проходки в бизнес-залы и страховка. Возможно для клиентов с нуля — это плюс. Но у меня уже есть почти 60 проходок. в год от других банках (аналогично и со страховкой). Поэтому лично меня это услуга не заинтересовала.

Что полезного и выгодного мне может дать Премиум от Альфы?

По карте — мимо. Кэшбэк в 2% конечно хорошо, но 4% (в Открытии) — лучше.

Процент на остаток? Аналогичная ставка у меня на карте Тинькофф — 5% без требования к обороту.

Страховка, проходки? — уже есть в других банках и больше не надо.

Остается только такси.

Вопрос: стоит ли открывать (лично мне) Премиум в Альфе ради двух халявных поездок в такси?

Я бы может быть еще и подумал над таким «шикарным предложением», но после того как ознакомимся с условиями брокерского обслуживания, как-то немного поостыл к Альфе.

Брокерское обслуживание в Альфа-Директ

Информация будет полезна для тех, кто рассматривает получение Премиума через брокерские счета. Парочка моментов, про которые нужно знать заранее.

Не работает форма W-8BEN

Напомню, для тех кто забыл, подписание формы W-8BEN позволяет снизить налог на дивиденды по американским акциям с 30% до 13%. Прикол в том, что даже подписав форму у Альфа-брокера, налог с дивидендов будет по прежнему 30%.

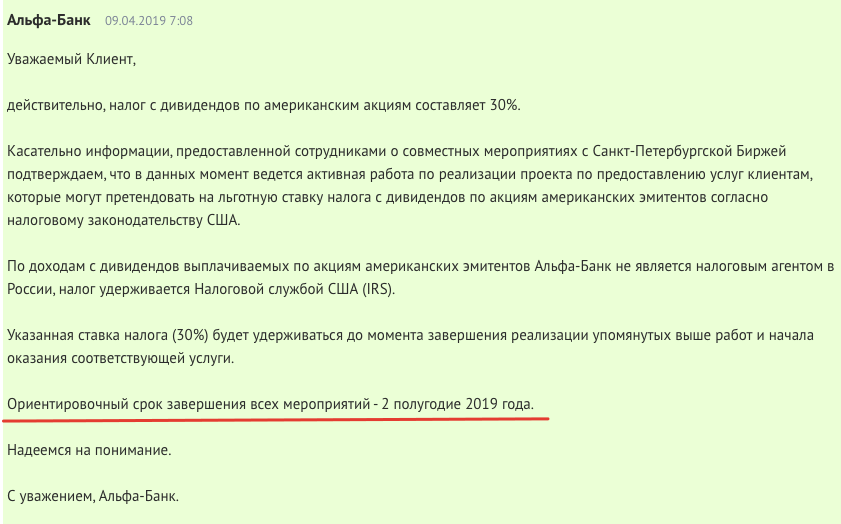

На банки-ру есть жалоба клиента по этому поводу — датирована апрелем 2019 года.

И ответ представителя брокера (обратите внимание на дату ответа) с обещанием устранить это «недоразумение» буквально в течение нескольких месяцев (второе полугодие 2019).

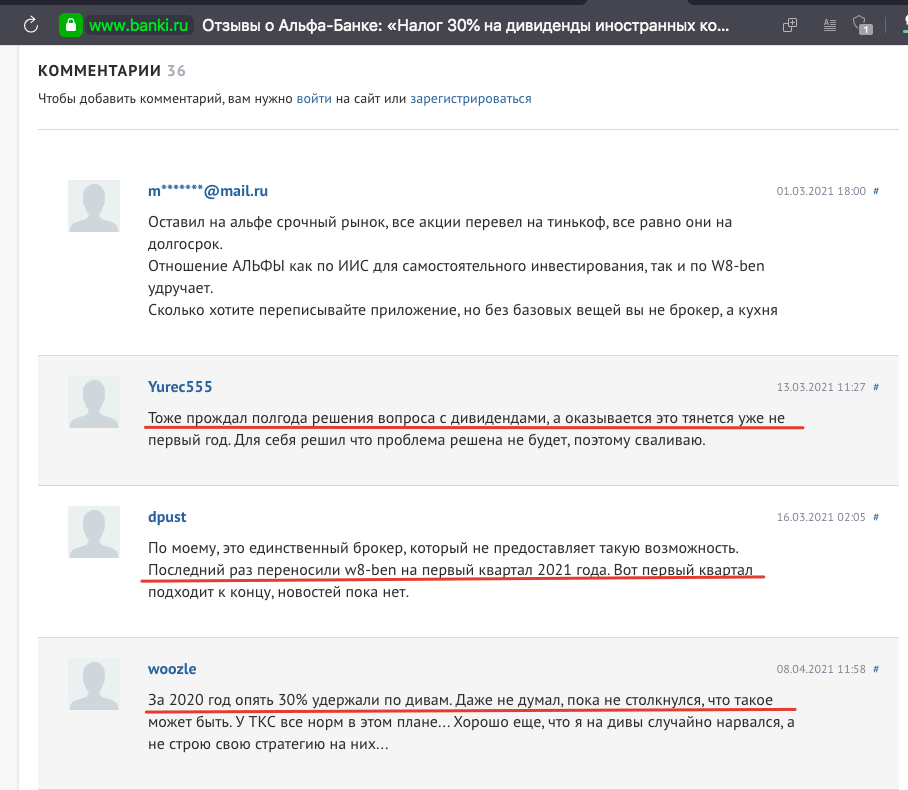

Однако читая отзывы и комментарии ниже, на данный момент (лето 2021 года) — «ВОЗ И НЫНЕ ТАМ». За прошедшие два года ничего не изменилось. Как раньше брали 30% с дивидендов, так берут и по сей день. При этом брокер каждый раз кормит завтраками, отодвигая срок решения проблемы на следующий квартал (полугодие) клятвенно заверяя, что на этот раз все будет точно устранено.

Высокие комиссии или депозитарка?

Брокер предлагает два тарифа: «Альфа-трейдер» и «S».

Тариф S имеет единую комиссию за все — 0.3%. Немного дороговато. Среднее по рынку в разы ниже. У крупнейших брокеров Сбер, ВТБ и Открытие подобная комиссия составляет 0,05-0.06%. Только у брокера Тинькофф на тарифе «Инвестор»- аналогичная ставка. Но на Тинькофф Премиум она снижается до 0.025%. В Альфе никаких привилегий для состоятельных счетов я не увидел. И ставка в 0,3% будет всегда.

Если с нуля покупать ценные бумаги на брокерском счете в Альфе на 3 млн. (для получения Премиума) — придется заплатить комиссий под 9 тысяч рублей. У конкурентов вышло бы всего тысячи полторы-две.

Тариф «Альфа-трейдер» выглядит на первый взгляд поинтересней — комиссия на фондовом рынке 0.049%. Правда в нагрузку инвестор получает расходы по депозитарному обслуживанию — 0.06% в год от суммы активов на счете (списывается каждый месяц).

Вроде бы немного. Но во-первых, это будут постоянные ежемесячные расходы (даже если вы не торгуете), во-вторых, при росте капитала — расходы будут увеличиваться пропорционально.

Для получения Премиума в Альфе, требования по счету — 3 млн. рублей. Депозитарные расходы с этой суммы составят 1 800 в год или 150 в месяц. По факту будет больше, учитывая, что лучше держать деньги с запасом (чтобы не проваливаться ниже 3 млн. и не попадать на платный премиум).

Владение активами на сумму >3 млн. обойдется вам примерно в 2 тысячи рублей в год в виде депозитарных расходов.

Возможно есть и другие особенности у Альфы (банка и брокера). Мне как не клиенту знать все нюансы (хорошие и плохие) невозможно. Но из того, что я узнал, желания получать Альфа-Премиум у меня поубавилось.

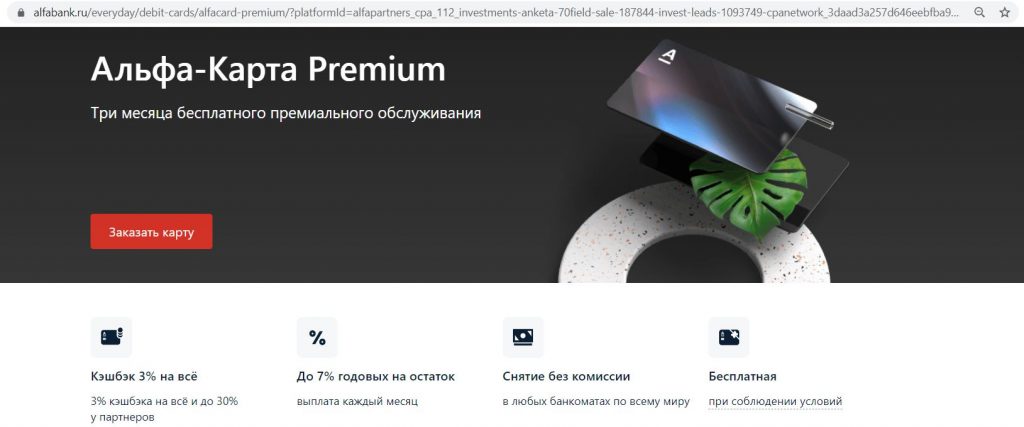

Альфа-Карта и Альфа-Карта Premium: свежий обзор

Прошлая статья про «Альфа-Карту с преимуществами» и «Альфа-Карту Premium» от «Альфа-Банка» была написана почти три года назад, с тех пор в ней накопилось много исправлений и ее стало неудобно читать.

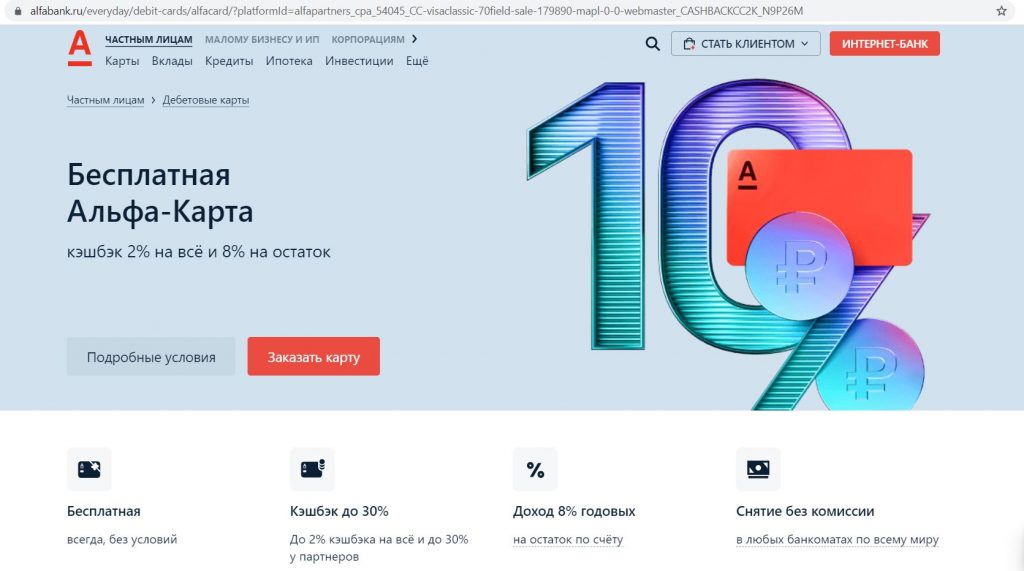

Пришло время написать новую статью, чтобы все достоинства и недостатки «Альфа-Карты» были как на ладони. Итак, вот как выглядит реклама карты на сайте банка:

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

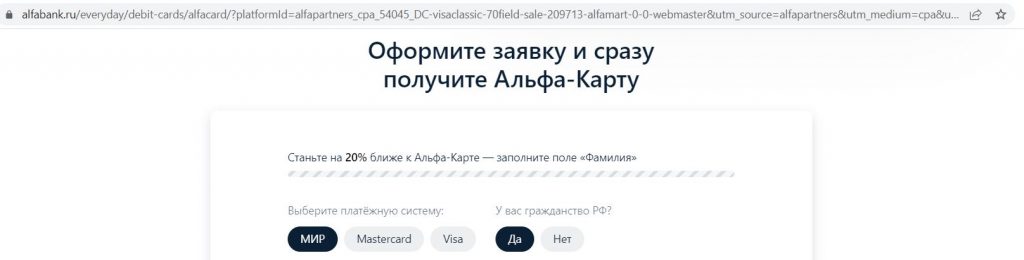

Альфа-Карта от Альфа-Банка. Особенности

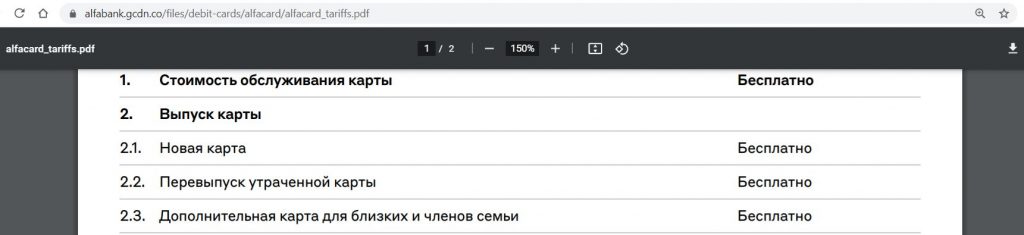

1 Бесплатный выпуск и обслуживание.

Выпуск и обслуживание дебетовой «Альфа-Карты» бесплатен без каких-либо дополнительных условий, это же касается и допок:

Карта может быть в том числе платежной системы МИР (так что, помимо кэшбэка от банка, можно дополнительно получать еще кэшбэк и от МИРа, например, 20% за путешествия по России).

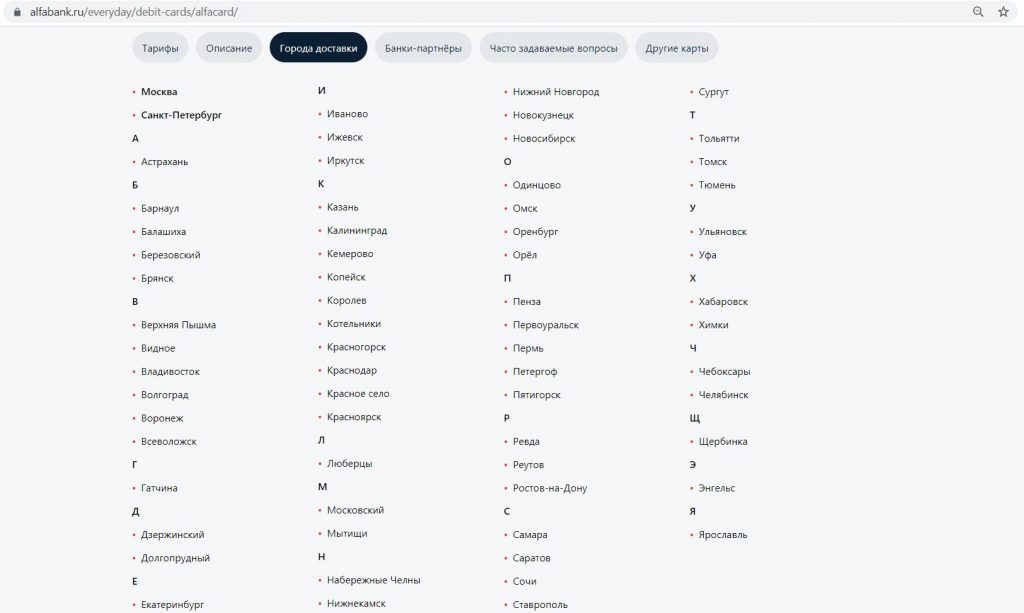

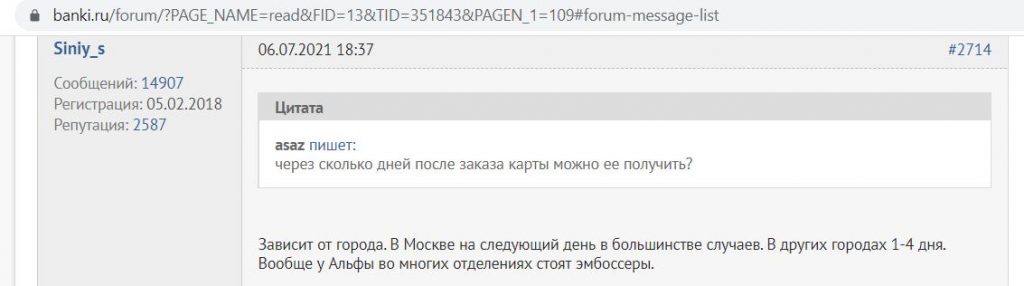

Во многих городах реализована бесплатная доставка, причем она очень оперативная, карту могут доставить уже в день заявки или на следующий день:

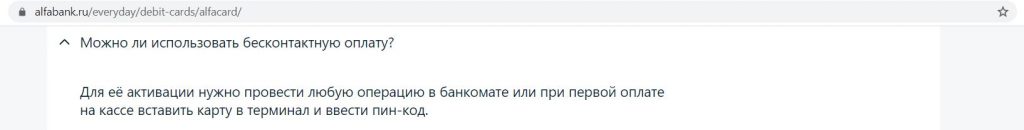

Как и в других банках, для активации бесконтактной оплаты нужно совершить любую операцию в банкомате (например, запросить баланс) или покупку на кассе, вставив карту в терминал:

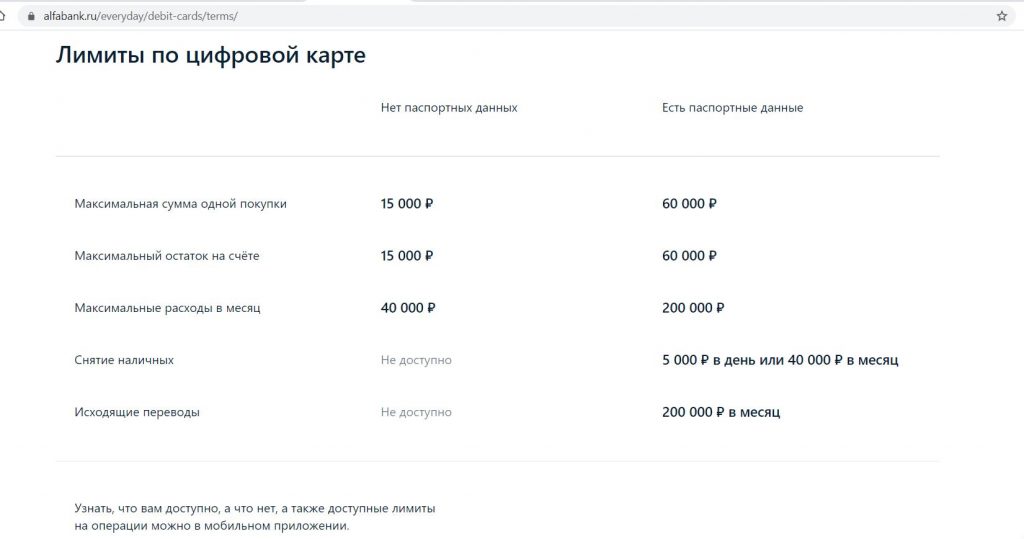

Еще до получения пластика картой можно начинать пользоваться в цифровом формате и получать кэшбэк за покупки (для этого нужно добавить ее в Apple Pay, Google Pay или Samsung Pay). Правда, до подписания документов лимиты на операции у виртуалки будут заметно меньше:

2 Процент на остаток.

В месяц получения «Альфа-Карты» и в течение всего следующего месяца на ежедневный остаток до 300 000 руб. положено 8% годовых, далее — 3% годовых:

UPD: 04.04.2022

У «Альфа-Карты» в последних тарифах пропал пункт про процент на остаток.

Вечно бесплатная «1 год без %» от «Альфа-Банка», 3000 миль за Tinkoff All Airlines, вечно бесплатная «120 дней без %» от «Открытия», 500 руб. за «МожноВСЁ» от «Росбанка», 3000 баллов за Opencard, 500 баллов за «Пользу» от «Хоум Кредит», 500 баллов за «Москарту» от «МКБ», 1000 руб. за карту «Главная» от «Ренессанс Кредит», 1500 руб. за вечно бесплатную Tinkoff Black, 2000 руб. за вечно бесплатную Tinkoff Platinum, бесплатная My Life от «УБРиР» с кэшбэком 5% на ЖКХ

Храни Деньги! рекомендует:

3 Кэшбэк 1,5-2% на все.

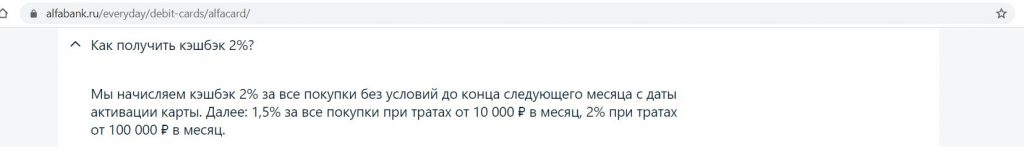

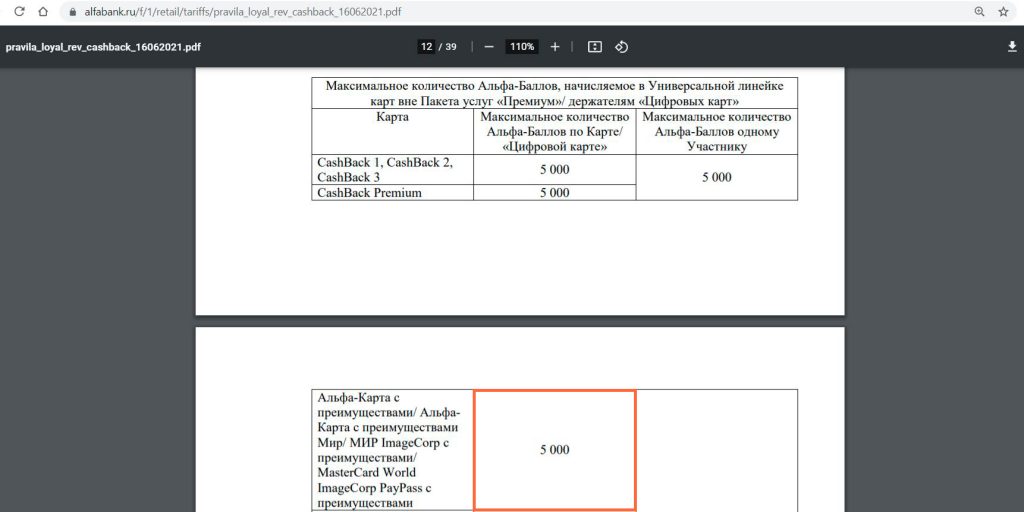

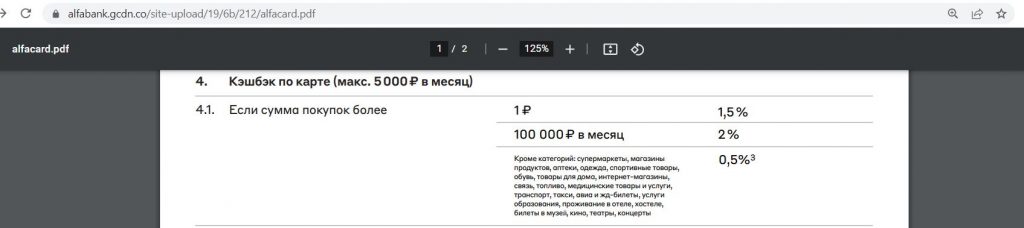

В первые два месяца по «Альфа-Карте» положен кэшбэк в 2% на все (при оформлении первой «Альфа-Карты» в банке), далее при тратах от 10 000 руб./мес. до 100 000 руб./мес. — 1,5% на все, при тратах от 100 000 руб./мес. — 2% на все. Месячный лимит вознаграждения — 5000 руб./мес.

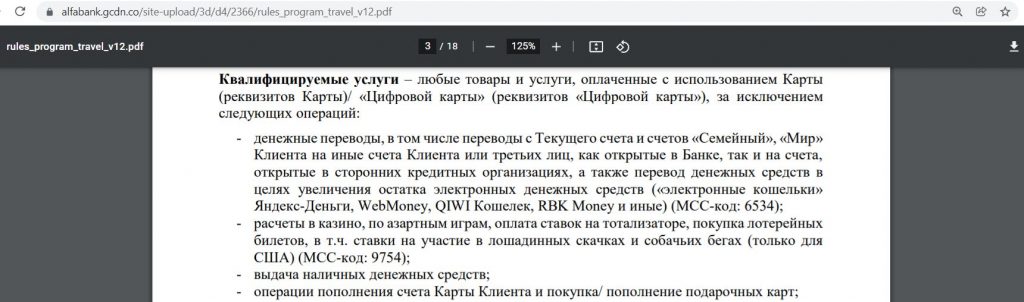

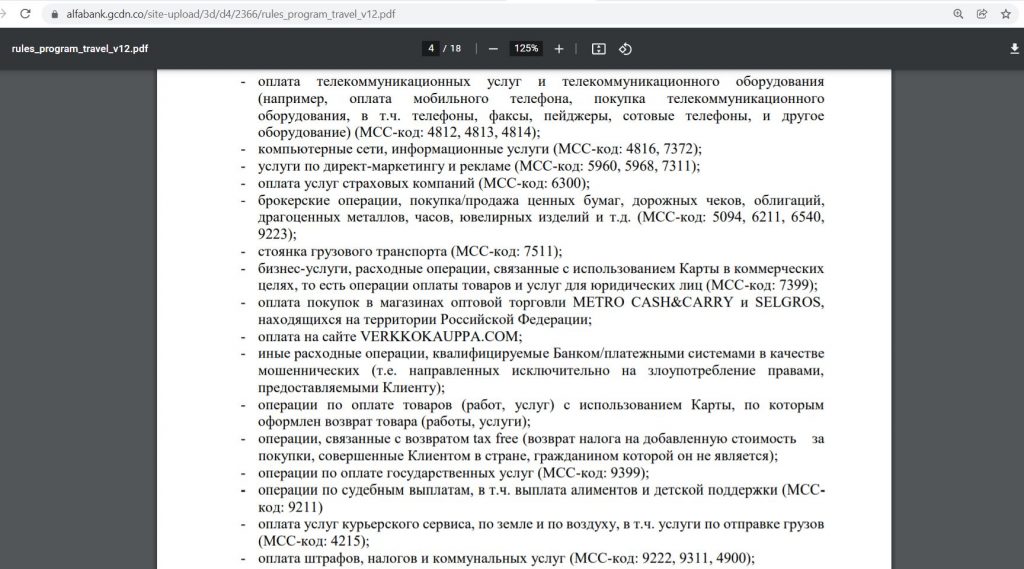

Вот список операций, за которые кэшбэк не начисляется и которые не учитываются в общем обороте трат (мобильная связь в исключениях, а вот коммуналка, налоги, страховки — нет)

Вознаграждение зачисляется на карточный счет не позднее 15 числа следующего месяца (баллы автоматически превращаются в деньги).

При расчете вознаграждения сумма операции округляется в меньшую сторону до ближайшей суммы, кратной 100 руб. (с покупки на 190 руб. баллы начислят только за 100 руб.).

Баллы за покупки за рубежом не начисляются (за покупки в иностранных интернет-магазинах кэшбэк есть):

Максимальная сумма одной покупки, за которую будет положен кэшбэк, не должна превышать 50 000 руб.

UPD: 23.02.2022

У «Альфа-Банка» с 24.02.22 заметно расширяется список исключений для кэшбэка, туда попала и коммуналка, и страховки, и налоги.

Скриншоты ниже из новых правил лояльности по «Альфа-Карте Travel». Однако, учитывая, что у «Альфа-Банка» всегда был единый список исключений, логично предположить, что и на другие карты он тоже распространяется (на «Альфа-Карту», «Яндекс Плюс», «Билайн» и др.).

UPD: 01.06.2022

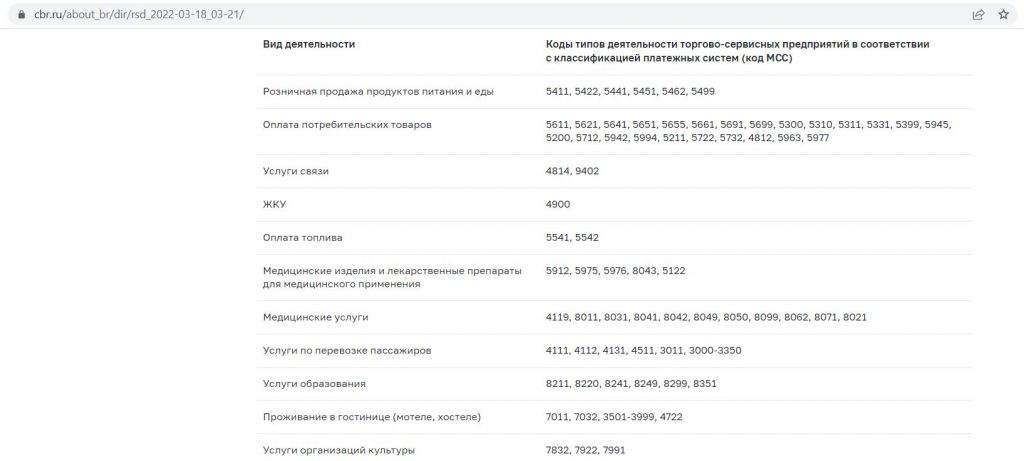

По «Альфа-Карте» положен кэшбэк в 1,5% на все при тратах до 100 000 руб., при большем обороте — 2% на все, месячный лимит — 5000 руб./мес. В социально значимых категориях из списка ЦБ РФ предусмотрено максимум 0,5% кэшбэка (за МСС 4814, 9402, 4900 — 0%).

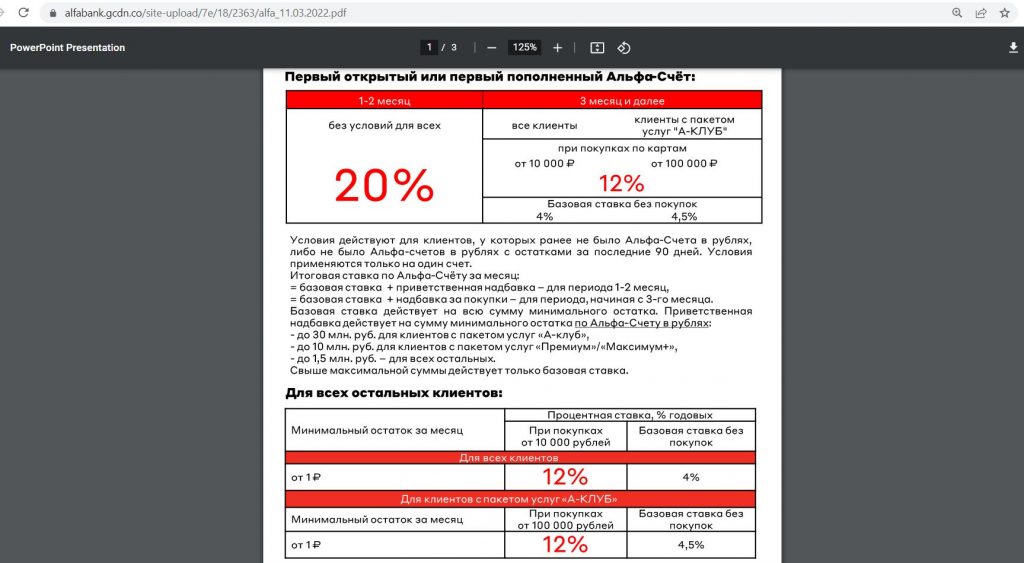

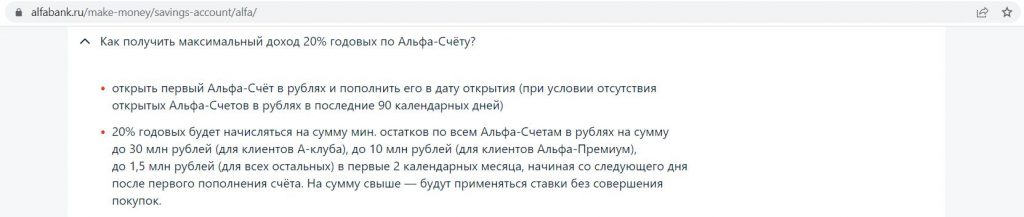

4 Возможность открытия накопительного «Альфа-Счета».

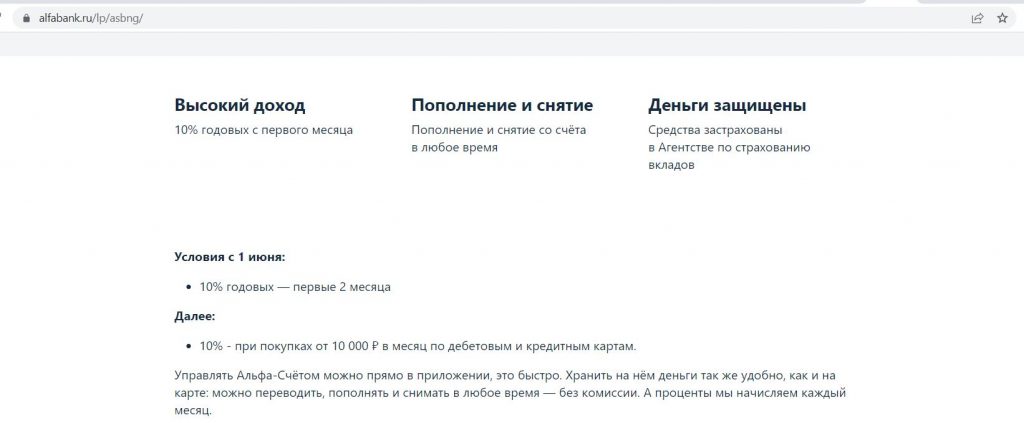

В мобильном приложении клиенты «Альфа-Банка» могут открыть специальный накопительный «Альфа-Счет».

UPD: 13.03.2022

Для клиентов, у которых минимум в течение 90 дней не было «Альфа-Счетов» с остатками в рублях, на минимальный остаток за месяц на «Альфа-Счете» до 1,5 млн руб. (для владельцев премиального пакета до 10 млн руб.) в первые два месяца положены 20% годовых. Далее 12% годовых будут начисляться при покупках от 10 000 руб./мес. Остальным клиентам для получения 12% годовых на минимальный остаток до 1,5 млн руб. (до 10 млн руб. для Премиума) требуются покупки от 10 000 руб./мес. уже с первого месяца (без покупок будет только 4% годовых).

Важно: Пополнить счет нужно сразу на максимальную планируемую сумму, поскольку проценты считаются именно на минимальный остаток за месяц.

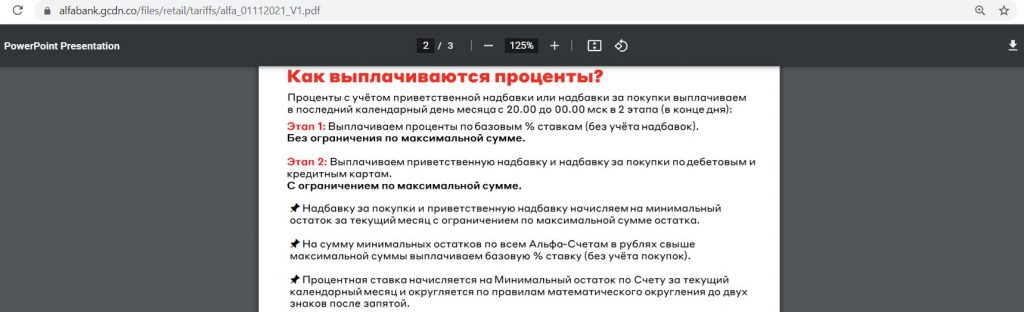

Проценты выплачиваются в последний день месяца в два этапа: сначала базовая ставка (4-20% годовых), потом надбавка за покупки.

Стоит отметить, что условия по накопительному счету, как и процентная ставка, могут быть изменены банком в любой момент.

UPD: 01.06.2022

С 01.06.2022 повышенная ставка по «Альфа-Счету» снижается до 10% годовых:

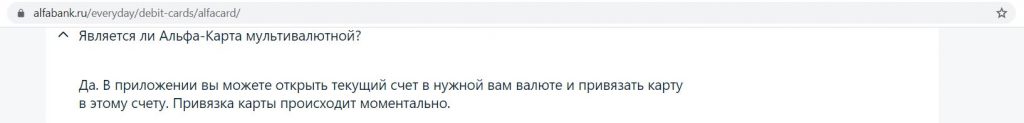

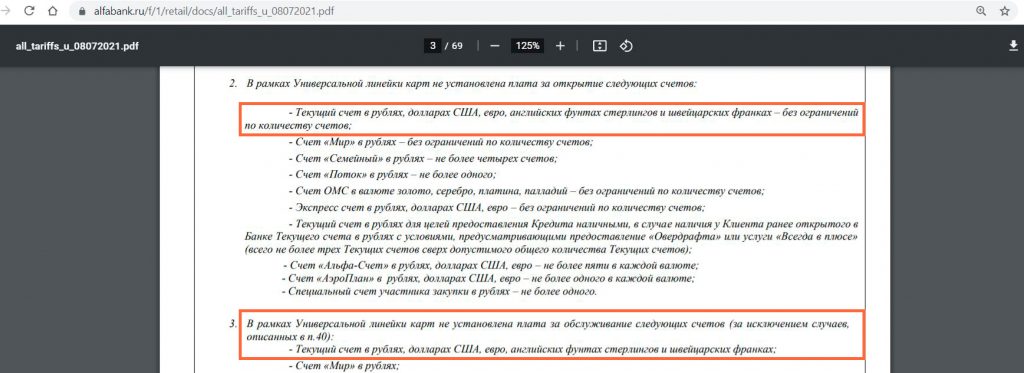

5 Мультивалютность.

«Альфа-Карта» является мультивалютной, в мобильном приложении можно открыть бесплатные счета в долларах, евро, фунтах, швейцарских франках и делать их основными для карты по мере надобности.

UPD: 13.03.2022

В мобильном приложении теперь можно открывать счета в юанях. Кроме того, в «Альфа-Инвестициях» скоро появится возможность покупать их на бирже по выгодному курсу:

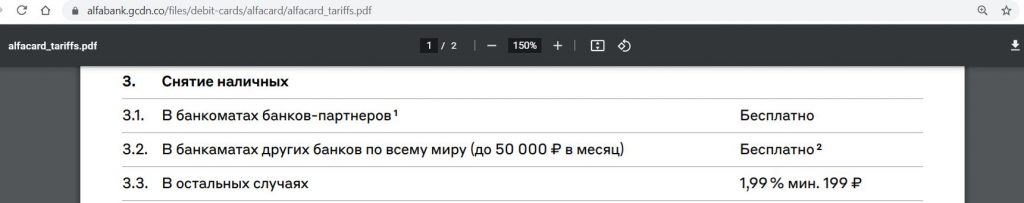

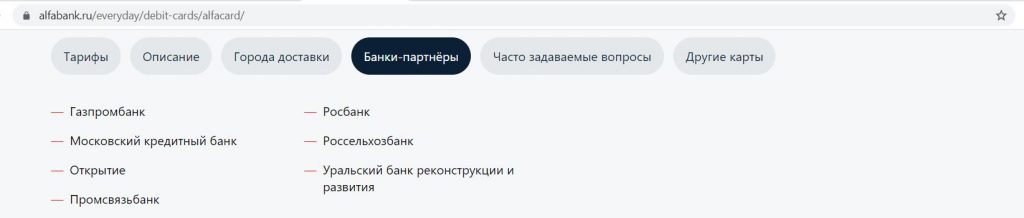

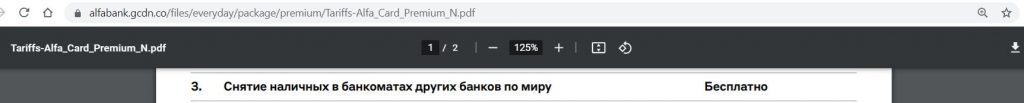

6 Бесплатное снятие наличных в банкоматах.

У «Альфа-Банка», помимо собственных банкоматов, есть ещё много банкоматов партнеров («Газпромбанк», «МКБ», «УБРиР», «Открытие», «Промсвязьбанк», «Россельхозбанк», «Росбанк»), где также можно снять наличные с «Альфа-Карты» без комиссии.

Кроме того, при наличии покупок на сумму от 10 000 руб./мес. или при поддержании остатка от 30 000 руб. вернут комиссию при обналичке «Альфа-Карты» в любых сторонних банкоматах (месячный лимит 50 000 руб.).

![]()

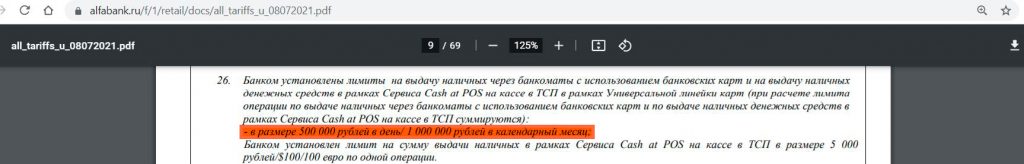

Дневной лимит на снятие наличных — 500 000 руб., месячный — 1 000 000 руб. (или эквивалент в валюте):

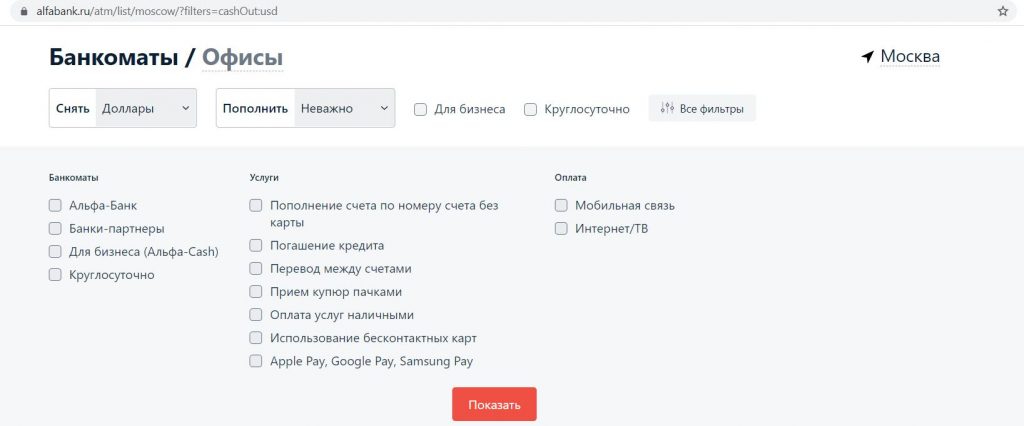

У «Альфа-Банка» довольно много валютных банкоматов, в которых можно снять с «Альфа-Карты» наличные доллары и евро. Валютные банкоматы удобно искать на официальном сайте банка (там можно задать необходимые критерии для поиска):

Для совершения операций в банкоматах «Альфы» по любым счетам необязательно предварительно делать основным для карты тот или иной счет. Нужная валюта и счет выбираются непосредственно в банкомате.

Благодаря наличию собственных валютных банкоматов «Альфа-Карта» будет удобна для пополнения/выведения валюты с брокерского счета. Недавно у «Альфа-Банка» появилось удобное и понятное мобильное приложение «Альфа-Инвестиции».

UPD: 15.01.2022

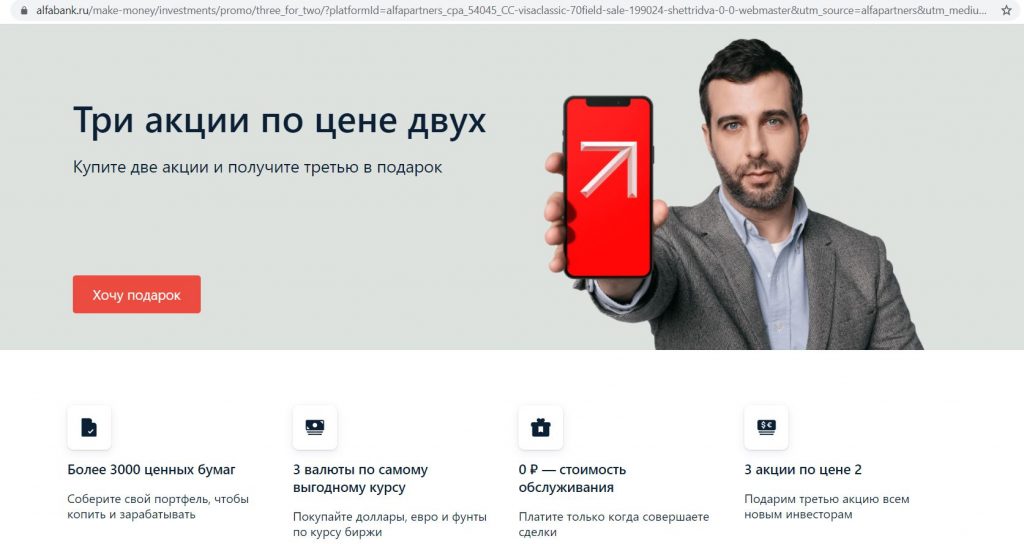

«Альфа-Банк» предлагает клиентам, открывающим первый брокерский счет в банке по специальной ссылке, поучаствовать в акции «Акция в подарок».

Если в приложении «Альфа-Инвестиции» купить минимум две ценные бумаги (акции, облигации, БПИФы или ETF) общей стоимостью не менее 1000 руб. (или эквивалента в валюте), то через 30 дней «Альфа» подарит третью акцию стоимостью до 10 000 руб. Продать подарочную акцию нужно в течение 100 дней (нажать на соответствующую кнопку в приложении). Подробности тут.

На тарифе «Инвестор» нет платы за обслуживание счета и депозитарки, ввод и вывод денежных средств с брокерского счета бесплатный, есть единственная комиссия в 0,3% за сделки (прям как у «Тинькофф Банка» :))

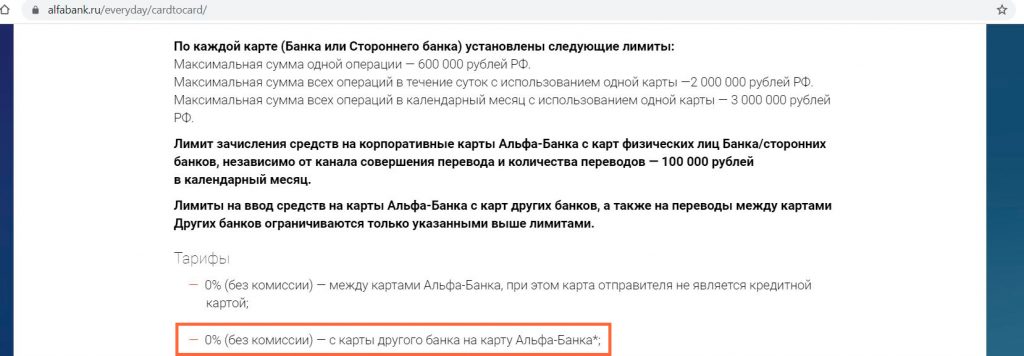

7 Бесплатное С2С-пополнение.

Карты «Альфа-Банка» умеют бесплатно пополняться с дебетовых карт других банков через собственные сервисы (на сайте, в интернет-банке, мобильном приложении). Важно только убедиться, что эмитент карты-донора не берет комиссию за подобные операции (подробно об этом в статье «Card2Card: Как переводить деньги с карты на карту бесплатно»):

Свежестянутые деньги можно сразу же использовать (например, снять в банкомате, либо отправить межбанком), теховера у «Альфы» при С2С-пополнении не возникает.

Наличными пополнить «Альфа-Карту» получится как в собственных банкоматах, так и в устройствах банков-партнеров.

8 Бесплатный донор.

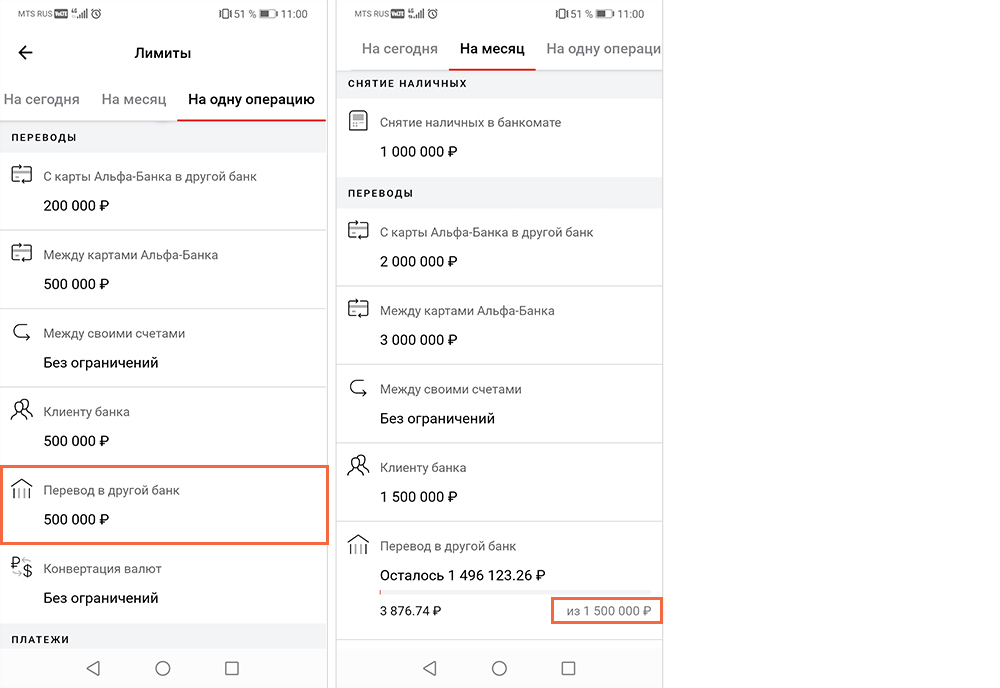

Карты «Альфа-Банка» сами могут быть бесплатными донорами, т.е. с них можно стягивать денежные средства без комиссии через сторонние сервисы. Разовый лимит — 100 000 руб., дневной — 150 000 руб., месячный — 1,5 млн руб.:

Однако тут стоит быть внимательным, при стягивании через сервисы некоторых банков иногда может выдаваться другой МСС (не МСС 6538 или 6012, а, скажем, 4829), который «Альфа» расценит не как перевод, а как операцию квази-кэш, и возьмет комиссию. Такая ситуация, например, наблюдается при стягивании с карты «Альфа-Банка» через сервисы банка «Открытие» и «Промсвязьбанка». Подробнее о квази-кэш операциях в пункте 16.

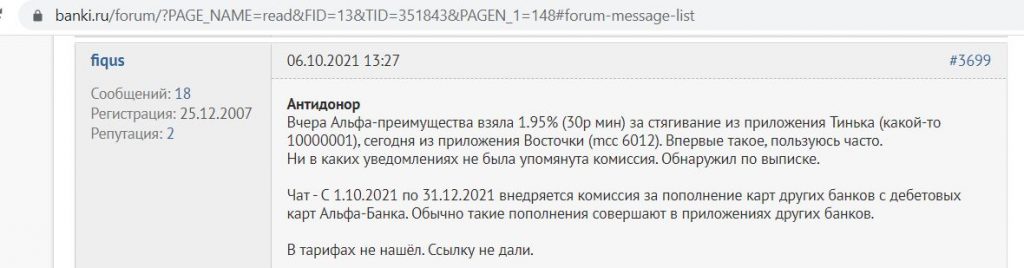

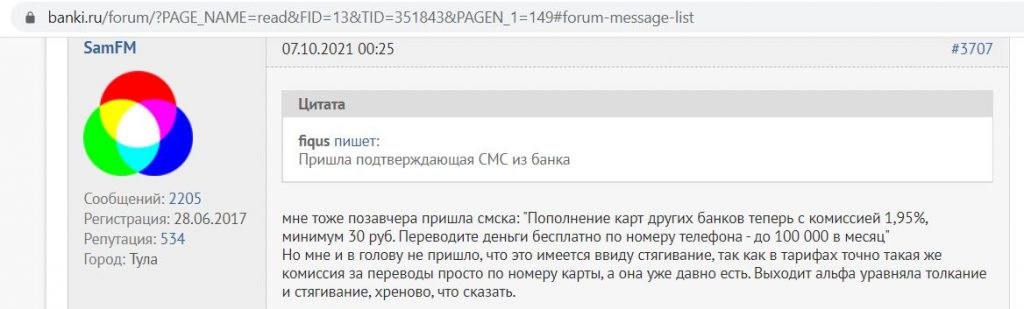

UPD: 10.10.2021

«Альфа-Банк» вводит комиссию за стягивание со своих дебетовых карт (за донорство) в 1,95%, минимум 30 руб., правда, не для всех клиентов сразу, а постепенно, удовольствие планируют растянуть до конца года.

Но в любом случае, такие операции по картам «Альфы» лучше больше не совершать:

UPD: 16.03.2022

Дебетовые карты «Альфа-Банка» официально стали антидонорами. Комиссия за стягивание с них через сторонние сервисы составит 1,95%, минимум 30 руб.

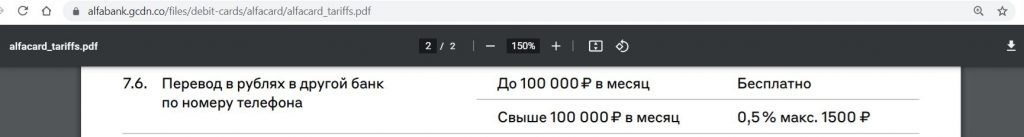

9 Участник Системы быстрых платежей.

С «Альфа-Карты» можно отправить денежные средства в другой банк по номеру телефона через Систему быстрых платежей. Месячный лимит на такие бесплатные переводы составляет 100 000 руб. Входящие переводы через СБП бесплатны.

Важно: «Альфа-Банк» умеет переводить деньги клиентам Сбербанка по номеру телефона НЕ через Систему быстрых платежей, а через собственную систему переводов по номеру телефона от Сбербанка. Такие переводы платные. Они будут использованы в том случае, если адресат перевода в Сбере не подключился к Системе быстрых платежей (как подключиться к СБП в Сбере, можно почитать тут).

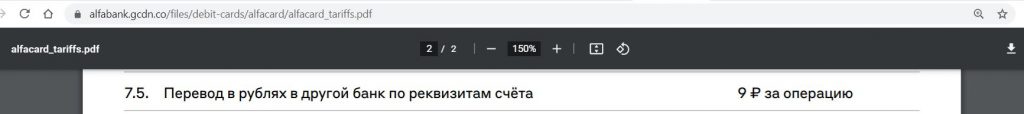

10 Недорогой межбанк.

Стоимость исходящего перевода в другой банк по номеру счета с «Альфа-Карты» стоит 9 руб. Лимит на один перевод (он же дневной) — 500 000 руб., месячный лимит — 1 500 000 руб.:

11 Можно настроить лимиты.

В мобильном приложении «Альфа-Банка» можно настроить дневные/месячные индивидуальные лимиты на снятие наличных, на расходные операции, на покупки в интернете.

Кроме того, можно дополнительно установить страны их применения, а также продолжительность действия.

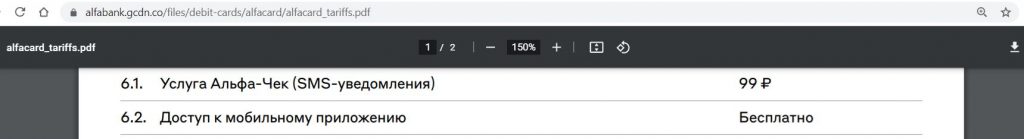

12 Бесплатные push-уведомления.

СМС-информирование у «Альфа-Карты» платное, стоит 99 руб./мес.

Однако вместо него можно подключить бесплатные push-уведомления (в мобильном приложении нужно зайти в «Профиль» — «Настройки» и в разделе «Push-уведомления» передвинуть бегунок вправо).

13 Поддержка технологии Pay.

«Альфа-Банк» поддерживает передовые технологии оплаты смартфоном Apple Pay, Samsung Pay, Google Pay, Кошелек Pay и Mir Pay. Одну и ту же карту можно добавить на несколько устройств и пользоваться ими одновременно. Таким образом, получаются бесплатные допки.

UPD: 13.03.2022

Pay-технологии по картам российских банков больше не поддерживаются.

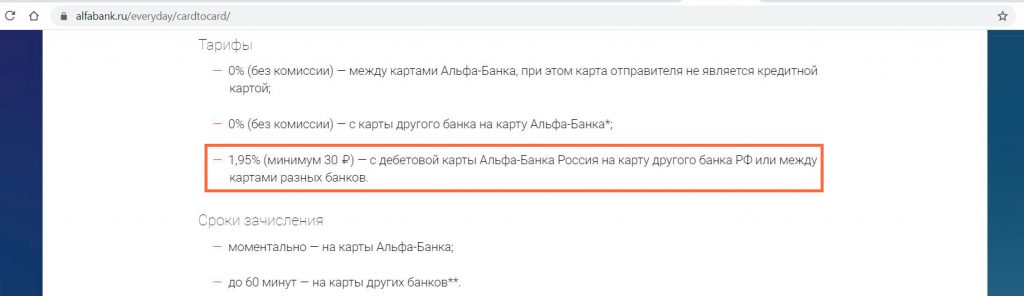

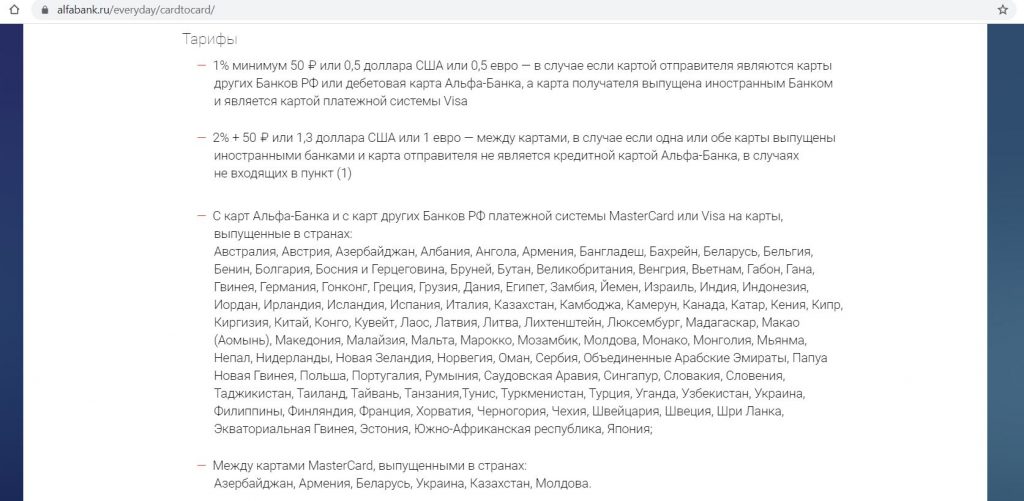

14 Нет бесплатного толкания.

Исходящие переводы по номеру карты (толкание) в «Альфа-Банке» очень дорогие, стоят 1,95%, минимум 30 руб. (при переводах между картами российских банков):

А вот исходящие переводы по номеру карты на карты иностранных банков платежной системы Visa дешевле, стоят 1%, минимум 50 руб./0,5$/0,5 евро.

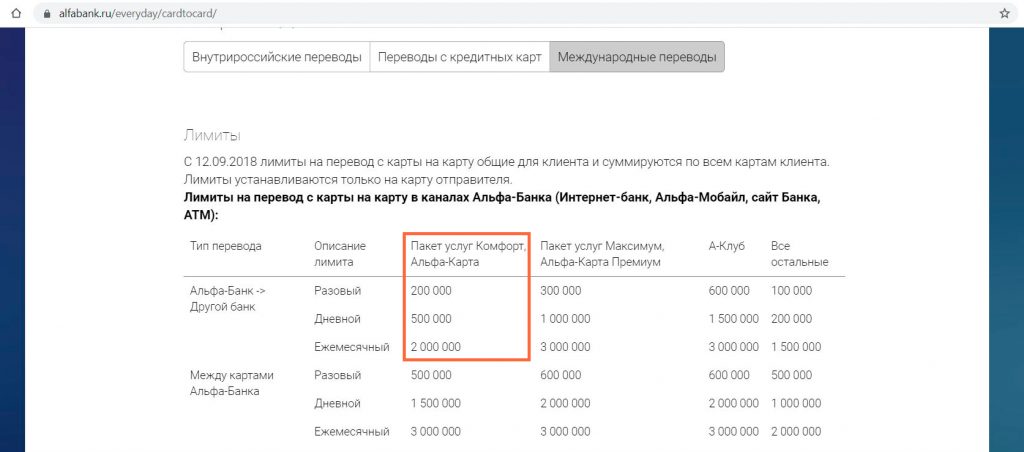

Разовый лимит — 200 000 руб., дневной — 500 000 руб., месячный — 2 000 000 руб. (или эквивалент в валюте).

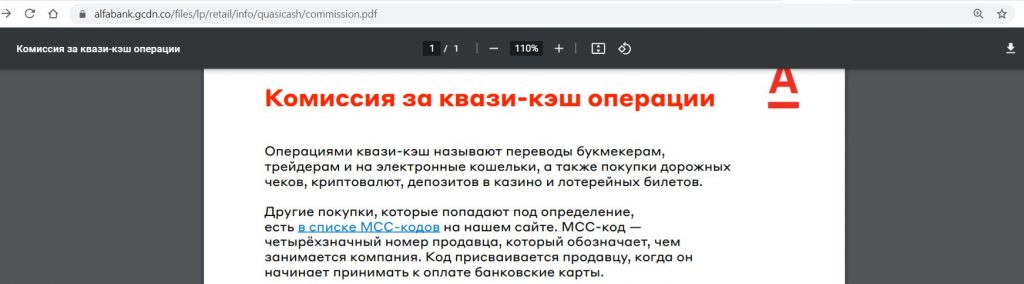

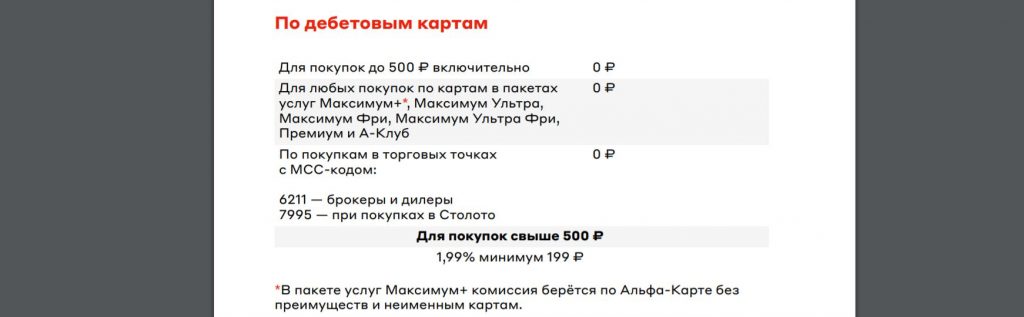

15 Комиссия за квази-кэш.

На всех дебетовых картах «Альфа-Банка» есть комиссия за операции квази-кэш в размере 1,99%, минимум 199 руб. при сумме операции более 500 руб. Под такими операциями обычно понимаются покупки в казино, букмекерских конторах, пополнение электронных кошельков, приобретение лотерейных билетов, покупка криптовалюты и т.д., подробный список можно почитать тут.

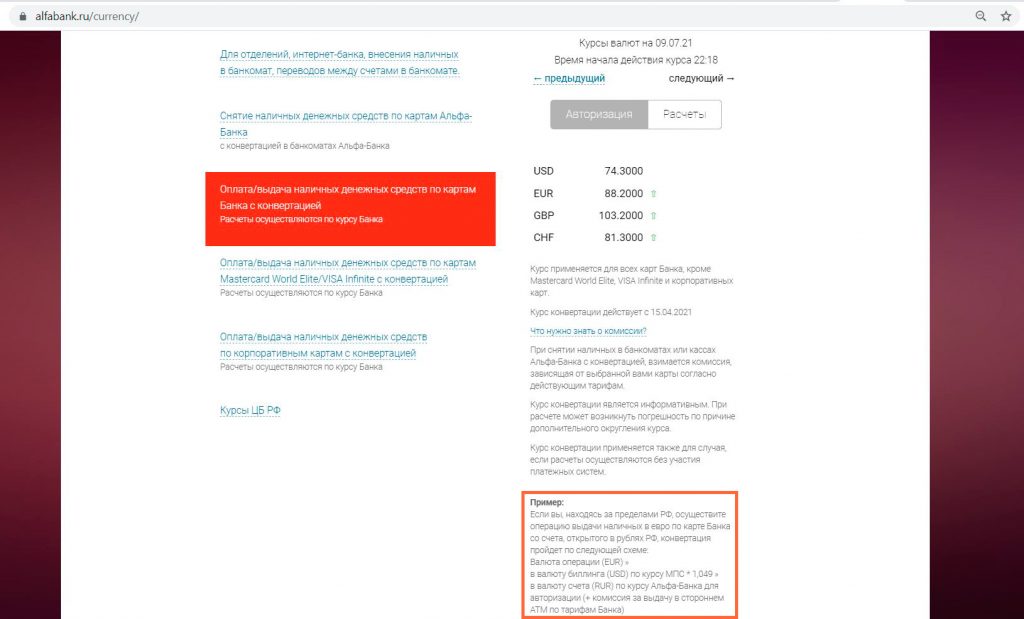

16 Невыгодный курс конвертации по картам.

Совершать покупки по картам «Альфа-Банка» с любой конвертацией невыгодно, «Альфа» накинет 4,9% комиссии к курсу конвертации платежной системы.

А вот при покупках в валюте без конвертации никаких дополнительных комиссий не предусмотрено, т.е. с долларового счета выгодно покупать в долларах, с еврового — в евро и т.д.

UPD: 13.03.2022

Курс конвертации стал не сильно актуальным, так как картами российских банков платежных систем MasterCard и Visa, в том числе и «Альфа-Банка», расплатиться за границей не получится.

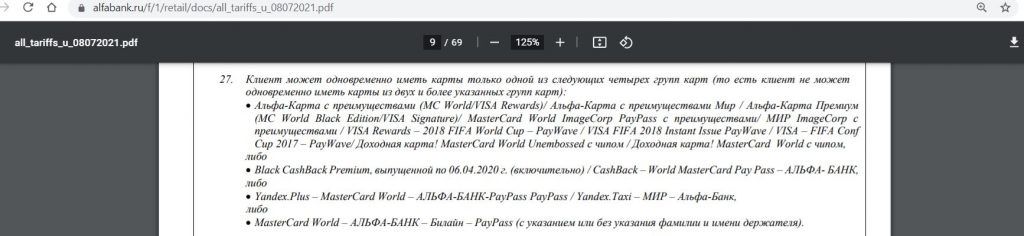

17 Нельзя иметь одновременно с другими картами банка.

Согласно тарифам, «Альфа-Картой» нельзя владеть вместе с другими картами банка: «Яндекс.Плюс», CashBack, «Билайн».

На практике, правда, некоторые клиенты успешно пользуются этими картами одновременно.

18 Запутанные тарифы.

«Альфа-Банк», пожалуй, один из лидеров в номинации «Самые запутанные тарифы и документы». Информация по всем продуктам банка свалена в одну кучу с постоянными отсылками к разным пунктам и разным документам, неподготовленному человеку крайне трудно найти там что-то конкретное. Причем банк еще постоянно правит свои талмуды без указания, что конкретно меняется в новой редакции. Так договор комплексного обслуживания составлен на 199 страницах, тарифы — на 69, условия программы лояльности — на 39.

Альфа-Карта Premium. Особенности

Помимо обычной «Альфа-Карты», у «Альфа-Банка» есть более выгодная «Альфа-Карта» в пакете «Премиум».

По ней в первые два месяца положен кэшбэк в 3% на все, далее при покупках от 10 000 до 150 000 руб./мес. — 2%, при покупках от 150 000 руб./мес. — 3% на все. Месячный лимит кэшбэка — 15 000 руб.

При этом, в отличие от обычной «Альфа-Карты», максимальная величина покупки для начисления вознаграждения на пакете Premium составляет 500 000 руб., а не 50 000 руб. Кроме того, здесь есть кэшбэк за покупки за границей не только в интернет-магазинах (при условии, что операция идет с конвертацией).

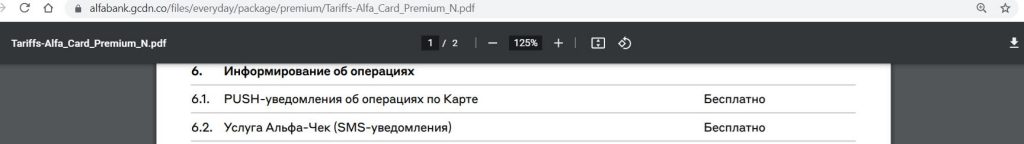

Еще есть бесплатная обналичка в сторонних банкоматах без условий, а также бесплатное смс-информирование:

Стоимость обслуживания пакета услуг «Премиум» с четвертого месяца — 2990 руб./мес., плата не взимается при соблюдении одного из следующих условий:

— поступление заработной платы от 400 000 руб./мес.;

— остатки на счетах от 1,5 млн + покупки по карте от 100 000 руб./мес.;

— среднемесячные остатки на счетах (включая активы на брокерском счете) от 3 млн руб.

При наличии премиального пакета за покупки от 10 000 руб. 12% годовых по «Альфа-Счету» (20% годовых для первого счета) будет положено не на 1,5 млн руб., а на 10 млн руб.

В качестве дополнительных плюшек в премиальном пакете «Альфы» есть бесплатные проходы в бизнес-залы аэропортов по программе Priority Pass, консьерж-сервис, бесплатные трансферы и расширенная страховка в путешествиях для владельца пакета и всей семьи при совместной поездке со страховым покрытием до 150 000 евро:

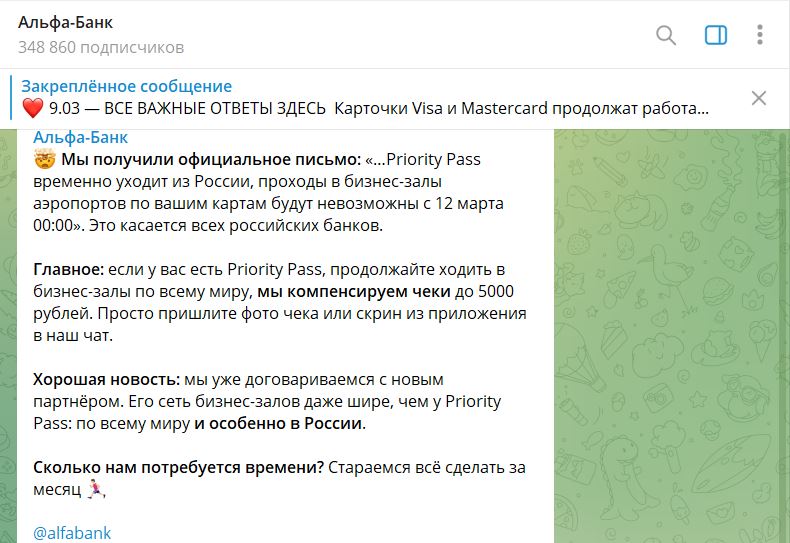

UPD: 13.03.2022

Priority Pass временно уходит из России. Однако если у вас есть Priority Pass, продолжайте ходить в бизнес-залы по всему миру, банк компенсирует чеки до 5000 рублей. Для этого нужно будет прислать фото чека или скриншот из приложения в чат «Альфы».

Вывод

Флагманская «Альфа-Карта» от «Альфа-Банка» выглядит вполне неплохо. Основное ее достоинство — отсутствие платы за выпуск и обслуживание. Карточка может подойти на роль универсальной для покупок в категориях, не прикрытых другими картами с бо́льшим кэшбэком, тем более, что список исключений для кэшбэка в «Альфа-Банке» один из самых коротких на рынке (UPD: с 24.02.2022 он несколько расширился).

Хотелось бы, чтобы на «Альфа-Счете» процент начислялся не на минимальный остаток за месяц, а на ежедневный, ну и комиссию за квази-кэш операции хорошо бы убрать, все-таки «Альфа-Карта» — это обычная дебетовка, а не кредитка.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Источник https://www.vbr.ru/banki/al_fa-bank/debetovyekarty/kalkulator/premium/

Источник https://vse-dengy.ru/premium-v-bankah-alfa.html

Источник https://hranidengi.ru/alfa-karta-i-alfa-karta-premium-svezhij-obzor/