Зачем нужен депозитарий на фондовом рынке?

Многие из нас часто сталкивались с термином «депозитарий», но верно ли мы понимаем, что это такое на самом деле? Место для хранения ценностей? Хранилище с сейфами, в котором лежат ценные бумаги? Иногда даже банковские сотрудники ошибаются, называя депозитарием комнату с металлическими ящиками для хранения ценностей в ячейках.

В правовом поле термин «депозитарий» означает компанию, оказывающую своим клиентам услуги по учету и переходу прав на ценные бумаг, реже — по хранению самих сертификатов ценных бумаг.

Простыми словами — депозитарий может подтвердить, что именно вы владеете данными ценными бумагами, или удостоверить факт проведения операции с ценными бумагами. Учетная функция депозитария ценных бумаг схожа с учетной функцией банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы лучше разобраться, зачем нужны депозитарии, давайте познакомимся с учетной инфраструктурой фондового рынка.

Кто такой эмитент?

Эмитент — организация, выпустившая ценные бумаги. Термин «эмитент» непосредственно связан с «эмиссией», что означает выпуск стандартизированных эмиссионных ценных бумаг, которые имеют одинаковый набор характеристик (единый набор прав, номинал и иные параметры). Таким обзором, в случае выпуска эмиссионных ценных бумаг эмитенту необходимо вести их учет — сколько всего ценных бумаг и кому они принадлежат — чтобы иметь возможность выплатить владельцам доход, провести голосование или осуществить иные корпоративные действия. У крупных компаний может быть много владельцев, и ведение реестра ценных бумаг передается специализированной компании — регистратору или реестродержателю.

Регистратор на бирже, кто это?

Функции регистраторов на рынке ценных бумаг схожа с функциями депозитариев — они также учитывают права на ценные бумаги и проводят с ними операции. Но специализируются реестродержатели на обслуживании эмитентов, а не депонентов. Эмитент платит регистратору за качественное ведение реестра владельцев ценных бумаг. Каждая смена прав собственности на ценные бумаги эмитента имеет своё отражение в реестре владельцев ценных бумаг: ценные бумаги списываются со счёта одного лица и зачисляются на счёт другого лица. Для этого каждому владельцу нужно было бы открыть лицевой счёт в реестродержателе, определённом эмитентом. Но на практике это крайне проблематично, особенно в случае с публичными эмитентами, ценные бумаги которых торгуются на биржах, а смена собственников происходит ежедневно. Упростить жизнь владельцам ценных бумаг призван депозитарий.

Пример реестра владельцев ценных бумаг

| Реестр лиц | Количество акций (в шт.) | Доля (в %) |

| Иванов Петр Игоревич | 52 | 16% |

| ООО «Зебра и Ко» | 34 | 11% |

| Петров Иннокентий Иванович | 74 | 23% |

| ООО «Депозитарий Улыбка» — номинальный держатель | 157 | 50% |

Кто такой депозитарий?

Для перерегистрации прав на ценные бумаги необязательно открывать счёт в реестродержателе, в котором обслуживается эмитент. Можно открыть счёт в депозитарии, а уже он откроет необходимые счета в реестродержателях. Таким образом, вам не придется, имея в портфеле 10 разных бумаг, открывать в 10 регистраторах лицевые счета, достаточно одного счёта депо в депозитарии. В таком случае депозитарий выступает как номинальный держатель — он сам открывает счёт в реестродержателе на своё имя, указывая, что действует не в собственных интересах, а в интересах своих клиентов-депонентов.

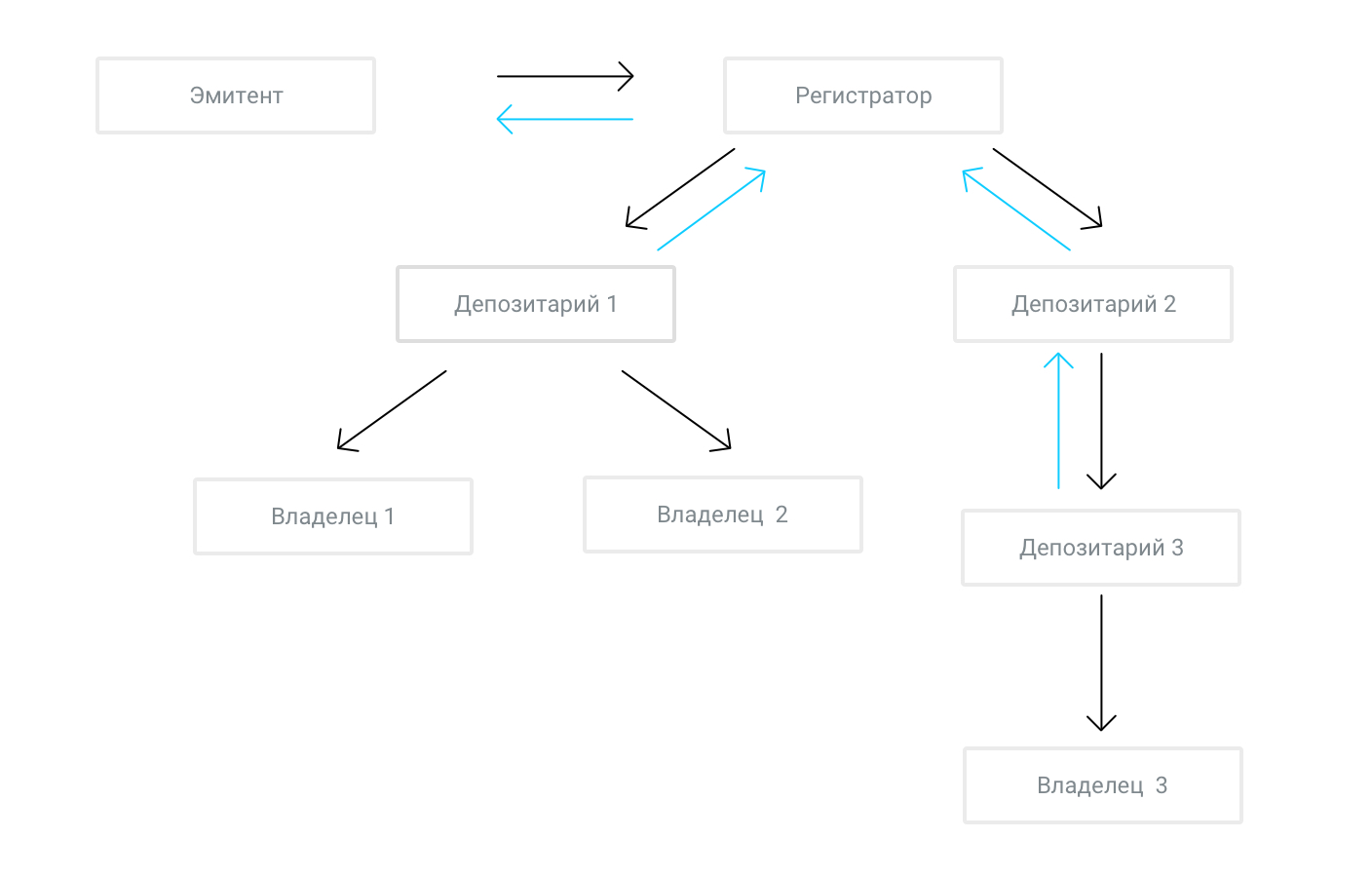

Схема взаимодействия при предоставлении корпоративной информации от эмитента владельцам (черные стрелки) и предоставлении эмитенту информации о владельцах ценных бумаг (голубые стрелки):

Рис. 1. Схема взаимодействия при предоставлении корпоративной информации от эмитента владельцам и предоставлении эмитенту информации о владельцах ценных бумаг

Отмечу, что суммарное количество ценных бумаг, учитываемых на счетах депо в депозитарии, должно равняться сумме ценных бумаг, учитываемых на счёте номинального держателя в вышестоящем депозитарии или регистраторе. Поэтому у реестродержателей и депозитариев есть обязанность проводить ежедневную сверку остатков.

Помимо счёта депо владельца (для учета ценных бумаг в собственности) и счёта депо номинального держателя (для учета ценных бумаг других депозитариев, выступающих в интересах своих клиентов) депозитарии также могут открывать следующие типы счетов:

- счёт депо доверительного управляющего;

- счёт депо иностранного номинального держателя;

- счёт депо иностранного уполномоченного держателя;

- счёт депо депозитарных программ;

- депозитный счёт депо;

- казначейский счёт депо эмитента;

- торговый счёт депо;

- клиринговый счёт депо;

- транзитный счёт депо;

- счёт депо инвестиционного товарищества;

- счёт неустановленных лиц; эмиссионный счёт;

- счёт брокера, предназначенный для учета эмиссионных ценных бумаг при их размещении;

- счёт клиентов номинальных держателей;

- счёт ценных бумаг депонентов;

- обеспечительный счёт ценных бумаг депонентов;

- счёт документарных ценных бумаг.

Не будем останавливаться на целях открытия каждого из этих счетов, скажем только, что для каждого из них предусмотрены определённые случаи и ограничения, поэтому прийти в депозитарий и потребовать открыть вам казначейский счёт депо не получится.

Центральный депозитарий

С развитием рынка и увеличением количества публичных эмитентов, бумаги которых торгуются на бирже, появилась необходимость в создании прозрачного инструмента взаимодействия между депозитариями и регистраторами, единого окна для учета прав и обмена корпоративной информацией. Таким единым окном стал центральный депозитарий.

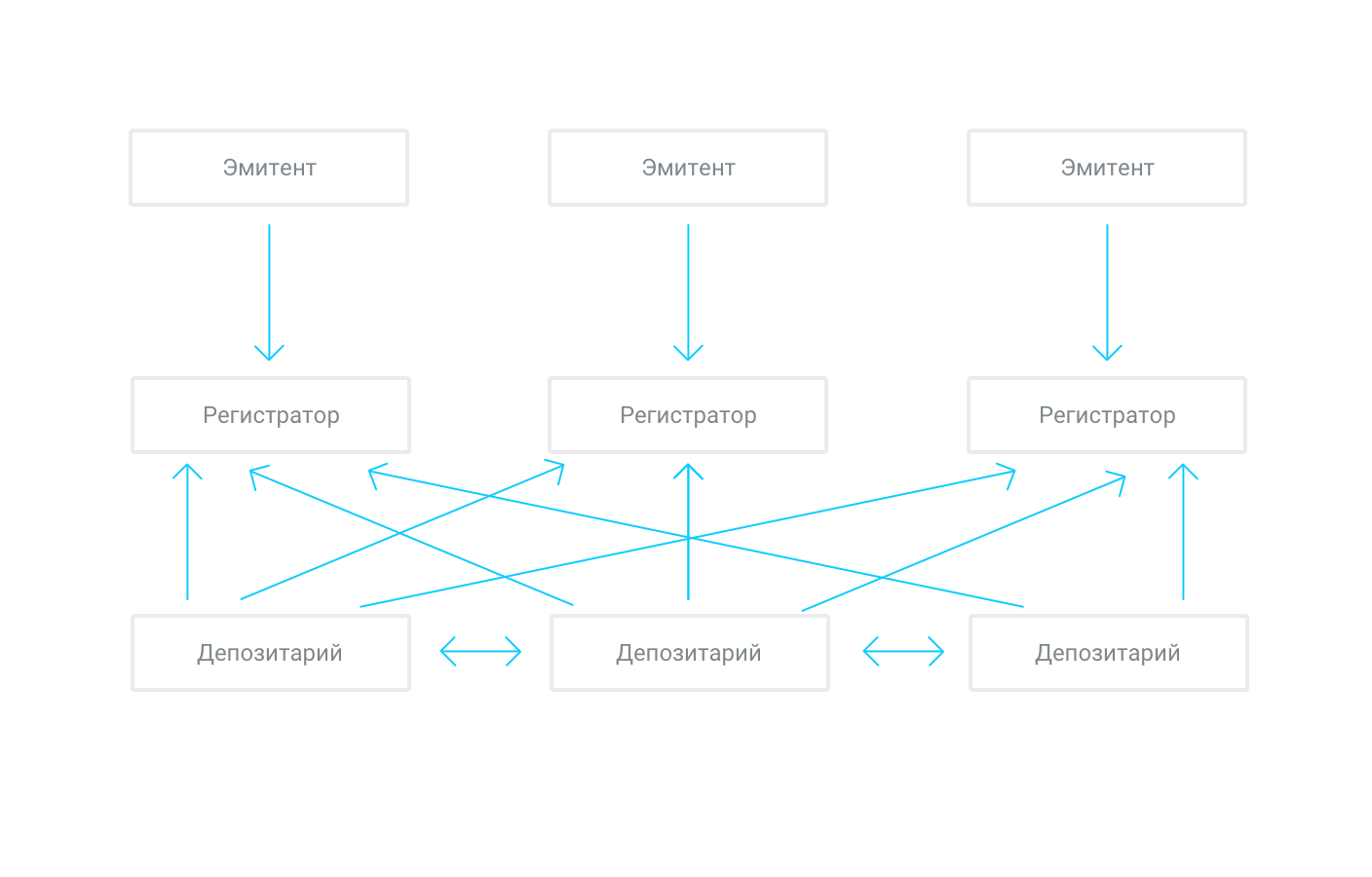

Схема обслуживания ценных бумаг между депозитариями и реестродержателями без центрального депозитария:

Рис. 2. Схема обслуживания ценных бумаг между депозитариями и реестродержателями без центрального депозитария

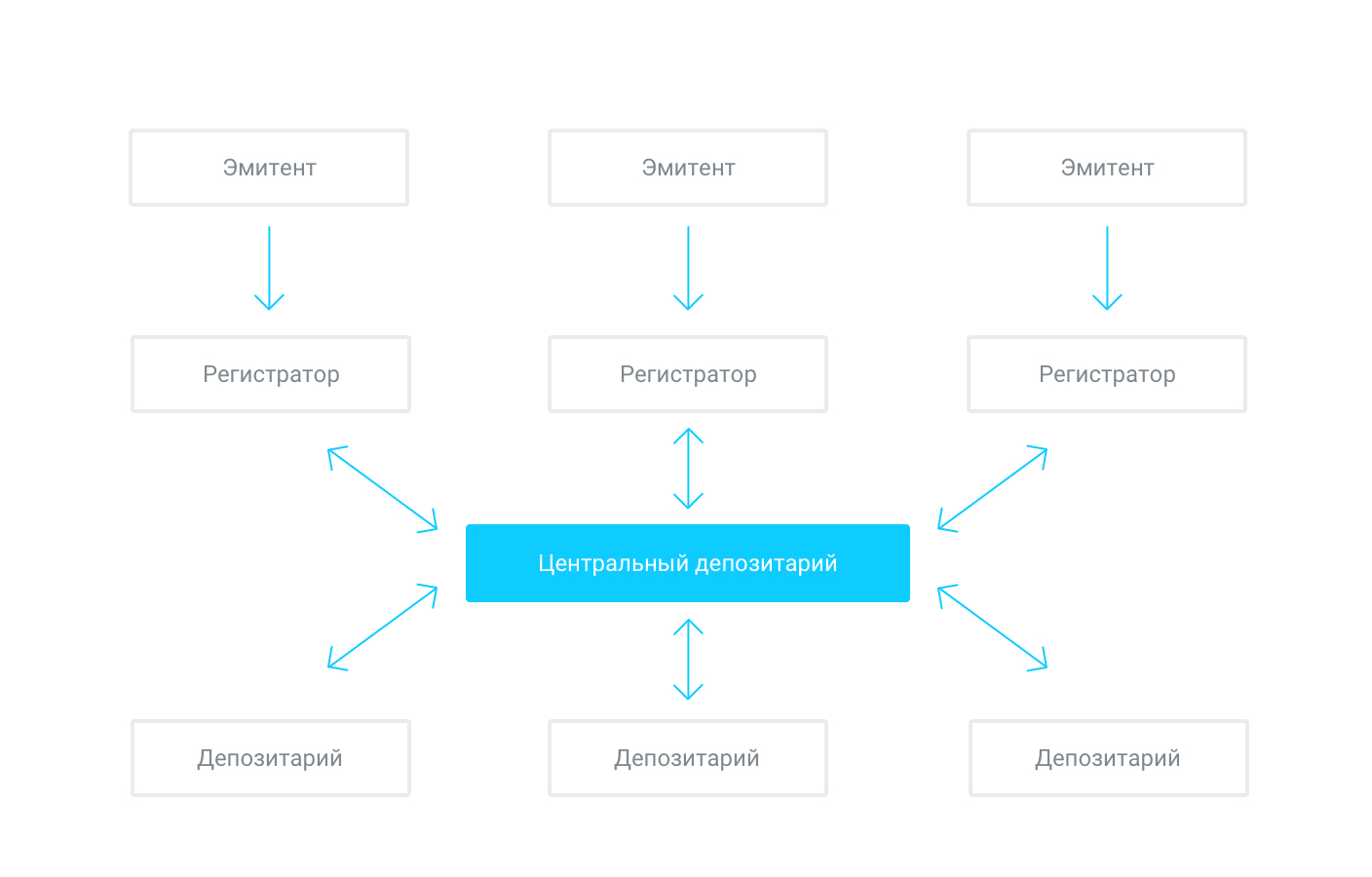

Схема обслуживания ценных бумаг с участием центрального депозитария:

В России функции центрального депозитария выполняется Национальный расчётный депозитарий . На счетах в НРД учитываются ценные бумаги на общую стоимость более 41 триллиона рублей, а количество обслуживаемых выпусков ценных бумаг превышает 15 тысяч.

По состоянию на 31.01.2018. Источник

Международные расчётные центры

За рубежом функции депозитариев выполняют кастодианы (custodian — от англ. «хранитель»). Крупнейшими мировыми расчётно-депозитарными центрами являются Euroclear Bank и Clearstream Banking . Как вы видите из названия, они также являются банками и представляют своим клиентам не только депозитарные услуги по учету и проведению операций с ценными бумагами, но и обеспечивают расчёты в различный мировых валютах.

НРД и ряд других крупных российских депозитариев имеют счета в Euroclear и Clearstream, что дает вам возможность совершать сделки с ценными бумагами иностранных эмитентов и быть уверенным в сохранности ваших ценных бумаг.

Депозитарные операции банков

Понятие и значение депозитарной деятельности банков

Одной из форм профессиональной деятельности участников рынка ценных бумаг является депозитарная деятельность кредитных организаций.

Депозитарная деятельность банков – оказание услуг хранение сертификатов ценных бумаг, а также услуг учета и перехода права собственности на ценные бумаги.

Согласно действующему законодательству банки могут оказывать депозитарные услуги клиентам, являющимся российскими или иностранными юридическими или физическими лицами.

В качестве объектов депозитарных операций банков выступают любой формы выпуска эмиссионные (документарные с обязательным и необязательным централизованным хранением, бездокументарные) и неэмиссионные ценные бумаги при условии их выпуска в соответствии с требованиями законодательства.

Последнее время характеризуется ростом спроса на депозитные операции банков, что обусловлено влиянием следующих причин:

- рост применения бездокументарной, безналичной технологии обращения ценных бумаг, при которой ценные бумаги не имеют бумажных носителей-сертификатов;

- наличие у кредитных организаций намерений и возможности предоставления клиентам комплексного обслуживания на рынке ценных бумаг: брокерских операций, доверительного управления, депозитарного обслуживания.

Последнее обусловлено политикой экономического развития банковской сферы, направленной на расширение спектра оказываемых банковских услуг, и развитием их материально-технической базы особенно в сравнении с некредитными организациями, являющимися профессиональными участниками рынка ценных бумаг.

Банк, предоставляющий своим клиентам услуги по осуществлению депозитарных операций, выступает в качестве депозитария. Клиенты банка, являющиеся потребителями услуг по осуществлению депозитарных операций, имеются депонентами.

Готовые работы на аналогичную тему

В состав депозитарной деятельности банка входит предоставление услуг учета и удостоверения права собственности на ценные бумаги, а также их передачи, в том числе в случае обременения обязательствами ценных бумаг.

За осуществление депозитарной деятельности банки получают от клиентов вознаграждение.

Депозитарный договор

Оказание депозитарных услуг регулируется депозитарным договором (договором о счете ДЕПО), заключаемым банком со своим клиентом.

Существенными условиями депозитарного договора являются:

- предмет договора в однозначной формулировке (например, предоставление услуг по хранению ценных бумаг и учету прав на ценные бумаги);

- характеристику порядка передаче депозитарию депонентом информации о распоряжении его депонированными в депозитарии ценными бумагами;

- состав обязанностей депозитария по выполнению поручений депонента, включая сроки выполнения таких поручений;

- характеристику порядка оказания депозитарных услуг содействия в осуществлении депонентами прав по ценным бумагам, включая передачу соответствующих данных и документов эмитенту и регистратору от владельца и обратно;

- срок действия договора, порядок и основания его прекращения и изменения, в том числе порядок одностороннего расторжения;

- порядок и форма отчетности перед депонентом депозитария;

- величина и порядок выплаты вознаграждения ха оказание депозитарных услуг.

Помимо собственно депозитарных услуг (учет и удостоверение прав на ценные бумаги, хранение сертификатов ценных бумаг) банк в соответствии с условиями депозитарного договора может оказывать ряд сопутствующих услуг, способствующих повышению качества депозитарного обслуживания клиентов.

К числу таких сопутствующих услуг можно отнести:

- операции по ведению денежных счетов депонентов, связанных с осуществлением операций с ценными бумагами и получением доходов по ним;

- проверку подлинности и платежеспособности сертификатов ценных бумаг;

- операции по изъятию из обращения, погашению и уничтожению сертификатов ценных бумаг;

- операции по отделению и погашению купонов в предусмотренных российским законодательством случаях;

- представление интересов владельца ценных бумаг по его поручению на общих собраниях акционеров;

- информирование депонентов об эмитентах и состоянии рынка ценных бумаг;

- осуществление содействия в оптимизации налогообложения доходов по ценным бумагам и прочее.

Перечень сопутствующих депозитарных услуг ограничен законодательством.

Условия осуществления депозитарной деятельности

В обязанности банка, осуществляющего депозитарные операции, входит определения условий их оказания в форме внутреннего нормативного документа.

Такой документ содержит информацию по операциям, осуществляемым депозитарием; порядку действий депонента и депозитария при осуществлении этих операций; основаниям проведения депозитарных операций; образцам документации, заполняемой по депозитарной документации; образцам документации, предоставляемым депонентам на руки; срокам выполнения депозитарных операций; тарифам за оказание депозитарных операций и прочее.

В соответствии с требованиями законодательства банк должен также утвердить такой внутренний документ как регламент депозитария, в котором предусматриваются положения по определению:

Депозитарная деятельность на рынке ценных бумаг

Условия осуществления депозитарной деятельности требуют непременного соглашения для участников, называемого депозитарным соглашением или актом депо-счета.

Характеристика депозитарных операций предполагает набор финансовых процедур, направленных на удержание, управление и передачу прав собственности, имеющих отношение к сертификатам ценных документов.

В то же время участник рынка, производящий упомянутые процессы на квалифицированном уровне, получает статус депозитария, а люди, постоянно применяющие данные услуги, выступают депонентами. Условия осуществления депозитарной деятельности требуют непременного соглашения для участников, называемого депозитарным соглашением или актом депо-счета.

Какие операции присущи депозитарию

Депозитарий ценных бумаг осуществляет совокупность мероприятий по обеспечению мер, имеющих отношение к удержанию сертификатов векселей, управлению или трансферу прав на них. Выполнять подобные процессы разрешено лишь юрлицам, имеющим специальный документ. Лицензия на осуществление депозитарной деятельности предоставляется субъекту Государственной комиссией по данным документам.

Для использующего услуги клиента осуществляется регистрация депо-счета, в рамках которого производится управление имеющимися у клиента векселями, а также записываются любые процедуры, совершаемые в отношении акций. Если фактически компания-депозитарий хранит переданные ей ценные бумаги или права, это заверяется выпиской по депо-счету, но приобрести данную справку невозможно.

Депозитарной деятельностью признается взаимоотношения между лицом, выполняющим хранение, и клиентом, основываясь на договоре, где описывается:

- Предмет соглашения;

- Период исполнения соглашения;

- Условия обретения векселей депозитарием от клиента. Если же бумаги бездокументарного типа, необходимо указать требования трансфера прав;

- Нормативы управления правами на акции и процедуры утверждения прав на упомянутые векселя между участниками;

- Стоимость и регламент выплат стоимости депозитарных операций;

- Нормативы обеспечения отчетности клиенту от депозитария.

Если держатель получает на хранение векселя, это не обеспечивает его правом собственности на эти бумаги. Функции депозитария основываются на достижении полной сохранности акций или собственности документов, но держателю требуется совершать действия лишь по пожеланиям клиента. Использовать, контролировать или выполнять всевозможные процедуры с векселями депозитарию не разрешается. Так как полученные на хранение бумаги не переходят в собственность держателя, взыскать документы по его задолженностям также невозможно.

Особенности и функции депозитария

Рынок ценных бумаг предполагает решение держателем ряда задач:

- Удержание акций, если документы имеют документарную форму выпуска;

- Подписание обременения документов клиента определенными требованиями, включая залог, подкрепление ресурсами и так далее;

- Составление депо-счетов, на чьих страницах описывается объем и тип векселей по каждой процедуре, осуществленной клиентом;

- Обеспечение депонента сведениями, которые держатель получает от реестроудержателя и эмитента;

- Контроль подлинности полученных сертификатов акций;

- Инкассация и транспортировка документов.

Стандарты депозитарной работы позволяют держателю осуществлять деятельность номинального депозитария, удерживая документы от собственного лица, но при этом не выступать правообладателем акций. Что касается регистрационной работы, она предполагает контроль перечня владельцев ценных бумаг, включая поиск, сохранение, контроль, наполнение, обеспечение эмитентов и зарегистрированных лиц сведениями из перечней. Составление списков осуществляется лишь для именных документов, что дает возможность идентифицировать правообладателей векселей.

Как мы уже разобрались, депозитарием называется лицо, хранящее сертификаты векселей или права на них, но данный вид услуг не относится к профессиональной деятельности и способен проводиться различными игроками данного рынка документов. Задачи депозитария часто решает участник вторичного рынка акций, по сравнению с регистратором, имеющим отношение к первичному рынку.

Говоря о реестродержателя, его функция предполагает сохранение взаимоотношений инвестора и эмитента, подкрепление и актуализацию этого процесса, что относится к процедурам первичного рынка акций. В то же время депозитарий осуществляет фиксацию взаимоотношений инвесторов лишь в период замены владельца векселей в условиях вторичного рынка.

Процедура передачи контроля акций депозитарию выполняется при некоторых событиях:

- Если сертификат акции отправлен депозитарию на хранение. Здесь имеет место использование нового документарного способа подтверждения прав на ценную бумагу – бездокументарного. При этом контроль процедур с этими документами далее производится по типу пометок на депо-счетах, без создания новых сертификатов, но случаются различные ситуации, основанные на методах эмиссии документарной акции.

- Если держатель выступает номинальным депозитарием для акций в реестре владельцев ценных бумаг. Такая ситуация предполагает передачу контроля определенных акций от их регистратора в пользу депозитария.

Важно отметить, что депозитарий способен выступать депонентом для других акций или прочие депозитарии в качестве собственных клиентов.

Виды депозитарной деятельности банка

Банковские виды депозитарной деятельности отличаются обширностью и многогранностью и могут обеспечивать различные типы услуг. Чаще всего они имеют отношение к обеспечению сохранности переданных ценных бумаг в документарном виде, предоставление сертификата и реестровых записей депозитариев акций в бездокументарном варианте.

Важным отличием от классического держателя является тот факт, что банк не просто хранит документы – его деятельность также предполагает постоянный подсчет и перечисление дивидендов в пользу владельцев акций, что производится по завершению отчетных периодов. Данная периодичность указывается в соглашении депо. Также имеется возможность взыскания определенных налогов, имеющих место при взаимодействии финансового учреждения и депонента.

Банк занимается подсчетами по осуществляемым сделкам в рамках биржи, а также выдает кредиты с помощью ценных бумаг. Финансовым организациям разрешено осуществлять деятельность, сопутствующую депозитарному функционалу, к примеру, доверительный контроль над активами, что возможно лишь в условиях подписания соглашения на данную услугу.

Такое управление предполагает осуществление и поддержку сделок юридического и фактического образца в отношении вверенного финансово-кредитной организации имущества. При этом управленческая деятельность не должна приводить к вероятным денежным потерям. Доверительный контроль депозитарной деятельности относится как к сохранности акций, так и к следованию интересам доверителя.

Подобные виды депозитариев не предполагают получение банком права собственности на акции. То есть, принимая данные обязанности, финансовое учреждение обретает обязательства перед депонентом.

Следует рассмотреть и другие варианты банковских депозитариев:

- Дилерская деятельность. В ее рамках банк обязуется выполнять действия по купле-продаже вверенных ему акций, что осуществляется посредством публикации открытых объявлений о стоимости сделок. Также учреждение контролирует подсчеты между участниками сделок в прописанный договором период.

- Брокерская деятельность. Сюда относят любые сделки продажи или покупки, но от дилера этот тип отличается отсутствием специальных обязательств, включая обеспечение открытых объявлений о дальнейших сделках.

- Клиринг. Данная деятельность направлена на контроль обязательств участников сделки, то есть финансовая организация становится арбитром. Допустим, имеются два участника, заявивших о соглашении купли-продажи акций. Чтобы сделка была чистой, а обязательства были выполнены, используются посреднические услуги банка.

Алгоритм работы депозитариев в России

В нашей стране функции депозитария предполагают выполнение определенных финансовых задач, разрешенных по лицензии от Центробанка России. Что касается алгоритма деятельности, он требует более подробного разбора.

Сохранение держателем сертификатов ценных бумаг требуется для того, чтобы сделать проведение любых сделок с акциями более комфортными. Очевидно, что значительно удобнее внести собственные ценные бумаги в депозитарий, чтобы сохранить их, а затем обеспечить учреждение доверенностью для контроля над ними, чем выполнять все процедуры своими силами, имея низкую компетенцию в рамках рынка акций. Помимо этого, депозитарии гарантируют надежную защиту акций от вероятного хищения, повреждения или уничтожения.

Депозитарные услуги основываются на некоторых этапах. Сотрудничество начинается с составления соглашения на ведение депо-счета. Соглашение может включать в себя содержание или предоставление сертификата на обслуживание принятых на хранение документов. То есть, предоставленный владельцу сертификат выступает заверением, что в текущее время актив пребывает в депозитарии, а у владельца имеется право на его получение по желанию.

Соглашение депо может содержать и упоминание о передаче прав в пользу третьего лица, если это необходимо держателю прав. Передача выполняется совместно с перерегистрацией, что также входит в перечень функций депозитария.

Общий алгоритм перерегистрационных действий походит на процедуру денежного перевода, когда депонент обеспечивает финансовое учреждение необходимыми распоряжениями, касающимися передачи прав. В связи с тем, что в текущее время акции находятся на балансе банка, их возможно легко списать с дебета прошлого держателя, чтобы начислить на кредитный счет нового владельца прав.

Подобное проведение предполагает фактическое хранение документов в депозитарии, совместно с внесением в реестр владельцев прав определенных записей о выполненных корректировках. Клиент при этом получает приходно-расходные ордера, подтверждающие проведенную процедуру списания и перечисления акций между счетами.

Вместе с тем, депозитарные функции банковских учреждений в России могут иметь другой порядок трансфера прав на акции – с помощью фактического перемещения ценных бумаг. Для этого требуется расторжение соглашения с прошлым держателем, закрытие действующего депозитарного счета и передача документов правообладателю. Далее новый владелец подписывает соглашение с финансовым учреждением на хранение с открытием нового счета, передавая покупку депозитарию. Данный процесс предполагает изменение имен правообладателей, но баланс финансово-кредитного учреждения не меняется.

Осуществление расчетных операций между участниками сделки имеет свои нюансы. Конечно, продажа ценной бумаги невозможна по ее номиналу. К примеру, при открытии депо-счета, в соглашении прописывается и номинальная цена акции, и ее рыночная стоимость. Отображение номинальной цены происходит в отношении внебалансовых банковских счетов, описывающих акции, пребывающие в депозитарии, а фактическая цена прописывается в балансовом счете.

Чтобы осуществить куплю-продажу акции, для всех участников сделки открываются расчетные счета. Далее покупатель вносит деньги, равные рыночной цене покупаемых акций, а финансовая организация переводит внесенную сумму продавцу на его счет. При этом реестр владельцев акции дополняется новыми сведениями. Продавец сдает собственный сертификат, а покупателю предоставляются документы об оплате и завершении сделки, вместе с сертификатом.

У российских депозитариев имеется право выполнения требуемых операций при любом формате хранения. Формальное открытие депозитарного банковского счета предполагает хранение ценных бумаг в условиях другой финансово-кредитной организации, имеющей соглашение с предоставляющим услуги банком.

Источник https://journal.open-broker.ru/legal-issues/zachem-nuzhen-depozitarij-na-fondovom-rynke/

Источник https://spravochnick.ru/bankovskoe_delo/depozitarnye_operacii_bankov/

Источник https://sodrugestvo.org/page/depozitarnaya-deyatelnost-na-rynke-cennyh-bumag