Международные рынки фондовых деривативов

Один из сегментов рынка ценных бумаг называется рынком срочных контрактов, или рынком производных финансовых инструментов (деривативов). Выделение сегмента срочного рынка фондовых ценностей в отдельный сегмент оправдано тем, что в качестве базового актива (предмет купли и продажи) этих финансовых инструментов выступают, во-первых, как финансовые, так и реальные активы, а во-вторых, здесь действуют особые правила торговли и оформления имущественных прав. С помощью деривативов продаются не собственно активы, а права на операции с ними.

Возникновение и становление рынка деривативов, в основе которых лежат финансовые активы, связано с отменой фиксированных валютных курсов и введением плавающих валютных курсов в 1970-е гг., что способствовало возникновению и расширению торговли иностранной валютой против доллара, и с созданием специализированных бирж финансовых деривативов сначала в США, а затем и в Европе.

Бум биржевой торговли финансовыми деривативами начался в США с конца 1970-х гг. и был обусловлен высокой прибыльностью и эффективностью защиты от ценовых рисков, которые обеспечивали эти инструменты. По оценке нобелевского лауреата Р. Мертона, реализация финансовых стратегий для финансовых институтов с использованием деривативов в 10–20 раз дешевле, чем при использовании базисных активов.

По сути финансовые деривативы направлены на минимизацию рисков, связанных с торговлей простыми финансовыми инструментами. Инвесторы, владеющие крупными объемами акций или облигаций, опасаются, что малейшие колебания цен на эти активы могут привести к значительным убыткам. Для предотвращения такой ситуации используются финансовые деривативы. Кроме того, банки в целях поддержания конкуренции с другими кредитными учреждениями нуждаются в долгосрочных контрактах с фиксированной процентной ставкой, чтобы колебания процентов не повлияли на финансовое состояние банков. Использование производных инструментов позволяет изменить срок и стоимость простого инструмента.

Производные инструменты включают форварды, фьючерсы, опционы и свопы, стоимость которых отражает изменение цены простых инструментов (акций, облигаций), являющихся предметом купли-продажи на биржевых и внебиржевых рынках. Деривативы могут быть не только финансовыми, но и кредитными – когда их базисным активом является кредитный инструмент.

Фондовые деривативы выполняют следующие основные функции:

- 1) обеспечивают страхование от рисков неблагоприятных колебаний процентных ставок и курсов ценных бумаг;

- 2) предоставляют неограниченные возможности для сверхприбыльных спекулятивных операций;

- 3) снижают транзакционные издержки;

- 4) позволяют создавать новые разновидности прибыльных инструментов, поскольку несут в себе элементы отдельных долгосрочных долговых инструментов рынка капиталов.

Масштабы и динамика деривативного рынка измеряются номинальной стоимостью базисных активов обращающихся биржевых и внебиржевых контрактов, а также их количеством. Ввиду того, что деривативы – забалансовый финансовый инструмент, объем мирового рынка деривативов можно оценить только на основе экспертных оценок. Эти оценки серьезно расходятся: от нескольких сот триллионов до одного квадриллиона долларов США в год.

Справка. Сегодня, по данным Futures Industry Association (FIA) – одной из крупнейших в мире профессиональных ассоциаций деривативных бирж, только в США объем рынка деривативов составляет около 600 трлн долл., при этом мировой ВВП не превышает 70 трлн долл. В 2010 г. число сделок с деривативами выросло более чем на четверть, причем впервые азиатские торги обошли американские. Так, в мире за год было обработано 22,3 млрд контрактов, среди них 8,86 млрд сделок пришлось на страны АТР и 7,17 млрд контрактов – на Северную Америку. Это самый быстрый рост с 2007 г. В настоящее время порядка 85% мировой торговли деривативами приходится на внебиржевой рынок и лишь 15% – на биржевой. Причем 70–80% внебиржевого рынка приходится на срочные контракты, среди процентных инструментов которых более 75% – процентные свопы. На биржевом рынке порядка 90% торговли приходится на процентные деривативы. Интересно, что в последние годы на биржевом рынке фьючерсных контрактов заключалось в 1,5–2 раза меньше, чем опционных, однако сегодня их доли сравнялись.

Источник•. Отчеты The Futures Industry Association, Report on trading volume in the global listed derivatives markets. 2011.

На рынке биржевых деривативов произошли существенные региональные сдвиги: за 2000-2010 гг. доля США снизилась с 57,3 до 46,4%, Европы – возросла с 29,4 до 47,6%, Азиатско-Тихоокеанского региона – снизилась с 11,2 до 3,7%, прочих регионов – увеличилась с 2,0 до 2,3%.

В валютной структуре внебиржевых инструментов преобладают контракты в евро, доля которых возросла за рассматриваемый период с 22,3 до 28,6%; доля долларовых контрактов возросла с 20,4 до 24,9%; контрактов, номинированных в фунтах стерлингов, – с 5,1 до 5,6%; доля неновых контрактов снизилась с 13,8 до 8,8%.

Деривативы торгуются на бирже и на внебиржевом рынке на основе двусторонних договорных контрактов. Внебиржевыми финансовыми деривативами торгуют не на биржах, обычно по телефону. Примером внебиржевого дериватива служит форвард – двустороннее обязательство на поставку финансового актива в будущем по установленной цене. Форвардная торговля появилась в 1980-е гг. Сегодня ее центром является Лондон, где выпускается около 90% всех форвардов, а дневной оборот превышает 5 млрд долл. Средние размеры форвардных контрактов – 5–10 млн долл. Биржевые сделки имеют преимущества перед внебиржевыми с точки зрения рисков, ликвидности и дешевизны операций. Развитие биржевого рынка происходит за счет операций с производными контрактами, базисными активами которых являются ценные бумаги, акции и пр. На биржевом рынке обращаются стандартизированные, преимущественно краткосрочные, фьючерсные и опционные контракты. Около 3/4 биржевой торговли приходится на главные международные финансовые центры.

Рынок фондовых деривативов можно разделить на два сегмента: рынок кредитных деривативов и рынок деривативов акций.

Рынок кредитных деривативов представлен в основном четырьмя видами продуктов: дефолтными свопами (credit default swaps), свопами на совокупный доход (total rate of return (TROR) swaps), связанными кредитными нотами (credit-linked notes), опционами на кредитный спред (credit spread options). Все кредитные деривативы за определенную плату переносят кредитный риск с одного контрагента в сделке на другого. Из этих основных видов кредитных деривативов свопы на совокупный доход и опционы на кредитный спред наиболее часто используются на рынке долга развивающихся стран и стран с переходной экономикой (примерно 1/2 всего рынка кредитных деривативов). Традиционным инструментом является фьючерс. Фьючерсный контракт позволяет купить/продать актив в определенное время и по фиксированной цене; он стандартизирован, торговля организована и централизована. Цена на фьючерсы устанавливается рынком, расчеты осуществляются через клиринговую палату. Хеджируется изменение кредитной ставки.

На внебиржевом рынке преобладают традиционные деривативы; форвард, опцион и своп-контракты. Форвардный внебиржевой контракт представляет собой соглашение между банком и клиентом о продаже/покупке акций или облигаций по фиксированному курсу с поставкой через определенный период времени (чаще через один–шесть месяцев). Он заключается в случае, если платеж должен быть осуществлен через какой-то промежуток времени. Опцион дает право держателю купить/продать определенное количество активов по фиксированной цене исполнения опциона. Опционы позволяют разрабатывать многочисленные инновационные хеджинговые и спекулятивные стратегии посредством различных сочетаний с другими опционами и фьючерсами. Американский опцион может быть исполнен в течение всего периода его действия, европейский опцион – в конечную дату. Опционы торгуются на биржах, где сроки истечения контракта определены, и на внебиржевом рынке, где сроки варьируются. Своп-контракты позволяют фирмам получать долгосрочные финансы по наиболее низким ценам в сравнении с другими инструментами.

Расширению рынка деривативов способствовали быстрое формирование и распространение специализированных бирж, консолидация и централизация биржевой торговли, хотя этот рынок возник во внебиржевом секторе. Инфраструктура рынка деривативов включает многочисленные организации, выполняющие брокерские и дилерские функции. Круг участников рынка производных финансовых инструментов очень широк, поскольку этот рынок предоставляет неограниченные возможности в хеджирующих и спекулятивных операциях в условиях неустойчивости экономической конъюнктуры. Участниками рынка выступают коммерческие и инвестиционные банки, институциональные инвесторы, нефинансовые институты, частные лица.

Основные термины и понятия

Акция – ценная бумага без установленного срока обращения и без долговых обязательств, удостоверяющая право ее владельца на долю в акционерном капитале компании, а также на пропорциональную часть прибыли и на остатки активов при ликвидации компании; выпускается эмитентом с целью получения дополнительных финансовых ресурсов и приобретается инвестором для получения дохода в виде дивиденда или/и за счет роста курсовой стоимости акции.

Базовый статус (benchmark status) – позволяет определять условия доходности на определенном рынке и продавать свои долговые ценные бумаги с более низкими издержками. Показатели ценной бумаги со статусом бенчмарк являются базовыми для определения доходности на данном сегменте рынка, т.е. на рынке ценных бумаг с аналогичным сроком погашения. Ценные бумаги со статусом бенчмарк обладают высокой конкурентоспособностью из-за низкой цены.

Бонды (облигации) – долговые ценные бумаги на предъявителя со сроком погашения свыше одного года, эмитируются правительствами, другими государственными институтами и частными корпорациями.

Депозитарная расписка – сертификат, удостоверяющий право собственности на долю в компании; выпускается депозитарием, представляет собой требование на акции и торгуется на соответствующих рынках: американские депозитарные расписки торгуются в США, европейские – в Европе, глобальные – на всех рынках.

Иностранные (зарубежные) облигации – облигации, эмитированные заемщиком на внутреннем рынке другой страны в местной валюте.

Корпоративные ценные бумаги – долговые и долевые (акции) ценные бумаги, эмитированные финансовыми и нефинансовыми корпорациями.

Рыночные международные финансы – это торгуемые финансы государственных и частных структур, поступившие на международные финансовые рынки посредством депонирования в международных банках и покупки международных ценных бумаг, включая долговые ценные бумаги, акции и деривативы. Рыночные международные финансы предоставляются реципиентам на рыночных условиях, соответствующих кредитному рейтингу страны-получателя.

Деривативы. Что это простыми словами?

Рынок ценных бумаг при грамотных инвестициях и верной стратегии позволяет получать значительную прибыль даже в периоды кризиса. И одной из возможностей зарабатывать на бирже является торговля на популярном сегодня рынке финансовых деривативов, к которому активно обращаются опытные трейдеры. При этом новички бывают просто не осведомлены о том, что такое производные инструменты и как с ними работать.

Рынок производных инструментов (деривативов)

Если объяснять, что это такое простыми словами, можно сказать, что деривативы – это ценная бумага на ценную бумагу. В основе термина английское слово derivative, что переводится дословно «производная функция»

Деривативы относятся к так называемым вторичным инструментам. Вторичные или производные финансовые инструменты – такие типы контрактов, которые имеют в своей основе базисный (первичный) актив.

Базой дериватива могут стать практически любые продукты (нефть, драгоценные и цветные металлы, сельскохозяйственная, химическая продукция), валюты разных стран, обычные акции, облигации, фондовые индексы, индексы товарных корзин и другие инструменты. Встречаются даже производные ценные бумаги на другой дериватив – опцион на фьючерс, например.

То есть деривативы – бумаги, предоставляющие своему держателю права получения других видов активов через определенный период времени. При этом цена и требования для этих финансовых документов зависят от параметров базового актива.

Рынок деривативов имеет много общего с рынком ценных бумаг и в основе их одни и те же принципы и правила, хотя есть у него и свои особенности.

В крайне редком случае покупка производной ценной бумаги предполагает поставку реального товара или другого актива. Как правило, все сделки совершаются в безналичной форме с помощью процедуры клиринга

Какие деривативы бывают?

Классификация по базовому активу

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

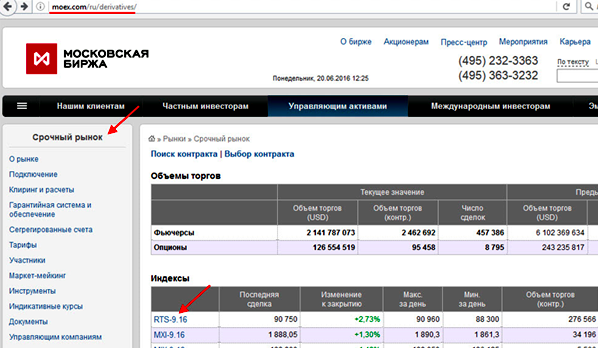

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты). На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

- Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций Мосбиржи и РТС.

- Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

- Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Примеры производных ценных бумаг

- фьючерсные и форвардные контракты;

- валютные и процентные свопы;

- опционы и свопционы;

- контракты на разницу и на будущую процентную ставку;

- варранты;

- депозитарные расписки;

- конвертируемые облигации;

- кредитные производные.

Особенности рынка деривативов

Российскими законными актами большая часть деривативов в качестве ценных бумаг не признается. Под исключение попадают опционы, которые эмитирует акционерное общество, и вторичные финансовые инструменты, базирующиеся на ценных бумагах. К ним можно отнести депозитарные расписки, форвардные контракты на облигации, опционы на акции.

Если первичные активы обычно приобретаются, чтобы владеть базовым активом, получать прибыль от последующей продажи или доход в виде процента, то вложения в производные инструменты совершаются с целью хеджирования инвестиционных рисков.

К примеру, сельхозпроизводитель страхует себя от недополучения прибыли, заключая весной фьючерсный контракт на поставку зерна по цене, которая его устраивает. Но продаст он зерно уже осенью, после сбора урожая. Автопроизводители хеджируют свои риски, заключая такие же соглашения на получение цветного металла по устраивающей их цене, но в будущем.

Впрочем, хеджированием инвестиционные возможности деривативов не ограничиваются. Их покупка с целью продажи затем со спекулятивной целью – одна из самых популярных стратегий на бирже. А, например, фьючерсы, кроме высокой доходности, привлекают возможностью при не самых больших вложениях получить плечо на значительную сумму бесплатно.

Однако нужно иметь в виду, что все спекулятивные операции с вторичными финансовыми инструментами относятся к высокорисковым!

Выбирая деривативы в качестве средства получения прибыли, инвестору стоит сбалансировать свой портфель более надежными бумагами с низким риском

Другой нюанс – число производных финансовых инструментов вполне может быть гораздо больше, чем объём базового актива. Так, акций эмитента может быть меньше числа фьючерсных контрактов на них. Более того, компания-эмитент первичного финансового инструмента может не иметь никакого отношения к созданию деривативов.

В чем преимущества производных инструментов?

Рынок деривативов привлекателен для инвесторов и имеет ряд преимуществ перед другими финансовыми инструментами.

Среди плюсов деривативов как инструмента получения прибыли стоит отметить следующие:

- Производные финансовые инструменты имеют относительно невысокий порог для входа на рынок и дают возможность начинать с минимальных сумм.

- Возможность получать прибыль даже в условиях снижения рынка.

- Возможность извлекать большую прибыль и получать ее быстрее, чем от владения акциями.

- Экономия на расходах по транзакциям. Так, например, инвестору не нужно оплачивать хранение деривативов, при этом брокерские комиссии по таким контрактам также очень невысокие и могут составлять несколько рублей.

Заключение

Деривативы – интересный и востребованный инструмент для инвестиций, позволяющий получать значительную прибыль в относительно короткий срок. Однако к ним в полной мере применимо правило: выше доходность – больше рисков.

Диверсификация инвестиционного портфеля и включение в него более стабильных, но менее доходных ценных бумаг, позволяет эти риски снизить

Оцените материал:

Подписывайтесь на наш Telegram канал — мы расскажем, куда инвестировать деньги в 2022 году

Польза и вред деривативов

Многие инвесторы начинают свой путь с относительно простых инструментов: акций и облигаций. Однако рано или поздно им приходится столкнуться с более сложными способами заработка — производными финансовыми инструментами или же деривативами. Одни считают их оружием массового поражения, другие же говорят о возможности увеличения дохода и снижения риска. В данной статье попробуем разобраться, что такое деривативы и как к ним относиться.

Содержание

Что такое дериватив?

Что такое дериватив?

Производный финансовый инструмент (дериватив) — это договор, по которому обе стороны обязуются или получают возможность выполнить некоторые действия с базовым активом(акциям, облигациями, сырьём и т.д. ). Следует уточнить, что мы имеем дело не с активом, а с документом на покупку или продажу того или иного товара. Например, если акцию мы можем держать сколько угодно, то у дериватива есть свой срок обращения(обычно 3 месяца).

За всю финансовую историю мира появилось множество как обыкновенных, так и весьма экзотических производных инструментов. Однако в статье я буду рассматривать только опционы, фьючерсы и свопы.

Фьючерсы

Данный контракт обязует стороны в будущем продать или купить определённое количество товара по заданной цене . Например, если вы купите фьючерс на акцию на 3 месяца по цене 50 рублей и курс через 3 месяца возрастёт до 75 рублей, то вам поставят акцию по зафиксированной цене — 50, после вы сможете продать её на рынке за 75.

Фьючерсы появились в 18 веке, в качестве страховки для фермеров и торговцев зерном. Первое и ,по моему мнению , самое важное достоинство фьючерсов — хеджирование рисков. Хеджирование — это меры по страхованию рисков на рынке. К примеру, если вы купили акцию и продали фьючерс на неё, и прогноз оказался неудачным, то вы сможете продать акцию за цену покупки. Второе достоинство — спекулятивная составляющая. За счёт операционной маржи , которая составляет 5-15% от общей стоимости фьючерсного контракта, спекулянт может увеличить свою прибыль в несколько раз.

Опционы

Опционы похожи на фьючерсы, однако между ними есть некоторые различия. Если фьючерс обязательно нужно исполнить в конце его обращения, то опцион даёт лишь право на исполнение и ни к чему не обязывает. Чтобы контрагент согласился на сделку, инвестор должен внести некоторую часть от общей стоимости(5-10%) — так называемую премию.

Существует 2 типа опционов: колл и пут. Колл позволяет купить актив по определённой цене в заданное время. Соответственно инвестор выиграет, если курс пойдёт вверх, так как купит за меньшую цену, а продаст за большую. Пут позволяет продать актив по определённой цене в заданное время. Инвестор получит прибыль от падения актива, так как купит по уже упавшей цене, а продаст за зафиксированную в опционе цену.

Очевидные достоинства опциона заключаются в его свободолюбивом отношении к инвестору. В частности, если курс пойдёт так, как вы предполагали, то можно просто не исполнить опцион, но при этом потерять размер премии. Хеджировать с помощью опционов, с точки зрения потерь, удобнее, чем фьючерсами. Возможность потерять лишь малую часть от своих средств открывает простор для спекуляций, существует множество стратегий торговли опционами, среди них известные в определённых кругах стреддл и стрэнгл.

Свопы

Основная функция свопов — обмен обязательствами между контрагентами. Наиболее распространёнными являются кредитные дефолтные свопы и процентные свопы. Первые имеют плохую репутацию из-за кризиса 2008 года. Вторые же используются крупными компаниями в качестве инструмента хеджирования.

Кредитные дефолтные свопы

CDS — это инструмент, которым пользуются крупные игроки, чтобы защититься от риска неуплаты долгов. Работает это так: пенсионный фонд решает дать в долг компании А с рейтингом BB, однако фонд может инвестировать в активы AA. Поэтому фонд находит страховщика с рейтингом АА и обязует его, в случае дефолта компании А, выплатить долг. За это фонд будет платить часть от процента по долгу страховщику.

Процентный своп используется для того, чтобы обменять плавающую процентную ставку на фиксированную или наоборот.

Свопы — это инструмент, которым пользуются подготовленные институциональные инвесторы. Обычным игрокам лучше не стремиться попасть на этот рынок, так как он довольно сложен и требует специальной финансовой подготовки.

Свопы позволяют минимизировать риски или же имеют опции, не доступные опционам и фьючерсам (обмен процентных ставок). При грамотном использовании, данный инструмент позволяет максимизировать прибыль и минимизировать убытки.

Аргументы за

Исходя из вышесказанного, рынок деривативов позволяет инвестору более эффективно управлять портфелем. Производные инструменты отлично подходят для хеджирования рисков(собственно, из-за этого они и были созданы). Также, буквально «вшитая» в контракт маржа позволяет при удачном стечении обстоятельств приумножить свою прибыль.

Неотъемлемым достоинством деривативов является необходимость вносить только определённую часть от основной суммы, что позволяет платить меньше, чем за приобретение реальной акции, облигации и т.д.

Также производные инструменты предоставляют более обширные возможности на рынке. К примеру свопы позволяют обменять процентную ставку или застраховать кредитора от невыплат.

Аргументы против

В своём письме к акционерам Уоррен Баффетт назвал деривативы «финансовым оружием массового поражения». Почему при всех достоинствах данных инструментов, Баффетт отзывается о них так негативно? На самом деле фьючерсы, опционы, свопы и другие контракты, при неправильном использовании, могут приносить большие убытки компаниям.

Так случилось с Amaranth Advisors LLC в 2006 году. Хедж-фонд пытался играть на спреде, но открыл слишком много сделок по фьючерсам на газ, ликвидность которых снизилась из-за большого количества сделок, и потерял 5 млрд. $.

Ещё одним примером является случай компании Allied Lyons. Купив опционы на фунт, чтобы защититься от валютного риска, но при повышении курса компания, вместо того, чтобы отказаться от исполнения опциона пут, начала продавать опционы колл и понесла убытки в размере 269 млн.

Свопы, в особенности CDO и CDS, являлись одной из причин кризиса 2008 года. Отсутствие контроля за рынком производных ценных бумаг со стороны государства, привел к тому, что схемы с участием свопов становились сложнее и менее обеспеченными базисным активом(ипотекой, ипотечными облигациями).

Вывод

Производные инструменты полезны, если их использовать в хеджировании. Конечно можно спекулировать с помощью деривативов, но как показывает практика, такое положение вещей приносит убытки. Пользование таким сложным инструментом предусматривает знание финансового рынка.

В итоге можно сказать, что при достаточной квалификации, контролем за своим портфелем , и чётко поставленных целях, деривативы смогут принести прибыль и помочь защититься от рисков.

Источник https://studme.org/1541010419830/ekonomika/mezhdunarodnye_rynki_fondovyh_derivativov

Источник https://investfuture.ru/edu/articles/derivativi-proizvodnie-instrumenti-chto-eto-prostimi-slovami

Источник https://habr.com/ru/post/551738/