Организация привлечения клиентов в области ипотечного кредитования (повторение пройденного)

Статистика чтения материалов блога показывает интерес к продажам. Материалы, связанные с продажами в несколько раз более популярны остальных материалов.

С учетом подобного интереса, ниже размещен полный текст материала на тему общих вопросы организации продаж.

Статья «Трёхсторонняя модель привлечения клиентов в области ипотечного кредитования универсальном коммерческом банке» опубликована в журнале «Клиентинг и управление клиентским портфелем» № 2 (06) июнь 2013, с. 118-128. http://www.grebennikoff.ru/product/10/

При частичном использовании материала необходимо ссылаться на журнал. Права на полное размещение статьи принадлежат журналу.

Организация продаж – комплекс мероприятий по привлечению клиентов к пользованию услугами Банка. Успешные продажи базируются на реализации непрерывной и неразрывной связи в равностороннем треугольнике Продукт-Продажи-Сервис. Рассмотрены подобные связи на примере продажи ипотечных кредитов.

Общие понятия.

В рамках данной статьи уточним некоторые понятия, относящиеся к предмету обсуждения. Приведённые ниже термины являются общеупотребительными и широко используемыми, что приводит к их разному пониманию не только клиентами, но и специалистами.

Универсальный коммерческий банк – кредитная организация, оказывающая весь спектр банковских услуг юридическим и физическим лицам и заинтересованная в одновременном успешном развитии этих клиентских сегментов. В качестве универсального банка могут прибыльно работать несколько разновидностей. Наиболее характерны отличия между универсальным корпоративным банком и универсальным розничным банком, в которых на словах цели обозначаются одинаково, а понимаются по-разному и универсализм является зачастую красивым лозунгом, не разделяемым большинством высшего менеджмента.

Продажа кредитов по своей сути имеет одно важное отличие от продажи любых других банковских продуктов, которое заключается в необходимости дополнительной работы с клиентом в виде проверки кредитоспособности и платёжеспособности. То есть, мало того, что кредит надо продать, так его ещё надо продать нужному клиенту. С точки зрения маркетинга это даёт ещё одно дополнительное звено в воронке продаж.

Ипотечные кредиты – кредиты, выданные физическим лицам под залог приобретаемого жилья (квартира, дом) или прав требования на первичном рынке недвижимости, а также кредиты под залог имеющегося жилья.

Классификация систем продаж ипотечных кредитов.

Система продаж ипотечных кредитов принципиально зависит от подхода к организации ипотечного бизнеса.

Первый подход основан на продаже ипотечных кредитов по чужим стандартам, когда кредиты перепродаются другой организации. Вся система продаж основана на выдаче кредитов, чётко соответствующих стандартам и это является обязательным условием их дальнейшей продажи. В качестве наиболее характерных примеров можно привести продажу кредитов по стандартам ОАО «АИЖК» или ЗАО КБ «ДельтаКредит». При такой организации ипотечного бизнеса продавец кредитов лишён продуктовой независимости в формировании системы продаж. По своей сути такая система продаж близка к агентской схеме, и в данной статье рассматриваться не будет.

Второй подход характерен для сильного универсального банка, формирующего ипотечный бизнес по своим правилам, но в перспективе заинтересованного в рефинансировании ипотечных кредитов через выпуск ипотечных ценных бумаг. Такой бизнес представляет собой замкнутую модель, при которой формируется портфель ипотечных кредитов, часть которого регулярно рефинансируется, а наиболее доходная часть постоянно находится на балансе банка. В рамках данной статьи будет рассматриваться именно такой самостоятельный ипотечный бизнес.

Составные части системы продаж ипотечных кредитов

Система включает в себя три неотделимые друг от друга части, образующие равносторонний треугольник Продукт-Продажи-Сервис, представленный на рис.1.

Сервис включает в себя внутренний и внешний. Внутренний – это кредитный конвейер, а внешний – сервис по обслуживанию клиентов.

Продуктовая линейка

Продуктовая линейка в универсальном коммерческом банке должна обеспечивать следующее:

1. Удовлетворение в области недвижимости всех потребностей клиентов банка: физических лиц, индивидуальных предпринимателей, юридических лиц, которые зачастую свою недвижимость оформляют на физических лиц,

2. Формирование портфеля, пригодного для рефинансирования в виде выпуска ипотечных ценных бумаг (секьюритизация), который осуществляется один раз в два года в объёме не менее 5 млрд. рублей.

3. Соответствие доходности кредитов заданной марже.

4. Возможность предложения клиентам дополнительных кредитных продуктов, косвенно связанных с недвижностью и основными ипотечными кредитами.

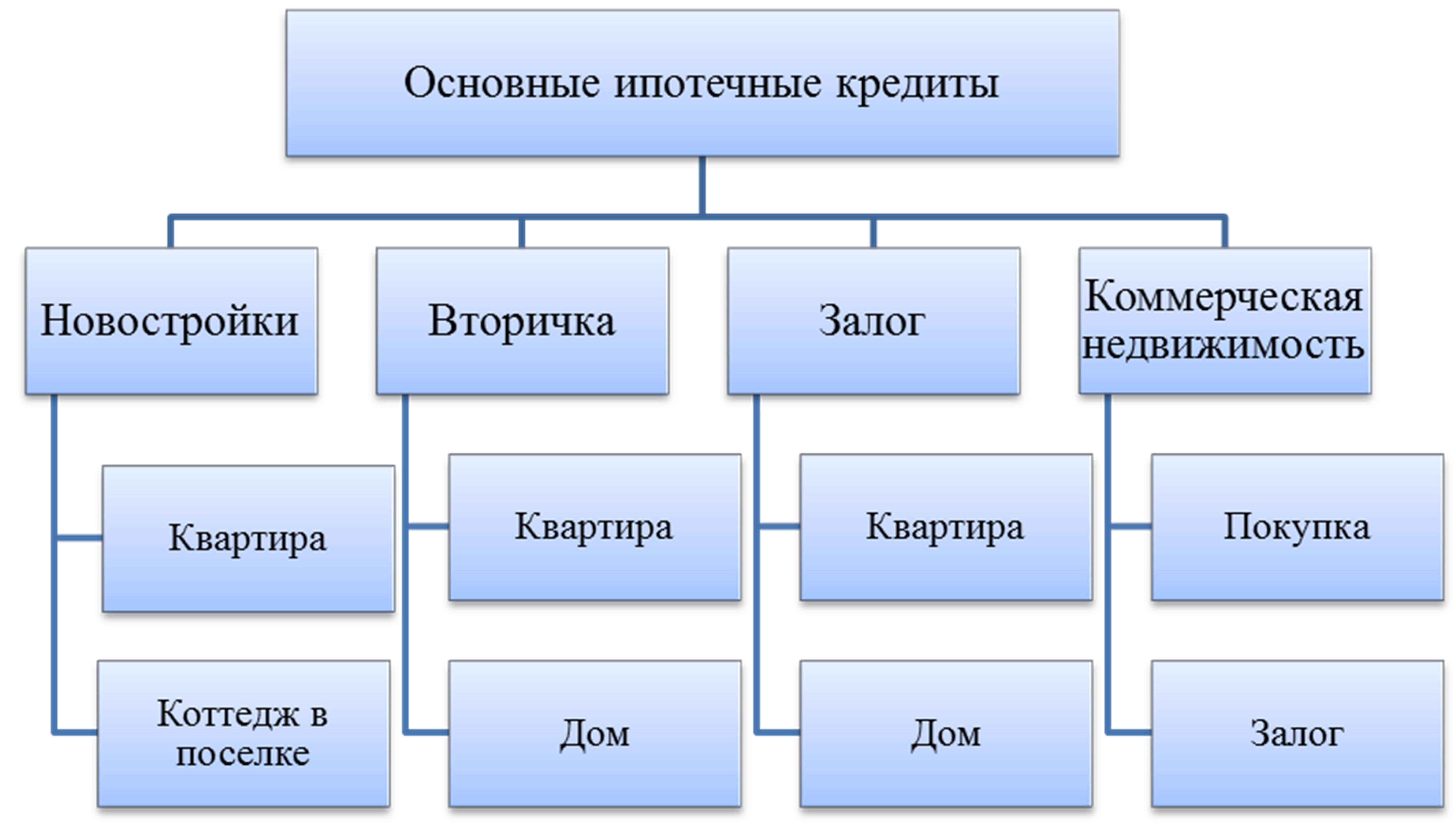

Основная продуктовая ипотечная линейка представлена на рис. 2. Классификация ипотечных кредитов представлена с точки зрения основного целевого предназначения кредита для клиента.

Рис. 2 Основная линейка ипотечных кредитов

Дополнительная (связанная продуктовая) линейка:

Кредит на ремонт,

Дополнительное финансирование (последующий залог).

Дополнительные кредитные продукты создают истинную универсальность банка для клиента, что характерно в ипотечном бизнесе, при котором кредит на приобретение недвижимости для многих клиентов необходим лишь однажды, а потребность в ремонте и переоборудовании или оборудовании квартир и загородных домов возникает регулярно. Также достаточно интересным может быть предложение для части клиентов, имеющих несколько объектов недвижимости. Один из объектов закладывается банку, а кредит используется на любые цели, как правило связанные с финансированием частного бизнеса. По мере гашения кредита клиент может обратиться за дополнительным кредитом под залог этой же недвижимости.

Приведённая линейка даёт укрупнённый взгляд на ипотечные продукты. Внутри каждого продукта предложение для клиента делится по большому количеству параметров:

фиксированной или изменяемой ставки кредитования.

Каждая разновидность кредита различается стоимостью для заёмщика и определёнными особенностями в организации продаж.

Для описания общих подходов к организации системы продаж ипотечных кредитов и описания взаимосвязи с сервисом и продуктами ограничимся изложенной детализацией продуктовой линейки.

Каналы продаж ипотечных кредитов

Рис. 3 Каналы продаж ипотечных кредитов

Краткая характеристика каналов продаж ипотечных кредитов в универсальном коммерческом банке.

Самостоятельные каналы продаж банка включают три группы.

1. Прямые продажи являются традиционным способом продаж, когда продавец сам идёт к покупателю. Прямые продажи строятся на умении продавца возбудить у клиента спонтанную потребность в товаре или услуге и довести разговор до покупки. Для ипотечных кредитов такой способ продаж применим в очень ограниченном объёме, и является дополнительным, который обычно применяется при перекрёстных продажах.

2. Продажи в отделениях при всей своей традиционности являются только составной частью работы с клиентом в отделении, причём меньшей частью. Функция банковского отделения при продаже ипотечных кредитов двойственная. С одной стороны, в отделение приносятся документы для окончательного оформления кредитных заявок, сформированных с помощью других каналов продаж. Очень часто интернет заявки становятся заявками через отделение. При отсутствии автоматического учёта кредитных заявок в течение всего периода их нахождения в банке персонал склонен ошибаться при заведении источника заявки. Можно сказать, что все кредитные заявки проходят через отделение. Но не все из них требуют консультирования и дополнительной работы по продажам.

С другой стороны, часть клиентов специально приходит за консультацией именно в отделение, увидев красивую витрину, наружную рекламу и составляет первую часть истинных продаж этого канала. Вторую часть продаж отделения составляют перекрёстные продажи клиентам, обратившимся в отделение по любому поводу.

3. Дистанционные каналы продаж состоят из трёх основных частей:

Интернет является площадкой для размещения различных видов рекламы в том числе: баннеры в поисковых системах и специализированных площадках по недвижимости, слова в поисковых запросах, и многое другое.

Интернет имеет не только общие черты с классическими каналами пассивного продвижения, такими как наружная реклама и СМИ, но и уникальные в виде возможности прямого перехода по ссылке на сайт банк.

Сайт банка тесно связан с рекламой в интернете, которая должна приводить на него. После перехода на сайт клиент получает рекламную и справочную информацию по продукту. Но самое главное достижение последних лет — возможность подать заявку на кредит в режиме on-line. И продающее значение сайта заключается не в размещении в интернете рекламы по продукту, а в технологии общения с клиентом. В этом случае рекламируется сама современная технология и рекламный лозунг выглядит следующим образом: «Ипотечный кредит. Заявка on-line».

Телефонный центр не является новым словом в банковском деле, но роль его расширилась. Теперь он уже не справочное бюро по продукту, а канал работы с клиентами и полноценный элемент продаж. Разговор должен привести к записи на подачу документов или консультированию по заполнению on-line заявки.

К современному телефонному центру предъявляются высокие требования по обработке входящих звонков, в том числе:

среднее время ожидания ответа оператора – 20 секунд,

доля звонков обслуженных без очереди – 80 %,

доля вопросов, решённых оператором телефонного центра без переключения – 65 %

Телефонный центр и сайт банка являются базисом для любого ипотечного проекта в целом и системы продаж в частности. Причём, остальные каналы продаж не могут существовать без их постоянной поддержки.

Партнёрские каналы продаж

Профессиональные посредники на рынке услуг образуют важнейший канал продаж ипотечных кредитов. Основная работа строится с классическими посредниками на рынке недвижимости – риэлтерами и посредниками на рынке финансовых услуг – брокерами. Зачастую в рамках одной организации обе услуги предоставляются одновременно. В дальнейших статистических данных они не будут разделяться.

Продавцы недвижимости – условное название целой группы юридических и физических лиц, которые продают недвижимость или права на неё. Наиболее массовым является сотрудничество с застройщиками многоквартирных домов и застройщиками коттеджных поселков. Особенностью сотрудничества с застройщиками является проведение дополнительной работы по аккредитации застройщиков как таковых и их объектов, а также разработка индивидуальных алгоритмов проведения сделок, зачастую под каждый объект.

Распределение плана продаж по каналам

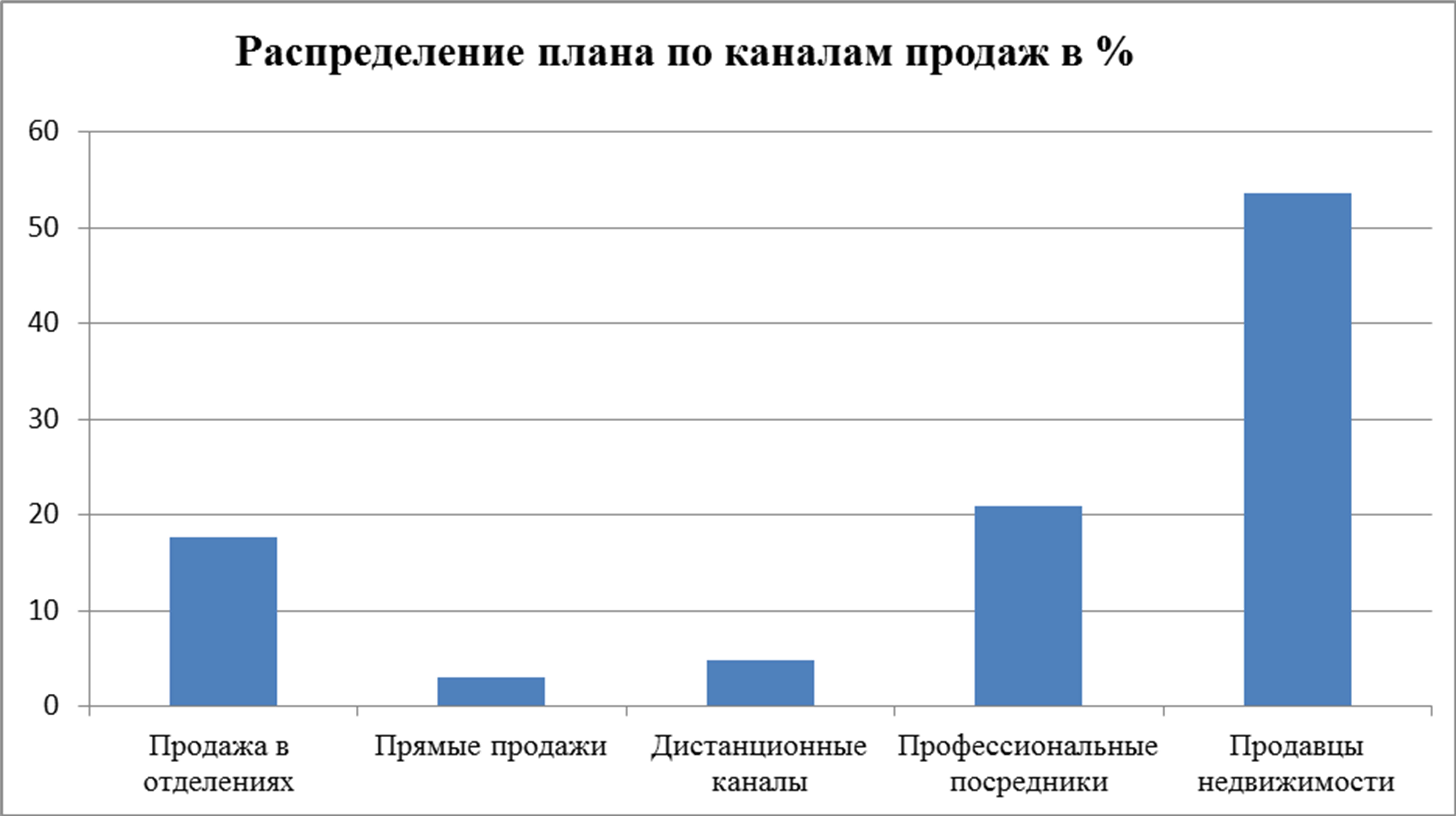

План продаж определяется потенциалом банка. Кроме средств, выделяемых на кредитование и привлечение клиентов, важную роль играет характеристика сети отделений.

Пример приведённого плана действителен для банка второй категории универсальности – универсального корпоративного банка. Банк имеет высокую концентрацию бизнеса в Москве, на регионы приходится 10 % плана. Отделения в основной массе имеют структуру и режим работы, неприспособленные для работы с большим количеством частных клиентов, и ориентированые на обслуживание корпоративных клиентов. Из 20 точек продаж в 7-ми городах только 3 отделения в Москве соответствуют практике организации розничного бизнеса. Такие особенности определяют большой акцент на продажи через партнёров, что позволяет компенсировать неразвитость сети.

План по каналам сформирован исходя из ежегодной выдачи ипотечных кредитов в диапазоне от 6 до 9 млрд. рублей.

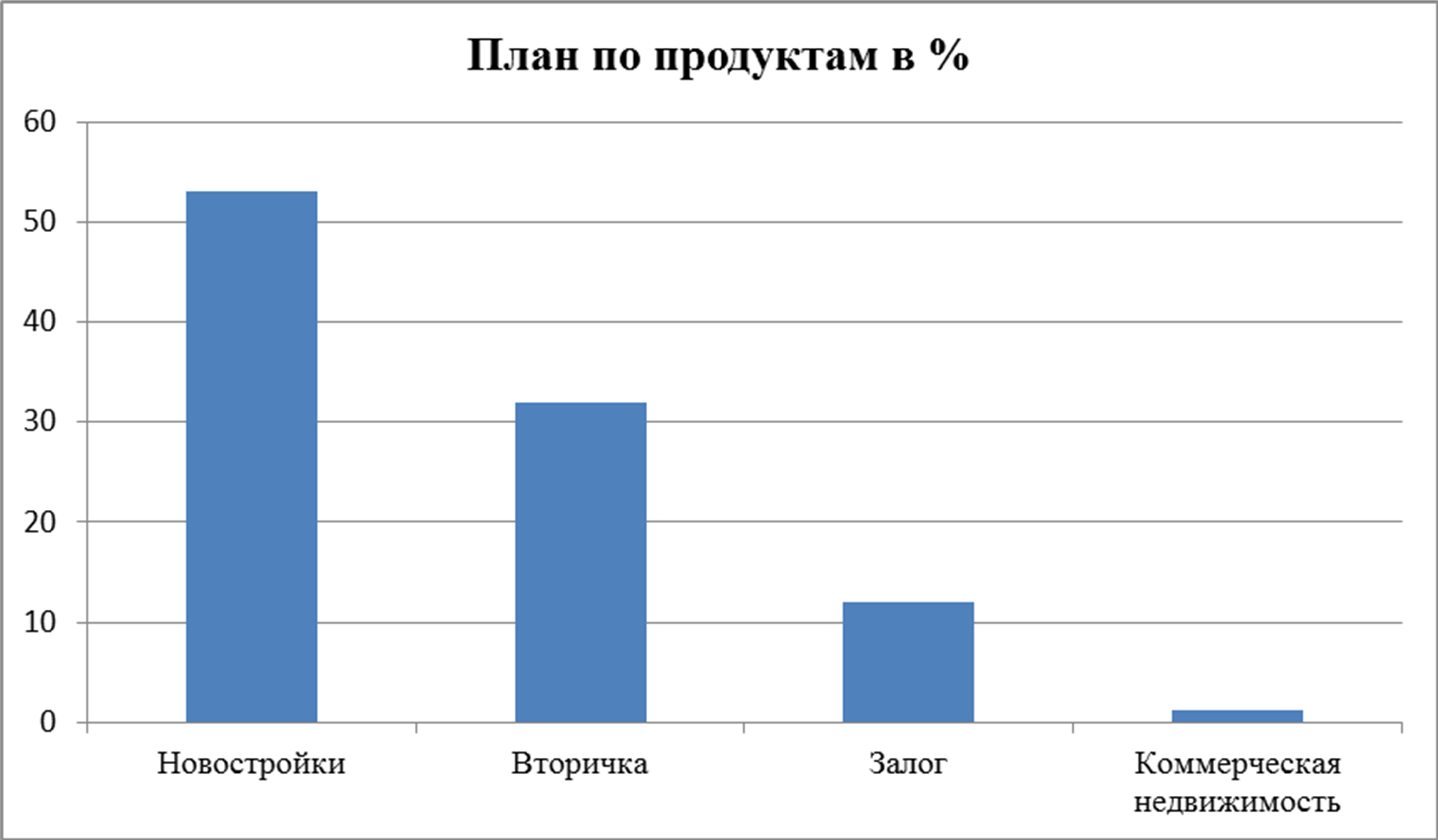

Распределение плана по продуктам в соответствии с приведённой классификацией представлено на рис. 4.

Рис. 4. Распределение годового плана продаж по продуктам

Распределение плана по каналам продаж в соответствии с приведённой классификацией представлено на рис. 5.

Рис. 5. Распределение годового плана продаж по каналам продаж

Сервис

Третья сторона треугольника Продукт-Продажи-Сервис (рис.1) включает в себя сервис внешний и внутренний. Внешний сервис заключается в оказании различных услуг клиентам и партнёрам в период подготовки к выдаче ипотечного кредита. Процесс этот весьма длительный, так как клиенту нужен не ипотечный кредит, а приобретаемая с его помощью недвижимость. Особенностью ипотечных кредитов является удлинённая воронка продаж, в которой даже не все одобренные клиенты выходят на сделку и получают кредит. Усилия банка направлены на доведение клиентов до сделки и на это же направлен внешний сервис.

Внутренний сервис состоит из внутрибанковских процессов, без которых не обходится продажа кредитов. К ним относится совокупность действий по оценке платёжеспособности и кредитоспособности заёмщика, проверка соответствия предмета залога требованиям банка, проведение сделки и соответствующая государственная регистрация.

В таблице 1. приведён небольшой фрагмент взаимосвязи продуктов, продаж и сервиса.

Продукт

Продажи

Сервис

Новостройки

Установление партнёрских отношений с застройщиками многоквартирных домов

Установление партнёрских отношений с застройщиками коттеджных поселков

Разработка договорной базы по каждому партнёру

Разработка ускоренной технологии подготовки и проведения сделок

Вторичка

Установление партнёрских отношений с риэлтерами и брокерами

Организация ускоренного рассмотрения заявок от партнёров, особенно при подобранной недвижимости

Рекламная кампания в СМИ и наружная реклама

Дополнительное выделение ресурсов телефонного центра во время рекламных кампаний

Рекламная кампания в интернете

Автоматизация обработки заявок, поступивших через интернет

Перекрёстные и прямые продажи среди действующих клиентов

Оказание помощи в организации оценки и страховании недвижимости

Разработка сайта банка, работающего в режиме on-line и принимающего заявки

Оказание помощи клиентам в подборе недвижимости и проведении сделки, независимо от ее сложности

Залог

Установление партнёрских отношений с риэлтерами и брокерами

Особо тщательное определение рыночной стоимости предмета залога

Реклама в интернете

Более высокие требования к заёмщику, не являющемуся клиентом банка

Работа с корпоративными клиентами

Учёт особых отношений с корпоративным клиентом, если заёмщик представляет Руководство клиента

Коммерческая

недвижимость

Работа с корпоративными клиентами

Оказание помощи клиентам в проведении сделки, независимо от ее сложности

В рассматриваемой взаимосвязи Продукты-Продажи-Сервис необходимо отметить влияние этих составляющих на общую эффективность продажи ипотечных кредитов.

Продукты и продажи влияют на приход клиентов в банк и отвечают за объем входящего потока. Сервис отвечает за количество клиентов, получивших кредит из числа обратившихся в банк.

Рассмотрим некоторые данные, характеризующие работу с клиентами по различным каналам и продуктам.

Целевые ориентиры основных коэффициентов по всем ипотечным продуктам приведены в таблице 2.

Значение коэффициента «Выдано от заявок, поступивших в банк» (Общая эффективность работы)

«Одобрено от заявок, поступивших в банк»

(Качество привлекаемых клиентов)

Значение коэффициента «Выдано от одобренных заявок» (Эффективность работы с привлечёнными клиентами)

Насколько эффективно банки работают с ипотечными заемщиками

Ипотечное кредитование имеет большой потенциал в России за счет по-прежнему высокой доли неудовлетворенного спроса на жилье, пониженного уровня кредитного риска и требований к капиталу в сравнении с прочими сегментами кредитования. Но для полной реализации этого потенциала, особенно в условиях снизившейся процентной ставки, банкам потребуется изменить свои процессы – сделать их более экономически привлекательными для себя и повысить удобство для клиентов.

В 2017–2018 гг. компания Oliver Wyman изучала внутренние процессы банков – основных участников ипотечного рынка с совокупной долей более 95%. Цель исследования – определить возможности по улучшению процесса ипотечного кредитования для клиентов и повышению его экономической привлекательности для банков на каждом этапе, включая таргетирование и привлечение клиентов, принятие кредитного решения, закрытие и обслуживание сделки, а также управление портфелем выданных ипотек.

Исследование выявило высокую неоднородность банковских практик на российском рынке и ряд областей, где можно улучшить существующие подходы.

Привлечение клиентов

Привлечение клиентов в основном по-прежнему осуществляется через физические каналы, а через цифровые очень ограничено (не более 6%). Широко используемый на западных рынках канал подачи заявки через мобильное приложение, а также упрощенные анкеты для подачи заявок участники исследования активно не применяют.

Также у российских банков относительно невысокий уровень персонализации предложения. Хотя у всех участников исследования есть все стандартные подходы к сегментации, их применение в процессах ограничено. Лишь половина банков активно использует сегментацию для формирования ипотечного предложения и еще меньше – для перекрестных продаж других банковских продуктов текущим ипотечным клиентам.

В части перекрестных продаж, играющих важную роль в повышении общей экономической привлекательности ипотечных продуктов для банков, ситуация на рынке неоднозначна. У банков, применяющих перекрестные продажи, наибольшей популярностью пользуются карточные продукты. Их средний уровень проникновения в ипотечные портфели – 15%; у лидеров он достигает 50%, но ряд банков в принципе не прибегает к перекрестным продажам.

Принятие кредитного решения

Половина банков используют предварительное условное одобрение ипотеки, что позволяет клиенту в течение дня после подачи заявки узнать, готов ли банк с ним работать. Это существенно повышает удобство для клиента и потенциально – конверсию входящего потока для банка. Наиболее технологичные варианты позволяют получать решение прямо на объекте недвижимости.

Банки расширяют спектр информации, используемой для оценки заемщиков. Например, две трети начали использовать имеющиеся внутренние данные о транзакциях существующих клиентов. Среди внешних источников помимо данных кредитных бюро используется информация государственных институтов, которая позволяет подтвердить уровень доходов новых клиентов. Растет использование данных из открытых источников в интернете.

При оценке клиентов банки в основном ориентируются на кредитный риск. Однако на фоне снижающихся процентных ставок для них важен не только он, но и процентный риск, в частности риск погашения ипотеки раньше срока. Лишь небольшая часть организаций прибегает к количественному моделированию этого риска, а треть банков вовсе его не оценивает.

Закрытие и обслуживание сделки

Скорость принятия итогового кредитного решения с учетом сбора полной информации по клиенту и объекту финансирования различается в разы, что обусловлено разной глубиной автоматизации процесса в банках. Как правило, автоматизирован только этап ввода информации о клиенте во внутренние системы банка, при том что наиболее длительными этапами является оценка объекта финансирования и клиента. Оценка объекта в основном передается на аутсорсинг и осуществляется за счет средств клиента. Бесплатное ее проведение с использованием внутренних оценщиков и автоматизированных аналитических инструментов пока не является массовой практикой. Невысок уровень автоматизации и при оценке клиентов, из которых в среднем лишь 10% получают автоматическое одобрение на основании модельных оценок.

Стратегии по работе с заемщиками, переставшими обслуживать кредит, также массово не применяются – их использует менее половины банков. В основном они продолжают работать с такими клиентами по другим направлениям розничного бизнеса. Единичные банки принимают меры по повышению кредитоспособности клиентов и предлагают им особые (ограничительные) условия для продолжения работы в рамках ипотеки.

Выводы

В ходе дальнейшего развития ипотечного процесса банкам целесообразно учитывать ряд возможностей, которые позволят усовершенствовать качество услуги для клиента, улучшить экономику продукта и получить конкурентное преимущество на ипотечном рынке. Такие возможности заключаются в повышении индивидуальности взаимодействия с заемщиком и формирования предложения, более комплексной оценке клиента с учетом его поведенческих особенностей, расширении кросс-продаж ипотечным клиентам, углублении автоматизации процесса и разработке специализированных стратегий сотрудничества с клиентами с высоким риском.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов

Клиенты на кредитование юридических лиц

Современные финансовые организации оказывают полный спектр услуг: от продажи дебетовой продукции до кредитования бизнеса. Однако, найти действительно выгодное предложение, которое устраивало бы обе стороны достаточно сложно. Во-первых, высокая конкуренция в нише диктует жесткие условия соперничества, и как результат максимальное вложение средств при минимальных гарантиях получения целевых клиентов. Во-вторых, бизнес-кредиты – это всегда большие риски, поэтому условия сотрудничества могут не устраивать самого заемщика.

Кредиты для юридических лиц достаточно специфическое направление банковских услуг, которое предъявляет особые требования к заемщику, а банк в свою очередь обязуется выполнять свои гарантийные обязательства и наиболее выгодные условия взаимодействия. В такой ситуации привлечение клиентов становится крайне сложной и недешевой задачей, реализовать которую можно только с помощью профессиональных знаний и современных маркетинговых инструментов.

Основные методы привлечения заявок на кредитование юридических лиц

Увеличение трафика на кредиты для бизнеса играет важную роль в развитии банка. Активное привлечение новых заемщиков позволяет существенно поднять прибыль финансовой организации, оживить продуктивную деятельность и положительно работать на репутацию банка. Каждое крупное юридическое лицо – это не просто выгодный заемщик, это перспективно значимый субъект сотрудничества, который может стать постоянным клиентом банка.

В связи со сложной экономической обстановкой, высокими рисками, серьезной технической подготовкой и немалыми вложениями на продвижение кредитной продукции, банки испытывают серьезный дефицит клиентов. Чтобы улучшить ситуацию и наладить необходимый поток заемщиков на кредиты, необходимо использовать все известные методы привлечения трафика. Одним из самых эффективных способов увеличения продаж является лидогенерация.

Лидогенерация, как основной инструмент привлечения заемщиков

Лидогенерация в банковской сфере – это наиболее эффективный инструмент для привлечения клиентов, который предполагает грамотное использование всех актуальных рекламных площадок и современных методов продвижения. По сути, это сбор заявок (лидов) от заинтересованных лиц, которые ознакомились с предложением банка и готовы работать дальше. Свою лояльность к банку и согласие на сделку клиент выражает в заполненной лид-анкете, где указывает свои личные данные и основную информацию о кредите.

Занимается лидогенерацией профессиональное агентство, специалисты которого в короткие сроки приведут вам необходимое количество клиентов и разработают индивидуальную программу продвижения кредитной продукции, благодаря чему полученный трафик будет максимально целевым. В их непосредственные обязанности входят следующие процессы:

- Разработка стратегии продвижения и формирование уникального оффера;

- Создание лид-анкеты и размещение ее на специальной посадочной странице;

- Запуск рекламной кампании;

- Контроль и тщательный отбор заявок на каждом этапе;

- Сбор лидов в единую клиентскую базу.

Такой подход в работе позволяет экономить средства и время на длительный процесс промоушена. Вы можете уделить большую часть внимания на улучшение клиентского сервиса и усовершенствование самой кредитной продукции.

Особенности и преимущества лидов

Отличие лидов от общего потока трафика в том, что это целевые заявки – клиент перешел по рекламной ссылке, узнал суть предложения и готов рассмотреть нюансы сотрудничества. Процент конверсии из лидов в сделки достаточно высокий, поэтому преимущества покупки заявок очевидны.

Кредитование лиц, имеющих собственное дело, всегда сопряжено со сложностью в определении основных характеристик кредитного предложения. Каждый банк предлагает свои условия, сумму, сроки и параметры кредита, что осложняет поиск нужного клиента. Лидогенерация позволяет четко сегментировать аудиторию, отбирая клиентов исключительно по необходимым параметрам.

Все критерии поиска отражены в лид-анкете. Финансовое учреждение совместно со специалистами агентства формируют перечень вопросов, каждый из них поможет отобрать только тех заемщиков, которые несут минимальные риски, а их личные предпочтения кредитования наиболее схожи с ожиданиями банка.

Еще одной важной особенностью лидов является неограниченное количество заявок. Заказчик самостоятельно определяет количество лидов в зависимости от продуктивности работы своего отдела продаж. Если менеджеры не будут справляться с нагрузкой, передачу заявок можно поставить на паузу и возобновить поток в любое удобное время.

Среди главных достоинств лидов можно отметить:

- Только «свежий» трафик с достоверными данными;

- Возможность отбора заемных лиц по индивидуальным параметрам: сумма кредита, процентная ставка, сроки возврата, наличие залога и пр.;

- Более 80% целевого трафика;

- Высокая конверсия в сделку;

- Невысокая стоимость заявки.

Дополнительные методы привлечения клиентов на банковские услуги

Лидогенерация – это результат использование всех актуальных маркетинговых инструментов для реализации единой задачи. Каждый из них в отдельности может привлечь клиентов из популярных рекламных площадок и увеличить продажи, но для этого необходимо время и немалый рекламный бюджет. Если вы решили лично заняться генерацией заявок из различных источников, лучше обратить внимание на наиболее эффективные и результативные каналы.

Многие финансовые учреждения, сотрудничая с профессиональными агентствами, параллельно занимаются развитием и продвижением личного бренда самостоятельно. Для достижения поставленной цели можно использовать следующие методы:

- Привлечение заемщиков с помощью постоянных клиентов. Лояльное отношение заемщиков, которые длительное время сотрудничают с банком, можно грамотно использовать в своих целях. При помощи менеджеров кредитных отделов выявить довольных партнеров и направить им письменное предложение порекомендовать услуги банка своим юридическим партнерам или поставщикам.

- Поиск заемщиков через СМИ и на тематических мероприятиях. Новые молодые компании появляются каждый день. Из-за высокой конкуренции они вынуждены рекламировать свои услуги на радио, телевидении, посещать тематические выставки и конференции. Именно данные мероприятия являются идеальным местом для переговоров и приглашения на личную беседу в банк.

- Сезонные акции и выгодные тарифы на кредитование. Данный метод привлечения трафика является самым экономически выгодным и технически несложным. Акции по уменьшению ставки по кредиту, дополнительные возможности предложения и подарки от банка способны активно привлекать новых заемщиков.

- Усовершенствование онлайн-сервисов и платежных возможностей. Совершение всех финансовых операций без личного участия клиента и банка поможет также увеличить продажи кредитов. Чем более автоматизированы все этапы сотрудничества с банком: от заключения договора онлайн до оплаты задолженности через интернет-банкинг, тем выше доверие заемщиков.

Кредитные пакеты для юридических лиц: особенности услуги

Существование современного бизнеса невозможно без финансовой поддержки и стимулирующих мероприятий со стороны государства и банковского сектора. Кредитование юридических лиц – это взаимовыгодный процесс между банком и заемщиком. Первый получает новых корпоративных клиентов и неплохую прибыль, второй – финансовую «подушку безопасности» и новые возможности развития.

Методы кредитования индивидуальных предпринимателей и компаний отличаются от выдачи кредита физическим лицам, т.к. здесь речь идет о более внушительных суммах, поэтому форма счета, условия погашения задолженности и контроль расходование средств будут кардинально иными. В течение долгого времени сформировалось 2 основных метода финансирования малого и среднего бизнеса:

- Разовые кредиты – единоразовые денежные выплаты для срочной реализации потребностей предприятия. Выплата основного долга и процентов производится по стандартной схеме раз в месяц;

- Открытая кредитная линия – заемные средства банка, ограниченные определенным лимитом, который дает возможность совершать, указанные в договоре платежные операции. деньги поступают на счет отдельными траншами. При сложностях с финансами у клиента, банк может отказать в транше. Кредитная линия может быть возобновляемой и невозобновляемой.

Разновидности кредитных предложений

Современные программы кредитования юр. лиц выглядят следующим образом:

- Универсальный кредит – выдача средств на любые цели для бизнеса, сумма ограничена индивидуальным лимитом. В большинстве случаев данный кредит имеет систему овердрафта.

- Инвестиционный кредит – заем средств для реализации совсем нового проекта или полной реструктуризации старого предприятия, его переоснащения и смены технической базы.

- Коммерческая ипотека – средства на приобретение недвижимости для бизнеса, выдаваемые индивидуальным предпринимателям под залог личной недвижимости.

- Лизинг и факторинг – банковский кредит, который в первом случае предполагает аренду имущества с последующим полноценным выкупом; во втором случае – банк выкупает долг у покупателя, выступая посредником в сделке.

- Рефинансирование кредитов – займ на погашение уже имеющихся кредитов. Данный процесс позволяет упростить условия по кредиту и объединить все мелкие займы в один с наиболее выгодными сроками, процентной ставкой и иными нюансами.

На сегодняшний день существуют целые программы по кредитованию бизнеса на выгодных условиях, где клиент получает возможность в полной мере реализовать средства для активного и продуктивного развития бизнеса.

Требования к заемщику

Не зависимо от того, какой вид кредита выбрал клиент, основным условием банка является обязательный возврат средств. Минимизировать риски и обеспечить себе гарантии финансовые учреждения стремятся при помощи залога. В качестве его может выступать недвижимость, транспорт, денежные средства или ценные бумаги клиентов, а также поручители.

Помимо залоговых, банк предъявляет заемщику ряд других требований:

- Владельцы бизнеса должны иметь гражданство РФ;

- Прописка и регистрация в регионе, где оформляется кредит;

- Возраст заемщика от 21 до 65 лет, в некоторых случаях нижний возрастной порог – 23 года;

- Обязательная регистрация в Едином Реестре;

- Фактический и юридический адрес компании должен находится на расстоянии не более 150 км от кредитного учреждения;

- Наличие положительной кредитной истории и ликвидного бизнеса.

Лица, желающие приобрести кредит должны подготовить пакет документов, который в зависимости от программы и банка-кредитора может включать в себя различные справки и свидетельства.

Покупка заявок на кредитование юридических лиц в нашей компании

На рынке представлено огромное количество лидпровайдеров, которые гарантируют вам непрерывный поток заявок по вашим кредитным продуктам. Однако не каждое агентство может предложить вам действительно чистый и «белый» трафик с оплатой за совершенную сделку в сфере кредитования.

Компания «ABlead» – это профессиональное агентство по лидогенерации, которое позволит получать запланированное количество клиентов с минимальными рисками нецелевого трафика и небольшими вложениями. Наши специалисты обладают достаточным практическим опытом в реализации самых сложных проектов и широкими техническими возможностями, которые позволят охватить максимальный объем аудитории.

Мы стремимся наладить долгосрочное сотрудничество с каждым клиентом. Сфера кредитования имеет свои особенности, поэтому для грамотного продвижения продукта требуется индивидуальный подход с наличием тестового периода и тщательный анализ поведения аудитории в отношении оффера.

Мы получаем заявку от юридического лица и оговариваем задачи лидогенерации: сроки сотрудничества, количество заявок, вопросы в лид-анкете. Далее совместно с заказчиком мы формируем основные параметры поиска заемщиков, при этом вы сами решаете, что именно указывать в анкете. Наиболее целевыми являются следующие характеристики:

- Сумма займа;

- Процентная ставка и возможность ее снижения;

- Преимущественный вид бизнес-кредита;

- Наличие залога;

- Сроки погашения кредита;

- Основные требования к заемщику – возраст, пол, уровень дохода, кредитная история и пр.

Главный этап сотрудничества – это разработка стратегии продвижения и запуск рекламной кампании. Специалисты «ABlead» не ограничиваются использованием нескольких маркетинговых инструментов, мы используем весь пул маркетинга, чтобы результат был максимально выигрышным. В нашем распоряжении находятся собственные сайты и рабочие сервисы, в которых происходит запуск рекламы продукции на кредитование.

Мы сами устраняем все проблемы, возникшие в ходе лидогенерации, и тщательно проверяем каждую заявку. Готовая база данных выгружается клиенту на CRM, e-mail или по API. Если вы получили лиды плохого качества, мы заменим объем негодных заявок в самые короткие сроки. кроме этого, вы можете воспользоваться тестовым режимом сотрудничества, в рамках которого сможете проверить качество нашей работы.

Обратившись в нашу компанию, клиент получает сразу несколько весомых преимуществ:

- Быстрый и эффективный способ получения заявок – первые заявки в течение 2-х рабочих дней;

- Экономия средств и ресурсов на проведение рекламной кампании и разработку УТП;

- Чистый трафик без накруток и повторов;

- Автоматический AI-скоринг лидов;

- Конверсия в сделку от 5 до 16%;

- Оплата за процент от положительных сделок.

Мы ценим каждого клиента, поэтому оказываем ему полную информационную поддержку на каждом этапе лидогенерации. Ваш успех – это наша общая цель и победа.

Стоимость готовой клиентской базы

Стоимость лидов на кредитование малого и среднего бизнеса определяется, исходя из следующих параметров:

- Регион выдачи кредита;

- Конкурентность ниши;

- Особенности предложения и сложность его продвижения;

- Количество параметров отбора заемщиков;

- Общее количество необходимых заявок.

В целом, мы предлагаем несколько вариантов стоимости лидов в различном соотношении «цена-качество» и оговариваем их на начальном этапе работы. Цены на уникальные лиды, которые будут только в вашем распоряжении, будут выше. Но по сравнению с затратами на стратегические и технические процессы продвижения, стоимость лидов в разы меньше. В дальнейшем возможно снижение стоимости по определенным направлениям.

Источник http://ludiipoteki.ru/blogs/rate/entry/19/post/267

Источник https://www.vedomosti.ru/finance/blogs/2018/07/11/775204-effektivno-banki-ipotechnimi-zaemschikami

Источник https://ablead.ru/klientyi-na-kreditovanie-yuridicheskix-licz