Почему ипотека банкам не выгодна

Снимать квартиру и откладывать деньги на покупку собственного жилья, отказывая себе во всем, мало кто захочет. Но если нет собственной квартиры и денег для покупки — это не значит, что арендное жилье единственный выход. Достаточно накопить 10% в качестве первоначального взноса и можно обращаться в банк для оформления ипотеки. Но многие снимают жилье, даже если есть свободные деньги для первого взноса по ипотеке, потому что не хотят переплачивать.

Разобрались, влияет ли ипотечный срок на сумму и вероятность одобрения, а также выяснили, на сколько лучше всего оформить ипотеку.

На сколько лет банки предлагают оформить ипотеку?

Российские банки предлагают клиентам оформить ипотеку на срок от года до 30 лет. Каждый заемщик хочет быстрее погасить долг и стать полноправным владельцем недвижимости. Но чем больше платить по кредиту, тем меньше останется на жизнь.

Банки при рассмотрении заявки клиента оценивают кредитный рейтинг, платежеспособность, ежемесячный доход. На основании этих сведений и принимается решение по процентной ставке и сроку ипотечного кредитования. У банков есть негласное правило, по которому ежемесячная выплата не должна превышать 40–50% от общего дохода. В расчет принимается и возраст заемщика. На момент последнего взноса по ипотечному кредиту клиент не должен быть старше 70–80 лет. Здесь уже все зависит от политики банка.

Если вы работаете по договору, предъявите в банк справку с работы. А вот что делать самозанятым и какие требования к ним предъявляют банки при рассмотрении заявки по ипотеке, читайте в статье.

Пример оформления ипотеки

Чтобы было понятно, на какой срок лучше оформить ипотеку, рассмотрим на примере. Анатолий работает менеджером по продажам и зарабатывает 80 тыс. руб. Он уже успел накопить 1 млн руб. для первоначального взноса. Мужчина планирует купить квартиру в ипотеку за 4 млн руб. Он обратился в банк, который предложил ему среднюю процентную ставку в 12% годовых. Анатолий берет 3 млн руб. в банке по ставке 12%, а размер переплаты отличается в зависимости от срока ипотечного кредитования.

Срок 5 лет — переплата 1 млн руб., а ежемесячный платеж — 66 500 руб.

Срок 15 лет — переплата 3,4 млн руб., а ежемесячный платеж — 36 000 руб.

Срок 30 лет — переплата 8 млн руб., а ежемесячный платеж — 30 500 руб.

Из списка понятно, что чем больше срок кредита, тем выше размер переплаты. На первый взгляд, лучше и выгоднее оформлять кредит на короткий срок. Но не все так однозначно: если ипотека на 30 лет, как в примере, Анатолий спокойно будет выплачивать долги. За такой продолжительный период деньги обесценятся, инфляция «съест» часть прибыли, а недвижимость продолжит расти в цене. Не факт, но такая вероятность есть.

Чтобы окончательно разобраться, на какой срок лучше всего оформлять ипотеку, рассмотрим преимущества и недостатки кредита на короткий и продолжительный сроки.

О том, как накпоить на первоначальный взнос по ипотеке мы писали — здесь.

Преимущества и недостатки длительной ипотеки

Из преимуществ ипотеки на длительный срок выделим следующее.

Сумма ежемесячного платежа меньше по сравнению с суммой платежа при коротком сроке.

Банки разрешают вносить большую сумму, что позволяет уменьшить срок кредитования.

Если возникнут финансовые проблемы, будет проще выйти из долгов, т. к. сумма ежемесячного платежа минимальная.

Преимущества и недостатки ипотеки на короткий срок

У ипотеки на короткий промежуток времени есть свои плюсы.

Банк предлагает процентную ставку ниже на 1–2%. Это связано с тем, что заемщик оформляет ипотечный кредит на более короткий срок.

Уменьшается размер переплаты, т. к. быстрее вернете проценты и тело кредита.

Ипотечная недвижимость быстрее перейдет в собственность. В будущем сможет переоформить права или продать недвижимость.

Из минусов ипотеки на короткий срок отметим следующее.

Ежемесячно нужно отдавать по ипотеке больше по сравнению с кредитом на длительный срок. Возможно, придется себе во многом отказать, чтобы не накапливать долги.

Если потеряете работу или лишитесь платежеспособности, то быстро попадете в долговую зависимость.

Банки одобряют ипотеки на короткий срок заемщикам с высоким доходом. Менеджерам придется доказывать свою платежеспособность, чтобы не переплачивать.

Влияние суммы и срока кредита на вероятность одобрения

На вероятность одобрения заявки влияет сумма и срок ипотечного кредита. Банк оценивает заемщика по кредитному рейтингу, семейному положению, зарплате и дополнительному доходу. Чем больше срок кредита, тем выше вероятность одобрения заявки со стороны банка, т. к. уменьшается сумма ежемесячного платежа. Но многое зависит и от уровня дохода заемщика.

Например, если при зарплате в 100 тыс. руб. по ипотеке придется платить 50 тыс. руб. Банк с высокой долей вероятности одобрит заявку. Но если нужно платить 70–80 тыс. руб. в месяц с сокращением ипотечного срока, заемщику после выплаты долга остается всего 20–30 тыс. руб. Этого будет мало для полноценной жизни, поэтому банк, скорее всего, вынесет отказ.

Какой срок ипотеки выбрать: длинный или короткий?

Выгоднее всего оформлять ипотеку на 6–7 лет. Если ипотека оформляется на 10–15 лет, то это создает психологический дискомфорт. А при оформлении ипотеки на короткий срок (до пяти лет) заемщику приходится отказываться от привычного образа жизни. Но проблема в том, что ипотеку на 6–7 лет банк предлагает клиентам с высоким уровнем дохода и безупречным кредитным рейтингом.

И если банк отклонил ваше предложение по ипотеке на 7 лет, то это не повод вовсе отказываться от покупки недвижимости в кредит. Соглашайтесь на ипотеку, например, на 10–12 лет, но постарайтесь вернуть долги раньше. Предварительно убедитесь, что за досрочное погашение кредита нет штрафов. После этого соглашайтесь на ипотеку на десять лет и постарайтесь выплатить долг за семь лет. Вносите платеж сразу за 1,5–2 месяца, что позволит быстрее вернуть долг и уменьшить размер переплаты.

Узнавайте о новых статьях МБК по подписке. Повышайте финансовую грамотность вместе с нами.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Стоит ли сейчас брать ипотеку? Советы экспертов

Ставки по жилищным кредитам на максимуме, даже процент по льготной ипотеке повысили почти в два раза. С другой стороны, недвижимость продолжает дорожать. Например, в марте цены на московскую вторичку выросли на 6,2%, свидетельствуют данные аналитического центра Irn.ru.

Стоит ли сейчас оформлять ипотеку, когда ставки на максимуме и недвижимость дорожает? АиФ.ru спросил экспертов.

Елена Егорычева, эксперт по недвижимости экономического факультета РУДН, к. э. н.:

«Время дешевой ипотеки (не учитывая программы льготной ипотеки) прошло, пришло время дорогих кредитов и высоких цен на недвижимость. Однако рынок недвижимости настолько перегрелся, что можно сказать, что цены достигли своего потолка, и теперь ожидается отскок этих цен на фоне падения спроса.

Если вы попадаете под условия действия программы льготной ипотеки, и у вас есть первоначальный взнос, и покупка давно запланирована вами, нет смысла откладывать ваше решение: для вас ставки по ипотеки низки, а девелоперы начинают постепенно снижать цены или предоставлять акции и скидки на недвижимость».

Ярослав Баджурак, коммерческий директор финансового маркетплейса:

«Если покупка квартиры давно запланирована и накоплен первоначальный взнос, то решать жилищный вопрос теперь можно и нужно с помощью новой льготной программы под 12%. Тем более, что лимиты кредитов на новостройки выросли — до 12 млн рублей в двух столицах (включая Московскую и Ленинградскую области) и до 6 млн рублей в регионах.

Что касается высоких цен на недвижимость, ситуация в экономике сложная, и в ближайшие полгода вряд ли оправдаются надежды на снижение стоимости квадратного метра. Цены в сегменте новостроек будут на уровне текущих, и не исключено, что с небольшим плюсом (3-5%) за счет инфляции. Из-за кризиса платежеспособность покупателей падает, поэтому застройщикам придется снижать аппетиты, чтобы сохранить спрос.

Продление и перезагрузка льготной программы, уверен, мотивирует самих застройщиков к новым скидкам на квадратные метры.

Уже сегодня мы снова видим их совместные программы с банками по ставкам около 10%. Весьма вероятно, что во втором квартале таких предложений станет больше и в столицах, и в регионах.

Новые условия льготной ипотеки будут работать до 1 июля 2022 года, поэтому людям с первоначальным взносом откладывать приобретение недвижимости точно не стоит.

Повременить даже с льготной ипотекой лучше тем людям, у которых нет полной суммы первоначального взноса. Раньше многие брали потребительский кредит, чтобы сделать первоначальный взнос по ипотеке. В результате люди обслуживали сразу два кредита.

Сейчас ставки по потребительскому кредиту около 20%. Банки ужесточили оценку заемщиков и буквально “под лупой” изучают их долговую нагрузку. Поэтому получить и кредит, и ипотеку теперь сможет далеко не каждый. Да и платить по двум кредитам в кризис тяжело и рискованно. Ситуация с доходами у заемщика может ухудшиться: на работе сократят, а кредиты никуда не денутся».

Дмитрий Янин, председатель правления Международной конфедерации обществ потребителей (КонфОП):

«В течение ближайших месяцев обращаться за ипотекой точно не стоит. Ведь эффективная ставка по ипотеке с учетом всевозможных накруток и комиссий за страховку уже превышает 20% годовых. Людям, не имеющим гарантий сохранения места работы и доходов, обслуживать такой кредит будет очень сложно.

Также непонятно, что может быть в дальнейшем с рынком жилья: купленная в ипотеку квартира может не подорожать, а подешеветь. Тогда есть вероятность, что в случае, если заемщик не сможет обслуживать кредит, он не только лишится квартиры, но и останется с долгом, потому что в первые годы по ипотеке гасятся только проценты, а сумма основного долга практически не уменьшается.

Что касается возможностей рефинансирования, то маловероятно, что выгодные программы появятся в ближайшие годы».

Инна Солдатенкова, ведущий эксперт отдела анализа банковских услуг Банки.ру:

«Если есть острая потребность в собственном жилье, есть в наличии первоначальный взнос и по условиям заемщику не подходит ни одна из льготных программ, то ипотечный кредит по базовым программам банков оформлять можно.

Но важно помнить о том, что по рыночным программам в настоящее время ставки высокие, а следовательно, платеж по кредиту будет большим. И чтобы такой кредит одобрили, у заемщика должен быть высокий уровень дохода и небольшая финансовая нагрузка. Важно учитывать и то, что ряд банков в настоящее время повысили минимальную планку первоначального взноса до 20%.

Конечно, в дальнейшем при снижении ключевой ставки можно рассчитывать на рефинансирование, но когда это произойдет — пока что спрогнозировать сложно. Однако принимая во внимание, что крупные банки в ближайшей перспективе планируют предлагать заемщикам включать в договор условие о возможности снижения процента при условии снижения ключевой ставки, это может служить хорошим подспорьем для заемщиков, которым ипотека нужна срочно.

Самый оптимальный вариант с точки зрения переплаты на текущий момент — это льготные программы, и тем заемщикам, кто планировал купить этой зимой и весной квартиру в новостройке, стоит воспользоваться обновленной программой господдержки. А заемщикам с детьми стоит помнить про семейную ипотеку с аналогичным лимитом и ставкой до 6% годовых».

Вадим Богач, владелец агентства недвижимости:

«Если покупка жилья — не горящий вопрос, я советую все же еще подождать. Совершенно точно, ипотечные ставки будут снижаться, к концу года мы ожидаем стабилизацию ситуации. Плюс ко всему, правительство будет всячески поддерживать застройщиков, чтобы не было долгостроев.

Также переждать стоит тем, у кого в связи с повышением ипотечной ставки ежемесячный платеж вырос до уровня, с которым будет сложно справиться.

Если в первоначальный взнос вы вкладываете все свободные средства и нет уверенности, что сможете по графику погашать ипотеку, то лучше не входить в сделку».

Не для тебя. Почему рекорды ипотечного рынка не выгодны заемщикам?

2020 год – рекордный для ипотечного рынка России сразу по трём причинам. Во-первых, за 9 месяцев выдали больше ипотеки, чем за весь 2018 год. Во-вторых, в октябре 2020 года жители России оформили больше кредитов на жильё, чем в предыдущие месяцы. В третьих, ипотечные ставки опустились до минимальных значений. Безопасна ли такая нагрузка на кошельки граждан в разгар кризиса?

К концу октября российские банки выдали ипотеку на сумму 3,25 трлн рублей. Сравним: прошлый рекорд россияне поставили в 2018 году, оформив кредиты на 3,01 трлн рублей. В 2019 году достижение не удалось повторить – тогда банки выдали только 2,85 трлн рублей. Данными с «Выберу.ру» поделился «Дом.РФ».

Ипотека в 2020 году побила несколько рекордов. Фото: moneyman.ru.

Объёмы октября стали вторым рекордом – в этом месяце жители России оформили кредитов на 550 млрд рублей. В сентябре россияне взяли 504 млрд рублей в ипотеку, в августе и июле – 393 и 262 млрд.

Но год ещё не закончился: «Дом.РФ» считает, что к концу декабря банки могут выдать 1,5 млн ипотек на сумму 3,7 трлн рублей.

Почему люди берут ипотеку в кризис?

Главный драйвер – льготная госпрограмма ипотеки под 6,5%, которую правительство запустило в апреле. Госипотека действует на первичном рынке, благодаря чему средняя ставка на новые квартиры снизилась до 5,9%. Программа должна была закончиться 1 ноября, но её продлили до июля 2021 года. По «антикризисной» ипотеке банки выдали 598 млрд рублей, сообщил «Дом.РФ».

Ипотечные госпрограммы в целом сыграли большую роль в рекордной выдаче – на их долю пришлось 26% кредитов на сумму 794 млрд рублей.

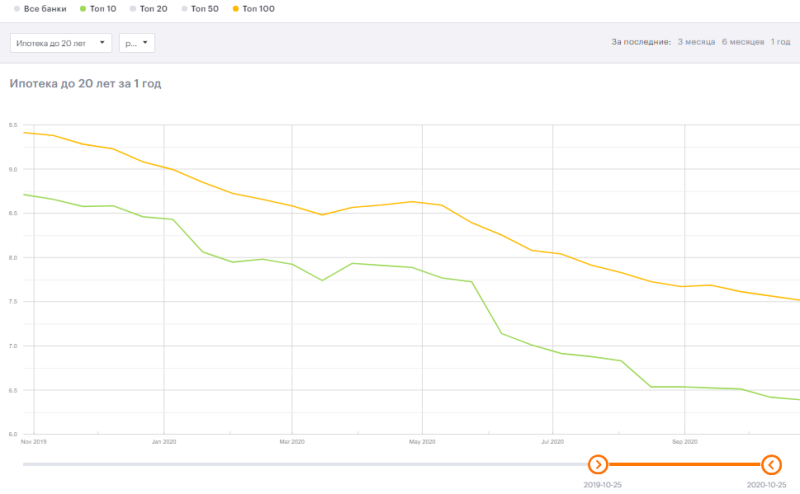

С апреля по май средние ставки по ипотеке опустились с 8,3% до 7,4% благодаря госпрограммам. По данным индекса «Выберу.ру», средняя ставка по ипотеке в конце октября составила 6,39% в банках топ−10 и 7,52% в топ−100.

Индекс ипотечной ставки «Выберу.ру». Оранжевая кривая — банки из топ−100, зелёная — топ−10.

Ставка по ипотеке также снижается следом за ключевой ставкой Центробанка. За 2020 год регулятор снизили КС на 1,75 процентных пункта, действующая ставка – 4,25%.

Когда средние ставки снижаются – выгодно рефинансировать старые кредиты. Рефинансирование тоже «подогрело» спрос на ипотеку, на него пришлось 13% заявок.

Чем опасен спрос на ипотеку?

Главный недостаток – подорожание недвижимости. По данным Национального рейтингового агентства, стоимость квартир увеличилась осенью на 10% в Москве, 17% – в Петербурге и на 7% – в регионах. В материале «Обманчивая ставка. Почему льготная ипотека оказывается дороже, чем обычная?» мы разобрали, почему льготная ипотека оказалась более выгодной для застройщиков, чем для заёмщиков.

Другая проблема – это так называемый «мыльный пузырь», который может раздуться на «перегретом» ипотечном рынке. Сейчас люди берут кредиты, но в следующем витке кризиса заёмщики могут потерять работу. Вырастет объём просроченных долгов, и может разразиться новый кризис. На этот раз – ипотечный.

Центробанк не видит рисков, которые могут «надуть» пузырь. Но за ипотечным рынком нужно следить, заметила глава ЦБ Эльвира Набиуллина. Регулятор намерен периодически «охлаждать» рынок, сдерживать рост цен на недвижимость и смотреть, чтобы люди не брали ипотеку только из-за низких ставок, в ущерб своим доходам.

Источник https://www.mbk.ru/blogs/na-kakoi-srok-vygodnee-oformit-ipoteku-v-banke

Источник https://aif.ru/money/mymoney/stoit_li_seychas_brat_ipoteku_sovety_ekspertov

Источник https://www.vbr.ru/banki/novosti/2020/11/11/ppk-ipoteka-record/