Кредитные карты ВТБ 24: условия, преимущества, требования к заемщикам. Как оформить кредитную карту ВТБ 24 онлайн

Кредитная карта — это удобный и доступный способ воспользоваться заемными средствами без уплаты процентов. Банки предлагают карты с различным лимитом и льготным периодом. В статье рассказано о том, какие преимущества имеют кредитные карты ВТБ 24, на каких условиях и как оформить кредитную карту ВТБ 24 онлайн, а также приведен полный список необходимых документов и требований банка к заемщикам.

Преимущества кредитной карты ВТБ 24

Большинство банков предлагают своим клиентам на выбор несколько видов кредитных карт, отличающихся процентной ставкой, кредитным лимитом, размером кэшбэка и доступными опциями. Совсем недавно ВТБ 24 предоставлял возможность оформить любую из доступных карт с оптимальными условиями. На сегодняшний день банк выпустил совершенно новый кредитный продукт — Мультикарту, объединяющую в себе несколько программ лояльности, менять которые можно без переоформления карты.

Преимущества кредитной Мультикарты ВТБ 24 следующие:

- Возможность выбирать и менять опции карты самостоятельно один раз в месяц;

- Кредитный лимит до 1 миллиона рублей;

- Льготный период пользования картой без уплаты процентов — 101 день;

- Процентная ставка на пользование заемными средствами сверх льготного периода от 16% годовых;

- Кэшбэк до 10%;

- Бесплатное обслуживание карты и отсутствие комиссии за переводы по счетам;

- Онлайн оформление и быстрое рассмотрение заявки (один день);

- Минимальный пакет документов, необходимых для получения карты.

Банк ВТБ 24 предоставляет возможность объединить накопительный счет, дебетовую и кредитную карту. В этом случае клиент получает максимальный комплект опций и дополнительные преимущества.

Кредитная карта ВТБ 24: условия пользования

Кредитная карта ВТБ 24 предоставляется клиентам на следующих условиях:

Держатели кредитных карт ВТБ 24 могут бесплатно пользоваться мобильным банком, а также получать смс о движениях по счету.

Требования к заемщикам и документы для оформления

Лица, желающие получить кредитную карту ВТБ 24 должны соответствовать следующим требованиям:

- Являться гражданами России и иметь постоянную регистрацию в любом из регионов страны, на территории которых находятся отделения банков;

- Иметь официальный доход от 15 тысяч рублей;

- Возраст не моложе 21 года и не старше 70 лет.

Пакет документов, который необходимо предоставить для оформления Мультикарты ВТБ 24, зависит от необходимого кредитного лимита. При лимите менее 300 тысяч рублей карта оформляется по одному паспорту. В некоторых случаях банк требует предоставить второй документ, например СНИЛС.

Для пользования заемными средствами свыше 300 тысяч рублей необходимо подтверждение дохода. Помимо документа, удостоверяющего личность, заемщик должен предоставить справку о доходах 2НДФЛ или по форме банка. Зарплатные клиенты ВТБ доход не подтверждают.

Отдельные требования ВТБ 24 предъявляет к неработающим пенсионерам. Максимальная сумма кредитного лимита для пенсионеров составляет 100 тысяч рублей. Для оформления помимо паспорта необходимо предоставить пенсионное удостоверение и справку, подтверждающую размер получаемой пенсии.

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

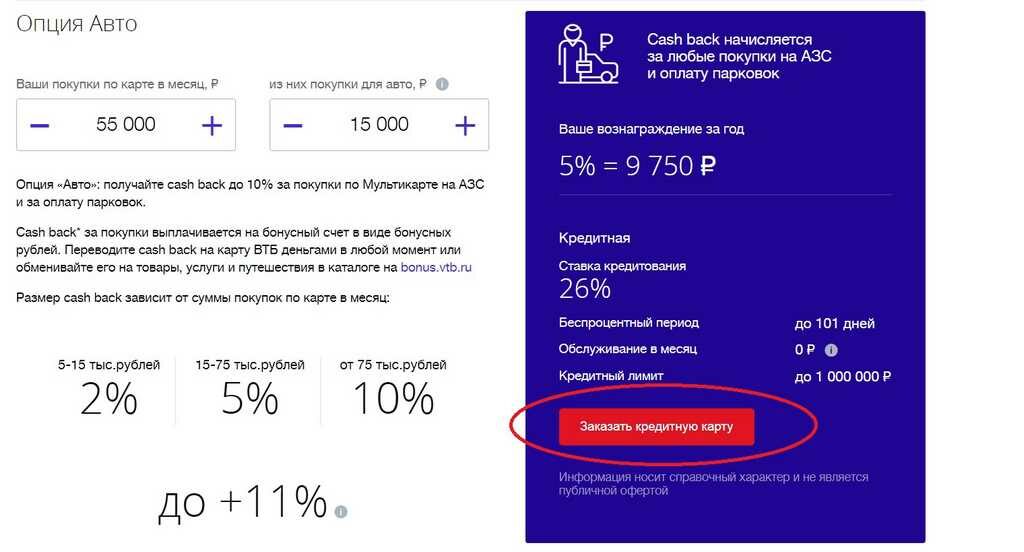

- Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

- Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

- Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

- Опция Коллекция. Выгодна тем, кто часто совершает покупки через партнеров программы лояльности банка ВТБ (Л’этуаль, Перекресток, Booking.com, Aliexpress и другие). В рамках этой опции в первый месяц после подключения на карту возвращается 4% бонусов за любые покупки независимо от сумм. Далее тарифы Кэшбэка следующие:

За покупки у партнеров ВТБ начисляются повышенные бонусы до 11% от суммы сделки. Потратить накопленные средства можно, приобретая товары в каталоге на сайте bonus.vtb.ru. Курс обмена: 1 бонус = 1 руб. При нехватке бонусных средств можно доплатить за покупку рублями.

- Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

- Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

- Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

Как оформить кредитную карту ВТБ 24 онлайн

Чтобы оформить кредитную карту ВТБ 24 можно посетить отделение банка или отправить заявку на получение карты онлайн. Во втором случае необходимо следовать приведенной ниже пошаговой инструкции:

Шаг 1. Зайти на официальный сайт ВТБ 24, выбрать кредитную карту с наиболее оптимальной опцией и нажать на кнопку “Заказать кредитную карту”.

Шаг 2. Заполнить заявку на получение карты. Здесь указывается необходимый кредитный лимит, ФИО и контактные данные заемщика.

После подтверждения телефона по смс необходимо будет заполнить паспортные данные, сведения о доходе и месте работы, семейном положении и предполагаемых расходах.

Шаг 3. В течение одного рабочего дня банк проверяет соответствие указанных в заявке сведений действительности и выносит решение. Клиент узнает о вердикте банка через смс сообщение.

Шаг 4. В выбранное отделение банка совершается доставка карты. Клиент информируется о готовности через смс.

Шаг 5. С пакетом необходимых документов получатель карты приходит в банк и становится обладателем Мультикарты ВТБ 24.

Перед тем, как оформить кредитную карту ВТБ 24 онлайн и выбрать нужную опцию, рекомендуем почитать о том, как выбрать кредитную карту правильно, а также сравнить условия с предложениями других банков.

Кредитная карта ВТБ — условия получения и использования

В 2017 году программа Мультикарта от ВТБ заняла лидирующие позиции и получила звание «Карта года». Продукт отличается огромным количеством возможностей и функциями, заслуживающими особого внимания. Раньше клиентам сложно было сделать выбор, так как условия пользования кредитной карты, опции и процентные ставки значительно различались. Теперь в этом нет сложности — Мультикарта от финорганизации ВТБ сочетает в себе многофункциональность, лояльность и массу привилегий. Далее рассмотрим, как получить карту банка и чем она отличается от «собратьев».

Особенности Мультикарты

«Всё лучшее в одной карте» — именно так банк позиционирует свой продукт. После оформления кредитной карты ВТБ24 для потребителя открывается широкий спектр возможностей:

- использование многофункционального личного кабинета;

- переводы на карты и счета сторонних финансовых организаций;

- покупки в российских и зарубежных интернет-магазинах;

- бесплатное информирование обо всех операциях по счёту (в виде СМС);

- оформление медицинской страховки в любой страховой компании;

- оплата коммунальных услуг, сотовой связи, кредитов, налогов и штрафов;

- накопление личных денежных средств с возможностью начисления процентов на остаток;

- продажа, покупка или обмен валюты на выгодных условиях;

- пользование заёмными средствами и многое другое.

Это далеко не весь перечень возможностей для тех, у кого есть данная кредитная карта банка. Кроме этого, по условиям пользования клиент всегда может рассчитывать на участие в бонусных программах ВТБ — накопление и трата баллов, а также миль. Кредитный лимит устанавливается индивидуально и может доходить до 1 млн российских рублей.

Процентная ставка и условия обслуживания

Ставка по кредитному соглашению едина для всех регионов РФ — 26% за 12 месяцев. Условие распространяется на любые карты, но только в случае своевременного внесения ежемесячного обязательного платежа. В иных ситуациях в соответствии с условиями пользования к 26% прибавляются штрафы и пени — 3% от общей суммы задолженности и 0,1% за каждый день просрочки. Обслуживание счёта составляет до 3 тыс. руб. за 12 мес. Здесь всё зависит от оборота по карте банка ВТБ, подключенных услуг и количества транзакций за год.

При оформлении продукта кредитная карта ВТБ условия пользования прописываются в банковском соглашении. В случае возникновения каких-либо вопросов лучше уточнить все нюансы до подписания договора, а не после. Только в этом случае сотрудничество с банком будет взаимовыгодным.

Обратите внимание. Карта банка ВТБ выпускается на базе программ VISA и MasterCard. Её использование возможно на всей территории РФ и в регионах зарубежья, поддерживающих данные платёжные системы.

Бонусные программы и спецпредложения

Кроме того, что кредитная карта ВТБ24 многофункциональная, она ещё отличается массой различных бонусов. Это скидки, баллы с покупок и сниженные процентные ставки. Если говорить о программе «Кэшбэк», то условия пользования предусматривают несколько интересных спецпредложений. Ниже представлены наиболее выгодные из них:

- «Путешествия» — в данном случае клиент активно пользуется картой, приобретает товары или оплачивает ей услуги и копит баллы (мили). Зачисление накоплений на счёт ВТБ производится через 1 месяц после совершения покупок, а потратить мили можно на авиа или ЖД билеты, а также на бронь гостиницы во время путешествия.

Ещё одно выгодное предложение, которое подразумевают условия пользования — понижение процентной ставки. Скидка зависит от того, насколько активно держатель карты пользуется заёмными средствами.

Пример расчёта бонусов: Если покупка товаров при помощи кредитного лимита составила от 5 до 15 тыс. руб/мес., процент снижается на 0,5%. При сумме свыше 75 тыс. руб/мес. ставка будет ниже на 1%. Истратив за месяц свыше 75 тыс. руб., клиент получает возможность использования займа со скидкой 3% от установленной процентной ставки.

Правила начисления бонусов

Кэшбэк начисляется за покупку товаров как на кредитные средства, так и заёмные, а процентная ставка снижается только при регулярном использовании кредитного лимита. На личные финансы, имеющиеся на счёте ВТБ, спецпредложение не распространяется.

При ежемесячном обороте по карте свыше 75 тыс. руб., но менее 300 тыс. руб. на остаток начисляется до 6%. Если на кредитной карте ВТБ хранятся личные средства, то предусмотрены ежемесячные проценты (зависимо от суммы сбережений). Максимальный порог 8,5%. Для этого нужно к накопительному счёту подключить программу «Мультикарта».

Обратите внимание. Ежемесячное обслуживание карточки 249 руб. Этого можно избежать, если все карты клиента, оформленные в банке ВТБ (кредитные, дебетовые), подключены к программе «Мультикарта», а движение по ним будет не менее 5 тыс. руб/мес. В таком случае комиссионный сбор не взимается.

Условия получения кредитки ВТБ

Перед тем как получить кредитную карту ВТБ, необходимо подготовить пакет необходимой документации. Сам процесс предусматривает два этапа — предодобрение заявки и одобрение с последующей выдачей. Чтобы стать обладателем кредитной карты, клиент должен отвечать критериям, соответствующим кредитному соглашению. Перечень требований к заявителю следующий:

- обязательное гражданство на территории РФ;

- постоянная регистрация и проживание в том регионе, где предполагается оформление и выдача карточки;

- возраст клиента должен быть не ниже 21 года и не выше 70 лет;

- ещё одно условие банка ВТБ — регулярный доход не меньше, чем 15 тысяч российских рублей в месяц.

Кроме требований к заявителю, есть ещё обязательный пакет документации, прилагаемые к заявлению по форме банка ВТБ:

- паспорт гражданина РФ;

- документ, подтверждающий фактическое место работы и стаж;

- справка 2-НДФЛ. Если работодатель не может предоставить данную форму, кредитор запрашивает документ для подтверждения дохода по форме банка.

При отсутствии одного из документов финорганизация ВТБ имеет право отказать в принятии заявления на кредитку. Преимуществом для клиента является открытый зарплатный счёт в ВТБ. В таком случае из документов потребуется только паспорт гражданина РФ. Справки, подтверждающие уровень заработной платы, не требуются.

Выпуск карты и пакет дополнительных опций

Срок изготовления именной карточки составляет 7—10 суток без учёта выходных и праздничных дней. Период действия 36 месяцев, после чего следует бесплатный перевыпуск. Стоит отметить, что после выдачи карта неактивна. Чтобы её активировать, необходимо совершить покупку в любом магазине. Только после этого она становится полностью платёжеспособной.

Важный момент — не все опции доступны сразу после оформления кредитки. Некоторые из них придётся подключать самостоятельно. Если при активации дополнительных функций возникнут какие-либо сложности, следует обратиться по телефону горячей линии, где консультанты помогут произвести подключение.

Обратите внимание. Основные причины отказа в выдаче кредитной карты ВТБ — это неоплаченные штрафы, незакрытые налоговые обязательства, плохая кредитная история, заведомо ложные данные в анкете или текущая судимость заявителя.

Заказ онлайн

Сегодня у клиента есть два метода, как получить кредитную карту — лично посетить подразделение финансовой организации или оформить карту посредством онлайн. При подаче заявки в офис банка ВТБ её рассмотрение осуществляется на платной основе. Стоимость услуги составляет 240 российских рублей. Если анкета заполняется и отправляется кредитору через интернет, то процедура бесплатная. Чтобы оформить заявку самостоятельно, клиенту потребуется:

- зайти на официальный ресурс организации ВТБ;

- открыть раздел «Частным лицам» и зайти в подраздел «Кредитные карты»;

- во вновь открывшемся поле с программой от ВТБ «Мультикарта» необходимо нажать на клавишу «Заказать карту».

Далее предоставляется анкета, в которую вносятся достоверные сведения о заявителе — ФИО, пол, дата рождения, действующие контактные и регистрационные данные, семейное положение и информация о месте работы. После заполнения банковской формы и отправки анкеты кредитор принимает решение о выдаче или отказе. Процесс в среднем занимает от 10 до 15 минут. Получить карту возможно уже через 7—10 дней после СМС от кредитора ВТБ о том, что заявка одобрена.

Снятие наличных и грейс-период

Одно из весомых преимуществ — внушительный льготный период, равный 101 дню. По сути, это беспроцентная рассрочка, позволяющая приобретать товары без переплат и комиссий. Кроме этого, в первые семь дней после получения кредитной карты предусмотрено беспроцентное использование. При этом клиенту предоставляется возможность:

- снятия заёмных средств без комиссионных сборов;

- совершать денежные переводы посредством онлайн.

Речь в данном случае о финансовых операциях через банкоматы ВТБ и личный кабинет. За обналичивание средств через иные терминалы комиссия взимается в соответствии с условиями сторонних банков. Ещё одно условие для снятия наличных без переплат — сумма не должна быть больше 100 тыс. руб. Если лимит превышен, комиссия будет равна 5,5%, но не меньше 300 руб. После семидневного беспроцентного использования условия следующие:

- ежесуточный лимит на выдачу — 350 тыс. российских рублей;

- ежемесячный лимит — 2 млн. российских рублей;

- комиссия за снятие в сторонних терминалах и банкоматах ВТБ равна 5,5% в зависимости от снятой суммы, но не менее 300 руб. за одну операцию;

- снятие личных средств до 100 тыс. руб. через терминалы — бесплатно;

- обналичивание собственных денег свыше 100 тыс. руб. через кассы ВТБ — 1 тыс. руб;

- снятие личных финансов через сторонние организации 1%, но не менее 300 руб.

Условия для онлайн-операций:

- переводы через ресурс ВТБ 30 руб. за одну операцию;

- оплата товаров через сайты партнёров банка ВТБ минимум 30—40 руб;

- пополнение чужих счетов через интернет-банкинг ВТБ обойдётся в 1,25%, но не менее 50 руб.

Многие допускают ошибку при подсчёте льготного периода. Обратите внимание на то, что он длится 101 день в том случае, если обязательный платёж будет вноситься ежемесячно в день, предусмотренный кредитным соглашением.

Пример расчёта льготного периода: Начало использования кредитных средств 20 октября 2018 г. Потраченная сумма составляет 9 тыс. руб. Обязательный платёж 3% от суммы задолженности. В данном случае это 270 рублей. Чтобы воспользоваться беспроцентным периодом, клиенту необходимо вносить минимальный платёж до 20 числа каждого месяца, а к 101 дню погасить всю задолженность. В таком случае, сколько было потрачено, столько и потребуется вернуть банку.

Перечень возможностей карточки от ВТБ безграничен. Именно поэтому продукт может стать незаменимым помощником в повседневной жизни любого человека. Выгода кредитной карты очевидна, главное, соблюдать условия использования и не допускать просрочек по ежемесячным платежам. При правильном использовании можно значительно экономить на покупках и получать прибыль за счёт начислений на остаток личных средств.

Кредитная карта Возможностей от ВТБ

Кредитная карта возможностей ВТБ: тарифы и условия обслуживания

Платежная система;Visa/Mastercard/МИР Тип карты;Classic/Standard Срок действия;3 года Максимальный лимит;₽1.000.000 Минимальный лимит;₽10.000 Процентная ставка;14.6-28.9% при безналичной оплате, ;34.9% при снятии наличных Стоимость обслуживания;₽0 Льготный период;до 110 дней на покупки (честная схема расчета) ;первые 60 дней — на снятие наличных Комиссия за снятие наличных;Собственные средства:0% (касса и АТМ) ;Кредитные средства:0% до ₽50.000, далее от 5.5% Лимиты на снятие:; ₽100.000/день, ₽600.000/мес. Кэшбэк (опция);1.5% на все ;до 15% у партнеров мультибонус ;стоимость опции ₽590 / год Минимальный платеж;3% Время рассмотрения;15 мин. Доставка карты;Нет, оформление в офисе Подтверждение дохода;Да (2-НДФЛ или Справка по форме банка) Возраст;От 18 лет Прописка в регионе банка;Нет Наличие чипа;Да Бесконтактная оплата;PayPass 3D Secure;Да Интернет-банк;₽0 Смс-информирование;₽0 Приложение;Бесплатно ;Apple, Android

Как подать заявку на кредитку?

- Заполните и отправьте заявку на сайте банка. Это займет 5 минут.

- Получите одобрение и назначьте встречу для получения карты в удобном Вам офисе.

В заявке на кредитку достаточно указать паспортные данные, актуальный адрес, телефон, уровень дохода и контакты работодателя.

Чтобы максимально увеличить шансы на получение кредитной карты, внесите как можно больше данных о себе. Банк определяет вашу надежность по множеству деталей — от семейного положения и наличия автомобиля до аккаунта в соцсетях.

Источник https://starlife-tv.ru/kreditnye-karty-vtb-24-usloviya-preimushhestva-trebovaniya-k-zaemshhikam-kak-oformit-kreditnuju-kartu-vtb-24-onlajn/

Источник https://www.vbr.ru/banki/vtb/help/usloviya-kreditka-vtb/

Источник https://smbanking.ru/personal/credit-cards/vtb