Погашение кредита в банке Взаимодействие

Коммерческий Банк Взаимодействие зарегистрированный по адресу: 630102, г. Новосибирск, ул. Нижегородская, д. 6А, ОГРН 1025400000053, ИНН 5404110583, был лишен лицензии на осуществление банковской деятельности. Клиенты финансовой организации, заключившие кредитные договора и имеющие задолженность по кредитам (кредитные карты, ипотека, автокредиты. ), спрашивают о необходимости погашения долгов в связи с тем, что у банка отобрали лицензию.

В случае, если ЦБ РФ аннулировал лицензию у вашего банка, это не отменяет действие ваших обязательств перед коммерческой организацией. Если заемщик перестает обслуживать свой долг, Банк вправе обратится в суд о взыскании задолженности в принудительном порядке.

Реквизиты для оплаты

Денежные средства в погашение задолженности перед Банком в соответствии с условиями кредитных договоров при безналичной оплате необходимо направлять по следующим реквизитам:

Получатель

Государственная корпорация «Агентство по страхованию вкладов»

Банк получателя

ГУ Банка России по ЦФО г. Москва 35

БИК

Номер счета получателя

ИНН

КПП

Назначение платежа

В назначении платежа указывать: счет ООО КБ «Взаимодействие» в Агентстве № 76/11-0692 (ОБЯЗАТЕЛЬНО). ФИО или наименование предприятия заемщика; номер и дату кредитного договора, номер карты или карточного счета

Как погасить долг по кредиту онлайн

Заемщики кредитной организации, у которой отозвана лицензия на осуществление банковских операций, могут продолжить оплату задолженности по кредитам с использованием пластиковых карт и иных платежных инструментов в информационно-телекоммуникационной сети «Интернет», начиная со второго дня после отзыва у кредитной организации лицензии на осуществление банковских операций, через Платежный портал www.payasv.ru.

Как погасить задолженность без комиссии

заемщики «Взаимодействие» КБ (ООО) могут совершать платежи в счет погашения своих обязательств по кредитным договорам БЕЗ УПЛАТЫ КОМИССИИ за перевод денежных средств в офисах и точках приема платежей РНКО «Платежный центр» ООО (сервис «Золотая корона — погашение кредитов»):

- в офисах продаж «БИЛАЙН» (ПАО «ВымпелКом»),

- в офисах продаж и обслуживания «МЕГАФОН» (АО «Мегафон Ритейл»),

- в обувных магазинах «KARI» (ООО «Кари»),

- в розничной сети салонов «Связной» и «Евросеть» (ООО «Сеть Связной»),

- в салонах связи «Фрисби» в Екатеринбурге и Свердловской области,

- в кассах банков-партнеров сервиса (перечень прилагается).

Если кассир требует БИК банка — настаивайте на том, чтобы поиск производился по названию банка (у банка с отозванной лицензией БИКа уже нет).

Для внесения денежных средств в счет оплаты кредита Плательщику необходимо предъявить паспорт гражданина РФ (паспорт Плательщика) и сообщить РЕКВИЗИТЫ ПОЛУЧАТЕЛЯ: название банка, номер договора, дату договора, ФИО заёмщика.

ПРОВЕРЬТЕ, ПРАВИЛЬНО ЛИ УКАЗАНЫ РЕКВИЗИТЫ в предварительном чеке, перед тем, как отдать деньги. Обратите особенное внимание на НАЗВАНИЕ БАНКА.

Если сумма платежа превышает или равна 15000р — то платеж может совершить только сам владелец кредита (заемщик). При сумме платежа менее 15000р кредит могут оплатить и третьи лица (знакомые, родственники).

При обращении в магазин KARI потребуется карта клиента KARI. В случае отсутствия карты ее можно бесплатно оформить в ближайшем магазине KARI. В других торговых сетях для оплаты кредита потребуется сообщить кассиру номер телефона Плательщика.

Найти адрес ближайшего пункта обслуживания сервиса «Золотая Корона – Погашение кредитов», узнать статус платежа можно на сайте www.koronapay.com, или в приложенном файле.

Если у Вас возникла проблема с платежом по кредиту, обратитесь с претензией в Информационный центр сервиса «Золотая Корона – Погашение кредитов» – 8-495-211-07-00 (круглосуточно).

Вопросы и консультации

Получение дополнительной информации возможно по телефонам горячей линии:

- 8 800 200-08-05 звонок по России бесплатный

Адрес для направления почтовой корреспонденции, в том числе требований кредиторов: 127055, г. Москва, ул. Лесная, д. 59, стр. 2.

Можно ли объединить потребительский кредит и кредитную карту?

Многие россияне погашают сразу несколько кредитов и кредитных карт. Получить их сейчас настолько просто, что совсем не хочется откладывать покупку необходимых или не очень вещей. В результате человек выплачивает многочисленные займы, стараясь не забыть дату и размер каждого из платежей. Хорошо было бы объединить потребительский кредит и кредитную карту, но как это сделать? Поможет программа рефинансирования, которая есть практически в каждом банке.

Консолидация и рефинансирование: есть ли разница?

Объединение нескольких кредитов в один еще называют консолидацией, но такого кредитного продукта в банке вы не встретите. Все они предлагают рефинансирование, не разделяя этих двух понятий. Действительно, на практике перевод долга в другой банк и объединение займов производятся в рамках одной программы.

Под рефинансированием понимается выдача нового кредита с целью погашения имеющегося. Клиент может обратиться в тот же самый банк или уйти к конкурентам. При этом условия перекредитования всегда выгоднее тех, чем были по первичному займу. Консолидацией называется объединение разных кредитных задолженностей в одну.

Почему клиенты, а иногда даже банковские специалисты, путают эти понятия? Дело в том, что под видом программы рефинансирования банки часто предлагают и консолидацию кредитов. Получается, что в рамках одного продукта можно перевести задолженность в другую организацию или объединить действующие займы.

Предложения разных банков

Рефинансирование позволяет заемщику снизить ежемесячный взнос и процентную ставку, установить единую дату платежа, сэкономить на переплате. Однако прежде чем переходить на обслуживание в другую кредитную организацию, необходимо тщательно просчитать выгодность перекредитования. В качестве примера разберем наиболее популярные предложения российских банков.

Внимание! При анализе программы рефинансирования необходимо обратить внимание не только на процентную ставку, но и на дополнительные комиссии, общий размер переплаты, срок погашения и прочие условия.

Оформить кредит для перевода долга и объединения действующих займов возможно в Почта Банке. Условия здесь одни из самых привлекательных среди российских кредиторов. Они рассчитываются в зависимости от категории заемщика:

- минимальная сумма от 20 тысяч рублей для зарплатников и пенсионеров, от 50 тысяч рублей для остальных клиентов;

- максимальная сумма ограничена 3 млн. рублей;

- срок погашения до 5 лет;

- процентная ставка от 10,9% для зарплатных и пенсионных клиентов, от 12,9% по базовым условиям;

- можно получить дополнительную сумму наличными.

Почта Банк позволяет рефинансировать потребительские и автокредиты, выданные более полугода назад. До даты последнего платежа должно оставаться не менее 3 месяцев. Обязательное требование – отсутствие текущих просрочек и в течение последних 6 месяцев.

Также стоит обратить внимание на предложение банка УБРиР, по которому можно рефинансировать потребительские и автокредиты. Процентная ставка здесь начинается от 7,9%, срок погашения до 10 лет, сумма от 100 тысяч до 1,6 млн. рублей. Кредитная организация позволяет получить дополнительную сумму наличными, если у заемщика достаточная платежеспособность.

Важно! В УБРиР кредит на рефинансирование выдается на банковскую карту, с которой заемщик может снять деньги без комиссии.

Можно перевести в УБРиР кредиты, выданные не менее 2 месяцев назад. Предоставлять обширный пакет документов по этим займам не обязательно, понадобятся только кредитный договор и реквизиты для погашения. Обратите внимание, что рефинансированию не подлежат долги этого же банка. Перекредитовать вы сможете только стороннюю задолженность.

Популярностью у россиян пользуется программа перекредитования в Альфа-Банке. Вы сможете перевести долги под ставку от 10,99% (она рассчитывается в зависимости от категории заемщика и суммы займа) на срок до 7 лет. Возможный размер нового кредита до 3 млн. рублей, причем часть этих денег разрешается получить наличными.

Основное преимущество перевода долга в Альфа-Банк – это возможность объединить не только потребительские займы и кредитные карты, но и ипотеку. Чтобы рефинансировать задолженность на крупную сумму, придется предоставить более объемный пакет документов, чем в описанных выше банках. Если у клиента нет зарплатной карты, ему нужно приложить к заявке еще несколько подтверждающих документов, кроме паспорта.

Если с доходами все хорошо, и вы можете подтвердить официальное трудоустройство, рассмотрите вариант рефинансирования в Сбербанке. Здесь возможно объединить несколько кредитов сторонних банков и получить дополнительную сумму наличными. Процентных ставок всего две: 12,9% при получении до 500 тысяч рублей, 13,9% – если нужно больше. Срок погашения кредита до 5 лет, сумма от 30 тысяч до 3 млн. рублей.

Сбербанк позволяет рефинансировать кредитные карты, потребительские кредиты, автокредиты и ипотеку, в том числе полученные здесь же. Всего не более 5 займов, выданных в рублях не менее полугода назад. Также обязательным требованием является отсутствие просроченной задолженности, ранее оформленных реструктуризации и рефинансирования.

Достоинства и недостатки такого решения

Перекредитование должно быть выгодным для заемщика. Иначе в чем тогда смысл переводить долги в другой банк? Разберем преимущества рефинансирования.

- Возможность вносить один платеж вместо нескольких. Вам больше не придется запоминать разные даты и суммы, отслеживать их из месяца в месяц, чтобы не допустить просрочку. Для оплаты используется один и тот же банкомат или касса, что гораздо удобнее, чем погашать долги в нескольких банках.

- Изменение срока погашения задолженности. Если вы понимаете, что не можете вносить те же ежемесячные платежи, что и раньше, рефинансируйте кредит на более длительный период. Конечно, общая переплата увеличится, но вы сможете не беспокоиться о текущих платежах, ведь они станут посильными для вашего бюджета. Когда финансовая ситуация исправится, просто погасите кредит досрочно.

- Уменьшение переплаты за счет снижения процентной ставки. Вряд ли кто-то станет переводить свой долг под более высокий процент, поэтому банки предлагают очень выгодные условия рефинансирования. Если же вы решили перекредитовать кредитную карту, учитывайте, что ваш платеж снизится еще и на стоимость дополнительных услуг (годовое обслуживание, оповещение об операциях, страховка и т.д.).

Рефинансирование также выгодно и для банка – он получает ответственного заемщика. Который не забудет об очередном платеже и будет исправно платить, ведь ему предложили очень выгодные условия. Кредитная история и платежеспособность клиента тщательно проверяются, прежде чем его долг перейдет к другому кредитору.

Конечно, у рефинансирования есть и недостатки, которые стоит учитывать при переводе долга в другой банк. Далеко не все заемщики просчитывают выгодность этой затеи, поэтому переплата по их новому кредиту порой оказывается выше, чем по предыдущим. На что стоит обратить внимание?

Оформление кредита на рефинансирование предполагает тщательное изучение заемщика, его кредитной истории и платежеспособности. Также банки интересуются качеством погашения переводимых займов. Если по ним были просрочки, вряд ли финансовая организация захочет перекредитовать такие долги. Самые выгодные условия получают клиенты с хорошей банковской репутацией.

Кредит на рефинансирование является целевым, то есть после его получения заемщик обязан отчитаться, что деньги ушли в нужном направлении.

Чаще всего банки предпочитают не выдавать средства клиенту, а переводить их сразу в погашение задолженности (за исключением суммы, которая одобрена дополнительно). Естественно, кредиторы перестраховываются, ведь человек может и не выполнить договоренность об оплате кредитов. Тогда они получают потенциального просрочника, ведь и старые долги ему было сложно оплачивать.

Еще возможен такой нюанс – за досрочное погашение первичного займа может быть предусмотрен штраф. Данное условие следует выяснить в своем банке еще до того, как вы подадите заявку на рефинансирование. Также следует учесть возможные расходы, связанные со сбором документов.

Как нужно поступить?

Если вы хотите перейти на обслуживание в другой банк, внимательно изучите условия, которые он предлагает. Лучше всего сделать расчет в кредитном калькуляторе, доступном на сайтах многих финансовых организаций. Убедитесь, что рефинансирование будет действительно выгодным.

После этого соберите пакет документов, который включает в себя не только стандартные бумаги по заемщику, но и по рефинансируемым займам. В каждом банке предусмотрен свой список, поэтому уточните его содержание у специалиста. Подайте заявку на рассмотрение и получите ответ. Если он положительный, можно сразу же обратиться за деньгами и подписать кредитную документацию. Банк перечисляет средства на расчетный счет заемщика, откуда переводит их в погашение задолженности.

Основные операции банка с кредитными картами: взгляд на систему изнутри

Кредитные карты

Технологическая революция в финансовой сфере, затронувшая банковские системы практически всех стран, способствовала появлению методик, значительно ускоряющих и облегчающих финансовые расчеты между субъектами. Одним из инструментов этого процесса являются пластиковые карты, которые сегодня получили широкое распространение во всем мире. Наша сегодняшняя статья расскажет о том, какие существуют операции банка с кредитными картами и как они осуществляются.

Пластиковые карты как экономический инструмент

Пластиковая карточка (кредитная или дебетовая) является платежным инструментом, позволяющим осуществлять безналичные расчеты за товары и услуги, а также получать наличные деньги в кассах финансовых организаций или банкоматах. Особенностью данного платежного инструмента является его принадлежность конкретному лицу — персонифицированность. Организации торговли и сферы обслуживания, принимающие оплату пластиковыми картами, образуют приемную сеть.

Банк-эмитент, выпустивший карту, на весь период остается собственником данного платежного инструмента. Клиент, на имя которого оформлена карточка, является лишь пользователем. Такое положение вещей объясняется тем, что банк-эмитент фактически кредитует каждую покупку, совершенную с помощью этого платежного инструмента.

То есть при таком безналичном расчете приобретаемый товар сразу переходит в собственность покупателя, а деньги за него продавцу переводятся спустя некоторое время — от нескольких часов до нескольких дней. При этом типом карточки определяется объем полномочий клиента при оплате товара и, соответственно, степень гарантии банка-эмитента по сделке.

Персонализация карты означает, что на ней содержится информация о личных данных держателя, на основании которой осуществляется идентификация платежного инструмента и проверяется состояние счета при совершении финансовой операции. Любая операция — оплата товара, услуги или снятие наличных денег – сопровождается авторизацией, то есть из обслуживающей точки отправляется запрос платежной системе для подтверждения платежеспособности и прав держателя карты.

Как только кредитная или дебетовая карта вставляется в POS-терминал (POS – Point Of Sale) в точке продажи, производится автоматическая авторизация. Для завершения операции кассиру необходимо ввести причитающуюся к оплате сумму, а клиент со специальной клавиатуры набирает персональный идентификационный номер, или ПИН-код. Завершение процедуры авторизации выполняется в режиме онлайн, когда терминал получает информацию от платежной системы. Обмен данными с кредитной карточкой может быть произведен терминалом и офлайн. При получении наличных в банкомате операция авторизации проводится таким же образом.

В зависимости от типа самой банковской карты ее держатель имеет различные полномочия по осуществлению финансовых операций. Дебетовая карта предполагает наличие счета в банке-эмитенте, в пределах суммы которого клиент может рассчитываться безналичными средствами. Каждая операция покупки и снятие наличных уменьшает лимит денег на карте. При авторизации дебетовой карты обязательно проверяется остаток денег на счете на предмет возможности совершения операции в пределах запрошенной суммы. Клиент самостоятельно вносит деньги на счет, чтобы иметь возможность пользоваться дебетовой картой.

Операции с дебетовыми и кредитными картами выгодны и самим банкам-эмитентам по следующим причинам:

- Деньги на карточных счетах клиентов могут быть использованы финансовой организацией для извлечения дохода.

- С каждой операции по пластиковой карте банк получает комиссию.

- Удобство расчетов пластиковыми картами и расширение их функционала способствует увеличению клиентской базы кредитной организации.

- Применение передовых технологий в финансовой сфере повышает имидж кредитной организации.

- Платежный терминал, благодаря компактным размерам и простоте использования, может быть установлен практически в любой точке продаж.

- Операции банка с кредитными картами являются безопасными, так как деньги на карте хорошо защищены.

- Все расчеты выполняются просто, быстро и очень точно. Поскольку в них не участвуют наличные деньги, то нет необходимости давать сдачу.

Использование пластиковых карт (кредитных и дебетовых) выгодно также и клиентам:

- Нет необходимости носить с собой крупные суммы наличных денег, карта позволяет безопасно выполнять операции и удобно хранить средства.

- На имеющиеся на карточных счетах суммы начисляются проценты.

- При совершении покупки кредитной картой клиенту гарантируется проведение операции.

- Отпадают проблемы со сдачей.

- Получить наличные средства с кредитной или дебетовой карты можно в любом отделении банка или банкомате.

- Информация о состоянии счета клиента является конфиденциальной.

- Банковская карточка предоставляет возможность не только совершать покупки, но и переводить средства другим лицам.

- Владельцы пластиковых карт имеют возможность пользоваться различными преференциями, предоставляемыми банком или продавцами: кешбэк, повышенные проценты на остаток денег на счете и т. д.

- При утере или краже карточки она восстанавливается с сохранением оставшейся суммы.

- Пластиковая карта имеет небольшие размеры, которые не зависят от суммы средств на счете.

- Пластиковая карта позволяет ее держателю совершать покупки и получать наличные деньги не только на всей территории России, но и за ее пределами в отделениях финансовых организаций, включенных в карточные платежные системы.

Основные операции банка с кредитными и дебетовыми картами

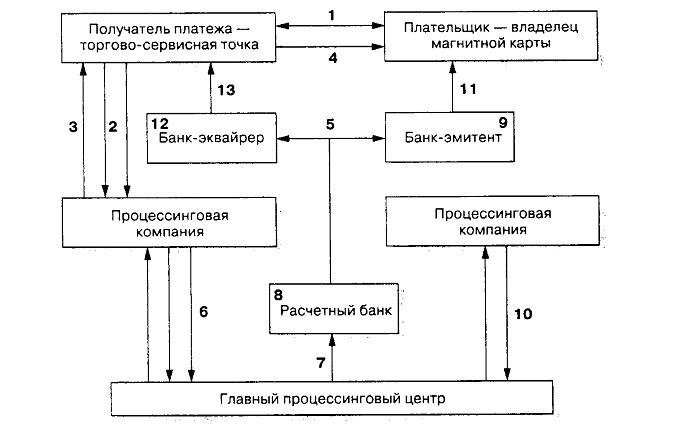

Что же такое платежная система? Это сеть кредитных организаций, которые используют совокупность определенных технологий и методик, позволяющих применять пластиковые банковские карты в качестве средства платежа, ограниченного стандартами самой карты.

Любая платежная система предполагает определенный набор единых правил обслуживания карт и выполнение платежных операций. Финансовая организация, работающая с пластиковыми картами, является участником одной или нескольких платежных систем, для чего ей приходится решать ряд технических и технологических задач. В зависимости от регламента взаиморасчетов, обмена информацией внутри платежной системы осуществляется выбор аппаратных средств коммуникации и методов обеспечения безопасности.

То есть требованиями платежной системы обусловлены и технические стороны операций банка с кредитными картами (тип используемого оборудования, стандарты данных, проведение процедуры авторизации и т. д.), и вопросы финансового порядка (правила расчета с торгующими организациями, входящими в приемную сеть; регламент взаимных расчетов между кредитными организациями — участниками платежной системы; тарифная политика и т.д.).

Специфика и функции пластиковых карт определяют особенности и структуру платежных систем.

Любая платежная система состоит из следующих элементов:

- держатель карты;

- банк-эмитент;

- банк-эквайер;

- расчетный банк;

- приемная сеть (торговые и обслуживающие точки);

- процессинговый центр и средства связи.

1. Держатель пластиковой карты.

Субъект становится держателем карты, подписав договор с банком-эмитентом. При этом пользователем может быть и другое лицо, в частности в рамках семейной или корпоративной программы.

Порядок обращения платежных средств и реализация операций банка с кредитными и дебетовыми картами регламентируются Положением Банка России «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» от 9 апреля 1998 года № 23-П, в ред. Указания ЦБ РФ от 29.11.2000 № 857-У.

В соответствии с этим документом стать держателями банковских кредитных и дебетовых карт в нашей стране могут юридические и физические лица. При этом не имеет значения, являются ли они президентами России или нет. Основная функция пластиковой карты — предоставить ее держателю возможность безналичного расчета за товары/услуги, получение наличных денег в пунктах, относящихся к платежной системе.

Если клиент каким-либо образом утрачивает карту (потеря или кража), то ему нужно своевременно обратиться в банк с заявлением, на основании которого операции по карте блокируются. При этом деньги на счету остаются в полной сохранности, а держателю выдается новая кредитная/дебетовая карта с другими реквизитами и ПИН-кодом.

2. Банк-эмитент.

Финансовая организация, выпускающая кредитные и дебетовые карты в качестве инструмента платежа для своих клиентов, является эмитентом и владельцем данного платежного средства. Для того чтобы получить карточку в пользование, клиент должен заключить договор с банком, открыть расчетный счет, положив на него некоторую сумму денег. Кредитная организация изготавливает пластиковую карту, на нее заносится персональная информация о клиенте, при помощи которой в дальнейшем при проведении операций осуществляется идентификация держателя и авторизация.

Каждая карта в зависимости от своего типа обеспечивает держателю определенный набор полномочий при совершении финансовых операций. В свою очередь, банк-эмитент выступает гарантом осуществления платежей посредством пластиковой карточки в рамках пакета, связанного с ее классом.

Банк-эмитент выполняет следующие функции:

- изготавливает пластиковые карты (осуществляет кодирование и запись персональных данных владельца карточки, эмбоссинг, доставляет карты клиенту, обеспечивает перевыпуск карт);

- оценивает кредитоспособность клиентов (изучает финансовое положение держателя, открывает счет, устанавливает кредитный лимит);

- осуществляет авторизацию (отправляет ответ на запрос из точки продажи о возможности совершения операции в режиме онлайн или по телефону, обновляет мастер-файл, взаимодействует с системами информационного обмена);

- взимает комиссионные за проведенные операции;

- по запросу держателя кредитной карты составляет и направляет клиенту выписки по счету с указанием сумм и сроков погашения задолженности;

- ведет бухгалтерский учет операций по расчетному счету, связанному с картой;

- отслеживает и взыскивает просроченную задолженность и контролирует случаи превышения кредитного лимита;

- рассматривает и дает ответы на заявления и жалобы клиентов;

- организовывает систему безопасности и отслеживает случаи мошенничества (анализирует информацию по украденным и подделанным картам, осуществляет блокировку счетов);

- обеспечивает маркетинговую работу (расширение клиентской базы, реклама своих услуг, разработка программ, способствующих повышению объемов операций по карточным счетам).

3. Банк-эквайер.

Банк-эквайер обеспечивает платежные операции по кредитным и дебетовым картам в точках продажи. С этой целью он выполняет следующее:

- обрабатывает запросы на авторизацию;

- обрабатывает информацию по торговым счетам, поступающую из точек продаж;

- перечисляет продавцам (на их расчетные счета в банке) деньги за проданный товар при расчетах с использованием кредитных/дебетовых карт;

- агрегирует и распространяет информацию о картах, операции по которым были заблокированы по разным причинам (в формате стоп-листов);

- работает с торгующими организациями: присоединяет их к расчетным системам на основании заявок, проверяет продавцов (потенциальных и действующих участников системы) на предмет кредитоспособности и с целью выявления фактов мошенничества;

- проводит маркетинговые мероприятия, помогает организациям-продавцам оснащать торговые точки оборудованием для проведения операций по пластиковым картам.

Процесс обработки информации по торговым счетам заключается в том, что данные по каждой расчетной операции, проведенной при помощи пластиковой карты, заносятся на электронный носитель (магнитную ленту), после чего они передаются в систему информационного обмена и в конечном итоге попадают к банку-эмитенту.

Задачами банка-эквайера является обеспечение процесса проведения расчетов по кредитным/дебетовым картам на высоком уровне, что предполагает соответствующее обучение кассиров, оснащение точек продаж надлежащим оборудованием, позволяющим быстро и без проблем обслуживать торговые операции.

Одной из функции банка-эквайера является выдача наличных денег по пластиковым картам через кассы своих отделений и банкоматы. Одна и та же кредитная организация может быть одновременно эквайером и эмитентом. Основной задачей эквайера все же является обеспечение финансовых аспектов процесса обслуживания пластиковых карт — от приема платежей в торговых точках до передачи счетов банку-эмитенту. При этом техническая сторона этого вида деятельности может быть делегирована специализированным обслуживающим организациям — процессинговым центрам.

4. Расчетный банк.

Фактически при совершении платежной операции по кредитной/дебетовой карте в торговой точке (или в пункте выдачи наличных средств) деньги продавцу перечисляет банк-эквайер. Впоследствии все эти суммы компенсируются эквайеру соответствующими банками-эмитентами, входящими в платежную систему. Для того чтобы обеспечить оперативное продвижение средств по данной цепочке, существуют промежуточные звенья в виде расчетных банков, которые открывают корреспондентские счета для участников платежной системы.

5. Магазины и другие точки обслуживания.

Внутри каждой платежной системы существуют свои правила, на которых строятся взаимоотношения между участниками. Банки-эквайеры заключают договоры с магазинами и прочими коммерческими торгующими структурами. Основное содержание подобных документов сводится к тому, что банк или иная финансовая организация, являющаяся элементом платежной системы, уполномочивает торговые организации принимать к оплате кредитные/дебетовые карты определенной платежной системы. При этом прописываются условия для проведения подобных операций.

Обязанностью банка-эквайера является своевременное перечисление средств по таким платежным операциям. Также в договоре предусматривается, в каком размере удерживается комиссионное вознаграждение эквайера – обычно это определенный процент от каждой сделки.

6. Процессинговый центр и коммуникации.

Если клиент рассчитывается дебетовой магнитной картой, то любая операция сопровождается обязательной онлайн-авторизацией в точке обслуживания платежной системы. Если же используется кредитная карта, то при покупках авторизация проводится не всегда, но при выдаче наличных средств в банкоматах она также становится непременным пунктом процедуры.

Обработкой запросов на авторизацию занимаются процессинговые центры. Любое обращение к кредитной/дебетовой карте в точке обслуживания инициирует соответствующий запрос на авторизацию или получение протокола транзакции. Вся информация накапливается и обрабатывается процессинговым центром, формирующим базы данных обо всех членах платежной системы — банках и держателях пластиковых карточек.

При совершении операции по кредитной/дебетовой карте запрос на авторизацию сначала поступает в процессинговый центр, в дальнейшем он переадресуется банку-эмитенту, имеющему освою онлайн-базу. Если же таковая у банка отсутствует, то обработка запроса осуществляется полностью процессинговым центром, поскольку в его базах содержится необходимая информация по существующим лимитам для пластиковых карт.

Пересылка ответов на запросы в точки обслуживания производится в обратном порядке. Поскольку все протоколы транзакций в течение дня накапливаются в процессинговом центре, он подготавливает и пересылает информацию о проведенных сделках банкам – участникам платежной системы. Кроме того, заинтересованным сторонам направляются и стоп-листы.

Поскольку процессинговый центр обеспечивает техническую сторону процесса, то ему делегируются и полномочия по изготовлению пластиковых карт (по поручению банка-эмитента заказ размещается на заводе-изготовителе), их персонализации. Кроме того, центр занимается сопровождением и ремонтом POS-терминалов и банкоматов. Большие платежные системы, имеющие разветвленную сеть, содержат несколько процессинговых центров. Причем в региональных масштабах роль таких структур может быть возложена на банки-эквайеры.

Для того чтобы платежная система на основе кредитных/дебетовых карт функционировала, юридически взаимодействие ее элементов осуществляется на основе трех самостоятельных договоров:

- между торговой точкой и предъявителем карты – о продаже товаров и услуг;

- между банком-эквайером и продавцом – о порядке приема пластиковых карт и расчетах за товары/услуги по ним;

- между банком-эквайером и банком-эмитентом – о перечислении сумм, уплаченных продавцам по операциям с кредитной/дебетовой картой.

Если говорить об организационной стороне вопроса, то основой платежной системы является ассоциация банков, функционирующая на договорных началах. Немаловажная роль отводится и технической составляющей, которая возлагается на специализированные нефинансовые организации — процессинговые и коммуникационные центры (возможно, и самостоятельные сервисные структуры, занимающиеся техническим обслуживанием).

По сути, технологический аспект деятельности платежной системы реализуется процессинговым центром. Для того чтобы вся система работала без сбоев, требуется оснастить процессинговый центр соответствующими техническими и коммуникационными мощностями. Как правило, центр единовременно обрабатывает массу запросов от географически удаленных друг от друга точек. При этом необходимо обеспечить эффективную маршрутизацию информации, что возможно только при наличии оборудования надлежащего уровня.

Следовательно, для обеспечения надежности и бесперебойности работы системы требуются высокопроизводительные сети передачи данных, которые можно рассматривать как структурные составляющие платежной системы.

Источник https://www.kreditos.ru/articles/kb-vzaimodeystviye-kak-pogasit-kredit-v-banke

Источник https://kreditec.ru/obyedinit-kredit-i-kreditku/

Источник https://www.papabankir.ru/kreditnyye-karty/osnovnye-operatsii-banka-s-kreditnymi-kartami/