Как начать инвестировать с маленькой суммой денег

Большинство людей знают и понимают, что денежные накопления необходимо вкладывать. Деньги должны работать и приносить прибыль, иначе их постепенно «съест» инфляция. Однако легко рассуждать об инвестициях, когда размер капитала исчисляется миллионами, но что делать с суммами менее 100 000 руб.? Куда можно вложить небольшую сумму, чтобы это было целесообразно? В данном материале мы расскажем о возможных вариантах.

Покупка валюты

Строго говоря, валюта не считается инвестиционным инструментом, но в России многие частные инвесторы предпочитают часть средств хранить в долларах США или евро, чтобы уберечь их в случае девальвации. Наиболее выгодный обменный курс можно получить на валютном рынке Московской биржи, однако на нем торги валютными парами USD/RUB и EUR/RUB проводятся кратными 1000 единиц базового актива, то есть не менее $1000 или €1000.

Тем не менее клиентам БКС доступен инструмент, позволяющий покупать и продавать валюты в суммах, кратных $1 и €1, по близкому к биржевому курсу. Для этого через приложение «Мой брокер» необходимо найти в перечне торгуемых инструментов секции фондового рынка инструменты usd/rub (<1000$) и eur/rub (<1000€). Таким образом даже небольшую сумму можно конвертировать в требуемую валюту по хорошей цене.

Также при формировании валютной корзины рекомендуем ознакомиться с материалом: В какой валюте стоит хранить сбережения. Доллар, евро или рубль?

Комбинация ИИС + ОФЗ

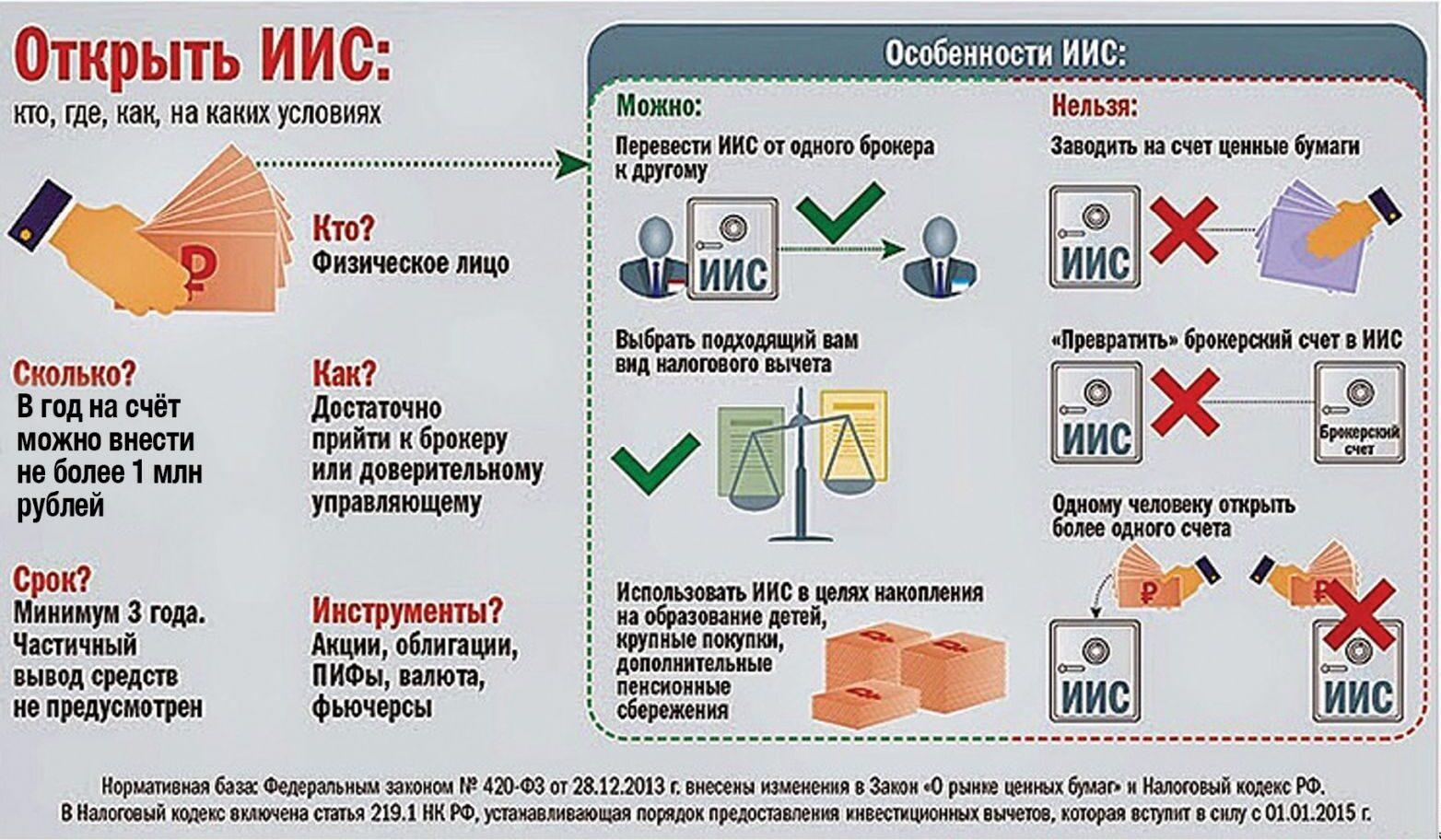

Это максимально простое и надежное инвестиционное решение доступно как опытным, так и начинающим инвесторам. Оно позволяет получить доходность до 20% годовых с надежностью на уровне банковского депозита.

В данном случае общая доходность складывается из налогового вычета на взносы по индивидуальному инвестиционному счету (ИИС) и процентов по государственным облигациям (ОФЗ).

Индивидуальный инвестиционный счет (ИИС) позволяет получить 13% дохода в виде налогового вычета с инвестированной суммы. По своей сути ИИС является обычным брокерским счетом, на котором можно осуществлять операции с акциями и облигациями. Просто открыв ИИС и положив на него свои 30, 50 или 100 тыс. руб. затем вы можете получить возврат НДФЛ в размере 3 900, 6 500 или 13 000 руб. соответственно.

Уже только это позволяет защитить средства от инфляции. Однако деньги, размещенные на ИИС, можно вложить в облигации федерального займа (ОФЗ), которые выпускает Министерство финансов РФ. Они имеют максимальный рейтинг надежности среди рублевых долговых инструментов. На 27 мая 2019 г. такие бумаги дают доходность около 7-8% годовых в зависимости от срока погашения.

Итого можно получить 13%+7%=20% за 1 год на свои вложения. Такая комбинация может опережать проценты по некоторым кредитам. Поэтому если перед вами стоит вопрос, погасить досрочно свой кредит или инвестировать, то разместить деньги на ИИС в некоторых случаях может быть даже выгоднее.

При этом стоит отметить и ограничения. Вывести деньги с ИИС можно будет только спустя три года после открытия счета. Кроме того, налоговый вычет можно получить не больше, чем размер уплаченного подоходного НДФЛ.

Если у вас нет официально уплаченного НДФЛ, то вы можете открыть ИИС и получить другую льготу в виде освобождения от уплаты НДФЛ по результатам ваших сделок.

Корпоративные облигации

Помимо ОФЗ инвестору с небольшой суммой доступны облигации российских компаний, по которым можно получить хорошую процентную ставку. В среднем доходность корпоративных облигаций выше, чем банковских депозитов. Кроме того, облигации не предполагают ограничений на минимальный срок инвестирования, что может быть важно для небольших сумм.

Вы можете купить облигации на год, полгода, месяц или пару недель. Доход по ним начисляется ежедневно, что позволяет в любой момент вернуть свои деньги. Это особенность может быть полезна, если накопленная сумма выполняет функцию подушки безопасности.

Недорогие акции крупных компаний

Несмотря на расхожее мнение, даже с суммой 50 000 руб. инвестор может начать торговать акциями. В данном случае его выбор будет ограничен, однако ряд возможностей на рынке все же доступны для «бюджетного инвестора». Вот список наиболее ликвидных бумаг на Московской бирже, минимальная стоимости покупки которых составляет менее 1 000 руб.

В данном случае инвестор может, как сформировать портфель из таких бумаг, так и упражняться в краткосрочных спекуляциях, рискуя небольшой суммой денег.

Также напомним спекулянтам, что большинство брокеров позволяет бесплатно использовать кредитное плечо при торговле внутри дня, что может повысить прибыльность торговли. Однако не стоит забывать, что риски при таком подходе также повышены и данный стиль не рекомендуется для начинающих инвесторов.

Самое ценное при инвестировании маленьких сумм

На самом деле самое ценное, что вы получаете при вложении небольшой суммы денег, это реальный инвестиционный опыт. Вы можете на практике, а не в теории, соприкоснуться со всеми нюансами и особенности реальной торговли.

Выбирая финансовые инструменты, сравнивая их друг с другом, отслеживая ленту новостей, сталкиваясь с техническими особенностями проведения сделок и испытывая живые эмоции от торговли, вы гораздо больше продвинетесь в понимании сути инвестирования, чем просто читая образовательные статьи и просматривая учебные видео.

Такой опыт торговли позволит вам с совсем небольшим риском получить знания и навыки, которые впоследствии значительно увеличат доходность ваших вложений и уберегут от дорогостоящих ошибок.

БКС Брокер

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с:уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Сколько нужно денег, чтобы начать инвестировать

Статьи

Начать инвестировать в инструменты фондового рынка могут не только богатые люди, но и инвесторы с небольшим достатком. Большинство ценных бумаг на бирже стоит всего несколько тысяч рублей. Есть активы, цена которых составляет менее 1000 рублей. Однако необходимо понимать, что при небольших инвестициях добиться большой прибыли сложно. Так сколько нужно денег, чтобы начать инвестировать, и каких правил нужно придерживаться начинающим инвесторам?

Минимальные размеры инвестиций

В зависимости от стратегии инвестирования можно покупать различные активы: акции, облигации, ETF-фонды, ПИФы и т.д. В каждом случае минимальная сумма инвестирования будет индивидуальной.

Акции

Купить акции какой-нибудь компании можно, даже имея в кармане 1000 рублей. К примеру, бумаги Сбера на момент написания статьи стоят всего 310 рублей. Если посмотреть на цену акций ВТБ, то они торгуются еще ниже. Их стоимость равна почти 5 копеек.

На зарубежных рынках акции стоят дороже. Например, бумаги такого IT-гиганта как Apple сейчас продаются примерно за 9 000 рублей. Facebook стоит около 24 000 рублей. Цены акций на менее крупные компании ниже. Cisco или Coca-Cola можно купить за 4 000 рублей.

Есть иностранные акции, которые по мировым меркам стоят сущие копейки:

- Ford Motor – 1065 рублей;

- Avon – 408 рублей;

- Nokia – 378 рублей.

Российские акции хоть и стоят дешевле американских, но они редко продаются по одной штуке на фондовом рынке. Обычно инвесторам приходится покупать несколько лотов. Те же акции Сбера продаются по 10 лотов, а бумаги ВТБ вообще по 10 000 лотов. Соответственно, имея в кармане только 100 рублей, акции не купишь.

Если резюмировать, то для покупки акций нужно иметь хотя бы 3-5 тысяч рублей. Именно на эту сумму можно купить ликвидные бумаги с хорошей перспективой для роста. Для покупки американских акций данной суммы будет тоже достаточно. Однако нужно понимать, что стать соучредителем Apple, Google или Facebook с такими деньгами не получится. Потребуются куда большие инвестиции.

Важно! За небольшие деньги купить сразу несколько акций для диверсификации портфеля не получится. Поэтому чем выше сумма инвестиций, тем больше возможностей для снижения рисков.

Облигации

Для приобретения облигаций 1000 рублей хватит в самый раз. Всё дело в том, что большинство облигаций торгуется на рынке именно в этом ценовом диапазоне. Номинал такого актива обычно равен 1000 рублей. Причем облигации могут выпускать как государство, так и частные компании. Есть муниципалитеты, выпускающие облигации с номиналом, равным 500 рублей.

Приобрести по номиналу облигацию вряд ли получится.

- Причина – цена такого актива на бирже постоянно меняется. Причем как в большую, так и в меньшую сторону. Во многом это зависит от процентных ставок, которые действуют сейчас в экономике.

- Будущему владельцу облигаций также необходимо выплатить предыдущему НКД. Это часть купонного процентного дохода по облигации. Она рассчитывается пропорционально количеству дней от даты выпуска облигации или выплаты предшествующего купонного дохода. К примеру, если было накоплено 15 рублей, то с биржевой стоимости облигации добавляется данная сумма. Учитывая такую особенность, облигации обычно стоят больше 1000 рублей.

Так или иначе, имея на счету 1000 рублей, можно стать владельцем одной облигации. Если сумма инвестиций больше, то из таких бумаг можно собрать целый инвестиционный портфель. Причем в нем будут находиться надежные облигации эмитентов с достойной доходностью.

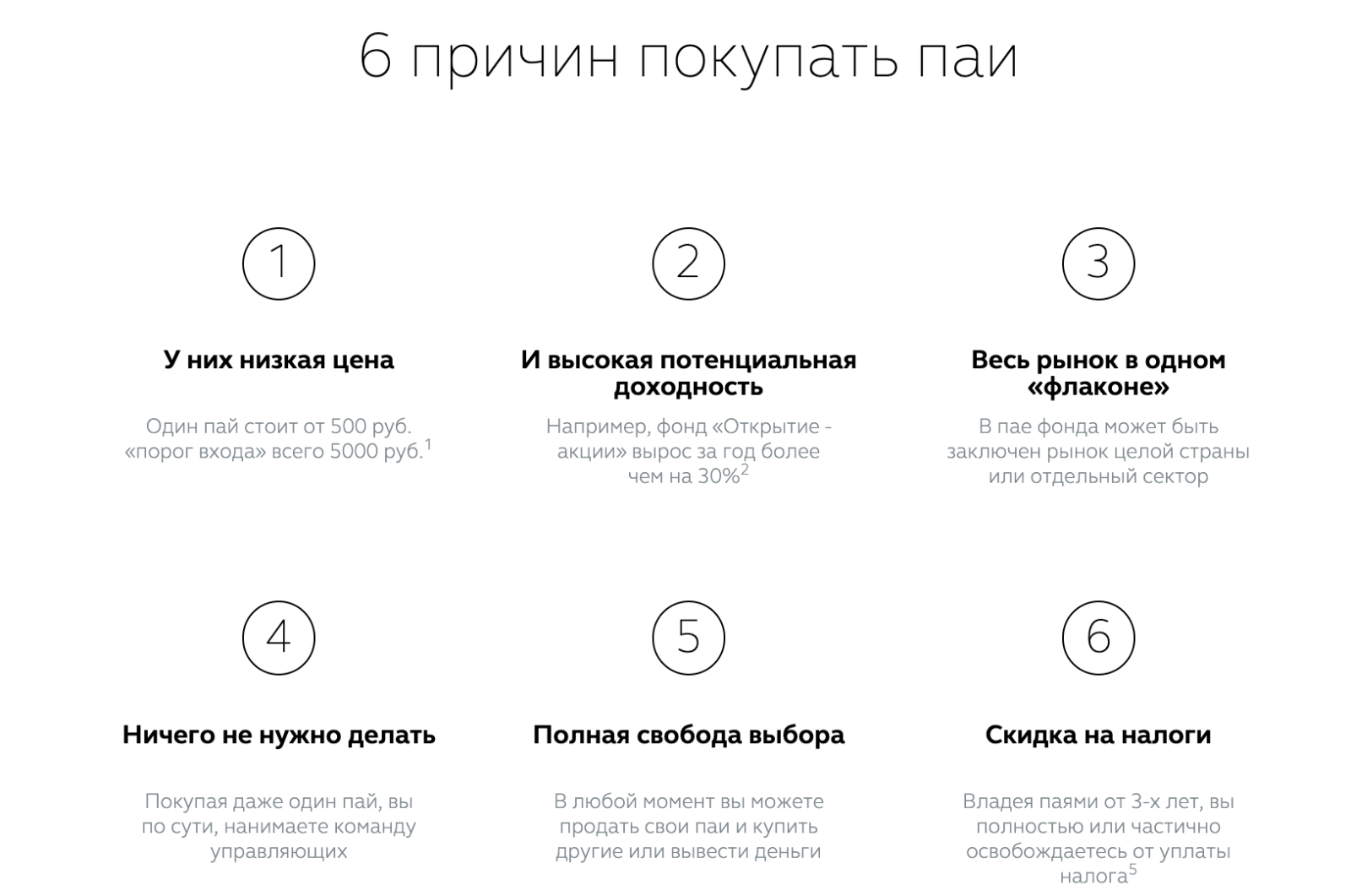

ПИФы

Минимальная цена ПИФа в Сбере составляет 1000 рублей. В ВТБ такой актив стоит дороже – 5 000 рублей. При инвестировании в ПИФы важно помнить о наличии комиссии 1%. Данная сумма списывается автоматически. Поэтому ничего самому платить не придется.

Главное преимущество покупки ПИФа – это не только дешевизна, но и структура актива. Здесь собраны сразу несколько бумаг. Это позволяет снизить риски.

Если говорить простыми словами, то ПИФЫ помогают инвестировать в индекс, куда входит несколько финансовых инструментов. Для пассивных инвесторов, которые не гонятся за высокой прибылью, а хотят сохранить свои сбережения, – это отличный вариант.

Если открывать брокерский счет для покупки акций или облигаций, то во время совершения сделок на фондовом рынке потребуется платить комиссии брокеру и бирже. Необходимо также учитывать затраты и на депозитарное обслуживание. При приобретении ПИФа все комиссии уже заложены в стоимость.

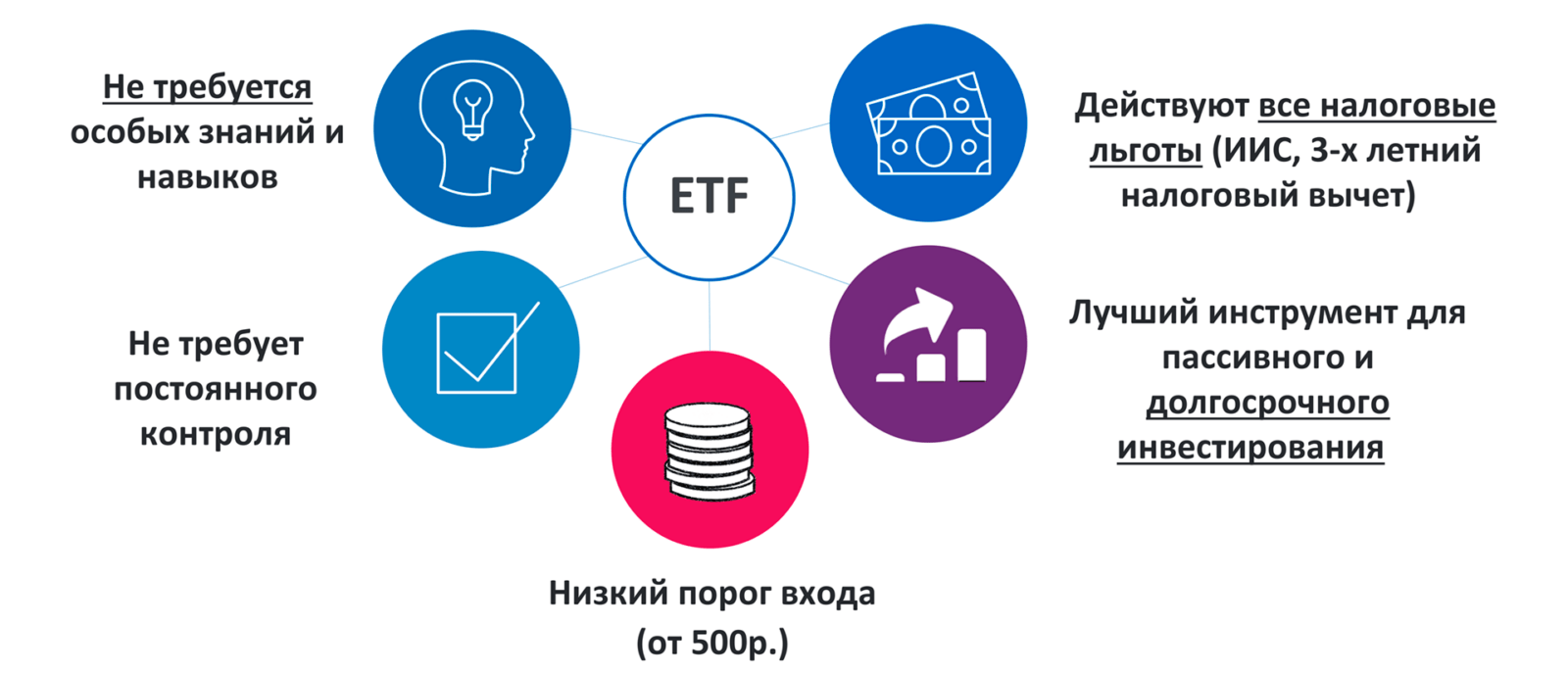

ETF

Биржевые фонды, инвестирующие в конкретный индекс, – еще один инструмент для вложения капитала. Приобрести ETF на бирже можно, имея в кармане от 100 до 10 000 рублей. В данном примере разброс довольно большой. Это связано со стоимостью фондов.

Например, один из самых дешевых биржевых фондов от Finex FXDM, в котором собраны акции развитых рынков, кроме США, стоит сегодня всего $1 (77 рублей). ETF на американские акции FXUS можно купить за 5 600 рублей.

При покупке ETF-фонда инвестор платит комиссию брокеру за совершение сделки. Комиссия за управление, аудит и прочее уже заложены в стоимость актива.

При продаже таких бумаг в прибыль придется также уплатить налог в размере 13%. Однако инвесторы могут избежать уплаты НДФЛ с дохода. Для этого нужно держать биржевые фонды хотя бы 3 года.

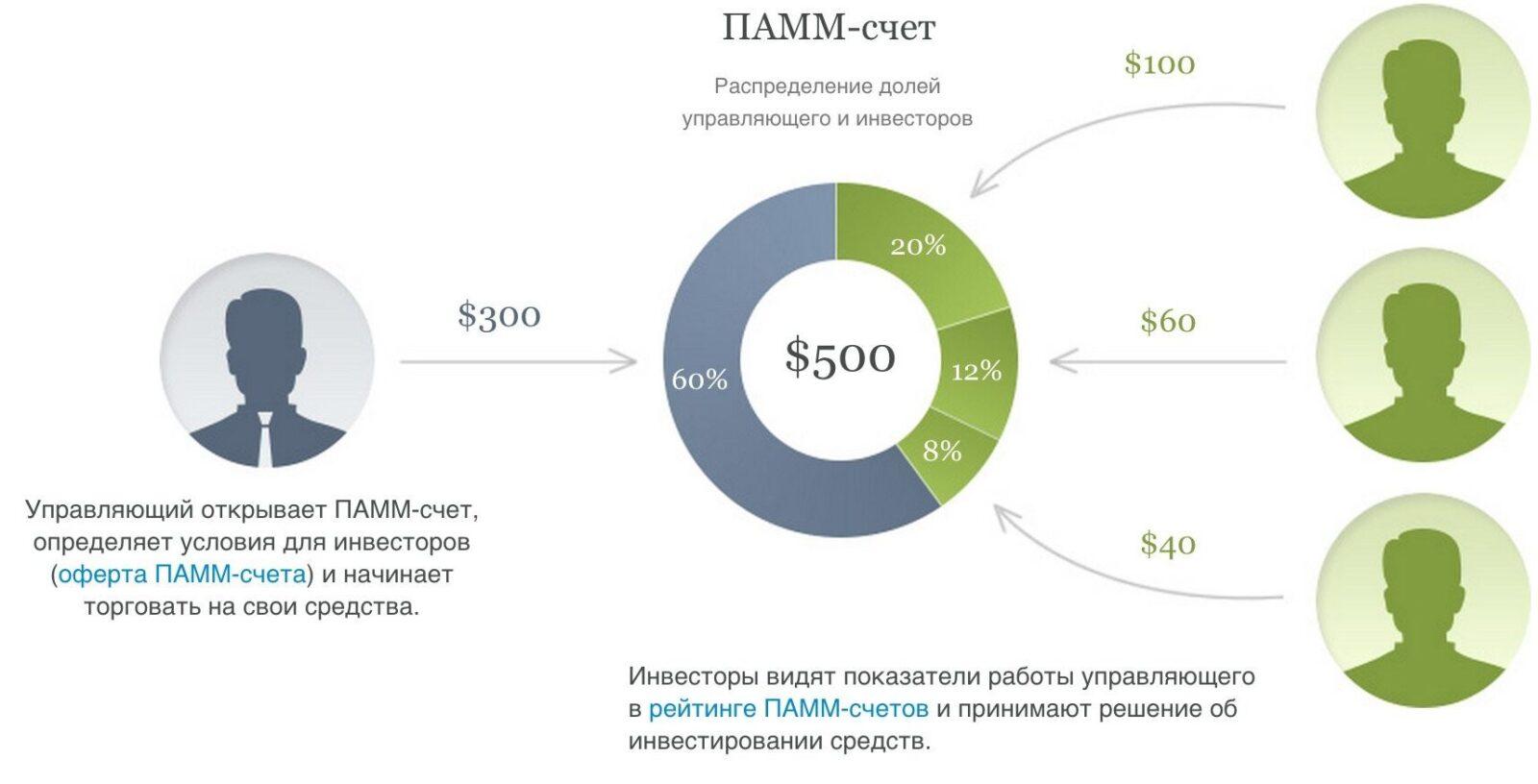

ПАММ-счета

В данный инструмент можно вложиться от 1000 рублей. Итоговая сумма минимальных инвестиций зависит от следующих факторов:

- брокера;

- оферты управляющего ПАММ-счетом.

К примеру, в Альпари минимальная сумма для инвестирования равна 300 рублей.

Важно! Инвестиции в ПАММ-счета по аналогии с Forex сопряжены с высокими рисками. Если вкладываться в подобные инструменты, то инвестору никто не может гарантировать стабильную доходность.

При выборе таких инвестиций логичнее составлять сбалансированный портфель из нескольких инструментов. Так можно диверсифицировать возможные риски. Правда, в этом случае минимальная сумма инвестиций существенно вырастит.

Альтернативные варианты инвестиций

Помимо представленных выше инструментов, есть еще и другие способы для инвестирования капитала:

- МФО. Минимальный порог входа обычно равен от 1,5 млн рублей. Доходность высокая – от 15% и выше. Минус таких инвестиций – отсутствие страховки. Если МФО закроется, то можно потерять все вложенные средства.

- Краудинвестинг. Это инвестирование в бизнес-стартапы или проекты. В качестве инструмента таких инвестиций можно использовать Альфа-Поток. Минимальный порог – 10 000 рублей. Риски – высокие. Деньги не страхуются системой страхования вкладов.

- Криптовалюта. Здесь минимальная сумма инвестиций достигает несколько сотен рублей. Она зависит от биржи или торговой площадки, через которую будут приобретаться криптовалютные активы. Данные инструменты очень волатильны, поэтому говорить о надежности таких инвестиций нельзя.

- Недвижимость. Средняя цена однокомнатной квартиры на недорогом вторичном рынке – 1,5 млн рублей. Такие вложения требуют огромного капитала, но они спасают от инфляции и девальвации национальной валюты.

- ОФЗ-н. Это народные облигации с порогом входа от 10 000 рублей.

- ИСЖ или НСЖ. Минимальные вложения начинаются от 5-10 тысяч рублей. Затем потребуется постоянно пополнять счет на определенную сумму.

Конечно, можно еще инвестировать и в себя. Получить дополнительное образование или пройти курсы, потратить деньги на улучшение собственного здоровья или вложить все средства в детей, которые в будущем могли бы обеспечить родителей. Однако такие инвестиции немного другое.

Что нужно учитывать при минимальных инвестициях?

Если стартовый капитал для инвестиций небольшой, то необходимо учитывать несколько важных моментов.

Имея на счету небольшую сумму (1000 рублей), составить диверсифицированный портфель невозможно.

- Если даже купить сверхнадежную акцию одной компании, то это не сбережет вложенные средства от возможных рисков. Допустим, инвестор купил акции Microsoft. Однако у компании вышел плохой финансовый отчет, после чего её стоимость на бирже упала. В таком случае портфель инвестора похудеет.

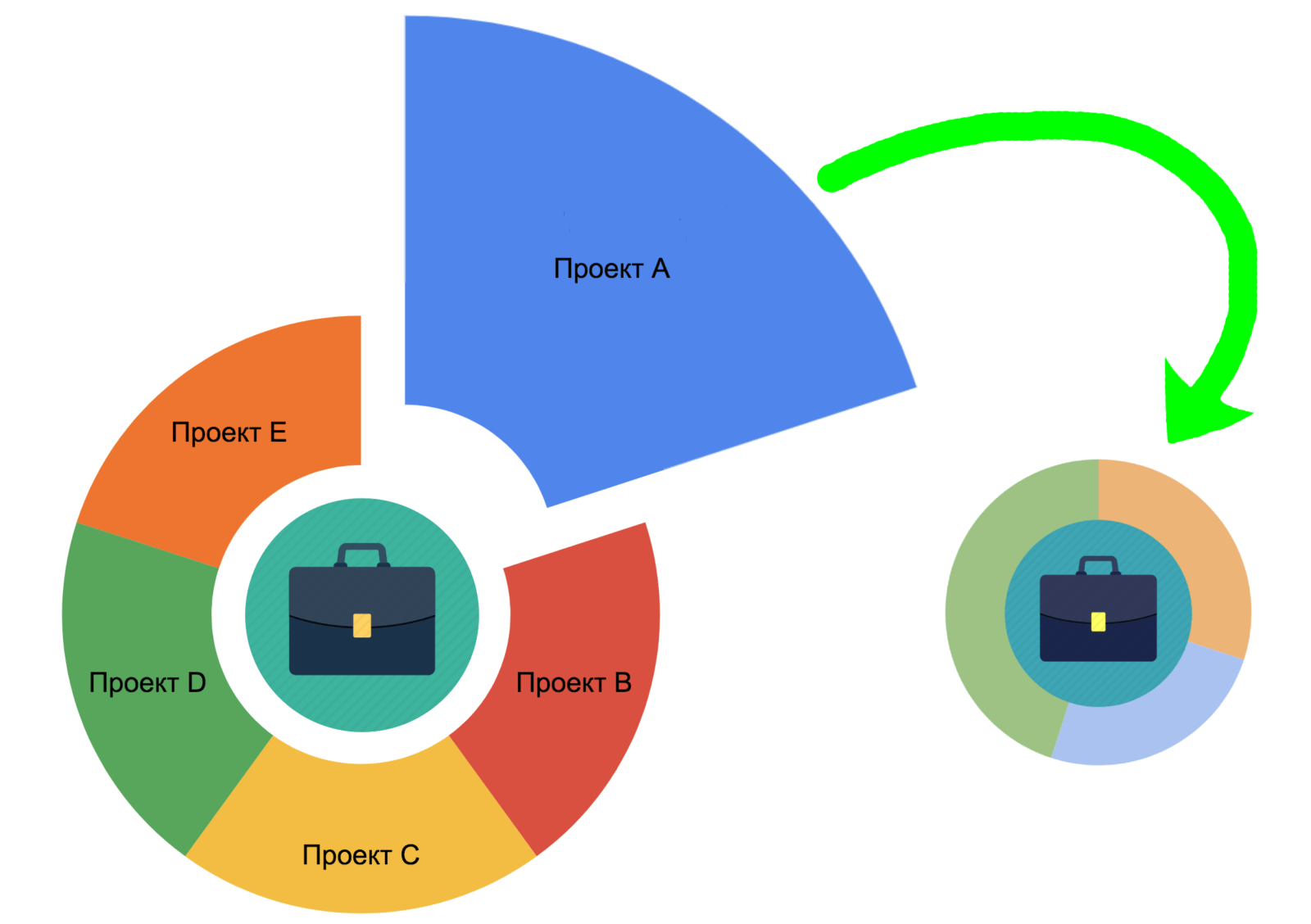

- Многие думают, что для диверсификации можно купить один ETF или ПИФ. Данные активы действительно снижают риски серьезных просадок. Но такие инструменты нацелены больше на отдельные отрасли экономики или страны. К примеру, если на американском рынке случится серьезная коррекция, то биржевой фонд FXUS, в котором собраны акции США, упадет. В итоге портфель окажется в минусе.

- Важно собирать несколько инструментов в своем портфеле. Даже с небольшой суммой 5-10 тысяч рублей, можно составить портфель «на все случаи жизни».

Второе, что нужно учитывать, – это комиссии. При небольших инвестициях комиссионные могут съесть не только прибыль, но и часть капитала. Причем неважно, какая будет комиссия у брокера. Если речь идет об инвестициях в биржевые фонды, то в их стоимость уже встроена комиссия за управление. И она может съесть весь доход, полученный от владения ценной бумаги.

Как инвестировать с маленькой суммой?

Небольшой капитал на первых парах позволяет получить неоценимый опыт на фондовом рынке. Тем более, гораздо проще рисковать небольшими суммами. Это главное преимущество таких инвестиций.

Если у инвестора есть небольшая сумма, то можно составить следующий план инвестирования:

- Открыть брокерский счет или ИИС и завести туда деньги.

- Определиться с суммой пополнения: раз в неделю, месяц или квартал. В идеале это должны быть свободные денежные средства.

- Выбрать стратегию инвестирования: консервативную, сбалансированную или агрессивную. Начинающим инвесторам лучше выбрать первый вариант – то есть вкладывать деньги на долгосрок с прицелом на небольшую, но стабильную доходность.

- Составить портфель. В зависимости от стратегии инвестирования купить на свободные денежные средства активы в портфель. Наилучший вариант с минимальными рисками – это облигации или акции голубых фишек.

Если инвестор только пришел на фондовый рынок, то лучше отказаться от маржинальной торговли. Такие инвестиции могут обнулить весь капитал за очень короткий промежуток времени. Торговля с кредитным плечом предназначена для профессионалов финансового рынка.

Вывод

Начать инвестировать на фондовом рынке можно, имея невысокий доход. Учитывая стоимость финансовых активов, достаточно даже 1000 рублей. Однако для получения максимальной выгоды от инвестиций в будущем важно регулярно пополнять портфель, пусть и не на большие суммы. Необходимо также определиться с активами, которые будут в портфеле. Они должны быть надежными, стабильными и перспективными. Риски желательно свести к минимуму.

Минимальная и оптимальная сумма

для инвестиций

Сразу стоит уточнить: для каких именно инвестиций? Вариантов вложения средств очень много. Самый простой — открыть депозит. В большинстве случаев минимальной суммы нет. Но если речь идёт о срочном вкладе, по которому выплачиваются проценты, то типичные минимальные начальные взносы — 30–50 тыс. руб., дополнительные взносы — от тысячи рублей.

Если речь идёт об инструментах фондового рынка, то вариантов намного больше. Можно самостоятельно совершать сделки на рынке — для этого нужно открыть брокерский счёт. А можно просто переводить деньги по указанным банковским реквизитам, если речь идёт о вложениях в ПИФы.

Каждый из этих способов имеет свои преимущества и недостатки. Главное преимущество ПИФов в том, что ваша единственная забота — перевести деньги управляющей компании, дальше они всё сделают сами. Но за такую простоту зачастую приходится платить повышенные комиссии. Существует множество фондов, и у всех разные условия. В некоторых ПИФах первоначальный взнос составляет 50–100 тыс. руб. и более, в других можно обойтись от одной до пяти тысяч, в третьих можно начинать инвестировать со ста рублей. Также практически всегда есть ограничения по сумме минимальных дополнительных взносов — более 10 тыс. руб. Если вы хотите единожды вложиться в фонд, то дополнительные взносы не должны волновать, главное — порог входа. Регулярным инвесторам эти ограничения необходимо учитывать. Большой выбор паевых инвестиционных фондов представлен на сайте управляющей компании «Открытие».

У брокерского счёта нет формальных ограничений для минимального первого и последующих взносов — можно переводить хоть по десять рублей. Но если размер вашего счёта небольшой, то могут быть отдельные условия обслуживания счёта. В частности, в «Открытие Брокер», если на счёте менее 50 тыс. руб., то ежемесячно взимается комиссия 295 руб. Когда впервые сталкиваешься с такими тарифами, то первое желание — сменить брокера. Однако лучше не перебегать от одного брокера к другому, а накопить побольше средств.

Во-первых, чем больше средств на счёте, тем больше у вас возможностей на фондовом рынке. Например, ваш счёт составляет 20 тыс. руб., вы купили ОФЗ на всё, то полученных купонов не хватит, чтобы реинвестировать прибыль. Выплата будет примерно 600–700 рублей, в то время как одна облигация стоит примерно тысячу. Более сложная ситуация: брокер предлагает какие-то услуги, которые вы находите для себя подходящими и полезными, но ими нельзя воспользоваться — для их подключения требуется иметь некоторый капитал, которого нет на счёте.

Во-вторых, у всех брокеров примерно одинаковые условия в целом — какие-то услуги дешевле, и вы сэкономите, но переплатите за другие.

В-третьих. Отчасти это продолжение первого пункта. Многие брокерские сборы, с которыми вы столкнётесь, имеют фиксированное значение. То, что при размере депозита в 50 тыс. руб. выглядит грабительскими поборами, при 400–500 тыс. — незаметно.

Подведём небольшие итоги. Формально, начинать инвестировать можно с любой суммы — хоть с тысячи рублей. Ни в одном из вариантов (депозиты, ПИФы, брокерский счёт) нет принципиального запрета на вложения такой суммы — всегда можно найти какой-то вариант. На практике, если учесть все сопутствующие накладные расходы (брокерские и банковские комиссии, комиссии управляющих ПИФов), самое логичное — накопить более крупную сумму, 50–100 тыс. руб. и выше.

Таким образом, минимальная сумма для инвестиций — от тысячи рублей, оптимальная — от 50–100 тыс. Это касается только первого взноса, далее ситуация упрощается, но лучше довносить суммы от пяти тысяч рублей.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните работу с ПИФами уже сейчас — откройте торговый счёт в «Открытие Брокер». А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбэк за торговлю на бирже!

Источник https://bcs-express.ru/novosti-i-analitika/kak-nachat-investirovat-s-malen-koi-summoi-deneg

Источник https://tacticinvest.ru/skolko-nuzhno-deneg-chtoby-nachat-investirovat/

Источник https://journal.open-broker.ru/investments/minimalnaya-optimalnaya-summa-dlya-investicij/