Автокредиты под залог

Автокредиты под залог — программы банков на покупку нового или подержанного автомобиля, где в качестве обеспечения используется залог приобретаемого авто. Сравните предложения банков, которых на сегодня 132, оставьте заявку на подходящий вариант.

Поиск автокредитов под залог

Сравнение 132 кредитов под залог покупаемого автомобиля

- Сумма от 300 000 до 7 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 300 000 до 3 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- Сумма от 100 000 до 4 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- Сумма от 300 000 до 7 000 000

- Срок от 24 мес. до 84 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 120 000 до 4 000 000

- Срок от 24 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 300 000 до 10 000 000

- Срок от 3 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Сумма от 300 000 до 10 000 000

- Срок от 36 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 300 000 до 10 000 000

- Срок от 24 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 3 500 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 4 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 200 000 до 2 000 000

- Срок от 3 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 6 500 000

- Срок от 3 мес. до 60 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Из пенсионного фонда

- Сумма от 300 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 50 000 до 3 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 50 000 до 1 500 000

- Срок от 12 мес. до 84 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 72 часов

- Не требуется

- Сумма от 50 000 до 20 000 000

- Срок от 24 мес. до 60 мес.

- Возраст от 23 лет до 65 лет

- Время рассмотрения до 72 часов

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 100 000

- Срок от 3 мес. до 84 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000

- Срок от 24 мес. до 48 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000

- Срок от 3 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000

- Срок от 3 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 100 000 до 1 000 000

- Срок от 24 мес. до 84 мес.

- Возраст от 20 лет до 72 лет

- Время рассмотрения до 72 часов

- Не требуется

- Сумма от 100 000 до 7 500 000

- Срок от 12 мес. до 60 мес.

- Возраст от 25 лет до 60 лет

- Время рассмотрения до 24 часов

- По форме банка

- По форме 2-НДФЛ

- Сумма от 500 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- По форме банка

- По форме 2-НДФЛ

- В свободной форме

- Сумма от 200 000 до 5 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 75 лет

- Время рассмотрения до 1 часа

- По форме 2-НДФЛ

- Из пенсионного фонда

- Сумма от 100 000

- Срок от 1 мес. до 84 мес.

- Возраст от 20 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 100 000 до 8 000 000

- Срок от 1 мес. до 84 мес.

- Возраст от 20 лет до 75 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 50 000 до 5 000 000

- Срок от 24 мес. до 60 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Сумма от 100 000 до 15 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Выписка со счета

- Сумма от 100 000 до 7 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 100 000 до 15 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 100 000 до 7 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 100 000 до 7 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 135 000 до 2 500 000

- Срок от 13 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 10 000 000

- Срок от 13 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 24 часов

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 10 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- Не требуется

- Сумма от 200 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 10 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 135 000 до 2 500 000

- Срок от 12 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 1 часа

- По форме банка

- По форме 2-НДФЛ

- Сумма от 200 000 до 6 500 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 66 лет

- Время рассмотрения до 72 часов

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 66 лет

- Время рассмотрения до 1 часа

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 66 лет

- Время рассмотрения до 1 часа

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 100 000 до 5 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 66 лет

- Время рассмотрения до 1 часа

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 500 000 до 6 000 000

- Срок от 24 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 24 часов

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 500 000 до 1 800 000

- Срок от 36 мес. до 84 мес.

- Возраст от 18 лет до 60 лет

- Время рассмотрения до 24 часов

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Сумма от 300 000 до 15 000 000

- Срок от 36 мес. до 84 мес.

- Возраст от 18 лет до 65 лет

- Время рассмотрения до 24 часов

- Не требуется

- Сумма от 100 000 до 3 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 18 лет до 70 лет

- Время рассмотрения до 1 часа

- Не требуется

- Сумма от 50 000 до 7 500 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 60 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- Выписка со счета

- Сумма от 30 000 до 3 000 000

- Срок от 13 мес. до 60 мес.

- Возраст от 23 лет до 67 лет

- Время рассмотрения до 1 часа

- Не требуется

- По форме банка

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Сумма от 150 000 до 4 000 000

- Срок от 12 мес. до 84 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме 2-НДФЛ

- По форме 3-НДФЛ

- Из пенсионного фонда

- Выписка со счета

- Сумма от 150 000 до 4 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 72 часов

- Не требуется

- По форме банка

- В свободной форме

- Сумма от 150 000 до 3 000 000

- Срок от 12 мес. до 60 мес.

- Возраст от 21 лет до 70 лет

- Время рассмотрения до 72 часов

- Не требуется

Отзывы об автокредитах под залог

Позвонила в банк, чтобы подробнее узнать об условиях вкладов и выбрать для себя подходящий. Сначала девушка посоветовала перейти на сайт и там выбрать тот вклад, что подходит по моим требованиям. Но я попросила именно разъяснить, что и как. Вроде ее звали Яна. И она мне подробно, в деталях, рассказа. Читать далее

Искал где бы выгоднее взять кредит, хотел взять машину жене, она сдала на права и уже уверенно чувствует себя на дороге, поэтому я решил сделать ей подарок на день рождение и подарить новую машину с салона. Просмотрел предложения от 10 разных банков и больше всего мне понравился именно Газпромбанк з. Читать далее

Прямо перед новым годом сделал себе подарок и обновил машину, старую сдал, новую получил. Доплата была почти миллион, они у меня взяты в Экспобанке. Теперь по существу вопроса. Сотрудник банка отлично отработал. Кредит мне был оформлен примерно за час с одобрением. При этом не пришлось предоставлять. Читать далее

На новый автомобиль работать надо долго, а вот приобрести за кредит — раз плюнуть. Из всех просмотренных условий от разных банков, самые адекватные условия были у Газпромбанка. На автомобиль не хватало как раз 5 мультов. Вот их я у банка и взял под ставку в 3,9 процента на 7 лет. Бумажной волокиты н. Читать далее

Оформлял автокредит, и что мне понравилось, так это возможность предоставления сканов документов по электронной почте при оформлении заявки. До этого мне два банка говорили, что только оригиналы и в живую. Газпромбанк, оказывается, покруче всех имеющихся банков. Вот за экономию моего времени и лояль. Читать далее

Лично я доволен теми условиями, которые здесь получил на автокредит. Конечно, сейчас в интернет зайти и можно много очень низких процентов найти, но только где гарантия, что одобрят тебе на этих условиях? А так у меня и ставка более менее норм и согласование я получил очень быстро. Читать далее

Взять автокредит под залог приобретаемого авто

Залоговое кредитование позволяет получить одобрение даже с плохой кредитной историей или низким уровнем дохода. Наложение обременения выступает гарантией безопасности сделки для банка. Выбрать и оформить автокредит под залог автомобиля можно на нашем финансовом портале. Актуальные предложения на выгодных условиях размещены на этой странице.

Условия кредитования

В 2022 году потенциальный заемщик может рассчитывать на лояльные условия. Среди ключевых параметров автокредита под залог покупаемого автомобиля:

- Процентная ставка. Варьируется в диапазоне от 0.01 до 50 процентов в год. Выгодные ставки характерны для программ на новые машины.

- Срок погашения. Выплатить кредит на транспортное средство нужно в срок до 96 месяцев.

- Лимит. Доступная сумма, как правило, не превышает 25000000.

В линейках банков представлены кредиты под залог покупаемого автомобиля с первоначальным взносом или без него. В среднем на этапе заключения сделки нужно внести до 15 процентов от стоимости машины.

Требования к заемщику

Требования определяются финансовой организацией. Чаще всего они включают такие аспекты, как:

- возраст старше 18 лет;

- гражданство РФ;

- постоянную или временной прописку в стране.

Постоянная заработная плата не входит в список основных требований, но является существенным плюсом для потенциального заемщика. Аналогичная ситуация обстоит с постоянной занятостью.

В каком банке выгодные предложения?

Самые лучшие варианты размещены на странице. Некоторые предложения собраны в таблице далее.

Наименование банка и программы

Райффайзенбанк – Кредит на автомобиль

До 3 млн руб по ставке от 15.99 процентов на срок до 60 месяцев

Не более 1 млн руб на 84 месяца под ставку от 10% в год

Открытие – Кредит на автомобиль

От 11.9% в год, не более 5 млн руб на 60 месяцев

От 150 тыс. руб по ставке 16 процентов на период до 84 месяца

Не более 7.5 млн руб, от 15.9% в год, на период до 60 месяцев

Как оформить автокредит под залог?

Получить средства на покупку машины можно в отделении банка или на его официальном сайте. Чтобы подать заявку и получить одобрение в кратчайшие сроки, посетите наш финансовый портал. Как заполнить запрос на выдачу:

- перейдите на эту страницу и выберите желаемое предложение;

- заполните обязательные поля данными;

- пошлите запрос в банк и дождитесь одобрения;

- подтвердить параметры договора с помощью SMS-кода;

- сходите в офис для подписания документов.

Часто задаваемые вопросы

Это тип целевого кредитования, при котором до момента оплаты задолженности машина находится в обременении. Ее нельзя продать, обменять, подарить или сдать в аренду без согласования с банком.

Это хороший способ увеличить шансы на одобрение. При своевременном погашении оформление сделки не сопряжено с рисками.

При несвоевременном погашении банк может забрать машину для реализации и закрытия задолженности. Также клиент ограничен в проведении операций с транспортом.

Не нашли ответа на интересующий вас вопрос? Задайте его нашим экспертам, и ответ придет вам на email

Как обманывают автовладельцев при получении кредита под залог автомобиля

Все статьи Новости Автокода Автоновости Видео Авторынки Разное Пресс-релизы Купить за xxx рублей Лайфхаки покупателям Обзоры б/у авто Лайфхаки продавцам Рейтинги Отзывы владельцев Противостояние моделей Тест-драйвы

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

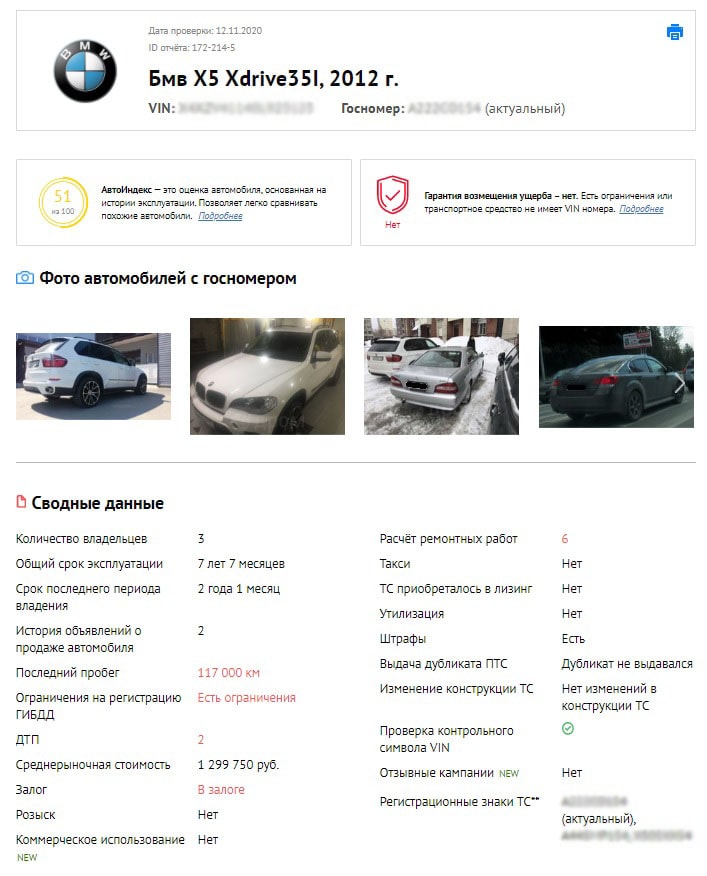

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Кредит под залог автомобиля

Обеспеченные кредиты наличными в большинстве случаев оформить легче, чем необеспеченные. Банки могут выдвигать к заемщикам более лояльные требования или не настаивать на официальном подтверждении дохода. Эксперт в банковской сфере Клавдия Трескова для сервиса Бробанк.ру составила рейтинг российских банков, которые выдают кредит наличными под залог автомобиля. Чтобы найти предложение, которое подходит именно вам, воспользуйтесь фильтром с указанием своих параметров.

| Макс. сумма | 3 000 000 Р |

| Ставка | От 14,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

5,9% в пятый год действия договора

| Макс. сумма | 6 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 1 мин. |

| Макс. сумма | 299 999 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 40 000 руб. |

| Возраст | 20-85 лет |

| Решение | 2 мин. |

| Макс. сумма | 7 500 000 Р |

| Ставка | От 15,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | 2 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 13,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 20-70 лет |

| Решение | От 10 минут |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 19,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 25-70 лет |

| Решение | За 1 мин. |

АКЦИЯ! Полгода без %

| Макс. сумма | 5 000 000 Р |

| Ставка | От 0,01% |

| Срок кредита | До 5 лет |

| Мин. сумма | 20 000 руб. |

| Возраст | От 20 лет |

| Решение | 5 минут |

| Макс. сумма | 1 000 000 Р |

| Ставка | От 24% |

| Срок кредита | До 3 лет |

| Мин. сумма | 300 000 руб. |

| Возраст | 21-60 лет |

| Решение | 30 мин. |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 9.9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 200 000 руб. |

| Возраст | 20-85 лет |

| Решение | От 2 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 26% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 26,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | От 22 лет |

| Решение | От 10 минут |

| Макс. сумма | 5 000 000 Р |

| Ставка | От 11,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | 21-68 лет |

| Решение | От 3 минут |

| Макс. сумма | 275 000 Р |

| Ставка | От 4,99% |

| Срок кредита | До 13 мес. |

| Мин. сумма | 100 000 руб. |

| Возраст | 22-75 лет |

| Решение | До 1 дня |

Статьи о кредитах

Отзывы о кредитах

Прошёл все три этапа за два года. Кредиты на 10т., 20т., 60т., Выполнял все условия по халве и кредитным продуктам. Ежемесячно получал все бонусы и проценты. Всегда на карте лежало/и сейчас лежит миллион рублей. Дикая переплата по всем трём кредитам. По заверш. Показать полностью

Добрый день! Хочу оставить отзыв о худшем банке в России — Тинькофф. Из года в год пользовался банком: — Премиальная карта — Тинькофф инвестиции — Вклады — Банковские карты — Кредитная карта И т.д. Недавно мне заблокировали карту. Причин не г. Показать полностью

Одобрили кредит под залог на нужную сумму всего по двум документам! По мне, так просто идеальный банк в плане быстрого кредитования. Ценят время клиентов, почти все онлайн сделал, один раз только в офис пришлось приехать.

Самый ужасный банк что вообще есть,мошенники. Люди не советую.

Очень удобно вся процедура получения кредита сделана. Никто не требует кучу бумажек бегать собирать. Просто по паспорт подаешь заявку, и уже в скором времени получаешь ответ. Мне одобрили безо всяких там дополнительных страховок, хотя и сумма была нехилая дово. Показать полностью

Пробовала оформить кредит наличными отказали, из из плохо кредитной истории

Банк хороший сотрудничаю около года по дебетовой карте но не так часто планирую подъехать в офис на оформление кредита благо отделение рядом. У меня знакомый брал выплатил условия приемлимые да и банк не дракон как другие многие встань скойки после операции и . Показать полностью

Ставка 11.6% по факту с обязательной страховкой, которая дороже рынка в несколько раз окончательная стоимость кредита больше 18%. При отказе от страховки ровно эта же сумма и выходит. По телефону менеджеры объяснить ни чего не могут, придет человек с договором. Показать полностью

Займы под залог автомобиля представляют банки, МФО и ломбарды. Потенциальный заемщик может обратиться в организацию, которая предлагает такие программы, и уточнить детали кредитования лично или дистанционно. Кредитор проведет оценку транспортного средства и озвучит сумму, которую готов выдать в кредит, под залог предложенного автомобиля. Оценочная стоимость залога имеет решающее значение, как для кредитора, так и для собственника авто.

- Что представляет собой кредит под залог автомобиля

- Какие документы нужны для оформления займа под залог авто

- Особенности договора с залогом

- Условия кредитования под залог машины

- Методология отбора кредитов под обеспечение ТС

- ТОП 8 банков, в которых можно получить кредит под залог авто

- Заем под залог транспортного средства от Локо-банка

- Кредит под залог автомобиля от банка Зенит

- Кредит под залог транспортного средства от банка Форштадт

- Кредит под залог авто Тинькофф банк

- Заем под залог автомобиля в АТБ

- Кредит под залог транспортного средства от Совкомбанка

- Кредит под залог авто в банке Восточный

- Кредит от Фора-банка под залог автомобиля

- Сравнение банков с самой большой кредитной суммой

- Банки с наибольшим сроком кредитования

- Как оформить кредит под залог автомобиля

- Требования к заемщику и транспортному средству

- Как погасить заем и выкупить автомобиль

- Преимущества и недостатки кредита под залог автомобиля

- Автор обзора

Что представляет собой кредит под залог автомобиля

Кредит под залог автомобиля – это заем, при котором автотранспорт заемщика выступает для банка гарантией возврата средств. Риск банка снижается, поэтому заемщик может получить более низкую процентную ставку либо одобрение заявки даже при кредитной истории с нарушениями.

Многие российские банки работают с поданными онлайн-заявками через официальный сайт компании. Предварительное решение также выносят дистанционно. В случае одобрения можно переходить к сбору документов и заключению договора.

Кредиты с автомобилем в качестве залога бывают:

- С залогом транспортного средства. В таком случае автомобиль до полной выплаты кредита будет находиться на платной автостоянке.

- С залогом ПТС. Автомобиль остается у владельца. Транспортом может пользоваться во время всего периода выплат, но паспорт на машину находится у банка.

Некоторые банки, МФО и ломбарды допускают оформление автомобиля в залог по генеральной доверенности и по праву собственности.

Какие документы нужны для оформления займа под залог авто

Для оформления кредита под залог автомобиля понадобятся такие документы:

- общегражданский паспорт;

- водительское удостоверение;

- документы на автомобиль: техпаспорт и регистрационное свидетельство;

- если автомобиль куплен в браке и брачного договора нет, то согласие второго супруга на оформление ТС в залог;

- необходимо наличие ОСАГО и желательно каско;

- доверенность, оформленная у нотариуса, на залог автомобиля, если владелец транспортного средства не заемщик, а другое лицо.

В некоторых случаях кредитор может запросить у заемщика второй комплект ключей от авто.

В банке потенциальный заемщик заполняет анкету-заявление, где указывает личные данные, контакты, место работы и размер заработка. Чем больше уровень дохода, тем выше вероятность одобрения кредита. Но не стоит вписывать сведения, которые не соответствуют действительности. Банк проверяет всю информацию о заемщике, и если выявят несовпадения, в кредите откажут. Кроме того могут внести в черный список банка и сотрудничество с этой компанией будет впоследствии невозможно.

Получить деньги в кредит под залог авто можно не только в банках и МФО, но и в ломбардах. Обычно такие учреждения предъявляют меньше требований к заемщику и машине. Чаще всего для получения займа хватает паспорта гражданина РФ, ПТС и документов о праве собственности на автомобиль.

Не все автомобили могут принять в качестве залога. Кредитор не одобрит заем, если автомобиль находится в аварийном состоянии, не растаможен, не состоит на регистрационном учете или уже выступает обеспечением по другому кредиту. В отдельных случаях установлены ограничения и по возрасту автомобиля – в среднем это 7-15 лет.

Особенности договора с залогом

В договоре о кредитовании под залог автомобиля прописывают все условия сделки. В документе обязательно указывают:

- Период кредитования под залог авто.

- Право клиента на продление этого срока.

- Способы погашения задолженности.

- Возможность и условия досрочной выплаты всей суммы кредита.

- Право на выдачу заемной суммы по доверенности с залогом.

- За чей счет проведут оценку стоимости автомобиля.

Но только договором оформление кредита под залог автомобиля не ограничивается. Понадобится составить и подписать акт приема-передачи транспорта. А также обозначить, как банк будет возмещать ущерб клиенту, если автомобиль получит повреждения в случае неправильного содержания. В ломбарде оформляют также залоговый билет и генеральную доверенность на сотрудника ломбарда.

Условия кредитования под залог машины

Максимальный размер займа банки определяют индивидуально для каждого клиента в зависимости от транспортного средства, предложенного в качестве обеспечения. Для оценки автомобиля создают комиссию из специалистов кредитного и страхового учреждения. Исходя из полученных результатов, определяют максимальную сумму возможного кредита. Как правило, она не превышает 60-80% от оценочной стоимости автомобиля.

Если заемщик не успевает погасить задолженность до окончания срока по договору, некоторые ломбарды идут навстречу клиенту. Они продлевают период выплат на определенное время, после того как будут внесены проценты за предыдущий период. Банки и МФО на такие уступки не идут. Штрафы и пени начинают начислять с первого дня просрочки по условиям, которые указаны в кредитном договоре.

Решение о предоставлении кредита банки принимают за 1-2 дня, реже срок занимает до 5-7 дней. Срок кредитования обычно составляет от 1 года до 5 лет. Ломбарды могут предоставить заем и на более длительный период. Но установленные в них ставки могут быть менее выгодными для заемщика, чем в банке. Также ломбарды гораздо чаще лишают клиента возможности пользоваться автомобилем, оставляя его на своей специализированной стоянке.

Кредитные учреждения процентные ставки устанавливают индивидуально. По этому показателю кредит под залог автомобиля может оказаться для клиента выгоднее, чем обычный потребительский заем. Ставка по обеспеченным кредитам ниже, потому что наличие залога уменьшает риски кредитора. Обычно процентная ставка составляет от 10% до 12%.

Методология отбора кредитов под обеспечение ТС

Взять кредит под залог транспорта можно в нескольких российских банках. В составленном рейтинге определяющим критерием выбрана минимальная процентная ставка. Другими решающими факторами стали – надежность банка, сумма и срок кредитования.

Банки оформляют несколько программ кредитования с залогом автомобиля:

- , в залог оставляют новый или подержанный автомобиль, который покупают при посредничестве банка; также могу оформить под залог ранее купленного автомобиля;

- кредитование под залог автомобиля, который был куплен и оформлен на заемщика до обращения в банк.

В составленном рейтинге упор сделан на последний вид кредитования. Для программ рефинансирования и автокредитования составлены отдельные рейтинги на страницах сервиса Бробанк.

ТОП 8 банков, в которых можно получить кредит под залог авто

Рейтинг российских банков по процентной ставке на кредит с залогом автомобиля:

| Банк | Минимальная процентная ставка | Максимальная сумма кредитования | Срок кредитования |

| Локо-банк (на сайте банка) | 8,4% | 5 млн рублей | До 7 лет |

| Банк Зенит (на сайте банка) | 9% | 5 млн рублей | От 2 до 7 лет |

| Банк Форштадт (на сайте банка) | 10,9% | 300 тысяч рублей | От 6 месяцев до 7 лет |

| Тинькофф банк | 11% | 3 млн рублей | До 5 лет |

| АТБ (на сайте банка) | 12,8% | 3 млн рублей | До 5 лет |

| Совкомбанк (на сайте банка) | 16,9% | 1 млн рублей | До 5 лет |

| Банк Восточный | 18% | 5 млн рублей | От 1 года до 5 лет |

| Фора-банк | 24% | 1 млн рублей | От 6 месяцев до 3 лет |

Подробные условия, тарифы, требования к заемщикам и залоговому имуществу можно узнать на официальных сайтах указанных банков.

Заем под залог транспортного средства от Локо-банка

Условия оформления кредита под залог машины от Локо-банка:

- Процентная ставка – от 8,4%. При оформлении кредита онлайн ставка снижается на 0,5%.

- Максимальная сумма кредита – 5 млн рублей, минимальная – 300 тыс. рублей.

- Срок кредитования – до 7 лет.

- Валюта займа – российские рубли.

Требования, которые банк предъявляет к заемщикам:

- наличие гражданства Российской Федерации;

- минимальный возраст – 21 год, максимальный на дату последней выплаты – 70 лет;

- наличие официального трудоустройства: общий стаж – минимум 1 год, стаж на текущем месте работы – от 4 месяцев;

- наличие постоянной регистрации в регионе, где размещены представительства банка.

При оформлении кредита нужен паспорт гражданина РФ, заявление на получение займа и справка 2-НДФЛ о подтверждении дохода.

Кредит под залог автомобиля от банка Зенит

Условия по кредиту под залог транспортного средства от банка Зенит:

- Процентная ставка – от 9%.

- Период кредитования – минимум 2 года, максимум 7 лет.

- Минимальная сумма кредита для Москвы и жителей Подмосковья – 300 тыс. рублей, для остальных регионов – 150 тыс. рублей. Доступная максимальная сумма одинакова на всей территории страны – 5 млн рублей.

- Валюта кредита – российские рубли.

Требования к заемщику у банка Зенит:

- наличие гражданства РФ;

- наличие регистрации в том регионе, где работают офисы банка;

- стабильный доход;

- возрастные ограничения для мужчин – от 22 до 60 лет, для женщин – от 22 до 55 лет.

Требования к автомобилю в качестве залога:

- Автотранспорт относится к иномаркам категории «В».

- Машина находится в собственности заемщика.

- Максимальный возраст автомобиля – 15 лет.

- На автомобиль не наложены другие обременения на момент оформления кредита.

- Исправное состояние транспортного средства.

При оформлении кредита нужен паспорт, ксерокопия документа, который подтверждает трудоустройство, декларация 2-НДФЛ или справка по форме банка о доходах. Кроме того потенциальный заемщик пишет заявление на получение займа. Подать заявку на кредит можно на официальном сайте банка Зенит.

Кредит под залог транспортного средства от банка Форштадт

Тарифы по кредиту под залог автомобиля в банке Форштадт:

- Процентная ставка по кредиту – от 10,9%.

- Сумма кредита – от 100 тыс. рублей до 300 тыс. рублей.

- Срок кредитования – от 6 до 84 месяцев.

- Валюта по кредиту – российские рубли.

Требования, которые предъявляет банк к заемщикам:

- наличие гражданства Российской Федерации;

- возраст – от 21 года до 75 лет;

- постоянная регистрация на территории, где открыты представительства банка Форштадт;

- стаж работы на текущем месте – не менее 6 месяцев.

Чтобы оформить кредит в банке Форштадт, понадобится паспорт РФ, заявление на кредит, ксерокопия трудовой книжки, документы, подтверждающие заработок. Кроме того нужны документы на автомобиль, который оформят в качестве залога.

Кредит под залог авто Тинькофф банк

Для получения займа не нужно подтверждать размер заработка, понадобится только паспорт заемщика, СТС и ПТС. При этом банк не забирает ПТС и автомобиль. Владелец может продолжать пользоваться своим транспортным средством на весь период кредитования.

Требования к заемщику в Тинькофф банке:

- минимальный возраст – 18 лет, максимальный – 70 лет;

- наличие гражданства Российской Федерации с постоянной или временной пропиской на территории России.

При этом заемщику не обязательно быть собственником автомобиля, который оставляют в залог. Транспортное средство, выступающее обеспечением, должно быть в исправном состоянии, допустимый возраст – не более 15 лет.

Чтобы оформить кредит в банке, заполните заявку на сайте и дождитесь решения банка. После этого менеджер перезвонит и договорится о встрече. Сотрудник банка привезет все необходимые документы и карту с доступной суммой. В течение 1 дня банк оплатит пошлину и зарегистрирует залоговый автомобиль. После этого деньги станут доступными заемщику.

Заем под залог автомобиля в АТБ

Условия по кредиту под залог транспортного средства в Азиатско-Тихоокеанском банке:

- Процентная ставка по займу – от 12,8%.

- Наименьшая сумма кредита – 1 млн рублей, наибольшая сумма – 3 млн рублей.

- Валюта кредита – российские рубли.

- Период кредитования – до 5 лет.

Требования к заемщику:

- возрастные ограничения – от 25 до 65 лет;

- наличие гражданства Российской Федерации;

- наличие временной регистрации в регионе обращения и постоянной регистрации в любом регионе, где действует банк.

При оформлении кредита нужен паспорт РФ, справка 2-НДФЛ, ПТС, свидетельство о регистрации и страховой полис.

Кредит под залог транспортного средства от Совкомбанка

Тарифы по кредиту под залог автомобиля от Совкомбанка:

- Минимальная сумма займа – 150 тыс. рублей. Максимальная – 1 млн рублей.

- Кредит можно оформить на срок до 60 месяцев.

- Процентная ставка от 16,9% до 21,9%.

- Валюта кредита – российские рубли.

Требования в Совкомбанке к заемщику:

- возраст – от 20 до 85 лет;

- наличие официального трудоустройства;

- паспорт гражданина России с постоянной регистрацией на территории страны;

- наличие личного номера телефона для связи с банком.

Автомобиль, который будет оставлен в качестве залога, не должен быть старше 19 лет. По этому показателю предложение Совкомбанка одно из самых выгодных среди других российских банков. Также машина должна быть в исправном состоянии и без обременений.

После завершения выплат по кредиту, можно рассчитывать на пересчет процентной ставки под 9,9%. Но только при выполнении двух условий:

- Не было просрочек по выплатам и другим платежам банку.

- Погашение проходило строго по графику без досрочных платежей.

Если условия выполнены сотрудники банка пересчитают сумму и зачислят разницу на счет в банке.

Оформить заявку и взять кредит под залог авто можно на официальном сайте Совкомбанка. При посещении офиса возьмите паспорт, страховое свидетельство, удостоверение водителя и ксерокопию трудовой книжки.

Кредит под залог авто в банке Восточный

Тарифы на кредит наличными под залог транспортного средства в банке Восточный:

- Процентная ставка – от 18%.

- Минимальна сумма кредита – 150 тыс. рублей, максимальная – 5 млн рублей.

- Период кредитования – от 1 года до 5 лет.

- Валюта кредита – российские рубли.

Требования, которые банк предъявляет к заемщикам:

- возраст – от 21 года до 75 лет;

- наличие гражданства РФ;

- заемщик должен стать ВИП-клиентом банка.

Требования к автомобилю под залог:

- Авто должно быть собственностью заемщика, его супруга или детей.

- В залог принимают только легковые автомобили.

- Период эксплуатации авто – не больше 7 лет с учетом срока кредита.

- На транспортное средство не должны быть наложены обременения.

Для оформления кредита понадобятся паспорт, заявление, документ, который подтвердит трудоустройство, документ о подтверждении прав собственности на авто, ПТС. Оформить заявку и получить предварительный ответ банка можно на официальном сайте.

Кредит от Фора-банка под залог автомобиля

Тарифы на кредит под залог транспортного средства в Фора-банке:

- Процентная ставка – от 24% до 26%.

- Минимальная сумма займа – 300 тыс. рублей, максимальная – 1 млн рублей.

- Валюта кредитования – российские рубли.

- Срок выплат по кредиту – от 6 месяцев до 3 лет.

Страхование жизни заемщика осуществляется по его личному желанию, но страховать транспортное средство придется обязательно.

Дисконты при залоге автомобиля:

- для отечественных автомобилей младше 3 лет — дисконт 30%;

- для иномарок младше 6 месяцев — 30%, от 6 до 36 месяцев — 40%, от 36 месяцев до 60 — 50 %.

Автомобиль должен быть в исправном состоянии и без обременений. Заявку рассматривают в течение 3 дней. Одобренная заявка действует до 1 месяца. Залогодателем может выступать супруг заемщика, если он выступает поручителем.

Требования к заемщику:

- наличие гражданства России;

- минимальный возраст – 21 год, максимальный – 55 лет для женщин и 60 для мужчин;

- непрерывный стаж работы на последнем месте — 6 месяцев;

- регистрация и основное место работы в регионе присутствия банка;

- отсутствие отрицательного кредитного рейтинга;

- документы на автомобиль, который оформляется в злог.

При оформлении кредита с залогом ТС понадобится паспорт, свидетельство о заключении брака, водительское удостоверение, 2-НДФЛ, копия трудовой книжки. Банк может запросить дополнительные документы.

Сравнение банков с самой большой кредитной суммой

Банк Восточный и Локо-банк предлагают заемщикам наибольшую сумму кредита – 5 млн рублей. При этом учитывайте, максимальная сумма может быть ограничена стоимостью автомобиля. Сравнение условий по кредитам банков Восточный и Локо-банка:

| Условия |  Банк Восточный |  Локо-банк (на сайте банка) |

| Минимальная процентная ставка | 18% | 8,4% |

| Минимальная сумма кредита | 150 тыс. рублей | 300 тыс. рублей |

| Возрастные ограничения для заемщика | От 21 года до 75 лет | От 21 года до 70 лет |

| Максимальный срок кредитования | 5 лет | 7 лет |

Если автомобиль оценят в 2 млн рублей, рассчитывать на одобрение суммы в 5 млн или даже 2 млн рублей бессмысленно. Заемщику не выдадут сумму больше 1,5 млн рублей. Подать заявку на рассмотрение можно через официальные сайты банков.

Банки с наибольшим сроком кредитования

Оформить кредит наличными с залогом авто на наибольший срок кредитования предлагают:

- Банк Фортштадт – до 7 лет;

- Банк Зенит – до 7 лет.

Сравнение условий и тарифов по кредиту наличными с обеспечением:

| Условия |  Банк Форштадт (на сайте банка) |  Банк Зенит (на сайте банка) |

| Минимальная процентная ставка | 10,9% | 9% |

| Минимальная сумма кредита | 100 тыс. рублей | 300 тысяч для жителей столицы и области или 150 тысяч рублей для всех остальных |

| Максимальная сумма займа | 300 тыс. рублей | 5 млн рублей |

| Возрастные ограничения заемщика | От 21 года до 75 лет | 22-60 лет для мужчин, 22-55 лет для женщин |

Залоговый автомобиль должен находиться в исправном состоянии, чтобы по нему можно было оформить кредит. Заполнить анкету можно онлайн на официальных сайтах банков Фортштадт и Зенит.

С точки зрения возрастных ограничений кредитование в банке Форштадт более привлекательно, чем в банке Зенит. Однако оба банка однозначно проигрывают условиям в Совкомбанке, где кредитуют до достижения возраста 85 лет. Кроме того все приведенные в рейтинге банки проигрывают Совкомбанку по допустимому возрасту закладываемого автомобиля. Уровня выше 19 лет, нет ни у одного из них. Ближе всего к этому показателю Тинькофф банк и Зенит, где допустим год выпуска в 15 лет до даты подачи заявки.

Следует помнить, что максимальная сумма, срок, процентная ставка и возраст заемщика зависят не только от диапазонов, которые указаны в условиях банка. Решающим фактором будет – ликвидность залога, то есть то, насколько его быстро и дорого можно продать. Чем новее автомобиль, лучше кредитная история заемщика и выше его официальные доходы, тем более привлекательные условия одобрит банк.

Как оформить кредит под залог автомобиля

Для получения одобрения и оформления залогового кредита:

- Выберите банк. Изучите все предложения и условия кредитования, которые есть на рынке. Внимательно просматривайте и требования к заемщику, так как при несоответствии им в кредитовании откажут. Обратите на программы кредитования в вашем городе. Возможно региональный банк, который популярен у местного населения, предлагает более выгодные условия, чем другие более популярные российские банки.

- Заполните онлайн-анкету на оформление кредита. Ответ от банка чаще всего приходит течение нескольких часов или дней. После этого пообщайтесь с менеджером банка, предоставьте данные, задайте интересующие вопросы. Уточните, каким способом выдают деньги – наличными, на карту этого или любого другого банка. Не торопитесь соглашаться, возможно, по заявке в другом банке вам предложат более выгодную процентную ставку или автомобиль оставят в пользование.

- Выясните все доступные способы погашения кредита. Обратите внимание на филиальную сеть или партнерские программы. Может оказаться так, что выбранный вами банк предлагает только один вариант бесплатного погашения кредита в офисах своей компании, но ближайший из них находит очень далеко. В этом случае имеет смысл поискать другой банк-кредитор или согласиться на предложение финучреждения с широкой партнерской сетью.

- Посетите отделение банка для предоставления документов. После проверки документов банк проведет оценку залогового имущества, в данном случае автомобиля, и сообщит сумму, которую вам готовы выдать в кредит.

- Заключите кредитный договор, оформите страховку на автомобиль и передайте транспортное средство или ПТС на хранение банку.

Каждый банк устанавливает перечень требований к машине, которую допускается оставить в залог, поэтому найдите и изучите эту информацию. Особенно пристальное внимание уделите возрасту ТС. Если указано, что авто не может быть старше 7 лет с учетом периода кредитования, это значит, что при оформлении кредита сроком 3 года в момент подачи заявки машине должно быть меньше 4 лет.

Требования к заемщику и транспортному средству

Банк обязательно предъявляет требования к заемщику. Получить кредит без проверки и соблюдения каких-либо условий не получится. Итоговые требования у кредиторов разные, но основные выглядят так:

- Заемщик с паспортом гражданина РФ с постоянной или временной регистрацией на территории России.

- Возраст – от 18-21 года до 65-75 лет.

Некоторые банки не требуют подтверждать официальное трудоустройство и наличие постоянного дохода.

Требования к автомобилю, который будет передан в залог, в качестве обеспечения:

- Банки не примут автомобиль, который куплен в кредит, и выплаты за него еще продолжаются.

- Также транспортное средство не должно уже находить в залоге и выступать обязательством по какому-либо другому договору.

- Автомобиль должен быть растаможен.

- Машина не в аварийном состоянии.

- Большинство банков и ломбардов не принимают автомобили, произведенные до 2005 года.

При этом в залог некоторые банки принимают не только легковые автомобили, но и другие ТС. В качестве обеспечения могут оформить грузовой или водный транспорт.

Как погасить заем и выкупить автомобиль

По договору с залогом ТС могут быть указаны различные способы погашения задолженности. Некоторые ломбарды назначают проценты только за реальное количество дней, когда заемщик пользуется кредитными средствами. Другие предлагают возможность досрочной выплаты долга и выкупа автомобиля из залога. При этом не придется выплачивать штраф.

В банках за частичное или полное досрочное погашение кредита с залогом не устанавливают пени или штрафы. Но, например, в Совкомбанке такое решение лишит заемщика возможности рассчитывать на пересчет процентной ставки и зачисления разницы. Важно заранее подсчитать итоговую экономию. Если запланировано погасить кредит за несколько месяцев, это решение будет выгоднее, чем выплата процентов 5 лет и последующая компенсация разницы.

Каждый российский банк обязан предоставить клиенту хотя бы один способ бесплатного погашения кредита. Как правило, это взнос наличными в терминалах и банкоматах с функцией cash-in своего банка, а также в кассах обслуживающего банка. Некоторые кредиторы заключают партнерские соглашения с другими финучреждениями. Тогда можно бесплатно вносить деньги на банковский счет или привязанную к нему карту через партнерские филиалы или технические устройства. Полный перечень платных и бесплатных способов погашения банки публикую на своих официальных сайтах. Бесплатные варианты они дублируют в кредитном договоре.

Условия содержания автомобиля в залоге у банков отличаются. Обычно за наиболее привлекательные варианты хранения транспортного средства приходится платить дополнительно. Многие банки назначают оплату за оценку автомобиля, страховку и пребывание на автостоянке во время выплаты кредита. Все эти затраты повышают итоговую стоимость кредитования.

Те банки, которые оставляют автомобиль в пользование владельцу, обязывают оформить каско. Таким способом они минимизируют риски на случай ДТП, кражи или любой другой порчи заложенного имущества.

Преимущества и недостатки кредита под залог автомобиля

Оформление займа под залог автомобиля – выгодная сделка для обеих сторон. У банка остается гарантия, что заемщик не захочет расставаться со своим имуществом, поэтому будет гасить кредит качественно. А заемщик получает более привлекательные условия кредитования, по сравнению с необеспеченными кредитами.

У кредитования под залог ТС такие преимущества:

- Быстрое оформление. В некоторых случаях получить деньги можно в день написания заявления или на следующий день.

- Обеспечение сохранности авто. Автомобиль обязательно страхуют и ставят на охраняемую автостоянку. Если с машиной что-то случится, ее владелец получит денежную компенсацию от кредитора.

- Низкие процентные ставки. По сравнению с обычным потребительским кредитом заем под залог автомобиля более выгоден, так как у банка снижаются риски не получить средства.

- Можно оформить кредит без подтверждения официального дохода, трудоустройства и привлечения поручителей.

- Можно получить кредит без подтверждения цели, на которую будут потрачены заемные средства.

- Высокая вероятность одобрения кредита по сравнению с необеспеченными займами.

Несмотря на большое количество преимуществ, минусы у такого вида кредитования тоже есть:

- существует риск потерять транспортное средство, если не выплачивать кредит и допускать большие просрочки;

- не выдадут кредит на сумму, превышающую стоимость автомобиля;

- для получения кредита нужно собрать больше документов, чем при оформлении потребительского займа;

- в некоторых случаях автомобиль придется оставить банку, пользоваться им на период выплат невозможно; , подарить, обменять или совершать некоторые другие действия в период выплат по кредиту.

Перед тем, как оформлять кредит, оцените все преимущества и недостатки такой сделки. Помните, длительное нарушение сроков по выплате займа дает право банку реализовать залог. Автомобиль продадут с торгов и закроют накопленную задолженность. Поэтому не допускайте просрочек, чтобы не лишиться имущества.

Автор обзора

Аналитик банковских продуктов Клавдия Трескова 15 лет работала в банке с частными клиентами и корпоративным бизнесом. Такой опыт позволяет ей выявлять скрытые нюансы разных кредитных продуктов, которые предлагают финучреждения. Сервис Бробанк.ру заинтересован в максимальном удовлетворении интересов своих пользователей, в том числе и по качественному консультированию. Поэтому все рейтинги и обзоры составлены с учетом целей и задач потребителей, без навязывания какой-то одной кредитной организации или банковского продукта.

Частые вопросы

Банки смотрят на клиента в совокупности, а не только с точки зрения наличия залога. Конечно, обеспеченный кредит оформить легче, чем без обеспечения. Однако кредитная история, уровень платежеспособности, наличие текущих долгов и обременений сыграют важную роль. Если у клиента на данный момент оформлена ипотека, потребительский заем и взят товар в рассрочку, получить одобрение на кредит с залогом автомобиля будет сложно. Если кредит и одобрят то под высокую процентную ставку, маленькую сумму и на непродолжительный срок. В тех ситуациях, когда нужна большая сумма, а с кредитной историей и платежеспособностью все в порядке, понизить процентную ставку сможет привлечение поручителя или нескольких созаемщиков.

Банк кредитует не под любое имущество, а только под высоколиквидное, то есть такое, которое легко и быстро купят, потому что на него будет спрос. Если в залог оформлен автомобиль, он только частично страхует риски банка. В случае отказа клиента от выплаты задолженности, машину придется продавать. Судебные тяжбы с заемщиком, участие в торгах – увеличивают расходы банка. Поэтому на это должно уйти как можно меньше времени и денег. Кроме того каждый день хранения залога увеличивает затраты финучреждения. Также уменьшается первоначальная стоимость автомобиля, даже если он стоит на стоянке и хранится в хороших условиях. Значит, продать его со временем по той же цене, которая была выдана заемщику, не получится. Поэтому банки и не выдают 100% от суммы, которую установит оценщик и страховая компания, а оставляет запас в 20-40% на покрытие возможных затрат.

По российскому законодательству имущество, находящееся в залоге, при определенных условиях может быть использовано для компенсации расходов кредитора. Но при этом преимущественное право будет у того, кто первый оформлял залог. Второй и все последующие залогодержатели смогут претендовать только на сумму, которая останется после продажи залога и компенсации долга первому залогодержателю. Такое положение вещей не устраивает банк, в котором хотят предложить авто с обременением. Поэтому кредиторы отказывают заемщикам в оформлении займа с обеспечением имуществом, которое уже было заложено.

Продать залоговое имущество можно только с согласия залогодержателя, если только другое не было установлено договором. Поэтому продать машину, которая выступала обеспечением по кредитному договору можно, если банк-кредитор разрешит такую сделку. Но банки чаще отклоняют подобные заявки клиентов. Поэтому заемщикам приходится искать другие пути выхода из ситуации. Самый простой вариант – закрыть кредит, снять обременение и после этого продавать автомобиль. При этом не важно, какие средства будут использованы для погашения – деньги, одолженные у родственников, микрозаем, взятый в МФО, потребительский кредит или сумма снятая наличными с кредитной карты.

Некоторые российские банки выдают кредиты с обеспечением без подтверждения официального трудоустройства и уровня заработной платы. Но в этом случае условия, которые предложит кредитор, будут не самыми выгодными – срок коротким, сумма маленькой, а ставка высокой. Если заемщик сможет доказать, что доходы у него стабильные, хотя и неофициальные, и материальное положение устойчивое, шансы одобрения заявки и увеличения суммы повышаются. Для доказательства платежеспособности можно использовать выписки по дебетовым картам, документы на другую собственность, выписки по вкладам или инвестиционным счетам.

Клавдия Трескова – эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Источник https://bankiros.ru/autocredits/pod-zalog

Источник https://avtocod.ru/blog/post/kak-obmanyvayut-avtovladelcev-pri-poluchenii-kredita-pod-zalog-mashiny

Источник https://brobank.ru/kredit-pod-zalog-avtomobilya/