Какой бывает обман по автокредиту – чего стоит опасаться?

Автокредит практически всегда предполагает получение достаточно большого займа, поэтому важно крайне внимательно подойти к оформлению подобной сделки. Покупателя поджидают различные варианты обмана, как со стороны продавцов, так и со стороны банков. Не всегда речь идёт о прямом мошенничестве, иногда клиента вынуждают согласиться на невыгодную сделку чисто законными путями. Что делать, чтобы не стать жертвой обмана?

Варианты нечестных кредитных сделок

Первое, с чем может столкнуться клиент – не вполне честная игра со стороны банков. Слишком заманчивые рекламные предложения всегда должны вызывать настороженность: банк не станет работать в убыток себе, особенно, если речь идёт об очень крупной сделке.

Низкий процент и невысокие требования к клиентам могут скрывать за собой очень дорогие условия кредита. Такие доступные и привлекательные автокредиты — в чем обман со стороны банков ожидать?

- Начисление разнообразных комиссий: не все знают, что банки с недавнего времени вообще не имеют права взимать какие-то дополнительные платежи с клиентов. Платой за предоставление займа являются начисленные проценты, а открывать счёт и переводить на него деньги банки должны бесплатно. Если вам предлагают оплачивать какие-то дополнительные услуги, сотрудничать с ним не стоит: даже 0,5% каждый месяц приводят к существенному увеличению переплаты, если кредит берётся на долгий срок.

- Еще один распространённый обман при автокредите касается первоначального взноса: реклама утверждает, что кредит выдаётся без авансового платежа, а в банке выясняется, что клиент все равно должен внести какую-либо сумму, которую просто по-другому назвали.

- Уже много раз в СМИ поднималась тема «мелкого шрифта»: кредитный договор представляет собой сложный многостраничный документ, и если поместить самую важную информацию в конце, набрав её мелкими серыми буквами, велика вероятность, что клиент вообще не обратит на неё внимание. В результате на договоре ставится подпись, а потом выясняется, например, что ставка оказывается значительно большей.

Важное правило: в кредитном договоре ОБЯЗАТЕЛЬНО на видном месте чётким шрифтом должна быть указана полная итоговая переплата, а в графике должны быть отражены конкретные размеры ежемесячного платежа. Если их нет, а менеджер банка отказывается назвать точную итоговую сумму, нельзя подписывать такой договор.

- Серьёзный обман автокредита: Мелким шрифтом в договоре указывается, что банк оставляет за собой право изменения ставки в одностороннем порядке. В результате первый год ставка действительно будет низкой, а в дальнейшем банк объявит о тяжёлой ситуации, из-за которой ставка увеличится сразу на несколько процентов.

Какими способами избежать нечестной сделки

Единственный способ избежать банковского обмана – предельно внимательно читать договор и не стесняться задавать вопросы менеджерам. Если вам не хотят что-то рассказывать, не идут на контакт и не отвечают на вопросы – лучше поискать другую кредитную организацию, благо выбор сейчас достаточно большой.

Не рекомендуется обращаться в новые банки с непроверенной репутацией: крупные организации обычно дорожат уже наработанной репутацией, поэтому шансы на обман в них ниже.

Всегда выгоднее анализировать и сравнивать не менее трёх кредитных программ. Не поленитесь сложить сумму всех взносов и сравнить ее с указанной итоговой стоимостью кредита. Часто выясняется, что реальная сумма выше, так как банк втихомолку начислил какой-либо дополнительный платёж или скрытую комиссию.

Когда выплаты завершены, в банке обязательно нужно получить документ о том, что кредит полностью погашен, и у организации не осталось претензий к заёмщику. Если этого не сделать, то информация в бюро кредитных историй может прийти с опозданием, и вы не сможете получить никой новый заём.

Обманы, связанные с получением кредитов в салонах

Автодилеры тоже не всегда готовы работать честно. С рекламных щитов и плакатов бросаются в глаза интересные, заманчивые предложения: новые автомобили в топовой комплектации по баснословно низким ценам. Единственная цель такой рекламы – привлечь клиента в салон.

На торговой площадке можно встретиться с следующими неприятными моментами:

- В салоне не окажется нужной машины: даже если вы буквально за час до визита разговаривали с менеджером, выяснится, что автомобиль в выбранной вами комплектации буквально пять минут назад был куплен. Расчёт на то, что клиент уже настроился на покупку, отказываться от сделки он не захочет, поэтому ему можно предложить более дорогую машину. Разница может достигать 10-30 тысяч рублей.

- Обман на автокредите часто связан со специальными банковскими программами. Продавец предлагает беспроцентный кредит через автосалон, а на самом деле на машину просто изначально ставится более высокая цена. В итоге разница оказывается равна сумме процентов, которую клиент должен выплатить по кредиту.

- Самый неприятный обман автокредит может принести, если машина имеет серьёзный дефект. При транспортировке автомобиль может получить вмятину или иное повреждение, возможен и заводской брак. Если заёмщик невнимательно отнесётся к сделке и не заметит дефект, потом будет тяжело доказать, что машина изначально была повреждена. Поскольку кредитный договор уже заключён, и деньги перечислены в банк, будет очень непросто добиться справедливости.

Чтобы приобрести хороший автомобиль, покупатель не должен стесняться спрашивать, осматривать и проверять. Лучше показаться «занудой», чем потом оспаривать сделку и пытаться добиться гарантийного ремонта. Если вы не особенно хорошо разбираетесь в машинах, лучше прийти в салон вместе с профессиональным механиком.

Обязательно нужно проверять документы на машину, особенно если речь идёт о подержанном транспорте. На новый автомобиль обязательно выдаётся гарантийный талон, правила обслуживания по гарантии прописываются в договоре.

Автокредит без обмана – мечта любого заёмщика. К сожалению, пока не приходится рассчитывать на честность продавцов и кредиторов, поэтому нужно быть очень внимательным.

Как обманывают автоломбарды по услуге кредит под залог авто / ПТС?

Кредит под залог авто — один из самых простых способов быстрого получения заемных средств. Но не многие знают, что, получая таким образом деньги в долг, автовладелец рискует потерей своей машины. Как автоломбарды обманывают клиентов? Об этом мы расскажем в статье.

Одновременно с появлением первых ломбардов в России возникло мнение, что эти организации созданы для обмана доверчивых клиентов. Данное утверждение во многом оправдано, т. к. под видом надежных кредитных контор часто скрываются мошенники. Существует несколько самых распространенных схем, с помощью которых ломбарды обманывают автовладельцев.

Кредит под залог автомобиля: что это?

Кредит под залог авто — это сделка, по условиям которой кредитор в лице банка, автоломбарда или МФО выдает заемщику ссуду в обмен на транспортное средство, предоставляемое в качестве залогового имущества. Машина остается у заимодателя до момента полного погашения задолженности клиентом. Иногда в качестве залога используется ПТС. В таком случае заемщик имеет возможность пользоваться своим автомобилем, но без права распоряжаться им по своему усмотрению (дарить, продавать, оформлять в залог по другим кредитам и т. д.).

- Нет необходимости привлекать поручителей, т. к. обеспечением кредита служит транспортное средство или ПТС.

- Лояльное отношение к заемщикам. Автоломбард не требует предоставления справки о доходах. Не имеет решающего значения и состояние кредитной истории клиента.

- Использование ПТС в качестве залога позволяет автовладельцу пользоваться машиной.

Именно эти условия и привлекают граждан, нуждающихся в деньгах. Мало кто из них учитывает подводные камни и риски, с которыми сопряжена данная сделка.

Внимание! Получение кредита под залог ПТС предусматривает снижение суммы займа и повышение процентной ставки по сравнению с кредитом под залог самого автомобиля.

Обман №1. Низкая процентная ставка

Желая получить кредит под залог автомобиля, граждане в первую очередь обращают свое внимание на соответствующие предложения банков. Но требования по привлечению поручителей, предоставлению справок о доходах, сбору большого пакета документов и длительное ожидание результатов рассмотрения заявки заставляют потенциального клиента отказаться от их услуг. Предложение ломбарда с быстрым оформлением займа и процентной ставкой 1 – 2 % годовых выглядит на этом фоне очень привлекательным.

Увидев рекламу такой организации, клиент приходит в ее офис, озвучивает сумму, которую хотел бы получить, и предлагает машину в качестве залога. Для оформления кредита требуется проведение стандартной процедуры — оценки залогового имущества. И тут начинается обман. По результатам осмотра машины в протокол вносятся несуществующие повреждения и дефекты. Заемщику заявляют, что автомобиль сильно изношен, и данная марка не пользуется спросом на рынке.

В результате процентная ставка увеличивается в несколько раз. Но так как уже было потрачено много времени, а деньги требуются срочно, и искать другой ломбард некогда, клиент соглашается на эти условия.

Внимание! Чтобы не допустить применения данной схемы по отношению к себе, рекомендуется оформлять заем у кредитора, который допускает автовладельца к участию в процессе технического осмотра транспортного средства.

Кроме того, заявленный размер процентной ставки может применяться только в первом месяце кредитования. Затем проценты могут возрастать. Например, в первом месяце ставка может равняться 2 %, а начиная со второго она уже составит 5 %. Сотрудник ломбарда может не упомянуть об этом, но в договоре такие нюансы оговариваются в обязательном порядке. Поэтому очень важно внимательно ознакомиться со всеми условиями соглашения перед его подписанием.

Обман №2. Скрытые комиссии и платежи

Часто сотрудники ломбарда преднамеренно затягивают время оформления документов. Они усаживают клиента в удобное кресло, угощают чашкой кофе и создают видимость рабочего процесса. Сотрудник долго заполняет бумаги, носит документы из одного кабинета в другой. Таким образом, процедура может продлиться до нескольких часов. Иногда клиенту приходится ожидать до конца рабочего дня.

За это время автовладелец, как правило, уже утомлен и взволнован. Наконец ему подают документы, объясняя задержку отсутствием ответственного сотрудника, поломкой принтера, сбоем компьютерной программы. Клиента уверяют в том, что договор составлен верно, и все условия соответствуют предварительным договоренностям. Заемщик, желая быстрее завершить дело, ставит подписи на документах в тех местах, где ему указывает сотрудник ломбарда. Наконец он получает деньги и покидает офис.

То, что размер платежей по кредиту оказался более высоким, чем было заявлено изначально, автовладелец обнаруживает только тогда, когда внести какие-либо исправления в договор уже невозможно.

Внимание! Чтобы не допустить применения данной схемы по отношению к себе, перед подписанием договора нужно внимательно ознакомиться со всеми его пунктами. Следует изучить даже ту информацию, которая указана мелким шрифтом. Скрытые комиссии и платежи способны увеличить процент по кредиту до 9 – 10 % и более.

Обман №3. Полная утрата транспортного средства и долговая яма

При оформлении кредита под залог машины существует большой риск полной утраты транспортного средства. По условиям договора неуплата основного долга, процентов и штрафных санкций влечет за собой изъятие кредитором залогового имущества с его дальнейшей продажей. Вырученные деньги направляются на погашение основного долга по ссуде и процентов.

Внимание! Случаи, когда граждане теряли свое имущество и оставались при этом должниками, не единичны. Со стороны законодательства данные действия ломбардов не рассматриваются как мошенничество. Поэтому важно своевременно вносить все платежи согласно графику погашения задолженности.

Другие способы обмана

- Скрытые платежи и комиссии, прописанные в договоре мелким шрифтом, которые могут значительно увеличить сумму долга. Поэтому важно внимательно ознакомиться со всей информацией, указанной в соглашении.

- Зависимость процентной ставки от курса валют. Особенно это актуально в периоды экономической нестабильности.

- Наличие комиссии за оформление ссуды, оценку автомобиля и выдачу заемных средств. В надежных кредитных учреждениях эти услуги предоставляются бесплатно.

- Незаконная эксплуатация транспортного средства. Рекомендуется включить в акт осмотра машины пункт о текущем показании спидометра.

- Предложение займа в сумме значительно меньшей, чем размер рыночной стоимости автомобиля. При этом кредитор может сослаться на якобы большую изношенность машины. Чтобы избежать обмана, нужно знать, как не продешевить в ломбарде. Для этого рекомендуется заранее провести процедуру оценки транспортного средства у независимого эксперта.

Где лучше оформлять автокредит

Получив кредит под залог автомобиля в ломбарде, заемщик в любом случае останется в проигрыше. Этому способствует ряд факторов:

- Большой риск утраты имущества в результате неуплаты обязательств или нарушения одного из условий договора.

- Существенная переплата. Клиенту придется вернуть сумму, намного превышающую размер кредита.

- Невозможность распоряжаться машиной. Владелец не имеет права продать ее, если у него возникнут серьезные финансовые затруднения.

- Выбирать надежную компанию, которая давно существует на рынке и имеет собственный сайт. Не лишним будет ознакомление с отзывами клиентов организации.

- Не подписывать генеральную доверенность с правом продажи транспортного средства.

- В случае непонимания каких-либо терминов или графика платежей обратиться за помощью к квалифицированному юристу. Принимать решение о заключении договора следует с учетом рекомендаций адвоката.

Партнеры сервиса CarCapital — одни из самых надежных компаний на рынке займов, состоящих в реестре МФО ЦБ РФ. Оформление займа по программе займ под ПТС с правом вождения залогового автомобиля через CarCapital предусматривает быстрое предоставление заемных средств на самых выгодных условиях с минимальной процентной ставкой 2 % в месяц.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Все статьи Новости Автокода Автоновости Видео Авторынки Разное Пресс-релизы Купить за xxx рублей Лайфхаки покупателям Обзоры б/у авто Лайфхаки продавцам Рейтинги Отзывы владельцев Противостояние моделей Тест-драйвы

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

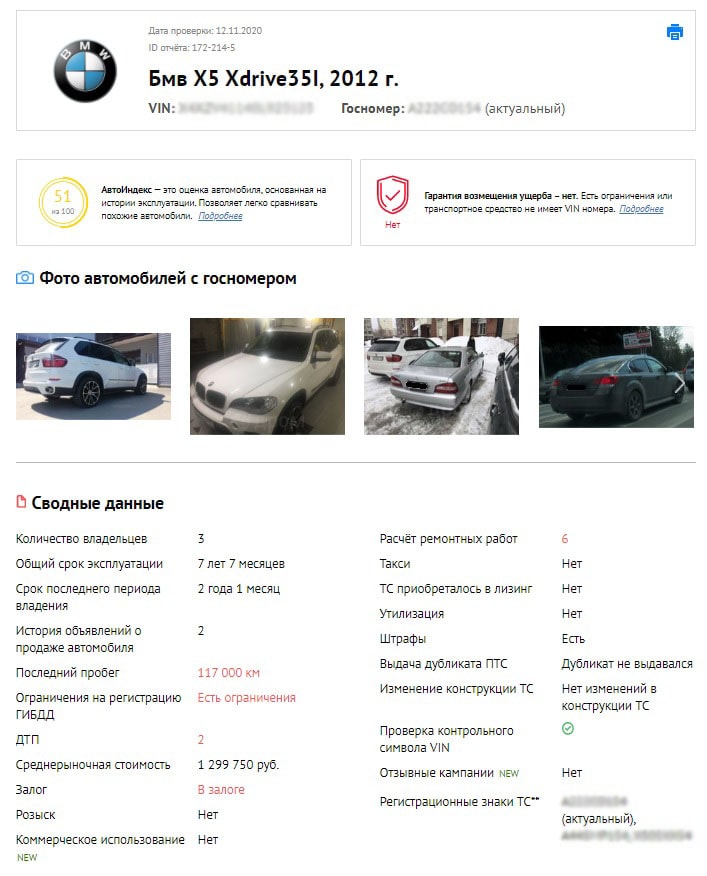

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Источник https://eavtokredit.ru/page/kakoj-byvaet-obman-po-avtokreditu-chego-stoit-opasatsja

Источник https://carcapital.ru/blog/kak-obmanyvayut-avtolombardy/

Источник https://avtocod.ru/blog/post/kak-obmanyvayut-avtovladelcev-pri-poluchenii-kredita-pod-zalog-mashiny