Принципы и методы оценки эффективности инвестиционных проектов

Для определения рентабельности вложений и степени риска их утраты потенциальным инвесторам выполняется оценка эффективности инвестиционного проекта (ИП).

Помочь всестороннему и объективному анализу позволяют «Методические рекомендации», утверждённые 21.06.99 совместным решением за номером ВК 477, принятым Минэкономики России, Госстроем и Министерством финансов России.

1. Принципы

1.1.Базовые принципы, применяемые в целях оценки возможности реализации (с финансовой точки зрения) и ожидаемой эффективности ИП

Здесь и далее определением «эффективность» обозначена категория, позволяющая оценить соответствие предложенного для рассмотрения ИП целям и ожиданиям (интересам) лиц, принимающих в нём участие.

На этапе анализа поступившего предложения рекомендуется проводить оценку эффективности инвестиционных проектов по ряду критериев:

Позволяет определить заложенную инвестиционную привлекательность (потенциал) для возможных участников, и облегчает поиск возможных инвесторов.

- Общественная составляющая эффективности проекта. Эти критерии позволяют заблаговременно учесть последствия, имеющие характер социально-экономических, наступающие благодаря реализации рассматриваемого ИП.

Как правило, их учитывают двуедино. С одной стороны — непосредственные затраты на реализацию ИП и полученные результаты. С другой – затраты, имеющие «внешний» характер, касающиеся смежных секторов производства, иных факторов внешнеэкономического характера (включая вопросы экологии и социальной сферы).

- Коммерческая эффективность. Позволяет учесть финансовые последствия исполняемого ИП для лица, занимающегося этим единолично. При этом исходят из того, что он несёт все затраты на проект, и получает возможные дивиденды.

Показатели эффективности позволяют провести оценку эффективности инвестиционных проектов с экономической точки зрения (как организационного, так и технического характера).

Вычисляется для проверки возможности фактической реализации рассматриваемого проекта, и определения степени заинтересованности всех потенциальных участников.

Эффективность участия рассматривается по следующим направлениям:

- Оценка эффективности участников проекта;

- Для возможных акционеров;

- Величина эффективности, возникающая от возможности принять непосредственное участие в деятельности юридического лица, уровень которой выше, чем у участника;

Крупный проект требует дополнительной оценки инвестиционного проекта по таким параметрам, как:

- Эффективность для государства в целом или конкретного региона;

- Эффективность отраслевого проекта;

- Бюджетная, применительно для бюджетов любых уровней.

1.2.Основные принципы, используемые для определения эффективности оценки проектов, поступивших на рассмотрение

К ним принято относить:

- Рассмотрение предложенных проектов на протяжении расчётного периода времени (жизненного цикла последнего);

- Моделирование всех возможных денежных потоков, как поступающих (притоки), так и утрачиваемых (оттоки), охватывающее весь рассматриваемый период;

- Оценка эффективности инвестиционного проекта по сопоставимости условий, используемых в процессе сравнения разных инвестиционных проектов (вариантов одного ИП);

- Принцип максимального преимущества и эффективности проекта (заинтересовать возможного инвестора может только максимально положительный эффект, в сравнении с альтернативными решениями);

- Учёт фактора времени обязательно проводят во всех аспектах, включая: динамику изменения рассматриваемых параметров самого проекта, аналогичных показателей экономического окружения, временные промежутки между датой оплаты сырья и сроком его фактического поступления (вариант, между производством товара и поступлением средств, полученных за его реализацию) и неравноценность затрат, проводимых в разное время (вариант, получаемых результатов).

- Учёт будущих денежных поступлений и понесённых расходов, (сюда входят затраты на использование уже созданных и запущенных в эксплуатацию производственных фондов, а также прогнозируемые потери);

- Учёт последствий реализации конкретного инвестиционного проекта (наиболее действенных), как чисто экономического характера, так и внеэкономических;

- Осуществление учёта факта участия в реализации проекта двух и более участников, имеющих несовпадающие интересы. То же самое может происходить при оценке стоимости аккумулированного капитала (вариант, индивидуальных величин дисконтных норм);

- Многоэтапность выполнения оценочных расчётов. Оценка инвестиционной эффективности любого проекта проводится несколько раз с учётом этапов его реализации (на каждом из них меняется глубина проработки);

- Оценка проекта с учётом возможных изменений цен во времени на производимую продукцию и на потребляемые ресурсы, происходящее во времени (инфляционные ожидания);

- Учёт вероятных рисков (возможных неопределённостей), возникающих в ходе реализации проекта.

1.3.Этапы, на которых выполняется оценка эффективности рассматриваемого проекта

Различают два базовых этапа.

Предусматривает оценку эффективности инвестиционных проектов посредством расчёта общей эффективности ИП (обобщённый). Цель выполнения – провести агрегированную оценку эффективности ТЭО проекта, создать благоприятные условия, способствующие поиску (привлечению) инвесторов.

Для проектов, имеющих локальный статус, достаточно выполнения оценки их коммерческой эффективности.

Получив результаты, устраивающие инвестора, можно переходить ко второму этапу.

Подобная оценка не проводится в случаях, когда условия финансирования определены, равно, как и их источники.

Отработав устраивающие все заинтересованные стороны схемы финансирования, переходят к следующему, второму этапу оценки инвестиционного проекта. Он предусматривает уточнение финансовой возможности реализации проекта, конкретный перечень лиц, участвующих в нём, и степень эффективности данного участия (для каждого из членов).

Если речь идёт о локальных проектах, данный этап предусматривает выполнение оценки инвестиционной эффективности вложения и степень эффективности деятельности, направленной на реализацию проекта (для каждого члена).

1.4.Специфика выполнения оценки эффективности (для каждого из этапов работы над ИП)

Оценка эффективности инвестиционного проекта предусматривает её выполнение на всех стадиях предстоящих работ, а именно на этапах:

- Определения возможностей инвестирования (вариант OS);

- Предварительной подготовки ИП (вариант, обоснование привлечения инвестиционных средств, PS).

- Завершения проектирования (вариант, ТЭО, FE).

В это время выполняют комплексную оценку всех видов эффективности, упомянутых выше, но уже с применением фактических исходных параметров, включая группу, касающуюся схем финансирования. Расчёты проводятся как в текущих, так и в ожидаемых ценах.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

Оценка инвестиционного проекта должна предусматривать разработку схемы, обеспечивающей возможность реального осуществления проекта с финансовой точки зрения.

Главной целью её разработки является обеспечение организации и выстраивания структуры перемещения средств (денежных) в рассматриваемом инвестиционном проекте, использование которой на любом этапе расчётов обеспечивает потребное количество средств, гарантирующее продолжение работ.

Если при этом не проводить учёта вероятных рисков и возможных неопределённостей, можно заявить, что финансовая реализуемость оцениваемого проекта подтверждена в тех случаях, когда значения сальдо потока, аккумулированного на время выполнения расчёта, ≥ 0.

Разрабатывая схему финансирования в рамках оценки эффективности инвестиционных проектов, можно выявить фактическую потребность в объёмах привлекаемых денежных средств. В неё обязательно закладывается возможность вложения (по мере необходимости) определённой доли плюсового сальдо совокупного денежного потока в различные долговые инструменты ЦБ, либо размещать их на депозиты. Эта операция описывается, как инвестирование в дополнительные фонды.

Сюда разрешено направлять средства, находящиеся на двух статьях. Первая – чистая прибыль. Вторая — амортизация. Эта операция проводится как отток средств.

Притоки от вышеназванных средств фиксируются как внереализационные поступления в проект, полученные в процессе операционной деятельности участников проекта.

2. Методы оценки эффективности инвестиционных проектов

2.1.Существующие методы, применение которых возможно в ходе оценки ИП

Оценка инвестиционного проекта с точки зрения величины его эффективности оказывает непосредственное влияние на финансовое состояние организации и её развитие.

Цели, для достижения которых проводится оценка инвестиционной привлекательности ИП, могут меняться, в зависимости от того, кто выступает инвестором, государство или частный бизнес. Иногда они различаются принципиально.

Процесс инвестирования во что-либо делится на три этапа:

- Принятие решения (выбор направления инвестирования и его целей);

- Непосредственное вложение средств;

- Этап окупаемости для инвестора и обеспечение ему плановой (расчётной) доходности.

При правильном вложении средств все понесённые расходы окупаются, достигается ожидаемая прибыль, и выполняются обозначенные цели.

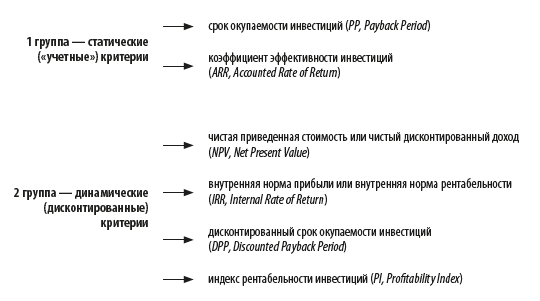

В специальной литературе рассматривается множество методик, рекомендуемых для оценки имеющегося инвестиционного проекта. Наиболее действенными и востребованными считаются три блока:

- Статические методы;

- Динамические методы;

- Альтернативные варианты.

У каждого из них имеются собственные плюсы и минусы.

Отличительные особенности – наглядность выполняемых расчётов и их простота. Следует отметить, что в данном случае выбор базы для сравнения времени окупаемости, являющегося нормативным показателем, является сугубо субъективным.

Статика не рассматривает доходность оцениваемого проекта за пределами временного периода, определённого сроками окупаемости. Это не позволяет применять подобные методы для сравнения нескольких проектов, имеющих одинаковые сроки окупаемости, при различных сроках выполнения.

Рассматриваемый метод нельзя использовать в целях оценки инвестиционного проекта, являющегося инновационным, и связанного с выпуском новых образцов продукции.

2.1.2.Динамические методы (иное наименование, дисконтированные)

Основой данных методов является использование концепции переменной стоимости денег, которая меняется во времени.

Классическими вариантам принято считать:

- Чистую приведённую стоимость инвестиций (международная аббревиатура NPV). Альтернативное наименование, текущая приведенная стоимость. Вычисляется по формуле

- Индекс рентабельности осуществлённых инвестиций (международная аббревиатура PI). Определяется по формуле

- Внутренняя норма (ВНР) рентабельности выполненных инвестиций. Альтернативное наименование, доходность. Рассчитывается по формуле

- Модифицированная ВНР (международная аббревиатура MIRR)

- CFt – платёж, наступающий через определённый срок, равный t лет (при t=1…N) и внесённой начальной инвестиции, величина которой равна IC= -CF0;

- NCF – денежные потоки, являющиеся чистыми (альтернативное наименование, дисконтированные);

- WACC – так обозначается средневзвешенная стоимость привлечённого капитала;

- I – инвестиции;

- N – продолжительность проекта по времени;

- i – ставка, по которой осуществляется дисконтирование.

В реальности имеются определённые сложности в тех методах, которые используются для определения величины, принимаемой за норму дохода при оценке рассматриваемого инвестиционного проекта. Это обусловлено высокой сложностью расчётов, преимущественно технического характера. Недостаточно проработан вопрос, касающийся корректности применения дисконтированного дохода, при осуществлении оценки эффективности рассматриваемого проекта.

В случаях, когда показатель является положительным, независимо от его абсолютной величины, проект оценивается как эффективный.

2.1.3. Альтернативные методы

Наиболее востребованы три из них:

2.1.3.1.Скорректированной приведённой стоимости.

Суть метода. Имеющийся денежный поток разделяется на ряд составляющих с последующей отдельной проработкой каждой. Метод учитывает (в случае наличия) субсидии и льготы, предоставляемые муниципалитетами или государством, а также суммы, затраченные на страхование от наступления вероятных рисков.

Оценку эффективности инвестиционного проекта по данному варианту весьма удобно проводить для ИП, имеющих разные источники поступления денег и формы налогообложения, отличающиеся от стандартных.

Минусы. Метод требует выполнения значительных объёмов предварительной работы. Это объясняется потребностью в значительных объёмах информации, предоставляемой дополнительно.

Расчёт производится следующим образом: NPV+PV (расшифровку аббревиатур смотри выше).

Оценка экономической эффективности указанным методом относится к числу наиболее гибких вариантов оценки. В оценку заложена возможность приобретения или создания активов за определённое (фиксированное) время.

Достоинства. Вариант позволяет оценить фактическую ценность проекта (комплексную), выполнив расчёт по формуле

- IC – величина инвестированного в проект капитала;

- r – дисконтная ставка;

- PL – планируемая величина индекса прибыльности (альтернативное наименование, ожидаемая);

- t – срок, на который рассчитан рассматриваемый опцион.

В основу метода положен следующий тезис: доходность совершаемых инвестиций обязательно должна быть больше величины стоимости привлечённого капитала (рассматривается средневзвешенный показатель).

Достоинство данного метода в следующем — его применение обеспечивает возможность определения (при наличии) фактов недостаточно эффективного использования финансовых средств, привлечённых в проект в качестве инвестиций.

Минус метода — невозможность учёта прогнозируемых данных по каждому из имеющихся денежных потоков. Это может привести к появлению определённой некорректности расчётов отдельных показателей в тех случаях, когда проект имеет сложные и многоканальные денежные потоки, учитывающие фактор времени и изменение стоимости денег онлайн.

Цифровая величина, характеризующая данный метод, получается посредством разности между двумя величинами стоимости: проданной выпущенной продукции и сырья, использованного для её выпуска.

Все рассмотренные методы характеризуются плюсами и минусами применения. Ни один из них не гарантирует того, что принимаемые решения будутверными. Обусловлено это тем, что любой ИП рассчитан на «завтрашний» день, а решение требуется принимать сегодня. Именно этим и обусловлено, что любой ИП — это риски и неопределённость.

3.Учёт неопределённости

Данная процедура имеет существенное значение при оценке любых ИП. Для того, чтобы получить максимально точные результаты, требуется установить степень неопределённости, присущую рассматриваемому ИП.

Её значение может рассматриваться, как:

- абсолютная определённость, когда исход реализации может быть только один;

- неопределённость с рядом возможных результатов (но любой из них можно предусмотреть);

- неопределённость, с вероятностью возникновения вариантов, заблаговременно предвидеть которые невозможно;

- неопределённость, характеризуемая абсолютно непредсказуемыми вариантами развития событий (т.н. полная неопределённость).

Любой из этих вариантов автоматически влечёт за собой риски для инвестора, что оказывает определённое влияние на итоговую оценку, выставляемую инвестиционному проекту.

Риски, возникающие при вложении определённых средств в любой инвестпроект, подразделяют на несколько видов:

- риски финансового характера;

- экономические риски;

- социальные;

- риски экологического плана;

- связанные с изменением законодательства (законодательные);

- зависящие от политической конъюнктуры (политические);

- риски криминального характера;

- климатические (обусловленные природными аномалиями).

- выявлению внешних факторов, прямо или опосредованно оказывающих влияние на эффективность проекта, подлежащего оценке;

- определение факторов, способных вызывать отклонения от планируемой эффективности ИП;

- возможный разброс отклонений, возникающих в различных показателях финансового характера.

Всё это гарантирует снижение вероятных рисков и позволяет минимизировать либо полностью избежать потерь на всех этапах реализации инвестпроекта.

Определив метод для использования в целях оценки предложенного проекта с точки зрения его инвестиционной привлекательности, необходимо обратить обязательное внимание непосредственно на процесс поступления инвестиций. Любой из них имеет пару составляющих:

- отток (учитываются денежные расходы);

- приток (предусматривает получение брутто-прибыли от осуществлённого инвестирования).

Вывод.

Сделав правильный выбор метода осуществления оценки экономической эффективности ИП, инвестор обеспечивает возможность наиболее точного определения эффективности рассматриваемого ИП и его потенциальной эффективности. Это обеспечивает ему возможность получения объективной оценки величины вероятной доходности и степени успешности выполнения проекта.

Присоединяйтесь к более 3 тыс. наших подписчиков. 1 раз в месяц мы будем отправлять на ваш email дайджест лучших материалов, опубликованных у нас на сайте, на странице в LinkedIn и Facebook.

Анализ инвестиционных проектов: мониторинг и оценка ex-post Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Маловичко Игорь Иванович

В статье рассматриваются два основных направления совершенствования процесса реализации инвестиционных проектов: мониторинг и оценка ex-post. Эти два типа оценки не столько дополняют широко распространенный в России тип оценки ex-ante, но и имеют большое самостоятельное значение. С одной стороны, мониторинг проекта способствует реализации целей проекта и снижению потерь, не предусмотренных при проведении оценки ex-ante. С другой стороны, оценка ex-pos» стимулирует процесс обобщения опыта и на этой основе совершенствование методики предварительной оценки инвестиционных проектов.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Маловичко Игорь Иванович

Мониторинг проектов индустриальных парков как индикатор оценки эффективности и конкурентоспособности промышленности

Investment Projects Analysis: Monitoring and Evaluation «Ex-Post»1

The article considers two basic directions of realization of investment projects: monitoring and an evaluation «ex-post». These two types of evaluation are widely distributed by Russian economists. Nevertheless evaluation «ex-ante» is not so much examined. On the one hand, monitoring of the project promotes realization of the purposes of the project and reduction of the losses that have been not stipulated at the first stage of realization through evaluation «ex-ante». On the other hand, the evaluation «ex-post» stimulates process of generalization of experience in the field of tentative estimation technique of investment projects.

Текст научной работы на тему «Анализ инвестиционных проектов: мониторинг и оценка ex-post»

ОБЗОРЫ И АНАЛИТИЧЕСКАЯ ИНФОРМАЦИЯ

АНАЛИЗ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ:

МОНИТОРИНГ И ОЦЕНКА EX-POST

Российский Университет дружбы народов ул. Мищпсо-Маклая, д. б, 117198, Москва, Россия

В статье рассматриваются два основных направления совершенствования процесса реализации инвестиционных проектов: мониторинг и оценка ex-post. Эта два типа оценки не столько дополняют широко распространенный в России тип оценки ex-ante, но и имеют большое самостоятельное значение. С одной стороны, мониторинг проекта способствует реализации целей проекта и снижению потерь, не предусмотренных при проведении оценки ex-ante. С другой стороны, оценка ex-pos” стимулирует процесс обобщения опыта и на этой основе совершенствование методики предварительной оценки инвестиционных проектов.

Мониторинг в процессе реализации инвестиционных проектов

В течение последних 10-15 лет в России наблюдается процесс активного внедрения принципов и техники оценки инвестиционных проектов, которые рассматриваются как обязательные в условиях рыночных методов хозяйствования. Нельзя сказать, что ранее в Советском Союзе подобные технические приемы не использовались. Особенно это касается тех организаций и предприятий, которые активно выходили на внешний рынок (ГКЭС, МВТ и некоторые другие).

В связи с развитием рыночных отношений в России все большее значение придается оценке принимаемых инвестиционных решений на предварительных этапах. Кредитно-финансовые организации активно внедряют методики, позволяющие оценить возможный эффект от размещения инвестиций. Подобная оценка во многом способствовала повышению вероятности возврата кредитных ресурсов, т.е. в известной степени снижению инвестиционного риска.

Можно утверждать, что к настоящему времени в России сложилась система оценки инвестиционных проектов, которая в мировой практике получила название “ex-ante”.

Оценка ex-ante осуществляется на предынвестиционной фазе и документ, разрабатываемый на основе этого исследования (в российской практике именуемый «Бизнес-план»), служит отправной точкой для принятия окончательного решения об инвестировании.

Но, вообще говоря, существует еще два этапа в процессе оценки инвестиционных проектов, которые следуют за оценкой ex-ante оценка на стадии функционирования проекта, получившая название мониторинга; и оценка, осуществляемая после окончательного завершения проекта и получившая название ex-post.

Эти два варианта оценки в последние годы приобретают все более важное методологическое и практическое значение в различного рода инвестиционных проектах, реализуемых в развивающихся странах при содействии международных финансовокредитных организаций, в частности при реализации инвестиционных программ социального развития.

Методология и практика оценки ex-post зародилась достаточно давно в связи с тем интересом, который проявили многосторонние кредитные организации и Институты помощи развитию к оценке результативности своих вложений. Эти учреждения, сталкиваясь с тем фактом, что результаты не всегда совпадали с предварительными предположениями, приступили к оценке своего собственного управления посредством контроля качества своих «продуктов», другими словами, к оценке результатов проектов, в которых они выступали и как разработчики, и как финансирующие организации, а в некоторых случаях и как исполнители проекта.

1 Маловичко Игорь Иванович — к.э.н., доцент кафедры макроэкономического регулирования и планирования экономического факультета РУДН.

Такой способ самооценки привел к некоторым интересным результатам. С одной стороны, был сделан вывод о том, что проекты оказались менее рентабельными, и в некоторых случаях даже привели к потерям по сравнению с предварительными оценками. С другой стороны, было определено, что одна из основных причин неудач в реализации инвестиционных проектов состояла в отсутствии навыков в проведении оценки и контроля во время процесса реализации проекта. Было выявлено, что на этапе внедрения проекта исполнители существенным образом отклонялись от схем, определенных на этапе оценки ex-ante.

Эти соображения способствовали тому, что кредитно-финансовые организации начинают концентрировать свои усилия на управлении проектами посредством постоянного мониторинга различных шагов на этапе внедрения проекта и на установлении посредством оценки ex-post информационного и методологического обеспечения организаций.

Возникает естественный вопрос: в связи с чем могло обнаружиться такое количество «проблем» на этапе внедрения проектов?

Можно назвать много причин, но среди них мы выделим две. С одной стороны, наблюдалась диспропорциональность или несогласованность в действиях самих внедряющих организаций. Так, эти организации прилагали большие усилия на этапе оценки ex-ante, однако в дальнейшем осуществляли слабый контроль и поддержку проектов на этапе их внедрения. С другой стороны, можно отметить трудности, которые возникли в процессе децентрализации исполнения проектов.

В первом случае существенное улучшение в анализе и разработке проектов требовало внедрения большей сбалансированности и большей ответственности в административную структуру, которая не эволюционировала в такой же степени. Во втором случае процесс децентрализации внедрения и изменение ориентации проектов привели к тому, что государственные организации, испытывающие серьезные проблемы в управлении, должны были решать задачи, для которых они не были подготовлены или не имели опыта в их решении. Эти структурные слабости дополнились проблемами упорядочения государственного сектора, реализуемых в большинстве стран, что еще более ослабило способность к управлению в этом типе организаций.

В связи с этим этап внедрения превратился в узкое место проектов. Но в случае проектов с высоким социальным содержанием эта ситуация еще более усилилась в связи с тем, что подобного рода вмешательство требует наличия совокупности мероприятий, которые не предусмотрены рынком. В последние годы в результате этой ситуации все больше расширяется использование в проектах и программах, вообще, и в тех из них, которые финансируются международными кредитными организациями, в частности, мониторинга управления и анализа результатов вмешательства.

Мониторинг, или оценка процесса реализации, обеспечивает два аспекта при внедрении проекта. С одной стороны, реализует последовательность задач пуска и управления посредством контроля выполнения целей, согласования задач программирования и на этой основе финансового обеспечения реализации проекта. С другой стороны, это позволяет выявить несогласованности или недостатки разработки, которые отрицательно сказываются на внедрении. Этот последний аспект имеет очень важное значение и, прежде всего в проектах сельского развития и в социальных проектах, которые являются наиболее уязвимыми с точки зрения колебаний рыночной конъюнктуры. Подобная процедура позволяет по мере внедрения проекта получать предварительные результаты вмешательства. Эти результаты, полученные на ранних стадиях, содержат чрезвычайно важную информацию для идентификации проблем, связанных с внедрением проекта и вызванных его разработкой.

Третий элемент, на который необходимо обратить внимание, связывается с несоответствием проекта политическим, экономическим и социальным условиям. Имея в виду, что в развивающихся странах существуют условия нестабильности, связанные с уровнем их развития и со слабостью институциональной структуры, подобная технология позволяет совместить природу и характер проектов с изменениями в экономических и

политических условиях2. В течение десятилетий улучшилась подготовка профессионалов в анализе оценки проектов ex-ante. В то же время подготовка специалистов на этапах контроля и поддержки внедрения осталась в стороне.

И последний аспект, который необходимо рассмотреть, связан с повышением навыков в управлении и в методологии самих внедряющих организаций Так, обычно было необходимо завершить этап оценки ex-post для того, чтобы ответственные лица (управляющие и финансирующие проект) получили полное представление о проекте. Это позволяло после периода разработки концепции и анализа включить полученные результаты в совокупность знаний.

Напротив, посредством мониторинга можно ускорить процесс институционального обучения, опуская необходимость проведения оценки ex-post. Уже на этом этапе можно обобщать сведения и вводить модификации в программы, реализуемые этой организацией в зависимости от полученного в результате мониторинга опыта.

Мониторинг versus аудит

Обычно представлялось, что мониторинг являлся какой-то «иной» категорией, но входило в понятие, которое и называлось собственно аудит. Эта точка зрения, имеющая пока достаточно большое распространение, содержит ошибку в интерпретации целей мониторинга и аудита.

Аудит (бухгалтерский, управленческий, юридический и т.п.) проектов преследует цель осуществления контроля за действиями исполнителей (организаций, управленческих структур и др.). Действия исполнителей должны строго соответствовать процедурам, нормам или критериям, которые базируются на положениях проекта, на национальном законодательстве или на государственных нормах.

Другими словами, аудит как специфический тип контроля обеспечивает формальные аспекты реализации проекта. Он базируется на жестких критериях (процедуры, нормы, законы и др.) или на рекомендациях, разработанных профессионалами для использования на практике.

В результате аудиторского контроля приобретается точное видение функционирования проекта с организационной и законодательной точек зрения (формальный аспект). Но по реузльтатам аудита мы не можем определить достигает ли данный проект заранее поставленных целей. Так, вполне возможна ситуация, когда благоприятный, с точки зрения аудита, инвестиционный проект в конечном итоге не достигает поставленных целей. Выявление соответствия хода реализации проекта поставленным целям (содержательный аспект) и является целью мониторинга.

Другими словами, аудит и мониторинг имеют различные цели. В то время, как цели аудита ориентируются на формальные аспекты управления, задача мониторинга состоит в оценке реализации проекта с точки зрения его целей.

Когда внедряется механизм мониторинга при разработке проекта, возникает множество целей. С одной стороны, стремятся к тому, чтобы программы, проекты и т.д. были успешными. Другими словами, чтобы они достигли целей и удовлетворяли временным рамкам. С другой стороны, добиваются того, чтобы ответственные за разработку и реализацию обладали бы инструментом, который помогал бы в принятии решений и благоприятствовал бы совершенствованию способностей в управлении проектами и организацией.

Информация, которая была получена и использована в процессе мониторинга, представляет собой важный инструмент в развитии деятельности администраторов. Они должны бьпъ способны идентифицировать развитие проблемы и принимать решения по

2 Это не должно пониматься таким образом, что автор выступает за постоянную модификацию проектов. Мы просто пытаемся показать, что в странах или регионах, испытывающих институциональные трудности, значение властного и социального и политического окружения может превратиться в непреодолимое препятствие для внедрения проектов, которые рентабельны с точки зрения общества. В этих случаях адаптация к окружающим условиям может привести к вторичным последствиям, которые не могут быть получены другим образом.

повод)’ наиболее важных стратегий, корректирующих мер и пересмотра планов, а также по поводу ассигнования ресурсов в направлении анализируемой деятельности. Более того, после завершения программы или проекта мониторинг и оценка могут значительно способствовать процессу принятия решений. Например, отчеты, рассматриваемые как неотъемлемая часть мониторинга, могут содержать рекомендации для дополнительной деятельности. Мониторинг мероприятий, реализуемых после завершения программ или проектов, может способствовать выработке рекомендаций по повышению устойчивости результатов программ или проектов. Все это вводится в механизм институционального обучения.

В итоге, мониторинг пытается обеспечить качество на этапе внедрения, предоставить информацию для принятия решений и генерировать аналитические способности для соответствующего развития методологии.

Как мы уже отмечали, учредив систему мониторинга, мы можем поставить перед ней две различные задачи. Мониторинг может быть ограничен анализом проекта или может превратиться в механизм институционального обучения и совершенствования управления, как проектов, так и организаций, которые его внедряют.

Мероприятия по мониторингу, применяемые к реализуемым программам и проектам, позволяют выявить ошибки и не только определить корректирующие меры, но и могут быть использованы в качестве механизма для лучшего понимания условий, в которых происходит вмешательство. Адекватный мониторинг может служить для выявления сигналов или индикаторов проблем в управлении, а также успехов, которые еще не проявились в полной мере.

Получив информацию, администраторы программ или проектов могут действовать в направлении модификации проекта и трансформации опыта на основе новых критериев. Это является базой опыта, основанного на практике, который приспосабливается к текущим потребностям программы или проекта и может послужить основой да! будущего планирования.

Знания, основанные на мониторинге и на оценке, могут повысить общее качество реализуемых и будущих планов и программ. Так, знания, полученные на основе проведения мониторинга, должны включаться в результаты оценки ex-post как источник опыта для будущих проектов.

Эта задача накопления знаний, основанных на результатах различных оценок, может содержательно усложниться путем объединения с оценками различных групп проектов или программ, из которых могут бьггь извлечены уроки для более широкого использования. Опыт, который может быть использован в определенном секторе, к определенной теме или в определенной географической зоне (например, в стране или в регионе), может быть адаптирован или воспроизведен в других ситуациях, конечно принимая во внимание новый контекст.

Как должен строиться план мониторинга во время формулирования проекта

В качестве основной посылки мониторинга является положение о том, что мониторинг является результатом подробного анализа изучаемого проекта. Действительно, база мониторинга определяется целями проекта, информацией, на основе которой структурирован анализ проблем, и задачами, определенными в зависимости от планирования каждой программы и проекта. Все эти элементы являются основой для выбора индикаторов, которые позволяют проводить мониторинг.

В исследовании требуется, в первую очередь, определить индикаторы, частоту (периодичность) проведения оценки и ответственность за ее реализацию (определение административной и организационной ответственности). Эти факторы должны быть определены в зависимости от наличия данных (источники и методы сбора или генерации информации), возможностей исполнительной организации и уровня, на котором осуществляется мониторинг.

На практике эти факторы различаются в связи с временными характеристиками проведения мониторинга. Некоторые придерживаются мнения, что мониторинг должен

быть определен в тот момент, когда принимается решение о реализации проекта, определяя задачи исполнительных организаций. С другой стороны, имеется мнение, что мониторинг не должен быть жестким, а также что он не должен внедряться на этапе анализа ex-ante. В последнем случае хронограмма мониторинга понимается как инструмент контроля административного управления, который подвергается постоянной переоценке и согласованию в зависимости от изменений, которые могут вноситься при реализации проекта.

Сторонники первой точки зрения убеждены, что на этапе оценки ex-ante и в момент принятия программ и проектов должно быть обеспечено наличие элементов мониторинга, имея в виду, что процесс должен быть постоянным и, поэтому, способным распознавать начальные проявления трудностей в реализации проекта. Именно таким образом информация может быть использована в качестве основного элемента для разработки корректирующих мероприятий и обеспечения решения установленных задач. Таким же образом определение успехов или идентификация решения задач будет способствовать тому, что проекты получат большую поддержку политических кругов. И, наконец, наиболее важно то, что предварительная оценка процесса мониторинга позволяет определить его издержки и направить ресурсы для его реализации.

Также ранее уже указывалось на значение мониторинга и оценки для получения уроков из прошлого. В связи с этим, руководители программ и другие заинтересованные стороны должны удостовериться в том, что выдерживается определенная культура процесса изучения в течение всего периода реализации программы или проекта. Такая система должна побуждать всех лиц, которые принимают участие в управлении программой или проектом, на изучение собственного опыта и его использование в улучшении программы или проекта. Процесс обучения можно укрепить посредством механизмов участия, которые позволили бы различным заинтересованным лицам высказывать свое мнение и обмениваться информацией в необходимый момент времени и в необходимом месте.

Сущность процесса мониторинга требует выработки методологических принципов. Другими словами, необходимо не только определить соответствующие индикаторы, но выявить их характеристики и ограничения. Эта задача может быть реализована в том случае, если принимается во внимание возможность получения значимой и достоверной информации в постоянной и систематизированной форме.

Первым условием для определения индикаторов, которые нам позволят реализовать мониторинг, связывается с характеристиками целей проекта. Если требуется определить оценку процесса, она должна реализовываться, начиная с выполнения целей. В этом случае индикаторы представляют собой ни что иное, как отношение между целями и результатами (задачами). В связи с этим, задание специфических и неясных целей приведет к тому, что не будет возможности определить соответствующие индикаторы. В результате не будет возможности достичь адекватной оценки и, соответственно, также не будет возможности реализовать согласование проекта.

Как уже указывалось, требованием любого процесса оценки и мониторинга является генерирование качественной информации согласно периодам времени, установленным хронограммой реализации проекта. Эта задача, которая может показаться простой, обычно представляет собой одну из основных проблем в процессе мониторинга в связи с тем, что многие проекты с самого начала не имеют определенной системы генерации базовой информации. Более того, в большинстве случае эти проекты зависят от информации, поставляемой государственными статистическими организациями, которые имеют свою собственную динамику, не обязательно связанную с потребностями проекта.

Второй вопрос, имеющий также большое значение, связан с субъектом, который реализует мониторинг. В принципе можно было бы сказать, что этот вопрос не представляется существенным элементом развития проекта, но все-таки определение субъектов, реализующих данную задачу, представляется чрезвычайно важным.

Для анализа этого аспекта мы должны воспользоваться опытом предприятий. В крупных фирмах не существует концепции мониторинга в том виде, который представлен в этой работе. Этот комплекс задач реализуется отчасти дирекцией (в случае, если это касается

общества с ограниченной ответственностью), собственниками или управляющими, а отчасти решается аудитом.

Именно из этой последней системы можно заимствовать структуру контроля, которая может быть разделена на три уровня. Первый уровень представляет собой внутренний мониторинг исполняющей организации. В этом случае цель мониторинга состоит в контроле качества реализуемой задачи, определенной формальной или неформальной организацией мониторинга и имеющей в качестве цели обеспечение качества процесса исполнения проекта. Второй уровень мониторинга соответствует организации, от которой проект зависит. Этот тип организации может соответствовать национальному, провинциальному или муниципальному органу управления. Этот уровень на практике понимается как «мониторинг». Необходимо, чтобы отдельные участники мониторинга имели независимое мнение для обеспечения абсолютной независимости критерия.

Третий уровень относится к уровню внешних оценщиков. Этот слу чай может использоваться как третий уровень оценки или просто как категория оценки. Хотя внешняя оценка и имеет гарантию беспристрастности по отношению к местным агентам, нельзя не отметить тот факт, что оценщики будут иметь свою собственную позицию и свою собственную точку зрения по отношению к проекту и, как правило, завершат свою работу в очень короткий срок. Эго может вызвать ошибки или неправильные впечатления. Внешний мониторинг должен представлять собой сбалансированную оценку. Другими словами, необходимо, чтобы его структура нейтрализовала все отклонения, присущие оценщикам.

Конфликт между оценщиками и исполнителями — явление обычное. Любая оценка требует выявления результатов и, следовательно, выявления ограничений, успехов, слабостей и прочих характеристик проекта и административной команды. Плэтому мониторинг является очевидной формой контроля качества процесса.

Как уже указывалось, схема мониторинга планов и программ должна обеспечить, чтобы этот процесс не останавливался на этапе улучшений, а становился частью процесса институционального обучения или, другими словами, чтобы он становился частью системы развития методологии проектов на основе полученного ранее опыта. Деятельность такого рода может позволить превзойти статичное и не скоординированное видение контроля для того, чтобы регулирующие организации на национальном или на региональном уровне объединили всю схожую деятельность в различных местах страны или региона.

Система мониторинга как проект сам по себе

Один из вопросов, который обычно возникает у ответственных лиц или организаций-исполнителей мониторинга, связывается с адекватностью оценки, другими словами, со степенью охвата. На практике высказывается много соображений, «ясных и очевидных», по поводу того, почему какой-либо проект не должен или не может быть охвачен мониторингом или не подвергнут оценке ex-post.

Проект должен включать возможность определения собственной системы и, следовательно, собственных критериев оценки. Одновременно необходимо отдавать себе отчет в том, что не все проекты должны подвергаться мониторингу. Процесс мониторинга должен рассматриваться как проект сам по себе и, следовательно, решение о его проведении зависит от его рентабельности. Другими словами, он также должен подвергаться финансово-экономической оценке.

Вышесказанное приводит к мысли, что во многих случаях в связи с небольшой стоимостью проекта по соображениям экономической целесообразности может быть не рекомендована реализация определенных видов мониторинга (например, внешнего мониторинга). Так, создание небольшого предприятия по производству строительных материалов может потребовать сравнительно небольших объемов инвестиционных затрат. Мониторинг, который осуществляется владельцем или управляющим нового предприятия, оказывается достаточным для успешной реализации проекта. В то же время в некоторых случаях, хотя с точки зрения размеров проекта его мониторинг может быть не оправдан, определенные специфические характеристики проекта (социальная значимость или вопросы национальной безопасности) могут рекомендовать его мониторинг и оценку ex-post.

В других случаях рекомендуется осуществить мониторинг даже в том случае, если проект небольшой. Так, этот проект может неоднократно повториться, или он реализуется с

целью получения опыта или развития методики (инновационные или пилотные проекты), которая может быть использована в других типах проектов.

Одним из основных инструментов, используемых в процессе мониторинга проектов, являются так называемые индикаторы. Они позволяют после того, как определена совокупность основных переменных, измерить результаты в процессе внедрения проекта.

Процесс построения индикаторов представляет собой сложную задачу и основывается на глубоком анализе целей проекта. В этом смысле индикаторы могут быть определены как совокупность переменных, связанных с целями проекта отношениями причинности таким образом, что изменения в соответствующих переменных ясно отражали бы степень реализации целей. Вследствие этого определение индикатора должно обеспечить его устойчивость и достоверность. Другими словами, индикатор должен обеспечить поддержание отношений причинности в длительном интервале времени и адекватного выявления происходящих изменений, вызванных окружением, посредством использования специфических критериев. В этом случае необходимо, определив индикаторы, иметь в наличии контрольную группу или, другими словами, определенную выборку с характеристиками, сходными с характеристиками выборки проекта, чтобы иметь возможность выявить результаты мероприятий, которые бы исключали внешнее воздействие. Можно указать на две основные характеристики качественного индикатора: устойчивость и достоверность. Устойчивость в том смысле, что они должны сохранять более или менее стабильные отношения причинности с поставленными целями, а достоверность в том смысле, что они могут быть определены без воздействия окружения.

Существуют различные типы индикаторов, но главным образом их классифицируют по двум категориям: а) прямые и косвенные; б) количественные и качественные.

Прямые индикаторы — это такие показатели, которые измеряются на основе изменений в целевых переменных. Если целью проекта является, например, повышение

образовательного уровня, в качестве прямого индикатора может выступать уровень обучающихся в школе среди населения от шести до 14 лет. В этом случае индикатор точно определяется целью проекта.

Косвенные индикаторы — это такие показатели, которые строятся на основе переменных, отражающих значение проекта, хотя и не связанные непосредственно с его целями. Использование этого типа индикаторов на практике осуществляется в тех случаях, если цели проекта формируются из неосязаемых элементов или из показателей, которые невозможно измерить. Если, например, главной целью является уменьшение

дискриминации меньшинств населения, то для определения индикатора необходимо

идентифицировать в первую очередь, какие аспекты социальной жизни отражают дискриминацию. В дальнейшем необходимо выбрать индикаторы на базе этих характеристик. Только на этой основе можно определить механизм оценки изменений в результате реализации проекта. Таким образом, в первую очередь мы должны

идентифицировать причинные связи между проектом и его целями. Например, если дискриминация проявляется на рынке труда, косвенным индикатором может быть разница в заработной плате при одинаковой работе и одинаковой квалификации для представителей меньшинств и для других работников, которые не относятся к этому меньшинству.

Как правило, при использовании косвенных индикаторов рекомендуется определять более широкий круг показателей, чем в случае прямых индикаторов, так как отсутствие корректных причинных связей может привести к тому, что индикатор неадекватно отражает целевую переменную.

Количественные индикаторы, как это указывается в их названии, .характеризуют переменные, которые могут быть оценены количественно. Этот индикатор принимает во внимание экономические параметры, например, стоимостной (затраты, цены, стоимость единицы услуг и т.п.), объемы измеряемых количеств и т.д. В большинстве случаев прямые индикаторы описываются как количественные индикаторы.

Качественные индикаторы неявно содержат в себе элементы оценки, осуществляемой некоторыми или всеми участниками проекта, как получателями выгод, так и управляющими. Этот тип индикаторов включает в себя такие отношения, как «Лучше -Равно — Хуже», или «Превосходно — Очень хорошо — Хорошо — Нормально — Плохо», или «Оптимистично — Нормально — Пессимистично». Качественные индикаторы могут анализироваться с использованием статистического инструментария как качественные переменные, а также могут быть трансформированы в количественные переменные, и интерпретироваться уже в этом качестве.

В случае количественных индикаторов достаточно просто построить так называемую базовую линию, которая совпадает с настоящим положением в анализе проекта. Базовая линия представляет собой концептуальное построение, которое объединяет значения релевантных индикаторов, используемых в анализе до того, как проект начинается.

Для оценки развития проекта необходимо в первую очередь определить некоторые основные элементы. Для этого необходимо ответить на следующий вопрос: какие критерии для сопоставления будут использоваться для того, чтобы избежать ситуации, когда изменения в окружении ухудшат значения индикаторов, и в связи с этим определят результат, который будет являться продуктом внешнего воздействия на проект?

Этот фактор представляет проблему для проектов, так как результаты должны анализироваться по отношению к оригинальной ситуации (базовая линия), а также к изменениям во внешней среде. Поэтому должно бьгть определено, как реализуется измерение с использованием экспериментальной, почти экспериментальной или не экспериментальной модели.

Определение индикаторов как предмет дискуссии

Определение индикаторов может превратиться в арену для дискуссии между лицами, ответственными за проект и ответственными за оценку (национальные и многонациональные организации и др.), так как не всегда мнение о целях проекта исполнителей и контролеров совпадают. В этом случае определение индикаторов может перестать быть только «технической» дискуссией, в которой вырабатываются критерии, позволяющие участникам проекта понять, в какой мере реализация проекта адекватна, а также найти индикаторы, которые в лучшей форме могли отражать то, что они измеряют. Эта дискуссия переходит в разряд «политической», когда различные участники проекта пытаются определить индикаторы, которые, хотя и не очень точно, отражают действительное положение вещей, но позволяют им показать «хорошие» результаты исполнителям, или которыми можно манипулировать, чтобы «плохие» результаты передавались наблюдателям для принятия решений.

Мы не можем сбросить со счетов и тот факт, что проекты используются в качестве инструмента пропаганды. В этом случае процесс определения и использования индикаторов и их интерпретация может вызвать столкновения за власть между различными у частниками проекта. Эта ситуация является чрезвычайно конфликтной и опасной для проекта.

Ожидаемые результаты от процесса мониторинга

Процесс мониторинга должен генерировать серию результатов, которые могут классифицироваться по двум большим категориям: количественные и качественные.

К первой группе относятся все результаты, описываемые индикаторами, которые берутся в «чистом» ввде. Другими словами, они представляют собой временные серии показателей, которые отражают эволюцию проекта в зависимости от индикаторов без оценочных комментариев или интерпретаций. Эта информация эквивалентна тем показателям, которые разрабатываются на предприятиях для отслеживания развития деятельности без добавления каких-либо комментариев свыше того, что дают сами эти индикаторы. Во второй группе информации, качественной, мониторинг позволяет различным участникам проекта высказать свою позицию в отношении результатов проекта.

Институциональные представители должны выработать свою позицию на основе результатов, описываемых индикаторами. Частный случай может быть представлен получателями выгод от проекта, которые вероятно испытывают трудности в связи с необходимостью вписываться в границы, определяемые индикаторами. В этом случае

должна включаться методология отслеживания результатов, получаемых пользователями проекта.

Необходимо иметь в виду, что этот последний тип оценки требует наличия очень прозрачного инструмента подбора мнений, так как в ином случае она может трансформироваться в элемент манипуляции со стороны некоторых участников проекта. Особенно это может проявиться в том случае, если не существует ясного взаимопонимания по поводу развития проекта, или в случае, если социальное окружение, в котором осуществляется проект, претерпело существенные изменения.

Как должны интерпретироваться результаты мониторинга

Нельзя определить универсальную модель, но можно определить два типа интерпретаций. С одной стороны, интерпретация может быть оценена как «техника», а с другой стороны, интерпретация, которую можно было бы оценивать как соучастие.

В первом случае оценка результатов представляет собой часть рутинной работы органов контроля и/или управления или представителей политической власти. В этом случае оценки служат для выявления изменений в проекте, но при этом не вырабатывается никаких других мер, кроме административных. Таким образом, изменения проекта передаются концессионерам или другим участникам проекта.

Вариант соучастия, наоборот, имеет своей целью то обстоятельство, что результаты, определяемые индикаторами, могут послужить базой, на которой различные участники проекта примут участие в оценке, которая определит «анализ» развития проекта. В этой деятельности должны принимать участие исполнители проекта, властные структуры и получатели выгод. Как уже указывалось ранее, наличие совокупности индикаторов должно способствовать тому, что мониторинг со стороны участников будет обусловливать их отношения в анализе. Однако также необходимо иметь в виду, что этот тип взаимоотношений может облегчить развитие конфликтов между различными участниками. С другой стороны, эти же взаимоотношения могут создать благоприятную почву для того, что некоторые из участников попытаются переориентировать проект в свою пользу или в своих целях, хотя это не будет максимизировать общее благосостояние.

Оценка ex-post представляет собой последний этап анализа проекта. На этом этапе делается попытка количественного определения окончательных результатов проекта после его завершения. Эта оценка имеет два значения. Во-первых, она нацелена на оценку реальной рентабельности проекта по сравнению с рентабельностью, определенной на этапе оценки ex-ante. Во-вторых, она представляет собой анализ, в котором идентифицируются и консолидируются все оценки проекта.

В первом случае анализа ex-post осуществляется новая оценка затраты-доход, в которой стоимостные покзатели анализа ex-ante заменяются реальными результатами проекта (затраты, доходы, ставка процента и т.п.). Эта оценка позволяет, с одной стороны, проанализировать отклонения, существующие между анализом ex-ante и произошедших в действительности, а с другой стороны, сопоставить реальную рентабельность с ранее предполагаемой рентабельностью. Второй тип анализа должен выявить как проблемы и достоинства проекта, определенные в анализе ex-ante, так и характеристики реализации проекта, включая отклонения.

Насколько важен анализ ex-post для проекта? В действительности мы уже сделали проект, проект уже завершен и поэтому собственно для проекта анализ ex-post приобретает формальный характер. Но при этом такой анализ имеет чрезвычайно большое значение с институциональной точки зрения.

Анализ ex-post представляет собой вместе с мониторингом один из основных инструментов повышения квалификации организаций через механизм использования опыта и обучения. Международные организации имеют длительный опыт в этом типе стратегии. Разнообразие проектов, реализованных в различных частях света, позволяет им определить критерии, нормы и стандарты в проектах со сходными характеристиками. Подобное направление деятельности не только генерирует внешнюю экономию в анализе и внедрении

проектов, но и способствует созданию специальной атмосферы уверенности в организации, связанной с ростом профессионализма ее сотрудников. И наоборот, отсутствие анализа и оценки ex-post проектов не позволяет местным управляющим генерировать знания, которые могут быть переданы местным или региональным организациям, занимающимся проектами. Подобное отношение превращает каждый инвестиционный проект в «уникальный», что влечет за собой реализацию «инвестиций» в оценивающую организацию, которые всякий раз теряются после завершения проекта.

В последние десятилетия в России произошли значительные изменения в оценке целесообразности инвестирования финансовых ресурсов. С полным основанием можно говорить о том, что происходит формирование целостной системы оценки инвестиционных проектов, включающей в себя не только собственно оценку целесообразности реализации конкретного инвестиционного проекта (оценка ex-ante). Эта система включает еще два важных компонента (можно сказать, этапа) — мониторинг проекта и оценку ex-post. С одной стороны, мониторинг проекта способствует наиболее полной реализации целей, заложенных в проекте, и снижению потерь, не предусмотренных при проведении оценки ex-ante. С другой стороны, оценка ex-post позволяет накопить опыт в реализации однотипных или сходных проектов и получить внешнюю экономию в проектном анализе и планировании. В конечном итоге, использование описанной системы способствует снижению издержек на предварительной стадии оценки каждого последующего инвестиционного проекта.

ANALISIS OF INVESTMENT PROJECTS: MONITORING AND EVALUATION EX-POST

I.L Malovichko, Ph.D (Economics)

Peoples’ Friendship University of Russia

Miklukho-Maklaya str., 6, 117198, Moscow, Russia

The article considers two basic directions of realization of investment projects: monitoring and an evaluation «expost». These two types of evaluation are widely distributed by Russian economists. Nevertheless evaluation «ex-ante» is not so much examined. On the one hand, monitoring of the project promotes realization of the purposes of the project and reduction of the losses that have been not stipulated at the first stage of realization through evaluation «ex-ante». On the other hand, the evaluation «ex-post» stimulates process of generalization of experience in the field of tentative estimation technique of investment projects.

Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

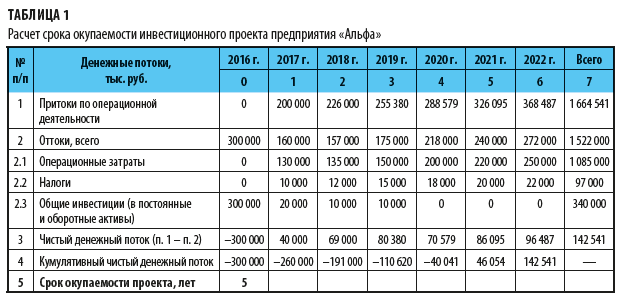

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

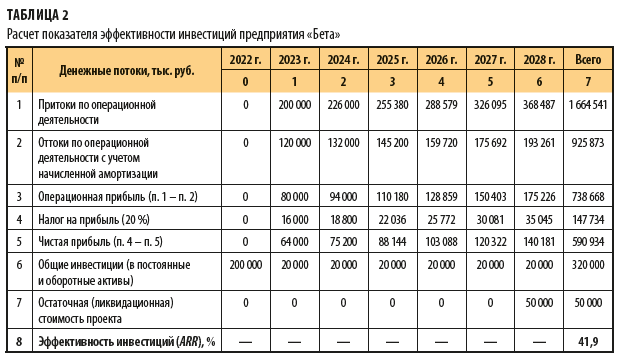

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Источник https://dmstr.ru/articles/otsenka-investitsionnykh-proektov/

Источник https://cyberleninka.ru/article/n/analiz-investitsionnyh-proektov-monitoring-i-otsenka-ex-post

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/