Как рассчитать индекс рентабельности инвестиций (PI)

Евгений Маляр

# Инвестиции

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

- Что такое индекс рентабельности инвестиций (PI)

- Как рассчитать индекс доходности

- Анализ PI-индекса

- Дисконтированный индекс доходности (DPI)

- Краткие выводы

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

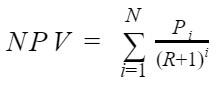

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

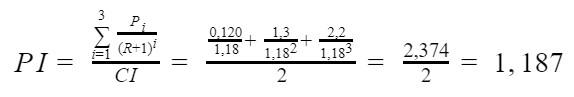

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI < 1. У каждого финансиста свое нормативное значение индекса прибыльности, но если расчет дает результат меньше единицы, это означает одно – убыточность деятельности. Денежный поток, инициируемый инвестициями, настолько скуден, что не покрывает вложений.

По своей сути PI – норма прибыли инвестора плюс единица. Для его расчета целесообразно использовать программу EXEL или онлайн-калькулятор.

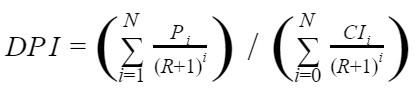

Дисконтированный индекс доходности (DPI)

Индекс прибыльности инвестиций PI, рассмотренный выше, предусматривает единовременность вложения, то есть финансирование единым траншем в первый период сразу всей суммы. В реальной жизни такая ситуация встречается редко.

Обычно, имеет место поэтапное предоставление средств для данного проекта. Именно по этой причине возникает необходимость в расчете дисконтированных затрат. Усложнение задачи влечет изменение формулы:

- DPI – дисконтированный индекс доходности;

- i – номер периода реализации проекта (года или месяца);

- N – продолжительность реализации проекта в (годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая также входящим денежным потоком;

- R – дисконтная ставка;

- CI – величина вложенного капитала.

Из формулы видно, что числитель не претерпел изменений – его приведение к актуальным условиям заложено в исходной формуле. В знаменателе дисконтируются вложенные средства. Это означает учет продолжительности отвлечения денег.

DPI позволяет рассматривать эффективность инвестирования с двух сторон. Можно установить барьерное значение ставки, ниже которой значение не должно опускаться, либо оперировать сроком окупаемости, равным предельному сроку реализации.

Максимальная продолжительность N вычисляется, исходя из равенства DPI единице, математическим или графическим методом.

Применение показателя дисконтированного индекса доходности, в ряде случаев затруднено из-за сложностей, возникающих при прогнозировании важнейших параметров формулы:

- Сумм входящих финансовых потоков. Никто не способен достоверно предсказать коммерческий успех проекта. Ему могут препятствовать недостаточные объемы сбыта, микроэкономические факторы, изменения законодательства и налоговой политики, сезонность продаж, внезапный рост цен на сырье и т. д.

- Уровня допустимой нормы дисконта. Она зависит от ставки рефинансирования ЦБ и появления альтернативных объектов, более привлекательных для инвестирования.

Для удобства сравнения методов будут использованы исходные данные ранее рассмотренного примера, дополненные графиком инвестиционных траншей:

- Сумма инвестиций в проект CI – 2 млн руб.

- Период реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

- Сумма инвестиций за первый год – 1 млн руб.

- Сумма инвестиций за второй год – 600 тыс. руб.

- Сумма инвестиций за третий год – 400 тыс. руб.

Результаты расчетов и сравнение PI c DPI, подтверждают, что поэтапное выделение траншей выгоднее для инвестора, чем единоразовая выплата всей суммы.

Следует также отметить, что расчет DPI по отдельным i-периодам может давать отрицательные значения. В начале, суммы вложенных средств, как правило, значительно превышают получаемые доходы. Это объясняется необходимостью закупки дорогостоящего оборудования, затратами на коммерческое продвижение, обучение персонала и прочими неизбежными издержками.

Ближе к завершению процесса инвестирования ситуация меняется на противоположную: финансирование снижается, а прибыли извлекается больше. DPI демонстрирует итоговый экономический эффект.

Краткие выводы

Расчет показателей PI и DPI дает основание для принятия или отклонения решения о финансировании проектов.

Особую важность индекс доходности инвестиций приобретает при сравнении объектов, близких по характеристикам и срокам реализации.

Методики определения прибыльности вложений просты по форме, но имеют сложности, связанные с точностью прогнозов, влияющих на экономическую эффективность.

Индекс доходности (рентабельности) инвестиций — PI. Формула. Пример расчета в Excel

Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала. Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

Инфографика: Индекс доходности (рентабельности) инвестиций

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

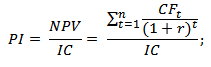

Индекс доходности инвестиции. Формула расчета

PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Дисконтированный индекс доходности инвестиций. Формула расчета

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

где:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки индекса доходности на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов: сезонность спроса и предложения, процентные ставки ЦБ РФ, стоимость сырья и материалов, объем продаж и т.д. В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. Так если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходности по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета».

Что показывает индекс доходности?

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI) так и для дисконтированного индекса доходности (DPI). В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI.

| Значение показателя | Оценка инвестиционного проекта |

| DPI | Инвестиционный проект исключается из дальнейшего рассмотрения |

| DPI=1 | Доходы инвестиционного проекта равны затратам, проект не приносит ни прибыли ни убытков. Необходима его модификация |

| DPI>1 | Инвестиционный проект принимается для дальнейшего инвестиционного анализа |

| DPI1>DPI2 | Уровень эффективности управления капиталом в первом проекте выше, нежели во втором. Первый проект имеет большую инвестиционную привлекательность |

Мастер-класс: «Как рассчитать индекс доходности для бизнес плана»

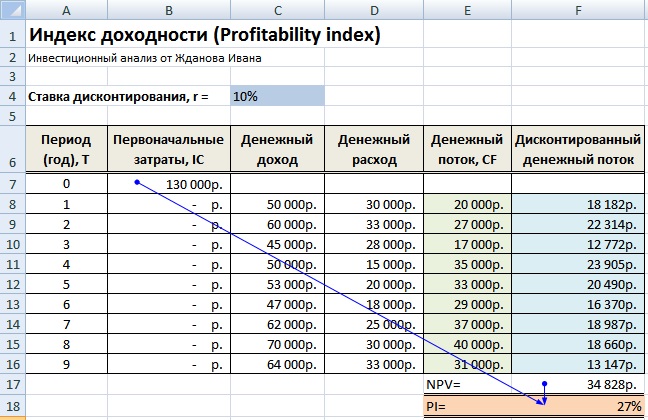

Оценка индекса доходности инвестиции в Excel

Рассмотрим пример оценки индекса доходности с помощью программы Excel. Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

Первый вариант расчета индекса доходности следующий:

- Денежный потокCF (CashFlow) =C8-D8

- Дисконтированный денежный поток =E8/(1+$C$4)^A8

- Чистый дисконтированный денежный поток (NPV) =СУММ(F8:F16)-B7

- Индекс доходности (PI)=F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel.

Расчет в Excel индекса доходности (PI) инвестиции

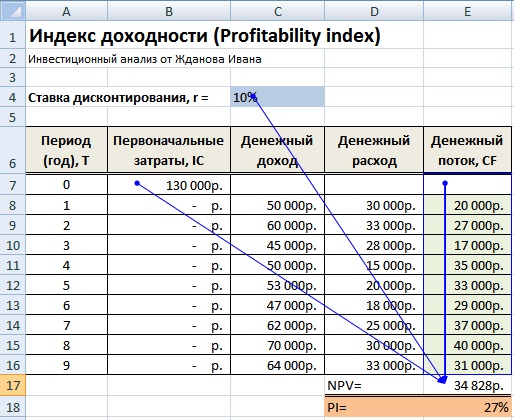

Второй вариант расчета индекса доходности инвестиционного проекта заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

- Дисконтированный денежный поток (NPV) =ЧПС(C4;E7:E16)-B7

- Индекс прибыльности (PI) =E17/B7

Второй вариант расчета индекса доходности (PI) в Excel

Как видно, расчет по двум методам привел к аналогичным результатам.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как произвести экспресс-оценку любого бизнес плана?

Все бизнес-планы включают в себя финансовый план, который оценивают с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта. Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя: чистый дисконтированный доход, внутренняя норма прибыли, индекс доходности и дисконтированный период окупаемости. Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Показатели экспресс оценки

Значения показателей

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект. Помимо данных показателей существуют другие коэффициенты оценки эффективности инвестиций, которые более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI» .

Преимущества и недостатки индекса доходности инвестиционного проекта

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Индекс доходности: формула расчета, оценка эффективности инвестиционных проектов

Если Вы вынашиваете идею нового проекта, или, тем более, выбираете из нескольких вариантов, — чтобы потом не корить себя за убыточное вложение капитала, Вам лучше не пренебрегать столь информативным показателем, как Индекс доходности.

Формула его расчета не так сложна и представляет собой отношение дисконтированных (то есть приведенных к одному времени) доходов к первоначальным инвестициям.

Главную трудность представляет правильно предсказать объем будущих финансовых потоков, который зависит от соотношения цены и спроса, объема реализации, цен на сырье и расходные материалы, ставки рефинансирования.

Говоря по-простому, индекс доходности (рентабельности, прибыльности, окупаемости) показывает размер дохода на единицу затрат.

Подробнее о способах расчета и применяемых программах, преимуществах и недостатках показателя – в статье.

Индекс доходности — формула и программы

Индекс доходности (или рентабельности) – это важный финансовый показатель, который определяет окупаемость инвестиций. Показатель был введен американскими финансистами и обозначается как PI (Profitability Index). Его применяют для выявления эффективности оборота средств, вычисления их количественного увеличения или уменьшения.

Индекс доходности формула

Выделяют два показателя доходности:

- дисконтированный,

- инвестиционный.

Первый определяется аббревиатурой DPI, второй – PI.

Если говорят о значении индекса вообще, то подразумевают PI. Под дисконтированием понимают приведение всех денежных потоков к определенному временному моменту. Соответственно, разница между двумя показателями — привязка ко времени в первом случае и ее отсутствие во втором.

Расчет

Инвестиционный индекс доходности можно рассчитать двумя способами:

- в первом случае он будет иметь общий вид и представлять интерес для первоначальной оценки окупаемости проекта (1),

- во втором — производится детальный анализ существующего предприятия (2).

Формулы выглядят следующим образом:

![]()

где ДД – дисконтированный доход, может также обозначаться как PV, он определяет номинальную стоимость дохода к конкретному моменту во времени,

И – инвестиции, могут обозначаться как I.

где k – это коэффициент, обозначающий интересующий инвестора период,

ЧДП (NCF) – чистый денежный поток за тот же период,

р (r) – ставка обесценивания капитала за данное время (показатель инфляции).

Расчет дисконтированного индекса доходности будет отличаться от формулы (2) знаменателем, который будет иметь вид:

![]()

Анализируя все вышеприведенные формулы, можно сказать что именно формула (3) имеет максимальную достоверность, поскольку учитывает фактическую стоимость не только доходов, но и инвестиций, которые поступают в проект на конкретный момент времени.

Для долгосрочного планирования, тем не менее, используют именно формулы (2) или (1), поскольку используемые в них параметры проще предположить и рассчитать применительно к будущему.

Анализ индекса доходности проекта. При любом способе расчета показатель может принимать три варианта значений:

- PI>1. В данном случае речь идет о потенциально или реально эффективном проекте.

- PI=1. Проект нейтрален, в этом случае действия фирмы могут быть направлены на его реализацию, если он несет другие очевидные выгоды, например, повышает статус компании, дает возможность использования каких-либо льгот, ведет к увеличению объемов производства.

- PI Примеры и применение

Предположим, что существует проект, для которого необходимо разовое инвестирование 280.000 рублей. Предполагается, что срок его реализации займет 2 года, каждый год проект будет приносить 200.000 рублей чистого дохода. За коэффициент дисконтирования примем 12%.

В данном случае для расчета коэффициента доходности разумно воспользоваться формулой (2), поскольку инвестиция осуществляется единожды.

PI = (200.000/(1+0.12) + 200.000/ (1+0.12)²)/100.000 = (178.571+159.439)/280.000 = 1.2.

Можно сделать вывод об окупаемости предложенного проекта.

PI используется финансовыми, аналитиками, бухгалтерами, руководителями.

Показатель применяется в экономике и управлении в следующих ситуациях:

- Необходимость сделать выбор в пользу одного из нескольких проектов.

- Анализ рентабельности текущего проекта, производства, компании, оказывающей услуги.

- Анализ экономической ситуации в определенном сегменте рынка.

- Расчет цен на товары и услуги или коррекция существующий ценовой политики при низких значениях индекса доходности.

- Прогнозы для развития одного или нескольких проектов, бизнес идей.

- Планирование бюджета и принятие решение о продолжении и прекращении инвестиций.

- Составление бизнес-плана, расчет минимальной выручки и конкретных сроков осуществления идей и проектов.

Программы для расчета

- Показатель может рассчитываться путем калькуляции в простых программах, типа Ms Excel, при введении выбранной формулы.

- Существует также специальное ПО, которое позволяет не только производить сложные расчеты, но и строить графики, отражающие положение дел по отношению к исследуемому проекту. Примером такой программы является «Альтаир Инвестиционный анализ».

- Частично эти функции доступны в программе для бухгалтерского учета 1C.

Индекс доходности инвестиций. Формула. Пример расчета

Рассмотрим такой важный инвестиционный показатель как индекс доходности. Данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Индекс доходности (англ. PI, DPI, Present value index, Profitability Index, benefit cost ratio) – показатель эффективности инвестиции, представляющий собой отношение дисконтированных доходов к размеру инвестиционного капитала.

Другие синонимы индекса доходности, которые несут аналогичный экономический смысл: индекс прибыльности и индекс рентабельности.

где PI (Profitability Index) – индекс доходности инвестиционного проекта;

NPV (Net Present Value) – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%);

CF (Cash Flow) – денежный поток;

IC (Invest Capital) – первоначальный затраченный инвестиционный капитал.

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта.

Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

где DPI (Discounted Profitability Index) – дисконтированный индекс доходности;

NPV – чистый дисконтированный доход;

n – срок реализации (в годах, месяцах);

r – ставка дисконтирования (%) инвестиции;

IC – первоначальный затраченный инвестиционный капитал.

Сложности оценки на практике

Основная сложность расчета индекса доходности или дисконтированного индекса доходности заключается в оценке размера будущих денежных поступлений и нормы дисконта (ставки дисконтирования).

На устойчивость будущих денежных потоков оказывают влияние множество макро-, микроэкономических факторов:

- сезонность спроса и предложения,

- процентные ставки ЦБ РФ,

- стоимость сырья и материалов,

- объем продаж и т.д.

В настоящее время на размер будущих денежных потоков ключевое значение оказывает уровень продаж, на который влияет маркетинговая стратегия фирмы.

Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени:

- Если проект финансируется только на основе собственных средств, то за ставку дисконтирования принимают доходность по альтернативным инвестициям, которая может быть рассчитана как доходность по банковскому вкладу, доходность ценных бумаг (CAPM), доходность от вложения в недвижимость и т.д.

- При финансировании проекта за счет собственных и заемных средств используют метод WACC.

Что показывает индекс доходности

Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности (PI), так и для дисконтированного индекса доходности (DPI).

В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI:

Оценка в EXCEL

Рассмотрим пример оценки индекса доходности с помощью программы Excel.

Для этого необходимо рассчитать две составляющие показателя: чистый дисконтированных доход и чистые дисконтированные затраты (если они присутствовали в течение срока реализации проекта). Рассмотрим два варианта расчета в Excel индекса доходности.

- Первый вариант расчета индекса доходности следующий:

Денежный поток CF (Cash Flow) = C8-D8

Дисконтированный денежный поток = E8/(1 + $C$4)^A8

Чистый дисконтированный денежный поток (NPV) = СУММ(F8:F16)- B7

Индекс доходности (PI) = F17/B7

На рисунке ниже показан итоговый результат расчета PI в Excel:

- Второй вариант расчета индекса доходности инвестиционного проекта.

Заключается в использовании встроенной финансовой формулы в Excel — ЧПС (чистая приведенная стоимость) для расчета чистого дисконтированного дохода (NPV). В результате формулы расчета будут иметь следующий вид:

Дисконтированный денежный поток (NPV) = ЧПС(C4;E7:E16)- B7

Индекс прибыльности (PI) = E17/B7

Как видно, расчет по двум методам привел к аналогичным результатам.

Как произвести экспресс-оценку любого бизнес плана

Все бизнес-планы включают в себя финансовый план, который оценивает с помощью инвестиционных показателей эффективность вложения для инвестора. Финансовый план и его показатели являются самыми значимыми для принятия решения о финансировании проекта.

Чтобы быстро оценить любой бизнес-проект на уровень инвестиционной привлекательности следует рассмотреть четыре показателя:

- чистый дисконтированный доход,

- внутренняя норма прибыли,

- индекс доходности,

- дисконтированный период окупаемости.

Если выполняются условия по данным показателям, то инвестиционный проект может быть уже более детально проанализирован на характер и природу получения денежных потоков, систему менеджмента, маркетинга и продаж.

Индекс доходности входит в четыре основных показателя, которые оценивает любой инвестор при вложении в проект.

Преимущества и недостатки индекса

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

Индекс доходности (прибыльности) PI

Индекс доходности PI рассчитывается как соотношение общей величины дисконтированных доходов по проекту к величине первоначальной инвестиции. Для признания проекта эффективным по критерию PI его значение должно быть выше 1.

Например, если PI=1,2, — то это означает, что затраты были полностью окуплены за счет полученных притоков и на каждый рубль инвестиции инвестор имеет 20 копеек текущей стоимости доходов. Кроме того, это означает, что если оттоки вырастут более чем на 20%, то проект не достигнет срока окупаемости в течение его жизни.

Таким образом, PI показывает запас финансовой прочности проекта, что позволяет ранжировать проекты в инвестиционном портфеле:

где Bi-денежные доходы этого периода,

r – ставка дисконтирования,

I0 – первоначальная инвестиция,

n – срок жизни проекта.

Задача

Инвестору предлагают вложить 280 млн. в реализацию проекта по постройке гостиничного комплекса. В течение 8-ми лет планируется получать по 80 млн. чистого дохода. Определить, оправдано ли будет данное вложение, если ставка дисконта составляет 12%.

Индекс доходности инвестиций

Если вы не являетесь меценатом и в ваши планы не входят капиталовложения в заведомо убыточные проекты, то вам нужно как следует рассчитать индекс доходности инвестиций (или рентабельность, как его еще называют). Данный показатель может быть использован не только для анализа инвестиционных проектов, но также для бизнес-планов предприятий.

Формула

Итак, мы выяснили, что индекс рентабельности – это показатель эффективности, основывающийся на соотношении вложенного капитала и дисконтированной прибыли. Этот показатель еще называют индексом прибыльности.

Определяется он по такой формуле:

где ІС – изначальный объем капиталовложений,

СF – финансовый поток,

r – дисконтированная ставка, измеряемая в процентах,

n – период выполнения (в годах, месяцах),

NРV – чистая дисконтированная прибыль,

РІ – показатель рентабельности инвестиционного проекта.

При помощи этой формулы можно определить рост финансового потока с расчетом на каждый инвестированный рубль:

- Если показатель превысит 1, то проект может считаться прибыльным;

- если показатель будет равен 1, то проект можно отвергнуть как убыточный.

Индекс дисконтирования прибыльности капиталовложений

Сразу оговоримся, что формул, с помощью которых можно определить данный параметр, существует множество, но все они позволяют рассчитать не одноразовое капиталовложение на начальном этапе реализации, а общее значение инвестиций на протяжении всего времени. Чтобы добиться этого, необходимо дисконтировать все последующие вложения.

В связи с этим формула будет выглядеть следующим образом:

где ІС – это изначальный объем капиталовложений,

r – ставка по дисконтированию, измеряемая в процентах,

n – время выполнения инвестиционного проекта,

NРV – чистая дисконтированная прибыль,

DРІ – дисконтированный показатель прибыльности.

Основные трудности практического применения

Главной трудностью в расчете показателя рентабельности как в первом, так и во втором случаях может считаться оценка объема будущих капиталовложений и дисконтированной ставки.

Существует ряд факторов (как микро-, так и макроэкономического характера), оказывающих непосредственное влияние на стабильность будущих финансовых потоков. Среди таких факторов стоит выделить:

- предложение и спрос;

- объемы продаж;

- цену расходных материалов и сырья;

- проценты Центробанка и проч.

Объемы будущих финансовых потоков зависят преимущественно от уровня продаж, на который, в свою очередь, влияет выбранная маркетинговая тактика.

Существует масса различных способов оценки дисконтированной ставки. Сама ставка при этом демонстрирует текущую стоимость капитала и дает возможность привязать будущие выплаты к настоящему времени.

К примеру, если для финансирования проекта используются исключительно собственные средства, то дисконтированной ставкой считается прибыльность по инвестициям, которая может быть рассчитана в качестве:

- прибыли по банковскому депозиту;

- прибыли от инвестиций в недвижимость;

- прибыли от покупки ценных бумаг и т. д.

Помимо того, если проект инвестируется за счет собственных или кредитных средств, то будет использован метод WАСС (за основу берется средневзвешенная цена капитала).

Для чего нужен индекс доходности

Ввиду всего вышесказанного напрашивается вопрос: для чего вообще нужен индекс рентабельности, если на руках есть чистая прибыль дисконтирования? Если последний показатель превышает единицу, то проект уже можно считать прибыльным.

Действительно, это так, но при условии, что речь идет всего об одном проекте. Но инвесторы преимущественно сталкиваются с проблемой выбора, когда из множества вариантов следует выбрать всего один.

А если при ограниченных инвестиционных возможностях дисконтированные потоки равны, то решающую роль играет как раз показатель доходности. Проект, продемонстрировавший наивысшую степень эффективности, и должен быть принят инвестором.

У этого метода есть один существенный недостаток – отсутствует корреляция касаемо потерянного времени на выполнение проекта. Если говорить более конкретно, то речь идет о ситуациях, когда индекс больше 1, но ввиду изменений условий рефинансирования Центробанком стоимость капитала возрастает.

Как результат – минусовое дисконтирование, способное покрыть эффективность капиталовложений на достаточно длительный срок.

Что демонстрирует показатель прибыльности

Данный показатель демонстрирует эффективность использования средств в бизнес-плане либо инвестиционном проекте. Характерно, что оценка будет одинаковой как для дисконтированного, так и обычного индексов рентабельности.

В приведенной ниже таблице оценивается проект с точки зрения индекса дисконтированной прибыльности (DРІ):

Экспресс-оценка будущего бизнес-плана

Любой бизнес-план включает в себя так называемый финансовый план, который анализируется посредством описанных инвестиционных инструментов на предмет эффективности.

По сути, финансовый план – это важнейший критерий, по которому оценивается рентабельность проекта. Для быстрой оценки необходимо рассмотреть четыре параметра:

- чистую дисконтированную прибыль;

- срок окупаемости;

- показатель рентабельности;

- внутреннюю норму дохода.

Если четко следовать инструкции, то можно более детально исследовать план на предмет маркетинга, особенностей получения капитала, менеджмент-системы и проч.

Как видим, сюда входит и описанный ранее показатель рентабельности. Конечно, есть и другие способы определения эффективности, но это, пожалуй, самый простой из них.

Сильные и слабые стороны показателя прибыльности

- возможность применения ставки для анализа любого рода труднореализуемых проектов;

- возможность исследования проектов разного масштаба.

Но есть и недостатки, среди которых стоит отметить:

- прогноз будущих финансовых потоков в проекте;

- сложность анализа влияния факторов нематериального плана на эти потоки;

- трудности с точной оценкой дисконтированной ставки.

Как видим, анализ инвестиционных проектов играет большую роль в современной экономике. Анализ – это своего рода драйвер для будущего роста стоимости предприятия, а также для получения максимального дохода.

Индекс доходности инвестиций или коэффициент эффективности

Инвестиционные проекты оцениваются большим количеством показателей, но наиболее часто используются:

- Статические показатели:

- срок окупаемости инвестиций (PP),

- индекс доходности инвестиций (PI),

- коэффициент эффективности инвестиций (ARR);

- Динамические:

- приведенная чистая стоимость проекта (NPV),

- индекс доходности дисконтированных инвестиций (DPI),

- внутренняя норма доходности инвестиционного проекта(IRR).

Коэффициент эффективности вложений

При расчете коэффициента эффективности инвестиций не применяют дисконтирование, при его расчете для действующего проекта коэффициент оценивается как отношение среднегодовой чистой прибыли к среднегодовым инвестиционным вложениям. Его иногда называют показателем рентабельности инвестиций.

Для оценки коэффициента за полный цикл жизни инвестиционного проекта используют следующую расчетную формулу:

где ARR – коэффициент эффективности инвестиций;

Pcpr – среднегодовая чистая прибыль от проекта;

I – полные инвестиции в проект;

R – ликвидационная стоимость проекта.

Если ликвидационная стоимость проекта равна 0, то в знаменателе будет половина начальной стоимости инвестиционного проекта.

Например:

Срок жизни проекта – 3 года.

Чистая прибыль 1 года – 500000 рублей, 2 года – 800000 рублей, 3 года – 600000 рублей.

Инвестиции в проект – 50000000 рублей.

В данном примере основные фонды проекта полностью амортизированы, т. е. ликвидационная стоимость равна 0.

Данный показатель используют при оценке целесообразности вложений в проект, сравнивая его с процентной ставкой банковских кредитов или со стоимостью капитала инвестиционного объекта. Более полезен он для сравнительной оценки нескольких конкурентных инвестиционных проектов.

Норма доходности инвестиций

Индекс доходности инвестиций дает инвестору наглядное представление о целесообразности вложений при выборе проектов. Этот показатель показывает уровень отдачи на вложенный рубль инвестиций. Он определяется как отношение суммы дисконтированных доходов к первоначальным инвестициям в проект, т.е.:

где CFt – денежный поток от инвестиций в t-м году;

Io – начальные инвестиции в проект;

n – период жизни инвестиционного проекта;

r – процент дисконта.

Если сумма доходов меньше размера инвестиций, то проект не окупает себя и не может рассматриваться к применению. Если PI>1, проект может быть принят.

Более точным показателем является индекс доходности дисконтированных инвестиций (DPI), который определяется как:

где It – размер инвестиций в t-ом году.

Данный показатель рассчитывается главным образом при разнесенных по времени инвестициях в один и тот же инвестиционный проект.

Например:

Срок жизни проекта 5 лет.

Инвестиции в размере 12 млн. рублей вносятся: в 1 год жизни проекта 7 млн. рублей, 2-й год 3 млн. рублей и в 3-й год 2 млн. рублей.

Доходы по годам составят: 1 год – 2 млн.руб.; 2 год – 3 млн. руб.; 3 год — 2 млн. руб.; 4 год – 3 млн руб.; 5 год – 1 млн. руб.

Норма дисконта 12%.

Дисконтированный индекс доходности инвестиционного проекта DPI >1, поэтому проект может быть принят к исполнению.

Если бы расчет проводился при инвестиционных вложениях, произведенных единовременно в начале проекта, то:

И проект по этому показателю не может рассматриваться как приемлемый.

Наиболее ценным для анализа эффективности инвестиционного проекта среди названных является внутренняя норма доходности инвестиций IRR. Показатель демонстрирует среднюю ожидаемую ставку доходности инвестиционного проекта за весь жизненный цикл.

Сравнивая этот показатель с доходностью капитала инвестируемого объекта можно оценивать его целесообразность. Расчет показателя осуществляется путем последовательных итераций до момента, когда чистая приведенная стоимость NPV меняет знак «минус» на знак «плюс». Для этого расчета используются таблицы дисконтируемых множителей, с помощью которых находят ту норму доходности, при которой NPV=0.

Более наглядным расчет выглядит в графическом изображении:

На графике представлены изменения NPV двух инвестиционных проектов: А и Б. Их NPV отражаются по оси ординат, а норма доходности отражается % по оси абсцисс. Пересечение NPV проектов с осью абсцисс дает показания их внутренней нормы доходности: для проекта А она равна 14,7%, а для проекта Б 11,8%.

При доходности капитала инвестируемого объекта в 12% проект Б не может быть принят к исполнению, да и проект А не обладает необходимым запасом устойчивости по показателю доходности. Также следует оценивать проекты при кредитной ставке привлекаемых ресурсов в 11% годовых.

Сразу надо отметить, что если денежные потоки на протяжении исследуемого периода времени меняют знак с плюса на минус или наоборот, то расчет IRR становится невозможным, а если его рассчитывают, то он не отражает реальной нормы доходности проекта.

Для нашего вышеприведенного примера, когда PI показывает негативные результаты, рассчитаем IRR с применением таблиц дисконтируемых множителей. Выберем норму доходности близкую к расчетной r=11% и r=12%.

При r=12% NPV практически равно 0, то есть внутренняя норма доходности равна ~12% и все проекты с доходностью менее этой величины не могут приниматься в работу.

В нашем случае норма дисконта равна внутренней норме доходности, но проект с единовременными вложениями в 12 млн. рублей отклоняется, поскольку PI= 0,95.

Все эти показатели при расчете целесообразности инвестирования одного проекта не противоречат друг другу. Так в нашем примере:

![]()

Поэтому инвестиционный проект не представляет интереса для инвестора.

Обычно инвесторы принимают к рассмотрению проекты, превосходящие внутреннюю норму доходности на 7-8% больше, чем норма дисконта, которую принимают равной доходности капитала инвестируемого объекта или кредитной ставке на банковские ресурсы.

Формула индекса доходности — помощник инвестора

Инвестировать или не инвестировать — вот в чем вопрос! Для того, чтобы знать на него ответ, надежнее всего будет заранее рассчитать индекс доходности. И тогда вы не будете корить себя за неверное вложение капитала в заведомо убыточное предприятие.

Инвестиционный индекс

Так что же такое индекс доходности? Это показатель окупаемости инвестиционного проекта, его рентабельности. Для того, чтобы правильно распорядиться инвестициями и свести риски к минимуму нужно знать порядок расчета индекса доходности.

Индекс доходности pi является соотношением общих дисконтированных доходов и суммы первоначальных инвестиций. Поможет вычислить индекс доходности формула:

где PV — дисконтированный доход,

а I — сумма инвестиционных затрат, денежных вложений в проект.

Чтобы проект был признан потенциально эффективным, значение PI должно быть больше единицы. В том случае, если индекс доходности инвестиций PI.

Данная формула применима лишь на начальной стадии проекта. Существует более точная формула определения прибыльности уже существующего предприятия:

где NCFi — чистый денежный поток для периода i,

Inv — первоначальные инвестиции,

r — ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта).

Эта формула позволит просчитать уровень доходности как на начальном этапе, так и выяснить, подтвердились ли данные более раннего прогнозирования. Определение индекса рентабельности дает более точные данные по сравнению с показателем чистого дисконтированного дохода.

Это применимо в тех случаях, когда перед инвестором стоит выбор из нескольких объектов для вложений. Именно PI покажет уровень прибыльности каждого из возможных, позволив принять правильное решение.

Расчет по данной формуле имеет один недостаток. Даже в том случае, когда PI > 1, риски все-таки есть. Формула не учитывает потерянное время на осуществление проекта. Изменение ставки рефинансирования ЦБ может увеличить стоимость капитала, что приведет к отрицательному дисконтированию.

Дисконтированный индекс

Под дисконтированным доходом понимают чистую текущую стоимость. Индекс доходности дисконтированный можно определить как представление об окупаемости инвестиционного проекта.

Индекс доходности дисконтированный равен сумме всех инвестиционных потоков проекта деленных на дисконтированный инвестиционный расход:

где DPI — индекс доходности дисконтированных затрат;

CFt — приток денежных средств за период t;

It — сумма инвестиционных затраты в период t;

r — барьерная ставка дисконтирования);

n — суммарное число интервалов (шагов, периодов) t = 0, 1, 2, …, n.

Чем больше дисконтированный индекс доходности DPI, тем эффективнее проект. Но так же, как и PI, он должен быть больше единицы.

Недостатком этой формулы, который обязательно надо учесть при ее использовании, является то, что нельзя сравнить денежные потоки разных периодов. То есть расчеты будут недостаточно объективны и содержать погрешности.

Расчеты показателей PI и DPI чрезвычайно полезны для инвесторов и экономистов, помогая им обезопасить свои вложения. Однако используя эти формулы, не стоит забывать о небольших погрешностях в вычисления, связанных с внешними факторами.

Использование дополнительных инструментов изучения инвестиционного климата добавит вам спокойствия и уверенности в принятии решения. Инвестируйте осмысленно и тогда ваш капитал будет работать на вас.

Как рассчитать индекс доходности инвестиций

Индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций.

Формулу для расчета ИД можно определить, используя формулу:

Тогда формулу для определения индекса доходности можно представить в виде:

Если принять ряд допущений, то можно показать графическую интерпретацию индекса доходности (рис. 6.1):

Эти допущения состоят в следующем:

- инвестиции в проект для создания активов производятся только в начальный период (tu);

- предприятие не имеет убытков в период освоения производства или освоения рынка сбыта производимой продукции;

- мы пренебрегаем ликвидационной стоимостью активов.

Используя формулу (6.9) и рис. 6.1, можно представить формулу для определения индекса доходности в виде:

Таким образом, индекс доходности (ИД) есть ни что иное, как показатель рентабельности инвестиций, определенный относительно суммарных показателей ЧДП и инвестиций за экономический срок их жизни.

Индекс доходности инвестиций превышает 1, если и только если для этого потока чистые денежные поступления имеют положительные значения.

При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Дисконтированный индекс доходности DPI

Одним из вариантов модификации понятия окупаемости заключается в суммировании всех дисконтированных денежных потоков (доходов от инвестиций) с последующим делением суммы на дисконтированный инвестиционный расход.

Результатом является дисконтированный индекс доходности (иногда называемый отношением дохода к издержкам (benefit cost ratio), выраженным в текущих стоимостях).

Формула для расчета дисконтированного индекса доходности:

где DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

r — барьерная ставка (ставка дисконтирования), долей единиц;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, …, n.

Определяется: как отношение суммы всех дисконтированных денежных потоков (доходов от инвестиций), к дисконтированному инвестиционному расходу.

Характеризует: эффективность (рентабельность) инвестиции, в относительных значениях.

Синонимы: Дисконтированный индекс рентабельности, ТС-индекс, PV-index, Present value index, Discounted Profitability Index, PVI. Акроним: DPI.

Недостатки: не явно подразумевается что средства полученные в результате проекта инвестируются по барьерной ставке (Rбар), нельзя сравнивать денежные потоки разной длительности.

Критерий приемлемости: DPI >= 1,0 (чем больше, тем лучше. Условия сравнения: любой срок действия инвестиции и размер.

Примеры

Пример №1.

Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$; во втором году: 41000$; в третьем году: 43750$; в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092)2 = 34382,59$

PV3 = 43750 / (1 + 0,092)3 = 33597,75$

PV4 = 38250 / (1 + 0,092)4 = 26899,29$

DPI = (29304,03 + 34382,59 + 33597,75 + 26899,29) / 115000 = 1,07985.

Ответ: дисконтированный индекс доходности равен 1,079.

Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки:

где DPI — дисконтированный индекс доходности, долей единиц;

CFt — приток (или отток) денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r)t применяют (1+r0)*(1+r1)*…*(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

n — суммарное число периодов (интервалов, шагов) t = 1, 2, …, n.

Пример №2. DPI при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360; во втором году: $5185; в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году; 10,7% во втором году; 9,5% в третьем году.

Вычислите дисконтированный индекс доходности денежного потока.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

DPI = (6066,82 + 4204,52 + 4643,23) / 12800 = 1,20739

Ответ: дисконтированный индекс доходности равен 1,207.

Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности.

Этот инструмент анализа решает технические проблемы, сопутствующие вычислению внутреннего коэффициента окупаемости (IRR). Денежные потоки могут в некоторый год оказаться отрицательными, а в следующий — положительными, однако ТС-индекс демонстрирует свою надежность, оставаясь при этом неизменным.

Дисконтированный индекс доходности как инструмент анализа в отличие от других методов используется недостаточно. Это обусловлено тем, что большинство управляющих, если они даже знают о существовании дисконтированного индекса доходности, не представляют, как его применять. Заслуживающая доверия оценка 40% для IRR предполагает, что данный проект, скорее всего, весьма хорош.

Однако если бы стало известно, что проект имеет дисконтированный индекс рентабельности, равный 1,10, то мы не знали бы, как это интерпретировать.

Поскольку дисконтированный индекс доходности определяется денежными потоками, дисконтированными при барьерной ставке, принятой на предприятии, любое значение индекса, превышающее 1,0, приемлемо с точки зрения финансовой перспективы:

- Например, если барьерная ставка фирмы равна 36% и рассматривается инвестиция с IRR, равным 32%, то значение дисконтированного индекса рентабельности будет меньше 1,0.

- Барьерная ставка другого предприятия могла быть 16%, и тот же самый проект, инвестиции 26%, имел бы в таком случае дисконтированный индекс рентабельности, существенно превосходящий 1,0.

Условия расчета индекса доходности

Каждый инвестор обращает внимание на определенные факторы, прежде чем принять решение о вложении своих денежных средств в определенный проект. При этом важное значение имеет не только внутренний показатель, но и внешние характеристики предприятия. Именно поэтому возникает необходимость определения наиболее важных экономических показателей для конкретного проекта.

Одним из экономических показателей является чистая стоимость данного проекта. Она складывается из различных факторов, в том числе и из объема производства, величины инвестиций и т.д. Эффективность инвестиций не всегда зависит от чистой стоимости.

Именно поэтому возникает необходимость использования дополнительных инструментов для определения эффективности вложений. В качестве подобных инструментов выступает также индекс доходности.

Что это такое

Индекс доходности – показатель, который определяет инвестиционную эффективность вложений в определенный проект. С его помощью можно определить чистый доход от конкретного проекта при определенном размере вложений. Для расчета данного показателя используется формула.

- Если при расчете получилась цифра, которая равна или меньше 1, то данный критерий свидетельствует о нерентабельности бизнес-проекта.

- Если индекс равняется 1, то можно предположить, что проект безубыточный. А инвестору принесут определенный доход только те проекты, индекс доходности которых больше 1.

Данный показатель определяет размер дохода на единицу затраты. Чем больше его значение, тем больше дохода получит инвестор.

Именно поэтому если инвестор должен выбрать один проект из нескольких представленных, то желательно вложить свои денежные средства в тот, который имеет наиболее высокий индекс рентабельности.

Специалисты различают два вида индекса доходности:

- Индекс доходности затрат — отношение затрат к прибыли.

- Индекс доходности инвестиций — отношение дисконтированного расхода к сумме дисконтных денежных потоков.

Упрощенная формула

На практике применяется упрощенная формула осуществления расчета показателя доходности. Индекс можно рассчитать по следующей формуле:

Индекс доходности = ЧДД/ИР,

где ЧДД — норма чистого дисконтированного дохода на определенный промежуток времени,

ИР – размер инвестиционных расходов на определенный промежуток времени, включая также первоначальные вложения.

Данная упрощенная формула широко применяется специалистами на практике и дает возможность четко определить рост денежных потоков. Использование подобной схемы расчета дает возможность инвесторам делать правильный выбор и вкладывать свои денежные средства только в те бизнес-проекты, которые принесут доход.

Примеры показателей

Чтобы понять значение индекса доходности и порядок его расчета, необходимо рассмотреть несколько примеров.

Пример расчета: Например, есть бизнес-проект, который требует вложений в размере 280 000 рублей. Срок реализации подобного плана составляет 2 года. При этом каждый год он будет приносить доход в размере 200 000 рублей. Показатель дисконтирования равен 12%.

В этом случае расчет показателя доходности можно осуществить по следующей формуле:

Индекс доходности = (200 000/(1+0.12) + 200 000/ (1+0.12)²)/100 000 = (178.571+159 439)/280 000.

Получится, что показатель равен 1,2. А это свидетельствует о доходности проекта.

Как уже говорилось выше, данный показатель широко применяется на практике. Его используют не только аналитики и экономисты, но и бухгалтеры, и юристы.

В частности, индекс доходности может быть использован для:

- выбора наиболее выгодного проекта для вложений из нескольких представленных;

- осуществления анализа рентабельности определенного проекта;

- осуществления анализа экономического положения в определенном сегменте рынка;

- прогнозирования развития конкретных бизнес идей;

- планирования бюджета и принятия решения о продолжении или прекращении инвестирования;

- составления бизнеса плана и расчета размера минимального дохода;

- расчета цен на товары и услуги и т.д.

Для расчета данного показателя могут быть применены простые программы, как, например, Ms Excel. Но также созданы специальные приложения, которые дают возможность не только осуществлять более сложные расчеты, но и строить графики.

На практике для определения доходности проекта также применяются и смежные процедуры, которые описаны ниже.

Способы нахождения РТС

Российская Торговая система является крупнейшим оператором фондового рынка РФ. Им и был разработан показатель РТС, который основан на суммарной рыночной капитализации ведущих субъектов предпринимательства РФ. Данный показатель выражается в пунктах.

Данный критерий считается одной из наиболее объективных характеристик экономического положения компании. Он дает возможность оценить инвестиционную привлекательность предприятия.

При определении этого индекса применяются данные 50 ведущих предприятий страны. При этом данный список постоянно меняется, а активы компаний не равны и представляются в разных пропорциях.

Для осуществления расчета данного показателя используется следующая формула:

где In — Текущий индекс РСА.

MCn — Показатель капитализации акций, которые входят в состав индекса.

MC1 — Показатель капитализации пакета акций во время первого расчета (данный показатель равен 12 666 080 264 долларов).

I1 — Значение индекса РСА во время осуществления первого расчета (данный показатель равен 100).

Zn — Специальный поправочный коэффициент.

Индекс РСА определяется автоматически каждые 15 секунд. Обновление информации и данных осуществляется в онлайн режиме. А пересмотр списка компаний, акции которых учитываются во время расчета индекса РСА, осуществляется раз в квартал советом директоров РСА. По их решению из данного списка могут быть исключены определенные предприятия, а вместо них появится другие.

Динамика и доходность ММВБ

ММВБ – сравнительно молодой индекс, который был создан в 1997 году. Фондовый рынок – источник получения дохода. Многих интересует вопрос о том, какой доход можно получить на фондовом рынке. Доход инвестора, который вкладывает свои денежные средства в определенный индекс, во многом зависит о времени инвестирования. Определенное значение имеет также срок окупаемости.

Например, значение индекса ММВБ в 1998 году было самым низким и составляло всего 18. Если инвестор приобрел бы его тогда и продал бы в 2007 году, когда его значение составляло 1970 пунктов, то мог получить доход на 10 531% или 1146% годовых. И наоборот, если инвестор купил бы индекс на самом пике до его падения, то он бы понес убытки, размер которых составил бы 95% годовых.

Но это лишь крайние показатели. А какой доход можно получить от вложений в среднем? Как уже говорилось выше, размер дохода во многом зависит от времени и промежутка инвестирования.

Например, если вложить свои денежные средства в данный показатель на 1 год, то в этом случае инвестор может получить доход от -82,5% до 468%. Все зависит от времени инвестирования.

Инвесторы могли получить максимальный доход, если осуществили вложение после кризиса 1998 года. Но если инвестировать денежные средства после 2009 года, то в этом случае инвестор не может рассчитывать на доход больше 10% годовых. Конечно, угадать рост или снижение показателя ММВБ довольно трудно.

Прибыльность инвестиций (PI)

Прибыльность инвестиций (PI) характеризуется размером полученного дохода на каждую единицу затрат. Для расчета данного индекса используется следующая формула:

где CFj — Показатель дохода за 1 год.

CI — Размер первоначальных инвестиций.

PV — Общий денежный поток от проекта.

n — Промежуток действия проекта.

r — Показатель ставки дисконтирования.

Если возникает необходимость поэтапных вложений, то в этом случае расчет осуществляется по следующей формуле:

Показатели в вышеуказанной формуле имеют те же значения, что и предыдущие. Показатель прибыльности инвестиций дает возможность правильно оценить эффективность и доходность конкретного проекта и принять правильное решение об инвестировании.

Дисконтированная схема

Для определения окупаемости проекта также применяется дисконтированная схема. Данный показатель является чистой текущей стоимостью. Он дает возможность иметь определенное представление об окупаемости проекта. Индекс определяется путем деления суммы всех инвестиционных потоков на дисконтированный инвестиционный расход.

Расчет осуществляется по следующей формуле:

где DPI — Индекс доходности дисконтированных затрат.

CFt — Приток всех вложений за определенный период времени.

It — Размер инвестиционных затрат в определенный период времени.

r — Показатель барьерной ставки дисконтирования.

n — Суммарное число интервалов (периодов).

Чем больше данный показатель, тем доходнее является проект. Но у данной формулы имеется также определенный недостаток. В частности, при ее применении невозможно сравнивать денежные инвестиции разных периодов времени. Из-за этого имеется риск осуществления неправильных и неточных расчетов.

Как определить индекс доходности

Прежде чем осуществить расчет индекса доходности, необходимо помнить о том, что на практике применяются несколько показателей доходности проекта. Данные показатели могут рассчитываться, учитывая как дисконтированные инвестиции, так и недисконтированные вложения.

Расчет индекса доходности можно осуществить по упрощенной формуле, которая приведена выше. Но кроме данной формулы можно также использовать более сложную схему. К числу более сложных формул осуществления расчета можно отнести определение индекса доходности дисконтированных инвестиций.

Но данная формула осуществления расчета не дает возможность учитывать показатели денежных инвестиций в разные промежутки времени, что делает его применение неудобным. Осуществление расчета по данной формуле считается довольно трудным. Именно поэтому эта схема не применяется на практике часто.

Конечно, определение индекса доходности требует определенных навыков и знаний, которыми обладает далеко не каждый инвестор. Но перед тем, как вложить свои денежные средства в конкретный проект, инвестор должен оценить его рентабельность.

Именно поэтому были созданы специальные сервисы и программы, которые дают возможность автоматически определить доходность конкретного бизнес проекта. Каждый инвестор может самостоятельно воспользоваться подобными сервисами и программами и принять решение об инвестировании в конкретный бизнес-проект.

Логика относительной эффективности

Для развития определенного бизнес-проекта требуются инвестиции. Но реализация проекта должна обеспечить инвесторам определенный доход. Соответственно, возникает необходимость определения доходности того или иного проекта.

Метод определения уровня доходности основан на нескольких показателях, которые можно разделить по статистическим и динамичным критериям. Динамичные показатели учитывают временную стоимость денежных средств. Кроме данных критериев показатели доходности проекта разделяются также с точки зрения абсолютной и сравнительной эффективности.

Основная цель индекса доходности — сравнение конкретных бизнес-проектов. Инвестор может сравнить несколько проектов и выбрать тот, который даст возможность получить больше денежных средств.

Если данный показатель выше 1, то в проект можно смело инвестировать, так как он свидетельствует о окупаемость бизнеса. Не стоит думать об инвестировании денежных средств в те проекты, индекс доходности которых имеет отрицательное значение.

Из вышеуказанного можно сделать вывод о том, что индекс доходности – показатель, который дает возможность определить окупаемость конкретного бизнес проекта. Данный показатель дает возможность инвесторам сделать правильный выбор.

Индекс доходности – инструмент инвестиционного анализа

Процесс инвестирования неизбежно сопряжен с отдаленностью результата во времени, а это делает инвестиции рискованным мероприятием.

Поэтому средства, получение которых в определенный момент в будущем только предполагается, не могут быть сопоставимы с денежными средствами, распоряжаться которыми можно уже сегодня: чем отдаленнее временной горизонт – тем выше риск, инфляционные влияния и возможность упущенных альтернативных вложений.

Поэтому все показатели в инвестиционном анализе, в том числе и индекс доходности, рассчитываются с учетом стоимости капитала во времени.

Экономическая сущность

Индекс доходности инвестиций, называемый также индексом рентабельности (PI – от англ. Profitability index), – это производный показатель от чистой приведенной стоимости – NPV.

В то время, как абсолютный показатель NPV отражает дисконтированный экономический эффект от инвестирования (прибыль или убыток), PI воплощает эффективность, а потому, как и всякий относительный показатель, несет больше информации, позволяя сравнивать между собой альтернативные инвестиционные проекты, доходность по конкретному проекту с нормой доходности в отрасли и общей рентабельностью деятельности компании.

Расчет чистой приведенной стоимости и индекса доходности

Прежде чем рассчитать индекс доходности, необходимо определить значение NPV – точно так же, как нельзя найти рентабельность, не рассчитав прежде значение прибыли.

NPV = NCF 0/(1+d)º + NCF1/(1+d)¹ + NCF2/(1+d)²+…+ NCFh/(1+d)ʰ,

где NCF 0,1…h – это эффективный чистый денежный поток, ожидаемый на интервале планирования от 1 до h;

d – коэффициент дисконтирования (ставка дисконтирования, выраженная в долях).

NCF может иметь как отрицательное, так и положительное значение, в нулевом периоде он отрицателен – это отражает первоначальные вложения. Поскольку любое число в нулевой степени равно 1, NCF на нулевом периоде обычно указывают без знаменателя. Это логично – «сегодняшние» деньги не имеет смысла дисконтировать.

Рассчитав NPV, можно переходить к определению индекса рентабельности инвестиций.

Формула индекса доходности:

PI = 1 + NPV / TIC,

где TIC – сумма дисконтированных затрат по инвестиционному проекту.

Индекс доходности показывает, каким будет уровень доходов по проекту, генерируемых единицей вкладываемого в него капитала. Если инвестиционные ресурсы ограничены, а программа инвестирования включает в себя несколько альтернативных вариантов, PI помогает определить эффективность каждого и выбрать оптимальный.

Тем не менее, PI – не единственный показатель, имеющий существенное влияние на процесс принятия инвестиционных решений: анализировать их необходимо в комплексе, чтобы выбрать проект, который будет иметь также лучшую внутреннюю норму рентабельности, быструю окупаемость и большую отдачу в абсолютном выражении.

Источник https://delen.ru/investicii/indeks-rentabelnosti-investicij-pi.html

Источник https://finzz.ru/indeks-doxodnosti-investicii-formula-primer-rascheta-v-excel.html

Источник https://financc.ru/investicii/indeks-dohodnosti-formula.html