Инструменты фондового рынка

Именно ценные бумаги, к числу которых относятся акции и облигации, выступили основой для формирования фондового рынка. Это вполне логично, так как производные финансовые инструменты появились позднее и стали следствием его развития и структурирования. Различают два вида ценных бумаг – акции и облигации.

Акции

Под акцией понимается ценная бумага, подтверждающая факт участия владельца в формировании уставного капитала общества. Акцию делятся на обыкновенные и привилегированные. Первые позволяют владельцу претендовать на часть прибыли, получаемой АО, а также принимать участие в принятии решений и управлении обществом. Привилегированные акции предоставляют возможность получения определенного и заранее фиксированного дохода, но не предусматривают для их обладателя права участвовать в управлении компанией или корпорацией.

Обыкновенные акции – это наиболее широко применяемый на фондовой бирже финансовый инструмент. Именно торговля этим видом ценных бумаг длительное время составляла основной объем сделок, осуществляемых на фондовом рынке. Сегодня количество операций с облигациями и производными инструментами заметно увеличилось, но акции по-прежнему остаются наиболее торгуемым активом на большинстве фондовых бирж. Важной особенностью акций выступает их бессрочный характер.

Облигации

Облигация представляет собой вид ценных бумаг, которая подтверждает наличие долговых обязательств эмитента по отношению к ее обладателю. В отличие от акции, облигация выпускается на определенный срок, по истечение которого компания или государство, выпустившее ценную бумагу, должны выплатить владельцу определенную сумму, которая превышает первоначальные затраты на приобретение.

- по эмитенту они делятся на корпоративные, муниципальные и государственные;

- по виду получаемого дохода облигации бывают дисконтными (фиксированный доход отсутствует), купонные (величина дохода заранее известна и фиксирована) и предусматривающие плавающую процентную ставку дохода;

- по возможности владельца торговать облигации делятся на конвертируемые и неконвертируемые. Первые находятся в свободной продаже, а реализация вторых ограничена определенными условиями.

Ключевое отличие облигаций состоит в срочном характере этого вида ценных бумаг. Кроме того, их владельцы заранее знают величину предполагаемого дохода, поэтому волатильность рынка облигаций намного ниже, чем при торговле акциями. Еще одной особенностью облигаций выступает их преобладание на российском фондовом рынке, которое достигается за счет выпуска подобных ценных бумаг государством и относительно слабой развитостью сегмента торговли корпоративными акциями.

Производные финансовые инструменты

Отдельной категорией финансовых инструментов фондового рынка выступают товарные активы, к которым относятся золото, нефть, хлопок, зерно и некоторые другие группы товаров, имеющие серьезную ценность для потребителя. Однако, они представлены на бирже не в виде материальных запасов, а в качестве расчетных контрактов, под которыми понимаются опционы и фьючерсы.

Учитывая, что в основе подобных ценных бумаг находится какой-либо товар или ценовой актив, они получили название производных финансовых инструментов. Наиболее широкое распространение в настоящее время получили опционы и фьючерсы.

Опционы

Под опционом понимается контракт или соглашение, заключаемое между двумя инвесторами или между инвестором и биржей, предметом которого выступает право, но не обязанность, покупки определенного актива в указанное время. В качестве актива могут использоваться не только товары, указанные выше, но и ценные бумаги или долговые обязательства, например, государственные облигации.

- американские. Могут быть проданы в любое время в течение срока действия;

- европейские. Реализуются только в какой-то точно определенный момент времени;

- бермудские. Предполагают возможность продажи в несколько оговоренных контрактом дней.

Фьючерсы

Под фьючерсом понимается контракт, заключенный между инвесторами или инвестором и биржи, предметов которого является обязанность одного из участников сделки приобрести какой-либо актив по фиксированной стоимости. В виде актива в этом случае также могут выступать различные товары и ценные бумаги. Основное отличие фьючерса от опциона заключается в том, что в первом случае речь идет об обязательстве совершить сделку, а во втором – о праве на нее.

- поставочные. Предусматривают совершение сделки по поставке указанного в контракте товара или другого актива;

- беспоставочные (расчетные). Расчет осуществляется денежными средствами, причем величина платежа представляет собой разницу между стоимостью, указанной в контракте, и ценой актива на момент исполнения фьючерса.

Приведенные в статье инструменты являются основными. Однако, при работе на фондовой бирже используются и другие их виды, количество которых крайне велико. В качестве примера можно привести фондовые индексы, гибридные и синтетические инструменты (опцион на фьючерсный контракт) и т.д.

Заказать обратный звонок Перезвоните мне

Закажите бесплатную консультацию наших специалистов. Мы свяжемся с вами в кратчайшее время и ответим на любые ваши вопросы.

Инструменты фондового рынка, доступные квалифицированным и неквалифицированным инвесторам

Начинающий инвестор обычно не представляет, насколько широкий спектр возможностей открывается перед ним при подписании договора с брокером. Инструментов инвестирования много, но поначалу лучше ограничиться самыми известными.

Даже с учетом изменений законодательства со стороны Центробанка (напомним, что с 1 октября закон запретит продавать сложные финансовые продукты неквалифицированным инвесторам), новичок по-прежнему, выходя на биржу, будет иметь дело с риском потерять деньги практически на всех биржевых и даже внебиржевых рынках.

Один из уважаемых российских частных инвесторов недавно пояснял: все, что в долларовом выражении сулит доходность более 6% годовых, рождает повышенные риски. Причём в арифметической прогрессии. Возьмем к примеру такой инструмент как частные инвестиции в МФО. Доходность по ним гораздо выше среднего. Но стоит в СМИ прокатиться слуху о неблагополучной ситуации хотя бы в одной микрофинансовой компании, инвесторы впадают в панику и начинают выводить средства, не считаясь с накладными потерями.

Все вышесказанное должно исключительно предостерегать, а не мешать инвесторам претендовать на высокую доходность. Аппетит к риску, как уже обсуждалось, зависит от выбранного риск-профиля.

Итак, настало время разобраться в терминах.

Фондовый рынок

Биржа объединяет несколько рынков, и уже при первом знакомстве на новичка сыплются незнакомые слова. Так, есть «спот-рынок» – торговля неким имуществом, а есть «рынок деривативов» («срочный рынок») – то есть правами на это имущество в будущем.

Инвестпродукты на бирже присутствуют в двух ипостасях – права на доли существующих объектов и права на то, что с этими объектами случится через некоторое время.

О срочном рынке поговорим отдельно. Пока запомним, что фондовый рынок – это спот-рынок.

Неустоявшаяся терминология

Иногда под термином «фондовый рынок» подразумевают все доступные на бирже операции. В узком значении речь может идти о торговле облигациями, акциями, паями инвестфондов, депозитарными расписками – но не срочными инструментами. А иногда под «фондовым» подразумевается только торговля акциями и их производными. Привыкайте: с неустоявшейся терминологией начинающему инвестору придется встречаться постоянно.

Акции

Акции являются главной составляющей фондового рынка. С юридической точки зрения, акция – это доля компании, эмитировавшая (выпустившая) ценную бумагу. Назовем две основные категории акций – привилегированные ценные бумаги и непривилегированные. Привилегированные акции кроме дивидендов (иногда фиксированных) дают больше прав на имущество компании, если она обанкротится. Очевидно, что срок жизни акции – это срок жизни самой компании.

Начинающему инвестору предстоит иметь дело с непривилегированными акциями. Владение акциями предполагает выплату дивидендов. Их размер определяется на Совете директоров при расчете годовой прибыли компании, а потом утверждается на Собрании акционеров.

Право участия в общих собраниях акционеров как раз и дает непривилегированная акция. Если говорить точно, право на участие плюс право на дивиденды есть у владельца, который держал акцию на день закрытия реестра (так называемый «день отсечки»). Из этого положения следует простой вывод: держать акцию в портфеле весь отчетный год для получения дивидендов не нужно.

Доход инвестору приносят не только дивиденды, но и рост курсовой цены акции на бирже. Цены на акции скачут по заметно более широкой амплитуде, чем, например, на облигации. Соответственно, чем больше риска – тем выше и доходность. Переходить из рук в руки акция может неограниченное число раз.

CFD-контракты

«CFD-контракты» (Contract For Difference) следует отнести к производным инструментам фондового рынка. По сути, инвестор заключает контракт с юрлицом, и игра идет на разнице цены на активы. Сам базовый актив – те же акции, пшеница или любой другой выбранный актив – не покупается.

Между строк отметим: внебиржевая торговля манит начинающего инвестора, и именно на таких контрактах половина из них и теряет все свои инвестиции.

Депозитарные расписки

«Депозитарные расписки» не относятся к распространенным продуктам и обычно упоминаются «для общего образования». Это инструмент, позволяющий владеть акциями или облигациями заграничных компаний, не представленных на российских биржах. Но при этом оставаться в налоговом режиме России.

Облигации

Облигации в списке инструментов фондового рынка стоят отдельно. Рынок облигаций имеет даже собственное название – «долговой рынок».

Облигации представляют собой аналоги долговых расписок. Иначе говоря, заемщик обещает кредитору вернуть долг с прибылью в конкретную дату: в проспекте эмиссии указываются процентная премия, даты погашения и выплаты купона. Процентный доход по этим ценным бумагам складывается из процентной ставки купона и доходности к моменту погашения. Или доходности при продаже – если владелец посчитает более выгодным погашения не ждать.

По сроку погашения облигации подразделяются краткосрочные (менее года), среднесрочные (1- 5 лет) и долгосрочные (более 5 лет). По валюте выпуска бывают рублевые или в одной из резервных валют – наверное, все слышали про «евробонды».

Сегодня у частных инвесторов рынок облигаций даже популярней рынка акций. Что интересно, частные инвесторы теснят и корпоративных игроков. Так, в первом квартале 2021 года на долю физлиц пришлась покупка 37% размещенного на Мосбирже объема корпоративных облигаций.

На слово «корпоративных» стоит обратить внимание, так как кроме корпораций (бизнес-структур) облигации могут выпускать как государства («государственные облигации»), так и отдельные регионы («муниципальные облигации»). Кстати, с прибыли от последних не начисляется подоходный налог, за расчет и отчисление которых, как мы помним, отвечает наш брокер.

Паевые Инвестиционные Фонды (ПИФы)

В сегменте ПИФов также много градаций. По категориям ПИФы делятся на фонды рыночных инструментов, финансовых инструментов, недвижимости и комбинированные.

По типам – на открытые паевые фонды (ОПИФы) – в таком случае паи могут менять собственника в любой рабочий день; закрытые (ЗПИФы) – когда покупка паев допускается только на старте, а продажа лишь по окончании срока действия договора; и интервальные (ИПИФы) – когда покупки и продажы возможны только по обговоренным датам.

Есть несколько причин, по которым частному инвестору выбирать паи биржевого ПИФа выгодней, чем самостоятельно приобретать акции и облигации, повторив портфель интересующего фонда. Одна из них заключается в том, что частному инвестору доступны далеко не все бумаги доступны и в цене бумаг тоже могут быть различия.

ETF (Exchange Traded Fund). Это аналог российских ПИФов с одним различием. Вместо паев на бирже торгуются акции фонда. Внутри такие фонды состоят из портфелей акций, обычно копирующих «начинку» одного из фондовых индексов.

В подавляющем большинстве случаев ETF содержат инструменты для квалифицированных инвесторов. То есть, в обход конкретного фонда не всегда доступных.

Биржевые индексы

Это индексы, рассчитываемые на основе цен определенной группы ценных бумаг. Соответственно, можно инвестировать, например, в ПИФ недвижимости, можно собрать собственный инвестиционный портфель, а можно «сесть в вагон» одного из биржевых индексов.

Теоретики делят все известные индексы на несколько групп. По виду актива, по географической локации, по формуле расчета, по отраслям, по операторам. К последним, например, относится, наверное, самый известный в РФ Индекс Мосбиржи.

Инструментарий фондового рынка: Производные инструменты

Не так давно на Хабре был опубликован интересный пост «Как IT-специалисту сохранить свои финансы», к которому, в частности был прикреплен не менее интересный опрос. Его результаты показательны – большинство хабрапользователей не отличает фондовый рынок от рынка FOREX (хотя на самом деле различия есть), и даже идея инвестировать свои сбережения в стартапы куда более популярна, чем стать инвестором на бирже. Первое место, с огромным отрывом занимают банки, и это также можно понять – к сожалению, в нашей стране не так много людей действительно обладает обширными финансовыми знаниями, а в таком случае депозит в банке – это, пожалуй, лучшее, что можно придумать, чтобы сохранить свои средства.

Мы, однако, считаем, что это не единственный способ сохранить и преумножить свои финансы, поэтому продолжаем свою серию образовательных постов, посвященных фондовому рынку. И сегодня мы поговорим о том, без чего сложно себе представить функционирование любой биржевой площадки – производных инструментах.

В целом, все виды производных инструментов, или как их иногда называют – «вторичных ценных бумаг» — условно можно разбить на следующие классы:

- Депозитарные расписки;

- Варранты на ценные бумаги;

- Фьючерсные контракты;

- Форвардные контракты;

- Опционные контракты.

Депозитарные расписки

По своей сути наиболее близки к обычным акциям. Часто бывает, что какая-то иностранная компания (условный Ростелеком) хочет разместить в депозитарии Bank of New York свои акции и заключает с ним соответствующее соглашение. Банк под эти акции в дальнейшем выпускает в свободное обращение сертификаты ценных бумаг – американские депозитарные расписки (АДР). Одна АДР может соответствовать как одной, так и нескольким акций. АДР имеют номинал, выраженный в долларах США, и свободно обращаются на американских биржах. Что важно – курсовая стоимость АДР в пересчете на одну акцию и курс нацвалюты страны компании-эмитента акций, соответствует курсовой (рыночной) стоимости акций, лежащей в основе такой АДР.

Варранты на ценные бумаги

Термин «варрант »произошел от английского слова warranty – гарантия. Варрант – это право выкупить определенное количество акций предприятия в достаточно далеком будущем (от года до 5 лет).

Владелец варранта гарантированно получает право на выкуп определенного количества акций по определенной цене в будущем, следовательно, держатель варранта застрахован от размытия своей доли в компании (и, к примеру, от своего вывода из состава ее руководства). Варранты не торгуются на бирже, а обращаются, что логично, на внебиржевом рынке. Чаще всего они используются акционерами, которые хотят уберечь свою долю в компании, в случае дополнительных эмиссий акций, при слияниях и поглощениях компаний.

Фьючерсные контракты

Фьючерсы (от англ. futures) – это обязательство купить или продать определенный актив (его называют базисным) по определенной цене в определенную дату в будущем. При этом каждый фьючерсный контракт характеризуется количеством базисного актива (напр. штук акций), датой исполнения контракта (датой экспирации) и, собственно, ценой (цена страйк), по которой покупатель соглашается купить базисный актив, а владелец продать.

Таким образом, продавец обязуется продать определенное количество базисного актива в будущем по определенной цене, а покупатель по наступлении этого времени купить его по оговоренной цене. Гарантом сделки выступает биржа, которая берет с обоих участников сделки страховые депозиты.

Базовым активом могут быть:

- Определенное количество акций (фьючерсы на акции);

- Фондовые индексы (индексный фьючерс);

- Валюта (валютный фьючерс);

- Товары, торгующиеся на биржах, например, нефть (товарный фьючерс).

- Процентные ставки (процентный фьючерс).

Перед тем, как тот или иной фьючерсный контракт будет запущен в обращение биржа определяет условия торговли им, которые называются спецификация:

- Базисный актив, лежащий в основе срочного контракта.

- Количество единиц базисного актива в одном контракте.

- Дата экспирации (исполнения).

- Минимальный шаг изменения цены.

- Стоимость минимального шага цены.

- Гарантийный (залоговый) депозит, необходимый для открытия позиции по одному контракту.

- Способ определения расчетной цены контракта на каждый день торгов.

- Способ исполнения фьючерса – поставочный или расчетный.

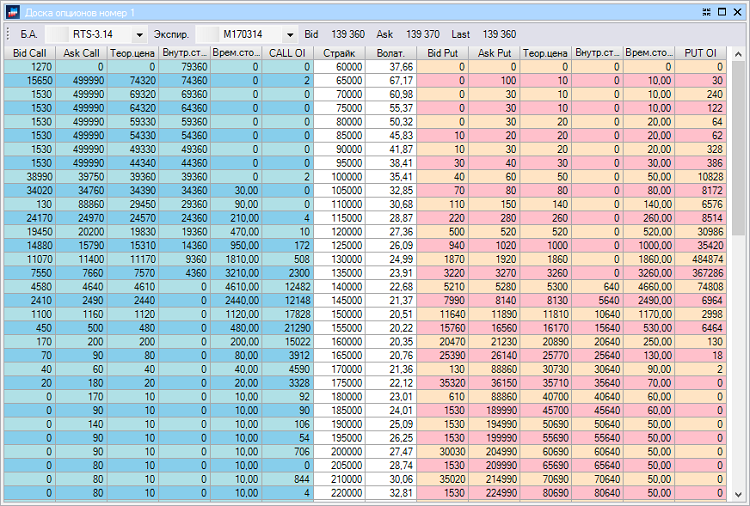

Он является расчетным, обозначается так – RTS-., например RTS-3.14 (фьючерс активен три месяца, то есть в году четыре фьючерса). Базисным активом контракта является, собственно, индекс РТС, рассчитываемый Московской Биржей, а стоимость одного пункта индекса составляет 2 доллара США.

График фьючерса на индекс РТС-3.14 из терминала SmartX

Фьючерсы делятся на два типа – расчетные и поставочные. В случае поставочных разрешается физическая поставка базисного актива – от нефти до валюты. Если же такая поставка не разрешается, то фьючерс является расчетным, и в момент его экспирации стороны сделки получают разницу между ценой заключения контракта и расчетной ценой в день экспирации, умноженную на количество имеющихся контрактов. К таким, само собой, относятся фьючерсы на индексы, которые никак поставить невозможно.

При торговле фьючерсными контрактами возникает понятие вариационной маржи, которое подразумевает пересчет стоимости позиции по отношению к предыдущему дню с последующим списанием/зачислением денег на счет инвестора. Разница между ценой покупки/продажи фьючерса и расчетной ценой его экспирации ежедневно поступает/списывается со счета в виде вариационной маржи.

Форвардные контракты

«Форварды» — это обязательство купить или продать определенный товар в определенную дату в будущем по заранее оговоренной цене. На первый взгляд все очень похоже на фьючерсы, но есть существенная разница.

- Форвардные контракты заключаются только на внебиржевом рынке между двумя конкретными контрагентами – они же и несут риск неисполнения условий контракта (в случае фьючерсов этот риск лежит на бирже).

- Такой контракт может быть заключен на произвольную дату в будущем в отличие от фьючерса, который имеет стандартную дату исполнения.

- В качестве базового актива форвардного контракта может быть что угодно, а не только активы, допускающие биржевую стандартизацию.

- Такие контракты, как правило, не требуют гарантированных депозитов, и по ним не начисляется вариационная маржа.

Опционы

Это право купить или продать определенный базовый актив в будущем по определенной цене. Не обязательство, как в случае фьючерса, когда при наступлении оговоренной даты сделка обязательно состоится по определенным условиям. В случае опциона его исполнение – это выбор покупателя, он может своим правом воспользоваться, а может не реализовать его.

Опционы торгуются на тех же биржевых площадках и тех же секциях, где и фьючерсные контракты. У них также есть спецификация, куда входит и понятие базового актива. Что интересно, в качестве базового актива может использоваться и фьючерс. Есть у опционов и дата экспирация. Есть вариации на тему того, когда может быть исполнен опцион. Так называемые американские опционы могут быть исполнены в любой срок до даты экспирации, европейский – только в эту дату.

Опционы бывают двух типов – опционы call и опционы put.

- В случае опциона call его покупатель (держатель опциона), приобретает право купить базовый актив в будущем по определенной цене (страйк). Продавец (подписчик опциона), в свою очередь, это право продает за цену, называемую премией. Если покупатель потом решит воспользоваться своим правом, то продавец будет обязан продать ему базовый актив и получит деньги.

- Держатели опциона put покупают право продать базовый актив в будущем по цене страйк. Соответственно, продавец это право продают за определенную сумму.

Торговля опционами настолько специфична, что для удобства в большинстве торговых терминалов есть специальные «доски опционов», в которых собрана информация об интересующих инвестора опционах. Некоторые идут дальше и выпускают специальные терминалы, «заточенные» исключительно под торговлю опционами (часто они работают на прямом подключении).

Доска опционов терминала SmartX

На сегодня все, спасибо за внимание, будем рады ответить на вопросы в комментариях. В следующий раз мы поговорим о том, какое значение для фондового рынка имеют разные группы представленных на нем торговцев – в частности, о том, чего больше от алгоритмических торговцев, вреда или пользы.

Источник https://www.ricom.ru/publications/fondinstruments/

Источник https://www.vbr.ru/investicii/help/investicii/instrumenty-fondovogo-rynka-dlya-investorov/

Источник https://habr.com/ru/company/iticapital/blog/209810/