Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6 , или 60%.

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Рентабельность ресурса «Молоко» при производстве мороженого: 5 / 5 = 1 , или 100%.

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

ROA = П / ЦА × 100%,

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

ROFA = П / Цс × 100%,

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

RCA = П / Цо × 100%,

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Рентабельность инвестиций (ROI)

Показатель рентабельности инвестиций — аналог рентабельности капитала, но его рассчитывают для любых видов вложений. Например, банковских вкладов, биржевых инструментов и т. д. ROI показывает доходность инвестиций.

Как рассчитать рентабельность инвестиций. ROI — это отношение дохода от инвестиций к их стоимости.

ROI = П / Ци × 100%,

Ци — цена инвестиций.

Рентабельность производства

Рентабельность производства — это отношение чистой прибыли к стоимости основных фондов и оборотных средств. Фактически рентабельность производства показывает эффективность работы всей компании. Многопрофильные предприятия рассчитывают рентабельность по каждому виду производства отдельно. Также можно вычислить рентабельность производства отдельного вида продукции или рентабельность работы конкретного участка производства, например цеха.

Как рассчитать рентабельность производства. Рентабельность производства рассчитывается по следующей формуле.

Rпр = П / (Цс + Цо) × 100%,

Цс — стоимость основных фондов компании;

Цо — стоимость оборотных активов с учетом амортизации и износа.

Рентабельность проекта

Рентабельность проекта, в отличие от рентабельности уже работающего производства, это попытка оценить, насколько эффективны инвестиции в новый бизнес. Рентабельность проекта — это отношение будущей прибыли ко всем затратам, которые понадобятся для запуска бизнеса. Этот показатель рассчитывают не только те, кто запускает дело, но и инвесторы — чтобы понять, имеет ли смысл вкладывать деньги в этот проект.

Рассчитать рентабельность проекта можно сразу по двум формулам.

Как отношение стоимости бизнеса к инвестициям в его запуск.

Сб — итоговая стоимость бизнеса;

Ци — объем вложений.

Как отношение чистой прибыли и амортизационных расходов к инвестициям в запуск.

По какой формуле и как рассчитать рентабельность?

Рентабельность — формула ее расчета, в общем-то, проста. Прочитав нашу статью, вы убедитесь в этом. В ней мы не только приведем формулу рентабельности, но и расскажем о нюансах расчета и назначении этого показателя.

Рентабельность — цель расчета

Конечная цель деятельности любой коммерческой компании — прибыль, то есть положительная разница между полученными доходами и понесенными расходами. Прибыль — это абсолютный финансовый показатель. Посчитав его, мы можем увидеть, что за определенный период наши доходы покрыли расходы. Однако оценить эффективность деятельности он все-таки не позволяет.

Например, возьмем 2 компании одной отрасли — одна крупная, с большими оборотами, другая — маленькая. Допустим, что обе фирмы за год сработали в прибыль. У большого предприятия прибыль в абсолютном выражении может существенно превышать финансовый результат, полученный малым. Однако это вовсе не означает, что оно работает эффективнее. Ведь большая прибыль может достигаться за счет масштабов деятельности, а не за счет грамотного ведения бизнеса, то есть за счет количества, а не качества. А это далеко не лучший вариант.

Между тем просто на основании сведений о прибыли мы не можем давать оценку деятельности таких разных компаний, поскольку показатели несопоставимы. И здесь нам на помощь приходит рентабельность.

Рентабельность предприятия: формула расчета

Рентабельность — это относительный показатель прибыльности, отношение прибыли к тому показателю, отдачу от которого требуется узнать. Если объяснять «на пальцах», то рентабельность показывает нам, какую прибыль приносит организации каждый вложенный в нее и потраченный ею рубль.

В общем виде для рентабельности формула расчета выглядит так:

R = П / Х * 100%,

Х — показатель, рентабельность которого мы считаем.

Об этих показателях речь пойдет далее.

Рентабельность выражают в процентах, поэтому результат деления нужно умножить на 100.

Виды рентабельности

Расчет рентабельности многоаспектен. Можно посчитать рентабельность практически всего: любых ресурсов, источников их приобретения, затрат. Мы остановимся на расчете основных видов рентабельности. Они следующие:

- Рентабельность активов.

Этот вид рентабельности призван показать, какую сумму прибыли возвращает каждый рубль, который компания вложила в имущество. Для его расчета прибыль соотносят с активами. Формула рентабельности предприятия в этой сфере будет такова:

Rакт — рентабельность активов;

Пр — прибыль (как правило, берут либо чистую прибыль, либо прибыль от продаж, в зависимости от целей расчета);

Ак — средняя стоимость активов организации за расчетный период.

Так же, как и рентабельность продаж, рентабельность активов имеет детализацию. Можно посчитать рентабельность суммарных, внеоборотных или оборотных активов. При необходимости можно определить даже рентабельность отдельных видов имущества, например, основных средств.

Об особенностях расчета рентабельности активов можно узнать из статьи «Определяем рентабельность активов (формула по балансу)».

- Рентабельность капитала.

Например, для собственников компании интерес может представлять рентабельность собственного капитала. Она дает информацию о том, эффективно ли работают инвестиции.

Вид формулы рентабельности здесь будет таков:

Rск — рентабельность собственного капитала;

Пр — чистая прибыль (рентабельность собственного капитала считают только по чистой прибыли);

СК — средняя величина собственного капитала за расчетный период.

В аналогичном порядке можно рассчитать рентабельность заемного капитала:

Rзк — рентабельность собственного капитала;

Пр — чистая прибыль;

ДО — долгосрочные обязательства;

КО — краткосрочные обязательства организации.

Этот показатель покажет доходность на каждый рубль заимствований.

- Рентабельность продаж или общая рентабельность.

Это отношение прибыли к объему продаж, которое показывает, сколько копеек прибыли «сидит» в каждом рубле выручки. Формула рентабельности продаж следующая:

Rпрод — рентабельность продаж;

Оп — объем продаж (выручка).

Всем известно, что прибыль тоже подразделяется на виды (валовая, операционная, чистая и т.п.). Для рентабельности продаж можно использовать каждый из них в зависимости от того, что требуется узнать.

Подробнее о нюансах расчета рентабельности продаж читайте в статье «Формула для расчета рентабельности продаж по балансу».

- Рентабельность продукции.

Это также очень важный показатель прибыльности, который говорит об эффективности затрат, показывает долю прибыли в каждом рубле, затраченном на производство продукции. Формула расчета рентабельности в данном случае представляет собой отношение прибыли к себестоимости:

Rпр — рентабельность продукции;

С учетом целей анализа эту рентабельность продукции рассчитывают:

- по чистой прибыли или по прибыли от продаж;

- по полной себестоимости продукции или только по производственной себестоимости.

Рентабельность «налогового» значения — такое возможно?

Итак, мы выяснили, что по рентабельности можно судить об эффективности работы компании. Отсюда следует круг лиц, которым этот показатель может быть полезен. Очевидно, что к ним относятся:

- собственники компании, которым важно знать, как работают их деньги;

- управленцы, ведь они ответственны за работу фирмы, в том числе и перед собственниками;

- потенциальные инвесторы — стоит понимать, куда вкладываешься;

- аналитики, экономисты, финансисты — они работают с цифрами, строят прогнозы, ищут резервы роста, борются с неэффективным использованием ресурсов.

На первый взгляд, это всё. Между тем в круг заинтересованных следует включить также налоговиков. Да-да, инспекции тоже интересна ваша рентабельность, а именно показатели рентабельности продукции и активов. Они отслеживают среднюю рентабельность по отраслям — данные можно найти в приложении № 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@ (ежегодно сведения дополняются). И сравнивают с ними вашу рентабельность. Отклонение больше 10% может стать сигналом для включения компании в план выездных проверок (см. 11-й из общедоступных критериев самостоятельной оценки налогоплательщиками рисков налоговой проверки). А это значит, что уделять внимание рентабельности стоит и работникам бухгалтерских и налоговых служб организаций.

Подробности сравнения рентабельности организации со среднеотраслевыми показателями, в том числе с помощью интернет-сервиса налоговой службы, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите его бесплатно и переходите к указаниям.

Где взять данные для расчета рентабельности деятельности предприятия?

Мы знаем, чтобы рассчитать рентабельность деятельности, формула должна содержать сведения о прибыли, выручке, активах, капитале и заимствованиях предприятия. Всю эту информацию можно почерпнуть из финансовой отчетности: бухгалтерского баланса и отчета о финансовых результатах.

Но на их основе можно посчитать лишь достаточно укрупненные, общие показатели. Более детальный и глубокий анализ требует и более подробной информации. Например, для расчета рентабельности отдельного вида продукции нужны цифры прибыли и себестоимости конкретного изделия, рентабельность продаж можно посчитать не в целом по организации, а по виду деятельности, а для этого нужно знать сумму выручки и прибыли именно по интересующему нас направлению бизнеса. А значит, чтобы подсчитать рентабельность деятельности предприятия, формула должна пополниться данными из бухгалтерской аналитики или управленческого учета.

Итоги

Нерентабельно — значит невыгодно. Это известно каждому. Но не каждый знает, о чем конкретно может сказать рентабельность. Используя приведенные нами формулы рентабельности, вы легко рассчитаете ее уровень по организации и выясните, эффективна ваша компания или нет. А бухгалтерам мы настоятельно рекомендуем уделять внимание рентабельности продукции и активов. Вдруг это убережет вас от излишнего внимания налоговиков?

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Что такое ROI и когда его нужно считать

Предприниматели и инвесторы вкладывают деньги в бизнес ради получения прибыли, поэтому важно регулярно отслеживать, какой результат приносят инвестиции. Не исключено, что компания работает в убыток, но это не сразу становится очевидным. Для точной количественной оценки применяется параметр ROI. В данной статье рассмотрим, как он помогает оценить рентабельность инвестиций и влияет на управление бизнесом в целом.

Что такое ROI

Финансовый показатель ROI переводится с английского языка как return on investment и отражает окупаемость инвестированных средств. Чтобы его вычислить, нужно знать всего два параметра:

- сумма инвестиций;

- доход.

С помощью ROI можно рассчитывать окупаемость инвестиций, вложенных в весь бизнес, отдельный проект, продукт или текущие потребности фирмы. Для понимания рентабельности вложений в маркетинг и рекламу используют показатель ROMI.

Зачем считать ROI

Принятие управленческих решений невозможно без анализа финансовых показателей предприятия. Расчет ROI позволяет не только оценивать рентабельность вложений, но также:

- планировать бюджет;

- выделять наиболее эффективные каналы сбыта;

- составлять стратегию для успешного развития компании;

- избегать популярных ошибок и вложения денег впустую;

- отслеживать инвестиционную привлекательность бизнеса;

Инвесторам ROI позволяет проводить обработку данных о компаниях, сравнивать их и формировать предельно стабильные инвестиционные портфели.

Как рассчитать ROI

Подсчет ROI начинается с подготовки исходных данных, которые помогут с учетом всех необходимых показателей получить предельно корректный ответ. Чтобы коэффициент возврата инвестиций был точнее, рекомендуется рассматривать более продолжительный период.

Чтобы оценивать эффективность вложений, используют разные методы подсчета:

- по формуле или вручную – применяется, когда следует детально проанализировать финансовые тонкости бизнеса, производства или проекта, узнать источники тех или иных параметров; занимает много времени;

- с помощью таблицы Excel – полуавтоматизированный, достаточно удобный способ бесплатно рассчитать показатель; проследить положение дел в бизнесе помогает наглядность в виде таблицы со всеми параметрами;

- с помощью онлайн-калькулятора – идеальный способ, если вы хотите быстро вычислить ROI. Достаточно вписать соответствующие значения, и программа сразу же подсчитает коэффициент по запрограммированной формуле.

Выбрать тот или иной метод расчета нужно с учетом исходных целей.

Формула расчета ROI

Формула применяется для получения наиболее точных расчетов и детального анализа финансового положения в организации.

Предприниматели и инвесторы предпочитают рассчитывать ROI по самой простой формуле:

ROI = (Доход от вложений – Сумма вложений) / Сумма вложений * 100%

Она дает поверхностное представление о финансах в бизнесе и позволяет понять лишь то, окупаются инвестиции или нет.

Переломным значением в оценке окупаемости вложений является число 0. Если получен отрицательный коэффициент, это говорит о том, что инвестиции не окупаются.

В формуле учитываются показатели прибыли и вложения за заданный период. За этот же период рассчитывается коэффициент возврата инвестиций.

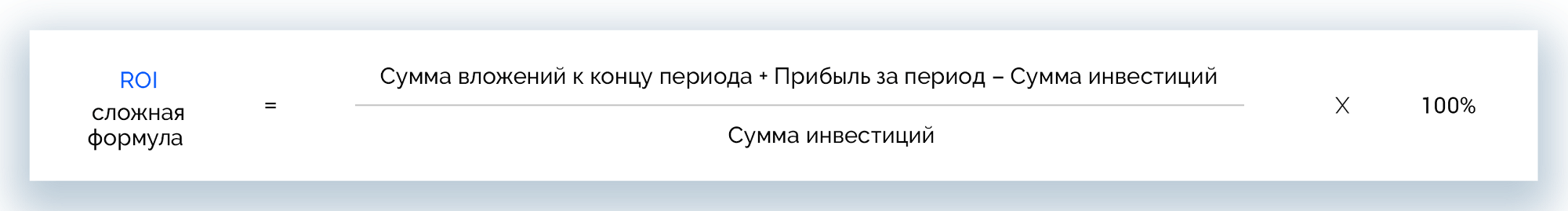

Финансисты предпочитают рассчитывать ROI по более сложной формуле. Она показывает сумму, на которую бюджет увеличился к концу периода:

ROI = (Сумма вложений к концу периода + Доход за период – Сумма инвестиций) / Сумма инвестиций

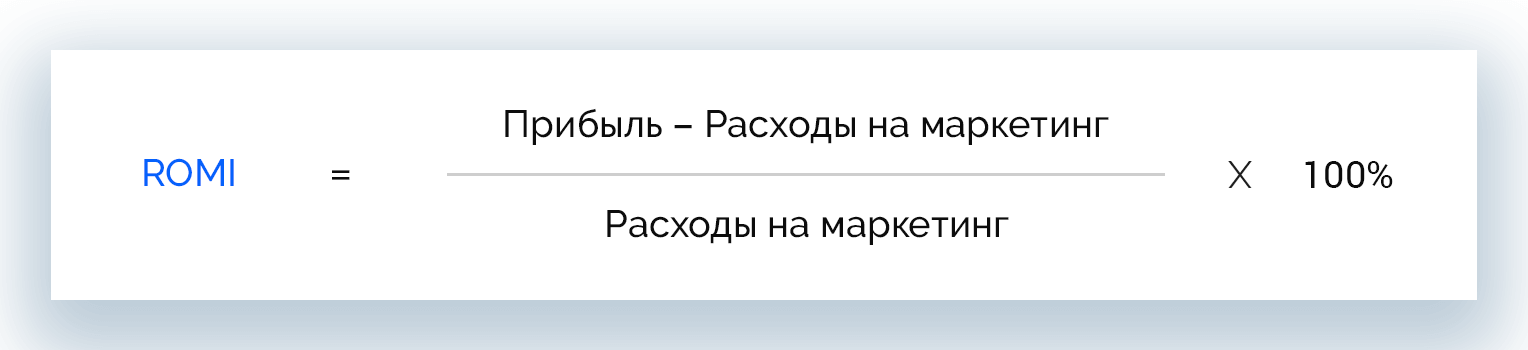

Маркетологи и интернет-маркетологи рассчитывают ROMI, в котором учитываются только расходы на маркетинг: упаковку, рекламу, размещение баннеров, выпуск бумажной продукции, продвижение в Сети и т. д.

ROMI = (Прибыль – Расходы на маркетинг) / Расходы на маркетинг * 100%

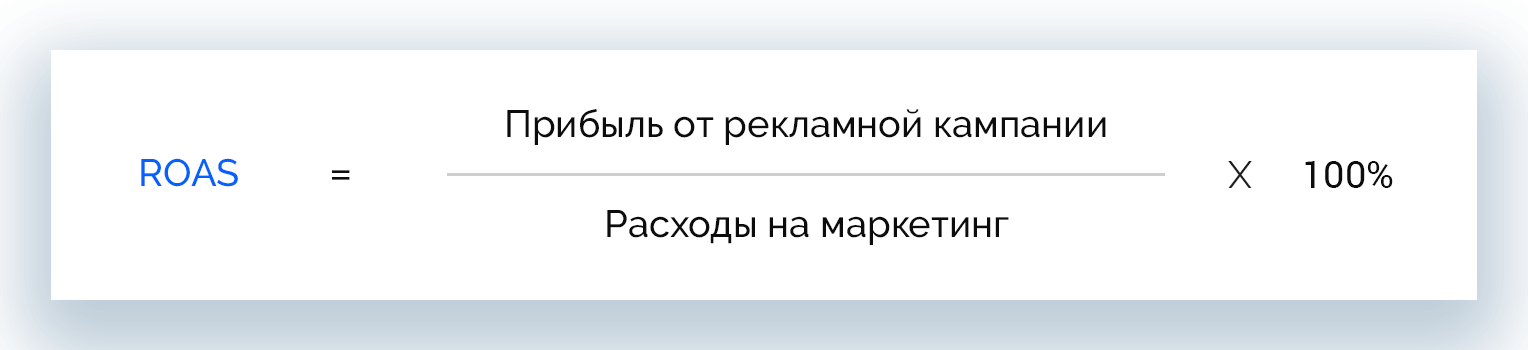

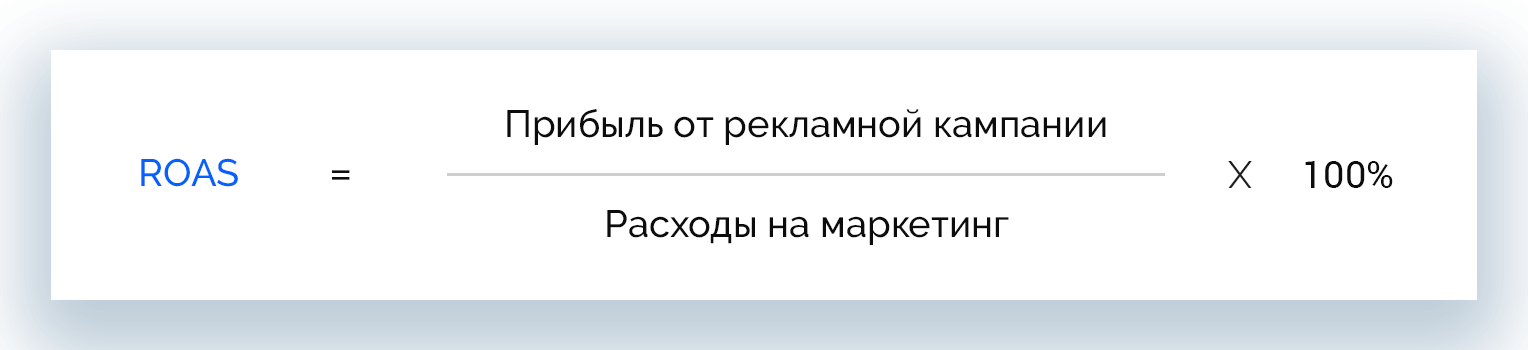

Чтобы узнать, какой процент инвестиций в один канал продвижения окупился, рассчитывают показатель ROAS. Для этого используется формула:

ROAS = Прибыль от рекламной кампании / Расходы на маркетинг * 100%

Здесь участвуют расходы на ту же рекламу, с которой получен доход.

Excel шаблон

В процессе ручного расчета, несмотря на точность метода, можно допустить ошибку или просто не учесть важные параметры ввиду человеческого фактора. Чтобы получить сравнительно объективный ROI с небольшими затратами времени на вычисления, используют шаблон в таблицах Excel. Он позволяет автоматизировать процесс и учесть максимум нужных показателей. Однако обновлять значения переменных и задавать формулу в этом случае нужно вручную.

Калькулятор расчета

Полностью автоматизированный калькулятор с уже прописанной формулой для вычисления ROI. Здесь остается лишь ввести переменные и запросить расчет с помощью кнопки. Недостаток вычислений с помощью онлайн-калькулятора – невозможность сохранять полученные данные. Чтобы отслеживать динамику, нужно вести таблицу вручную.

Функциональные калькуляторы ROI: Ciox, Checkroi, Advego, Unisender.

Также у нас есть свой онлайн-калькулятор ROI, которым вы можете свободно воспользоваться для расчета окупаемости инвестиционных средств.

Как автоматизировать расчет ROI

Когда предстоит работать с большими массивами данных, стоит автоматизировать процесс. Это можно сделать, используя специальные инструменты, в т. ч. сервисы сквозной аналитики. Благодаря им не нужно вручную переносить значения доходов и расходов по каждому источнику трафика, объявлению и ключевому слову. Сервисы синхронизированы с CRM и не требует ручных действий.

Neiros

Сервис сквозной аналитики Neiros подтягивает данные из корпоративной CRM и объединяет их с показателями с сайта, рекламных каналов, коллтрекинга и других подключенных систем. Сводный отчет позволяет увидеть:

- количество переходов с рекламы на сайт;

- количество заявок и закрытых продаж;

- сколько денег на всё это потрачено.

Сервис рассчитывает ROI автоматически и позволяет анализировать, насколько тот или иной канал траффика эффективен. В Neiros коэффициент возврата отслеживается для разных каналов, включая Google Ads, Яндекс.Директ, ВК и email-рассылки.

Google Analytics

Общедоступный онлайн-сервис для работы с данными, полученными по каналам Google. Позволяет вести статистику, анализировать, рассчитывать необходимые показатели по заданным метрикам. Если в рекламных кампаниях используются данные из других систем (Яндекс, Instagram, Facebook и другие), их нужно предварительно импортировать.

Google Analytics позволяет использовать только одну модель атрибуции, поэтому в расчетах могут быть учтены не все транзакции.

Google Sheets

Еще один способ автоматизировать расчеты – перенос данных в Google Sheets из Google Analytics. Сделать всё это можно вручную. Однако сервис имеет ограничения по объемам данных, поэтому работать с большими массивами информации здесь не удастся.

Отличия ROI от других показателей

ROI, ROMI, ROAS, ДРР – эти показатели близки по смыслу и часто их путают. Рассмотрим, чем они отличаются друг от друга.

ROMI расшифровывается как Return on Marketing Investment и отражает окупаемость маркетинговых инвестиций. Он имеет прямое отношение к ROI и отличается от него тем, что берутся во внимание только расходы на маркетинг.

Формула ROMI аналогична ROI:

ROMI = (Прибыль – Вложения в маркетинг) / Вложения в маркетинг * 100%

Важно не путать маркетинг с рекламой. В ROMI учитываются абсолютно все маркетинговые затраты: реклама, продвижение, зарплата маркетологу, копирайтеру, дизайнеру и прочее.

Пример. Фирма «ХХХ» продает через интернет-магазин деревянные изделия. Чтобы о продуктах и производителе узнавали предприятия запустило рекламу и каждый месяц тратит:

- на рекламу – 50 000 р.;

- на настройку объявлений – 10 000 р.;

- на написание текстов объявлений – 8 000 р.

К концу месяца реклама принесла доход в размере 210 000 р. Рассчитаем окупаемость вложений.

ROMI = (210 000 – (50 000 + 10 000 + 8 000)) / (50 000 + 10 000 + 8 000) * 100% = 208%

Это значит, что за месяц вложения в маркетинг окупились вдвое.

ROAS расшифровывается как Return on Ad Spend и показывает, насколько окупаются деньги, вложенные в рекламные кампании. В отличие от ROMI, здесь не учитываются сопутствующие маркетинговые расходы, а берутся исключительно данные по рекламе.

ROAS = Прибыль от рекламы / Вложения в рекламу * 100%

На основе приведенного выше примера, посмотрим, окупаются ли вложения в рекламу у компании «ХХХ».

ROA = 210 000 / 50 000 * 100% = 420%

Это значит, что, вкладывая 1 рубль в рекламу, компания зарабатывает 4,2 рубля.

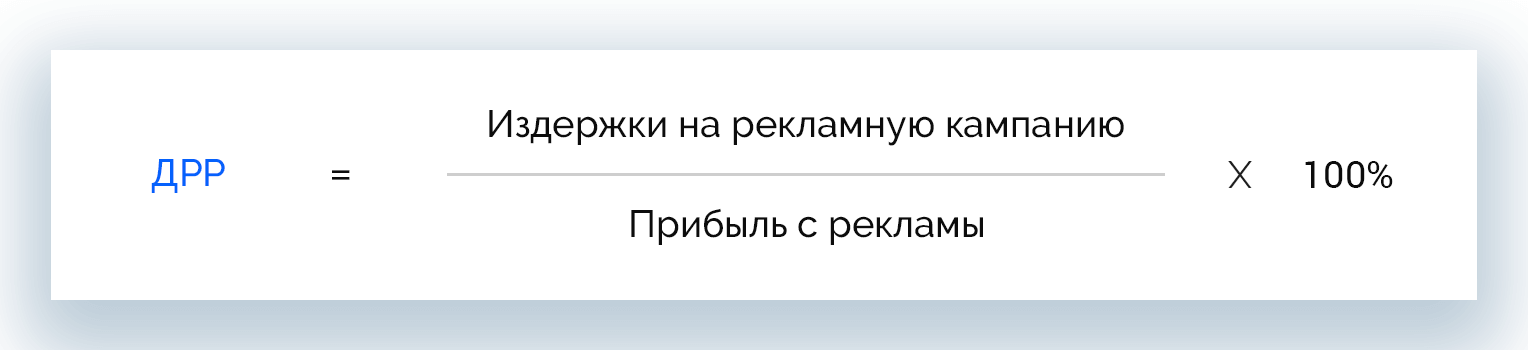

Доля рекламных рынков – то же самое, что CRR, – показатель, который помогает увидеть, какой процент от доходов с рекламы составляют издержки на нее. В отличие от ROI, где стремятся к более высокому значению, ДРР, наоборот, должен быть как можно ниже.

Чем меньше значение ДРР, тем выгоднее рекламная кампания.

ДРР = Издержки на рекламную кампанию / Прибыль с рекламы * 100%

Вычислим ДРР для нашего примера.

ДРР = 50 000 / 210 000 * 100% = 24%

Результат говорит о том, что компания «ХХХ» с каждого полученного с рекламы рубля тратит на нее 24 копейки.

Какие показатели рассчитываются вместе с ROI

ROI не единственный показатель, который нужно знать, чтобы оценить окупаемость инвестированных средств. Получить полную картину и понять, действительно ли инвестиции приносят достаточную прибыль, помогают показатели ROE и ROA.

- ROE – помогает оценить, насколько рентабелен собственный капитал фирмы, за все время, и понять, будет ли она стабильно работать в долгосрочной перспективе.

- ROA – помогает оценить степень рентабельности собственного капитала фирмы, накопленного за последние 12 месяцев. В совокупности с ROI демонстрирует перепады рентабельности и позволяет спрогнозировать, насколько стабильный курс держит компания.

С помощью этих инструментов можно оценивать рентабельность инвестиций только применительно к бизнесу в целом.

Специфика ROI в разных направлениях инвестиций

Рассчитать окупаемость инвестированных в бизнес денег точно не всегда возможно. Трудности в подсчетах связаны с тем, что порой бывает сложно получить необходимые исходные данные о расходах. Особенно остро эта проблема стоит в компаниях, которые работают в сложных направлениях.

Наибольшую эффективность ROI имеет в следующих направлениях:

- Прямые продажи или прямой маркетинг – услуги и товары реализуются через оффлайн-магазины, интернет, каталоги, путем рассылки новостей и предложений по email.

- Программы лояльности – окупаемость вложений можно вычислить по каждому клиенту.

- Стимуляция сбыта – продажи можно оптимизировать путем вложения бюджета в маркетинговые кампании с последующим возвратом.

- Работа с клиентами – вложения в политику компании и взаимодействие с клиентами окупаются за счет повторных покупок, что можно легко посчитать.

Наиболее точное значение ROI можно получить, если рассчитать его по итогам проведенных мероприятий (рассылки, акции, реклама).

Какой показатель ROI считается нормальным

По итогам расчета ROI нужно правильно интерпретировать результаты, а это во многом зависит от того, куда вложили деньги. Не существует одного конкретного порога процента окупаемости инвестиций, который будет считаться одинаково хорошим для всех сфер деятельности. В каждом случае приемлемы свои значения.

Для бизнеса. Если ROI выше 10%, можно говорить о том, что фирма работает в плюс.

Для маркетинга. Здесь коэффициент возврата должен превышать 100%, иначе можно считать, что прибыль от рекламы не покрывает затраты на нее. Чем больше ROI в данном случае, тем лучше.

Для валютных и фондовых рынков. Приемлемыми считаются даже отрицательные коэффициенты, поскольку акции склонны меняться в цене за считанные часы. Большинство инвесторов, вкладывая деньги, не придают значения этому показателю и инвестируют даже в активы с отрицательным ROI.

При анализе результатов стоит рассматривать каждый бизнес индивидуально. Некоторые проекты на начальном этапе кажутся убыточными, но очень хорошо окупаются со временем.

Примеры расчета ROI

Для лучшей демонстрации расчета коэффициента окупаемости инвестиций в разных сферах рассмотрим несколько примеров.

Пример 1. Недвижимость

Планируется взять ипотеку на 1-комнатную квартиру для сдачи её в аренду. Посмотрим, окупятся ли вложения в недвижимость при условии, что:

- цена квартиры – 1 800 000 р.;

- стартовый взнос по ипотеке – 270 000 р. (15%);

- срок кредитования – 20 лет;

- ставка по кредиту – 10% годовых;

- ежемесячная оплата по кредиту — 14 765 р.;

- предполагаемая арендная плата – 20 000 р.

ROI = (20 000 – 14 765) * 12 / (14 765 * 12 + 270 000) * 100% = 14%

Коэффициент показывает, что идея инвестировать в недвижимость с последующей ее сдачей в аренду имеет определенную выгоду. Но необходимо учитывать, что в расчете приняты идеальные условия – непрерывная сдача квартиры в аренду в течение года.

Пример 2. Рекламная кампания в Google Ads

Интернет-магазин запускает контекстную рекламу в Google с целью привлечения покупателей и увеличения дохода. Подсчитаем ROI при следующих исходных данных:

- затраты на рекламную кампанию в месяц – 60 000 р.;

- выручка за период – 180 000 р.; – 110 000 р.

Необходимо определить валовую прибыль за период: 180 000 – 110 000 = 70 000 р.

ROI = (70 000 – 60 000) / 60 000 * 100% = 16,7%

Из расчета видно, что с каждого потраченного на рекламу рубля интернет-магазин вернул 16,7 копеек. Несмотря на положительный коэффициент, эффективность оказалась недостаточной. Рекомендуется пересмотреть ее или перенаправить часть бюджета в поддержку другого вида рекламы.

Пример 3. Email-маркетинг

Предприятие вложило часть бюджета в email-продвижение. Была запущена рассылка, которая привела клиентов. Исходные данные:

- выручка с продаж – 284 000 р.;

- маржа составила 22%;

- стоимость сервиса рассылок – 7 000 р.;

- з/п сотруднику – 25 000 р.

Валовая прибыль = 284 000 * 0,22 = 62 480 р.

ROMI = (62 480 – 7 000 – 25 000) / (7 000 + 25 000) * 100% = 95%

Это значит, что каждый вложенный в рассылку рубль принес компании 95 копеек. Вложения в рекламу не окупились.

Пример 4. Рынок ценных бумаг

Покупая ценные бумаги в июне, инвестор тратил на каждую акцию 8 000 рублей. Дивиденды с них составляли 500 рублей ежемесячно. Когда в декабре акции подорожали до 15 000 рублей, инвестор продал их. Вычислим ROI, чтобы понять, была ли удачной инвестиция.

Прибыль за период с июня по декабрь = (15 000 – 8 000) + (500 * 7) = 10 500 рублей

ROI = 10 500 / 8 000 * 100% = 131,25%

Высокий коэффициент свидетельствует о выгодном инвестировании. Каждый вложенный рубль принес инвестору 1,3 рубля чистого дохода.

Пример 5. Реклама офлайн

Магазин детской одежды запустил рекламную кампанию, в рамках которых промоутер на улице раздавал листовки и приглашал людей зайти внутрь. Чтобы узнать, было ли это эффективным, найдем ROI. Исходные данные:

- чистая прибыль за период действия акции – 240 000 р;

- зарплата промоутеру – 12 000 р.;

- печать листовок – 5 000 р.

ROMI = (240 000 – 12 000 – 5 000) / (12 000 + 5 000) * 100% = 1 312%

Результат говорит о сверхвысокой окупаемости. За каждый потраченный рубль магазин вернул 13 рублей чистого дохода.

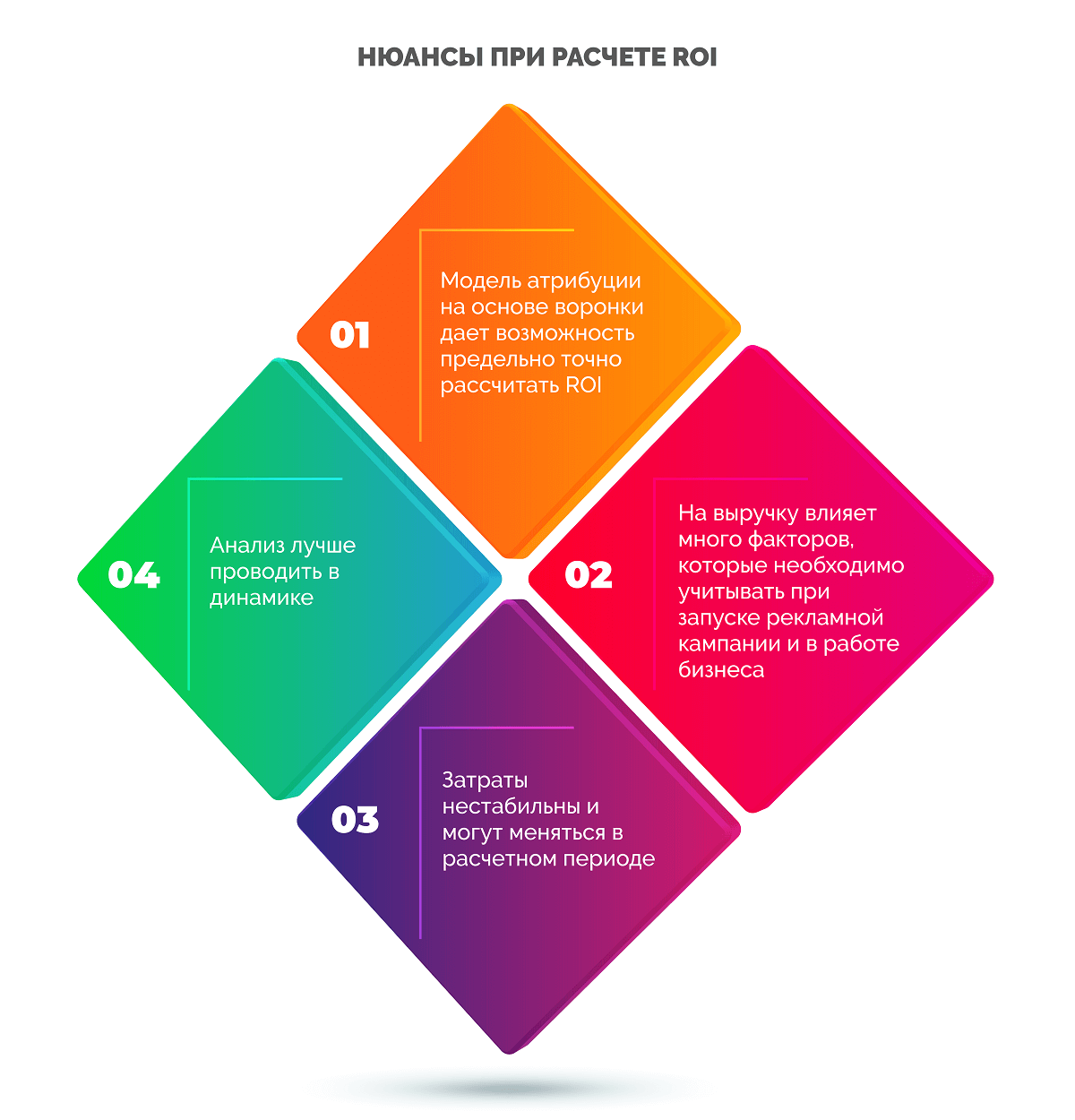

Нюансы при расчете

- Модель атрибуции на основе воронки дает возможность предельно точно рассчитать ROI. В противном случае из-за многочисленных действий на сайте и за его пределами клиент может «потеряться», а данные по нему не смогут участвовать в вычислениях.

- На выручку влияет много факторов, которые необходимо учитывать при запуске рекламной кампании и в работе бизнеса в целом: качество сервиса, работа менеджера, контроль наличия товара на складе, актуальность контактов на сайте и т. д.

- Затраты нестабильны и могут меняться в расчетном периоде: повысилась стоимость доставки, увеличилась цена закупки, подорожали коммунальные услуги.

- Анализ лучше проводить в динамике. Это поможет учесть клиентов, которые пришли с рекламы, но приняли решение о покупке не сразу.

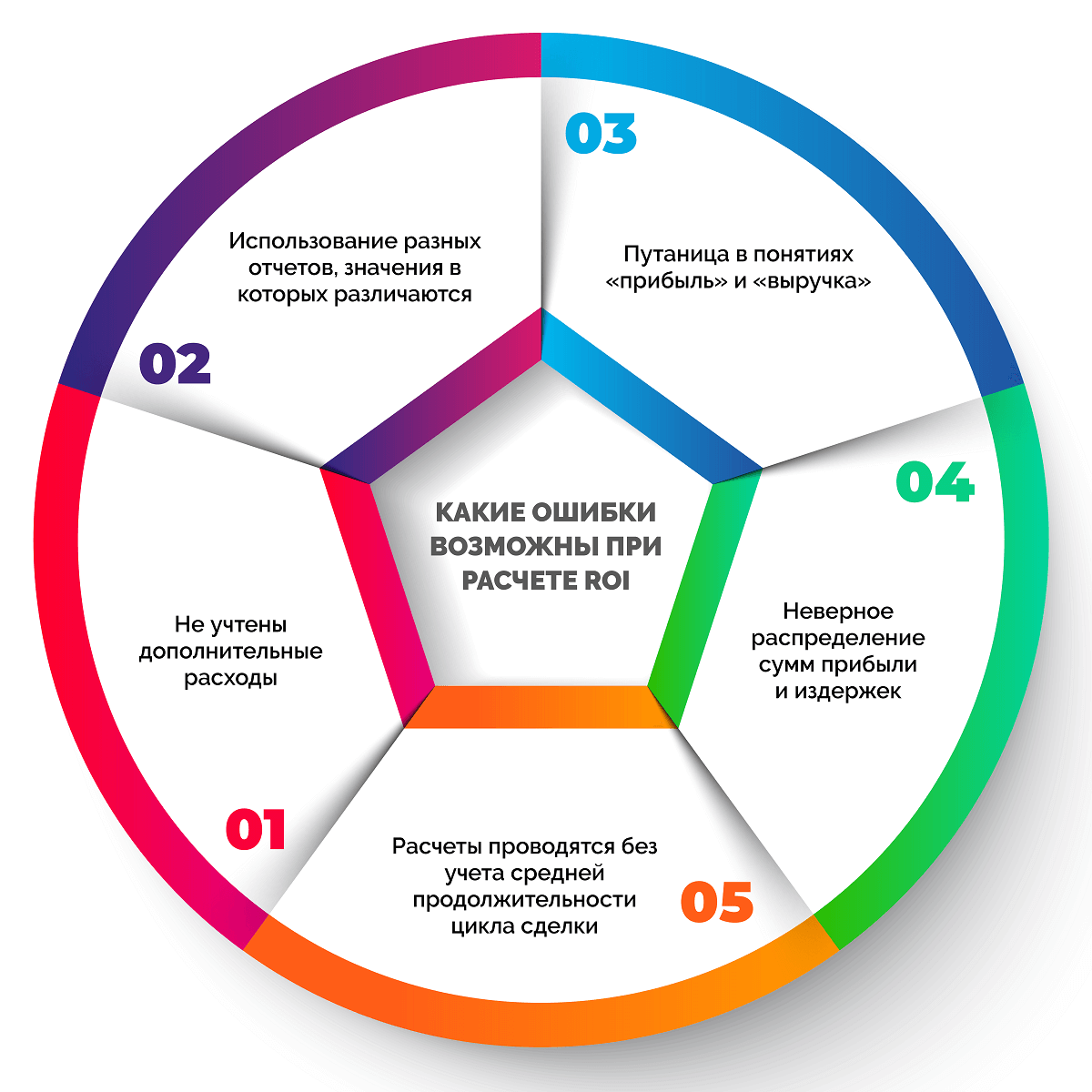

Какие ошибки возможны при расчете ROI

Субъективность при вычислении показателя, особенности жизненных циклов продаж, множество вариантов расчетов приводят к допущению ошибок. Рассмотрим наиболее частые причины неточных результатов.

- Не учтены дополнительные расходы: эксплуатационные, оплаты подрядным компаниям, налоги, комиссионные выплаты и др.

- Использование разных отчетов, значения в которых различаются.

- Путаница в понятиях «прибыль» и «выручка». Иногда вместо прибыли считают выручку, что априори неверно.

- Неверное распределение сумм дохода и издержек между несколькими проектами, продуктами или рекламными кампаниями.

- Не учтена средняя продолжительность цикла сделки, из-за чего теряются данные о долго думающих клиентах.

Что делать после расчета

Когда ROI посчитан, возникает закономерный вопрос: что делать с результатами? Существует несколько вариантов дальнейших действий.

- Анализ. Важно оценить, как меняется показатель в условиях рынка. В ходе анализа можно быстро определить, куда нерационально тратятся деньги, и перенаправить финансовые потоки.

- Корректировки. Если ROI показал неудовлетворительный результат, можно не отказываться от проекта полностью, а частично его изменить, например, отключить неэффективные каналы.

- Эксперименты. Зная текущий показатель, можно пробовать реализовывать новые идеи, выводить на рынок новые продукты, запускать проекты, которые были в планах, корректируя действия в процессе эксперимента.

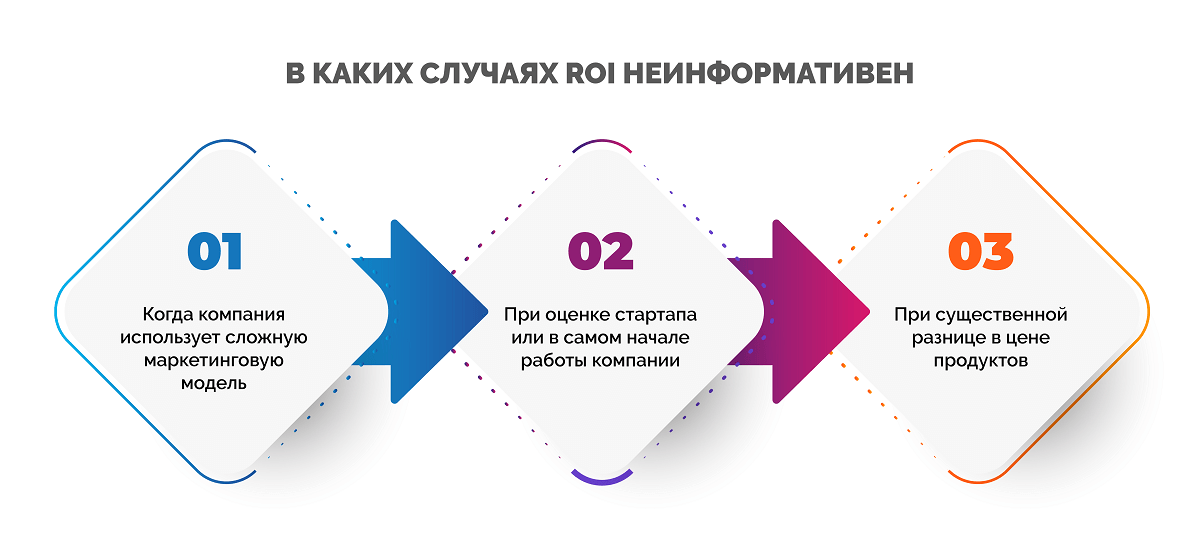

В каких случаях ROI неинформативен

Многие инвесторы и бизнесмены рассчитывают ROI как основной показатель окупаемости и индикатор эффективности. Однако не всегда он бывает объективен и информативен. Рассмотрим, когда именно не стоит смотреть на этот коэффициент.

- Когда компания использует сложную маркетинговую модель. Расчет не дает понимания, какой маркетинговый прием принес результат, а какой ни к чему не привел.

- На первом этапе стартапа или в самом начале работы компании. Расходы, значительно превышающие прибыль, негативно скажутся на значении ROI, но это не значит, что бизнес всегда будет убыточным.

- При существенной разнице в цене продуктов. Не учитываются доли по каждому товару или услуге в общей сумме выручки, а значит, показатель будет искусственно завышен.

Рассмотрим пример, когда ROI неинформативен.

Автосалон выставил на продажу автомобиль и запустил рекламу. Покупатель ее увидел, перешел по ссылке, заинтересовался, но не стал принимать решение сразу. Через некоторое время посетил автосалон, посмотрел товар вживую и снова взял тайм-аут на раздумья. Только спустя две недели клиент вернулся, чтобы купить машину.

Как видно, из-за долгих раздумий покупателя ROI со временем меняется и не может служить основанием для оценки окупаемости рекламной кампании.

Преимущества и недостатки ROI

Как и любой финансовый показатель, коэффициент возврата инвестиций имеет преимущества и недостатки, которые позволяют объективно оценить его способность оценивать эффективность бизнес- и маркетинговых процессов.

Среди преимуществ ROI:

К серьезным недостаткам относятся:

- быстрая оценка состояния финансов в компании;

- возможность простого сравнения нескольких компаний по инвестиционным активам;

- учет суммы всех видов инвестиционных доходов, в т. ч. долгосрочных;

- изменение формулы для повышения информативности коэффициента в определенных ситуациях;

- демонстрация верности принятого инвестиционного решения.

- невозможность учесть фактор времени, все затраты и вложения;

- не отражает реальное положение дел на сложных рынках (без среднего чека, нормы дохода, с длинным циклом продаж);

- позволяет оценить финансовую ситуацию только по факту, без возможности получить данные на перспективу;

- для полной оценки эффективности нужны дополнительные значения других показателей и их комплексный анализ.

Как увеличить ROI

Наверняка каждый бизнесмен задумывается о том, как сделать, чтобы окупаемость вложенных средств повысилась. Рассмотрим основные методы.

- Снижайте расходы. Разумная экономия с участием кризис-менеджера позволит тратить меньше, но не отказываться от важных для бизнеса статей расходов.

- Увеличивайте прибыль. В этом помогает открытие новых рынков сбыта продукции, расширение ассортимента или набора услуг.

- Перераспределяйте расходы. Нужно грамотно рассредоточить издержки между проектами, учесть зависимость затрат от числа персонала.

- Увеличивайте средний чек. Старайтесь повысить лояльность клиента при взаимодействии с ним, предлагайте сопутствующие продукты, скидки, бонусы.

- Лучше анализируйте. Грамотная аналитика дает возможность получать много полезной информации, которую можно использовать для развития компании.

- Будьте последовательны. Звенья рекламы, которые проходит пользователь, должны соответствовать его запросу и вести на страницу с нужным продуктом

- Используйте все эффективные рекламные каналы. Не стоит сосредотачиваться на одном источнике трафика и игнорировать остальные. Важно найти и развивать все эффективные каналы.

Ответы на вопросы

Коэффициент показывает, насколько окупаются вложения в бизнес, проект, продукт или рекламу. Зная этот показатель, можно грамотно перераспределять бюджет или корректировать маркетинговую стратегию.

Этот показатель актуален везде, где есть точные данные о прибыли и расходах: реклама, продвижение в интернете, новый продукт, филиал компании и т. д.

Все варианты оценки результатов работы бизнеса могут быть эффективными, но удобнее, точнее и быстрее всего считается метод сквозной аналитики. Он доступен всем пользователям, позволяет анализировать нужные данные и формировать понятные отчеты.

Коэффициент окупаемости вложений считают перед принятием управленческих решений. Расчет должен предшествовать, например, решению закупать сырье или оборудование, развивать рекламный канал или отказываться от него.

Показатель помогает оценить пользу от инвестиций в маркетинг и правильно определить дальнейшую стратегию.

- Прямые мгновенные онлайн-продажи.

- Отделы маркетинга, сбыта. В данном случае ROI может выступать как KPI отдела или каждого специалиста.

- Программы повышения продаж, программы лояльности, которые реализуются с применением маркетинга.

Отрицательный коэффициент означает, что средства не окупаются, а компания в текущий момент работает в убыток.

Заключение

Коэффициент возврата инвестиций – не единственный, но важный показатель, необходимый, чтобы оценить работу компании. Считать его необходимо, чтобы понимать, окупаются ли вложенные средства, поскольку не всегда это заметно без детальных вычислений. Зная ROI, можно откорректировать маркетинговую стратегию, повысить прибыльность, эффективность проводимых мероприятий.

Источник https://journal.tinkoff.ru/wiki/wiki-profitability/

Источник https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/po_kakoj_formule_i_kak_rasschitat_rentabelnost/

Источник https://neiros.ru/blog/analytics/chto-takoe-roi-i-kogda-ego-nuzhno-schitat/