Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

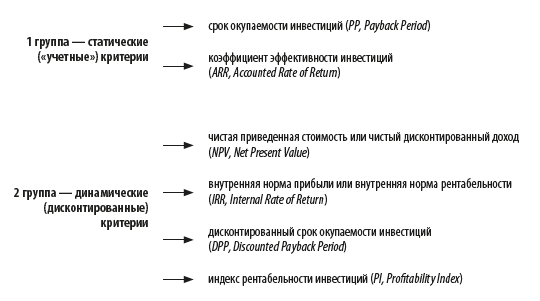

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

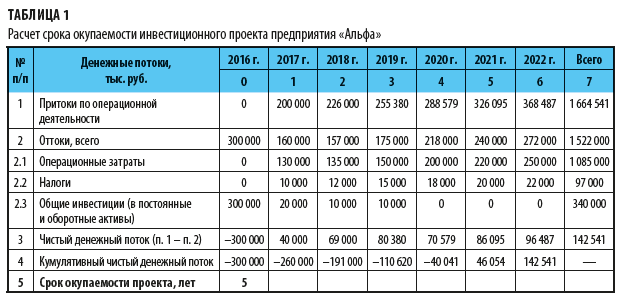

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

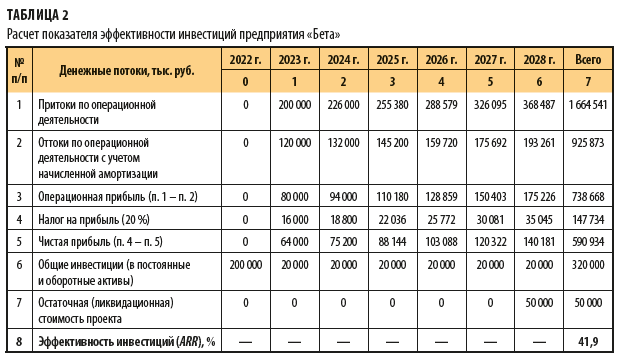

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Ретроспективная оценка эффективности инвестиций

Ретроспективная оценка эффективности инвестиций состоит из следующих направлений.

1. Определение дополнительного выхода продукции на рубль инвестиций. Эффективность инвестиций в данном случае определяется по формуле

где Э — эффективность инвестиций;

ВП] — объем выпуска продукции, достигнутый при дополнительных инвестициях, шт.;

ВПо — объем выпуска продукции до осуществления инвестиций, шт.;

И — сумма инвестиций, руб.

2. Определение снижения себестоимости продукции в расчете на рубль инвестиций. Эффективность инвестиций от снижения себестоимости определяется по формуле

где Со,] — себестоимость продукции соответственно до и после осуществления инвестиций, руб.

3. Определение увеличения прибыли. Эффективность инвестиций определяется по формуле

где По.1 — прибыль соответственно до и после осуществления инвестиций, руб.

Кроме того, необходимо учитывать, что может быть получен не только экономический, но и социальный эффект — облегчение и улучшение условий труда работников предприятия.

Анализ эффективности финансовых вложений

Финансовое инвестирование — это активная форма эффективного использования временно свободных средств предприятия, т.е. вложение капитала;

- ? в доходные фондовые инструменты (акции, облигации и другие ценные бумаги, свободно обращающиеся на денежном рынке);

- ? доходные виды денежных инструментов, например депозитные сертификаты;

- ? уставные фонды совместных предприятий с целью не только получения прибыли, но и расширения сферы финансового влияния на другие субъекты хозяйствования.

Ретроспективная оценка эффективности финансовых вложений производится путем сопоставления суммы полученного дохода от финансовых инвестиций со среднегодовой суммой данного вида активов.

Средний уровень доходности (ДВК) может измениться за счет:

- ? структуры ценных бумаг, имеющих разный уровень доходности (УД);

- ? уровня доходности каждого вида ценных бумаг, приобретенных предприятием (ДВК,)

По данной модели можно провести факторный анализ изменения среднего уровня доходности в следующей последовательности:

Рассмотрим, каким образом осуществляется перспективная оценка эффективности отдельных финансовых инструментов.

Текущая внутренняя стоимость любой ценной бумаги в общем виде может быть определена следующим образом:

где РУ — реальная текущая стоимость финансового инструмента;

СР, — ожидаемый возвратный денежный поток в периоде Г, к — ожидаемая или требуемая норма доходности по финансовому инструменту; Г — число периодов получения дохода.

Особенности формирования возвратного денежного потока по отдельным видам ценных бумаг приводят к разнообразию моделей определения их текущей стоимости.

Рассмотрим, каким образом осуществляются расчеты по облигациям.

Облигация — эмиссионная ценная бумага, содержащая обязательство эмитента выплатить ее владельцу (кредитору) номинальную стоимость по окончании установленного срока и периодически выплачивать определенную сумму процента.

Текущая стоимость облигаций с периодической выплатой процентов определяется по формуле

где N — номинал облигации, погашаемый в конце срока ее обращения; к — годовая купонная ставка процента.

Пример. Требуется определить текущую стоимость трехлетней облигации, номинал которой 1000 руб. с купонной ставкой 8% годовых, выплачиваемых раз в год, если норма дисконта равна 12% годовых.

Следовательно, норма доходности в 12% будет обеспечена при покупке облигации по цене 904 руб.

Если норма доходности составляет 6%, то текущая стоимость облигации будет равна:

Текущая стоимость облигации зависит от величины рыночной процентной ставки и срока ее погашения. Если норма дисконта больше купонной ставки, то текущая стоимость облигации будет меньше номинала (т.е. облигация будет продаваться с дисконтом). Если наоборот, то стоимость облигации будет больше номинала, т.е. облигация продается с премией.

Купонная облигация — это облигация, по которой владельцу выплачивается не только номинальная стоимость в момент погашения, но и (периодический) купонный процент. Считается, что купонная облигация содержит отрезные купоны, по которым после определенного срока выплачивается процентный доход.

Для характеристики доходности купонных облигаций используется несколько показателей:

- а) купонная доходность, ставка которой объявляется при выпуске облигаций;

- б) текущая доходность, представляющая собой отношение процентного дохода к цене покупки облигации:

где N — номинал облигации;

5 — купонная ставка процента;

Р — цена покупки облигации.

Пример. По условиям первой задачи, при цене покупки 940 руб.

в) доходность к погашению;

где Р — цена погашения;

Р — цена покупки;

СР — сумма годового купонного дохода по облигации; п — число лет до погашения.

Пример. Требуется определить доходность к погашению трехлетней облигации, номинал которой 1000 руб. с купонной ставкой 8% годовых, выплачиваемых раз в год, если норма дисконта равна 12% годовых. Цена покупки облигации — 940 руб.

Модель оценки текущей стоимости облигаций с выплатой всей суммы процентов при ее погашении:

где N х 5 х п — сумма процентов по облигации, выплачиваемых в конце срока ее обращения.

Модель оценки текущей стоимости облигаций, реализуемых с дисконтом, без выплаты процентов:

Акция — эмиссионная ценная бумага, выпущенная акционерным обществом без установленного срока обращения. Акция удостоверяет внесение ее владельцем доли в акционерный капитал (уставный фонд) общества. Акция предоставляет владельцу права:

- ? на получение части прибыли в виде дивидендов;

- ? продажу на рынке ценных бумаг;

- ? участие в управлении акционерным обществом;

- ? долю имущества при ликвидации акционерного общества. Модель оценки текущей стоимости акции при ее использовании в течение неопределенного срока выглядит следующим образом:

где И, — предполагаемая к получению сумма дивидендов в С-м периоде;

Г — число периодов, включенных в расчет; к — альтернативная норма доходности.

Модель оценки текущей стоимости акции, используемой в течение определенного срока:

где КС — курсовая стоимость акции в конце периода ее реализации;

Г — число периодов использования акции.

Пример. Если номинальная стоимость акции 1000 руб., уровень дивидендов — 20%, ожидаемая курсовая стоимость акции в конце периода ее реализации — 1100 руб., рыночная норма доходности — 15%, период использования три года, периодичность выплаты дивидендов раз в год, текущая стоимость акции будет равна:

Конечная доходность акции (У) — это отношение суммы совокупного дохода к первоначальной ее стоимости:

где ?> — доход в виде полученных дивидендов;

Р — рыночная цена акции на текущий момент, по которой она может быть реализована;

Р0 — цена покупки акции;

% — дивидендная доходность акции;

Ус — капитализированная доходность акции.

Пример. Предприятие приобрело два года назад пакет акций по цене 10 тыс. руб. за каждую. Текущая рыночная цена акции составляет 15 тыс. руб., а сумма полученных дивидендов на одну акцию за этот период — 3 тыс. руб. Суммарный доход от одной акции равен 8 тыс. руб. (3 + (15 — 10), а общая ее доходность составляет 80% (8 х 100:10), в том числе дивидендная доходность — 30% (3 х 100 : 10), капитализированная доходность — 50% (15 — — 10) 100 : 10).

Пользуясь приведенными моделями, можно сравнивать выгодность инвестиций в различные финансовые инструменты и выбирать наиболее оптимальный вариант инвестиционных проектов.

Методы оценки инвестиционных проектов

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ.

Чистый дисконтированный доход

(чистая текущая стоимость — Net Present Value, NPV)

В современных опубликованных работах используются следующие термины для названия критерия данного метода:

- чистый дисконтированный доход;

- чистый приведенный доход;

- чистая текущая стоимость;

- чистая дисконтированная стоимость;

- общий финансовый итог от реализации проекта;

- текущая стоимость.

В Методических рекомендациях по оценке эффективности инвестиционных проектов (вторая редакция) — Москва, «Экономика», 2000 — предложено официальное название данного критерия — чистый дисконтированный доход (ЧДД).

Величина чистого дисконтированного дохода (ЧДД) рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период.

Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Применение метода предусматривает последовательное прохождение следующих стадий:

- Расчет денежного потока инвестиционного проекта.

- Выбор ставки дисконтирования, учитывающей Доходность альтернативных вложений и риск проекта.

- Определение чистого дисконтированного дохода.

ЧДД или NPV для постоянной нормы дисконта и разовыми первоначальными инвестициями определяют по следующей формуле:

Свой тренинговый центр за 69 000 руб. Можно вести бизнес онлайн!

В стоимость входят комплект материалов для очного проведения всех программ + 2 дня живого обучения онлайн. Бессрочное право проведения 10 программ. Никаких дополнительных отчислений и платежей. Запуск за 2 дня.

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды Поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

В основе расчетов по данному методу лежит посылка о различной стоимости денег во времени. Процесс пересчета будущей стоимости денежного потока в текущую называетсядисконтированием (от англ. discont — уменьшать).

Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования (дисконта), а множитель F=1/ (1 + i) t — фактором дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему:

если NPV > 0, то проект следует принять;

если NPV < 0, то проект принимать не следует;

если NPV = 0, то принятие проекта не принесет ни прибыли, ни убытка.

В основе данного метода заложено следование основной целевой установке, определяемой инвестором, — максимизация его конечного состояния или повышение ценности фирмы. Следование данной целевой установке является одним из условий сравнительной оценки инвестиций на основе данного критерия.

Отрицательное значение чистой текущей стоимости свидетельствует о нецелесообразности принятия решений о финансировании и реализации проекта, поскольку если NPV < 0, то в случае принятия проекта ценность компании уменьшится, т. е. владельцы компании понесут убыток и основная целевая установка не выполняется.

Положительное значение чистой текущей стоимости свидетельствует о целесообразности принятия решений о финансировании и реализации проекта, а при сравнении вариантов вложений предпочтительным считается вариант с наибольшей величиной NPV, поскольку если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее владельцев увеличатся. Если NPV = 0, то проект следует принять при условии, что его реализация усилит поток доходов от ранее осуществленных проектов вложения капитала. Например, расширение земельного участка для автостоянки у гостиницы усилит поток доходов от недвижимости.

Реализация данного метода предполагает ряд допущений, которые необходимо проверять на степень их соответствия реальной действительности и на то, к каким результатам ведут возможные отклонения.

К таким допущениям можно отнести:

- существование только одной целевой функции — стоимости капитала;

- заданный срок реализации проекта;

- надежность данных;

- принадлежность платежей определенным моментам времени;

- существование совершенного рынка капитала.

При принятии решений в инвестиционной сфере часто приходится иметь дело не с одной целью, а с несколькими целевыми установками. В случае использования метода определения стоимости капитала эти цели следует учитывать при нахождении решения вне процесса расчета стоимости капитала. При этом могут быть также проанализированы методы принятия многоцелевых решений.

Срок эксплуатации необходимо установить при анализе эффективности до начала применения метода определения стоимости капитала. С этой целью могут быть проанализированы методы определения оптимального срока эксплуатации, если только он не установлен заранее по причинам технического или правового характера.

В действительности при принятии инвестиционных решений не существует надежных данных. Поэтому наряду с предлагаемым методом расчета величин стоимости капитала на основе спрогнозированных данных необходимо провести анализ степени неопределенности, по крайней мере — для наиболее важных объектов инвестирования. Этой цели служат методы инвестирования в условиях неопределенности.

При формировании и анализе метода исходят из того, что все платежи могут быть отнесены к определенным моментам времени. Временной промежуток между платежами обычно равен одному году. В действительности платежи могут производиться и с меньшими интервалами. В этом случае следует обратить внимание на соответствие шага расчетного периода (шага расчета) условию предоставления кредита. Для корректного применения данного метода необходимо, чтобы шаг расчета был равен или кратен сроку начисления процентов за кредит.

Проблематично также допущение о совершенном рынке капитала, на котором финансовые средства могут быть в любой момент времени и в неограниченном количестве привлечены или вложены по единой расчетной процентной ставке. В реальности такого рынка не существует, и процентные ставки при инвестировании и заимствовании финансовых средств, как правило, отличаются друг от друга. Вследствие этого возникает проблема определения подходящей процентной ставки. Это особенно важно, так как она оказывает значительное влияние на величину стоимости капитала.

При расчете NPV могут использоваться различные по годам ставки дисконтирования. В данном случае необходимо к каждому денежному потоку применять индивидуальные коэффициенты дисконтирования, которые будут соответствовать данному шагу расчета. Кроме того, возможна ситуация, что проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым при переменной.

Показатель чистого дисконтированного дохода учитывает стоимость денег во времени, имеет четкие критерии принятия решения и позволяет выбирать проекты для целей максимизации стоимости компании. Кроме того, данный показатель является абсолютным показателем и обладает свойством аддитивности, что позволяет складывать значения показателя по различным проектам и использовать суммарный показатель по проектам в целях оптимизации инвестиционного портфеля.

При всех его достоинствах метод имеет и существенные недостатки. В связи с трудностью и неоднозначностью прогнозирования и формирования денежного потока от инвестиций, а также с проблемой выбора ставки дисконта может возникнуть опасность недооценки риска проекта.

Индекс рентабельности инвестиции (Profitability Index, PI)

Индекс рентабельности (прибыльности, доходности) рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции):

где I0 — инвестиции предприятия в момент времени 0;

Сt — денежный поток предприятия в момент времени t;

i — ставка дисконтирования.

Pk — сальдо накопленного потока.

Условия принятия проекта по данному инвестиционному критерию следующие:

- если PI > 1, то проект следует принять;

- если PI < 1, то проект следует отвергнуть;

- если PI = 1, проект ни прибыльный, ни убыточный.

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения MPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

Внутренняя норма рентабельности (Internal Rate of Return, IRR)

Под внутренней нормой рентабельности, или внутренней нормой прибыли, инвестиций (JRR) понимают значение ставки дисконтирования, при котором NPV проекта равен нулю:

IRR=i, при котором NPV= f(i)=0

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т. п., т. е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих доходов, можно назвать ценой авансированного капитала (capital cost — СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если IRR > СС, то проект следует принять;

- если IRR < СС, то проект следует отвергнуть;

- если IRR = СС, то проект ни прибыльный, ни убыточный.

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. Данный критерий является основным ориентиром при принятии инвестиционного решения инвестором, что вовсе не умаляет роли других критериев.

Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования i1 < i2 таким образом, чтобы в интервале (i1,i2) функция NPV = f(i) меняла свое значение с «+» на «-» или с «-» на «+».

Далее применяют формулу:

где i1 — значение коэффициента дисконтирования, при котором f(i1) > О (f(i1) < 0),

r2 — значение коэффициента дисконтирования, при котором f(i2) < 0 < f(i2) > 0).

Модифицированная внутренняя норма рентабельности

(Modified Internal Rate of Return, IRR)

Модифицированная ставка доходности (MIRR) позволяет устранить существенный недостаток внутренней нормы рентабельности проекта, который возникает в случае неоднократного оттока денежных средств. Примером такого неоднократного оттока является приобретение в рассрочку или строительство объекта недвижимости, осуществляемое в течение нескольких лет. Основное отличие данного метода в том, что реинвестирование производится по безрисковой ставке, величина которой определяется на основе анализа финансового рынка.

В российской практике это может быть доходность срочного валютного вклада, предлагаемого Сберегательным банком России. В каждом конкретном случае аналитик определяет величину безрисковой ставки индивидуально, но, как правило, ее уровень относительно невысок.

Таким образом, дисконтирование затрат по безрисковой ставке дает возможность рассчитать их суммарную текущую стоимость, величина которой позволяет более объективно оценить уровень доходности инвестиций, и является более корректным методом в случае принятия инвестиционных решений с неординарными денежными потоками.

Дисконтированный срок окупаемости инвестиции

(Discounted Payback Period, DPP)

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP) устраняет недостаток статического метода срока окупаемости инвестиций и учитывает стоимость денег во времени, а соответствующая формула для расчета дисконтированного срока окупаемости, DPP, имеет вид:

DPP = min n, при котором

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т. е. всегда DPP > PP.

Простейшие расчеты показывают, что такой прием в условиях низкой ставки дисконтирования, характерной для стабильной западной экономики, улучшает результат на неощутимую величину, по для значительно большей ставки дисконтирования, характерной для российской экономики, это дает значительное изменение расчетной величины срока окупаемости. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

При использовании критериев РР и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

В общем случае определение периода окупаемости носит вспомогательный характер относительно чистой текущей стоимости проекта или внутренней нормы рентабельности. Кроме того, недостаток такого показателя, как срок окупаемости, заключается в том, что он не учитывает последующие притоки денежных средств, а потому может служить неверным критерием привлекательности проекта.

СТАТИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ.

Срок окупаемости инвестиций (Payback Period, PP)

Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback Period — PP).

Под сроком окупаемости понимается период времени от момента начала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы).

Данный показатель дает ответ на вопрос: когда произойдет полный возврат вложенного капитала? Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

Для расчета срока окупаемости элементы платежного ряда суммируются нарастающим итогом, формируя сальдо накопленного потока, до тех пор, пока сумма не примет положительное значение. Порядковый номер интервала планирования, в котором сальдо накопленного потока принимает положительное значение, указывает срок окупаемости, выраженный в интервалах планирования.

Общая формула расчета показателя РР имеет вид:

РР = min n, при котором

где Pt — величина сальдо накопленного потока;

1B — величина первоначальных инвестиций.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Нередко показатель РР рассчитывается более точно, т. е. рассматривается и дробная часть интервала (расчетного периода); при этом делается предположение, что в пределах одного шага (расчетного периода) сальдо накопленного денежного потока меняется линейно. Тогда «расстояние» тот начала шага до момента окупаемости (выраженное в продолжительности шага расчета) определяется по формуле:

где Pк— — отрицательная величина сальдо накопленного потока на шаге до момента окупаемости;

Pк+ — положительная величина сальдо накопленного потока на шаге после момента окупаемости.

Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины — аннуитет), можно использовать следующую формулу периода окупаемости:

PP = I0/A

где РР — срок окупаемости в интервалах планирования;

I0 — суммы первоначальных инвестиций;

А — размер аннуитета.

Следует иметь в виду, что элементы платежного ряда в этом случае должны быть упорядочены по знаку, т. е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов.

Коэффициент эффективности инвестиции (Accounting Rate of Return, ARR)

Другим показателем статической финансовой оценки проекта является коэффициент эффективности инвестиций (Account Rate of Return или ARR). Данный коэффициент называют также учетной нормой прибыли или коэффициентом рентабельности проекта.

Существует несколько алгоритмов исчисления ARR.

Первый вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций:

ARR =Pr /(1/2)Iср.0

где Рr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта,

Iср.0 — средняя величина первоначальных вложений, если предполагается, что по истечении срока реализации проекта все капитальные затраты будут списаны.

Иногда показатель рентабельности проекта рассчитывается на основе первоначальной величины инвестиций:

ARR = Pr/I0

Рассчитанный на основе первоначального объема вложении, он может быть использован для проектов, создающих поток равномерных доходов (например аннуитет) на неопределенный или достаточно длительный срок.

Второй вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например учет ликвидационной стоимости оборудования при завершении проекта):

ARR= Pr/(1/2)*(I0-If),

где Pr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта;

I0 — средняя величина первоначальных вложений;

If — остаточная или ликвидационная стоимость первоначальных инвестиций.

Преимуществом показателя эффективности инвестиций является простота расчета. В то же время он имеет и существенные недостатки. Этот показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределения прибыли по годам, а, следовательно, применим только для оценки краткосрочных проектов с равномерным поступлением доходов. Кроме того, невозможно оценить возможные различия проектов, связанных с разными сроками осуществления.

Поскольку метод основан на использовании бухгалтерских характеристик инвестиционного проекта — среднегодовой величине прибыли, то коэффициент эффективности инвестиций не дает количественной оценки прироста экономического потенциала компании. Однако данный коэффициент предоставляет информацию о влиянии инвестиций. На бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании.

Данный материал подготовлен по книге «Коммерческая оценка инвестиций»

Авторы: И.А. Бузова, Г.А. Маховикова, В.В. Терехова. Издательство «ПИТЕР», 2003 год.

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://bstudy.net/682066/ekonomika/retrospektivnaya_otsenka_effektivnosti_investitsiy

Источник https://www.openbusiness.ru/biz/business/metody-otsenki-investitsionnykh-proektov/