ЭКОНОМИЧЕСКИЙ РОСТ И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ В РОССИИ: ПРОГНОЗЫ И РЕАЛЬНОСТЬ Текст научной статьи по специальности «Экономика и бизнес»

РОСТ ВВП / ИНКЛЮЗИВНЫЙ РОСТ / ВАЛОВОЕ НАКОПЛЕНИЕ / ВАЛОВОЕ СБЕРЕЖЕНИЕ / ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ / ФИНАНСОВЫЕ ВЛОЖЕНИЯ / ПОТЕНЦИАЛ ИНВЕСТОРОВ / GDP GROWTH / INCLUSIVE GROWTH / GROSS ACCUMULATION / GROSS SAVING / INVESTMENTS IN FIXED CAPITAL / FINANCIAL INVESTMENTS / POTENTIAL OF INVESTORS

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Новиков А.В., Новикова И.Я.

В статье анализируется возможность экономического роста России на основе использования потенциала инвесторов . Показано, что по-прежнему ключевым индикатором, отражающим экономический рост, является валовой внутренний продукт (ВВП), однако формируются условия для перехода на использование в этих целях Индекса инклюзивного развития. Выявленные особенности инвестиционной деятельности организаций отражают оценку их склонности к риску, динамику и структуру инвестиций в основной капитал . Анализ целей инвестирования и источников финансирования инвестиций в основной капитал позволил определить динамику значимости этих показателей и рекомендации по использованию финансовых вложений организаций. Для этого выявлены соотношения между инвестициями в основной капитал и финансовыми вложениями компаний. Исследованы место и роль отдельных финансовых инструментов (долевых и долговых) для финансирования инвестиций в основной капитал . Проанализированы предпочтения населения при выборе финансовых инструментов, что позволило уточнить финансовый потенциал этого типа инвесторов.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Новиков А.В., Новикова И.Я.

Economic Growth and Investment Activity in Russia: Forecasts and Reality

The article analyzes the possibility of economic growth in Russia on the basis of potential of its investors. It is shown that gross domestic product (GDP) is still the main indicator reflecting economic growth. However, the conditions for transition to the Inclusive Development Index (IDI) as an indicator of economic growth are being formed. The revealed features of investment activity of organizations reflect the assessment of risk appetite, dynamics and structure of investments in fixed assets. Analysis of investment objectives and sources of financing of investments in fixed assets allowed determining the dynamics of importance of these indicators and recommendations for the use of financial investments of organizations. For this purpose, the relations between investments in fixed capital and financial investments of companies are determined. The place and role of separate financial instruments (equity and debt) for financing investments in fixed capital are investigated. On the example of individual investors (population) a detailed analysis of the population as an investor from the standpoint of investment preferences for financial instruments, which allowed to clarify the financial potential of this type of investors.

Текст научной работы на тему «ЭКОНОМИЧЕСКИЙ РОСТ И ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ В РОССИИ: ПРОГНОЗЫ И РЕАЛЬНОСТЬ»

ЭКО. — 2019. — № 2 НОВИКОВ А.В., НОВИКОВА И.Я.

Экономический рост и инвестиционная деятельность в России: прогнозы и реальность

А.В. НОВИКОВ, доктор экономических наук, Новосибирский государственный университет экономики и управления. E-mail: avnov59@yandex.ru И.Я. НОВИКОВА, кандидат экономических наук, Новосибирск. E-mail: nov-iy@yandex.ru

В статье анализируется возможность экономического роста России на основе использования потенциала инвесторов. Показано, что по-прежнему ключевым индикатором, отражающим экономический рост, является валовой внутренний продукт (ВВП), однако формируются условия для перехода на использование в этих целях Индекса инклюзивного развития. Выявленные особенности инвестиционной деятельности организаций отражают оценку их склонности к риску, динамику и структуру инвестиций в основной капитал. Анализ целей инвестирования и источников финансирования инвестиций в основной капитал позволил определить динамику значимости этих показателей и рекомендации по использованию финансовых вложений организаций. Для этого выявлены соотношения между инвестициями в основной капитал и финансовыми вложениями компаний. Исследованы место и роль отдельных финансовых инструментов (долевых и долговых) для финансирования инвестиций в основной капитал. Проанализированы предпочтения населения при выборе финансовых инструментов, что позволило уточнить финансовый потенциал этого типа инвесторов. Ключевые слова: рост ВВП; инклюзивный рост; валовое накопление; валовое сбережение; инвестиции в основной капитал; финансовые вложения; потенциал инвесторов

«Чтобы обеспечить темпы роста, нужны инвестиции, нужны новые вложения. Россия как раз отстает по этим показателям от тех стран, которые имеют высокие темпы роста. Уровень инвестиций у нас чуть больше 21% ВВП. А для того, чтобы расти около 3%, нам нужно увеличить этот показатель как минимум до 25%. Это деньги тех инвесторов, которые

должны создать новое качество роста».

Из выступления министра финансов РФ А. Силуанова на Петербургском экономическом форуме в 2018 г.

Экономика России длительное время находится в стагнации, однако в 2018 г. наметился слабый рост. Это говорит о том, что следует разработать и реализовать сценарии экономического роста, позволяющие как мобилизовать собственные средства компаний, так и создать условия для использования внешних

источников финансирования, в том числе средств индивидуальных и институциональных инвесторов через инструменты финансового рынка. Все это позволит сформировать механизм выполнения Указа Президента РФ от 7 мая 2018 г № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года».

Какой показатель экономического роста нужен России?

Проблема экономического роста России является ключевой, поскольку именно этот показатель определяет потенциал той или иной страны в мировой экономике.

Под экономическим ростом, как правило, понимают динамику ВВП1 в абсолютном измерении или на душу населения.

Однако использование этого показателя для измерения экономического благосостояния страны в последнее время подвергается критике, прежде всего, из-за его неспособности учитывать неравенство [Койл, 2017]. И все чаще для оценки экономического развития международные и наднациональные организации, такие как ООН, МВФ, ОЭСР, Всемирный банк, Всемирный экономический форум, стали использовать показатель инклюзивного (или социально-ориентированного) экономического роста [Андриевская, 2015].

Всемирный экономический форум (ВЭФ) утверждает, что использование ВВП отражает лишь текущее производство товаров и услуг, но не степень, в которой экономика способствует более широкому социально-экономическому прогрессу, и предлагает для более взвешенной оценки уровня экономического развития стран использовать Индекс инклюзивного развития (Inclusive Development Index — IDI), который базируется на 12 индикаторах, включая средние доходы домохозяйств, возможности трудоустройства, оценку экономической безопасности и качества жизни и др. Комплексный индекс оценивает уровень экономического

1 Валовой внутренний продукт — ВВП — макроэкономический показатель, отражающий рыночную стоимость всех конечных товаров и услуг (то есть предназначенных для непосредственного употребления), произведённых за год во всех отраслях экономики на территории государства для потребления, экспорта и накопления, вне зависимости от национальной принадлежности использованных факторов производства. Впервые это понятие было предложено в 1934 г. Саймоном Кузнецом.

развития точнее, чем индикатор роста ВВП в одиночку, говорится в докладе ВЭФ [The Inclusive. 2017].

По мнению ВЭФ, главной целью экономического развития должен быть признан не рост ВВП как таковой, а устойчивый, всеобъемлющий прогресс, сопровождающийся ростом доходов, экономических возможностей, уровня защищенности и качества жизни населения.

В своей статье [Новиков, Новикова, 2018] авторы уже рассматривали инклюзивный рост как показатель эффективности экономик стран БРИКС. Однако поскольку в России основным критерием экономического роста до сих пор является динамика ВВП, в настоящей статье будем анализировать этот показатель. В то же время, по нашему мнению, ключевые приоритеты развития на период до 2024 г., определенные в майском Указе Президента РФ (2018 г.), и предполагающие сокращение бедности вдвое и ускорение роста ВВП до темпов, выше среднемировых, потребуют в будущем перейти на расчет Индекса инклюзивного развития РФ.

Прогноз социально-экономического развития на период до 2024 года, подготовленный Министерством экономического развития РФ, предусматривает два сценария — базовый и консервативный. Прогноз показателей темпов роста ВВП для обеспечения достижения национальных целей и ключевых приоритетов развития РФ по базовому сценарию приведен в таблице 1.

Таблица 1. Прогноз темпов роста ВВП и компонентов его использования в Российской Федерации в 2017-2024 гг., % к предыдущему году

Показатель 2017 2018 2019 2020 2021 2022 2023 2024

ВВП 1,5 1,8 1,3 2,0 3,1 3,2 3,3 3,3

Расходы на конечное потребление 2,6 1,7 1,4 1,9 2,5 2,6 2,7 2,9

Валовое накопление 7,4 0,5 -1,0 3,0 5,4 4,6 4,1 3,5

Валовое накопление основного капитала 4,3 2,9 3,1 7,5 6,9 6,6 6,4 6,1

Экспорт 5,1 5,5 4,0 3,5 3,5 4,4 4,6 4,7

Импорт 17,4 4,7 3,1 4,7 4,4 4,3 4,2 3,8

Источник табл. 1, 4: Министерство экономического развития РФ.

Как следует из данных таблицы, разработчики программы развития экономики РФ не видят возможности резкого ускорения

динамики ВВП, фактически соглашаясь на медленный выход из стагнации. Невысокий темп роста ВВП определяет и вялую динамику расходов на конечное потребление, что ставит под сомнение возможность поднятия уровня жизни и реализации задачи борьбы с бедностью. При этом предполагается, что в 2019 г будут созданы условия для резкого увеличения темпов роста валового накопления основного капитала (в 2,5 раза в 2020 г относительно 2018 г.).

В докладе Всемирного банка «Экономика России: как обеспечить сохранение стабильности, удвоение темпов роста и сокращение бедности вдвое?», опубликованном в декабре 2018 г, отмечается, что России вполне по силам ускорить экономический рост до среднемировых темпов (табл. 2).

Таблица 2. Прогноз темпов роста ВВП экономик и стран в 2017-2020 гг., % к предыдущему году

Экономика, страна 2017 2018 2019 2020

Мировая экономика 3,1 3,1 3,0 2,9

Развитые экономики 2,3 2,2 2,0 1,7

США 2,3 2,7 2,5 2,0

Еврозона 2,4 2,1 1,7 1,5

Страны с формирующимся рынком и развивающиеся экономики 4,3 4,5 4,7 4,7

Китай 6,9 6,5 6,2 6,2

Россия 1,5 1,6 1,5 1,8

Источник табл. 2, 3: Доклад «Экономика России: как обеспечить сохранение стабильности, удвоение темпов роста и сокращение бедности вдвое?». Всемирный банк, декабрь 2018 г.

Однако при этом ВБ полагает, что ВВП России будет расти почти в два раза медленнее, чем общемировой. Её темпы роста будут в три раза ниже стран с формирующимся рынком и развивающейся экономикой и в 4,5 раза ниже Китая. Это ставит под сомнение возможность вхождения РФ в число пяти крупнейших экономик мира к 2024 г.

В то же время прогноз темпов роста основных макроэкономических показателей России, сделанный Всемирным банком (табл. 3), предполагает более быстрый рост валового накопления капитала при снижении темпов роста расходов на конечное потребление и незначительном снижении уровня бедности. То есть, по мнению ВБ, для России наиболее реалистичным до 2020 г.

будет сценарий, основанный на росте валового накопления капитала, а снижение уровня бедности является вторичным. Тем самым можно утверждать, что Россия будет ориентироваться на традиционный показатель ВВП, рассматривая показатель инклюзивного роста как вторичный.

Таблица 3. Прогноз темпов роста основных макроэкономических показателей России в 2017-2020 гг., % к предыдущему году

Показатель 2017 2018 2019 2020

ВВП 1,5 1,6 1,5 1,8

Расходы на конечное потребление 2,5 2,0 0,9 1,5

Валовое накопление капитала 4,3 2,2 2,0 2,5

Уровень бедности 13,2 12,4 12,0 11,6

Такой подход вполне допустим, учитывая необходимость мобилизации организаций на поиск источников финансирования инвестиций. Развитие страны в целом и ее регионов, а также отраслей и отдельных организаций невозможно осуществлять без привлечения инвестиционных ресурсов.

Таким образом, прогнозы МЭР РФ и Всемирного банка исходят из гипотезы относительно медленного роста ВВП России при опережающей динамике накопления. Если эти прогнозы оправдаются, следует понять источники и инструменты увеличения доли накоплений, объем которых определяет инвестиционный потенциал страны.

Прогноз изменения структуры использования ВВП для обеспечения достижения национальных целей по базовому сценарию Министерства экономического развития РФ приведен в таблице 4.

Таблица 4. Прогноз структуры компонентов использования ВВП в Российской Федерации до 2024 г.,%

Показатель 2017 2018 2019 2020 2021 2022 2023 2024

ВВП 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0

Расходы на конечное потребление 70,4 67,2 68,2 68,9 68,7 68,3 67,9 67,5

Валовое накопление 23,9 23,2 23,4 24,4 25,5 26,5 27,2 27,9

Основного капитала 21,7 21,3 22,1 23,7 24,7 25,6 26,4 27,2

Изменение запасов материальных

оборотных средств 2,2 1,9 1,4 0,7 0,9 0,9 0,9 0,7

Чистый экспорт 5,4 9,2 7,9 6,3 5,3 4,8 4,5 4,2

Статистическое расхождение 0,4 0,4 0,4 0,4 0,4 0,4 0,4 0,4

Как следует из данных таблицы 4, МЭР прогнозирует до 2024 г рост доли валового накопления в структуре ВВП при относительном снижении расходов на конечное потребление и чистого экспорта. К 2022 г доля валового накопления должна превысить четверть ВВП, что позволит говорить о начале реализации инвестиционного сценария развития экономики РФ.

Хотим отметить, что в принятой в 2008 г Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 г предполагалось, что «доля валового накопления основного капитала к 2015 году может возрасти до 33% структуры использования ВВП и к 2020 году до 36% (в 2007-21,2%), а доля потребления домашних хозяйств может достигнуть 51% в 2011-2013 годах и стабилизируется на этом уровне в последующий период». Как мы видим, показатели, заложенные в Концепции, в установленные сроки достигнуты не были.

Проанализируем стартовые условия инвестиционной деятельности в России.

Особенности инвестиционной деятельности в России

Одним из основных факторов экономического роста является повышение инвестиционной активности организаций, увеличение объема инвестиций (накоплений), основой которых являются сбережения.

В таблице 5 приведены рассчитанные Росстатом показатели, характеризующие склонность к инвестированию в России.

Таблица 5. Показатели, характеризующие склонность к инвестированию в Российской Федерации в 2015-2017 гг.,%

Показатель 2015 2016 2017

Валовое накопление основного капитала к ВВП 19,6 20,8 21,2

Валовое сбережение к ВВП 26,9 26,0 26,6

Валовое накопление основного капитала к валовым сбережениям 75,6 82,2 81,7

Источник: Росстат. Инвестиционная деятельность в России: условия, факторы, тенденции — 2018 г. 111^: http://www.gks.ru/bgd/regl/b18_112/Main.htm (дата обращения: 16.11.2018).

Как видим, норма валового накопления основного капитала в 2015-2017 гг. демонстрирует тенденцию к росту. Для сравнения отметим, что в 2017 г. норма валового накопления основного

капитала в бурно развивающемся Китае составляла 42%, в Индии — 28%, в Южной Африке — 19%2.

Невысокая норма этого показателя в России, по мнению экономистов, недостаточна для финансирования активной инвестиционной деятельности, особенно с учетом сильной физической изношенности основных фондов.

Валовое накопление финансируется из валового сбережения, состоящего из той части валового располагаемого дохода, которая не используется для конечного потребления. Как следует из данных таблицы, норма валового сбережения в 2015-2017 гг. была нестабильной и превышала норму валового накопления (впрочем, в отдельные годы этот показатель был еще выше и в 2000 г достигал 33,6%).

По мнению некоторых экономистов, сбережения, не использованные на валовое накопление, уходят за рубеж. Поэтому сокращение экспорта капитала из России потенциально могло бы привести к увеличению инвестиций внутри страны, т.е. к росту нормы накопления [Булатов, 2011].

Отношение валового накопления основного капитала к валовым сбережениям отражает уровень производительного эффекта формирующихся в экономике сбережений. В развитых странах нормы сбережения и накопления примерно соответствуют друг другу. Финансовые ресурсы, не используемые для накопления, становятся чистым кредитованием других стран, и Россия является чистым кредитором. Как следует из данных таблицы, за 2015-2017 гг. этот показатель вырос, что говорит о сокращении экспорта капитала и повышении инвестиционной активности внутри России.

Однако инвестиционная деятельность в России связана с определенными рисками и ограничениями (табл. 6).

Как следует из данных таблицы, более половины организаций в качестве факторов, ограничивающих инвестиционную деятельность, указали на недостаток собственных и высокую стоимость заемных средств, инвестиционные риски, высокий уровень инфляции и неопределенность экономической ситуации в стране. При этом, по данным Росстата, показатель дефицита

2 По данным национальных счетов Всемирного банка и ОЭСР. URL: https://data. worldbank.org/lndlcator/NE.GDLFTOT.ZS?end=2017&start=2014 (дата обращения: 15.11.2018).

собственных инвестиционных ресурсов по отношению к общему числу обследуемых организаций сильно варьирует по регионам: Российская Федерация — 57%, Москва — 51%, Ханты Мансийский автономный округ — Югра — 29%, Сибирский федеральный округ -63%, Новосибирская область — 73%.

Таблица 6. Распределение организаций по оценке факторов, ограничивающих инвестиционную деятельность в Российской Федерации в 2015-2017 гг., % к общему числу организаций

Показатель 2015 2016 2017

Недостаточный спрос на продукцию 28 27 23

Недостаток собственных финансовых средств 61 61 57

Несовершенная нормативно-правовая база, регулирующая инвестиционные процессы 27 27 29

Сложный механизм получения кредитов для реализации инвестиционных проектов 42 46 44

Высокий процент коммерческого кредита 56 56 53

Инвестиционные риски 60 50 51

Существующий режим налогообложения инвестиционной деятельности 36 33 32

Высокий уровень инфляции в стране 65 60 53

Параметры курсовой политики в стране 54 48 43

Неопределенность экономической ситуации в стране 66 61 57

Экономическая ситуация на мировом рынке 50 41 37

Колебания цен на мировом рынке энергоносителей 44 39 34

Источник: по материалам выборочных обследований организаций Росстата3. Инвестиционная активность организаций. 111^: http://www.gks.ru/wps/wcm/ connect/rosstat_main/rosstat/ru/statistics/enterprise/investment/nonfinancial/# (дата обращения: 16.11.2018).

В целом более половины организаций в Российской Федерации имеют потребность в финансировании за счет внешних источников. В Сибирском федеральном округе потребность еще выше, а доля таких хозяйствующих субъектов в Новосибирской области на 10% превышает показатели СФО и на 16% — РФ. На этом фоне Ханты-Мансийский округ выглядит почти благополучно.

3 Выборочные обследования инвестиционной активности организаций проводятся Федеральной службой государственной статистики ежегодно по состоянию на 10 октября. В 2017 г. в обследовании приняло участие 23,7 тыс. организаций в 85 субъектах РФ. В рамках обследования проводилось взвешивание ответов респондентов и распространение итогов на всю совокупность единиц статистического наблюдения.

Структура инвестиций в Российской Федерации представлена в таблице 7.

Таблица 7. Основные показатели инвестиционной деятельности в Российской Федерации в 2015-2018 гг.

Показатель 2015 2016 2017 2018 (январь-сентябрь)

млрд руб. % к итогу млрд руб. % к итогу млрд руб. % к итогу млрд руб. % к итогу

Инвестиции в нефинансовые активы* 10 743,4 100,0 1 1 427,5 100,0 12 428,0 100,0 8 045,7 100,0

В том числе в основной капитал 10 496,3 97,7 11 282,5 98,7 12 256,3 98,6 7 954,3 98,1

в непроизведен-ные нефинансовые активы 247,1 2,3 145,0 1,3 171,7 1,4 91,4 1,1

в основной капитал к ВВП,% 12,6 13,1 13,3 10,7

Финансовые вложения организаций** 127 113,6 100,0 136 718,9 100,0 165 669,2 100,0 146 309,7 100,0

долгосрочные 13 804,1 10,9 15 517,2 11,3 18 586,5 11,2 17 563,2 12,0

краткосрочные 1 13 309,5 89,1 121 201,7 88,7 147 082,7 88,8 128 746,5 88,0

Финансовые вложения организаций к ВВП, % 152,4 158,7 180,0 197,5

долгосрочные 16,6 18,0 20,2 23,7

краткосрочные 135,9 140,7 159,8 173,8

ВВП, млрд руб. 83 387,2 86 148,6 92 037,2 74 093,0

*Без субъектов малого предпринимательства и объема инвестиций, не наблюдаемых прямыми статистическими методами.

**Без субъектов малого предпринимательства, государственных и муниципальных учреждений, банков и небанковских кредитных организаций, имеющих лицензии на осуществление банковских операций, страховых организаций и негосударственных пенсионных фондов.

Как видим, инвестиции в основной капитал в 2015-2017 гг. росли и по итогам 2017 г. превысили 12 трлн руб., т.е. 13,3% от ВВП. Однако для выхода на темпы роста экономики выше среднемировых этого недостаточно. Многие авторы оценивают необходимый объем инвестиций в основной капитал в 20-25%, и даже 30% ВВП, то есть не менее 22-24 трлн руб. ежегодно [Данилов и др., 2017].

Как следует из данных таблицы, в 2018 г произошел резкий рост финансовых вложений организаций, объем которых в 18,2 раза превысил объем инвестиций в нефинансовые активы (еще в 2016 г. это превышение составляло 12 раз, а в 2017 г. -13,3 раза). То есть у организаций появились финансовые ресурсы, которые они не спешат вкладывать в основной капитал. Если в 2016 г. финансовые инвестиции превышали вложения в основной капитал в 1,4 раза, в 2017 г. — в 1,5 раза, то в 2018 г. -в 2,2 раза.

Отметим, что после кризиса 2008-2010 гг. также наблюдалась высокая активность финансовых вложений компаний [Новиков, Новикова, 2013].

При этом доля долгосрочных финансовых вложений незначительна и составляет на протяжении всего периода около 11%. В основном осуществляются краткосрочные (до одного года) финансовые вложения. Примечательно, что за три неполных года (2016- три квартала 2018 гг.) финансовые вложения относительно ВВП выросли более чем на 45%, главным образом — за счет роста краткосрочных. Тем не менее, поскольку доля долгосрочных финансовых вложений в ВВП все же растет, мы можем говорить о формировании ресурсной базы для инвестиционной активности организаций.

Рассмотрим особенности инвестиций в основной капитал в Российской Федерации.

Инвестиции в основной капитал

Цели инвестирования в основной капитал представлены в таблице 8; структура инвестиций по источникам финансирования — в таблице 9.

Рассматривая структуру источников финансирования инвестиций, отметим, что в компаниях продолжается реализация установки «опора на собственные средства из прибыли и амортизации». Это подтверждается и результатами рейтинга инвестиционной активности российских компаний, впервые проведенном в 2018 г. журналом «Эксперт». Согласно этому исследованию до 90% инвестиций крупнейшие компании осуществляли из прибыли. Причем огромные суммы, направленные в топливно-энергетический комплекс, имели целью поддержание текущего уровня добычи и сбыта энергоресурсов.

То есть огромные деньги тратятся на строительство все более сложных объектов или новых транспортных коридоров, но при этом не создаются ни новые рынки сбыта, ни новые продукты [Огородников, Ремизов, 2018].

Таблица 8. Распределение организаций по оценке целей инвестирования в основной капитал в Российской Федерации в 2015-2017 гг.,% к общему числу организаций

Показатель 2015 2016 2017

Замена изношенной техники и оборудования 72 64 65

Автоматизация или механизация существующего производственного процесса 55 45 45

Снижение себестоимости продукции 48 37 39

Экономия энергоресурсов 49 36 38

Внедрение новых производственных технологий 43 32 34

Охрана окружающей среды 45 29 33

Увеличение производственной мощности с неизменной номенклатурой продукции 28 29 32

Увеличение производственной мощности с расширением номенклатуры продукции 36 29 29

Создание новых рабочих мест 25 19 21

Источник: Росстат: Инвестиционная активность организаций. 111^: gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/investment/ поп^папаа1/# (дата обращения: 16.11.2018).

Другой вывод, сделанный составителями рейтинга, заключается в том, что основные инвестиции в России по-прежнему идут в добычу энергоресурсов — десять нефтегазовых компаний обеспечивают более половины всех капитальных вложений крупного бизнеса, в то время как в перерабатывающих отраслях наблюдается дефицит инвестиций.

Концентрацию финансовых ресурсов в добывающих отраслях выявил и рейтинг 500 крупнейших компаний Сибири, составленный аналитическим центром «Эксперт-Сибирь» в 2018 г Он показал, что нефтегазодобывающие, угольные и металлургические компании являются «как опорой сибирской экономики и отдельных региональных экономик, так и главными инвестиционными источниками в модернизацию и реконструкцию своих действующих добывающих мощностей. И только затем — в создание новых комплексов того же сырьевого профиля с пока еще недостаточно сильными, но все же создаваемыми цепочками увеличения добавленной стоимости». Авторы журнала делают вывод, что потоки инвестиций нового класса,

то есть в инвестиционные несырьевые проекты, а также связанные с потоковой переработкой сырья, пока неохотно идут в Сибирь4.

Таблица 9. Инвестиции в основной капитал в Российской Федерации по источникам финансирования в 2015-2018 гг.*

Инвестиции 2015 2016 2017 2018 (январь-сентябрь)

млрд руб. % млрд руб. % млрд руб. % млрд руб. %

Инвестиции в основной капитал 10 496,3 100,0 11 282,5 100,0 12 256,3 100,0 7954,3 100,0

В том числе по источникам финансирования: собственные средства 5271,1 50,2 5 750,7 51,0 6 283,9 51,3 4467,9 56,2

привлеченные средства 5 225,2 49,8 5531,8 49,0 5 972,4 48,7 3486,4 43,8

из них кредиты банков: 849,9 8,1 1 174,5 10,4 1 369,6 11,2 922,2 11,6

отечественных иностранных 666.4 183.5 6,4 1,7 845,1 329,4 7,5 2,9 704,5 665,1 5,8 5,4 484,9 437,3 6,1 5,5

заемные средства других организаций 701,0 6,7 674,4 6,0 662,5 5,4 312,3 3,9

инвестиции из-за рубежа 120,4 1,1 86,7 0,8 95,9 0,8 54,3 0,7

бюджетные средства 1 922,7 18,3 1 856,7 16,4 2 005,5 16,3 1 053,0 13,2

в том числе: из федерального 1 185,7 11,3 1048,6 9,3 1046,3 8,5 497,6 6,3

субъектов РФ 600,3 5,7 681,3 6,0 825,6 6,7 487,3 6,1

из местных бюджетов 136,7 1,3 126,8 1,1 133,6 1,1 68,1 0,8

средства государственных внебюджетных фондов 27,3 0,3 27,8 0,2 24,5 0,2 15,6 0,2

средства организаций и населения на долевое строительство 334,3 3,2 340,7 3,0 399,7 3,3 239,8 3,0

в том числе средства населения 252,3 2,4 264,6 2,3 303,5 2,5 183,3 2,3

прочие, включая средства вышестоящих организаций, средства от выпуска корпоративных облигаций, средства от эмиссии акций 1 269,6 12,1 1 371,0 12,2 1 414,7 11,5 889,2 11,2

Источник: Росстат. 111^: http://www.gks.ru/wps/wcm/connect/rosstat_main/ rosstat/ru/statistics/enterprise/investment/nonfinancial/#

* Без субъектов малого предпринимательства и объема инвестиций, не наблюдаемых прямыми статистическими методами.

4 Сибирь для «своих». Специальный проект // URL: http://expert.ru/siberia/2018/46/ sibir-dlya-svoih/ (дата обращения: 30.10.2018).

Как следует из данных таблицы 10, доля банковских кредитов в структуре инвестиций в основной капитал возросла с 8,1% в 2015 г. до 11,6% в 2018 г Однако это произошло главным образом за счет кредитов иностранных банков. Отечественные банки в 2018 г. немного увеличили кредитный портфель, но в целом весьма осторожно участвуют в инвестиционной деятельности.

Доля бюджетных средств в структуре инвестиций в основной капитал в течение всего периода остается выше доли банковских кредитов.

Начиная с 2015 г. Росстат не расшифровывает позицию «прочие» в структуре инвестиций в основной капитал. Однако в 2014 г вложения за счет эмиссии акций составили 1,1%, а от выпуска корпоративных облигаций — 0,1%. То есть рынок ценных бумаг нельзя считать серьезным инструментом привлечения инвестиций.

В докладе ЦСР «Реформа финансовых рынков и небанковского финансового сектора» отмечено, что Россия кардинально отстает от развитых и многих развивающихся стран по использованию инструментов фондового рынка для наращивания инвестиций в основной капитал [Данилов и др., 2017]. Авторы доклада отмечают, что в настоящее время собственные средства российских предприятий, направляемые на финансирование инвестиций в основной капитал, находятся на рекордно высоком уровне (более 50% в 2015-2017 гг. — см. табл. 9), банковские кредиты как источник инвестиционных ресурсов уже практически исчерпан, а государственные средства тратятся не всегда эффективно. В то же время в рыночной экономике главные источники финансирования — это привлеченные средства, при широком использовании финансовых инструментов внешнего рынка капитала. Чем шире используются эти инструменты, тем более рыночной считается экономика страны.

Таким образом, в нашей стране следует акцентировать внимание на разработке подходов, основанных на механизмах и инструментах финансирования инвестиций с фондового рынка.

Структура финансовых вложений

Компании осуществляют финансовые вложения в ценные бумаги (акции, облигации, векселя), вклады в уставные (складочные) капиталы, предоставленные другим компаниям займы, депозитные вклады в кредитных организациях и т.п. (табл. 10).

Таблица 10. Структура финансовых вложений в Российской Федерации в 2015-2018 гг.

Показатель 2015 2016 2017 2018 (январь-сентябрь)

всего в т.ч. долгосрочные всего в т.ч. долго-срочные всего в т.ч. долго-срочные всего в т.ч. долго-срочные

Поступило финансовых вложений 100,0 10,9 100,0 11,3 100,0 11,2 100,0 12,0

В том числе: в паи и акции и другие формы участия в капитале 11,7 3,4 15,3 4,5 14,9 3,1 7,3 3,7

в долговые ценные бумаги и депозитные сертификаты 14,8 2,2 20,9 1,8 25,1 3,5 19,2 3,2

предоставленные займы 15,3 3,9 14,6 3,8 16,1 3,4 19,2 3,8

банковские вклады 50,5 1,1 40,9 1,0 37,1 1,0 45,6 1,0

прочие финансовые вложения 7,7 0,3 8,3 0,2 6,8 0,2 8,7 0,3

Источник табл. 10-11: Росстат. 111^: http://www.gks.ru/wps/wcm/connect/ rosstat_main/rosstat/ru/statistics/enterprise/investment/investing/

Из данных таблицы следует, что наибольшая доля финансовых вложений приходится на банковские вклады, а долгосрочных — на предоставление займов. Только в 2017 г. долгосрочные вложения в долговые ценные бумаги и депозитные сертификаты незначительно превысили вложения на предоставление займов. Из краткосрочных вложений по всем годам наблюдений лидируют банковские вклады.

Такая структура финансовых вложений говорит о наличии у компаний временно свободных денежных средств, высвобождаемых при финансировании операционных расходов, и их стремлении получить дополнительный доход по банковским вкладам.

Структура накопленных (с учетом изъятия и выбытия) финансовых вложений по институциональным секторам экономики на сентябрь 2018 г. представлена в таблице 11.

Таблица 11. Финансовые вложения по институциональным секторам экономики (на конец сентября 2018 г.),% к финансовым вложениям

Финансовые вложения Накоплено Нефинансовые корпорации Фи-нан-совые корпорации Госу-дарственное управление Некоммерческие организации, обслуживающие домашние хозяйства

млрд руб. % к итогу

Всего 83 478,6 100,0 77,5 22,4 0,0 0,1

В том числе: в паи и акции и другие формы участия в капитале 44 052,3 52,8 83,3 16,7 0,0 0,0

в долговые ценные бумаги и депозитные сертификаты 6 024,2 7,2 57,7 42,3 0,0

предоставленные займы 19 175,8 23,0 84,6 15,4 0,0

банковские вклады 6 889,2 8,3 96,0 3,5 0,0 0,5

прочие финансовые вложения 7 337,1 8,7 23,1 76,9 0,0

Как следует из данных таблицы, львиная доля (77,5%) вложений осуществляется нефинансовыми корпорациями. Они же доминируют в структуре вложений в долевые финансовые инструменты (83,3%), тогда как на рынке долговых обязательств проявляют заметно меньше активности (около трех пятых всех вложений). Такая структура вложений свидетельствует об использовании инструментов финансового рынка для приобретения и перераспределения собственности в корпоративном секторе5.

Финансовый потенциал населения России для обеспечения экономического роста

К основным источникам инвестиционных ресурсов относят: сбережения населения, остатки на счетах и депозиты предприятий реального сектора, государственные ресурсы и иностранные инвестиции.

Самым большим потенциальным ресурсом являются средства населения, которые на 1 января 2018 г оценивались Банком

5 Инвестиции до полного выкупа // Коммерсант. 2018. 2 окт. URL: https://www. kommersant.ru/doc/3758346 (дата обращения: 03.10.2018).

России в 55,5 трлн руб. Меры по привлечению сбережений населения в экономику, перевод сбережений в инвестиции разрабатываются Правительством РФ, центрами экономических исследований на протяжении всего периода рыночного этапа экономики России.

Аналитический центр НАФИ в конце 2017 г. провел исследование сберегательных предпочтений населения6. Основными критериями при выборе способа сбережений российские граждане называют надежность и выгодность вложений. При этом наиболее надежным способом вложения денег в их представлении является покупка недвижимости (этот вариант выбрали 65% респондентов в 2015 г и 49% — в 2017 г). В тройку самых надежных инвестиций входят также вклады/счета в государственных банках 18% в 2017 г. и покупка золота или драгоценностей (15%).

За последние два года, по мнению опрошенных, в четыре раза выросла надежность накопления денег в рублях и хранение их в наличном виде (с 5% до 21%). Интерес к валютным сбережениям немного снизился (12% в 2015 г. и 9% — в 2017 г.).

Вклады в паевые инвестиционные и в негосударственные пенсионные фонды остаются наименее надежными и выгодными вариантами вложений для наших сограждан (не более 1-3%).

Результаты исследования НАФИ, выявившие рост доверия населения к рублевым накоплениям на банковском депозите или в форме наличных, подкрепляются и данными Росстата (табл. 12).

Таблица 12. Изменение объема денежных накоплений населения России в 2010-2018 гг.*

Денежные накопления 2010 2011 2012 2013 2014 2015 2016 2017 2018 (оценка на 01.09)

Объем, трлн руб. 11,3 13,7 16,1 19,2 20,6 22,4 25,9 29,5 32,4

Рост, % 21,2 17,5 19,3 7,3 8,7 15,6 13,9 9,8

Источник: по данным Росстата на 1 декабря.

*Без учета вкладов на валютных счетах и денежной наличности в иностранной валюте у населения.

6 Россияне готовы хранить сбережения в рублях. Репрезентативный всероссийский опрос НАФИ (ноябрь 2017 г.). URL: https://nafi.ru/analytics/rossiyane-gotovy-khramt-sberezheniya-v-rublyakh/

На начало ноября 2018 г, по данным статистического ведомства, объем денежных накоплений населения России достиг 32 442,3 млрд руб., что составило 43,8% от ВВП на эту дату (74 093 млрд руб.). Таким образом, инвестиционный потенциал населения можно считать весьма значительным.

Сберегательные предпочтения населения повлияли на структуру денежных накоплений (табл. 13).

Таблица 13. Объем и состав денежных накоплений населения России в 2016-2018 гг.*

Денежные накопления 2016 2017 2018 На 01.10.2018

Всего, млрд руб. 24 125,8 27 355,2 30 863,3 32 393,3

остатки вкладов, млрд руб. 16 347,1 18 472,0 20 640,8 21 257,5

% к общему объему накоплений 67,7 67,5 66,9 65,6

остатки наличных денег, млрд руб. 4 265,2 4 622,0 5 424,3 6 122,9

% к общему объему накоплений 17,7 16,9 17,6 18,9

ценные бумаги, млрд руб. 3 513,5 4261,2 4 798,2 5 012,9

% к общему объему накоплений 14,6 15,6 15,5 15,5

Источник: по данным Росстата на 01 января.

*Без учета вкладов на валютных счетах и денежной наличности в иностранной валюте у населения.

Как следует из данных таблицы, в 2018 г. большую часть денег население хранило на банковских вкладах, меньшую -в ценных бумагах и наличных. При этом доля накоплений на депозитах составляет две трети от общего объема накоплений, что говорит о пассивной инвестиционной стратегии граждан. Последние выбирают самые доступные надежные финансовые инструменты с фиксированной доходностью.

Для привлечения сбережений населения в инвестирование национальных проектов необходимо разработать и вывести на рынок специальные финансовые инструменты в соответствии с инвестиционными предпочтениями, например, среднесрочные с гарантированной доходностью. К сожалению, даже имеющиеся инструменты такого плана пока недостаточно востребованы населением. Поэтому для перевода накоплений с вкладов в финансовые инструменты с рыночной доходностью нужны специальные усилия по формированию финансовой грамотности как у собственников и менеджеров бизнеса, так и у населения.

На основании проведенного анализа мы можем утверждать, что в стране имеются объективные предпосылки для мобилизации средств инвесторов. А также, что следует как можно быстрее организовать обучение руководителей и рядовых граждан основам финансовой грамотности, поскольку только при условии широкого распространения финансовой грамотности можно будет надеяться на использование финансовых инструментов для инвестиционных вложений в основной капитал.

Андриевская В. Б. Эффективность государственного управления как необходимая предпосылка инклюзивного роста экономики // Идеи и идеалы. 2015. № 1(23). Т. 2. С. 90-101.

Булатов А. С. Воздействие экспорта и импорта капитала на валовое накопление в Российской Федерации // Деньги и кредит. 2011. № 9. С. 3-8.

Данилов Ю., Буклемишев О., Абрамов А. Реформа финансовых рынков и небанковского финансового сектора. Доклад Центра стратегических разработок. Москва, 2017 г. URL: https://www.csr.ru/news/perspektivy-razvitiya-finansovogo-sektora-rossii/

Койл Д. Переосмысление ВВП // Финансы и развитие. 2017. Март. С. 16-19. URL: http://www.imf.org/extemal/russian/pubs/ft/fandd/2017/03/pdf/coyle.pdf

Новиков А. В., Новикова И. Я. Страны БРИКС: финансовое развитие и экономический рост// Вестник НГУЭУ 2018. № 2. С. 163-185.

Новиков А. В., Новикова И. Я. Финансовый рынок России: динамика развития после кризиса. ЭКО. 2013. № 7. С. 5-25.

Огородников Е., Ремизов М. Инвестиционный рейтинг. Специальный доклад // Эксперт. 2018. 15 октября. № 42 (1093). URL: http://expert.ru/ expert/2018/42/za-kraem-neftegazovogo-gorizonta/

The Inclusive Growth and Development Report 2017. World Economic Forum. 2017. URL: https://www.weforum.org/reports/the-inclusive-growth-and-development-report-2017.

Статья поступила 17.12.2018.

Novikov A. V., Novosibirsk State University of Economics and Мanagement, Novikova I. Ya., Novosibirsk

Economic Growth and Investment Activity in Russia: Forecasts and Reality

The article analyzes the possibility of economic growth in Russia on the basis of potential of its investors. It is shown that gross domestic product (GDP) is still the main indicator reflecting economic growth. However, the conditions for transition to the Inclusive Development Index (IDI) as an indicator of economic growth are being formed. The revealed features of investment activity of organizations reflect the assessment of risk appetite, dynamics and structure of investments in fixed assets. Analysis of investment objectives and sources of financing of investments

in fixed assets allowed determining the dynamics of importance of these indicators and recommendations for the use of financial investments of organizations. For this purpose, the relations between investments in fixed capital and financial investments of companies are determined. The place and role of separate financial instruments (equity and debt) for financing investments in fixed capital are investigated. On the example of individual investors (population) a detailed analysis of the population as an investor from the standpoint of investment preferences for financial instruments, which allowed to clarify the financial potential of this type of investors.

GDP growth; inclusive growth; gross accumulation; gross saving; investments in fixed capital; financial investments; potential of investors

Andrievskaya V. B. (2015). Effektivnost’ gosudarstvennogo upravlenija kak neobhodimaja predposylka inkljuzivnogo rosta ‘ekonomiki. Idei i ideally. (The Effectiveness of public administration as a prerequisite of inclusive growth of economy. Ideas and Ideals). No. 1 (23), vol.2. Pp. 90-101. (In Russ.).

Bulatov A. S. (2011). Vozdejstvie «eksporta i importa kapitala na valovoe nakoplenie v Rossijskoj Federatsii. Den’gi i kredit. (The Impact of exports and imports of capital on gross accumulation in the Russian Federation. Money and Credit). No. 9. Pp. 3-8. (In Russ.).

Danilov Yu., Buklemishev O., Abramov A. (2017). Reforma finansovyh rynkov i nebankovskogo finansovogo sektora. Doklad Tsentra strategicheskih razrabotok (The need for reform of financial markets and non-Bank financial sector. Economic Issue). No. 9. Pp. 28-50. (In Russ.).

Coyle D. (2017). Pereosmyslenie VVP. Finansy i razvitie Rethinking GDP. Finance and Development. March. Pp. 16-19. Available at: http://www.imf.org/ external/russian/pubs/ft/fandd/2017/03/pdf/coyle.pdf (In Russ.).

Novikov A. V., Novikova I. Ya. (2018). Strany BRIKS: finansovoe razvitie i «ekonomicheskij rost. Vestnik NGU’EU (The BRICS Countries: financial development and economic growth. Vestnik of NSUEM). No. 2. Pp. 163-185. (In Russ.).

Novikov A. V., Novikova I. Ya. (2013). Finansovyj rynok Rossii: dinamika razvitija posle krizisa. (Financial market of Russia: dynamics of development of the crisis. ECO. [ECO]). No. 7. Pp. 5-25. (In Russ.).

Всемирный банк назвал главные риски для экономики России

Рост ВВП России в 2019 году составит 1,2%, прогнозирует Всемирный банк. Однако в прогнозе преобладают понижательные риски — например, дефицит иностранных инвестиций и медленная диверсификация экспорта

Всемирный банк незначительно улучшил прогноз по росту экономики России: теперь он ожидает, что прирост ее ВВП в этом году составит 1,2%, в 2020 году — 1,6%, в 2021 году — 1,8%. Это следует из очередного доклада Всемирного банка по российской экономике, опубликованного в среду, 4 декабря.

Ожидания международного института от российской экономики стали немного оптимистичнее по сравнению с октябрьским прогнозом, в котором ожидался рост на 1% по итогам 2019 года. С начала года Всемирный банк несколько раз понижал свой прогноз — изначально с 1,8%. Российское правительство прогнозирует рост на 1,3% в этом году, оценка Банка России чуть ниже и примерно совпадает с прогнозом Всемирного банка.

Внешние риски преобладают

Несмотря на разгон российской экономики в третьем квартале (до 1,7% год к году), замедление относительно 2018 года произойдет под влиянием глобальных и внутренних факторов, полагают экономисты Всемирного банка. В прогнозе экономического роста преобладают понижающие риски, указывают они. К факторам, которые могут негативно сказаться на росте ВВП, Всемирный банк относит, в частности:

- слабеющую мировую экономику и повышенную торговую напряженность;

- сохраняющуюся возможность дополнительных санкций;

- инвестиции во внутренние проекты средств Фонда национального благосостояния, которые могут сделать экономику более зависимой от цен на нефть и повысить инфляционные риски;

- медленную диверсификацию российского экспорта;

- сокращение прямых иностранных инвестиций;

- низкие пенсионные накопления в негосударственных пенсионных фондах — источниках долгосрочного финансирования для экономики.

«Сейчас на глобальном уровне много неопределенности, которую трудно измерить. Но очевидно, что глобальные риски велики: если посмотреть на 2019 год, экономический рост в мире ощутимо ослабел, глобальная инфляция замедляется, вызывая необходимость большего денежно-кредитного стимулирования со стороны центробанков, цены на нефть падают», — сказал РБК главный экономист Всемирного банка по России Апурва Санги.

Ситуация в экономиках крупнейших торговых партнеров России — Китае и ЕС, включая Германию, — не очень хорошая, поэтому внешние риски для России преобладают, считает он.

Что нужно знать о налогах, если вы решили открыть бизнес в Казахстане

Китайские электрокары вытесняют лидеров автопрома. Как на этом заработать

«Время Ч»: триггеры для отъезда бизнесменов из страны

Палеодиета. Ешьте то, что предназначено природой, чтобы снизить вес и укрепить здоровье

«На дне». Какие российские активы способны на рост несмотря на санкции

Эффект теломер. Революционный подход к более молодой, здоровой и долгой жизни

«Напишу президенту»: куда жаловаться, если нарушили ваши трудовые права

Что надо учесть компании, создавая корпоративный суперапп для сотрудников

«Но также есть и внутренние риски: например, зависимость инвестиционного роста от реализации государственных инвестиционных инициатив, быстрый рост потребительского кредитования, который может потребовать дополнительных мер по сдерживанию рисков для финансовой стабильности», — добавил Санги.

Экспортная корзина пополняется медленно

Диверсификация российского экспорта идет очень медленно, отмечается в докладе. В 2018 году экспорт энергоносителей составил 65% всего объема экспорта, главным образом, за счет высоких цен на нефть (в 2017 году доля составляла 59%). В то же время поставки других категорий товаров за рубеж (металлов, машин, химической и пищевой продукции, древесины, драгоценных металлов и камней) снизились.

При этом по сравнению с другими региональными экспортерами нефти Россия последние четыре года запускает меньше новых экспортных категорий. Однако новые торговые соглашения в рамках Евразийского экономического союза — в частности, с Сербией, Сингапуром и Вьетнамом — могут расширить экспортные возможности России, пишут эксперты Всемирного банка.

Российская экспортная корзина с 2013 года стала лишь немного более сложной (согласно EXPY — Index on Export Sophistication — на 2017 год). Среди стран БРИКС Россия по этому показателю соответствует уровню Южно-Африканской Республики и Индии.

В Индексе экономической сложности Гарвардского университета (учитывает возможности и инновации, которыми обладает страна, исходя из разнообразия и сложности экспортируемых продуктов) Россия заняла 49-е место по состоянию на 2017 год, поднявшись с 54-го. Это ее лучший результат за десять лет, однако успехи в диверсификации экспорта все еще очень скромны, указывает Всемирный банк. Основу российского экспорта составляют полезные ископаемые и металлы — то есть «товары низкой и средней сложности». Главный вклад в рост экспорта за последнее время внесли продукты средней сложности, такие как зерно и древесина, в то время как процессы структурных преобразований экспортной корзины в основном незаметны, подчеркивается в докладе.

Иностранные инвестиции — отсутствующий фактор роста

Прямые иностранные инвестиции в российскую экономику резко сократились в 2015–2018 годах — в среднем до $19,2 млрд по сравнению с $54,5 млрд в 2011–2013 годах, пишет Всемирный банк. При этом в последние годы иностранные инвестиции шли в основном в сектор добычи полезных ископаемых (61,5%), обрабатывающую промышленность (24,6%) и финансовый сектор (20,8%). В прежние годы зарубежных инвесторов интересовали розничная и оптовая торговля (29,7%), финансовый сектор (22,2%) и обрабатывающая промышленность (17,9%).

Инвестиции из европейских стран упали примерно на 88%, из обеих Америк — на 41%, из Африки — на 90%. Единственным направлением, нарастившим инвестиции в российский бизнес, является Азия (рост на 420%).

Всемирный банк приводит данные по иностранным инвестициям, очищенные от средств, пришедших из других юрисдикций по «круговым схемам» (round-tripping). Речь идет о допущении, что инвестиции, идущие из России, например на Багамские острова, предположительно, возвращаются обратно, но формально уже как инвестиции из офшора. Порядка 70% прямых иностранных инвестиций в Россию приходится на Кипр и другие офшорные или квазиофшорные зоны. Всемирный банк подсчитал иностранные инвестиции в Россию с исключением вложений из офшоров в попытке приблизительно оценить инвестиции «настоящих» иностранных инвесторов.

Раньше потоки фактически российских денег через зарубежные офшорные или квазиофшорные юрисдикции были больше. По словам Санги, на сокращение таких круговых схем повлиял закон о деофшоризации 2014 года, но оценить точную степень влияния по имеющимся данным невозможно.

Еще одной проблемой является сильная дифференциация регионов — получателей прямых иностранных инвестиций, говорит Санги. «Почти 71% прямых иностранных инвестиций поглощается лишь десятью регионами, в которых проживают меньше 20% населения страны», — подчеркнул он. Иностранные вложения идут главным образом в нефтегазовые регионы — Ямало-Ненецкий автономный округ и Магаданскую область, а также в Москву.

Между тем именно способность регионов привлекать иностранные инвестиции является одним из главных факторов, влияющих на рост доходов на душу населения. Инвестиционная привлекательность и поддержание комфортного делового климата важны для экономического роста, подчеркивает Всемирный банк. И если Россия в целом оправилась от рецессии 2014–2015 годов, то 20 российских регионов (то есть примерно каждый четвертый) не смогли вернуть объем внутреннего регионального продукта к докризисному уровню 2013 года, отмечается в докладе.

Пенсионные накопления не работают на экономику

Небанковский финансовый сектор в России пока несопоставимо мал по сравнению с банковским, объем которого превышает 90% ВВП, индустрия негосударственных пенсионных фондов (НПФ) остается слабо развитой, пишут экономисты Всемирного банка. В российских НПФ, которые в теории являются источником длинных денег для экономики, аккумулировано лишь 4% ВВП, что существенно ниже, чем средний показатель стран ОЭСР (50%).

Хотя объем пенсионных накоплений и доля отчислений физлиц в НПФ растут, Всемирный банк связывает это с переводом пенсионных накоплений из Пенсионного фонда России в НПФ в рамках переходной кампании предыдущих лет. В отсутствие новых доходов в государственной системе обязательного пенсионного страхования увеличение пенсионных накоплений может быть ограничено.

Другим фактором, ограничивающим приток пенсионных накоплений в экономику России, является заморозка накопительной части пенсии, введенная в 2014 году и продленная уже до 2022 года, указывает Всемирный банк. При этом Всемирный банк никак не комментирует предложенную недавно Минфином и ЦБ новую систему добровольных пенсионных накоплений (гарантированный пенсионный план, ГПП).

Нацпроекты добавят ВВП совсем немного

Запуск национальных проектов в этом году был медленным, что негативно сказалось на государственных инвестициях, отмечается в докладе. Как писал РБК, на начало ноября было освоено порядка 66% из запланированных в федеральном бюджете 1,78 трлн руб. на нацпроекты.

Ежегодное влияние нацпроектов, рассчитанных до 2024 года, на рост экономики будет ограниченным, подчеркивает Всемирный банк. Его экономисты ожидают, что вклад нацпроектов в рост ВВП составит 0,1 п.п. в 2020 году с увеличением лишь до 0,2–0,3 п.п. в 2021–2022 годах за счет того, что негативный эффект от повышения НДС будет сходить на нет, а объекты инфраструктуры будут постепенно вводиться в эксплуатацию.

Оценки Всемирного банка схожи с прогнозом британской консалтинговой компании Oxford Economics, согласно которым чистый (с учетом негативного эффекта от повышения НДС) положительный ежегодный вклад инфраструктурных нацпроектов в рост ВВП составит лишь 0,1 п.п. в 2020–2021 годах и 0,2 п.п. в 2022–2024 годах.

Россияне остаются экономически уязвимы

Доля экономически уязвимого населения в России — людей, живущих менее чем на $11 в день (по паритету покупательной способности, в ценах 2011 года), в 2018 году осталась на уровне 2017 года и составляет порядка 28%, отмечает Всемирный банк. В 2018 году уровень бедности, по данным Росстата, составил 12,8%.

Чтобы добиться двукратного сокращения уровня бедности, как того требует президентский майский указ, России следует пересмотреть принципы распределения социальной поддержки, полагают экономисты. По словам Санги, если сравнивать Россию по качеству перераспределения налоговых поступлений на социальные пособия со странами ЕС и ОЭСР, она будет находиться «где-то посередине» («умеренное» качество).

Так, в странах ЕС прогрессивная шкала налогообложения, а система социальной поддержки более адресная. В России же сохраняется плоская шкала подоходного налога (он составляет 13%), а система соцподдержки по-прежнему недостаточно строится на принципах нуждаемости, отмечает Санги. «Мы не говорим, что России нужно перейти на прогрессивную шкалу — нет идеальной версии перераспределения. Но в чем мы уверены: даже при умеренных темпах экономического роста Россия может добиться задачи по сокращению бедности в два раза, но для этого нужно перейти на адресную модель социальных пособий и нужно также консолидировать многочисленные пособия», — заключил он.

Россия становится менее привлекательной для зарубежных инвесторов?

В 2020 г. объём прямых иностранных инвестиций в Россию снизился в четыре раза по сравнению с 2019-м. На это повлияли два фактора: пандемия коронавируса и напряжённая геополитика.

Давайте рассмотрим динамику и структуру прямых иностранных инвестиций в российские активы, сравним данные с показателями стран Европы и определим перспективы зарубежных инвестиций в экономику РФ на ближайшие несколько лет.

Прямые иностранные инвестиции в Россию

Иностранные инвестиции, поступающие в экономику другой страны, делятся на прямые, портфельные и прочие.

Прямые иностранные инвестиции — финансы, которые поступают в экономику РФ напрямую от иностранных инвесторов и вкладываются в российские проекты. При этом инвестор должен владеть 10% акций компании.

Прямые иностранные инвестиции могут поступать:

- в российские банки;

Портфельные инвестиции — покупка акций, паёв, облигаций, векселей и других долговых ценных бумаг, доля которых составляет меньше 10% в уставном капитале финансируемой организации.

Прочие инвестиции — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства РФ, кредиты международных финансовых организаций и другие.

Остановимся на прямых иностранных инвестициях в прочие секторы, на которые приходится 85% в общей структуре зарубежного финансирования в Россию.

По данным Банка России , в 2020 г. прямые иностранные инвестиции снизились в четыре раза, составив 8,6 млрд долл. Из них 7,2 млрд долл. — зарубежные вложения в российские инвестиционные проекты.

За последние десять лет меньше всего инвестиций в российскую экономику зарубежные инвесторы вложили в 2015 г., после мирового кризиса и введения экономических санкций в отношении России из-за событий на Украине. Общий объём составил 6,8 млрд долл.

Больше всего иностранных инвестиций Россия получила в 2013 г. — 70 млрд долл.

Динамика прямых иностранных инвестиций в Россию, млрд долл.

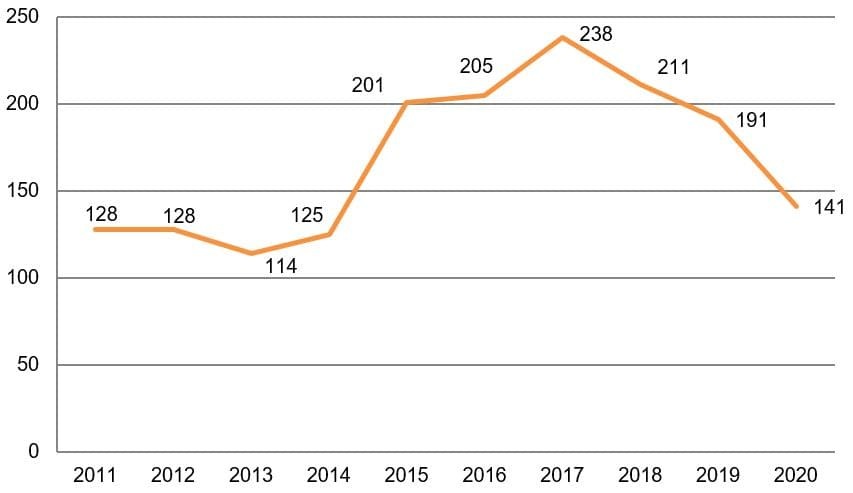

Если объём прямых иностранных инвестиций сократился в четыре раза в 2020 г., то по количеству проектов падение составило 26,1% — до 141 проекта. Это самое маленькое количество проектов с 2013 г. Максимальное количество проектов, которые получили финансы от зарубежных инвесторов, было в 2017 г. — 238 проектов.

Динамика общего количества проектов прямых иностранных инвестиций в России, шт.

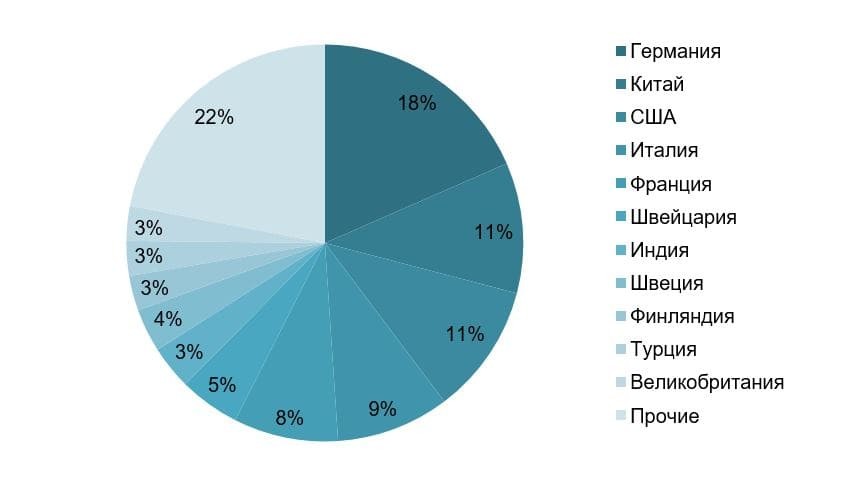

Лидеры среди стран-инвесторов активно финансирующих российские инвестиционные проекты — Германия, Китай и США. В 2020 г. Германия профинансировала 26 российских проектов (против 36 в 2019 г.), в основном из агропродовольственного сектора. Рост российского экспорта сельскохозяйственной продукции за рубеж, который превысил импорт в 2020 г., делает агропромышленный комплекс России одним из самых инвестиционно-привлекательных в Европе.

В 2020 г. Китай профинансировал 15 российский проектов, против 22 в 2019 г. Поднебесная активно финансирует российские проекты высокотехнологичного сектора: электронику, программное обеспечение и IT-услуги.

Инвесторы из США и Китая в 2020 г. вложили финансы в 15 российских проектов, против 20 в 2019 г. Также инвесторы из США и Германии вкладывают в российский АПК. Несмотря на снижение количества проектов, объём прямых иностранных инвестиций из США в 2020 г. вырос в 3,3 раза за предыдущие несколько лет. На прямых инвестициях не сказались санкции и сложные геополитические отношения.

Структура стран-инвесторов по количеству проектов в Россию, %

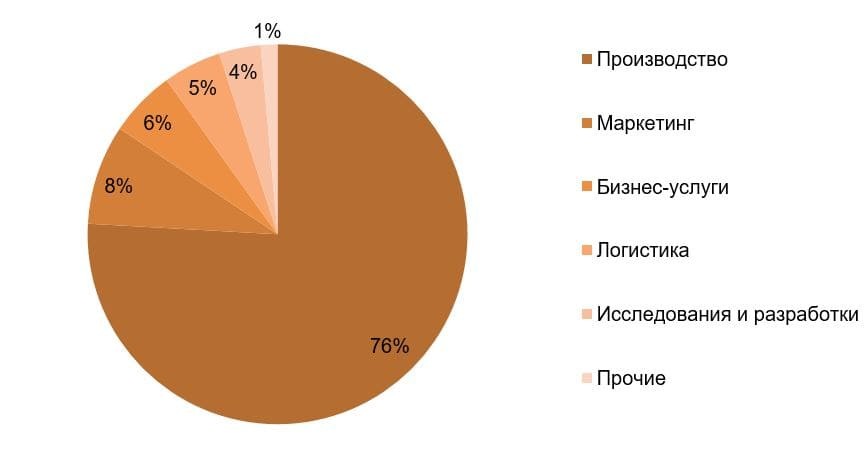

Охотнее всего иностранные инвесторы вкладывают свои активы в российский сектор производства — 107 проектов в 2020 г. Российское производство финансируют инвесторы Германии, США, Китая и Италии.

Из-за спада деловой активности в 2020 г., инвестиции в маркетинговые проекты сократились на 80%. Многие компании стали меньше ресурсов тратить на рекламу и продвижение.

Ещё один крупный сегмент, который является привлекательным для зарубежных инвесторов — бизнес-услуги. В 2020 г. иностранные инвесторы профинансировали восемь российских проектов данного сектора: они связаны с иностранными инжиниринговыми и консалтинговыми компаниями. Половина этих проектов сосредоточена в крупных российских финансовых центрах — Москве и Санкт-Петербурге.

Отраслевая структура прямых иностранных инвестиции в Россию, %

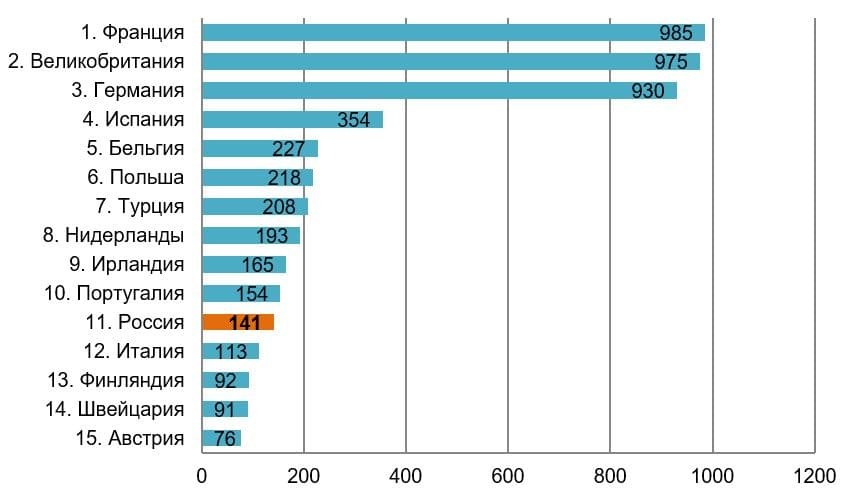

Россия и страны Европы

Согласно ежегодному исследованию крупнейшей аудиторско-консалтинговой компании Ernst & Young, в 2020 г. Россия заняла одиннадцатое место в Европе по количеству проектов с прямыми иностранными инвестициями. В 2020 г. иностранные инвесторы профинансировали 141 российский проект, что ниже показателей 2019 г. Однако это не означает, что менее привлекательной для инвестиций стала только Россия. Из-за пандемии коронавируса и мирового кризиса по всей Европе количество инвестиционных проектов уменьшилось в 2020 г. на 21%. Во всём мире этот показатель ещё ниже — глобальное падение инвестиций составило 42%.

Топ-15 стран Европы по количеству проектов прямых иностранных инвестиций, шт.

Перспективы иностранных инвестиций в российскую экономику

В I квартале 2021 г. прямые иностранные инвестиции в Россию составили 4,7 млрд долл. против 4,1 млрд долл. за аналогичный период в 2020 г. По мере восстановления деловой активности и на фоне рекордно низкой базы прошлого года можно прогнозировать рост зарубежных инвестиций в российскую экономику в 2021 г.

Несмотря на западные санкции, Россия остаётся одной из самых привлекательных стран для инвестирования не только в Европе, но и в мире. Самыми «лакомыми» отраслями для финансирования остаются сектор АПК и высокотехнологичный сегмент, в которых наша страна преуспевает в последние годы.

У России один из самых низких в мире размер государственного долга благодаря нефтегазовым доходам, которые составляют основу федерального бюджета, и значительному объёму ликвидных активов — в виде средств Фонда национального благосостояния.

Уровень долговой нагрузки напрямую влияет на уровень риска финансирования инвестиционных проектов в ту или иную страну. По отношению госдолга к ВВП определяется место государства в рейтинге наиболее привлекательных стран для инвестирования.

Ужесточение монетарной политики Банка России путём повышения ключевой ставки в ближайшие пару лет может создать ещё более привлекательные условия для притока иностранных инвесторов: в остальных странах наблюдается низкий уровень процентных ставок.

В 2021 г. российская экономика чувствует себя лучше и увереннее, чем экономики других стран мира, постепенно восстанавливаясь после кризисного 2020 г. Поэтому можно ожидать притока зарубежных инвестиционных ресурсов.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест – вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Источник https://cyberleninka.ru/article/n/ekonomicheskiy-rost-i-investitsionnaya-deyatelnost-v-rossii-prognozy-i-realnost

Источник https://www.rbc.ru/economics/04/12/2019/5de6175d9a7947669230d4b8

Источник https://journal.open-broker.ru/research/snizhenie-inostrannyh-investiciy-v-rf/