Как взять ипотеку с господдержкой по ставке до 7%?

Программа льготной ипотеки с господдержкой по ставке до 7% продлена до 31 декабря 2022 года!

Кто может взять ипотеку с господдержкой до 7%?

Ипотечный кредит по ставке до 7% может оформить любой совершеннолетний гражданин Российской Федерации без ограничений по возрасту и семейному положению. Банк может устанавливать дополнительные требования к клиентам.

Какое жилье можно купить в ипотеку по ставке до 7%?

Ипотеку по ставке на условиях субсидирования можно оформить на следующие цели:

- Покупка квартиры в строящемся доме;

- Приобретения готового жилья у застройщика;

- Строительство частного дома самостоятельно или по договору подряда;

- Покупка земельного участка с дальнейшим строительством дома.

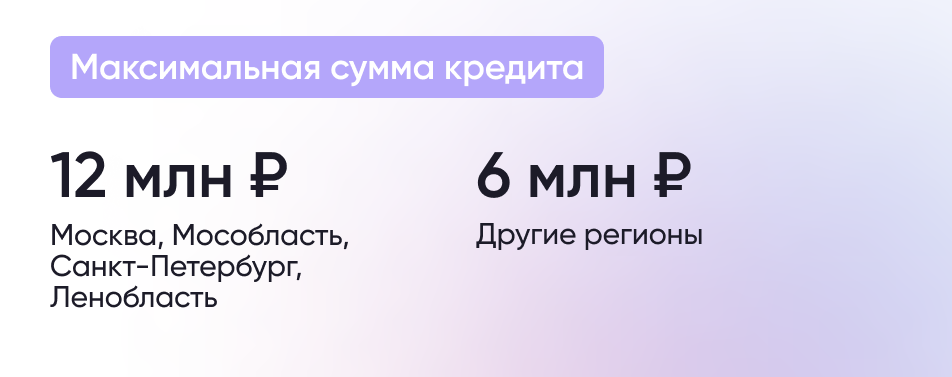

Максимальная сумма кредита по программе составляет 6 млн рублей во всех российских регионах (12 млн рублей в Москве, Московской области, Санкт-Петербурге и Ленинградской области).

На вторичное жилье льготная программа не распространяется.

Может ли заемщик построить дом самостоятельно?

Да, построить дом с помощью программы Льготная ипотека можно и без договора подряда. Однако в таком случае необходимо закончить строительство и зарегистрировать право собственности на дом в течение 12 месяцев с даты получения ипотечного кредита. Иначе банк сможет повысить процентную ставку по кредиту.

Можно ли получить кредит на сумму, которая превышает лимиты?

Да, заемщик может оформить часть кредита на условиях программы Льготной ипотеки по ставке 7%, а оставшуюся часть оплатить на рыночных условиях или получить в рамках региональной ипотечной программы.

Лимиты по размеру кредита в таком случае следующие:

15 млн рублей для всех российских регионов;

30 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области.

Например, если вы хотите взять кредит в размере 10 млн рублей на 20 лет, то вы можете получить 6 млн рублей по льготной ставке 7%, а еще 4 млн рублей по ставке на рыночных условиях. В этом случае ежемесячный платеж будет составлять 112,6 тыс. рублей.

Какие банки выдают ипотеку по ставке до 7%?

Перечень банков-участников программы размещен на сайте спроси.дом.рф. В программе господдержки участвуют больше 70 кредиторов. Если вы уже решили взять ипотечный кредит по ставке 7% или ниже, у вас есть право подать заявку сразу в несколько банков, а затем выбрать наиболее выгодные условия. Кроме того, в ряде банков вы можете заполнить заявление на одобрение кредита онлайн.

Какой первоначальный взнос необходим, чтобы получить кредит с господдержкой?

Первоначальный взнос для приобретения жилья в ипотеку по ставке до 7% составляет не меньше 15% от стоимости квартиры. Если у вас есть материнский капитал, вы можете использовать его в качестве взноса или как его часть.

На какой максимальный срок можно получить ипотеку по ставке 7%?

Максимальный срок ипотечного кредита в рамках программы льготная ипотека каждый банк устанавливает самостоятельно. Как правило, такой срок не превышает 30 лет.

Может ли измениться ставка по ипотечному кредиту после его оформления?

Льготная ставка действует на протяжении всего срока кредита. При этом на сегодняшний день ряд банков уже сделали ставки ниже 7%.

Но если вы откажетесь от предложенных видов страхования, риски невыплаты кредита для банка станут выше, поэтому кредитор имеет право увеличить процентную ставку на 1%, но при этом ставка по кредиту не должна превышать 8%.

Есть и другое важное условие. Если заемщик в течение 12 месяцев с даты оформления кредита не зарегистрирует право собственности на дом, построенный своими силами, банк может поднять процентную ставку по ипотеке до уровня ключевой ставки, увеличенной на 4,5%.

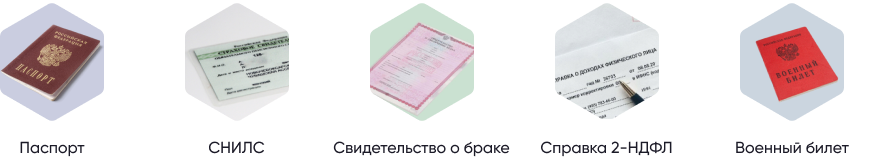

Какие документы необходимы для подачи заявки по кредиту в банк?

Банк сам определяет перечень необходимых документов для заемщика. Если вы уже готовы подать заявку на льготную ипотеку, вам потребуются:

свидетельство о браке или разводе;

справка о доходах по форме (можно запросить у работодателя);

для мужчин до 27 лет — военный билет или другой документ, подтверждающий, что заемщик не подлежит призыву на военную службу.

Также банк может попросить заверенную работодателем копию трудовой книжки, договора по совместительству или выписку из лицевого счета Пенсионного фонда. В ряде случаев ипотеку можно оформить всего по двум документам. Более подробные условия уточняйте в конкретном банке.

Могу ли я участвовать, если у меня есть в собственности жилье?

Да, вы можете оформить ипотеку по данной программе. Наличие другой недвижимости не является препятствием.

Можно ли использовать материнский капитал в качестве первоначального взноса?

Да, вы можете использовать материнский капитал в качестве первоначального взноса по льготной программе. Но в этом случае необходимо выделить детям долю в собственности на квартиру. Подробнее об особенностях использования маткапитала можно узнать здесь.

Социальная ипотека в 2022 году

В связи с нестабильной ситуацией на финансовом рынке условия банков могут измениться.

Также на сайтах возможны перебои с доступом.

Популярные предложения по ипотеке в 2022 году

- Ипотека: от 4,99% годовых

- Сумма: от 600 тыс. руб. до 50 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 10%

| Узнать условия |

- Ипотека: от 7,8%

- Сумма: от 500 тыс. до 50 млн руб.

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 30%

| Узнать условия |

- Ипотека: от 11,5%

- Сумма: до 12 млн руб.

- Срок: до 30 лет

- Первоначальный взнос: от 15%

| Узнать условия |

- Ипотека: от 7,1% годовых

- Сумма: от 300 тыс. руб. (для регионов) и от 600 тыс. руб. (для Москвы и МО)

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 20%

| Узнать условия |

- Ипотека: от 8,09% годовых

- Сумма: до 26 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 15%

| Узнать условия |

Что представляет собой первоначальный взнос по ипотеке, сколько и кому нужно платить, чтобы получить жилье в кредит, рассказывает юрист

| Узнать подробнее |

Получение кредита на жилье — это всегда вопрос денег. Но есть варианты, благодаря которым затраты можно снизить. Одно из таких предложений — социальная ипотека. На каких условиях ее оформлять в 2022 году? Что за программы она предлагает? Об этом и других аспектах «Комсомольской правде» рассказала юрист Татьяна Шадрина.

Условия социальной ипотеки

— Официального нормативного определения «социальная ипотека» не существует. Под ним обычно понимается предоставление кредитно-финансовыми организациями ипотечного кредитования с частичным возмещением затрат государством, — рассказывает Татьяна. — Недополученные доходы возмещаются кредиторам по займам в пределах средств, выделенных обществу для этой цели из федерального бюджета и других, определенных Правительством РФ, источников.

Проще говоря, социальная ипотека — это целый набор программ, который может отличаться от региона к региону и для конкретных профессий, например, врачей и учителей. Общее у них то, что часть кредита банку компенсируется из бюджета — в итоге заемщику выгодно получать такую ипотеку.

Для получения социальной ипотеки прописаны следующие условия:

- валютой кредитного обязательства является рубль;

- кредитный договор заключен в срок, оговоренный программой;

- кредит выдан в пределах установленного лимита средств;

- размер процентной ставки ниже, чем предлагают банки. Кредитным договором может быть предусмотрено увеличение процентной ставки.

Требования банка к заемщикам

Несмотря на социальную ипотеку, финансовые учреждения не менее требовательны к заемщикам. Банки учитывают возраст, семейное положение, другое ваше имущество. Для получения социальной ипотеки по госпрограмме от заемщика также потребуется выполнить ряд условий, которые определяет закон в регионе. Среди них:

- заемщик является гражданином Российской Федерации;

- имеет определенный трудовой стаж ли профессию;

- является «нуждающимся», то есть не имеет собственного жилья, либо его габариты и состояние (аварийное) не подходят для проживания.

Требования банка к недвижимости

Как отмечает Татьяна Шадрина, требования банка к недвижимости в рамках социальной ипотеки 2022 следующие:

- заемщик может приобрести у юридических лиц жилые помещения, находящиеся на этапе строительства, по договорам участия в долевом строительстве или эскроу-счету;

- заемщик может приобрести жилые помещения по договорам купли-продажи в многоквартирных домах и домах, построенных с привлечением денежных средств участников долевого строительства и введенных в эксплуатацию, у застройщиков.

Какие банки выдают социальную ипотеку

Социальную ипотеку могут предоставить любые банки, если это не противоречит их кредитной политике. Другое дело, что конкретная льготная программа от государства может быть разработана под определенный набор финансовых учреждений. Если же такого условия нет, то обращайтесь в любой банк.

Как оформить социальную ипотеку

Процедура оформления социальной ипотеки классическая. Она фактически ни чем не отличается от других льготных программ.

— Для оформления социальной ипотеки нужно собрать пакет необходимых документов. Перед сбором лучше уточнить их количество и наименования в банке, в который вы обратились, — говорит Татьяна Шадрина.

Документы

Документы, необходимые заемщику по социальной ипотеке, вам подскажут в банке. Но в целом список стандартный и точно понадобятся:

- паспорт РФ;

- заявление заемщика;

- документ, подтверждающий регистрацию по месту пребывания (в случае временной регистрации);

Программы

Вот какие ипотечные программы в 2022 году в России можно назвать «социальной ипотекой».

Военная ипотека. Особая субсидия для военнослужащих, которую можно получить после определенной выслуги лет.

Молодым семьям до 36 лет с детьми. В каждом регионе свои условия по метражу и максимальной сумме кредита. Подробности узнавайте в соцзащите по месту жительства, министерстве или управлении соцотношений.

Банковские «социальные ипотеки». На сайтах российских банках вы можете найти предложения такого кредита. Они не имеют ничего общего с программами господдержки, субсидиями и льготами. По сути это акция банка. Например, для семей с ребенком предлагают ставку чуть ниже рыночной и другие более выгодные условия.

Ипотека специалистам. Решение о ней принимают на базе определенного ведомства. Например, социальная ипотека может распространятся на врачей, педагогов, специалистов оборонно-промышленного комплекса. Предусмотрена ли такая по вашей стезе — узнавайте у работодателя.

Социальная ипотека в Москве и Московской области

Для жителей столичного региона существуют конкретные программы, которые так и называются — «Социальная ипотека». Однако суть их разная.

В Москве. Если человек стоит на жилищном учете, т.е. ждет очереди на льготную квартиру как нуждающийся, то ему предлагают решение: купить помещение, которым владеет город или область по льготной цене.

Проще говоря, у Москвы в собственности есть квартиры. В большинстве своем это старый фонд. Его продают на городских аукционах, но по программе социальной ипотеки можно выбрать свободный объект вне конкурса. А если он нуждается в ремонте, то в Москве еще и дают денежную компенсацию.

Есть нюанс. В Москве участвовать в программе могут только те, кто встал на жилищный учет до 1 марта 2005 года. Более подробно расскажут специалисты Департамента городского имущества.

В Московской области. Получить социальную ипотеку могут учителя, врачи (в том числе фельдшеры скорой) и молодые ученые. Тело кредита — сумму займа — участник программы не платит. За него это делает бюджет. Льготник только гасит проценты. Всю информацию предоставят в том ведомстве, к которому относится сотрудник. Например, у врачей это Минздрав, а у педагогов — Минобразования.

В Счетной палате сделали радикальное предложение по «однушкам» и льготной ипотеке

Анна Королева

корреспондент Expert.ru

1 июля 2022, 14:34

Льготная ипотека не должна распространяться на «некомфортные однушки», заявила аудитор Счетной палаты со ссылкой на позицию этого ведомства и приведя ряд аргументов. Да, «люди покупают все меньший размер за большие деньги», говорит «Эксперту» аналитик. Но другой эксперт называет «однушку» плацдармом для семей. Эта тема имеет много аспектов и явно способна стать остро дискуссионной.

Каморки для семей

Студии и однокомнатные квартиры нужно исключить из всех программ ипотечного кредитования с государственной поддержкой — такое предложение выдвинула Счетная палата,о чем сообщила в интервью РИА Новости аудитор ведомства Наталья Трунова. По ее словам, в СП полагают, что стимулировать нужно спрос на жилье всоответствии с принципом комфортного проживания — отдельная комната каждому члену семьи.

«Счетная палата предлагает исключить студии и однокомнатные квартиры из всех программ с государственной поддержкой — государству не следует поддерживать спрос на некомфортные типологии жилья и тем самым способствовать росту предложения таких типологий. В большинстве случаев, если семья покупает за счет ипотеки с господдержкой однокомнатную квартиру, она в дальнейшем уже лишается возможности улучшить свои жилищные условия»,— сказала Трунова.

По словам Натальи Труновой, это провоцирует рост на рынке жилья доли однокомнатных квартир и студий как наиболее часто покупаемых. «Предлагаемое изменение правил предоставления ипотеки может поспособствовать изменению структуры предложения на рынке жилья, улучшить комфортность условий проживания граждан в новом жилье»,— добавила аудитор.

Появившееся утром 1 июля интервью уже вызвало достаточно бурную реакцию. Так, в пресс-службе Минстроя агентству РИА Новости сказали, что идею Счетной палаты запретить льготную ипотеку для покупки студий и однокомнатных квартир в министерстве не поддерживают.

Это, впрочем, не удивительно, там активно выступают против любых мер, способных снизить темпы роста объемов «стройки», но менее явно выражают озабоченность качеством жизни людей после покупки жилья. Агентство приводит также негативные отклики главы комитета ГД по соцполитике Ярослава Нилова, зампреда комитета Совфеда по экономической политике Ивана Абрамова и представителя одной из девелеперских фирм. Но это явно не весь спектр мнений по данному вопросу.

Поломанный рынок

Исключение «однушек» и студий из льготных программ будет непопулярной мерой, возражает эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов. Но, уверен и он, в перспективе это пойдет на пользу рынку и даже тем гражданам, кто будет не доволен новыми ограничениями. Тут много причин, и все они нефинансового плана.

Льготные программы кредитования в самом деле перегрели спрос на самые дешевые лоты, то есть те самые однушки и студии, сделав их недоступными для тех, кому они действительно удобны: одинокие люди, студенты, пенсионеры, подтверждает эксперт. Им приходится конкурировать за малогабаритные квартиры с семьями, которые имеют доступ к низким ставкам, а также с инвесторами, которые скупают малогабаритные квартиры под сдачу или в рост.

В итоге мы имеем сильно поломанный рынок, констатирует Валерий Емельянов. Жилье не стало доступнее, люди покупают все меньший размер за большие деньги. Сейчас около половины квартир в новостройках Москвы, это студии и однушки. Их доля удвоилось за время пандемии. Даже в бизнес-сегменте односпальные квартиры занимают сейчас около трети предложения. Теснее строят только в азиатских агломерациях вроде Токио или Гонконга.

Это объективно ухудшает жилищные условия граждан. 10 лет назад средний размер квартир в новостройках составлял под 70 метров. Сегодня это чуть более 50 метров. Это ниже социального стандарта, по которым жилье распределяют очередникам. Для семьи с детьми законодательный минимум — 54 метра, для пары — 42, для одинокого — 33. Новое поколение покупает за свои деньги квартиры, которые в среднем меньше, чем советский старый фонд. Они живут более скученно, чем жили в детстве со своими родителями.

Из этого следует много новых проблем, указывает Валерий Емельянов. Избыток малогабаритного жилья усиливает нагрузку на социальные учреждения, в районах перезастроя появляются многолетние очереди в сады и школы, растет аварийность коммунальных систем, квартиры постепенно заселяются неблагополучными арендаторами, поскольку это самое доступное для них жилье на рынке. И это, не говоря о том, что квартиры менее 30 метров на троих (семья с ребенком) провоцирует конфликты и разводы. Массовое строительство однушек и студий не имеет ничего общего с развитием рынка жилья и противоречит здоровой семейной политике, заключает эксперт.

Команата-плацдарм

Льготная ипотека имеет противоречивые последствия, соглашается и главный аналитик TeleTrade Марк Гойхман. С одной стороны, низкий процент привлекает заёмщиков и увеличивает продажи на рынке новостроек. Но с другой стороны, через некоторое время такой спрос способствует удорожанию жилья. И увеличение цен практически нивелирует выгоду от льготных ставок. Доступная ипотека на дефицитном российском рынке в конечном счёте сокращает, а не повышает доступность жилья. В 2020-2021 годах льготные ставки были одним из ключевых факторов роста цен в полтора раза, например, в московском регионе, по данным сервиса «Индикаторы рынка недвижимости» (ИРН).

Но в первые месяцы действия программы льгот с господдержкой выбор заёмщиков явно сместился с однокомнатных квартир и студий на двух- трёхкомнатные, указывает эксперт. Именно «однушки» как наиболее недорогое жильё были самыми популярными до запуска льготной ипотеки. Но, например, уже в начале 2021 года «двушки» и «трёшки» догнали их по популярности. Эти три категории занимают примерно равные доли — по трети рынка продаж, по оценке Концерна «Русич».

Льготная ипотека делает более востребованными квартиры из нескольких комнат, учитывая и то, что средняя цена квадратного метра у них, как правило, ниже, чем в однокомнатных, говорит Марк Гойхман. Но по мере удорожания жилья сама покупка становится более проблематичной, даже малометражек. А сейчас при достаточно высоких ценах, снижении доходов людей и относительно немалой ставке даже льготной ипотеки предлагается исключить из программы «однушки». Но в таком случае спрос может не сместиться на многокомнатные квартиры, а просто резко уменьшиться.

И неверен тезис о том, что покупка «однушки» закрывает возможности приобретения квартир большей «комнатности», полагает Марк Гойхман. Маленькие квартиры очень часто выступают для семей как «плацдарм», первая ступень, чтобы «зацепиться» на рынке жилья. И потом уже использовать их в качестве основы для обменов, доплаты при улучшении жилищных условий. Не давать такой возможности льготникам — значит, подрывать в целом рынок жилья и замысел льготной ипотеки. А значит, во многом и продажи «двушек» и «трёшек». Именно в разнообразии ассортимента, выбора заключается условие реализации задач льготной ипотеки, замечает аналитик.

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-vzyat-ipoteku-s-gospodderzhkoj-po-stavke-6-5/

Источник https://www.kp.ru/putevoditel/ipoteka/sotsialnaya-ipoteka/

Источник https://expert.ru/2022/07/1/v-schetnoy-palate-sdelali-radikalnoye-predlozheniye-po-odnushkam-i-lgotnoy-ipoteke/