О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Напоминаем, что при оформлении жилищного кредита обязательной является только страховка на недвижимость. Страхование жизни, титла (рисков утраты), рисков потери работы — добровольные. Но банк имеет право повышать процентную ставку при отказе клиента от дополнительного страхования.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

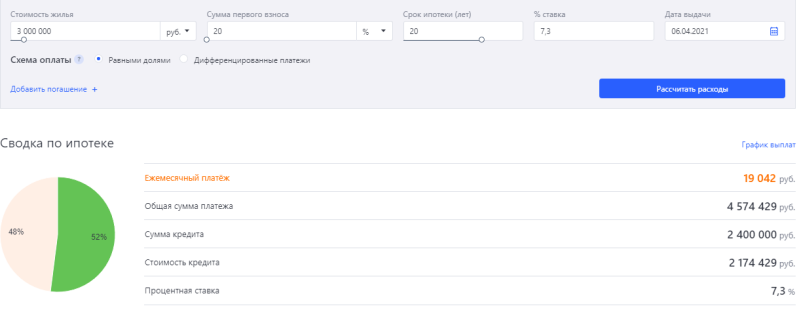

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

Фото: vbr.ru

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

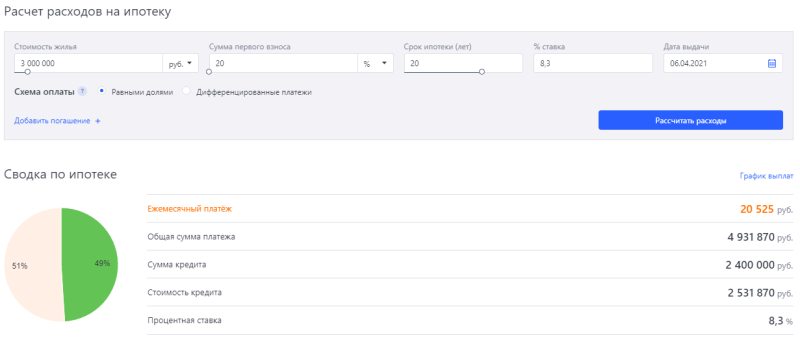

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Фото: vbr.ru

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

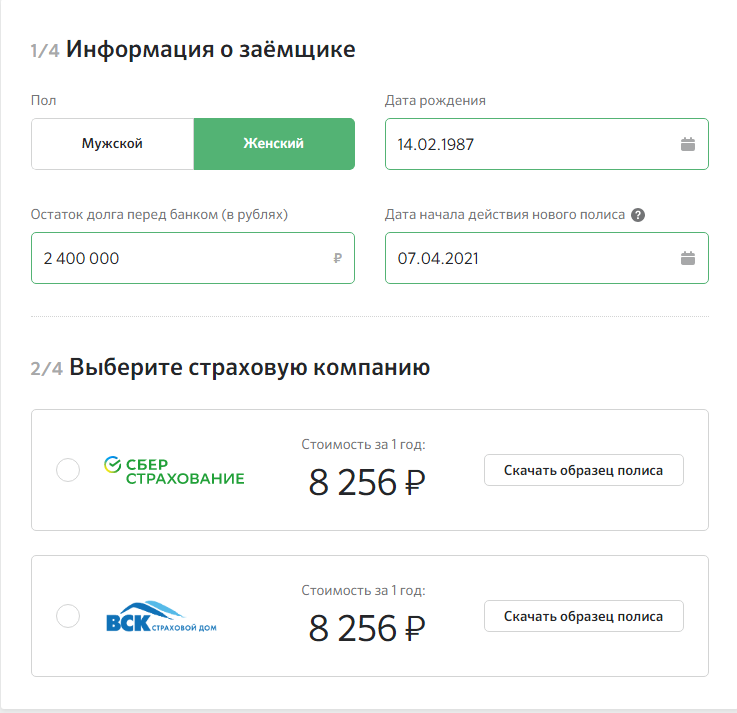

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Фото: domclick.ru

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Напоминим исходные данные:

- Стоимость недвижимости — 3 000 000 рублей.

- Первый взнос — 20% (600 000 рублей).

- Срок кредита — 8 лет.

- Процентная ставка — 7,3%.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Материнский капитал для покупки квартиры можно использовать двумя способами.

- Использовать непосредственно как первый взнос.

- Использовать как частично досрочное погашение.

В первом случае схема выглядит так:

- Банк даёт на покупку квартиры 2 400 000 рублей. Эта сумма будет изначально отображена в кредитном договоре.

- Покупатель отдаёт продавцу наличными 117 000 рубле.

- Пенсионный фонд перечисляет продавцу 483 000 рублей.

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Вторая схема использования маткапитала:

- Банк даёт на покупку квартиры 2 883 000 рубля.

- Покупатель вносит наличными 117 000 рублей.

- 483 000 маткапитала поступают из ПФР в банк как частичнодосрочное погашение.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

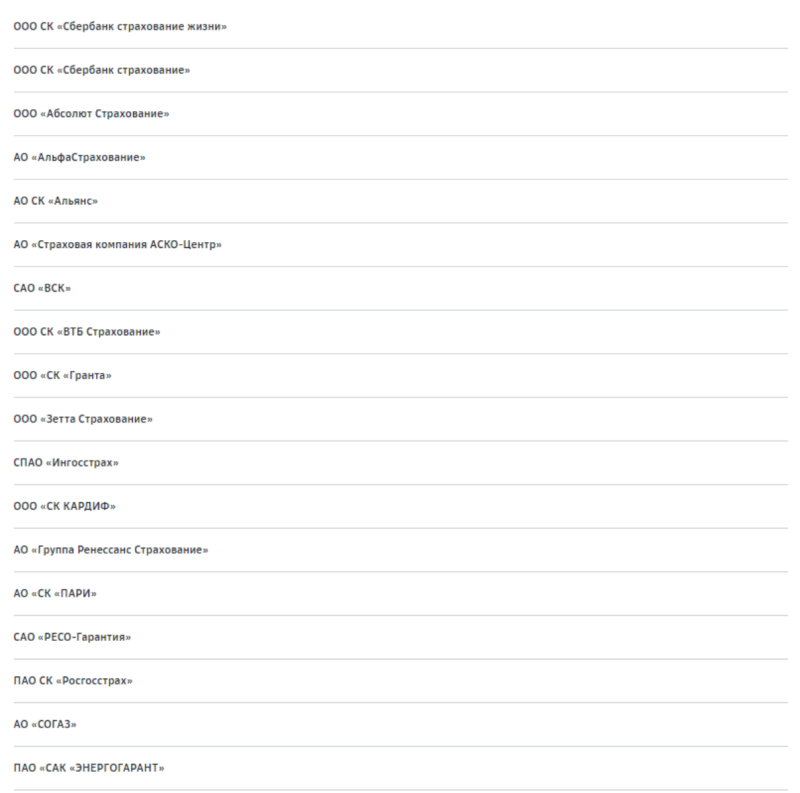

Не обязательно покупать полис в Сбербанке. На сайте банка есть перечень компаний, которые участвуют в страховании жизни и здоровья при оформлении кредитных продуктов.

Вот их перечень:

Фото: sberbank.ru

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

Практика показывает, что Сбербанк не навязываетсвои свои услуги, если клиент объявит о том, что покупает полис в другой страховой. Заёмщики других банков жаловались, что банк не оставил выбора — или страхуетесь у нашего партнёра или не оформляете ипотеку вообще. Подобные заявления неправомерны.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Как рассчитывается страховка по ипотеке?

Взять ипотеку без страховки практически невозможно. Даже если банк такую возможность предоставляет, то при этом он увеличит ставку по кредиту. Конечно, ни банкиры, ни страховщики никогда своей выгоды не упустят. Но нужно понимать, что страховка нужна, в первую очередь, вам. Ипотеку берут на много лет, и никто не знает, что может случиться за это время. Поэтому вполне разумно застраховать свою жизнь, здоровье и имущество.

Впрочем, если банк отказывается выдавать вам кредит потому, что вы не хотите покупать полный страховой пакет — это незаконно. Страховка страховке рознь. В случае возникновения такой ситуации обратитесь в другой банк или посоветуйтесь с юристом.

Обычно у банка со страховой компанией существует договор. Поэтому, когда вопрос заходит о страховании, заемщикам озвучивают стоимость страховки с полным пакетом рисков. Вы можете согласиться, можете отказаться. А еще вы можете рассчитать страховку вручную, если цифра кажется вам подозрительной.

Что можно застраховать?

Итак, вы берете ипотеку, и вам нужна страховка. Обычно заемщики страхуют:

- Имущество. Это обязательно, полис оформляется в пользу банка на весь срок погашения кредита. Если ваша квартира внезапно сгорит или ее затопят, вы сможете оформить возмещение. Тогда страховщик выплатит банку остаток кредита и проценты по нему. Список рисков может быть разным. Ставка зависит от того, где расположена недвижимость, в каком она состоянии, когда был построен дом;

- Жизнь и здоровье. Такой полис покупать не обязательно, но желательно, поскольку жизнь непредсказуема. Причем стоимость страховки зависит от возраста, здоровья, рода занятий и даже хобби заемщика. Если вы, к примеру, спортсмен-экстремал, то будьте готовы платить много. А если школьный учитель, то процент будет низким. Интересы банка в этом случае прозрачны. Заемщик может погибнуть или получить инвалидность. Тогда кредит выплатит страховая компания. Сумма страховки составляет от 110% от суммы ипотеки;

- Титул. Это довольно редкий вид страховки. Он актуален в том случае, если квартира часто меняет хозяев или если жилье было куплено по доверенности. Если есть хоть малейший риск, что на квартиру может претендовать кто-то еще, лучше застраховать титул. Но если это новостройка, то, конечно, такой полис вам не пригодится.

Банки, разумеется, обычно убеждают клиентов оформить полный пакет. Теперь поговорим о том, как рассчитывается страховка по ипотечному кредиту.

Рассчитываем сумму страховки

Для начала давайте рассчитаем общую сумму страховых выплат, которую вы должны погасить за весь срок ипотеки. Чтобы ее вычислить, нужно воспользоваться формулой:

D=S+(P/100)*S,

где D — общая сумма страховки, S — сумма задолженности на дату ее выплаты, P — процент по кредиту. Предположим, что сумма составляет 2 000 000 рублей, ставка — 13%. Таким образом, можно рассчитать размер страховки по формуле:

2 000 000+(13/100)*2 000 000=2 260 000 рублей.

Такая цифра может напугать, ведь она превышает размер задолженности, и без того немаленькой. Но нужно понимать, что чем меньше задолженность, тем меньше сумма страховых выплат. Она уменьшается пропорционально. Размер страховки пересчитывают либо ежегодно, либо по истечении срока, указанного в договоре.

Теперь, зная общую сумму страховки по ипотечному кредиту, можно посчитать, сколько вы будете платить в год. Формула выглядит так:

Y=D*i/100,

где Y — сумма ежегодного взноса, D — общая сумма страховки, i — ставка ежегодного страхового взноса. В предыдущем примере у нас получилась страховая сумма в размере 2 260 000 рублей. Допустим, ставка составляет 1%. Тогда результат будет выглядеть так:

2 260 000*1/100=22 600 рублей.

Как видите, размер страховки по ипотеке рассчитывается достаточно просто. И сумма ежемесячных взносов выглядит куда менее пугающей, чем общая.

На чем можно сэкономить?

Банки предоставляют своим клиентам разные варианты страхования на выбор, предлагая купить страховку у партнера. Но если вас не устраивают эти условия, вы можете отказаться и выбрать другую компанию. Полный пакет у разных страховщиков стоит от 0,77 до 2% от суммы кредита. Цифра обманчиво небольшая.

Если вы брали кредит в 2 500 000 рублей, то в год вам придется отдавать компании больше 20 000 рублей, а за 15 лет отдадите более 200 000 рублей. И это уже заставляет задуматься, а нельзя ли как-то сэкономить? Наш ответ: можно.

- Во-первых, есть компании, которые не требуют страховать созаемщика. То есть, если ипотека оформлена на мужа, то страховать жизнь жены не нужно.

- Во-вторых, страховка рассчитывается, исходя из возраста и пола заемщика. Так, женщины в возрасте 30–45 лет могут получить солидную скидку. Поэтому полис выгоднее оформить на супругу.

- В-третьих, учитываются доли созаемщиков. Если большая часть кредита по бумагам оформлена на пенсионера, застраховать его жизнь и долю имущества будет стоить значительно дороже.

Чтобы принять верное решение, не соглашайтесь сразу на предложение банка. Лучше воспользуйтесь калькулятором для расчета страховки, выберите наиболее подходящие для вас условия и заключите договор с выгодой для себя.

Как сравнить предложения компаний?

Чтобы сравнить предложения страховщиков, вы можете воспользоваться любым онлайн-калькулятором. Существуют специальные сервисы, которые выдают все доступные предложения страховых компаний. Но если вас интересует какая-то конкретная, вы можете зайти на ее официальный сайт. На каждом из них есть собственные калькуляторы. Вне зависимости от того, каким сервисом вы решили воспользоваться, у вас запросят одни и те же данные:

- вид объекта — дом или квартира;

- банк, в котором вы оформляли ипотеку;

- задолженность на сегодняшний день;

- ставка по ипотеке в год;

- наличие права собственности;

- дата рождения;

- пол.

Некоторые страховщики дополнительно просят указать, есть ли в здании деревянные перекрытия. Эта информация нужна для расчета рисков. В большинстве своем, сервисы позволяют получить страховку онлайн сразу после оплаты на электронную почту.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Страхование жизни при ипотеке — условия

Многие потенциальные заемщики интересуются вопросом, необходимо ли страхование жизни при ипотеке, почему многие компании так усердно требуют указание данного пункта в соответствующем контракте? Перед тем, как ответить на него, требуется рассмотреть, каким образом осуществляется страхование жизни и здоровья при ипотеке и каким образом это происходит.

Что такое страхование жизни при ипотеке?

Ипотека — это кредит под залог недвижимого имущества. По закону необходимо застраховать приобретаемое имущество от полного уничтожения. Банки добавляют к этому требование застраховать также жизнь и здоровье заемщика. Они хотят обезопасить себя и получить свои потраченные средства обратно любым способом.

Оформлять такую страховку придется ежегодно до момента полного погашения долга перед банком. Страхование бывает:

- обязательным. В обязательное входит страховка имущества на всю сумму долга. В ипотечном договоре обязательно будет прописано, что заемщик обязуется страховать свое жилье на сумму долга, пока ипотека не будет полностью погашена. При отказе от подобной страховке клиенту приходится платить ставку на 5-25% больше, чем указано в начальном договоре.

- Добровольным. В добровольное входит страхование жизни и здоровья. То есть при желании клиент может не страховать свою жизнь. Но в этом случае банк тоже может прописать увеличение процента в случае, если клиент отказывается страховать жизнь.

Ситуации в жизни бывают разными. Всегда остается вероятность неожиданной потери трудоспособности или жизни заемщика. В случае, если он был застрахован, то долг перед банком покроет страховая, а наследники смогут стать полноправными владельцами недвижимости.

В ипотечное страхование может входить 3 основных группы:

- Страхование имущества. Того самого дома/квартиры, на которые оформляли ипотеку. Страховая фирма покрывает расходы в случае затопления, пожара, скрытых повреждений конструкции, взрыва и подобных.

- Страхование титула. Помогает защитить интересы заемщика и кредитора на случай, если сделку попытаются признать недействительной. Обычно обязательна в течение первых 1-3 лет с момента оформления договора купли-продажи.

- Страхование жизни и здоровья заемщика. Страховка на случай смерти, болезни или инвалидности человека, на чье имя оформлен займ. В страховых случаях вместо клиента выплачивает страховку специальная фирма.

Под страховку попадает любой дом или квартира, пригодные для жизни. Застраховать можно любую квартиру, кроме:

- ветхой или аварийной (признанной официально);

- расположенной в домах с деревянными перекрытиями;

- той, которую невозможно переоформить в собственность заемщика.

В зависимости от года постройки и материалов процент страховки меняется. Например, старую деревянную дачу застраховать будет очень дорого, а страховых случаев будет минимум.

Официально застраховать можно чужой дом (например, квартиру, которую вы снимаете). Но в случае наступления страхового случая выплаты получит владелец недвижимости, а не тот, кто оформлял документы.

Страховка — универсальный инструмент, который поможет клиентам возместить убытки.

Договор страхования может защитить от:

- повреждения огнем — пожара, взрыва, ударов молний;

- действий других лиц — кражи, взлом;

- террористических актов;

- стихийных бедствий — цунами, землетрясений, наводнений;

- повреждения водой — затопление от соседей, прорыва канализации, водопровода;

- механических повреждений — наезд машины, поезда, падение самолета, дерева, других объектов.

Но помните, что страховые случаи наступают только в случае, если в этом нет вины клиента. Например, если вода попала в дом из-за незакрытого окна, то виноват в этом клиент. Страховым случаем это не будет.

Чтобы оформить страховку, клиенту необходимо:

- обратиться в банк, узнать о компаниях, в которых можно застраховать имущество;

- отправиться в организацию, которая готова заключить договор страхования;

- подписать документы;

- дом/квартира или сам заемщик застрахован на год.

Обычно банк прописывает в условиях, что без страхования жизни и здоровья процент по ипотеке будет выше на 0,5-5% ежемесячно. То есть клиент может не перезаключать договор страхования. Но в этом случае платить ему придется намного больше.

Обязательно ли ипотечное страхование?

По закону обязательным является только оформление страховки на жилье, которое является предметом ипотеки. Страхование жизни и здоровья пока остается по желанию клиента. Нужно ли страховать ипотеку? Обязательно. Сложно предугадать, как будет развиваться мир через полгода-год, не потеряет ли клиент работу. Оформленная страховка защищает от сложных ситуаций и берет на себя оплату долга.

Вот несколько вариантов, на что способна страховка:

- покрыть стоимость всего дома в случае смерти клиента или приобретения им инвалидности;

- оплатить ежемесячные взносы в случае тяжелой болезни клиента;

- оплатить затраты, связанные с исправлением поврежденных в результате пожара или другого бедствия перекрытий, стен, косметического ремонта.

Страховка делает ипотеку более безопасной — в критических случаях клиенту не приходится платить неподъемные суммы. В случае разрушения дома у него появляются средства на приобретение нового.

Сотрудники банков и страховых компаний не рекомендуют экономить на страховке:

- специалистам, занятым на опасных предприятиях;

- людям в возрасте;

- людям с хроническими заболеваниями;

- занятым в сезонных работах и проектной занятости;

- при большом размере долга (квартиры/дома со стоимостью в 100-200 раз больше регулярного дохода)

Преимущества и недостатки

- клиент всегда уверен, что в случае ухудшения состояния здоровья или смерти ему не придется платить;

- страховая выплата превышает взнос часто в несколько раз — можно решить проблемы со здоровьем;

- если застрахованный становится полностью нетрудоспособным, то ему не приходится больше платить за ипотеку, а договор страхования продолжает действовать в полной мере.

Но есть и минусы:

- ежегодные платежи, иногда до половины от ежемесячного взноса по ипотеке;

- не каждый случай признается страховым;

- нужно собирать много документов;

- в отдельных случаях из-за некомпетентности сотрудника страховой в выплате может быть отказано.

Как выбрать страховую компанию?

Обычно конкретную организацию рекомендует сам банк. Например, при оформлении ипотеки в «Сбербанке» настойчиво рекомендуют там же и застраховаться. Задача страховой компании состоит в сборе ежегодных взносов, рассмотрении заявок на компенсацию, изучении дел и выплатах пострадавшим клиентам.

По закону клиент может оформить страховку в любой компании, которая имеет лицензию на осуществление этого вида деятельности.

Стоит смотреть на условия, которые выдвигает банк. В отдельных случаях банк рекомендует оформлять страховку только в определенном списке организаций. Если клиент желает по каким-то причинам оформлять ее в другом месте, то процент по ипотеке может оказаться выше. А часть компаний банк вообще не посчитает за страховые, тогда придется страховаться дважды.

Выделить самые экономные программы можно только путем поиска и отбраковки дорогих. Но помните, что часто самые дешевые программы это неполные программы, которые банк может не принять в качестве полноценной страховки.

Страховку от «Сбербанка» можно оформить в любом отделении или онлайн в приложении «Сбербанк Онлайн». Часть компаний все же приглашают клиентов в офис для подписания договора и вручения второго экземпляра клиенту.

Какие документы нужны?

Для оформления полиса ипотечного страхования понадобится:

- паспорт;

- договор купли-продажи на объект недвижимости;

- кредитный договор.

Для оформления страхования жизни и здоровья достаточно написать заявление и иметь при себе паспорт.

Страховой полис оформляется с первого дня действия ипотечного кредита и продлевается каждый год до последней выплаты по ипотеке. Он нужен, чтобы банк мог быть спокоен, что ему вернут долг, а клиент — что в случае чрезвычайной ситуации он получит компенсацию.

Оформление договора может происходить:

- онлайн в приложении банка или компании-страховщика;

- в офисе страховщика при личном присутствии клиента.

Весь процесс оформления занимает не более получаса, после чего клиенту выдается чек об оплате полиса и договор страхования, в котором перечислены все условия, на которых он может получить компенсацию.

Срок договора — 1 год, если не указано иное.

Стоимость страховки при ипотеке

Определяется на основании стоимости жилья. Устанавливает стоимость компания страховщика. Обычно она составляет от 0,01 до 1% от стоимости жилья в зависимости от условий страхования и состояния самого жилья.

Чтобы рассчитать стоимость договора страхования жизни, есть специальные калькуляторы в приложении страховщика. Например, при оформлении страхового полиса от «Сбербанк» достаточно знать оставшуюся сумму долга, чтобы программа посчитала цену полиса.

Оплачивается страховка раз в год, можно оформить ее в течение последнего месяца действующего полиса. Если ипотека только оформляется, то у клиента есть 30 дней, чтобы подыскать компанию и заключить договор. Оплачивают сразу за год страхования, но некоторые компании предлагают платить каждый месяц фиксированную сумму.

На стоимость влияет несколько параметров:

- требования банка к объему покрытия — часть банков позволяет покрывать не весь объект, а 60-80% от него;

- размер ипотеки — чем больше стоимость дома, тем дороже полис;

- возраст заемщика, его пол и состояние здоровья — у молодого мужчины процент будет ниже, чем у женщины после 60 лет с хроническими заболеваниями;

- вид объекта и его перекрытий — деревянные дома страховать дороже, как и старые, на новостройки часто скидки;

- введен ли дом в эксплуатацию — если еще нет, то достаточно страховки жизни и здоровья.

Размер страховой премии и расчет ежемесячных выплат

Каждой компанией размер страховой премии устанавливается индивидуально на основании законов РФ. Если клиент имеет право на выплаты, то их размер определяется в виде единовременной или ежемесячной выплаты. Застрахованный или его наследник может заявить право на получение выплат в течение 3 лет с момента возникновения права.

Страховая выплата может определяться как:

- доля среднего месячного заработка;

- сумма ежемесячного платежа по кредиту;

- стоимость долга по ипотечному кредиту (в случае смерти заемщика).

Чтобы корректно рассчитать страховой взнос, нужно знать:

- наименование банка, в котором оформлена ипотека;

- точный размер остатка долга;

- данные заемщика (паспортные, ФИО);

- требования к страховому полису.

Обычно страховой взнос определяет компания. Для удобства клиентов у большинства компаний на сайте есть калькулятор, где можно быстро посчитать примерную стоимость взноса.

Каждый заемщик может отказаться от любых страховых взносов, которые касаются его жизни, здоровья или титула. Нельзя отказаться от страхования имущества, которое является объектом ипотеки.

При наступлении страхового случая производится выплата. Клиент (или его наследник в случае смерти клиента или потери дееспособности) может получить страховую выплату в случае:

- наступления смерти, инвалидности, длительной потери трудоспособности;

- порчи имущества по независящим причинам.

Как сэкономить на страховке по ипотеке?

В первую очередь нужно следить за акциями и специальными предложениями. Компании часто привлекают новых клиентов сниженными ставками. Но и продлевать полис на второй и последующие годы может оказаться выгодно.

Как еще сэкономить на страховке:

- приобрести квартиру в новостройке;

- при оформлении ипотеки на супругу ставка страхования может оказаться ниже на 10-40%;

- внимательно заполнять анкету (для курильщиков и любителей экстрима полис дороже);

- сравнить тарифы во всех доступных компаниях и посчитать возможные платежи;

- застраховаться сразу на 5 лет.

Что делать при наступлении страхового случая?

Если наступил страховой случай:

- как можно скорее сообщить об этом в соответствующие органы (полицию, скорую);

- не позднее 3 рабочих дней (при страховании здоровья 31 день) обратиться в страховую;

- в письменном виде передать все произошедшее вместе с заключениями компетентных органов;

- сохранять объект в неизменном виде до момента, когда прибудут эксперты.

И помните, если срок полиса истек, то договор считается не вошедшим в силу. Следовательно, страховая компания ничем не обязана клиенту. То же касается не страховых случаев. Если будет установлено, что виновником наступления случая является сам клиент, то выплат ему тоже может быть не назначено.

Если полис не просрочен, наступил страховой случай и заявитель в этом не виноват, следует обращаться в прокуратуру.

Что не является страховым случаем?

В договоре указаны все страховые случаи, когда страховая компания обязуется выплатить какую-то сумму. Прописаны случаи и объемы выплат. Важно внимательно читать эти правила.

- Если в полисе не все риски, то, например, «залив» квартиры относится только к соседям, а если над квартирой техэтаж, то это не страховой случай

- Некоторые фирмы разграничивают стихийное бедствие и опасное природное явление. Во втором случае выплат не будет

- Если клиент подписал документ о страховании, а потом выяснилось, что он знал о наличии у себя рака, то страховая платить не будет

- Уничтожить имущество распорядились государственные органы

- Если уничтожить дом или изъять его распорядилась полиция, другие ведомства, то страховщик освобожден от обязанности платить

- Если ущерб нанесен в результате народных волнений, злого умысла клиента, ядерного взрыва или воздействий радиации, то выплат не будет

- Также не получит компенсацию клиент, если он изменил картину страхового случая. Например, если будет доказано, что пожар был подстроен клиентом.

Если страховая компания отказывается платить по страховому случаю, можно обратиться в прокуратуру или Роскомнадзор. Написать заявление и ждать результата.

Досрочное расторжение договора

Если клиент хочет перекредитоваться в другом заведении или отказаться от страховки в принципе, ему нужно внимательно прочитать договор страхования. На каких условиях будет разрываться договор — зависит от того, что в нем указано.

Есть всего пара случаев, когда могут вернуть все потраченные деньги:

- не прошло 14 дней с момента оформления страховки;

- страховка была навязана банком (его сотрудником);

- в договоре указаны непонятные комиссии и лишние услуги.

Во всех остальных случаях процедура затянется и вернуть удастся около 50% от потраченной суммы.

Специфика страхования здоровья при ипотеке

Можно отметить следующие характерные особенности, которыми отличается страхование здоровья при ипотеке:

- В качестве «предмета страхования принимается как жизнь, так и здоровье получателя кредита. Делается это специально с целью снижения возможных рисков невыплат материальных средств, а также для обеспечения компенсации ущерба здоровью и жизни клиента при наступлении страхового случая. Следовательно, на момент заключения договора, клиент обязан предоставить комплект документов, подтверждающих личность, указывающих на отсутствие соответствующих.

- Если в соглашении устанавливаются созаемщики, в таком случае, договор страхования жизни человека, трудоспособности заключается непосредственно с каждым из прописанных граждан. В таком случае, необходимые комплекты документов, включая результаты медицинского освидетельствования необходимы от каждого лица, указываемого в соглашении.

- Страховая сумма средств выплачивается исключительно в том случае, если имеет место факт установления возникновения инвалидности заемщика, его смерти. Что стоит отметить, инвалидность предусмотрена только групп I, II, что и прописывается в контракте. Обстоятельствами являются несчастный случай, а также возникновение и развитие тяжелого заболевания, приведшего к нарушению работоспособности органов и систем.

Практика страхования жизни при ипотеке

Выбирая страхование жизни при ипотеке, где дешевле, необходимо принимать к вниманию ряд обстоятельств. Первое, в договоре могут быть прописаны далеко не все случаи, при которых пострадавшему клиенту будет выплачена страховка.

К примеру, может отсутствовать настолько актуальный пункт как страховка на случай получения заемщиком травмы во время активного отдыха либо в спортивном зале. В большинстве случаев, именно за дешевым полисом кроются такие небольшие, но очень неприятные сюрпризы.

Важно отметить и такой момент, как обязательность заключения договора страхования жизни в целом. Если данный пункт прописывается в соглашении и ставит в непосредственную зависимость саму выдачу кредита, он строго нарушает установленные действующим законодательством права потребителя. В частности, это относится к регламенту статьи 16 ЗоЗЗП.

Согласно содержимому статьи установлено, что страхование жизни является делом сугубо добровольным, что нельзя сказать относительно страхования именно предмета залога (то есть недвижимого имущества). Такое ничтожное положение договора не создает на практике никаких правовых последствий, даже если он будет признан судом таковым в соответствии со статьей 166 действующего ГК. В свою очередь, статья 14 Гражданского кодекса предусматривает обязательную самозащиту права конкретного лица. Таким образом, отказ исполнения ничтожного положения (в рамках данной статьи) полностью укладывается в рамки действующего законодательства.

Однако если выбрано дешевое страхование жизни при получении ипотеки, никаких проблем с выплатой средств и получением в распоряжение заветного кредита не возникнет. Предварительно данное обстоятельство стоит оговорить с представителем страховой компании.

Банк прибавил цену страховки к моему кредиту и на нее тоже начисляет проценты. Имел ли он право так делать? В отдельных случаях банк может так сделать. Например, если клиент страхует имущество в банке, банк может предложить добавить сумму страховки к стоимости дома и начислять на нее проценты. Если клиент не давал согласия на получение такой услуги, он может написать заявление и оплатить полис отдельно.

Часто задаваемые вопросы

Для большинства разновидностей страхования существует период охлаждения. Так называется срок, в который можно разорвать договор и получить свои деньги обратно в полном объеме. Составляет он в стандартных случаях 14 дней, если страховая компания не сделала его больше.

Но помните о том, что в кредитном договоре может быть пункт о повышении ставки по кредиту в случае отказа от страхования жизни и здоровья заемщика. Например, в ипотечном кредитовании подобный пункт есть всегда и разница в ставке существенная. Вплоть до того, что банк будет вправе требовать досрочного возврата кредита. Мы рекомендуем сначала выяснить, как сильно изменятся условия договора, а потом отказываться от страховки.

Чтобы вернуть деньги за страховку, нужно:

- Обратиться в банк, выдавший кредит, или напрямую в страховую компанию. Все зависит от условий страховки — там прописано, где именно можно вернуть деньги.

- Написать заявление. Обычно сотрудники предлагают клиенту шаблон, в который нужно просто вписать свои данные.

- Дождаться зачисления средств. На это может уйти от 1 до 30 рабочих дней в зависимости от организации.

Чаще всего компания сама звонит заранее и предлагает продлить страховой полис. Если этого не произошло, то есть варианты действий зависят от того, хочет ли человек продлевать страховку в данной компании или хочет страховаться в другой организации.

Если планирует продлевать там же:

- открыть приложение, найти пункт «страхование»;

- пройти по пути продления — например, у «Сбербанка» он в отдельной от кредита вкладке;

- при продлении страховки программа сама рассчитает сумму, которую нужно внести для дальнейшего продления.

Если в планах оформляться в другой компании, то не стоит дожидаться последнего дня страховки. Рекомендуем заранее обратиться в компанию, где планируете открывать страховой полис, расспросить об условиях и тарифах.

Чтобы получить продлить страховку в выбранной компании, нужно обратиться в офис и написать заявление. При себе нужно иметь:

- паспорт — в любом случае;

- документы на объект страхования — если страхуется недвижимость или товар;

- договор предыдущего страхования — понадобится дата оттуда и номер.

По закону это возможно. Основная сложность заключается в переоформлении ипотечного договора — понадобится согласие на процедуру банка. Если квартира покупается с участием средств материнского капитала, то необходимо также письменное согласие органов опеки и попечительства.

Начинать переоформлять ипотеку можно только при получении согласия всех этих лиц.

Давайте разберем по шагам, как действовать:

- Обратиться в банк, предоставить причины смены владельца ипотеки. Например, потеря работы, работоспособности прежнего владельца.

- Банк проверяет новое лицо. Смотрит, не было ли судимости, проверяет кредитную историю, доход, изучает другие критерии. Заново проводится оценка квартиры (в некоторых банках).

- Обратиться в органы опеки, если в ипотеке участвует материнский капитал. Они должны выдать письменное согласие на процедуру. Для этого у них должна быть уверенность, что дети не пострадают, их права в процессе не окажутся ущемлены, а метры не уменьшатся. Если они не дадут подобной бумаги, то сделка может оказаться в результате недействительной.

- Меняющийся и будущий владельцы ипотеки приходят в банк в назначенный день для заключения нового ипотечного договора. У нового заемщика должен быть такой же пакет документов при себе, который собирал его предшественник.

Итоговый пакет документов стоит спросить в банке, где будет переоформляться ипотека.

Передать ипотеку можно любому лицу — супругу, брату, сестре, родителям, даже третьим лицам. В последнем случае это более хлопотное, но реальное занятие, так как ипотека переоформляется полностью и по веским причинам.

Комплексная или отдельная страховка: что лучше?

Все зависит от конкретной ипотеки и условий страховки. Некоторые страховые компании предлагают существенную скидку, если клиент оформляет сразу весь комплекс услуг — до 40-60%.

Вместе с этим титульная страховка и некоторые другие допуслуги не нужны клиенту, но ему приходится это оформлять, чтобы сэкономить.

Чтобы понять, что лучше в конкретной ситуации, стоит сравнить стоимость двух видов страховки и условий, на которых заключается договор страхования.

Источник https://www.vbr.ru/banki/novosti/2021/04/06/iv-dva-raza-desevle/

Источник https://rtiger.com/ru/journal/kak-rasschityvaetsya-strahovka-po-ipoteke/

Источник https://bankiros.ru/wiki/term/strahovanie-zizni-pri-ipoteke