Госпрограмма есть, помощи нет. Какой нюанс мешает семьям получить Семейную ипотеку

Молодые семьи сталкиваются с парадоксальной ситуацией в банках. Госпрограмма «Семейная ипотека» с льготной ставкой 5-6% вводилась для решения жилищного вопроса семей с маленькими детьми. Но многие желающие воспользоваться ею не могут. Причина прозаична: «бонусы» распространяются только на рискованные нынче новостройки.

Юлия Сунцова

Семья Евгения Панюкова приобретала двухкомнатную квартиру в ипотеку в подмосковном Щелково в декабре 2021 года. У Евгения и его супруги двое маленьких детей – старшему сыну сейчас три года, младшему — полтора.

Госпрограмма «Семейная ипотека» позволяет семьям пользоваться льготными условиями как с самого начала (с первого ежемесячного взноса), так и с любого последующего.

Иными словами, заемщик может сколько-то времени выплачивать банку обычную ипотеку, а позже рефинансироваться по госпрограмме, снизить банковский процент до льготных 6%. Так Евгений и планировал сделать. Сейчас по обычной коммерческой ипотеке Панюковы платят банку ВТБ 58 тысяч рублей в месяц.

— 30 лет по 9,4% ставке — это много. 58 тысяч в месяц – это три прожиточных минимума. С рефинансированием по «Семейной ипотеке» было бы 40-42 тыс. руб. Мы полностью отвечаем требованиям государственной программы. Мы подходим по всем условиям – молодая семья, обоим до 35 лет, двое малолетних детей, родившихся после 1 января 2018 года, приобретаемое жилье — единственное. Но воспользоваться программой не можем, потому что есть маленький нюанс.

Банки не одобряют «Семейную ипотеку», если она куплена у физического лица. Это ограничение автоматом тянет за собой другое: по этой программе практически невозможно купить квартиру на вторичном рынке. Вторичным жильем в 99% случаев владеют физлица. Вторичка от юрлица встречается, но крайне редко и почти всегда такие варианты сопряжены с большим риском, — рассказывает Евгений.

Что такое на практике юридическое лицо, владеющее жильем на вторичном рынке? Есть разные варианты.

Например, банки могут забрать себе в собственность залоговые квартиры у заемщиков, не справившихся с ежемесячными платежами. Судебные приставы или Росимущество тоже распоряжаются арестованным в счет долгов имуществом. Также жильем могут владеть и распоряжаться органы власти: правительства регионов и муниципалитеты могут реализовывать списанное ведомственное жилье или жилье, отошедшее им в собственность по договорам ренты. Сами застройщики в некоторых случаях пропускают свое новое жилье через фирмы партнеров или «прокладочные фирмы», но по-прежнему как конечные бенефициары нуждаются в покупателях. Иногда застройщики сами скупают вторичное жилье у собственников или выменивают старые квартиры клиентов на свои новые и таким образом становятся обладателями вторички, тоже готовой к последующей реализации.

Все эти варианты могут представлять серьезные риски. К примеру, арестованные залоговые квартиры часто пытаются вернуть бывшие собственники, суды длятся годами. Если туда успевают прописать детей, выселять их нельзя по закону до совершеннолетия.

На квартиры, отошедшие муниципалитету по договору ренты после смерти пожилого человека, как и на другие аукционные квартиры, могут и через 10 лет претендовать наследники. Квартиры, лежащие на балансе любого юрлица, в течении срока исковой давности могут легко оказаться объектом судебного разбирательства по требованиям кредиторов и попасть под обеспечительные меры.

К слову, в обычном порядке банки почти всегда отказывают в займах на покупку таких «квартир с сомнительным прошлым».

— Вторичка у ИП и юрлиц – страшно, проблемно, да и зачем мне лишняя головная боль. Даже если вы и любитель финансовых авантюр и готовы принять на себя серьезные риски, найти вторичное жилье, принадлежащее юрлицу, не так-то просто, — говорит Евгений.

Госпрограмма стимулирует приобретение именно нового жилья. Собственно тот факт, что она поддерживает не столько молодые семьи, сколько застройщиков и смежные отрасли, в Правительстве и не скрывают.

«Решение позволит помочь большему числу семей приобрести собственное жильё, а также поддержать ряд отраслей, укрепить спрос на товары и услуги, которые необходимы людям, – от строительных материалов до мебели и разных полезных мелочей», — отметил на заседании Правительства 17 августа 2021 года премьер России Михаил Мишустин.

А теперь главное.

Семьи сегодня не просто так не хотят связываться с новостройками. Почему навязывать новостройки молодым семьям, да еще и под соусом господдержки, неправильно?

— Покупка квартиры в новостройке — очень обременительное мероприятие. Года два-три ты ждешь, пока твой дом достроят, выдадут ключи, потом столько же делаешь ремонт. И на ремонт тоже нужно как-то накопить. И всё это при лучшем раскладе. Будут ли сейчас новые дома вообще достраиваться и достраиваться в срок? Но, предположим, повезло. Возникает другая огромная проблема.

Откуда молодой семье с грудными детьми и сидящей в декрете супругой взять деньги одновременно и на погашение ипотеки, и на съем жилья? А жилье ты точно снимаешь, ведь одно из условий «Семейной ипотеки» — приобретаемое жилье должно быть единственным. У нас, например, ежемесячный платеж по ипотеке 58 тысяч рублей, плюс аренда «перевалочной» квартиры почти столько же. Траты на жизнь и детей тоже никто не отменял. Тому, кто живет в какой-то родительской квартире до переезда в собственное жилье, может, и терпимо. Но тому, кто начинает решать жилищный вопрос с нуля – очень тяжело. Я работаю на двух работах и подрабатываю, и нам едва хватает, чтобы как-то покрывать эти расходы, — рассказывает Евгений.

Риелторы сейчас действительно отговаривают покупателей от квартир в новостройках. Экономические проблемы нарастают, строительная область буксует, многократно возрастают риски недостроя и несдачи объектов в срок, отмечают эксперты по недвижимости.

Спецкор «Новых Известий» связалась с консультантом Сбербанка. Главный банк страны и вовсе открыто заявил, что «Семейную ипотеку» одобряют исключительно под объекты на первичном рынке. «Вторичный рынок мы не рассматриваем вообще», — ответили в поддержке Сбербанка.

Сбербанк, согласно информации на сайте, предлагает «Семейную ипотеку» со ставкой от 5,3%, а также рефинансирование ипотеки по этой же программе – по ставке от 6%.

«Программа для семей, где хотя бы один ребёнок родился после 2018 года включительно или есть ребёнок с инвалидностью.

Первоначальный взнос от 15%.

Срок кредита до 30 лет.

Минфин также не поддержал семью Панюковых: в «Семейной ипотеке» отказано, так как они заемщики выбрали «неправильного» продавца

Мин. сумма кредита 300 тыс. ₽.

Макс. сумма кредита 30 млн ₽.

Низкая ставка 0,1% с учётом скидки от застройщика в первый год после получения ипотеки. До 12 млн ₽ — для Москвы и области, Санкт-Петербурга и Ленинградской области, а также до 6 млн ₽ — для других регионов.

Можно построить дом или купить готовое/строящееся жильё. Главное условие — покупка у юрлица: застройщика или инвестора», — говорится в релизе Сбера.

Исключение по «Семейной ипотеке» сделано для Дальневосточного федерального округа. Там льготный займ можно получить под покупку жилья как в новостройках, так и во вторичном жилье.

— Я обращался в несколько банков. Везде отвечали, что госпрограмма не рассчитана на вторичный рынок. Отправил запрос президенту России, но из Минфина пришел такой же ответ. Но почему на Дальнем Востоке можно, а у нас нельзя? Мы в центре – это правда, но у нас тоже есть дети и мы тоже хотим их растить. Ипотека, коммуналка, семья с детьми – всё требует больших трат, хотелось бы помощи от государства. Если вы делаете семейную ипотеку, если действительно хотите молодым семьям помочь, хотите улучшения демографии, делайте так, чтобы программа была рассчитана на все молодые семьи. Пока же больше похоже на полумеру. Застройщикам помогли, ну хорошо… — говорит Евгений.

Вопрос по этой проблеме Евгений хотел бы задать на прямой линии с президентом. Есть нюанс, из-за которого миллионы семей с детьми во всех регионах России не могут воспользоваться «Семейной ипотекой». И этот нюанс надо устранить, говорит он.

Председатель комитета Государственной Думы по жилищной политике и жилищно-коммунальному хозяйству Галина Хованская:

— Ипотека – наше всё сегодня. Конечно, нужно было бы внести ту поправку на вторичное жилье, о которой говорят люди, если закон действительно писался ради помощи молодым семьям.

Но это был лоббистский закон. Это фактически запретительная мера в отношении вторичного рынка. Так как ипотека не только «наше всё», но еще и мощный финансовый инструмент, лоббистам не выгодно разрешать приобретение жилья на льготных условиях на вторичном рынке. Потому везде и было прописано – только новое жилье.

У строительных компаний сегодня главная цель – снижение ставки. Нужно как-то возвращать покупателей и нужно возвращать их именно на первичный рынок, потому что их хлеб только там. Вторичный рынок всегда был зоной, которая не интересует власти. Интересует только самих граждан. Мне кажется, даже если предположить, что кто-то выйдет с подобной поправкой в законодательство, вряд ли её примут, так как она не будет стимулировать строительство жилья.

Адвокат, кандидат юридических наук Геннадий Нефедовский:

— Низкие ставки в рамках любой программы, будь то льготная ипотека или же помощь семьям с детьми — это своеобразная маркетинговая компания. Помогает она не только молодым семьям, но и застройщику, которому нужно продать свой актив, зачастую не самый привлекательный.

«Семейной ипотекой» поддерживают спрос именно на новое жилье, заодно пытаются таким способом стимулировать строительную отрасль для возведения новых объектов недвижимости.

Государству в рамках оказываемой поддержки молодым семьям не интересно стимулировать другое физическое лицо или продажу жилья на вторичном рынке. Плюс ко всему, сделки между застройщиками или юридическим лицом с семьями в рамках объявленной программы проще отследить, проконтролировать.

Касаемо льгот в Дальневосточном Федеральном Округе. Государство таким образом пытается мотивировать неуроженцев на переезд в северные регионы, заселить их, популяризировать. Ну, и для жителей этих регионов, где жизнь в разы дороже, а условия сложнее, тоже своеобразная поддержка.

Плохие новости для ипотечных заёмщиков. ЦБ рассказал о будущем ключевой ставки

22 июля будет очередное заседание ЦБ по денежно-кредитной политике, где станет решаться судьба ключевой ставки. По традиции мы следим за намёками ЦБ, чтобы спрогнозировать будущее решение. На этот раз будущим ипотечникам придётся расстроиться.

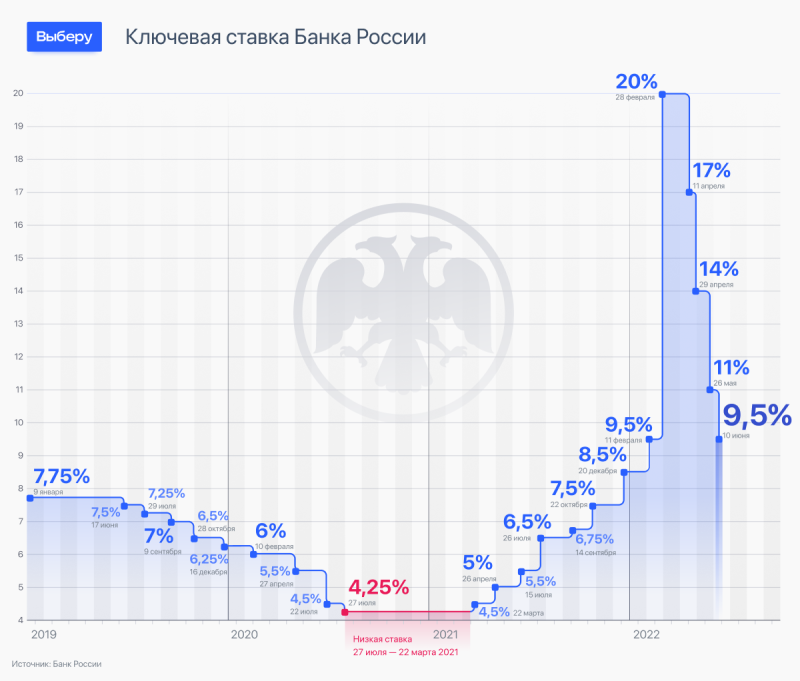

Как менялась ключевая ставка. Фото: «Выберу.ру»

Глава Центробанка Эльвира Набиуллина в своём выступлении на съезде Российского союза промышленников и предпринимателей заявила, что Банк России будет ронять ставку по мере снижения инфляции. Но, «так как структурная перестройка предстоит существенная, мы не стремимся снизить инфляцию как можно быстрее любыми способами». Процесс может занять от 2 до 2,5 лет.

Эльвира Набиуллина отметила:

Мы видим возможности для дальнейшего снижения ключевой ставки, но, конечно, здесь ситуация очень изменчивая

Это для нас значит, что дальнейшее снижение ключевой ставки будет. Соответственно, будет и падение ставок по ипотеке. Но резких изменений, как на прошлых заседаниях, ждать не стоит. Стоимость жилищных кредитов будет корректироваться медленно.

Главная цель кредитно-денежной политики сейчас, как отметила Набиуллина: «Возвращать инфляцию к цели. Мы считаем, что такая политика — это благо для граждан, потому что они сберегают свои доходы и зарплаты, и для бизнеса. Почему для бизнеса? Потому что именно снижение инфляции даёт бизнесу долгосрочно стабильные и комфортные ставки. Не снижение ключевой ставки — ключевая ставка у нас влияет на стоимость коротких денег. А на стоимость длинных денег, и это показал наш предыдущий опыт, влияет снижение инфляции».

Свежие новости мой банк ипотека

Счетная палата предлагает запретить выдачу льготной ипотеки на «однушки» — Недвижимость РИА Новости, 01.07.2022

Счетная палата России предлагает исключить студии и однокомнатные квартиры из всех программ ипотечного кредитования с государственной поддержкой, заявила в. Недвижимость РИА Новости, 01.07.2022

МОСКВА, 1 июл — РИА Новости. Счетная палата России предлагает исключить студии и однокомнатные квартиры из всех программ ипотечного кредитования с государственной поддержкой, заявила в интервью РИА Новости аудитор Счетной палаты Наталья Трунова.По ее словам, это провоцирует рост на рынке жилья доли однокомнатных квартир и студий как наиболее часто покупаемых. «Предлагаемое изменение правил предоставления ипотеки может поспособствовать изменению структуры предложения на рынке жилья, улучшить комфортность условий проживания граждан в новом жилье», – добавила аудитор.Она подчеркнула, что ипотечные программы с государственной поддержкой необходимы. «Однако они должны улучшать жилищные условия граждан в соответствии с принципом комфортного проживания – отдельная комната каждому члену семьи», – заключила Трунова.В России сейчас действует несколько льготных ипотечных программ – «семейная», «дальневосточная», а также на новостройки. Согласно прогнозу ЦБ, российские банки нарастят портфель ипотеки в 2022 году на 10-15% на фоне расширения государственной поддержки. По последним данным регулятора, средняя ставка по ипотечным кредитам в России в мае снизилась до минимальных 6,17% с 7,64% в апреле.

Источник https://newizv.ru/news/economy/29-06-2022/gosprogramma-est-pomoschi-net-kakoy-nyuans-meshaet-semyam-poluchit-semeynuyu-ipoteku

Источник https://www.vbr.ru/banki/novosti/2022/06/30/plohie-novosti-dlya-ipotecnih-zaemsikov/

Источник https://realty.ria.ru/20220701/ipoteka-1799351849.html