Российский и мировые фондовые рынки

Как мы выяснили, для присутствия и операций на бирже частному инвестору, согласно законодательству, нужен счет. Счет открывается у лицензированного на этой бирже брокера.

В России функционируют две биржи – Московская и Санкт-Петербургская. Одни российские брокерские компании работают только на одной из этих площадок, другие – на обоих. Профессионалы рассуждают об определенных юридических различиях между оформлением сделок на обеих площадках. Но в целом соглашаются, что это – детали.

Важно другое: Мосбиржа преимущественно ориентируется на российские ценные бумаги, а Санкт-Петербургская – на иностранные. Такая диспропорция привела к тому, что за несколько лет – к январю 2021 года – Петербург по оборотам обогнал Москву. И именно за счет взрывного спроса на бумаги иностранных эмитентов. Теперь Москва спешно расширяет перечень допущенных у себя к торгам иностранных бумаг.

Отечественное законодательство не запрещает обслуживание у иностранного брокера напрямую. Правда, комиссии у иностранных биржевых посредников выше, и вам придется разобраться в особенностях достаточно непростого налогового законодательства. А еще придется отчислять часть процентов за перевод рублей в доллары или другую валюту. Поэтому точного ответа на вопрос – от какой суммы выгодней инвестировать на иностранных биржах, просто нет – все зависит от конкретного инвестора и его стратегии.

Биржа изнутри

Любая биржа – это финансовый институт, объединяющий несколько площадок для торговли различными инвестиционными инструментами. Иначе говоря, включает в себя разные рынки. Заключая договор с брокером, вам нужно будет решить, на каких рынках вы планируете торговать.

На фондовом рынке идет торговля облигациями и акциями компаний и производными от этих бумаг финансовыми инструментами. Сначала происходит первичное размещение акций какой-либо компании – эмиссия акций, затем обращение ценных бумаг идет на вторичный рынок – инвесторы покупают и продают ценные бумаги друг другу.

На валютном рынке оборачиваются инструменты на основе валют. Так, основными валютными парами на Московской бирже служат USD/RUB и EUR/RUB.

На товарном – фьючерсы на золото и различные металлы, нефть, кофе, копру, пшеницу и так далее.

Задачей биржи является сопровождение ценовых изменений финансовых инструментов и привлечение инвестиционных денег извне.

Для своих лицензированных участников биржа выступает гарантом и отвечает за процесс перехода права собственности на активы. Кроме того, благодаря бирже торговля инструментами становится максимально прозрачной.

Структура и принципы работы всех бирж мира достаточно похожи. Например, Московская биржа (МБ) – это публичное акционерное общество, которое входит в группу взаимосвязанных компаний. Лицензированные участники биржи имеют право голоса, их интересы представляет Совет Биржи.

В группе работает «Национальный клиринговый центр» (НКЦ). Его задачи – принятие рисков неисполнения обязательств и клиринг – «зачет встречных однородных требований между участниками торгов». Проще говоря, зачисление ценных бумаг и списание средств у покупателей, списание бумаг и зачисление средств продавцов.

Еще одно подразделение – «Национальный расчетный депозитарий» – фиксирует переход прав собственности по итогам торгов.

Уровни листинга ценных бумаг

Термином «листинг» специалисты называют список торгуемых на конкретной бирже ценных бумаг. «Листингом» именуется и собственно процедура допуска новой бумаги на биржу.

Механизм включения ценных бумаг в число торгующихся прописывается в отдельных правилах и далее неуклонно соблюдается. Так, на МБ бумаги делятся на три уровня, из которых первый – самый надежный. Собирающейся выпустить бумагу компании приходится решать, на какой уровень надежности претендовать. Чем выше уровень, тем больше различных сведений о себе необходимо предоставить и тем больше условий предстоит соблюсти.

С другой стороны, потенциальный инвестор при оценке будущего риска может сразу ориентироваться на уровень бумаги, не вникая в другие подробности.

В мировом масштабе

В целом – в различных городах и странах планеты работает порядка двухсот бирж. Но правила игры определяет первая десятка. Сегодня, согласно оценкам vesti.ru, ТОП−10 выглядит следующим образом:

Как защищены финансы на бирже и как выбрать надежного брокера

За 2020 год на Московскую биржу пришло около 5 млн частных инвесторов – больше, чем за все предыдущие годы вместе взятые. Тем не менее, всё еще довольно широко распространено мнение, что инвестировать на бирже – рискованное мероприятие и удел авантюристов, а потому лучше ограничиться консервативными инструментами вроде накопительных счетов и банковских вкладов.

Некая доля правды в этом есть – потерять на бирже деньги из-за неудачных вложений вполне реально, но в целом, активы инвесторов надежно защищены действующим законодательством и нормами регулирования.

Сегодня мы рассмотрим, как защищены деньги инвесторов на бирже и как выбрать надежного брокера.

Как защищены финансы инвесторов

Российский фондовый рынок появился в 1991 году, и за это время сформировалась обширная нормативная база для регулирования и защиты прав участников фондового рынка.

Инвестиционная деятельность регулируется двумя федеральными законами:

В этих законах прописаны все условия взаимодействия между непрофессиональными участниками рынка (частными инвесторами) и профессиональными участниками (банками, брокерами и т. д.). В частности, в них перечислены ограничения, которые действуют на фондовом рынке для защиты прав инвесторов, а также указан порядок информирования инвесторов.

Например, если брокер обанкротится, потеряет лицензию или будет испытывать финансовые сложности, его клиенты не пострадают – использовать активы клиентов запрещено на законодательном уровне.

Более того, ценные бумаги, приобретенные на бирже, невозможно потерять, так как они хранятся не у брокера, а в Национальном расчётном депозитарии (НРД). Поэтому при любых обстоятельствах ценные бумаги остаются в вашей собственности, и даже если ваш брокер обанкротится, вы сможете просто перевести активы к другому.

Время от времени на фондовом рынке происходят резкие колебания цен, которые могут привести к паническим настроениям у инвесторов. Однако и на этот случай у биржи есть механизм регулирования.

Когда цена какой-то акции или другого актива выходит за определенные рамки, биржа останавливает торги – в соответствии с так называемым коридором изменения цены. Например, в мае этого года Санкт-Петербургская биржа приостанавливала торги акциями Virgin Galactic «в связи с изменением цены на 20% в течение 10 минут подряд».

В целом, Центральный банк России и Министерство финансов РФ следят, чтобы брокеры и другие участники фондового рынка соблюдали права частных инвесторов и предоставляли полную и проверенную информацию о возможностях для инвестирования.

Как выбрать надежного брокера

Брокер – это профессиональный участник рынка, который исполняет заявки клиентов на приобретение и продажу ценных бумаг и прочих активов, а также контролирует состояние открытых позиций, проверяет обеспечение по сделкам – то есть делает всё возможное для минимизации рисков для клиента.

Частному инвестору для торговли на бирже необходимо открыть брокерский или инвестиционный счет – во многих случаях сделать это можно онлайн.

Здесь встает вопрос – как выбрать наиболее надежного брокера и на что обращать внимание?

Во-первых, чтобы быть допущенным к операциям на бирже и работе с частными инвесторами, каждый брокер обязан получить соответствующую лицензию, наличие которой можно проверить на сайте Центробанка. Если брокера нет в этом реестре – это огромный красный флаг.

Также полезно изучить информацию о надежности и востребованности брокера. Существует множество рейтингов брокеров, поэтому можно сравнить несколько рейтингов и выделить те компании, которые встречаются в большинстве рейтингов. Проверьте, как давно эти брокеры предоставляют свои услуги и не зарегистрированы ли они в каких-то сомнительных островных государствах.

После того, как круг вариантов сузится до двух-трех, самое время сравнить их условия и расценки. Стоит разобраться в том, как рассчитывается абонентская плата или комиссия, нужно ли дополнительно платить за приложение или софт для совершения операций, убедиться в отсутствии скрытых платежей. Также полезно заранее узнать, предусмотрена ли комиссия за вывод средств с брокерского счета.

Заключение

Итак, суммируя всё вышесказанное, можно выделить несколько критериев для оценки надежности брокера:

присутствие в государственном реестре;

лидерство в рейтингах надежности брокеров;

срок работы на рынке;

наличие софта и различных вариантов совершения операций (терминал, приложение, веб-кабинет и т. д.);

Куда и как инвестировать деньги начинающему инвестору

Защитить денежные средства от инфляции и прочих неблагоприятных экономических тенденций, а также заработать на изменении цен различных финансовых активов поможет инвестирование.

Первый шаг начинающего инвестора — открыть торговый счет у брокера. Второй — выбрать подходящую стратегию, которая позволит получать привлекательную доходность, затрачивая на работу оптимальное для инвестора время. Стоит учесть, что на биржевых торгах представлен ряд рынков, инструменты которых характеризуются определенной доходностью и требуют большего или меньшего вовлечения от самого инвестора.

Именно об инструментах, в которые может инвестировать деньги начинающий инвестор, будет рассказано в этой статье.

Рынки Московской биржи

Куда и как инвестировать начинающему инвестору? Чтобы ответить на этот вопрос, необходимо разобраться, какие рынки вообще существуют на Московской бирже, и какие активы на них торгуются.

Итак, основные рынки Московской биржи — это:

- фондовый рынок, на котором торгуются акции и облигации российских компаний;

- срочный рынок, на котором представлены фьючерсные и опционные контракты на целый перечень активов — акции, индексы, валюту и товары;

- валютный рынок, на котором торгуется валюта различных стран, и можно как конвертировать валюту, так и извлекать выгоду из изменения ее стоимости.

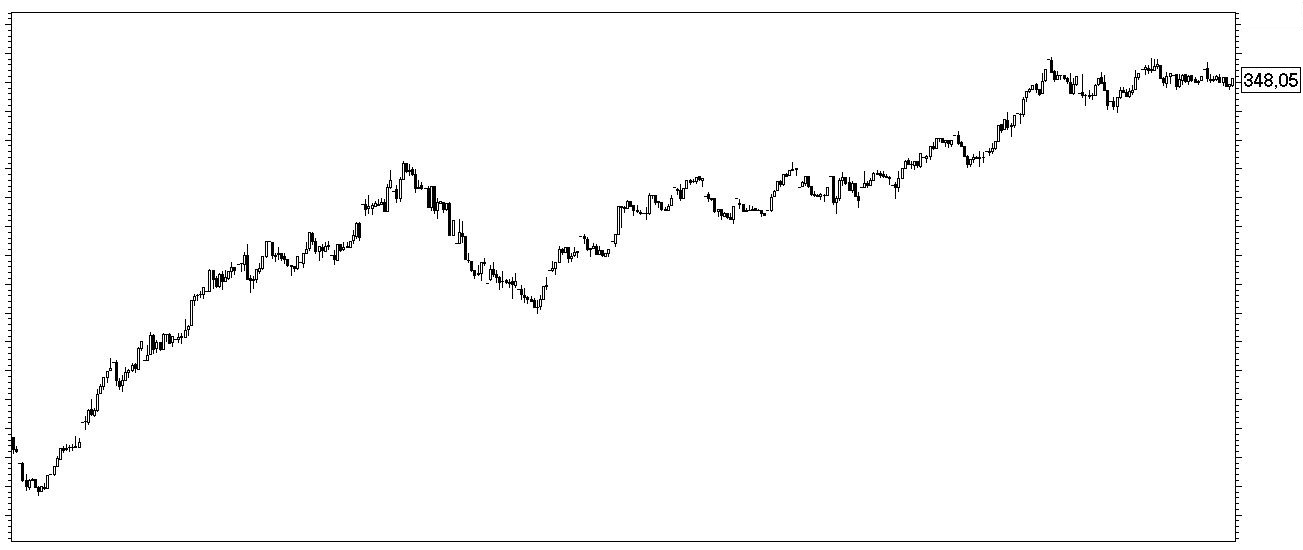

Фондовый рынок: акции

Традиционной формой инвестирования является приобретение акций. На длительном промежутке времени инструменты фондового рынка растут, обгоняя инфляцию и средние ставки банковских депозитов.

В общей сложности на Московской бирже торгуется порядка 300 акций (средний объем торгов на фондовом рынке — свыше 1 трлн руб.), цены которых ведут себя по-разному, в зависимости от специфики бизнеса компании. Многие известные предприятия подверглись эффекту девальвации при росте доллара США в 2014-2015 гг., показав способность защищать деньги инвесторов от галопирующей инфляции.

Акции способны расти как в периоды кризисов, так и в периоды экономических подъемов.

Дивиденды при этом стабильно выплачиваются. Так, дивиденды компании «Сургутнефтегаз» по привилегированным акциям за 2015 г. состаляли 6,92 руб. при цене акции в районе 40 руб., что уже превышало ставку среднего банковского депозита.

Именно поэтому, инвестируя деньги в акции, начинающий инвестор может зарабатывать не только на росте стоимости акций, но и на ее снижении.

Фондовый рынок: облигации

Более консервативный способ инвестирования — вложение в облигации. Так называют долговые ценные бумаги эмитентов с периодическими денежными выплатами (купонами), датой выплаты основного долга (погашением) и определенной стоимостью. По сути облигации — это биржевые депозиты. Стоит учесть, что банки тоже выпускают облигации, зачастую более доходные, чем депозиты.

Облигации, в которые начинающий инвестор может инвестировать деньги, представлены в торговом терминале с удобным пользовательским интерфейсом. Вложения осуществляются «в один клик». Общее количество облигаций — более 1000, что говорит о богатстве выбора различных характеристик. Например, бывают облигации с ближним или дальним погашением, с более частыми промежуточными выплатами, с большей доходностью, более известного эмитента. Также они делятся в зависимости от принадлежности эмитента к определенной отрасли экономики.

Облигации гораздо меньше подвержены колебаниям котировок, что делает вложения в них менее рискованными.

Именно с облигаций начинающий инвестор должен начать свой путь, параллельно знакомясь с инструментами, требующими большего опыта для извлечения дохода.

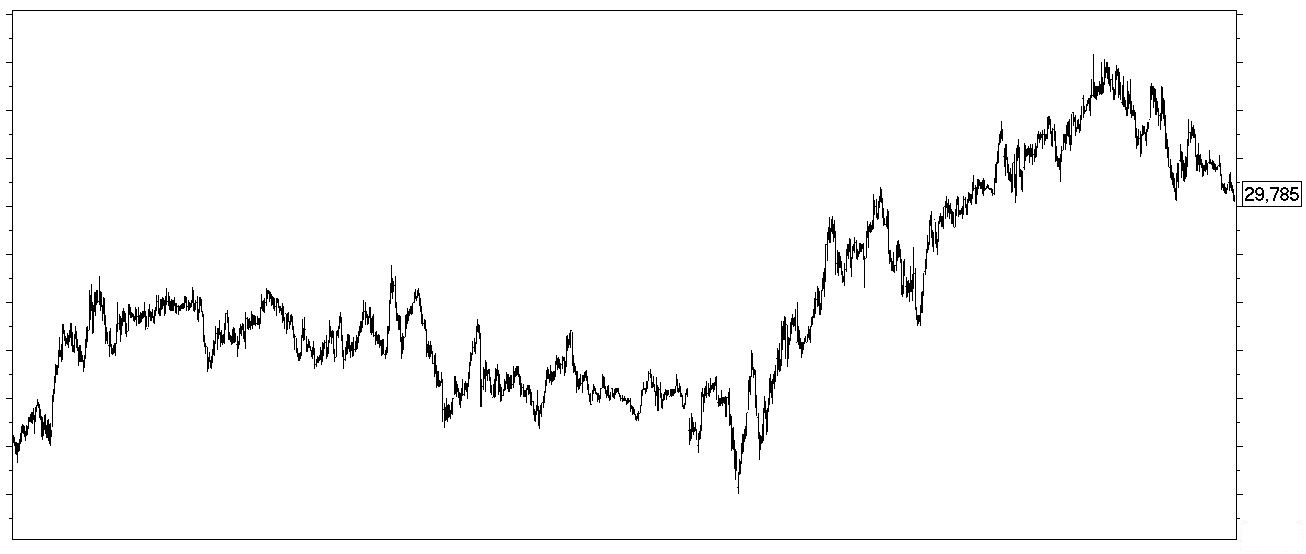

Срочный рынок: фьючерсные контракты

Многие уже наблюдали, как в период 2009-2011 годов цена золота выросла с $800 до $1500 за тройскую унцию. И тем более, каждый знает оснижении нефти с более чем $100 за баррель до практически $20, причем произошло это всего за полтора года.

Но далеко не всем известно, что оба этих движения можно монетизировать с помощью соответствующих фьючерсных контрактов. Причем извлекать прибыль можно как в случае роста актива, так и в случае снижения его стоимости. Стоит отметить, что средняя ликвидность срочного рынка составляет около 500 млрд руб., а количество сделок по наиболее ликвидным контрактам приближается к 1 млн за торговый день.

На срочном рынке опытные трейдеры извлекают прибыль из краткосрочных ценовых колебаний, торгуя, как правило, фьючерсом на доллар США и индекс РТС.

Также опционные контракты позволяют реализовывать нелинейные стратегии по страхованию уже имеющихся активов, служа механизмом контроля рисков в повседневной торговле. Начинающим инвесторам инвестировать деньги во фьючерсы стоит только после тщательного изучения инструмента.

Валютный рынок

Валютный рынок — один из старейших биржевых рынков. Именно здесь банки традиционно покупали и продавали валюту. Дневной оборот торгов здесь составляет около 1 трлн рублей. И именно по результатам торгов на валютном рынке определяется курс ЦБ. Раньше совершать валютные операции могли только профессиональные участники рынка. С февраля 2012 года к торговле были допущены и частные трейдеры.

На валютном рынке можно как извлекать прибыль из колебаний стоимостей валют, так и совершать различные конверсионные операции.

Например, покупать доллары США за российские рубли и выводить доллары на валютный банковский счет. Поэтому теперь, выбирая, с чего начать, многие начинающие инвесторы предпочитают именно валютный рынок.

На валютном рынке в различных режимах поставки торгуются швейцарские франки, доллары США, фунты стерлингов, евро, китайские юани и гонконгские доллары. Отдельно стоит сказать, что торги ведутся почти до полуночи с практически абсолютной ликвидностью. В банках в период ажиотажа валюта может заканчиваться, а на валютном рынке такой проблемы не существует. К тому же спред (разница между покупкой и продажей) здесь составляет всего несколько копеек, что выгодно отличает валютный рынок от банков в плане конверсионных операций.

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё боитесь выходить на рынок с реальными деньгами – потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления – актуальные и полезные материалы обязательно пригодятся вам в обучении!

Источник https://www.vbr.ru/investicii/help/investicii/rossijskij-i-mirovye-fondovye-rynki/

Источник https://habr.com/ru/post/572910/

Источник https://journal.open-broker.ru/investments/kuda-i-kak-investirovat-dengi-nachinayushemu-investoru/