В «Цифра брокер» предсказали ₽4,9 трлн дивидендов российских компаний в 2024 году. Об этом говорится в январской стратегии компании «Навигатор по рынку. 12 трендов» (есть у «РБК Инвестиций»), который подготовили аналитики Даниил Болотских, Наталья Пырьева и Анна Буйлакова.

В 2023 году российские публичные компании выплатили дивидендами ₽2,8 трлн, в 2024 году выплаты публичных компаний могут увеличиться более чем на 75% и составить около ₽4,9 трлн, полагают аналитики. По подсчетам экспертов, в результате потенциальный приток капитала на российский рынок от дивидендов может составить около ₽1,63 трлн.

Только нефтяные компании могут направить ₽3,2 трлн на дивиденды за 2023 год. Самые щедрые выплаты акционерам можно ожидать от «Сургутнефтегаза», сообщили аналитики. Ожидаемая дивидендная доходность «Башнефти» по текущим котировкам превышает 16,8%.

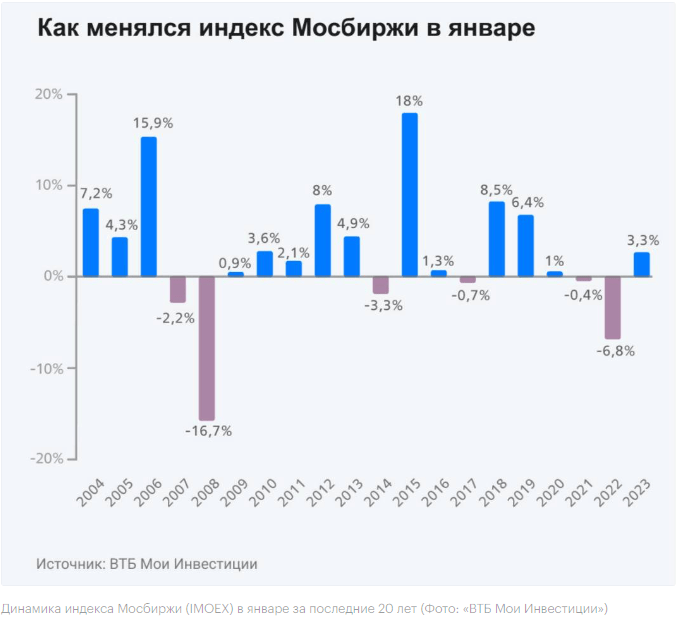

В 2024 году аналитики «Цифра брокер» ожидают дальнейшего роста фондовых индексов, хотя и более умеренными темпами по сравнению с 2023 годом. По оценке экспертов, потенциал роста по индексу Мосбиржи (IMOEX) составляет около 20%. Ожидаемые дивидендные выплаты окажут поддержку рынку. Кроме того, росту могут способствовать приток средств частных инвесторов на рынок, увеличение бюджетных расходов и смягчение денежно-кредитной политики во втором квартале 2024 года.

Ужесточение денежно-кредитной политики ЦБ на фоне высокой инфляции окажет сдерживающее влияние на рынок в начале 2024 года. Тем не менее это не снижает привлекательности акций отдельных эмитентов, что подчеркивает важность селективного подхода при формировании портфеля, указали эксперты.

Кроме того, укрепление торговых взаимосвязей России с дружественными странами позволит российским компаниям из различных отраслей нарастить выручку и прибыль. Нефтегазовый сектор выступит бенефициаром переориентации торговли на Восток, увеличив поставки черного золота в Китай и Индию и выиграв от ослабления рубля.

Активность розничных инвесторов частично компенсировала уход с рынка иностранных игроков, обеспечив 80% оборота на рынке акций в прошлом году. Приток денежных средств физических лиц продолжит играть важную роль в определении динамики фондовых индексов в 2024 году, сообщили аналитики. По оценкам «Цифра брокер», приток денежных средств розничных инвесторов на брокерские счета за счет новых клиентов за год может составить порядка ₽1 трлн.

Еще одной тенденцией 2024 года станет редомициляция ряда эмитентов, которая потенциально создает навес предложения бумаг на рынке. Однако она может открыть инвесторам возможности для формирования позиций в акциях качественных эмитентов при снижении цен. В этом контексте эксперты выделяют бумаги TCS Group и X5 Group.

В 2024 году на российском рынке могут появиться около десяти новых эмитентов, что также открывает возможности для активных инвесторов, указали эксперты. В 2023 году восемь эмитентов провели первичные размещения (IPO) на ₽40 млрд в общей сложности. Эти размещения встретили повышенный интерес со стороны инвесторов. Например, спрос на акции ГК «Астра» в рамках IPO превысил предложение в 18 раз, а с момента IPO котировки акций «Астра» повысились более чем на 50%.

Появление новых эмитентов на Мосбирже дает инвесторам больше возможностей для диверсификации портфеля, и в компании ожидают, что тренд на повышение числа новых первичных размещения акций в России сохранится в 2024 году. При этом эмитенты на IPO будут привлекать преимущественно небольшие суммы, в пределах ₽3–10 млрд. Наиболее интересными эксперты считают потенциальные размещения компаний «Европлан», калужский ликеро-водочный завод «Кристалл» и «Самолет Плюс».