Финансовый рынок: структура

Финансовый рынок являет собой организованную или неформальную систему, которая предназначается для торговли финансовыми инструментами. В рамках данной системы формируется спрос и предложение на разные виды финансовых активов и инструментов, в процессе операций по их купле-продаже.

Финансовым рынком обеспечивается трансформация сбережений в инвестиции. Таким образом, функциональное назначение этой системы заключается в посредничестве при движении капитала от его владельца к пользователям. Эта процедура осуществляется при помощи разных финансовых инструментов.

Финансовый рынок способствует не только обмену разными экономическими благами с использованием денег, которые выступают эквивалентом, но и международной торговле (к примеру, валютный рынок), передаче и управлению материальными рисками, а также накоплению капитала. Нужно отметить, что на финансовом рынке может осуществляться продажа какого-либо определенного актива. В таком случае, данный рынок является специализированным.

Структура финансового рынка

Финансовый рынок состоит из двух частей: это денежный рынок и рынок капиталов.

Денежный рынок

Имеется в виду рынок краткосрочных (до 1 года) кредитных операций. Данный рынок предоставляет высоколиквидные средства, которые, в основном,

используются для удовлетворения различных краткосрочных потребностей. Денежный рынок условно подразделяется на:

1. Учетный рынок, где в качестве основных инструментов используются векселя (казначейские и коммерческие) и ценные бумаги. На этом рынке происходит оборот огромного количества краткосрочных ценных бумаг, главными характеристиками которых являются мобильность и высокая ликвидность.

2. Межбанковский рынок является отдельной частью рынка ссудных капиталов, на которой временно свободные денежные ресурсы привлекаются и размещаются банками между собой. Такое размещение проходит преимущественно в форме краткосрочных межбанковских депозитов.

3. Валютные рынки занимаются обеспечением международного платежного оборота, связанного с оплатой денежных обязательств как юридических, так и физических лиц разных стран. Данные рынки можно характеризовать как официальные центры, где происходят процессы купли продажи валют, основывающиеся на уровне спроса и предложения.

4. Рынок деривативов. Деривативы – это производные финансовые инструменты, которые основываются на других, простых финансовых инструментах (акции и облигации). К основным видам финансовых деривативов можно отнести опционы, свопы и фьючерсы.

Рынок капиталов

В свою очередь охватывает среднесрочные и долгосрочные кредиты, акции и облигации. Данный рынок является важнейшим источником долгосрочных инвестиций для корпораций, банков и даже правительств. Основная функция рынка капиталов – обеспечение долгосрочных потребностей в финансовых ресурсах.

Рынок капиталов подразделяется на фондовый рынок и рынок среднесрочных и долгосрочных банковских кредитов.

1. Рынок ценных бумаг (фондовый) обеспечивает распределение финансовых средств между участниками экономических отношений путем выпуска ценных бумаг, которые обладают своей собственной стоимостью, что дает возможность покупать, продавать и погашать их.

2. Рынок среднесрочных и долгосрочных кредитов обеспечивает выдачу заемных средств разным компаниям, использующим их для расширения основного капитала. Как правило, займы такого типа предоставляются инвестиционными банками в большей мере, чем коммерческими.

Коэффициенты фондового рынка

Их можно классифицировать следующим образом:

- норма валового дивиденда,

- покрытие дивиденда,

- прибыль на акцию,

- цена/прибыль,

- рыночная капитализация,

- активы на акцию.

Можно понять человека, работающего в дочерней фирме или филиале котируемой компании и считающего, что фондовые показатели не имеют отношения к его работе. Такой же точки зрения может придерживаться и владелец частной компании. Оба они ошибаются, хотя и по разным причинам.

Людям, работающим в котируемых компаниях, необходимо знать, по каким критериям оценивается деятельность их компаний, а также последствия неадекватных итогов этой деятельности, таких как угроза поглощения и риск существенного сокращения рабочих мест.

Владельцу частной компании фондовые коэффициенты дают представление об уровне, позволяющем претендовать на включение в листинг биржи, либо о сумме, которую покупатель может предложить за его компанию.

На первый взгляд, даже названия различных показателей выглядят пугающе сложно: норма валового дивиденда, покрытие дивиденда, прибыль на акцию, цена/прибыль, рыночная капитализация и активы на акцию звучат как иностранный язык. В действительности все иначе. Однажды объясненные, эти коэффициенты становятся простыми для понимания и расчета. О каждом из них будет последовательно рассказано ниже, а затем дается практический пример для иллюстрации вычислений.

Норма валового дивиденда (Gross dividend yield)

Норма валового дивиденда — это доход, полученный акционером в виде дивиденда (без учета подоходного налога), рассчитанный в процентах от текущей рыночной цены акций.

Закономерный вопрос: зачем производить дополнительное вычисление? Ответ прост. Процент дивиденда позволяет осуществлять сравнение лишь с дивидендами, выплаченными той же компанией в предыдущие годы. Норма валового дивиденда обеспечивает возможность реалистичного сравнения дивидендных доходов, получаемых на акции различных компаний.

Покрытие дивиденда (Dividend cover)

Покрытие дивиденда показывает, во сколько раз прибыль после уплаты налогов, приходящаяся на обыкновенные акции, превышает, или «покрывает», выплаченный валовой дивиденд.

В данном случае под словом «прибыль» (earnings) имеется в виду прибыль после уплаты налогов, приходящаяся на обыкновенные акции материнской компании, без учета экстраординарных статей.

Покрытие дивиденда может рассматриваться как показатель «запаса прочности», обеспечиваемого превышением дохода над валовым дивидендом. Если покрытие дивиденда равняется 1,0, это означает, что весь чистый доход, то есть прибыль после уплаты налогов, был потрачен на выплату дивидендов акционерам. Если покрытие дивиденда меньше 1,0, что иногда случается, то в действительности акционерам выплатили часть капитальной стоимости их акций, замаскированную под дивиденд. Это может быть сознательным решением правления, столкнувшегося с неутешительной прибылью по итогам года, и намеренного продемонстрировать уверенность в будущем путем сохранения того же уровня дивидендных выплат в центах на одну акцию, который был в предыдущем году.

Послание, которое стоит за таким решением, заключается в следующем: «Не волнуйтесь, в будущем году спад не продолжится». Однако в действительности это означает, что для сохранения уровня дивидендных выплат компании, возможно, потребовалось увеличить овердрафт и новый финансовый год ей придется начать с возросшим бременем процентных платежей на счете прибылей и убытков.

Для любой компании важнейшим источником финансирования является нераспределенная прибыль, остающаяся после уплаты корпоративного налога и приемлемых дивидендов акционерам. Котируемой компании следует ориентироваться на выплату достойного дивиденда и при этом иметь коэффициент покрытия выше 2,0, то есть больше прибыли должно оставаться в компании для финансирования роста и развития, чем выплачиваться акционерам в качестве дивиденда.

Прибыль на акцию (Earnings per share)

Прибыль на акцию выражается в центах и представляет собой годовую прибыль, разделенную на средневзвешенное число акций в обращении в течение года.

Рост прибыли на акцию является важнейшим показателем прибыльности котируемой компании, поскольку он учитывает не только доход от продаж, но также влияние процентных платежей и общий уровень налогообложения компании. Таким образом, прибыль — это весь доход, заработанный для акционеров, а не только сумма выплаченных дивидендов, и, кроме того, она обеспечивает финансирование без дополнительной эмиссии акций.

Когда выпускаются дополнительные акции, например:

- путем выпуска «прав» (см. ниже) для существующих акционеров, чтобы финансировать расширение деятельности,

- для оплаты покупки другой компании, вместо оплаты деньгами,

- для продажи менеджерам в рамках схемы опционов на акции,

то средневзвешенное число акций в обращении увеличивается и, если доходы не возрастают в той же пропорции, прибыль на акцию сокращается. Для характеристики подобной ситуации часто используют выражение «разводнение прибыли на акцию».

Выпуском «прав» (Rights issue) называется дополнительный выпуск акций с оплатой деньгами для существующих акционеров пропорционально количеству акций, находящихся в собственности каждого из них. Например, выпуск «прав» 1 за 4 означает, что каждый акционер получает право купить 1 дополнительную акцию на каждые 4 акции, которыми он уже владеет. Если речь идет о котируемой компании, то акционер имеет возможность продать «права» вместо того, чтобы покупать дополнительные акции. При этом он получит некую сумму, отражающую разницу между рыночным курсом акций и подписным курсом акций нового выпуска.

Целью котируемой компании должна быть максимизация роста прибыли на акцию в средне- и долгосрочной перспективе и недопущение ее уменьшения или отсутствия роста в любой год. Наиболее успешные котируемые компании достигают ежегодного роста прибыли на акцию свыше 20% (по формуле сложных процентов) на протяжении десятилетия и более.

Цена/прибыль (Price-earnings ratio)

Коэффициент «цена/прибыль», часто называемый «отношение РЕ», ежедневно публикуется в газете «Файнэншл таймс», наряду с показателями нормы валового дивиденда, покрытия дивидендов и иной информацией об акциях котируемых компаний.

За рыночный курс акции принимается биржевая цена закрытия предыдущего дня, публикуемая в финансовой прессе.

Например, если для нескольких сотен компаний разных отраслей средний показатель «цена/прибыль» составляет 12,9, то это можно интерпретировать следующим образом: цена акции типичной компании в 12,9 раза превышает прибыль, заработанную компанией в предыдущем году в расчете на одну акцию.

В целом, когда отношение «цена/прибыль» какой-то компании выше, чем среднее для данного сектора, то фондовый рынок ожидает, что эта компания в обозримом будущем достигнет более высоких, чем в среднем, доходов на акцию, оправдывающих более высокую оценку ее акций. В определенных обстоятельствах объяснение может быть совершенно иным. Например, на рынке могли широко распространиться слухи о возможном поглощении данной компании, и курс ее акций уже значительно вырос в предвкушении цены, которую предложит покупатель.

Никогда нельзя забывать, что анализ курсов акций и особенно предсказание их будущих изменений не сводятся к простому вычислению различных показателей. Иначе сделать состояние на фондовом рынке было бы проще простого. На практике даже самые искушенные управляющие инвестиционных фондов допускают иногда дорогостоящие ошибки в своих оценках.

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Финансовые рынки от А до Я

Всю совокупность отношений, которые имеют место при обмене разного рода материальных и нематериальных благ при посредничестве денег (как универсального платёжного средства), в экономической теории принято называть финансовым рынком.

Финансовые рынки можно назвать движущей силой и основой механизма современной экономики. Чем слаженнее и эффективнее они работают, тем более быстрыми темпами развивается экономика.

Введение

Обмен одних экономических благ на другие, обмен валюты одних стран на валюту других, торговля ценными бумагами, кредитование и т.п. – всё это разновидности операций совершаемых на современном финансовом рынке. А в том случае, когда речь идёт о таких операциях совершаемых в масштабе целых государств между собой, то говорят уже о мировом финансовом рынке.

Таким образом, по масштабу проведения операций, финансовый рынок можно подразделить на две основные категории:

- Национальный финансовый рынок;

- Международный финансовый рынок.

На национальном рынке производятся операции на территории отдельно взятого государства. Соответственно он полностью подчинён национальному законодательству. А международный рынок представляет собой не что иное, как совокупность всех отдельно взятых национальных финансовых рынков и потому не может быть подчинён законам, какого либо отдельного государства (на нём действуют специально созданные для этих целей международные нормы, правила и стандарты).

В современной экономике разделяют две основные модели финансовых рынков, сложившихся в странах континентальной Европы и Америки:

- Континентальная модель, базирующаяся на банковском финансировании, её ещё называют континентальной моделью или bank based financial system.

- Англо-американская модель, базирующаяся на рынке ценных бумаг и на институциональных инвесторах (market based financial system).

Континентальная модель отличается менее развитым вторичным рынком и не публичностью размещения ценных бумаг (относительно малое число акционеров и, соответственно, высокая степень концентрации акционерных капиталов). А в англо-американской модели, напротив, вторичный рынок гораздо более развит и существует ярко выраженная тенденция к публичному размещению ценных бумаг.

Впрочем, с течением времени эти две модели всё больше конвергируют между собой и границы между ними постепенно стираются.

Формы существования финансовых рынков:

- В форме организованной структуры (например, биржи, где все торговые операции совершаются по строго определённым правилам);

- В форме прямых соглашений (например, межбанковский рынок);

- В розничной форме (например, рынок банковских услуг для физических лиц).

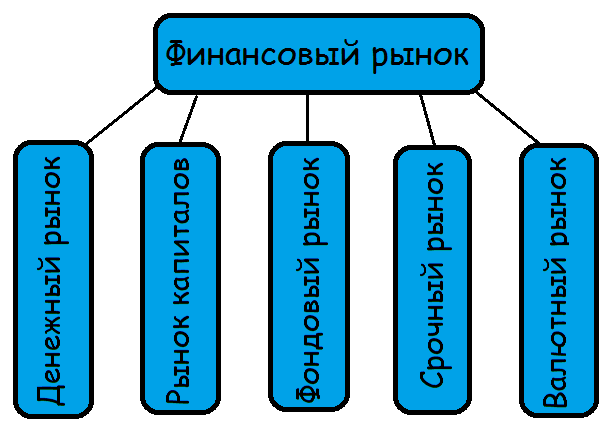

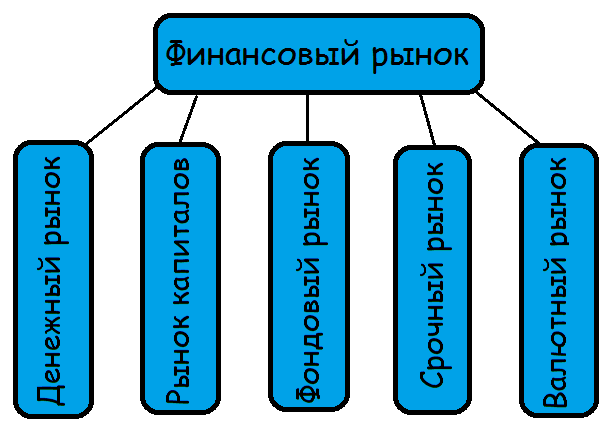

Наконец все финансовые рынки можно классифицировать по отраслям деятельности:

- Денежный рынок;

- Рынок капиталов;

- Фондовый рынок;

- Срочный рынок;

- Валютный рынок;

- Рынок драгоценных металлов;

- Рынок криптовалют.

Денежный рынок (Money market)

Экономические взаимоотношения с целью получения или предоставления денежных средств на короткие сроки (до одного года) получили название – денежный рынок.

Денежный рынок имеет три основные составляющие:

- Краткосрочные ценные бумаги;

- Межбанковские кредиты;

- Евровалюты.

Всех участников денежного рынка можно поделить на три категории:

- Кредиторы или те, кто предоставляет деньги во временное пользование. К этой категории относятся банки, небанковские кредитные учреждения, другие финансовые организации;

- Заёмщики или те, кто берёт деньги взаймы. Эта категория включает в себя физических лиц, государственные и муниципальные структуры, различного рода предприятия и организации и т.п.;

- Финансовые посредники осуществляют связь между двумя вышеупомянутыми категориями участников денежного рынка, хотя, в принципе, их участие не всегда необходимо. К ним можно отнести банки, профессиональных участников рынка ценных бумаг (брокеров, дилеров) и т.п.

Все вышеперечисленные категории участников денежного рынка объединяет одна общая цель – все намерены извлечь свою выгоду. Кредиторы получают прибыль за счёт того процента под который они выдают займы. Заёмщики намерены извлечь прибыль от использования взятых в кредит денежных средств. А выгода посредников состоит в комиссии, которую они взымают с кредиторов и заёмщиков за то, что сводят их вместе и нередко выступают гарантом заключаемой между ними сделки.

Ниже приведена картинка, иллюстрирующая основные инструменты денежного рынка:

Рынок капиталов (Capital market)

К этой отрасли финансовых рынков относятся долгосрочные финансовые операции (кредиты, инвестиции и т.п.). По сути своей это тот же денежный рынок, описанный выше, но только со сроками обращения финансов, превышающими один год.

Здесь вращаются так называемые длинные деньги, капитал инвестируется в разного рода долгосрочные финансовые инструменты (акции, долгосрочные облигации и т.п.).

Рынок капиталов имеет следующую структуру:

Фондовый рынок (Stock market)

Всё что касается выпуска ценных бумаг и дальнейшего их обращения (покупки, продажи, перепродажи) напрямую относится к следующей отрасли финансовых рынков – рынку фондовому.

Фондовый рынок включает в себя не только организованные торговые площадки – биржи, но и так называемую внебиржевую составляющую. На биржевом рынке котируются ценные бумаги крупнейших и надежнейших эмитентов (в том числе бумаги, относящиеся к голубым фишкам), а внебиржевой рынок служит пристанищем для бумаг, относящихся к категории рискованных (например, акции второго и третьего эшелонов не вошедшие в листинг биржевых площадок).

Рынок ценных бумаг можно классифицировать по следующим основным критериям:

- По уровню размещения обращаемых финансовых инструментов:

- Первичный. Здесь, как следует из названия, происходит первичное размещение ценных бумаг (это может быть как публичное (IPO), так и закрытое размещение);

- Вторичный. Это наиболее известный широкому кругу людей рынок, на котором, собственно, и происходит основной объём операций по торговле ценными бумагами. К нему относятся все фондовые биржевые площадки;

- Третий. Это внебиржевой рынок и торгуются на нём те ценные бумаги, которые по определённым причинам не смогли попасть в листинг официальных биржевых площадок;

- Четвёртый. Здесь торгуют крупные институциональные инвесторы. Торговля происходит в электронном виде, крупными пакетами акций (или других ценных бумаг).

- По типу торгуемых финансовых инструментов:

- Рынок акций;

- Рынок облигаций;

- Рынок производных финансовых инструментов и т.п.

- По степени организованности:

- Биржевой;

- Внебиржевой;

- По уровню глобализации:

- Региональный;

- Национальный;

- Международный.

- По эмитенту торгуемых ценных бумаг:

- Рынок ценных бумаг предприятий;

- Рынок государственных ценных бумаг.

- По долгосрочности торгуемых финансовых инструментов:

- Рынок краткосрочных ценных бумаг;

- Рынок среднесрочных ценных бумаг;

- Рынок долгосрочных ценных бумаг;

- Рынок бессрочных ценных бумаг.

- По отраслям, к которым относятся эмитенты торгуемых ценных бумаг.

Срочный рынок

Это рынок деривативов (производных финансовых инструментов) имеющих определённый срок исполнения (отсюда и название). Здесь торгуются следующие финансовые инструменты:

- Форвардные контракты;

- Фьючерсы;

- Опционы.

По степени организованности срочный рынок также подразделяется на:

- Биржевой;

- Внебиржевой.

Торговлю на срочном рынке отличает большая степень риска по сравнению, например, с рынком акций или облигаций. Это объясняется тем, что в данном случае используется кредитное плечо (так называемая маржинальная торговля). Кроме этого, ещё одним отличием здесь выступает возможность открытия коротких позиций (возможность игры на понижение того или иного финансового инструмента выступающего в качестве базового актива).

Сделки на срочном рынке заключаются в целях хеджирования позиций открытых по базовому активу, в стратегиях арбитража или при заработке на свопах (на валютном рынке).

Валютный рынок (FOREX)

Международный валютный рынок Форекс (Foreign exchange market) представляет собой систему финансовых отношений, целью которых является покупка или продажа одних иностранных валют за другие. По объёму совершаемых операций, рынок FOREX значительно превосходит все остальные финансовые рынки.

Рынок FOREX, не имеет под собой какой либо конкретной торговой площадки (как например биржа), это скорее вся совокупность коммуникаций соединяющих между собой его крупнейших игроков (банки, транснациональные корпорации, брокерские фирмы и т.д.).

Основными участниками валютного рынка являются:

- Центробанки стран. Их основная деятельность здесь сводится к управлению национальными валютными резервами с целью регулирования курса своей валюты. С этой целью они могут проводить так называемые валютные интервенции;

- Банки (по большей части международные). Это один из видов институциональных инвесторов на валютном рынке Форекс. Именно через них здесь проходит основной объём всех финансовых потоков;

- Компании, занимающиеся импортно-экспортными операциями, например, с целью закупки сырья и реализации готовой продукции;

- Разного рода фонды (инвестиционные, пенсионные, хеджевые) и страховые компании. Они проводят здесь операции с целью максимально диверсифицировать свои портфели, осуществляя покупку разного рода ценных бумаг за пределами своей страны;

- Национальные валютные биржи. Такие действуют в ряде стран и основной своей целью имеют котирование своей национальной валюты относительно иностранной, а также обмен валюты для юридических лиц;

- Брокерские фирмы и дилинговые центры, выступающие в роли посредников для совершения торгово-обменных операций на FOREX;

- Наконец, частные лица. Вклад каждого из них в отдельности может быть совсем несущественным, но в общей сложности финансовый поток от международного туризма, простых обменных операций и спекулятивных валютных сделок отдельных граждан может достигать весьма внушительных объёмов.

Рынок драгоценных металлов

В качестве ещё одной составляющей мирового финансового рынка можно выделить рынок драгоценных металлов. На нём производятся операции как непосредственно с драгметаллами, так и с завязанными на них ценными бумагами (фьючерсы, облигации, опционы, котируемые в золоте, а также золотые сертификаты).

По типу торгуемого драгметалла, этот рынок можно подразделить на следующие основные составляющие:

- Рынок золота;

- Рынок серебра;

- Рынок платины;

- Рынок палладия.

По типу и объёму проводимых операций рынок драгметаллов можно классифицировать следующим образом:

- Международный рынок драгметаллов;

- Внутренний рынок драгметаллов;

- Чёрный (подпольный) рынок драгметаллов.

Международный рынок имеет максимальный торговый оборот, на нём торгуют крупные инвесторы, международные фонды, а также Центробанки. Крупнейшие центры международной торговли расположены в таких городах как Лондон, Цюрих, Нью-Йорк, Гонконг, Чикаго, Дубай.

Внутренние рынки драгметаллов предполагают совершение торговых операций внутри страны. Для них характерно определённое государственное регулирование, выражающееся в установке налогов, квот, правил торговли и т.п.

Чёрный или подпольный рынок драгметаллов возникает тогда, когда государство устанавливает серьёзные ограничения на проведение операций такого рода. Когда, например, запрещается торговля золотом, его начинают продавать нелегально (ввозя в страну контрабандой).

Кроме этого данный рынок можно классифицировать по назначению приобретаемых драгметаллов:

- С целью инвестирования;

- С целью промышленного использования (например, в электронике).

Рынок криптовалют

Это самый молодой из представленных здесь финансовых рынков. История его существования началась с появления первой в мире криптовалюты в 2008 году и насчитывает всего лишь около одного десятка лет. Его структура в настоящий момент ещё не до конца сформирована (отчасти из-за того факта, что во многих странах нет никакой законодательной базы регламентирующей операции проводимые с криптовалютами), но в целом её можно представить в виде всей совокупности существующих криптовалют и той инфраструктуры которая обеспечивает их существование. К этой инфраструктуре можно отнести как вычислительные мощности, благодаря которым происходит генерирование новой и хранение существующей криптовалюты, так и всю совокупность организаций осуществляющих их продажу, покупку и обмен (биржи криптовалют и разного рода обменники).

Криптовалюта представляет собой актив, целиком и полностью зависящий от вычислительных мощностей. Сама технология её создания (называемая в народе майнингом) основана на компьютерной технологии блокчейн. Чисто теоретически, намайнить себе немного криптовалюты может каждый обладатель компьютера, подключённого к сети интернет. Однако по факту, для того чтобы заработать таким образом сумму эквивалентную хотя бы паре американских долларов, потребуется достаточно много времени. Дело в том, что сама природа криптовалюты устроена таким образом, что чем больше её добывается, тем сложнее становится этот процесс, и добыча новых монет (коинов) требует всё больше и больше вычислительных ресурсов.

В настоящее время для добычи криптовалют используют специализированные майнинг-фермы состоящие из множества мощных видеокарт. Генерировать криптовалюту можно как с помощью процессора, так и посредством вычислений на видеокарте. Так сложилось, что видеокарта имеет архитектуру наиболее подходящую для тех вычислений, посредством которых создаются новые монеты.

Фермы для майнинга криптовалют могут состоять как из нескольких видеокарт, так и из тысяч или даже десятков тысяч. Большинство таких крупных ферм находится на территории Азиатско-Тихоокеанского региона, в частности в КНР (по данным на конец 2017 года там было сосредоточено порядка 30% от всего мирового рынка криптовалют).

Наиболее популярными в настоящий момент являются следующие криптовалюты (расположены по мере убывания стоимости):

- Биткоин (Bitcoin);

- Bitcoin Cash;

- Dash;

- Ethereum.

Кроме этого в мире существует ещё огромное количество разного рода криптовалют, многие из которых не представляют и, скорее всего, никогда не будут представлять собой никакой ценности.

Наиболее известными площадками предоставляющими возможность для торговли криптовалютами (т.н. биржи криптовалют), являются такие как (расположены по мере убывания объёма торгов):

- Binance;

- HitBTC;

- LiveCoin;

- YoBit;

- Exmo;

- Poloniex;

- Kraken и др.

Более подробную информацию по данной тематике вы можете получить, перейдя по следующим ссылкам:

Инфраструктурные организации финансового рынка

Поговорив о том какие бывают разновидности финансовых рынков, давайте теперь рассмотрим те инфраструктурные организации, которые призваны обеспечивать их бесперебойную работу.

Существуют инфраструктурные организации обеспечивающие:

- Организацию процесса торговли (биржи и внебиржевые торговые площадки);

- Взаимозачёты и взаиморасчёты по все проводимым сделкам (клиринговые палаты);

- Учёт перехода прав на ценные бумаги в процессе сделок с ними (депозитарии);

Кроме этого, к организациям такого типа относят все те, которые обеспечивают защиту от кредитного риска контрагента, а также учёт внебиржевых договоров с финансовыми инструментами, деривативов и контрактов на товарных рынках.

В нашей стране к инфраструктурным организациям финансового рынка относятся:

- Биржа;

- Центральный депозитарий;

- Клиринговая палата;

- Центральный контрагент;

- Расчётный депозитарий;

- Репозитарий.

Существует ещё такое понятие как системно значимые инфраструктурные организации. Причисление к таковым производится на основании соответствия, как минимум, одному из нижеприведённых критериев:

- Критерий уникальности;

- Критерий значимости для единой государственной денежно-кредитной политики;

- Критерий значимости на финансовом рынке.

Оценку соответствия организаций данным критериям проводит Центральный Банк Российской Федерации. В настоящее время, в нашей стране существуют следующие инфраструктурные организации данного типа:

Финансовые рынки: что это, типы, преимущества и недостатки, примеры

Финансовые рынки в широком смысле относятся к любому рынку, на котором происходит торговля ценными бумагами, включая фондовый рынок, рынок облигаций, валютный рынок и рынок деривативов, среди прочего. Финансовые рынки жизненно важны для бесперебойной работы капиталистической экономики.

В этой статье вы узнаете, что такое финансовые рынки, каких типов они бывают, каковы их преимущества и недостатки, и получите ответы на часто задаваемые вопросы.

Что такое финансовые рынки

Финансовые рынки играют жизненно важную роль в обеспечении бесперебойной работы капиталистической экономики путем распределения ресурсов и создания ликвидности для предприятий и предпринимателей.

Рынки позволяют покупателям и продавцам легко торговать своими финансовыми активами. Финансовые рынки создают ценные бумаги, которые обеспечивают доход для лиц/компаний с избыточными средствами (инвесторы/кредиторы), и делают эти средства доступными для тех, кто нуждается в дополнительных деньгах (заемщиков).

Фондовый рынок – это всего лишь один из видов финансового рынка. Финансовые рынки создаются путем покупки и продажи многочисленных типов финансовых инструментов, включая акции, облигации, валюты и деривативы. Финансовые рынки в значительной степени полагаются на информационную прозрачность, чтобы гарантировать, что рынки устанавливают эффективные и приемлемые цены. Рыночные цены ценных бумаг могут не указывать на их внутреннюю стоимость из-за макроэкономических факторов, таких как налоги.

Некоторые финансовые рынки являются небольшими с небольшой активностью, а другие, например, Нью-Йоркская фондовая биржа (NYSE), ежедневно торгуют ценными бумагами на триллионы долларов.

Рынок акций (фондовый) – это финансовый рынок, который позволяет инвесторам покупать и продавать акции публично торгуемых компаний. Первичный фондовый рынок – это место, где продаются новые выпуски акций, называемые первичными публичными предложениями (IPO). Любая последующая торговля акциями происходит на вторичном рынке, где инвесторы покупают и продают ценные бумаги, которыми они уже владеют.

Цены на ценные бумаги, торгуемые на финансовых рынках, не обязательно могут отражать их истинную внутреннюю стоимость.

Типы финансовых рынков

Вот основные типы финансовых рынков.

Фондовые рынки

Пожалуй, самыми распространенными финансовыми рынками являются фондовые рынки. Это места, где компании размещают свои акции, и их покупают и продают трейдеры и инвесторы.

Фондовые рынки или рынки акций используются компаниями для привлечения капитала посредством первичного публичного предложения (IPO), при этом акции впоследствии торгуются между различными покупателями и продавцами на так называемом вторичном рынке.

Акции могут торговаться на торгуемых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ, или на внебиржевых рынках (OTC). Большая часть торговли акциями осуществляется через регулируемые биржи – они играют важную роль в экономике и являются показателем общего состояния экономики, и обеспечивают прирост капитала и дивидендный доход инвесторам, в том числе имеющим пенсионные счета.

Типичными участниками фондового рынка являются (как розничными, так и институциональными) инвесторы и трейдеры, а также маркетмейкеры и специалисты, которые поддерживают ликвидность и обеспечивают двусторонние рынки.

Брокеры – это третья сторона, которая облегчает сделки между покупателями и продавцами, но не занимают фактическую позицию по акциям.

Внебиржевые рынки

Внебиржевой рынок (OTC) – это децентрализованный рынок, то есть у него нет физических мест, а торговля ведется в электронном виде, на котором участники рынка торгуют ценными бумагами напрямую между двумя сторонами без брокера.

В то время как внебиржевые рынки могут обрабатывать торговлю определенными акциями (например, меньших или более рискованных компаний, которые не соответствуют критериям листинга бирж), большая часть торговли акциями осуществляется через биржи. Однако некоторые рынки деривативов являются исключительно внебиржевыми и поэтому составляют важный сегмент финансовых рынков.

Вообще говоря, внебиржевые рынки и операции, которые на них происходят, гораздо меньше регулируются, менее ликвидны и более непрозрачны.

Рынки облигаций

Облигация – это ценная бумага, по которой инвестор ссужает деньги на определенный период по заранее установленной процентной ставке. Вы можете думать об облигации как о соглашении между кредитором и заемщиком, в котором содержится подробная информация о ссуде и ее платежах.

Облигации выпускаются корпорациями, а также муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. На рынке облигаций продаются такие ценные бумаги, как банкноты и векселя, выпущенные, например, Казначейством США. Рынок облигаций также называют долговым, кредитным или рынком с фиксированной доходностью.

Денежные рынки

Обычно на денежных рынках торгуют продуктами с высоколиквидными краткосрочными сроками погашения (менее одного года), которые характеризуются высокой степенью безопасности и относительно низкой доходностью процентов.

На оптовом уровне денежные рынки включают в себя крупные сделки между учреждениями и трейдерами. На розничном уровне они включают паевые инвестиционные фонды денежного рынка, позволяющие индивидуальными инвесторами инвестировать даже небольшие деньги, и счета денежного рынка, открытые клиентами банка.

Физические лица также могут инвестировать в денежные рынки, покупая краткосрочные депозитные сертификаты (ДС), муниципальные векселя или казначейские векселя, среди других примеров.

Срочные рынки

Производный финансовый инструмент (дериватив) – это контракт между двумя или более сторонами, стоимость которого основана на согласованном базовом финансовом активе (например, ценной бумаге) или наборе активов (например, индексе).

Производные финансовые инструменты – это вторичные ценные бумаги, стоимость которых определяется исключительно стоимостью основной ценной бумаги, с которой они связаны. Сам по себе дериватив ничего не стоит.

Вместо того, чтобы торговать напрямую акциями, рынок производных финансовых инструментов торгует фьючерсными и опционными контрактами и другими передовыми финансовыми продуктами, стоимость которых определяется базовыми инструментами, такими как облигации, биржевые товары, валюты, процентные ставки, рыночные индексы и акции.

На фьючерсных рынках котируются и торгуются фьючерсные контракты. В отличие от форвардов, которые торгуются на внебиржевых рынках, фьючерсные рынки используют стандартные спецификации контрактов, хорошо регулируются и используют клиринговые палаты для расчетов и подтверждения сделок.

Опционные рынки, такие как Чикагская биржа опционов (CBOE), аналогичным образом перечисляют и регулируют опционные контракты. Как фьючерсные, так и опционные биржи могут перечислять контракты на различные классы активов, такие как акции, ценные бумаги с фиксированным доходом, товары и так далее.

Рынок Форекс

Валютный рынок Форекс – это рынок, на котором участники могут покупать, продавать, хеджировать и спекулировать на обменных курсах между валютными парами. Рынок форекс – самый ликвидный рынок в мире, так как наличные деньги – самый ликвидный из активов.

Валютный рынок обрабатывает более 5 триллионов долларов в ежедневных транзакциях, что больше, чем на фьючерсных и фондовых рынках вместе взятых. Как и внебиржевые рынки, рынок Форекс также децентрализован и состоит из глобальной сети компьютеров и брокеров со всего мира. Рынок форекс состоит из банков, коммерческих компаний, центральных банков, фирм по управлению инвестициями, хедж-фондов, а также розничных брокеров Форекс и инвесторов.

Товарные рынки

Товарные рынки – это места, где производители и потребители встречаются для обмена физическими товарами, такими как сельскохозяйственные продукты (например, кукуруза, домашний скот, соя), энергетические продукты (нефть, газ, углеродные кредиты), драгоценные металлы (золото, серебро, платина) или «мягкие» товары (например, хлопок, кофе и сахар). Они известны как спотовые товарные рынки, на которых физические товары обмениваются на деньги.

Однако основная часть торговли этими товарами происходит на рынках производных финансовых инструментов, которые используют спотовые товары в качестве базовых активов. Форварды, фьючерсы и опционы на товары обмениваются как на внебиржевых, так и на зарегистрированных биржах по всему миру, таких как Чикагская товарная биржа (CME) и Межконтинентальная биржа (ICE).

Рынки криптовалюты

В последние несколько лет наблюдается появление и рост криптовалют, таких как Биткойн и Эфириум, децентрализованных цифровых активов, основанных на технологии блокчейн. Сегодня сотни токенов криптовалюты доступны и торгуются по всему миру через независимые онлайн-биржи.

На этих биржах размещаются цифровые кошельки, в которых трейдеры могут обменивать одну криптовалюту на другую или на фиатные деньги, такие как доллары или евро. Поскольку большинство криптобирж являются централизованными платформами, пользователи уязвимы для взлома или мошенничества.

Также доступны децентрализованные биржи, которые работают без какого-либо центрального управления. Эти биржи позволяют осуществлять прямую одноранговую (P2P) торговлю цифровыми валютами без необходимости в фактическом органе обмена для облегчения транзакций. Торговля фьючерсами и опционами также доступна для основных криптовалют.

Преимущества финансового рынка

Ниже перечислены преимущества финансового рынка.

- Он предоставляет компаниям платформу для сбора денег как в долгосрочной, так и в краткосрочной перспективе.

- Компании могут привлекать капитал с меньшими затратами по сравнению с получением кредита в коммерческих банках под более высокую процентную ставку. Кроме того, коммерческие банки не выдают больших объемов кредитов.

- Компании могут время от времени привлекать капитал с рынка по мере необходимости, пока он не исчерпает свой уставный акционерный капитал.

- Посредники на финансовых рынках, такие как банки и финансовые учреждения, предоставляют финансовые и стратегические консультации компаниям и инвесторам. Они предоставляют информацию, рекомендации и экспертные услуги, которые иначе могут быть недоступны.

- Он предоставляет платформу для одновременной торговли несколькими акциями, ценными бумагами, облигациями, деривативами и т. д.

- Строгие правила и нормы на финансовом рынке вызывают доверие как инвесторов, так и компаний, и помогают стимулировать экономику.

- Предоставляет платформу для международного валютного кредитования и заимствования.

Недостатки финансового рынка

Здесь мы видим некоторые недостатки финансового рынка.

- Слишком большое количество формальностей со стороны регулирующих органов может сделать весь процесс длительным.

- Иногда компании не могут позволить себе выйти на финансовый рынок из-за строгих правил и положений. Они не могут настроить ресурсы, которые нуждаются в постоянном мониторинге и процедуре проверки соответствия.

- Инвесторы могут потерять свои деньги из-за отсутствия информации или из-за незнания.

- Компании могут стать более ориентированными на прибыль, чем на инвесторов. Очень важно, чтобы Совет директоров принимал решения с учетом всех заинтересованных сторон и избегал использования денег инвесторов для получения собственной прибыли.

Примеры

Вышеупомянутые разделы ясно показывают, что «финансовые рынки» широки по своему охвату и масштабу. Ниже мы рассмотрим два примера – роль фондовых рынков в выводе компании на IPO, и внебиржевой рынок деривативов, который содействовал финансовому кризису 2008–2009 годов.

Фондовые рынки и IPO

Когда компания учреждается, ей потребуется доступ к капиталу от инвесторов. По мере роста компания часто нуждается в доступе к гораздо большим суммам капитала, чем она может получить от текущих операций или традиционной банковской ссуды.

Фирмы могут увеличить этот размер капитала, продавая акции населению посредством первичного публичного предложения (IPO). Это изменяет статус компании с «частной» фирмы, акции которой принадлежат нескольким акционерам, на публично торгуемую компанию, акции которой впоследствии будут принадлежать многочисленным представителям общественности.

IPO также предлагает ранним инвесторам компании возможность обналичить часть своей доли, часто получая при этом очень приличное вознаграждение. Первоначально цена IPO обычно устанавливается андеррайтерами в ходе их премаркетингового процесса.

После того, как акции компании будут зарегистрированы на фондовой бирже и начнутся торги на ней, цена этих акций будет колебаться, поскольку инвесторы и трейдеры будут оценивать и переоценивать их внутреннюю стоимость, а также спрос и предложение на эти акции в любой момент времени.

Внебиржевые деривативы и финансовый кризис 2008 года: MBS и CDO

Хотя финансовый кризис 2008–2009 годов был вызван и усугубился несколькими факторами, одним из широко известных факторов является рынок ценных бумаг с ипотечным покрытием (MBS). Это тип внебиржевых деривативов, в которых денежные потоки от отдельных ипотечных кредитов объединяются, разделяются и продаются инвесторам.

Кризис стал результатом череды событий, каждое из которых имеет свой триггер и завершилось почти крахом банковской системы. Утверждалось, что семена кризиса были посеяны еще в 1970-х годах с принятием Закона о развитии сообществ, который требовал от банков ослабить свои кредитные требования для потребителей с низкими доходами, создав рынок для субстандартной ипотеки.

Объем субстандартного ипотечного долга, который был гарантирован Freddie Mac и Fannie Mae, продолжал расти в начале 2000-х годов, когда совет Федеральной резервной системы начал резко снижать процентные ставки, чтобы избежать рецессии.

Сочетание слабых требований к кредитам и дешевых денег спровоцировало жилищный бум, который вызвал спекуляции, подняв цены на жилье и создав пузырь на рынке недвижимости. Тем временем инвестиционные банки, ищущие легкую прибыль после краха доткомов и рецессии 2001 года, создали из ипотечных кредитов, приобретенных на вторичном рынке, вид MBS, называемый обеспеченными долговыми обязательствами (CDO).

Поскольку субстандартная ипотека была связана с первоклассной ипотекой, инвесторы не могли понять риски, связанные с продуктом. Когда рынок CDO начал накаляться, пузырь на рынке недвижимости, который создавался в течение нескольких лет, наконец лопнул. Когда цены на жилье упали, субстандартные заемщики начали отказываться от кредитов, стоимость которых превышала стоимость их домов, что ускорило падение цен.

Когда инвесторы осознали, что MBS и CDO бесполезны из-за токсичного долга, который они представляют, они попытались избавиться от обязательств. Однако рынка для CDO не было. Последовавший за этим каскад банкротств субстандартных кредиторов создал цепную реакцию ликвидности, которая достигла верхних ярусов банковской системы.

Два крупных инвестиционных банка, Lehman Brothers и Bear Stearns, рухнули под тяжестью своих рискованных кредитов, и более 450 банков обанкротились в течение следующих пяти лет. Несколько крупных банков оказались на грани банкротства и были спасены с помощью финансовой помощи, финансируемой налогоплательщиками.

Часто задаваемые вопросы

Вот ряд часто задаваемых вопросов о финансовых рынках.

Какие существуют типы финансовых рынков?

Некоторыми примерами финансовых рынков и их роли являются фондовый рынок, рынок облигаций, Форекс, рынок товаров и недвижимости, а также ряд других. Финансовые рынки также можно разделить на рынки капитала, денежные рынки, первичные и вторичные рынки, а также котируемые и внебиржевые рынки.

Как работают финансовые рынки?

Несмотря на то, что они охватывают множество различных классов активов и имеют различные структуры и правила, все финансовые рынки работают, по сути, путем объединения покупателей и продавцов в отношении некоторых активов или контрактов и предоставления им возможности торговать друг с другом. Это часто делается через аукцион или механизм определения цены.

Каковы основные функции финансовых рынков?

Финансовые рынки существуют по нескольким причинам, но наиболее фундаментальная функция заключается в обеспечении эффективного распределения капитала и активов в финансовой экономике. Предоставляя свободный рынок для движения капитала, финансовых обязательств и денег, финансовые рынки делают глобальную экономику более плавной, а также позволяют инвесторам участвовать в приросте капитала с течением времени.

Почему финансовые рынки важны?

Без финансовых рынков невозможно было бы эффективно распределить капитал, и экономическая деятельность, такая как коммерция и торговля, инвестиции и возможности роста, были бы значительно сокращены.

Кто является основными участниками финансовых рынков?

Фирмы используют рынки акций и облигаций для привлечения капитала от инвесторов; спекулянты обращаются к различным классам активов, чтобы делать направленные ставки на будущие цены; хеджеры используют рынки деривативов для снижения различных рисков; а арбитражёры стремятся воспользоваться ошибками в ценообразовании или аномалиями, наблюдаемыми на различных рынках. Брокеры часто выступают в качестве посредников, которые объединяют покупателей и продавцов, получая комиссию или плату за свои услуги.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%A4%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B9_%D1%80%D1%8B%D0%BD%D0%BE%D0%BA:_%D1%81%D1%82%D1%80%D1%83%D0%BA%D1%82%D1%83%D1%80%D0%B0

Источник https://www.azbukatreydera.ru/finansovyj-rynok.html

Источник https://ardma.net/finansy/finansovye-rynki/