Российский фондовый рынок: проблемы и перспективы

Фондовый рынок является важным инструментом экономического роста, так как способен трансформировать сбережения в инвестиции. Поэтому в условиях мирового кризиса исследование условий формирования и тенденций развития российского фондового рынка является актуальным.

На сегодняшний день фондовый рынок Российской Федерации активно развивается, но, несмотря на это, он имеет ряд проблем. Вне зависимости от данного факта фондовый рынок является достаточно перспективным. Развитие фондового рынка возможно лишь при применении комплексного подхода со стороны государства и самого рынка.

В развитии российского фондового рынка заинтересовано и государство, и предприниматели, и обычные граждане. На сегодняшний день рынок ценных бумаг во многом превосходит возможности всевозможных способов для защиты сбережений от приумножения личных средств, например, вложения в какую либо недвижимость, иностранную валюту и прочее, а также от инфляции.

Цель исследования — оценка современного состояния российского фондового рынка, выявление ключевых проблем и определение перспектив его развития.

- исследовать сущность фондового рынка, понятие, структура и виды;

- провести анализ современного фондового рынка в России;

- раскрыть проблемы фондового рынка на фоне мирового финансового кризиса;

- определить перспективы развития российского фондового рынка.

Предмет исследования: фондовый рынок России.

Объект исследования: проблемы и перспективы развития фондового рынка.

Методы исследования: индукция; дедукция; детализация; обобщение.

Сущность фондового рынка, понятие, структура и виды

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов поставщиков) фондовых ценностей, т.е. ценных бумаг.

Понятия фондового рынка и рынка ценных бумаг совпадают.

Согласно определению, товаром, обращающимся на данном рынке, являются ценные бумаги, которые, в свою очередь, определяют состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования и т.п.

Многие компании, которым не хватает финансовых средств для успешного функционирования выпускают на рынок ценные бумаги, чтобы привлечь больше денег для себя.

Другие же субъекты могут купать ценные бумаги, таким образом финансируя эту компанию, которая выпустила бумаги в оборот. Т.е. происходит перераспределение капитала между участниками рынка ценных бумаг.

Фондовый рынок существует уже не один век. В 15-16 веках создали рынок государственных ценных бумаг. В эти времена некоторые государства пытались всеми возможными способами бороться с дефицитом бюджета и одним из самых эффективных способов был выпуск ценных бумаг с последующим их размещением на собственных и зарубежных рынках .

Именно в 16 веке стали создаваться первые фондовые биржи для осуществления всех финансовых операций с разными активами. Самой старой считается Амстердамская фондовая биржа, год её основания датируется 1602 годом. Самые первые сделки по поводу обращения ценных бумаг производились именно там.

Любой фондовый рынок делится на первичный и вторичный.

Первичный рынок объединяет фазу конструирования нового выпуска ценных бумаг и их первичное размещение.

Вторичный рынок — это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги. В свою очередь вторичный фондовый рынок подразделяется на организованный и неорганизованный рынки.

Кроме того, фондовые рынки можно классифицировать по другим критериям:

- по территориальному принципу (международные, национальные и региональные рынки),

- по видам ценных бумаг (рынок акций и т.п.),

- по видам сделок (кассовый рынок, форвардный рынок и т.д.),

- по эмитентам (рынок ценных бумаг предприятий, рынок государственных ценных бумаг и т.п.),

- по срокам (рынок кратко-, средне-, долгосрочных и бессрочных ценных бумаг),

- по отраслевому и другим критериям.

Участники фондового рынка

- Эмитенты – это субъекты, выпускающие в оборот акции, облигации и другие ценные бумаги

- Инвесторы — это субъекты, которые совершают сделки купли/продажи ценных бумаг

Также и есть другие участники фондового рынка. В их число входят уже отдельные компании и частные лица, которые осуществляют профессиональную деятельность — брокеры, дилеры, трейдеры и др.

Такие компании преследуют одну цель: приумножить деньги своих клиентов. И чем больше они их приумножат, тем больше смогут сами получить, удерживая определённый процент от прибыли.

Это своего рода спекулятивные участники рынка. Например, инвесторы предпочитают совершать сделки купли/продажи на средний или длительный срок, в то время как трейдеры совершают те же сделки в течение короткого промежутка времени.

Главное предназначение фондового рынка — свести продавца и покупателя вместе. Таким образом, фондовый рынок выступает в качестве посредника между субъектами экономических отношений по поводу перераспределения капитала.

Фондовый рынок также даёт очень много возможностей для тех, кто решил инвестировать свои свободные денежные средства. Вы можете вложить деньги в любой актив, который вам понравится. Сегодня на фондовом рынке оборачивается огромное количество акций и других ценных бумаг.

Также через фондовый рынок любая компания может привлечь инвесторов не только из своей страны, но также и из-за границы. Таким образом, благодаря фондовому рынку происходит также и распределение иностранного капитала.

Фондовый рынок — это очень сложная система, поняв которую можно грамотно приумножать свои деньги. Фондовый рынок также имеет очень большое значение для экономики любой страны в мире и его крах или значительное падение курса ценных бумаг может повлечь за собой просто катастрофичные проблемы для экономики как для конкретного государство так и для мировой экономики в целом.

2. Анализ современного фондового рынка в России

В России выбрана смешанная модель фондового рынка, на котором одновременно и с равными правами присутствуют и коммерческие банки, имеющие все права на операции с ценными бумагами, и небанковские инвестиционные институты.

Рынок ценных бумаг в России — это молодой, динамичный рынок с быстро нарастающими объемами операций, с все более изощренными финансовыми инструментами и диверсифицированной регулятивной и информационной структурой.

Все участники рынка ценных бумаг выполняют разные функции относительно фондового рынка и делятся на следующие категории:

Посредники (профессиональные участники рынка ценных бумаг);

Регулятор или контролирующий орган;

Это категория участников, которые покупают ц/б, потом перепродают их, в результате этого происходит обращение. К инвесторам относятся: физические и юридические лица – резиденты РФ, а также физ. и юр. лица – нерезиденты РФ.

Посредники РЦБ выполняют обслуживающую функцию для фондового сектора, а именно совершают различные сделки по размещению, покупке и продаже ц/б, а также их доверительному управлению. Они осуществляют профессиональную деятельность на РЦБ. К посредникам относятся – брокер, дилер, биржа, андеррайтер, управляющая компания и др.

3. Регулятор или контролирующий орган

Основная цель государственного регулирования заключается в обеспечении надежности и роста выпусков ц/б, выработка моделей ц/б, которые в наибольшей мере способствовали бы экономическому росту. Роль регулятора на Российском фондовом рынке выполняют: государство (в лице Федерального собрания, Президента РФ, МИНФИНа, ЦБ РФ, ФСФР), которое издает законы и контролирует соблюдение этих законов; а также Саморегулируемые организации (СРО) – это добровольное объединение профессиональных участников РЦБ на принципах некоммерческой организации.

Примеры СРО в России:

- Биржа ММВБ – Московская Межбанковская Валютная Биржа

- РТС — Российская Торговая Система,

- НАУФР — Национальная Ассоциация Участников Фондового рынка,

- ПАРТАД — Профессиональная Ассоциация Регистраторов, Трансфер-Агентов и Депозитариев,

- СКРО — Совет крупнейших Регистраторов и Депозитариев.

На данный момент это все участники рынка ценных бумаг.

4. Эмитенты

Эмитентами называют компании, которые выпускают собственные акции и предлагают их на рынке (т.е. эмитируют ц/б). Эмитенты могут выпускать не только акции, но и облигации, а также другие виды ц/б. На бирже ММВБ обращаются акции и облигации порядка 700 эмитентов.

Российские компании, предлагающие свои акции, делятся на следующие основные сектора

Нефтяной сектор -Роснефть, ЛУКОЙЛ, Сургутнефтегаз, Татнефть, Транснефть

Газовая промышленность — ГАЗПРОМ, Новатэк

Черная металлургия — НЛМК, СеверСталь

Цветная металлургия — ГМК Норильский Никель, Полюс Золото

Энергетика — РусГидро, ФСК ЕЭС, Холдинг МРСК,Интер РАО ЕЭС, ОГК, ТГК

Банковский сектор — Сбербанк ао, Сбербанк ап, ВТБ

Связь — Ростелеком, МТС

Удобрения — Уралкалий, Акрон

Строительство — ГК ПИК

Транспорт — АВТОВАЗ, Аэрофлот

Угольные компании — Распадская

Таким образом, основная функция эмитентов – выпускать ценные бумаги.

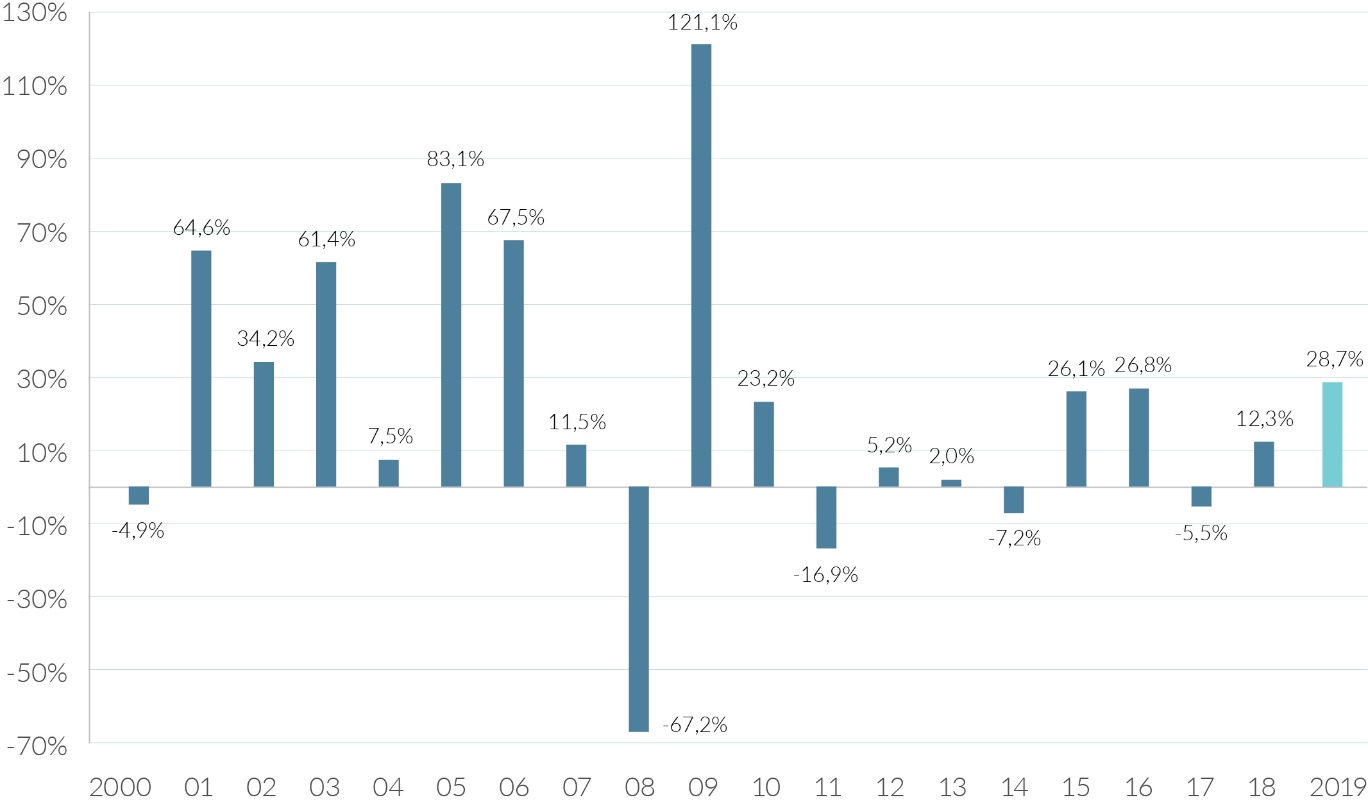

В 2019 году на фоне замедления темпов роста глобальной экономики, сохраняющейся торговой и геополитической напряженности, падения промышленного производства в Европе, стагнации в автомобильной промышленности по всему миру и смягчения денежно-кредитной политики ведущих Центробанков мира в центре внимания инвесторов оказались развивающиеся рынки, и российский – не исключение. В текущем году индекс МосБиржи увеличился на 28,7%, завершив год вблизи исторических максимумов, а российский рубль стал одной из самых сильных валют развивающихся стран, укрепившись по отношению к доллару на 10,7%. В качестве основных факторов роста российского рынка можно выделить благоприятную внешнюю и внутреннюю конъюнктуру, рекордную и самую высокую в мире дивидендную доходность, начало цикла снижения ключевой ставки ЦБ РФ.

Рисунок 1 — Годовая доходность индекса МосБиржи в 2000-2019 гг.

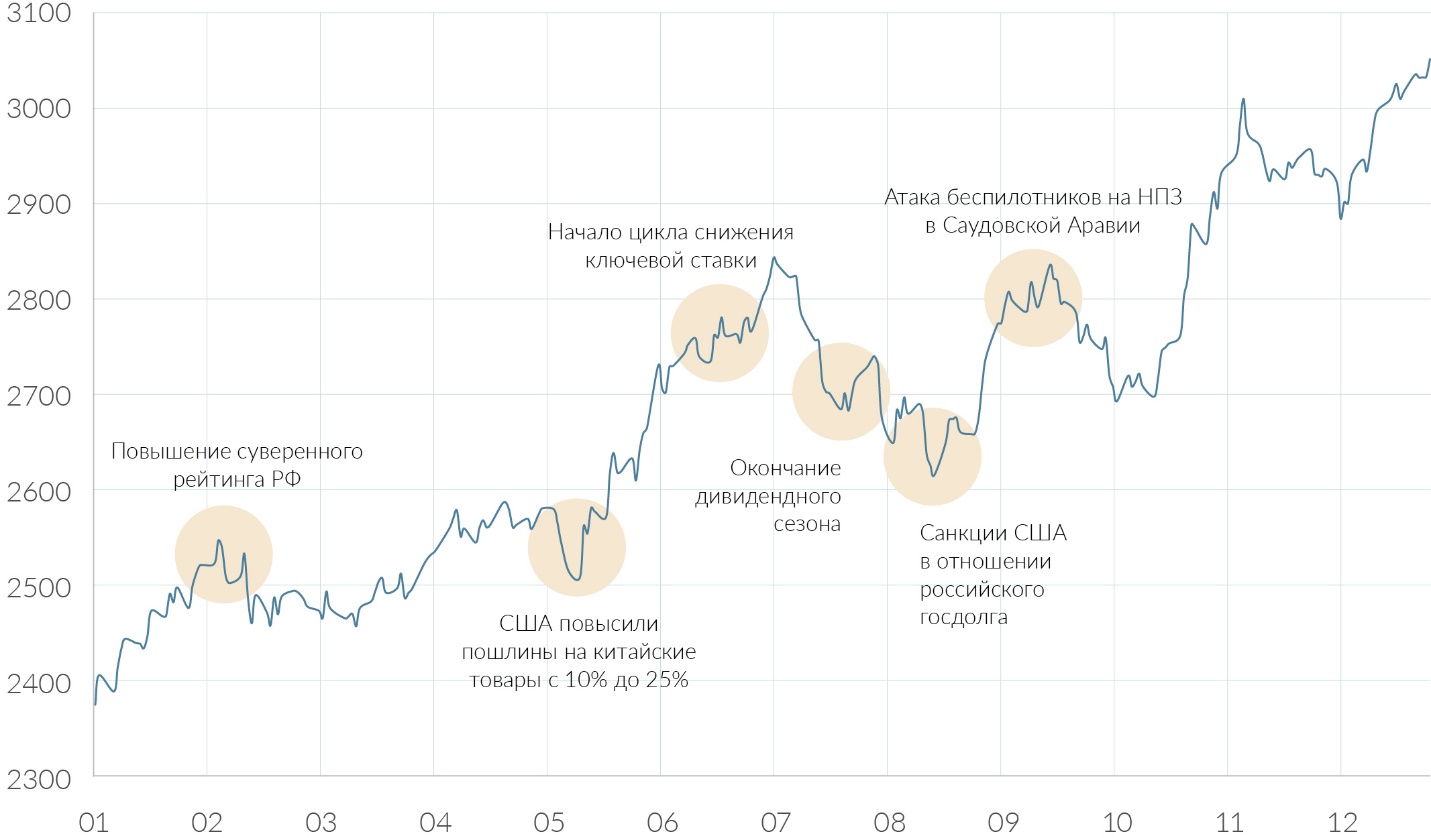

Индекс МосБиржи начал 2019 год на мажорной ноте и только за первый месяц вырос на 6,4%. В феврале рейтинговое агентство Moody’s повысило суверенный рейтинг РФ с «Ba1» до инвестиционного «Baa3» со стабильным прогнозом. По сообщениям агентства, повышение рейтинга отражает позитивное влияние политики, проводимой в последние годы для укрепления государственных финансов и внешних показателей, а также снижения уязвимости России от внешних шоков, включая новые санкции. Также в феврале Конгресс США представил для обсуждения новый законопроект с антироссийскими санкциями, однако данное событие оказало минимальное влияние на российский рынок.

В мае Дональд Трамп объявил об увеличении пошлин на китайские товары с 10% до 25% на сумму $200 млрд, хотя ранее их повышение дважды откладывалось в декабре 2018 года и в марте 2019 года ввиду прогресса в торговых переговорах между Пекином и Вашингтоном. Новость стала разочаровывающей для мировых рынков: в мае американский индекс S&P 500 снизился на 6,6%, а китайский индекс Shanghai Composite просел на 5,9%. В это время на российском рынке начался дивидендный сезон, поэтому индекс МосБиржи проигнорировал негатив на мировых площадках и прибавил 4,1%.

В мае-июле 56 российских компаний, входящих в отраслевые индексы, выплатили дивиденды по итогам 2018 года в совокупном объеме 2 трлн руб. К середине сентября 33 эмитента закрыли дивидендный гэп, из них 23 компании закрыли дивидендный гэп в первые 10 торговых дней после отсечки.

В 2019 году дивидендный сезон в России принес инвесторам одни из самых высоких дивидендов за последние годы: дивидендная доходность индекса МосБиржи с мая по июль 2019 года составила 4,8%, что в 2 раза превышает доходность индексов других развивающихся и развитых стран. В октябре состоялся мини-дивидендный сезон по итогам 6 месяцев 2019 года, в ходе которого дивиденды выплатили компании нефтегазового, сталелитейного и горнодобывающего секторов. Также в декабре текущего года и в январе 2020 года ряд эмитентов осуществит дивидендные выплаты по итогам 9 месяцев 2019 года, в том числе МРСК, которые выплатят промежуточные дивиденды впервые, а также «Норильский никель» и «МТС», объявившие о специальных дивидендах в связи с высокими финансовыми результатами.

В октябре-декабре поддержку российскому фондовому рынку оказал благоприятный внешний фон. Инвесторы отыгрывали позитив в торговых переговорах США и Китая и достижение промежуточных соглашений по первой фазе торгового соглашения.

Рисунок 2 — Динамика индекса МосБиржи в 2019 году

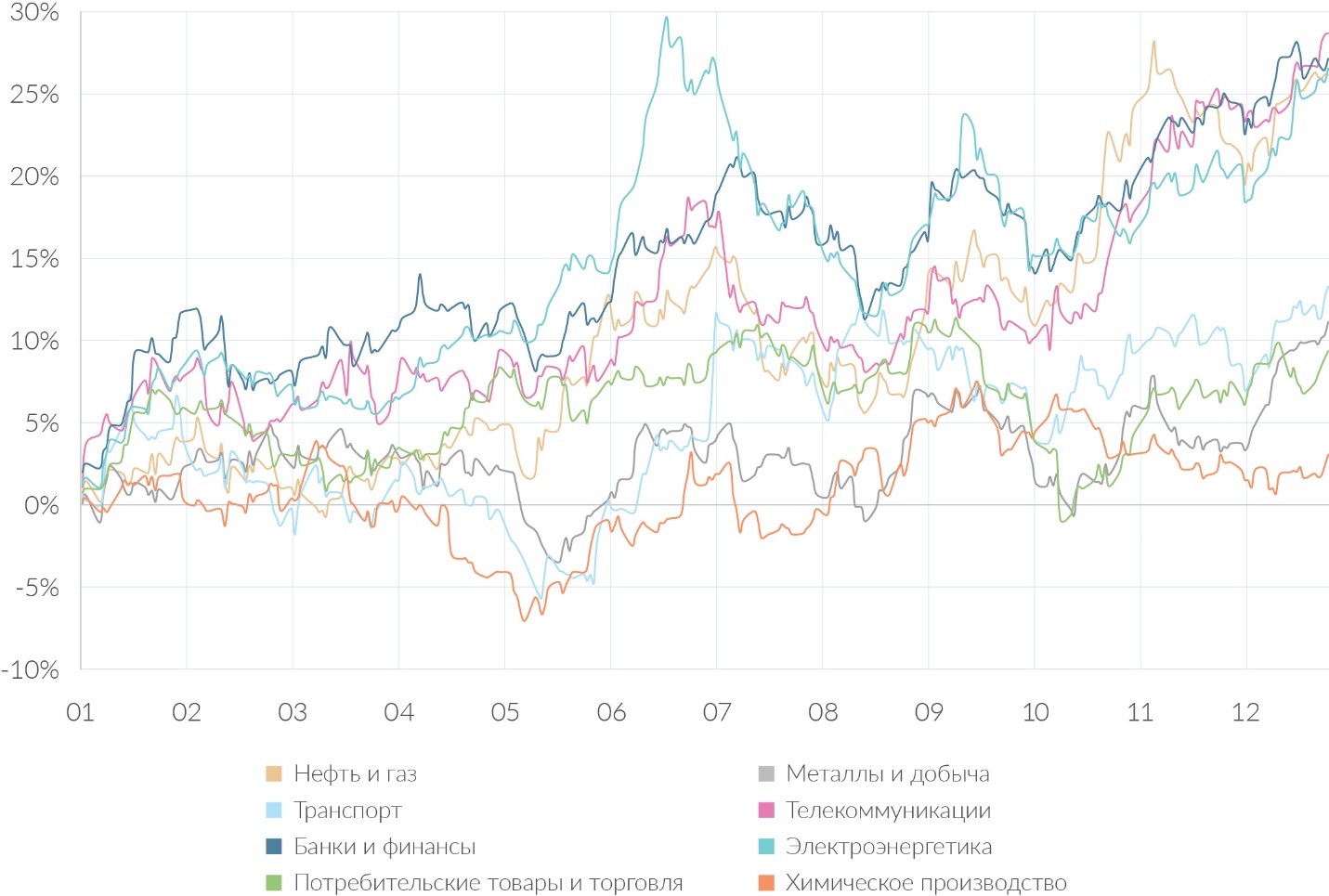

Среди отраслевых индексов наилучшую динамику продемонстрировали сектора нефти и газа, телекоммуникаций, электроэнергетики и финансов: за год данные индексы прибавили 25-30%. В нефтегазовом секторе лидерами роста стали «Сургутнефтегаз», «Газпром», «Татнефть» и «ЛУКОЙЛ», в финансовом секторе – «Сбербанк», «ВТБ» и «Московская биржа», в секторе телекоммуникаций – «МТС», в секторе электроэнергетики – «ОГК-2», «ТГК-1», «Россети», «Ленэнерго» и «ФСК ЕЭС».

Индексы ММВБ Транспорт и ММВБ Металлы и добыча показали рост на 13,3% и 11,5% соответственно. Динамика транспортного сектора практически повторяет динамику акций «Аэрофлота», которые в течение года были достаточно волатильны из-за нестабильных цен на нефть. Сектор металлов и добычи, несмотря на снижение акций сталелитейных компаний, расширился за счет «Норильского никеля, «Полюса» и «Полиметалла», которые стали бенефициарами роста цен на драгоценные металлы, золото и палладий. Индекс потребительского сектора увеличился в текущем году на 9,5%, а индекс химической промышленности отметился минимальной положительной динамикой около 3%.

Стоит отметить, что все отраслевые индексы завершили 2019 год на положительной территории, а индексы нефтегазового, металлургического и химического секторов – еще и вблизи исторических максимумов.

Рисунок 3 — Динамка отраслевых индексов МосБиржи в 2019 году

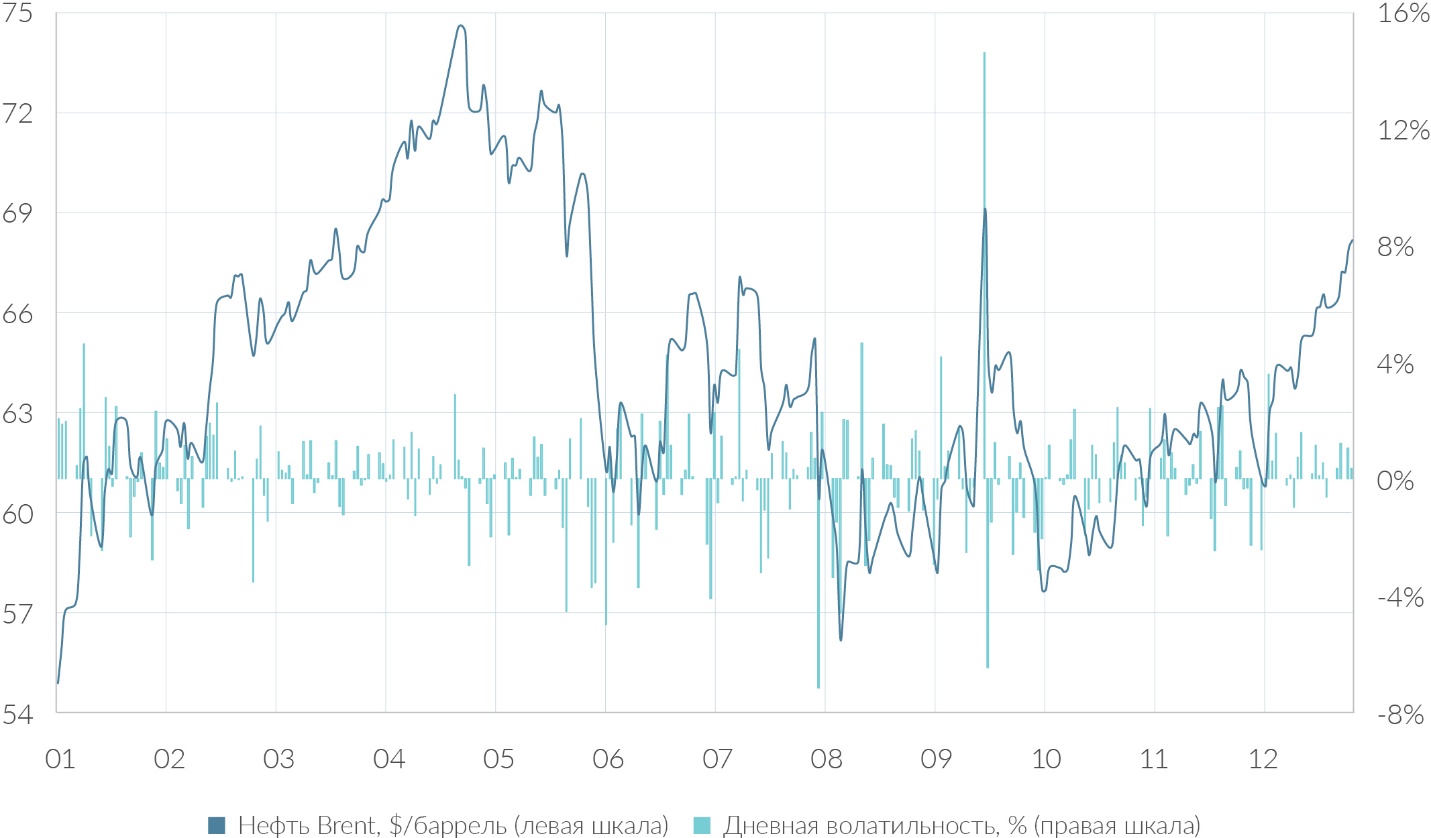

С начала 2019 года стоимость барреля нефти Brent выросла почти на 27% с $54 до $68. В I полугодии росту цен на «черное золото» способствовали продление сделки ОПЕК+ по сокращению добычи нефти в декабре 2018 года, растущий интерес инвесторов к активам развивающихся рынков, а также нейтральный новостной фон вокруг торгового конфликта между США и Китаем. Однако нефтяные котировки не смогли удержаться выше $70 за баррель и в мае просели на 17% вследствие введения США новых тарифов на китайские товары. В III квартале цены на нефть демонстрировали слабую динамику, отыгрывая сохранение торговой и геополитической неопределенности на мировой арене, замедление темпов роста глобальной экономики и темпов роста спроса на нефть и ухудшение экономической конъюнктуры в целом. В сентябре рынок отреагировал ростом на непредвиденную атаку беспилотников на нефтяные объекты в Саудовской Аравии, которая привела к временному сокращению добычи «черного золота» в стране, но затем быстро вернулся к прежним уровням. В октябре-декабре поддержку рынку нефти оказали два ожидаемых события: заседание комитета ОПЕК+ и продление сделки по сокращению добычи нефти, а также публичное размещение крупнейшей в мире нефтегазовой компании Saudi Aramco.

Рисунок 4 — Динамика и волатильность нефти Brent в 2019 году

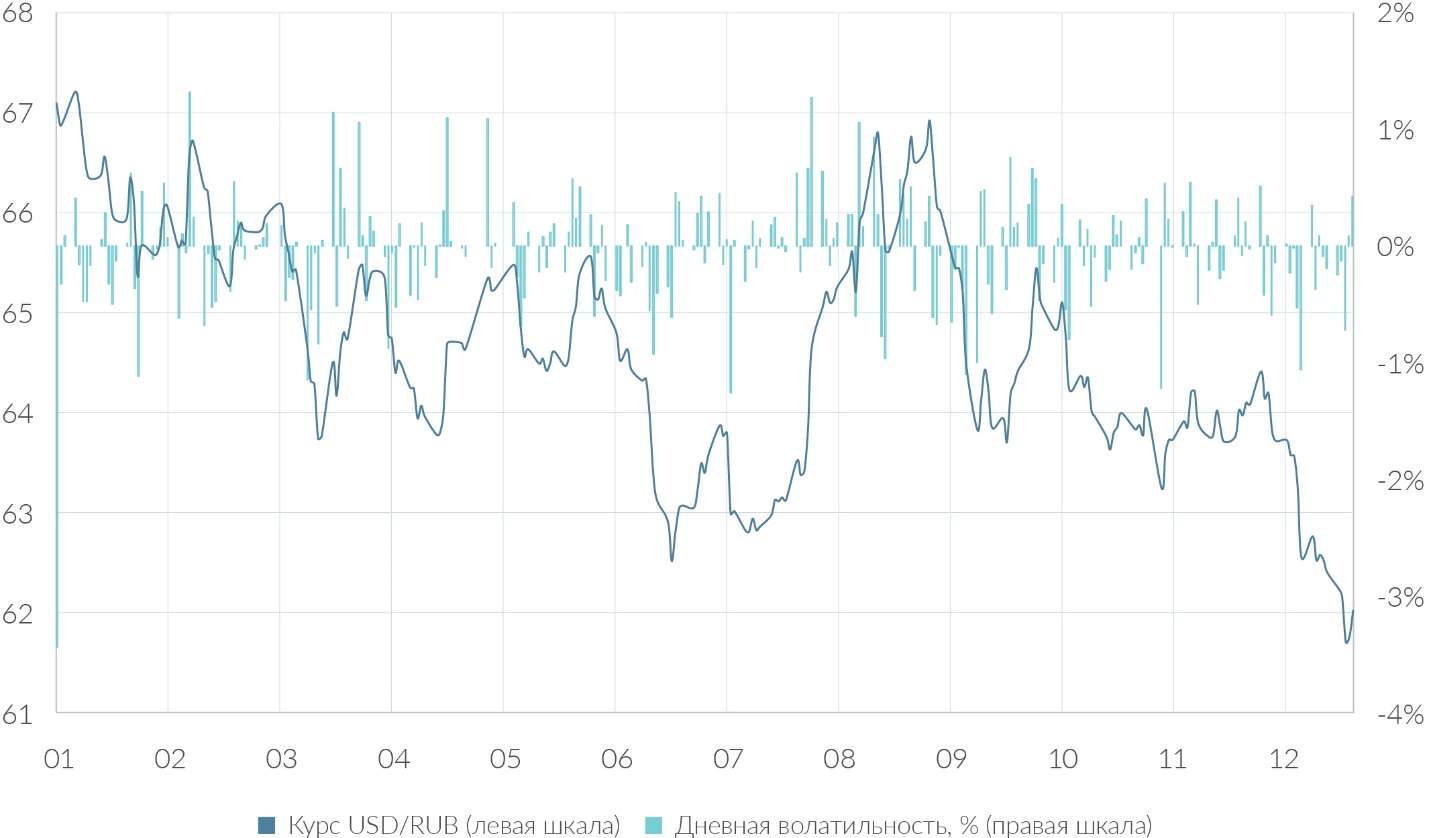

Рубль в 2019 году укрепился по отношению к доллару на 10,7%. Доходность российских инструментов на фондовом рынке значительно превышает доходности на развитых рынках Европы и США даже в условиях понижения ключевой ставки, что обеспечило приток денежных средств на российский рынок и поддержало национальную валюту. Существенный рост курса доллара наблюдался в августе по окончании дивидендного сезона и введения запрета для американских лиц и организаций на покупку российского госдолга на первичном рынке.

Рисунок 5 — Динамика и волатильность курса USD/RUB в 2019 году

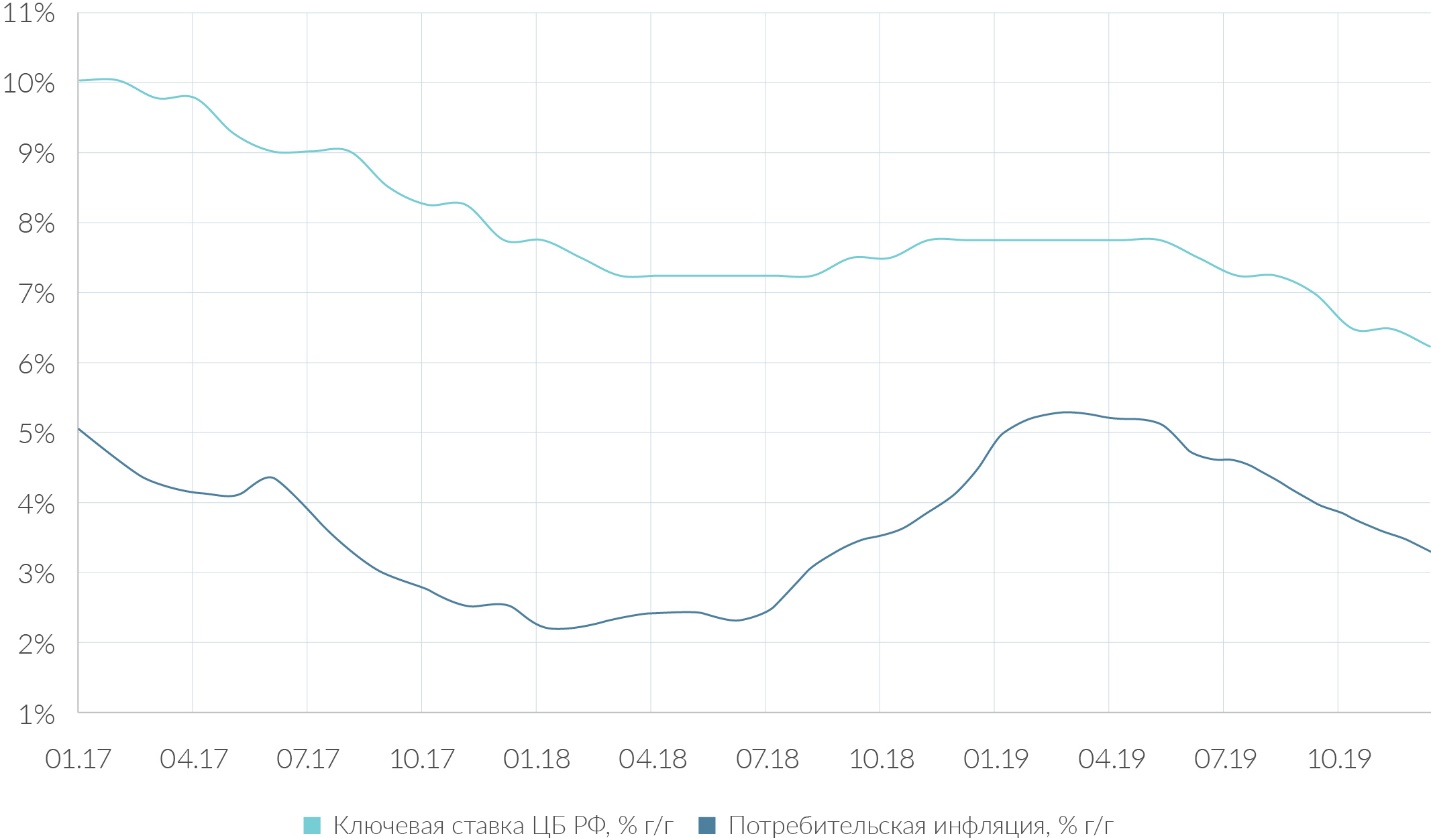

Немаловажную роль сыграла денежно-кредитная политика ЦБ РФ. После повышения НДС с 18% до 20% с 1 января 2019 года инфляция достигла пика на уровне 5,3% годовых в марте и затем начала снижаться. По оценкам Центробанка, вклад от повышения НДС в инфляцию составил 0,6%, что оказалось в 2 раза ниже первоначальных оценок. В июне регулятор начал цикл снижения ключевой ставки ЦБ и за полгода понизил ее в общей сложности на 150 б.п. с 7,75% до 6,25%. В Центробанке отметили, что в настоящий момент инфляция в России все еще продолжает замедляться быстрее, чем прогнозировалось, поэтому в I полугодии 2020 года регулятор будет оценивать целесообразность дальнейшего снижения ключевой ставки. ЦБ прогнозирует, что по итогам 2019 года темп роста потребительских цен составит 2,9-3,2% годовых, в начале 2020 года может еще незначительно замедлиться, а к концу 2020 года достигнет целевого значения 4% годовых.

Рисунок 6 — Ключевая ставка ЦБ РФ и уровень официальной потребительской инфляции в 2017-2019 гг.

В 2019 году были ожидания, что благоприятный внутренний и внешний фон будет способствовать росту российского фондового рынка и в 2020 году. Никто не мог предположить, что коронавирус перечеркнет все прогнозы ведущих финансовых аналитиков России и всего мира на 2020 год.

В 2020 году отечественный рынок ценных бумаг столкнулся с новым вызовом и угрозой — пандемией коронавируса СОVI-19, которая имела негативное влияние на ряд отраслей экономики России. Ее отрицательными последствиями выступали следующие процессы:

- снижение уровня деловой и производственной активности;

- снижение уровня инвестиционной активности и деятельности хозяйствующих субъектов;

- спад совокупного производства и спроса потребителей на товары и услуги;

- дестабилизация ценовой конъюнктуры на рынках сырья и энергетических ресурсов, включая котировок на нефть;

- высокая рыночная волатильность курса российского рубля;

- снижение объема налоговых поступлений в бюджет и формирование угроза дефицита федерального бюджета Российской Федерации на следующий 2021 год и его неисполнение за период 2020 года.

Проблемы фондового рынка на фоне мирового финансового кризиса

За период с 2014 по 2019 гг., было выявлено, что количество человек, которые являются участниками торгов на Московской бирже, увеличилось. Но, к сожалению, доля инвестирования в фондовый рынок России является очень низкой (примерно 1%). Доля россиян, которые инвестируют в российский рынок ценных бумаг, уменьшилась, даже не смотря на ежегодное увеличение количества эмитентов, а также посреднических компаний и оборотов именно самого фондового рынка.

По данной проблеме анализ литературы показал, что к основным затруднениям, которые препятствуют более эффективному развитию российского фондового рынка, относятся:

1. Отсутствие независимых регистраторов, которые обеспечивают информационную открытость рынка для всех его участников, более современной системы центров клиринговых расчётов, а также достаточно развитой инфраструктуры и необходимого информационного обеспечения. Сейчас на российских биржах недостаточно ясно и хорошо раскрывается информация об эмитентах и их ценных бумагах.

2. Колоссальное количество рыночных манипуляций. Содержание выражается в том, что тот, кто проводит эти манипуляции, искусственно формирует предложение, а также спрос за счёт совершения операций с ценными бумагами для получения прибыли. На российском фондовом рынке отталкивает потенциальных внешних и внутренних инвесторов достаточно высокая степень мошенничества.

3. Действующее налогообложение в России для операций, совершаемых по движению фондовых активов. Налоговое законодательство Российской Федерации предусматривает взимание налога с рыночной стоимости акций, а не с номинальной, именно поэтому прослеживается отток инвесторов, которые предпочитают те площадки, на которых государство старается снизить уровень налогообложения операций.

Все перечисленные проблемы на сегодняшний день служат препятствием для увеличения активности на фондовом рынке Российской Федерации внешних и внутренних инвесторов и вместе с этим успешного развития российского фондового рынка. Для активного развития фондового рынка необходимо повышать степень доверия со стороны населения, потому что именно от этого зависит устойчивость рынка ценных бумаг. Малое количество российских инвесторов связано также с тем, что многие не полностью понимают возможности, которые предоставляются фондовым рынком, а также с тем, что инвесторы обладают низкой инвестиционной культурой и низким уровнем финансовой грамотности.

Коронавирусный кризис стал поистине историческим событием для мировых фондовых рынков.

Хоть и падение рынка начала 2020 года было по-настоящему критическим, к августу 2020 года рынок, в большинстве своем, восстановился. Однако, к концу лета большинство экспертов начали выражать свою озабоченность проблемой второй волны коронавируса и повторным введением ограничительных мер. Помимо этого, по всему миру стали наблюдаться повторные вспышки заражений, что стремительно стало отражаться и на экономике.

На конец сентября мы имеем следующую ситуацию:

Индекс РТС — падение на 10% с конца лета

Индекс ММВБ — падение на 2,5% с конца лета

Стоимость доллара — 79 рублей, подорожание валюты на 6% с конца лета

С фундаментальной точки зрения, избежать продолжения (или повторения) кризиса не получится — об этом говорят все индексы и эпидемиологическая ситуация в стране и в мире.

Перспективы развития российского фондового рынка

Тенденции развития мировой финансовой системы, частью которой является и фондовый рынок России, в современном понимании большинства инвесторов стали столь неопределенными, что ставят в затруднение профессионалов, не говоря уже о тех, кто только пришел на финансовые рынки.

Сложность же понимания всего происходящего, обусловлена тем, что в настоящий момент имеется столько точек зрения, мнений аналитиков и прочих специалистов по управлению чужими капиталами, что столь невиданное многообразие информации и новостей повергает в шок новичков, впервые сталкивающиеся с финансовыми рынками.

На самом деле финансовые рынки как отражение и часть единого целого, называемого экономикой, столь же предсказуемы, как и сотни лет назад, с поправкой конечно на существующий уровень развития цивилизации и некоторой спецификой отдельных стран или регионов. Суть же этих изменений и событий основан на повторяемости, каждое из которых имеет свой период, длительность и сопровождающими его тенденциями в экономической и социальной жизни.

Российский фондовый рынок, несмотря на свою относительную молодость, довольно прочно связан со всем, что происходит в мировой экономике, политике, и все то, что происходит где – то там за океаном или по другую сторону границы, прямо или косвенно отражается на стоимости акций, облигаций, товаров и прочих активов.

Среди современных тенденций развития фондового рынка Российской Федерации наличие определенных актуальных проблем, которые снижают уровень инвестиционной привлекательности отечественных ценных бумаг и финансовых активов. Для того, чтобы способствовать дальнейшему развитию рынка ценных бумаг нашей страны необходимо принятие определенных мероприятий и рекомендаций, задачей которых будет стимулирование положительных процессов.

К таким механизмам, инструментам и методам можно отнести следующие рекомендационные мероприятия, среди которых:

- создание равных и конкурентных условий, как для резидентов, так и для нерезидентов, инвестирующих в российские государственные ценные бумаги;

- освобождение от уплаты налогов на доходы по государственным ценным бумагам физических лиц на льготный период;

- повышение финансовой грамотности населения страны через введения обязательного предмета в школьную программу;

- введение института инвестиционного консультанта;

- введение института индивидуальных пенсионных счетов.

Таким образом, современный этап развития российского фондового рынка сталкивается с многочисленными проблемами, выступающими тормозящими факторами. Благодаря принятию вышеперечисленных рекомендаций возможно совершенствование условий внешней среды развития рынка ценных бумаг России, что поспособствует повышению оценки инвестиционной привлекательности отечественных финансовых активов и инструментов.

Заключение

Данная работа посвящена российскому фондовому рынку и перспективам его развития.

Современный этап развития фондового рынка Российской Федерации имеет высокую степень зависимости со стороны рыночной конъюнктуры национальной экономики и тенденций, наблюдающихся на международных финансовых рынках.

Пандемия коронавируса имела негативное влияние на тенденции фондового рынка Российской Федерации приведя к падению стоимости и рыночной капитализации финансовых активов на площадке Московской биржи.

Для того, чтобы стимулировать процесс развития фондового рынка Российской Федерации необходимо принятие определенных мероприятий и рекомендаций, задачей которых будет стимулирование положительных процессов.

В заключении хотелось бы отметить, что не смотря на то, что общемировая экономическая обстановка не столь благоприятна для долгосрочных вложений в активы на фондовом рынке, именно они могут сыграть свою положительную роль.

Это связано с тем, что стоимость акции зависит не только и не столько от цены текущего момента, но от того, как работает бизнес. Поэтому вложения в акции, в том числе и на российском рынке, стоят в одном ряду сохранения и приумножения капитала вместе с золотом, альтернативными инвестициями, и оставляя далеко позади себя недвижимость, банковские депозиты и прочие инструменты, уже безвозвратного прошлого.

Список литературы

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ (в ред. от 31.07.2020 № 306-ФЗ)

- Алехин, Б. И. Рынок ценных бумаг : учебник и практикум для академического бакалавриата / Б. И. Алехин. — 2-е изд., испр. и доп. — М. : Издательство Юрайт, 2019. — 497 с.

- Гузнов, А. Г. Публично-правовое регулирование финансового рынка в Российской Федерации : монография / А. Г. Гузнов, Т. Э. Рождественская. — М. : Издательство Юрайт, 2019. — 438 с.

- Никитина, Т. В. Финансовые рынки и институты : учебник и практикум для прикладного бакалавриата / Т. В. Никитина, А. В. Репета-Турсунова. — 2-е изд., испр. и доп. — М. : Издательство Юрайт, 2019. — 139 с.

- Рынок ценных бумаг : учебник для СПО / Ю. А. Соколов [и др.] ; под ред. Ю. А. Соколова. — М. : Издательство Юрайт, 2019. — 383 с.

- Итоги 2019 года на российском фондовом рынке и перспективы на 2020 год / https://qbfin.ru/analytics/reviews/itogi-2019-goda-na-rossiyskom-fondovom-rynke-i-perspektivy-na-2020-god/

- Ожидается ли «вторая волна» на фондовом рынке РФ? / https://zen.yandex.ru/media/glavtrade/ojidaetsia-li-vtoraia-volna-na-fondovom-rynke-rf-5f71a47b6e33974a01caab90

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Telegram и логотип telegram являются товарными знаками корпорации Telegram FZ-LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

Фондовый рынок России

Основные сегменты рынка ценных бумаг России, специфика его становления в условиях рыночной экономики. Создание электронной торговой системы. Мобилизация и направление сбережений в инвестиции. Изучение деятельности фондовых бирж, анализ статистики сделок.

| Рубрика | Финансы, деньги и налоги |

| Вид | реферат |

| Язык | русский |

| Дата добавления | 15.11.2014 |

| Размер файла | 22,3 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://allbest.ru

Введение

Фондовый рынок является неотъемлемой частью развитой рыночной экономики. Его развитость, степень регулирования со стороны государства являются важнейшими индикаторами уровня зрелости экономического развития страны.

Функционирование фондового рынка в рыночной экономике имеет чрезвычайно важное значение в саморегулировании экономики и осуществлении функций: мобилизации сбережений в экономике и направления их в инвестиции, перелива капитала из одних сфер экономики в другие, формирования гибкой институциональной структуры экономики, повышения уровня ликвидности финансов предприятий.

1. Факторы, определяющие становление фондового рынка в России

В современных условиях российский фондовый рынок еще недостаточно развит, но представлен всеми основными его сегментами, характерными для стран с развитой рыночной экономикой. В то же время следует заметить, что интенсивность их развития еще не соответствует экономике развитых стран.

Основными факторами, определяющими развитие фондового рынка в реформируемый период, были:

а) быстрое нарастание выпуска государственных долговых обязательств по сверх доходной ставке, что создало конъюнктуру на рынке ценных бумаг в пользу государственных ценных бумаг и способствовало вытеснению с рынка корпоративных ценных бумаг;

б) масштабная приватизация и связанные с ней: на начальном этапе выпуск приватизационных чеков как свободно обращающихся предъявительских ценных бумаг; выпуск в обращение акций приватизированных предприятий;

в) кризис неплатежей и появление в связи с дефицитом в обращении финансовых ресурсов специфических финансовых инструментов — казначейских обязательств, налоговых освобождений и векселей;

г) выпуск ценных бумаг и их суррогатов новыми коммерческими структурами, включая нелицензированные финансовые компании;

д) постепенное открытие доступа эмитируемым в Российской Федерации ценным бумагам на международные рынки капиталов.

В целом можно выделить следующие особенности развития российского фондового рынка, которые в основном могут быть охарактеризованы общей формулой.

Начиная с момента своего появления и вплоть до 1997 года фондовый рынок России не выполнял тех функций в экономике, которые он выполняет в развитых странах, почти не работал на ее развитие и обеспечение экономического роста.

2. Особенности российского фондового рынка

Первая особенность российского фондового рынка состоит в том, что за годы экономических реформ фондовый рынок России имел стремительное развитие и масштабное увеличение оборотов по продаже ценных бумаг. Это, с одной стороны, объясняется крайне слабым его развитием в предшествующий период. Практически начали с «нуля». С другой стороны, галопирующая инфляция, имевшая место и стране почти на протяжении всего рассматриваемого периода, способствовала быстрому росту фондового рынка, прежде всего по номинальным оборотам, но в то же время делала весьма выгодными операции с ценными бумагами, особенно с государственными долговыми обязательствами.

Рынок ценных бумаг делится на биржевой рынок и внебиржевой рынок. Наиболее полная статистика представлена по деятельности фондовых бирж России. По итогам 1996 года отчет представили 53 биржи, имеющие лицензии Минфина РФ на право биржевой деятельности на рынке ценных бумаг.

Число сделок, заключенных по всем видам фондовых ценностей, возросло в 1996 году по сравнению с 1993 годом почти в 21 раз оборот бирж по продаже всех видов фондовых ценностей увеличился в 508,3 раза. Причем почти полностью за счет продажи ценных бумаг.

Вторая особенность российского фондового рынка состоит в том, что в его обороте по продаже ценных бумаг подавляющее большинство составляют долговые обязательства — облигации органов государственной власти и управления. Их удельный вес в обороте ценных бумаг на биржах: в 1993 году — 47,6%, и в 1996 году — 99,7%. Все другие виды ценных бумаг занимали минимальную долю и не имели решающего влияния. Между тем с развитием фондового рынка сегменты, которые занимают в обороте отдельные виды ценных бумаг, будут меняться.

Основные сегменты рынка ценных бумаг России представлены следующими ценными бумагами: федеральные государственные долговые обязательства, главным образом ГКО (государственные казначейские облигации) и ОФЗ (облигации федерального займа); муниципальные ценные бумаги; акции и облигации приватизированных промышленных и других предприятий; акции коммерческих банков и других финансовых институтов; краткосрочные ценные бумаги предприятий и коммерческих банков. В начальный период обращались также приватизационные чеки — ваучеры.

Таким образом, государственные ценные бумаги практически вытеснили на фондовом рынке все другие виды ценных бумаг. Государственная бюджетная политика, использующая государственные долговые обязательства для покрытия дефицита бюджета, преследовала сугубо фискальные цели. Устанавливая высокие доходные ставки по государственным облигациям, правительство практически шло на подавление рынка корпоративных ценных бумаг и тем самым ставило жесткий барьер для притока инвестиций в реальный сектор экономики, стимулируя их отток из этого сектора.

Третья особенность российского фондового рынка заключается в том, что за истекший период он в основном работал не на реальные инвестиции, обеспечение возрождения или роста экономики, а главным образом на усиление банковского и в целом финансового капитала. Главную выгоду — приращение капитала — имел банковский сектор, который использовал с выгодой для себя как инфляционный лаг, так и высокие доходные ставки по государственным долговым обязательствам, поскольку государство вынуждено было для их размещения использовать ставки, превышающие инфляционный темп. К этому следует добавить, что полученные дополнительные доходы по ценным бумагам, главным образом государственным долговым обязательствам, обращались не на реальное развитие экономики: правительством — на покрытие дефицита бюджета, банками — на построение финансовых пирамид, перекачку денег за рубеж.

Четвертая особенность — фондовый рынок пока не насыщен так называемыми корпоративными ценными бумагами. В структуре оборотов фондового рынка развитых стран наибольший удельный вес занимают корпоративные ценные бумаги — акции и облигации. На российском фондовом рынке акции, облигации акционерных обществ, предприятий и организаций, а также другие ценные бумаги занимают в обороте незначительный удельный вес. Причем нужно иметь в виду, что в обороте по продажам акций на биржах главенствующую роль играло сравнительно небольшое число крупнейших корпораций, так называемые «голубые фишки», такие, как РАО «Газпром», РАО «ЕЭС» и его АО — ведущие энергосистемы, нефтяные концерны типа «ЛУКОЙЛ», единичные металлургические предприятия вроде РАО «Никель», машиностроительные предприятия АО «ГАЗ», АО «ЗИЛ» и некоторые другие,

Пятая особенность — рынок ценных бумаг до настоящего времени не оказал заметного положительного воздействия на повышение ликвидности финансов предприятий и организаций, государственных финансов, решение проблемы платежеспособности в российской экономике.

3. Развитие структуры рынка ценных бумаг в России

За период экономических реформ, начиная с 1992 года, высокими темпами развивались все типы посредников на рынке ценных бумаг. В результате в количественном отношении и по уровню специализации структур фондового рынка в России сложились в основном все структуры фондового рынка, сопоставимые со странами с развитыми рынками капиталов.

Сформировались фондовые биржи и фондовые отделы на многих биржах, на которых представлены профессиональные участники рынка ценных бумаг. фондовый рынок биржа

Основными группами профессиональных участников рынка ценных бумаг являются: коммерческие банки; брокерские фирмы; инвестиционные фонды различных типов; инфраструктурные организации (регистраторы, депозитарии и расчетно-клиринговые организации, фондовые биржи и другие торговые системы).

Профессиональными участниками фондового рынка являются юридические лица, в том числе кредитные организации, а также граждане (физические лица), зарегистрированные в качестве предпринимателей. Они осуществляют следующие виды деятельности: брокерские и дилерские операции, управление ценными бумагами, определение взаимных обязательств (клиринг), оказание депозитарных услуг, ведение реестра владельцев ценных бумаг, организация торговли на рынке ценных бумаг. Для профессиональных участников рынка ценных бумаг предусмотрены также некоторые ограничения по совмещению деятельности (в частности, нельзя совмещать ведение реестра с другими видами профессиональной деятельности на рынке ценных бумаг). Другие ограничения устанавливаются Федеральной комиссией по рынку ценных бумаг.

Фондовой биржей может быть признан только организатор торговли на рынке ценных бумаг, не совмещающий деятельность по организации торговли с иными видами деятельности, за исключением депозитарной и по определению взаимных обязательств.

Фондовая биржа создается в форме некоммерческого партнерства. Она организует торговлю только между членами биржи. Другие участники рынка ценных бумаг могут совершать операции на бирже исключительно через посредничество членов биржи.

Фондовые брокеры являются посредниками в обеспечении связи между инвесторами и рынками. Брокеры исполняют приказы либо через члена биржи, работающего в операционном зале, либо через специалиста внебиржевого рынка. Универсальные брокеры предоставляют дополнительные услуги в виде консультаций, предоставления информации.

В процессе развития фондового рынка в России необходимо решить следующие задачи: укрупнение и повышение уровня капитализации практически всех структур фондового рынка, включая и банковский сектор; повышение стандартов профессиональной деятельности; повышение уровня компетентности специалистов на рынке ценных бумаг; развитие и ужесточение системы регулирования и надзора за деятельностью профессиональных участников рынка ценных бумаг, в том числе на основе саморегулирования; развитие системы мобилизации и раскрытия информации о профессиональных участниках рынка ценных бумаг; повышение конкурентоспособности российских профессиональных участников рынка ценных бумаг по сравнению с зарубежными финансовыми институтами.

Важную роль для развития фондового рынка сыграло создание основного организованного рынка акций — Российской торговой системы (РТС), которую иногда называют организованным внебиржевым рынком или новым видом фондовой биржи. РТС представляет собой электронную систему торговли корпоративными ценными бумагами на вторичном рынке, в которой торги ведутся между юридическими лицами — профессиональными участниками рынка ценных бумаг. В техническом отношении РТС представляет двустороннюю компьютерную связь между пользователями, находящимися в своих офисах, и центральным сервером. Связь между ними осуществляется по телефонным линиям аналогично доступу в Internet. В создании РТС значительную роль сыграли иностранные инвесторы и их российские клиенты.

Размещено на Allbest.ru

Подобные документы

Фондовый рынок как составная часть финансовой системы государства. Сущность, функции и фундаментальные свойства ценных бумаг, их классификация. Современная структура использования видов ценных бумаг на фондовых рынках России и других стран мира.

контрольная работа [34,9 K], добавлен 27.05.2014

Структура и функции рынка ценных бумаг, накопления и сбережения с помощью ценных бумаг и их превращение в инвестиции. Страховая, инвестиционная, информационная, коммерческая и регулирующая функции рынка ценных бумаг, организация и деятельность бирж.

реферат [27,9 K], добавлен 15.06.2010

Анализ механизма работы рынка ценных бумаг в странах с развитой рыночной экономикой. Сущность, классификация и функции рынка ценных бумаг. Особенности современного этапа развития рынка ценных бумаг. Американская и германская модели фондового рынка.

контрольная работа [51,7 K], добавлен 20.08.2010

Анализ рынка ценных бумаг, фондового рынка России и влияния финансового кризиса на экономику страны. Ключевые российские фондовые индексы, акции нефтегазовых, металлургических и электроэнергетических компаний, банков. Прогноз рынка ценных бумаг России.

контрольная работа [479,4 K], добавлен 15.06.2010

Рынок ценных бумаг как часть финансового рынка. Понятие ценных бумаг и их виды. Понятие, цели, задачи и функции рынка ценных бумаг. Классификация фондовых операций. Обеспечение реального контроля над фондовым капиталом. Уменьшение инвестиционного риска.

реферат [35,3 K], добавлен 12.01.2011

Раскрытие экономической сущности и изучение организационной структуры рынка ценных бумаг России, его место в системе рынков. Направления государственного регулирования рынка ценных бумаг в РФ. Реформирование и перспективы развития фондового рынка РФ.

курсовая работа [44,8 K], добавлен 13.06.2014

Сущность, структура и организация рынка ценных бумаг России. Место рынка ценных бумаг в системе рынков. Участники рынка ценных бумаг и виды профессиональной деятельности на нем. Реформирование системы государственного регулирования РЦБ России.

Особенности современного фондового рынка Российской Федерации

Шемякин, Е. Ю. Особенности современного фондового рынка Российской Федерации / Е. Ю. Шемякин. — Текст : непосредственный // Молодой ученый. — 2020. — № 15 (305). — С. 367-371. — URL: https://moluch.ru/archive/305/68683/ (дата обращения: 04.07.2022).

Научная статья посвящена исследованию основных тенденций, наблюдаемых в рамках современного этапа развития фондового рынка России. Актуальность исследования заключается в том, что на сегодняшний день на рынке ценных бумаг наблюдается разворот тенденции, что может означать формирование финансового кризиса. Исходя из этого, в статье рассмотрены тенденции движения основных индикаторов, проанализированы проблемы и барьеры, препятствующие развитию российского фондового рынка.

Ключевые слова: фондовый рынок, рынок ценных бумаг, финансовый рынок, биржевой индекс, казначейские облигации, индекс ММВБ, ОФЗ.

A scientific article is devoted to the study of the main trends observed in the framework of the current stage of development of the Russian stock market. The relevance of the study lies in the fact that today there is a trend reversal in the securities market, which may mean the formation of a financial crisis. Based on this, the article considers the trends in the movement of the main indicators, analyzes the problems and barriers that impede the development of the Russian stock market.

Key words: stock market, stocks and bods market, financial market, stock exchange index, treasury bonds, MICEX index, OFZ.

Современный этап развития фондового рынка Российской Федерации ознаменовался влиянием различных фундаментальных факторов, формирующих трудности при росте рыночной капитализации стоимости ценных бумаг [4].

Актуальность научного исследования на выбранную тематику связана с тем, что на современном этапе развитие фондового рынка — одна из ключевых задач России. Также, актуальность исследования заключается в том, что на сегодняшний день на рынке ценных бумаг наблюдается разворот тенденций, что может означать формирование финансового кризиса.

Целью научной статьи выступает исследование основных тенденций, наблюдаемых в рамках современного этапа развития фондового рынка Российской Федерации.

Для этого в рамках научного исследования необходимо решение следующих поставленных задач:

– рассмотреть основные тенденции движения ключевых индикаторов фондового рынка России;

– выделить основные проблемы, которые препятствуют развитию отечественного фондового рынка;

– предложены решения по стимулированию развития рынка ценных бумаг в России.

На сегодняшний день, фондовый рынок один из ключевых элементов финансовой системы страны, в связи с чем, на него влияет общая тенденция социально-экономического развития российского государства. В частности, речь идет об негативном влиянии рыночной конъюнктуры, наблюдавшейся в периоде с 2014 года (рост инфляции, девальвация российского рубля, снижение темпов роста реального ВВП, падение покупательной способности и отток прямых иностранных инвестиций) [5].

Вслед за отрицательными макроэкономическими процессами, происходила стагнация потребительского рынка, где уровень доходов населения страны не позволял увеличивать свое потребление прежними темпами [6]. Это стало причиной бюджетного дефицита и принятия мер по ужесточению денежно-кредитной политики ЦБ РФ, что привело к росту доходности бумаг долгового рынка (ОФЗ, ГКО), выступающих основными инструментами рынка государственных ценных бумаг.

Помимо экономической и бюджетной политики, происходил застой и финансового сектора, где кредитные организации столкнулись со спадом активности вкладчиков, а на рынке ценных бумаг уменьшилось число частных и институциональных инвесторов [7].

Несмотря на такие процессы, девальвация рубля, хоть и выступала серьезным фактором для тенденции развития фондового рынка РФ, по факту, имела скрытые проблемы, а для многих инвесторов считалась не столь весомым препятствием, чему подтверждением биржевой индекс ММВБ, демонстрирующий рост c 1184 пунктов в 2014 году, до 3000 пунктов в 2019 году (рисунок 1).

Рис. 1. Динамика биржевого индекса ММВБ [1]

Из рисунка 1, можно подвести следующие итоги:

– тенденция биржевого индекса ММВБ с 2011 по 2020 гола демонстрирует уверенный рост; котировки пробивают уровень исторического максимума, демонстрируя увеличение рыночной капитализации фондового рынка России;

– именно с марта 2014 г. индекс ММВБ начал формирование восходящей тенденции, рост которого продолжался на протяжении последних пяти лет.

Однако, в 2020 г. ситуация кардинальным образом изменилась, вследствие чего произошел разворот тенденции с восходящей на нисходящую (рис. 2), что связанно, в первую очередь, с угрозами пандемии коронавируса, которая активно влияет, как на общество, так и на мировую и национальную экономику.

Рис. 2. Динамика биржевого индекса ММВБ [1]

Рыночные котировки спустились с уровня максимума 3329 пунктов до 2073 пунктов, продемонстрировав рекордное снижение своих значений, начиная с мирового финансового кризиса 2008 г.

Также, для того, чтобы более точно проанализировать ситуацию на фондовом рынке, стоит обратиться и к другому биржевому индексу РТС. В его индекс входят акции «голубых фишек», как и в ММВБ. Однако, его весомое отличие, это выражение стоимости акций компаний российской экономики, номинированной в американском долларе (рис. 3).

Рис. 3. Динамика биржевого индекса РТС [2]

Из рисунка 2 можно подвести следующие итоги:

– уровень исторического максимума по биржевому индексу РТС был установлен в далеком апреле 2011 года;

– в декабре 2014 года был установлен локальный минимум по биржевому индексу РТС.

На сегодняшний день, рыночные котировки индекса РТС продемонстрировали аналогичное снижение, что и ММВБ. При этом, их текущее расположение еще крайне далеко до тех позиций, которые были в далеком 2011 году.

Таким образом, мы имеем первую проблему того, почему российский рынок ценных бумаг не досчитывается миллиарды долларов частных инвестиций, в особенности, со стороны иностранных трейдеров и фондов, которые заинтересованы в хеджирование своих валютных рисков. Более того, если брать отечественных инвесторов, у них возникает вопрос касаемо вложения в альтернативные финансовые продукты, среди которых банковские депозиты, покупка драгоценных металлов или инвестиции в сектор недвижимости [8].

Также, можно выделить и другие причины того, почему фондовый рынок России демонстрирует скромные темпы своего развития, включая популяризации и роста числа частных инвесторов [9; 10; 11]:

– схожесть на рынке инвестиционных продуктов, в особенности, это касается работы профессиональных участников финансовых рынков, как инвестиционные фонды и брокеры;

– отсутствует государственный институт независимых инвестиционных консультантов;

– потребность в создании центральной инфраструктурной организации;

– высокая доля населения, пребывающая на черте бедности, из-за чего не все семьи и домохозяйства имеют возможность откладывать денежные средства;

– высокая доля финансовых пирамид, скам-проектов и хайп-фондов, занимающихся незаконной инвестиционной деятельностью, целью которой является обман и кража средств клиентов;

– низкий уровень финансовой грамотности населения и доверия до кредитно-финансовых институтов;

– качество иностранных инвестиций, поскольку их основная доля — это спекулянты, играющие по стратегии «кэрри-трейд».

Однако, помимо биржевых индексов существует еще один индикатор, который демонстрирует направление текущего развития фондового рынка в России — доходность 10-летних казначейских облигаций РФ (ОФЗ) (рис. 4).

Государственные облигации одни из наиболее инвестиционно привлекательных финансовых инструментов отечественного фондового рынка, поскольку имеют следующие преимущества:

– наличие пассивной доходности;

– наличие высокого объема рыночной ликвидности;

– доступ для частных иностранных инвесторов.

Рис.4. Динамика доходности 10-летних облигаций РФ (ОФЗ) [3]

Динамика уровня процентных ставок ОФЗ демонстрирует не только тенденции развития рынка государственных ценных бумаг, но и состояние денежно-кредитного рынка РФ. Чем ниже уровень процентной ставки на облигации России — тем выше надежность ценных бумаг. Текущая динамика положительная, поскольку в рамках коллапса 2014–2015 гг., уровень процентных ставок вырастал до 15 %!

На сегодняшний день уровень доходности 10-летних казначейских облигаций России составляет порядка 7,8 %. Данный показатель начинал достигать минимальных значений по итогам прошедшего десятилетия (2010–2019 гг.), однако в 2020 году наблюдается резкий рост доходности.

В рамках актуальности данной темы, необходимо предложить следующий список рекомендаций, практическое применение которых способно вывести фондовый рынок Российской Федерации с этапа застоя и сделать государственные ценные бумаги одним из наиболее привлекательных для инвесторов во всем мире:

– создание равных и конкурентных условий, как для резидентов, так и для нерезидентов, инвестирующих в российские государственные ценные бумаги;

– освобождение от уплаты налогов на доходы по государственным ценным бумагам физических лиц на льготный период;

– повышение финансовой грамотности населения страны через введения обязательного предмета в школьную программу;

– введение института инвестиционного консультанта;

– введение института индивидуальных пенсионных счетов.

Таким образом, современный этап развития российского фондового рынка сталкивается с многочисленными проблемами, выступающими тормозящими факторами. Благодаря принятию вышеперечисленных рекомендаций возможно совершенствование условий внешней среды развития рынка ценных бумаг России, что поспособствует повышению оценки инвестиционной привлекательности отечественных финансовых активов и инструментов.

Подводя итоги научного исследования, стоит отметить, что текущими направлениями развития фондового рынка РФ выступают следующие тенденции и особенности:

– отрицательная динамика биржевого индекса ММВБ, которая резко началась после рекордного роста рыночной капитализации отечественного фондового рынка, выраженного в российских рублях;

– девальвация российского рубля из-за обвала на рынке нефти, что приводит к падению уровня инвестиционной привлекательности отечественных инструментов финансового рынка;

– нисходящая динамика уровня процентных ставок рынка облигаций (ОФЗ), что демонстрирует формирование устойчивости и надежности долговых ценных бумаг России, однако стоит отметить изменение на отрицательную динамику в период 2020 г.

- Tradingview. URL: https://ru.tradingview.com/chart/?symbol=MOEX %3AIMOEX (дата обращения: 05.04.2020).

- Tradingview. URL: https://ru.tradingview.com/symbols/MOEX-RTSI/ (дата обращения: 05.04.2020).

- Россия 10-летние: график дохода по облигациям. URL: https://ru.investing.com/rates-bonds/russia-10-year-bond-yield-streaming-chart (дата обращения: 05.04.2020).

- Диденко О. В. Фондовый рынок России в условиях санкций Запада // Современная наука. 2016. № 2.

- Сайбель Н. Ю., Ковальчук А. В. Фондовый рынок России: проблемы и перспективы развития // Финансы и кредит. 2018. № 3 (771).

- А. В. Воробьева, И. А. Дикарева Фондовый рынок россии в современных условиях: проблемы и перспективы развития // Экономика и бизнес: теория и практика. 2019. № 5–1.

- Крикливец А. А., Сухомыро П. С. Основные дискуссионные проблемы и современные тенденции развития российского фондового рынка // Молодой ученый. 2018. № 51.

- Яковлев А. А. Анализ функционирования российского фондового рынка // Актуальные вопросы экономических наук. 2016. № 51.

- Ankudinov, A., Ibragimov, R., & Lebedev, O. (2017). Sanctions and the Russian stock market. Research in International Business and Finance, 40, 150–162.

- Sergeev, V. A. (2018). The Impact of USA Macroeconomic News Shocks on USA and Russian Stock Market. World of Economics and Management, 2018(4), 18–26.

- Korhonen, I., & Peresetsky, A. (2016). What influences stock market behavior in Russia and other emerging countries? Emerging Markets Finance and Trade, 52(5), 1210–1225.

Основные термины (генерируются автоматически): фондовый рынок, биржевой индекс, биржевой индекс ММВБ, бумага, современный этап развития, фондовый рынок России, отечественный фондовый рынок, Российская Федерация, инвестиционная привлекательность, исторический максимум.

Источник https://www.evkova.org/referaty/rossijskij-fondovyij-ryinok-problemyi-i-perspektivyi

Источник https://otherreferats.allbest.ru/finance/00480667_0.html

Источник https://moluch.ru/archive/305/68683/