Почему я рекомендую использовать брокера Сбербанк

В жизни каждого из нас были и будут попадаться крутые возможности изменить свою жизнь. Иногда эта возможность лежит на поверхности долгое время, как бы предлагая себя в дело. Кто-то из нас ее подхватывает в последний момент, а кто-то так и не узнает, что судьба давала ему шикарный шанс.

Одним из таких шансов является быстрое открытие брокерского счета у нашего российского банка Сбербанк . Мы подробно разберем, как торговать на бирже через Сбербанк. Он же является мега брокером в России по количеству клиентов из нас с вами, обычных физических лиц. В этой статье я не буду это доказывать, а если сомневаетесь в моих словах, то очень рекомендую почитать мои исследования этого вопроса вот здесь.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь .

Видеозаписи реальных сделок моего успеха на бирже, в уникальном и единственном в интернете, проекта «Как я сделала +100% за год на маленьком капитале ( стартовала с 50 000 рублей и дошла до 100 000 рублей)

Я бы даже эту возможность сравнила с дверцей в страну Чудес в Сказке про Алису. Помните?)) Сбербанк нам открывает дверцу в мир больших денег, где любой гражданин может при соблюдении ряда правил и применении нехитрых фишек зарабатывать себе суммы денег, не меньше, чем топ-менеджер Газпрома .

А на секундочку, топ-менеджер Газпрома может получать в месяц от 300 000 рублей.

Несмотря на то, что у Сбербанка есть много неудобных для спекулянтов моментов в торговле на Московской бирже, все же я его рекомендую. Ну а о неудобных моментах мы поговорим дальше в статье.

Какие брокерские услуги у Сбербанка есть

Вообще Сбербанк позиционирует свою брокерскую деятельность именно, как инвестирование. Это мне кажется вводит многих людей в заблуждение. В моем понимании инвестирование-это покупка на длительный срок ценных бумаг. В ходе этого длительного срока часть активов может докупаться в инвестиционный портфель или сбрасываться. И под этим лозунгом Сбербанк дает доступ:

- К акциям российских компаний на Московской фондовой бирже

- К облигациям российских компаний

- К товарным фьючерсам

- К фьючерсным и опционным контрактам на акции, на фондовые индексы, на иностранную валюту

- К операциям с еврооблигациями на внебиржевом рынке

- К внебиржевому рынку, где можно покупать акции иностранных компаний

- К инвестициям в ETF (ETF-это инвестиционный фонд, который на деньги инвесторов проводит сделки по секторам экономики)

Разгуляться есть где, хоть новичку, хоть опытному трейдеру. Осталось только разобраться с чего, собственно, начать. Но это очень обширная тема. Затронем частично. А в целом, хорошо мозги пропесочиваю в отдельной статье про трейдинг. Почитайте, вдруг вы до сих пор в розовых очках разбираетесь с этой темой.

Что нужно сделать, чтобы торговать через Сбербанк

Проще процедуры открытия счета, чем в Сбербанке я не встречала. Но, конечно, желательно,чтобы у вас был какой-то вклад или карта в этом банке. Я открывала брокерский счет онлайн в Сбере и тут же получила номер брокерского договора, который нужен для установки того же Сбербанк-инвестор. А на следующий день мне пришла sms на телефон с паролем.

Получается, чтобы торговать через Сбербанк, нам нужен счет в банке и смартфон . Даже компьютера не надо. Нет, компьютер нужен, конечно.

Но у Сбербанка уже можно торговать через маленький экран смартфона через приложение Сбербанк Инвестор.

Не считаю, что это хороший вариант для торговли, но имеет место быть. Мне лично, не по душе торговля через приложение. Лучше бы его не было. Мало того, что люди и так в иллюзии легких денег, так еще и доступность к рынкам через смартфон. А смартфон сейчас есть у каждого. Вряд ли кто-то будет обучаться и разбираться. Все сразу хотят миллионы, чтобы улучшить свою жизнь.

Для торговли на бирже через Сбербанк желательно, но не обязательно, иметь счет в этом банке.

Для торговли можно использовать компьютер и смартфон (планшет). Можно вместе использовать, а можно и по отдельности.

Не нужно быть индивидуальным предпринимателем. Брокер работает с физическими лицами, и отчитывается по налогам за них сам.

Какие комиссии есть при торговле через Сбербанк

Комиссии за сделки на Фондовом рынке

| При объёме сделок до 1 000 000 ₽ включительно | 0,060% |

| 1 000 000 – 50 000 000 ₽ включительно | 0,035% |

| Свыше 50 000 000 ₽ | 0,018% |

Комиссии на Срочном рынке

| Комиссия за совершение сделок | 0,5 ₽ за контракт |

| Комиссия за принудительное закрытие позиций | 10 ₽ за контракт |

Комиссии на Валютном рынке

| При объёме сделок до 100 000 000 ₽ включительно | 0,2% |

| Свыше 100 000 000 ₽ | 0,02% |

Каков минимальный порог входа на биржу

Нет никаких ограничений по входу. Уже по самой процедуре заключения брокерского договора видно, что они готовы открыть врата биржи для любого, у кого хватит серого вещества в голове, чтобы открыть счет. Он готов стать посредником между биржей и вами, даже если у вас на карту падает только пенсия в размере 12 000 рублей.

Брокер заинтересован в большом привлечении клиентов. Пускай даже они не сразу будут торговать. Главное, чтобы открыли брокерский счет!

Но не пугайтесь!

Брокер преследует свои цели, а у нас физических лиц свои. Поэтому использовать эту возможность надо, потому что не у всех брокеров нет минимального порога вхождения. У Сбербанка нет такого порога!

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

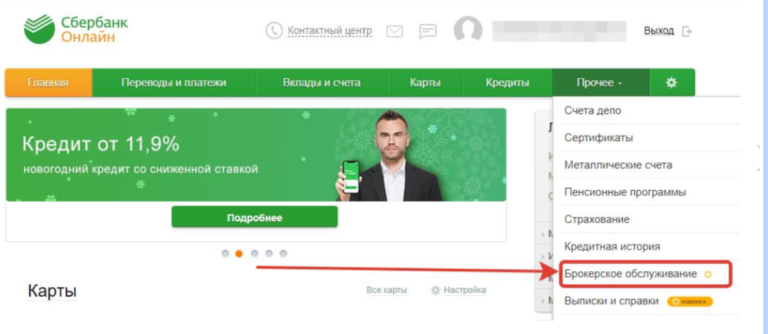

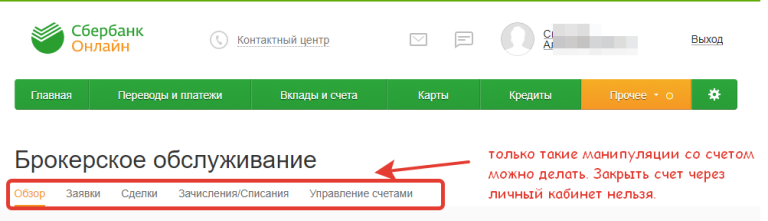

Заходим в личный кабинет Сбербанк-онлайн. И в разделе „Прочее“ выбираем пункт „Брокерское обслуживание“.

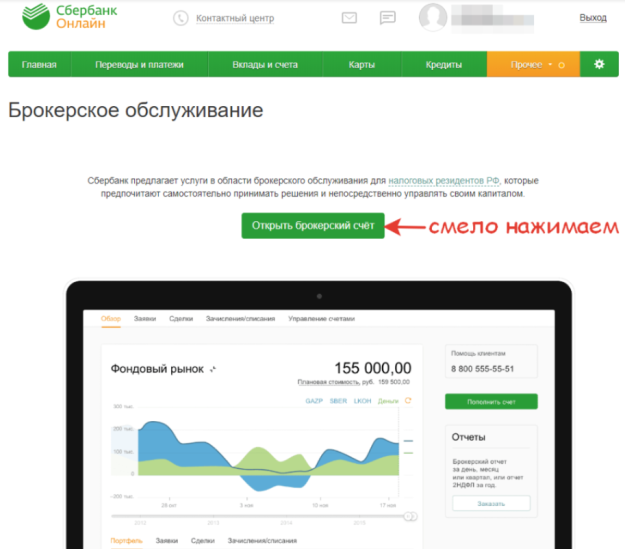

Нажимаем кнопочку „Открыть брокерский счет“.

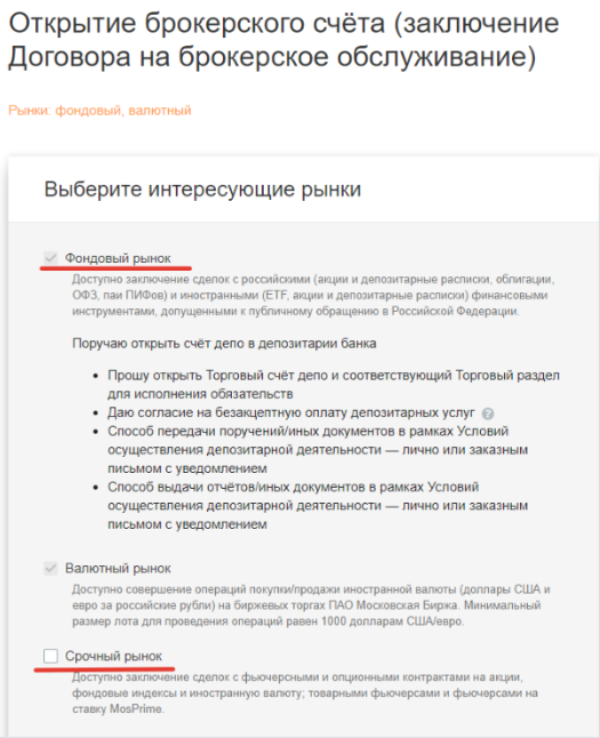

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

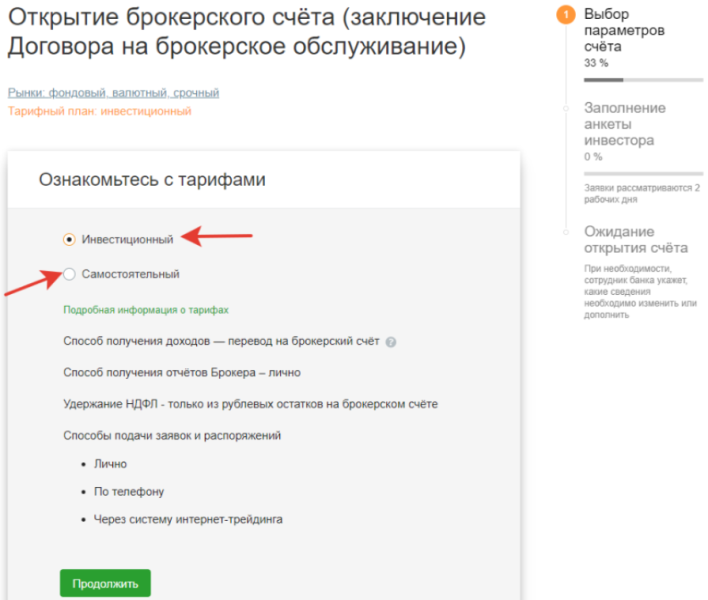

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф „Самостоятельный“. (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

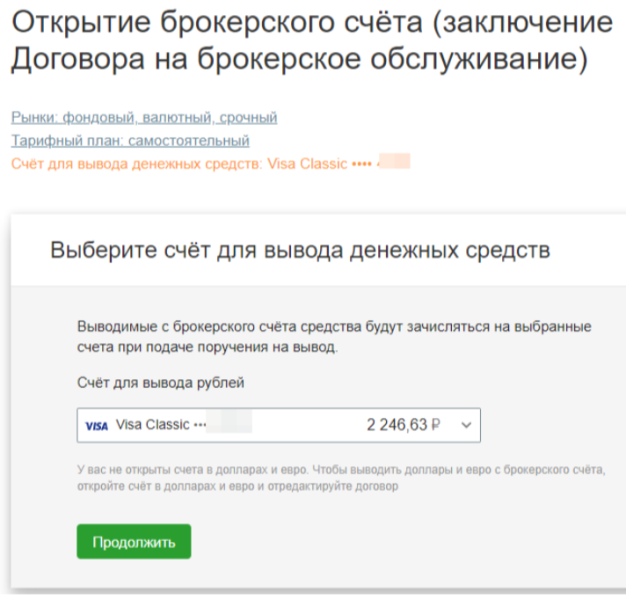

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

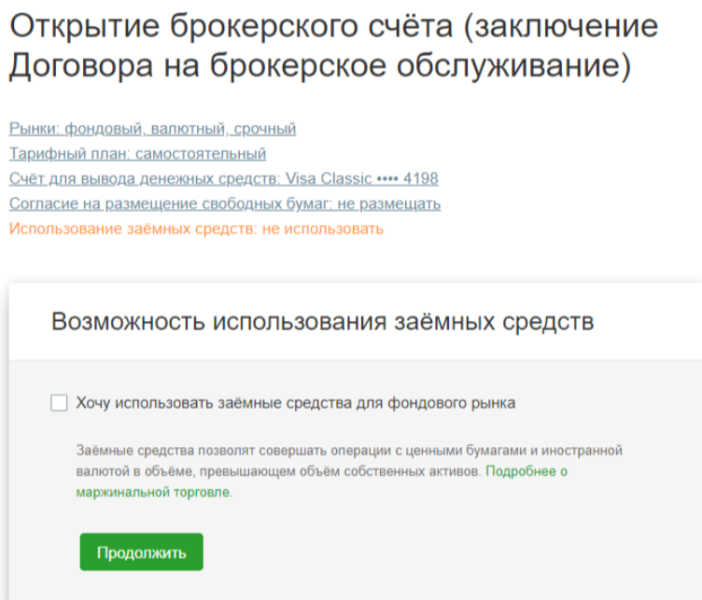

Поставить галочку на против пункта „использовать заемные средства“ не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

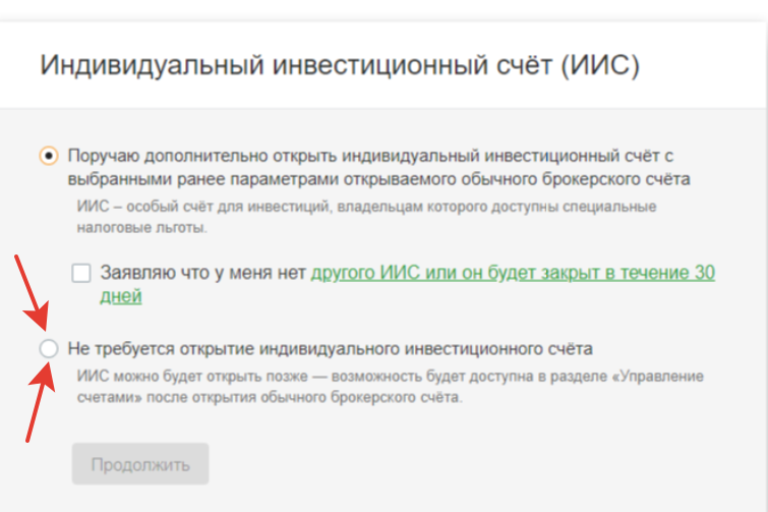

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

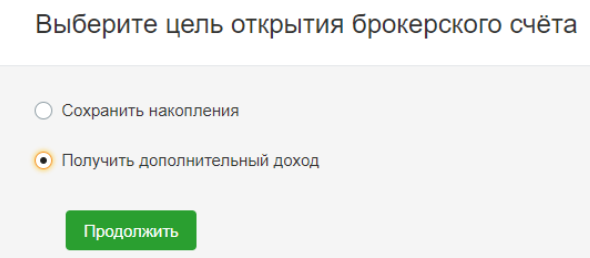

Цель открытия брокерского счета-получить дополнительный доход.

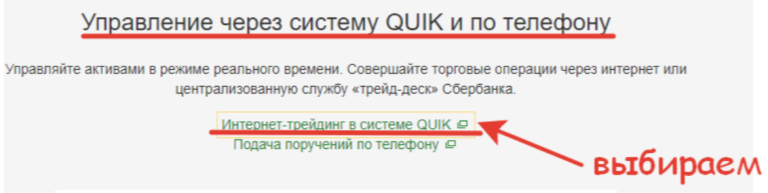

Обязательно выбираем на следующем шаге „Интернет-трейдинг в системе Quik“.

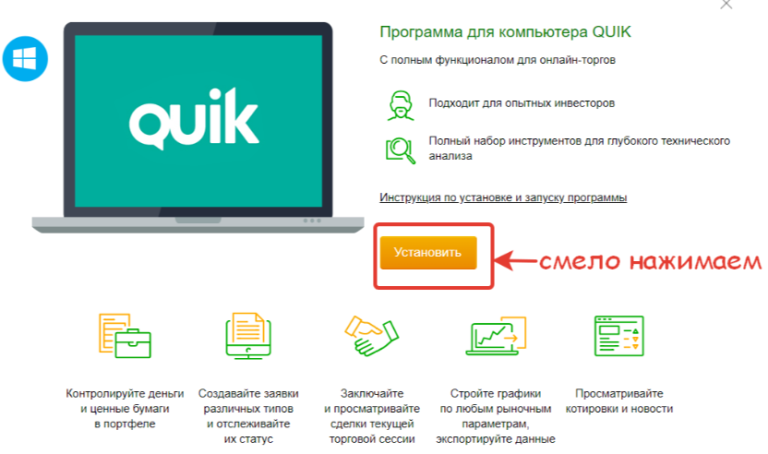

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.

Как пополнить брокерский счет

Проблем с пополнением счета у Сбербанка нет вообще. При заключении брокерского договора, банк предоставит Вам реквизиты.

Они выглядят достаточно банально, все примерно также, как мы оплачиваем в повседневной жизни счета.

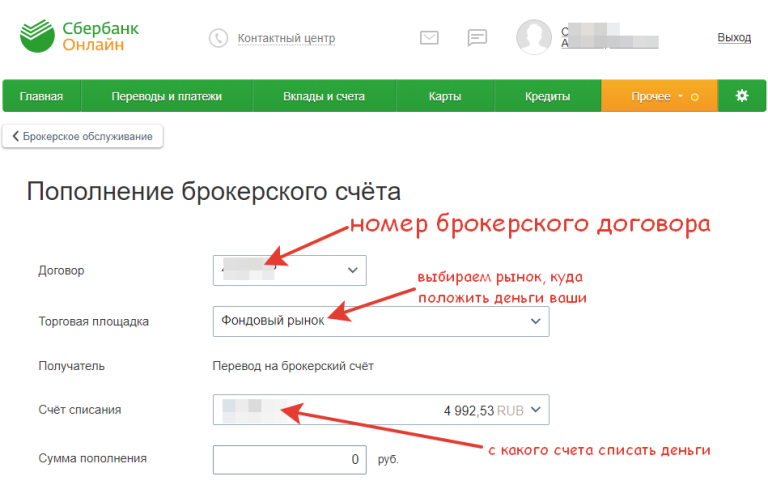

Пополняем брокерский счет в интернет-банке Сбербанк

- Заходим через компьютер в Сбербанк-онлайн

- В Меню выбираем-Брокерское обслуживание

- Выбираем пункт-Пополнить счет

- Выбираем торговую площадку

- Указываем счет, откуда списать сумму денег

- Указываем сумму списания

Если подзабыли информацию про торговые площадки, вот вам напоминалочка:

- На срочном рынке проходят операции с фьючерсами и опционами

- На фондовом рынке проходят операции с акциями и облигациями

- На валютном рынке проходят операции с долларами США и евро

- На внебиржевом рынке проходят операции с акциями иностранных компаний и еврооблигаций.

Пополняем брокерский счет в мобильном приложении Сбербанка

Здесь пополнение брокерского счета даже удобней и можно сделать в любой момент.

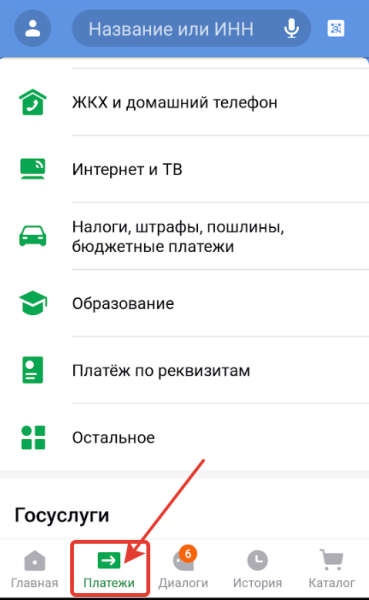

1. Заходим со своего телефона по паролю в Сбербанк и выбираем пункт „Платежи“-»Остальные»

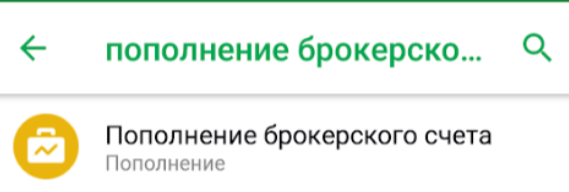

2.В поисковой строке вручную с помощью виртуальной клавиатуры набираем фразу-Пополнение брокерского счета.

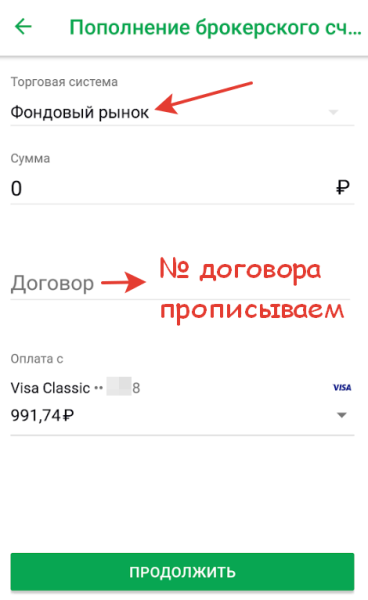

3.Появится окно для заполнения нужных анкетных данных: наименование рынка ( где вы собираетесь проводить торговые операции), код брокерского договора.

Всю финансовую операцию подтверждаем через sms.

Пополнение брокерского счета через офис Сбербанка

- Приходите в любой офис Сбербанка

- Сообщаете специалисту на какую площадку хотите завести деньги и номер брокерского договора.

Пополнение брокерского счета с карт других банков

Если вы хотите пополнить брокерский счет не со своих счетов, открытых в Сбербанке, а других банков, то нужно прийти в офис банка с этими данными:

Корреспондентский счет: xxxxx xxx x xxxx xxxxxxx

Банк получателя: ПАО Сбербанк

Счет получателя: xxxxx xxx x xxxx xxxxxxx

Код участника: xxxxxxxxxx (указывается при платежах со счета, открытого в Сбербанке)

Точное наименование торговой системы в которой собираетесь совершать операции (например, ТС ФБ ММВБ или ТС FORTS)

Код договора xxxxx

Демосчет у брокера Сбербанк

Здесь для вас две новости:

У брокера Сбербанк на январь 2020 года нет услуги открыть демо-счет в программе QUIK или Webquik.

Но в приложении Сбербанк-Инвестор можно открыть демо-счет.

Хотя на мой взгляд, демо-счет в Инвесторе бесполезный. По мне так, если и ставить демо, то для ознакомления с функционалом самого приложения. Я так и сделала, но потом удалила.

Торговать через приложение Сбербанк Инвестор-это прямой слив капитала!

Я даже не представляю как можно спокойно спать, выставляя там приказы вслепую, опираясь на какой-то не информационный график в маленьком окне смартфона.

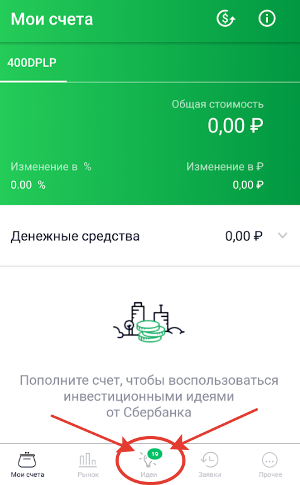

Торговля через приложение Сбербанк Инвестор

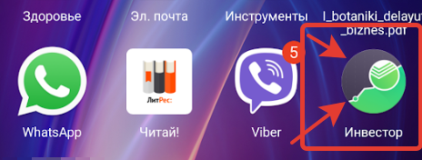

Установка на смартфон Сбербанк Инвестор

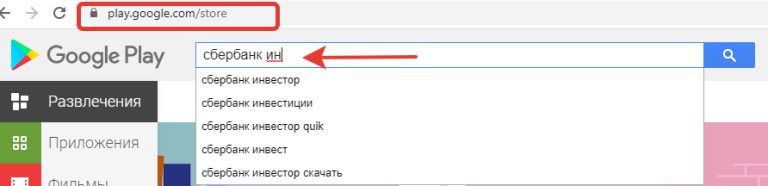

Для того, чтобы установить приложение нужно зайти на сайт и набрать в поисковой строке «Сбербанк Инвестор».

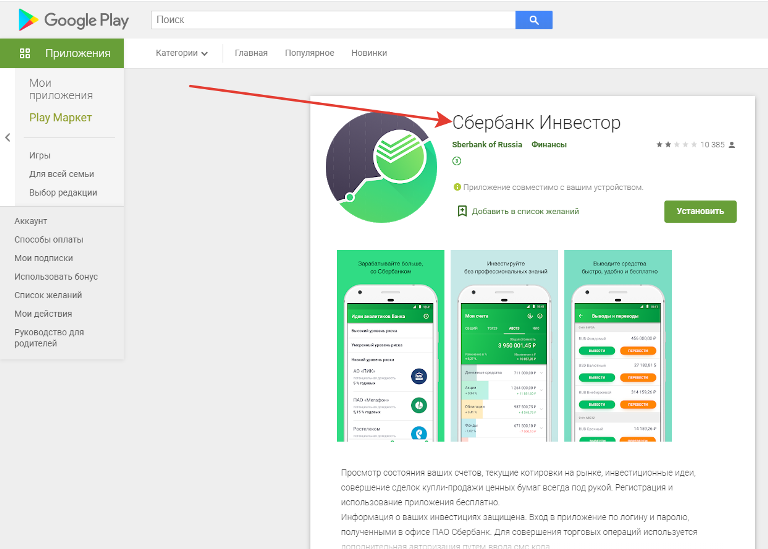

Приложение Сбербанк Инвестор выглядит так в Play Markete:

Нажимаем-Установить, выбрав те мобильные устройства, которые привязаны к Google-аккаунту. Всю эту процедуру я делала со своего компьютера. И после этих манипуляций у меня автоматически на рабочем окне моего смартфона появился ярлык «Сбербанк Инвестор».

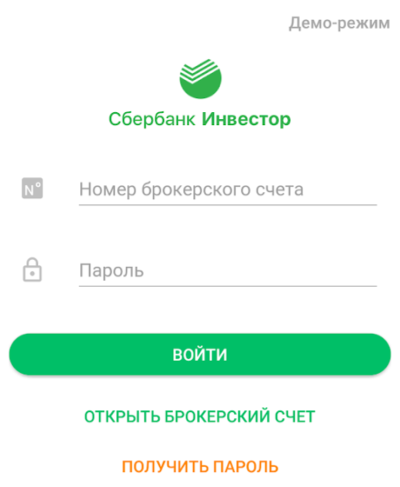

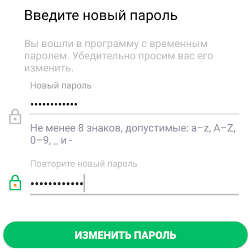

Теперь нажимаем на значок Сбербанк Инвестор уже на смартфоне. В окошке у нас спросят номер брокерского договора и пароль.

Невозможно работать в приложении Сбербанк Инвестор, если у вас нет брокерского договора со Сбербанком.

Ну, а если он у вас есть, то вводите номер договора, а пароль запрашиваете, нажав на кнопочку ниже «Получить пароль».

На скрине выше эта кнопочка подсвечивается оранжевым цветом.

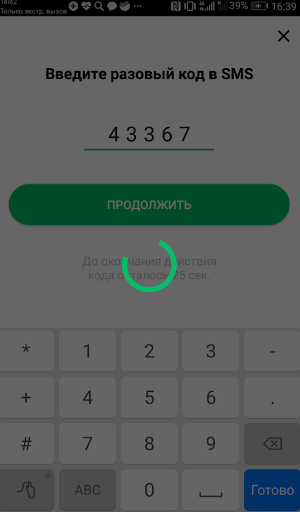

Здесь система безопасности опять запросит у нас номер брокерского договора и отправит sms. У меня не получилось с помощью пароля с первого раза зайти. Все зависло, хотя у меня и Android очень шустрый и правильно данные ввела. Система так и не отвисла.

Пришлось чуть позже заново вводить номер брокерского счета и пароль, присланный в формате sms. Вторая попытка была удачная и я в системе Сбербанк Инвестор, хотя не сразу. Пришло еще одно sms, где был пароль уже более сложный. Это временный пароль, сгенерированный автоматически системой.

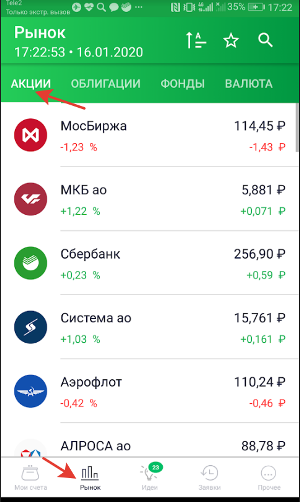

Вот после этого я уже оказалась внутри системы. И сразу нажимаю на нижнюю панель, выбирая «Рынок»-«Акции». Меня переносит сюда.

Запаздывают ли графики и подгрузка котировок в Сбербанке Инвестор в сравнении с реальными торгами?

Я хочу сравнить насколько отстает реальная торговля в приложении от реальных торгов?

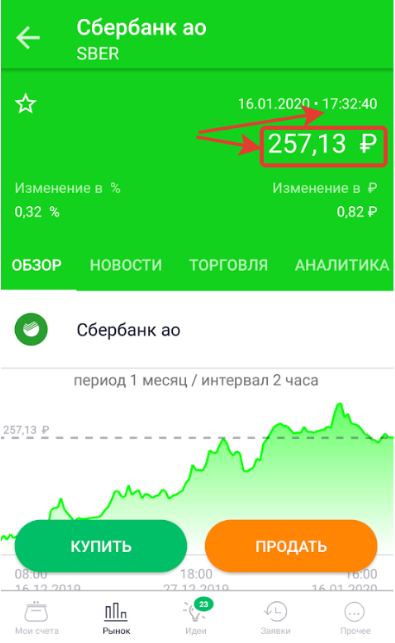

На скрине из Сбербанк Инвестор на 17-32 мск котировка акций Сбербанка 257,13

Мне понадобилось несколько минут, чтобы сделать скрин из программы Quik, где уже не демо-версия подобия площадки, а реальный терминал Quik, где торги проходят в реальном времени без каких-либо задержек.

В Quik на 17-34 мск показывает текущую котировку акций Сбербанка 257,08 .

Цена за 2 минутки изменилась, но в целом ничего не отстает от реальных торгов. Это плюс!

Изменение настроек внутри Сбербанк Инвестор

Теперь попытаемся переключить график с линейного на свечной, ну или, на худший вариант, на барный. Ни кнопок, ни подсказок, чтобы сделать это-я не нашла.

Единственное, что можно сделать, нажимая на круглые зеленые кнопочки, переключать временные интервалы:

- Интервал: период 1 день/интервал 5 минут

- Интервал: период 1 неделя/интервал 30 минут

- Интервал: период 1 месяц/интервал 2 часа

- и так до интервала: период 10 лет/ интервал 1 месяц

Этого для торговли и даже для инвестирования недостаточно.

Я думаю, тот кто это приложение разрабатывал и те кто его внедрял, делали его с другой целью. С перспективой перехода людей на доверительное управление. Потому что ни один опытный трейдер не будет работать через это приложение.

Я, никогда и ни за какие деньги! Их здесь быстренько все потеряешь.

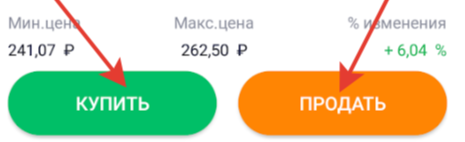

Продаем и покупаем акции через Сбербанк Инвестор

Чтоб продать или купить акции того же Сбербанка, нужно нажать на кнопку: зеленую или оранжевую. Выше на скрине эти кнопки хорошо видны, но я еще раз для вас крупным планом продублирую:

И думаете, вы после этого купите акции? Нет! Перекидывает в окно, где нужно вести код из sms, который должен прийти на телефон. Пока я этот sms в ленте телефона нашла, пока ввела, прошла целая вечность.

Для спекуляций вообще не подходит Сбербанк Инвестор!

Если брать инвестирование, смысл в самом названии приложения, то тоже не подходит. По таким графикам я не знаю, как можно принимать решение. Да даже на таком маленьком экране, если у меня монитор компьютера как у среднего по размеру телевизора.

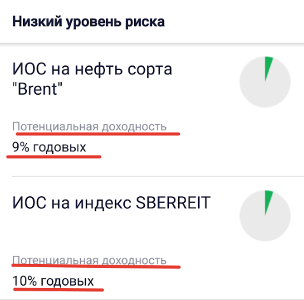

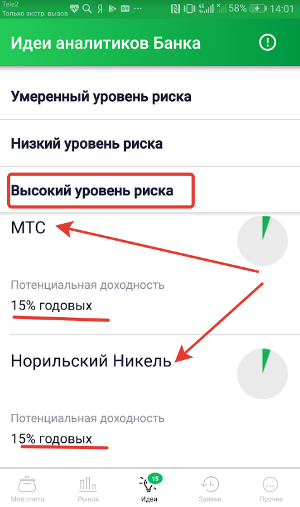

Зато во вкладке «Идеи» нижнего меню, сразу предлагаются продукты инвестирования:низкого, среднего и высокого уровня.

Низкий уровень риска в торговле через Сбербанк Инвестор

При переходе по вкладке «Идеи» нам выпадают три уровня инвестиций вместе со Сбербанком. По умолчанию у меня сразу открыт «Низкий уровень инвестиций». Что тоже, скорей всего, не просто так. Это должно заинтересовывать клиентов любого социального уровня). П отому и сразу пишут, что доход выше, чем в банке и с учетом инфляции.

И любой человек, скорей всего подумает, что это отличный вариант инвестиций.

Он скажет: «Ведь с этими акциями все так сложно и нет гарантии заработка, а здесь гарантированный доход.»

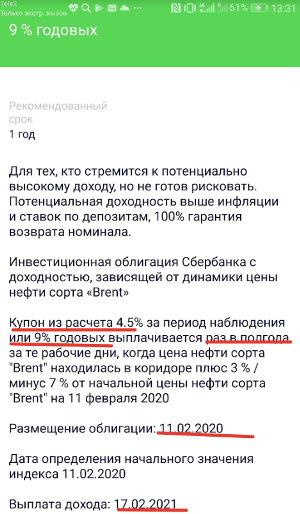

Начнем с облигаций в Сбербанке Инвестор. Вот пример первого попавшего предложения в «Низких уровнях инвестиций»:

Давайте самый первый из перечня раскроем и посмотрим.

Неплохой вариант для инвестора, который ничего не соображает в инвестициях. И ждать всего год. Вот такие примерно инвестиционные идеи предлагает Сбербанк Инвестор в «Низкий уровень риска» .

И здесь представлены следующие инвестиционные идеи:

| Название актива | Расшифровка | Потенциальная доходность | Гарантия возврата вложенных денег | Рекомендованный срок вложения |

| ИОС на нефть сорта Brent | Облигация Сбербанка с доходностью, зависящей от динамики цены нефти сорта “Brent” | 9% | 100% гарантия возврата номинала | 1 год |

| ИОС на индекс SBERREIT | Облигация Сбербанка с доходностью,зависящей от значения индекса”Международные фонды недвижимости” | 10% | 100% гарантия возврата номинала | 3 года |

| ИОС Top Brands | Облигация Сбербанка с купоном эффекта памяти, зависящим от динамики цен акций компаний производящих продукты питания и детские игрушки | 8,5% | 100% гарантия возврата номинала | 2 года |

| ИОС на рост рубля | Облигации Сбербанка с доходом, зависящим от значения курса доллара США к рублю | 12,5% | 100% гарантия возврата номинала | 6 месяцев |

| ИОС на Лукойл | Облигация Сбербанка с доходностью, зависящей от цены акций “Лукойл” | 15% | 100% гарантия возврата номинала | 3 года |

| ETF Индекс Корп. Облигаций | Биржевой фонд,стирующий в рублевые корпоративные облигации, входящие в состав Индекса Мосбиржи корпоративных облигаций 1-3 или максимально приближенные по параметрам к Индексу. | 8% | 1 год | |

| ETF Индекс Мосбиржи | Биржевой фонд “Сбербанк-Индекс Мосбиржи полной доходности “Брутто”” | 15% | 3 года | |

| ETF-Индекс гособлигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Государственных облигаций Московской биржи пропорционально индексу. | 7% | 1 год | |

| ETF Индекс еврооблигаций | Биржевой фонд, инвестирующий в бумаги, входящие в состав Индекса Мосбиржи российских ликвидных еврооблигайи пропорционально индексу. | 4 % | 3 года | |

| Еврооблигации доход в USD-ETF | ETF на корпоративные еврооблигации, российских эмитентов в долларах США | 4% | 3 года | |

| Облигация Сбербанка | Облигация | 6,4 % | 100% возврат номинала при погашении | 4 года |

| ОФЗ-н | Трехлетние рублевые облигации, размещаемые Министерством финансов | 5,81% | 1 год |

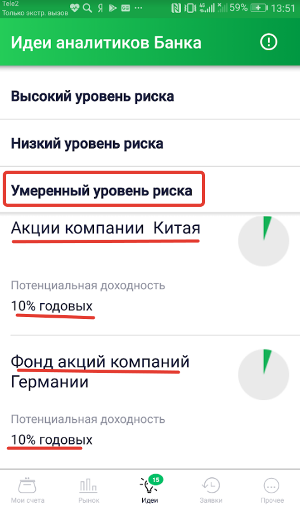

Умеренный уровень риска в торговле через Сбербанк Инвестор

Здесь представлены следующие инвестиционные решения с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 10% :

- Фонд акций компаний США

- Акции IT-сектора США-ETF

- Акции компаний Китая

- Фонд акций компаний Германии

Выбираем нажатием эту вкладку и видим сразу предложения инвестиционных идей.

Это уже более рискованные вложения сроком больше одного года. А это уже риск. Ведь неизвестно, что может произойти за три года в нашем неспокойном мире. Один из вариантов инвестиций, в какой-то биржевой фонд с получением прибыли в случае роста котировок, и дивидендных выплат китайских молодых компаний.

Высокий уровень риска в торговле через Сбербанк Инвестор

Здесь представлены только акции таких Российских компаний с рекомендуемым сроком инвестирования 3 года и потенциальной доходностью 15% :

- Яндекс

- МТС

- Норильский Никель

- Лукойл

- Группа ЛСР

Инвестиции в эти акции рекомендуют от трех лет и более. Это уже инструменты, где рост никто не гарантирует. Он только прогнозируется по показателям этих компаний.

Недостатки и плюсы брокера Сбербанк

- Очень тяжело торговать через Сбербанк Инвестор без стакана котировок. Как русская рулетка, действительно !

- В Сбербанк Инвесторе нельзя менять тип графика (только линейный).

- Очень долго, через sms-подтверждение, в Сбербанк Инвесторе оформляется покупка или продажа активов.

- Нет доступа на Санкт-Петербургскую биржу. А там можно торговать акциями зарубежных компаний.

- Навязывание доверительного управления на каждом шагу. И вообще такое ощущение, что все позиционируется именно так, что человек рано или поздно сам придет и попросит за него торговать. А зарабатывать будет чуть выше вклада в банке.

- Брокерский счет закрыть невозможно, не посещая офис банка.

- Быстрое открытие брокерского счета без похода в офис с очередями.

- При открытии брокерского счета в Сбербанке вы можете спокойно потом поменять некоторые моменты в работе, не приходя в офис (Если изначально отказывались от использования заемных средств, то можно поставить галочку на использование.Спокойно перейти с тарифа “Инвестиционный” на тариф “Самостоятельный”. Выбрать или убрать какие-то из рынков: фондовый, срочный, валютный. Быстрое пополнение брокерского счета).

- Вывод денег на банковский счет без комиссии, хотя это даже не плюс, ведь в этом же банке обслуживаемся.

- В конце 2019 года Сбербанк отменил депозитарную комиссию в размере 149 руб/мес-это большой плюс

- Возможность торговли через терминал Quik и Webquik.

- Отсутствие какого-то номинала на брокерском счета. Можно открыть брокерский счет без пополнения его, а потом хоть по рублю ложить каждый месяц. Но все равно, торговать не сможете, просто ничего на маленькую сумму купить практически невозможно, а уж заработать тем более.

- Если вы годами не будете торговать, то никаких абонентских плат за активность брокерского счета не будет с вас взыматься.

Видеозаписи реальных сделок моего успеха на бирже, в уникальном и единственном в интернете, проекта «Как я сделала +100% за год на маленьком капитале ( стартовала с 50 000 рублей и дошла до 100 000 рублей)

Как торговать в Сбербанк через Quik

Я рекомендую всем торговать не в Сбербанк Инвесторе, а в терминале Quik (Квик) Сбербанка . Я даже для вас написала очень подробную статью о том, как скачать, настроить и торговать в Quik любому физическому лицу после открытия брокерского счета. Обзор сделан на примере настройки своего рабочего места при брокере Сбербанк. Заняло по времени у меня примерно 30 минут, может даже меньше.

Как расторгнуть договор брокерского обслуживания

Я попробовала закрыть свой брокерский счет Сбербанк через личный онлайн кабинет и у меня не получилось. Там это не предусмотрено. Нет даже такой функции.

Это связано с тем, чтобы подстраховаться от мошенников.

Для закрытия брокерского счета придется обязательно идти в офис Сбербанка в вашем городе . И причем не в любой офис, а именно в тот, который имеет отдел брокерского обслуживания.

Важно! Обычно в крупном городе такой офис один на весь город.

Узнать какой офис занимается брокерским обслуживанием именно в вашем городе можно здесь .

Если вы не нашли офис брокерского обслуживания Сбербанка в этом списке, то можно позвонить на номер 900 и уточнить конкретно № отделения, адрес и часы приема граждан.

Важно! Обычно отвечает голосовой робот. Нужно дождаться, когда он скажет всю автоматическую информацию и на предложение: «Чем я могу Вам помочь?» Вам нужно сказать фразу: «Соединить с брокером».

Поэтому, как торговать на бирже через Сбербанк я вам показала, а вы решайте торговать или поискать другого брокера! А следующий шаг, после открытия брокерского счета, это научиться правильно выставлять стоп-лоссы, ограничивающие убытки, простые заявки на открытие позиции . Очень важно понимать, что часто бывает на рынке-не срабатывание и хорошо поставленных стоп-лоссов.

Я об этом как раз рассказываю в своей новенькой группе Вконтакте на своем примере, когда получила мощный убыток, после не сработки стоп-лосса. Подписывайтесь, там я все такие нюансы своей торговли буду показывать и рассказывать. А трейдинг без практики-бесполезная трата времени!

Брокер СберИнвестиции

Один из самых надежных брокеров России – дочерняя организация «Сбербанка». Компания имеет лицензии профессионального участника финансового рынка и занимает лидирующие позиции в рейтингах лучших брокеров России.

О брокере СберИнвестиции

«Sber CIB» — инвестиционная компания, которая предоставляет физическим лицам возможность торговать на фондовых биржах. Организация занимает четвёртое место в пятёрке крупнейших брокеров России.

Надёжность брокера «Сбер» доказывает наличие лицензий на осуществление 3-х видов деятельности:

- брокерской;

- депозитарной;

- дилерской.

Посредник предоставляет доступ инвесторам к фондовому, внебиржевому, валютному и срочному рынку.

Брокерские услуги «Сбера»

С брокером «Сбер» можно покупать множество финансовых активов:

- акции;

- облигации;

- ETF — биржевые инвестиционные фонды;

- ПИФы — паевые инвестиционные фонды;

- депозитарные расписки;

- валюту (доллары, евро);

- фьючерсы;

- опционы;

- еврооблигации;

- структурированные продукты.

Также брокерская компания предоставляет дополнительные услуги:

- Открытие ИИС и брокерского счёта.

- Маржинальное кредитование — инвестирование на заёмные у брокера активы под залог текущего портфеля.

- Аналитическое сопровождение.

- Обучение от экспертов.

- Кредитование под залог ценных бумаг.

- Доверительное управление активами.

Организация является налоговым агентом и самостоятельно вычитает налоги с доходов инвесторов.

О тарифах

У «Сбера» всего два тарифа брокерского обслуживания — инвестиционный и самостоятельный.

Инвестиционный тариф

Подходит начинающим трейдерам. Пакет предлагает низкие комиссии и аналитическую поддержку новичкам.

- Сделки на Мосбирже — 0,3%;

- Сделки на Мосбирже по звонку — 0,3%;

- Сделки с ETF — 0 руб.

- Сделки на валютном рынке Мосбиржи — 0,2%;

- Сделки на срочном рынке Мосбиржи — 0,5—10 руб. за контракт;

- Покупка инструментов на внебиржевом рынке — 0,1—1,5%;

- ОФЗ — 0,5—1,5%

- РЕПО, СВОП* — 0,0045-0,009%;

- Поручения по телефону — первые 20 бесплатно, далее 150 руб.

Для квалифицированных инвесторов открыт доступ к обзорам финансовых инструментов от аналитической команды брокера.

В инвестиционном тарифе есть дополнительные брокерские услуги — инвестиционный дайджест и Sberbank Investment Research (инвестиционное исследование).

Инвестиционный дайджест содержит актуальные идеи по мировым активам:

- Новости российского и мирового рынка;

- Портфели облигаций в 3-х валютах;

- Подборку биржевых инвестиционных фондов (ETF);

- Подборку российских и иностранных акций;

- Предложения по вкладам на определенный срок (структурированные продукты).

Sberbank Investment Research включает аналитическую поддержку от команды брокера в виде обзоров по акциям, облигациям, денежному и сырьевому рынку.

Самостоятельный тариф

Подойдёт для профессиональных трейдеров. Чем больше оборот активов на счету пользователя, тем ниже будет комиссия брокера «Сбер». В тарифе не предлагается аналитической поддержки.

- Сделки на Мосбирже — 0,018—0,06%;

- Сделки на Мосбирже по звонку — 0,018—0,3%;

- Сделки с ETF — 0 руб.

- Сделки на валютном рынке Мосбиржи — 0,02—0,2%;

- Сделки на срочном рынке Мосбиржи — 0,5—10 руб. за контракт;

- Покупка инструментов на внебиржевом рынке — 0,17—1,5%;

- ОФЗ — 0,5—1,5%

- РЕПО, СВОП* — 0,0045-0,009%;

- Поручения по телефону — первые 20 бесплатно, далее 150 руб.

*РЕПО, СВОП — операции по купле-продаже финансового инструмента с обязательством обратной сделки через определённый срок.

Открытие счетов по обоим тарифам — бесплатно.

За сделки по валютным инструментам, срочным контрактам и государственным ценным бумагам комиссия не взимается.

Депозитарные услуги брокера оплачиваются отдельно.

Плюсы и минусы брокера «Сбер»

- Аналитическая поддержка.

- Торговля через мобильное приложение или терминал QUIK.

- Автоматическое отчисление налогов брокером.

- Вывод купонов и дивидендов на карту.

- Пополнение и вывод разными способами: приложение, личный кабинет, карта.

- Доступ к покупке иностранных ценных бумаг.

- Исполнение поручений клиентов по звонку.

- Пробный режим на 30 дней для новичков.

- Нет доступа к Санкт-Петербургской бирже.

- ИИС доступен только совершеннолетним резидентам РФ.

- Комиссии на тарифы выше, чем у других крупнейших биржевых брокеров.

Порог некоторых торговых операций брокера «Сбер» — от 1000 рублей.

История

«Сбербанк» получил дилерскую, депозитарную и брокерскую лицензию в 2003 году. В то время банк ещё не был структурирован, поэтому вёл и банковскую, и инвестиционную деятельность.

В 2012 году появилась брокерская компания «Sber CIB» посредством слияния «Сбера» с инвестиционной организацией «Тройка Лидер». Банк выкупил организацию и образовал отдельное акционерное общество с аналитическим отделом и доступом на фондовые рынки.

Брокер «Sber CIB» стал профессиональным посредником и неоднократно получал награды в номинациях:

- Лучший инвестиционный банк;

- Дилер Года;

- Лучший банк 2017 года;

- Лучший банк на срочном рынке;

- Лучший брокерский дом;

- Лучший брокер с аналитическим отделом;

- Лучший банк в стратегиях сырьевого и фондового рынка.

Компания до сих пор занимает высшие места в европейских рейтингах лучших банков и дилеров РФ.

Финансовые показатели

За первое полугодие 2021 года брокер «Сбер» показал финансовые результаты:

- Уставный капитал — 6 461 710 руб.;

- Прибыль — 334 893 000 руб.;

- Собственные средства — 1 905 238 480 руб.;

- Клиенты — 4 918 995.

Финансовая отчётность располагается на официальном сайте брокера «Sber CIB».

Владельцы

Контрольным пакетом акций брокера «Сбер» (52,32%) владеет Министерство Финансов РФ.

В чём подвох брокера «Сбер»?

Клиенты брокера «Сбер» жалуются на проблемы:

- Долгое зачисление средств на счёт — инвесторам приходится писать в поддержку, которая тоже долго отвечает.

- Период вывода средств после совершения сделки — сутки.

- В мобильном приложении происходят сбои системы.

Отдельный нюанс условий брокера «Сбер» — высокие пороги входа для многих операций.

Как стать клиентом

Открыть счёт у брокера «Сбер» можно на сайте «Сбербанк Онлайн», если гражданин — клиент банка.

Для этого нужно зайти в личный кабинет, найти вкладку «Прочее» и выбрать «Брокерское обслуживание» — «Открыть счёт».

Открытие брокерского счёта возможно и в мобильном приложении «Сбербанка».

После процедуры клиенту нужно пополнить счёт, скачать приложение «СберИнвест» или вести биржевую торговлю на платформе QUIK.

Стать клиентом брокера можно в банковском отделении «Сбера». Для этого нужно подать заявление и анкету, затем подписать брокерский договор.

Сбербанк брокер: обзор и отзывы

Инвестору для совершения сделок с ценными бумагами необходима помощь брокерской компании, поскольку без посредника прямой доступ на фондовый рынок частному лицу невозможен. Брокерские услуги Сбербанка, несмотря на противоречивое отношение к нему многих участников рынка, тем не менее востребованы.

Можно сказать, что хотя Сбербанк располагает довольно узким спектром рыночных инструментов, для большинства клиентов этого достаточно – так что свыше 180 000 инвесторов России выбирают его в качестве личного брокера. По обороту средств на фондовом рынке Сбербанк брокер занимает четвертое место, обходя такого гиганта индустрии, как Финам. В ближайшие годы не ожидается, что компания покинет ТОП-10.

История и развитие компании

Sberbank CIB – корпоративно-инвестиционный бизнес, созданный на основе АО «Сбербанк КИБ». Одним из ключевых направлений является совершение операций по торгам ценными бумагами. Создание сервиса относится к 2012 году, когда произошло объединение ОАО «Сбербанка России» и «Тройки Диалог» (крупнейшей российской инвестиционной компании). Напомню, что банкротства брокерских компаний в России происходили несоизмеримо реже, чем банков.

Тем не менее тот, кто ищет дополнительной надежности, может воспользоваться брокерскими услугами Сбербанка, риски которого сравнимы с рисками государственного пенсионного фонда РФ. Бизнес «Сбербанк КИБ» рассчитан на крупных юридических лиц. Однако поскольку я ориентируюсь на частного инвестора, ниже будут описаны брокерские услуги, представленные на сайте Сбербанка: https://www.sberbank.ru/ru/person/investments/broker_service/ .

Брокерское обслуживание Сбербанка

Инвесторы, выбравшие Сбербанк своим брокером, могут торговать на Московской бирже . Сбербанк брокер предлагает ряд инструментов и рынков для осуществления торговли:

Фондовый рынок – сделки в общем случае могут осуществляться с российскими акциями, депозитарными расписками и различными облигациями; в наличии также ОПИФ, ЗПИФ и биржевые фонды. Всего на бирже более трех тысяч ценных бумаг.

На Московской бирже торгуются более 10 биржевых фондов ETF (инвестиционная группа FinEX ), которая имеет в числе базовых активов и зарубежные ценные бумаги. Кроме того, Мосбиржа предоставляет инвесторам возможность покупать зарубежные акции без статуса квал. инвестора. Они появились в доступе с августа 2020 года, в виде 19 американских компаний из списка индекса S&P 500. Затем список начал заметно расти. Торговля ведется в рублях, но дивиденды выплачиваются в валюте и по ним нужно отчитываться в налоговой. В каждом лоте одна акция.

Кроме того, есть Санкт-Петербургская фондовая биржа, где также можно приобрести акции многих американских компаний из индекса S&P500 без специального статуса. Торгуются они непосредственно в долларах, однако к ней Сбербанк брокер в настоящий момент доступ не предоставляет.

Срочный рынок – сделки осуществляются с товарными фьючерсами, опционными контрактами на акции, фондовые индексы, иностранную валюту и прочие финансовые инструменты. Доступная площадка для торгов – Московская биржа.

Внебиржевой рынок – сделки осуществляются с корпоративными и государственными еврооблигациями за сотни тысяч долларов. Операции проходят между покупателем и продавцом вне биржи, но при посредничестве брокера. Для приобретения еврооблигаций требуется статус квалифицированного инвестора, признанный Сбербанком.

Основные преимущества торговли на срочном рынке для спекулянта:

- операции могут осуществлять как крупные участники, так и «новички» с небольшим объемом средств

- за счет широкого ассортимента финансовых инструментов есть возможность осуществлять множество операций

- высокая ликвидность

- не нужно оплачивать депозитарий

Однако инвестору на срочном рынке делать нечего. Срочный рынок может застраховать ваши акции от падения при помощи хеджирования, но поскольку инвестор ориентирован на рост актива, то он в состоянии уменьшить подобные риски подбором комфортного ему портфеля.

Доверительное управление в Сбербанке

АО «Сбербанк Управление Активами» предлагает возможность увеличить вложенный капитал с помощью услуги «Доверительного управления» и несколько соответствующих стратегий, имеющих разные уровни соотношения доходности и рисков. Минимальная сумма каждой стратегии не менее несколько сот тысяч рублей, а некоторые актуальные варианты даже требуют несколько миллионов:

- «Долгосрочный прирост капитала (акции)» (риск-профиль – высокий). Инвестиции от 1 года, уровень дохода – выше среднего. Минимальная сумма инвестиционных средств: 7 000 000 рублей.

- «Защита капитала» (риск-профиль – консервативный). Инвестиции от 1 года, максимальный уровень дохода за 2 года – 29,6%. Минимальная сумма инвестиционных средств: 7 000 000 рублей.

- «Активное управление» (риск-профиль – высокий). Инвестиции от 1 года, прогнозируемый уровень дохода – выше среднего. Минимальная сумма инвестиционных средств: 3 000 000 рублей.

Полный список стратегий доверительного управления Сбербанка и условия можно увидеть на официальном сайте компании. На данный момент представлено несколько стратегий, ознакомится с которыми можно по ссылке: https://www.sberbank-am.ru/individuals/managed_account/ .

Сколько стоят услуги доверительного управляющего для инвестора? Ниже цитата из одной стратегии:

Вознаграждение за управление : 2% годовых от стоимости активов за 1 календарный день.

Вознаграждение за успех : если инвестиционный доход за инвестиционный период в рублевом выражении превысит базовый доход за инвестиционный период, ставка доходности по которому составляет 3 % годовых в российских рублях, то компания имеет право на вознаграждение за успех в размере 20 % от суммы такого превышения.

Вознаграждение за вывод активов из управления : 2% от стоимости активов, которые находились в управлении 180 дней или меньше, 1% от стоимости активов, которые находились в управлении больше 180 дней, но меньше 366 дней, 0,5% от стоимости активов, которые находились в управлении больше 365 дней, но меньше 548 дней.

В своих обзорах я часто упоминаю, что между инвестором и брокером существует неизбежный конфликт интересов , в результате чего в управление средствами инвестора закладывается множество затрат. Это комиссии в зависимости от дневного оборота средств, комиссия с прибыли (обычно около 20%, как в случае выше), возможны начисления за досрочный выход и пр. Подробности в зависимости от конкретной стратегии могут различаться, но в среднем так.

Все это может казаться приемлемым при заметном росте актива – но даже если вам повезет поймать момент взлета, то он однажды неизбежно закончится и издержки выйдут на первый план. И чем дольше вы будете инвестировать, тем заметнее такие издержки . Тем не менее в интересах компании продажа продукта, так что маркетинг Сбербанк брокера выглядит привлекательно:

Другой важный момент состоит в том, что показатели стратегии нужно сравнивать с результатами фондового рынка, в который вы можете вложиться с минимальными издержками через индексные фонды . Т.е. при торговле российскими акциями результаты сопоставляются с индексом Мосбиржи, для американских акций можно воспользоваться показателями S&P500.

Не поленитесь сделать это, учитывая комиссии за управление. Кроме того, обратите внимание на сроки нарисованных кривых: большинство активных стратегий не в состоянии показывать привлекательные результаты более 5 лет. Так что вряд ли вы встретите стратегию с 2010 года, а если встретите, то следует поинтересоваться, не менялся ли график задним числом.

Кроме того, не следует считать высокий входной порог каким-то дополнительным преимуществом, которое помогает получить больший доход – просто такой монстр, как Сбербанк брокер, не хочет возится с небольшими капиталами, окупая затраты на обслуживание стратегии и отчетность.

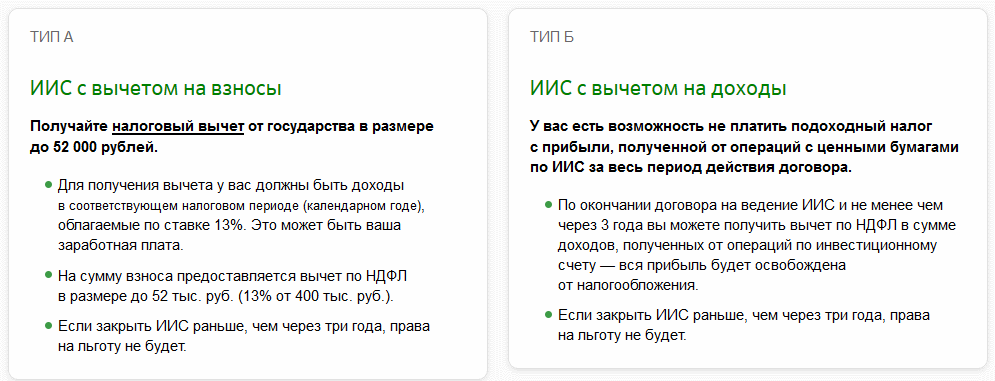

ИИС от Сбербанк брокер

Открытие ИИС дает частному инвестору такое преимущество, как налоговый вычет на выбор:

Налоговый вычет (до 52 000 рублей) на взносы. Условия получения: наличие доходов (заработная плата) за календарный год, облагаемых по ставке 13 %; ИИС должен быть открыт как минимум 3 года.

Если закрыть инвестиционный счет раньше 3 лет, то получить вычет будет невозможно. Вернее, в первом случае придется отдать государству возвращенный вычет за один или даже два года.

Годовая сумма пополнения ИИС должна составить максимум 1 000 000 рублей, тип вычета определяется по факту действий его владельца. Если на следующий год он подает документы на вычет по взносу, то очевидно, он выбрал тип А. На странице https://www.sberbank.ru/ru/person/investments/iis_am можно ознакомиться с порядком получения налогового вычета по обоим типам счетов и стратегиями от Сбербанка.

При открытии ИИС с использованием стратегий Сбербанка может понадобится внести от 1 до 50 тыс. руб, дополнительно можно инвестировать от 10 000 рублей (но не более миллиона в год). Напомню, что ИИС обладает потенциальной возможностью для увеличения дохода других инвестиционных инструментов, но сам по себе инструментом не является.

Вы можете, например, купить консервативные ОФЗ , не рассчитывая на долгосрочный доход заметно выше инфляции и получать налоговый вычет на взносы. Так вы почти наверняка обгоните инфляцию. Но вы также вправе в погоне за прибылью выбрать самостоятельную торговлю с плечом, где результат будет лежать в широком диапазоне вплоть до серьезного минуса. Понятно, что в последнем случае ИИС на взнос лишь сократит убыток, а второго типа окажется вовсе бесполезен.

Отдельно можно отметить, что в российских условиях «консервативные» активы с высоким внутренним рейтингом вовсе не являются таковыми. В этом совсем недавно убедились держатели еврооблигаций санированного банка « Открытие » — общий списанный по еврооблигациям убыток составил около 1 млрд. долларов.

Сбербанк брокер: тарифы для физических лиц

Сбербанк в данный момент предлагает клиентам тарифы «Самостоятельный» и «Инвестиционный». Условия первого тарифа:

- Входной порог – не ограничен.

- Торговые операции могут быть осуществлены с помощью системы Quik.

- Комиссии на фондовом рынке — 0,06% от осуществленной сделки при обороте от 500 000 рублей до 1 000 000 рублей в сутки; на срочном рынке – 0,50 рублей за 1 контракт (совершение сделки), 10 рублей за 1 контракт (принудительное закрытие позиций); на внебиржевом рынке – 0,17% от суммы совершенной сделки.

- На валютной секции комиссия 0.2% на суммы вплоть до 100 млн. рублей.

- Комиссия за подачу заявки (распоряжения) по телефону – 150 рублей за 1 поручение.

- Брокер предоставляет 20 бесплатных звонков-поручений, оплата комиссии начинается с 21 поручения.

Тариф «Инвестиционный» заметно дороже по комиссиям на фондовом (0.3%) и внебиржевом (1.5% при покупке инструмента) рынках, но зато предлагает информационную рассылку. Подробная информация о настоящих тарифах в полном объеме представлена на официальном сайте Сбербанка в разделе «Тарифы»: https://www.sberbank.ru/ru/person/investments/broker_service/tarifs .

Глобальная репутация

Репутация Сбербанка в качестве брокера остается на высоком уровне на протяжении нескольких лет. Среди значимых достижений организации можно выделить следующие победы:

- Победа в номинации «Лучшие инвестиционные банки мира 2017», присвоенная Global Finance;

- Премия «Дилер года», присвоенная MMBA;

- Совершение огромных сделок с РусГидро (выпуск облигаций на сумму 15 млрд. рублей), ЕВРАЗ (выпуск облигаций на сумму 15 млрд. рублей), РЖД (выпуск облигаций на сумму 20 млрд. рублей);

- Входит в ТОП-5 «Ведущих операторов» на сайте Московской биржи;

- Сбербанк начал торговлю физическим золотом на международной площадке Шанхайской биржи;

- Высший рейтинг надежности – ААА.

Плюсы брокерского обслуживания в Сбербанке

Сбербанк как брокер обладает рядом положительных качеств:

- высокий уровень надежности и доверия – большое количество клиентов-инвесторов и значительная сумма торгового ежемесячного оборота (около 100 млрд. рублей в месяц);

- можно открыть сразу 2 счета (брокерский и ИИС);

- наличие мобильного приложения «Сбербанк Инвестор»;

- возможность быстрого пополнения счета через приложение «Сбербанк-Онлайн»;

- предоставление услуги интернет-трейдинг Troik@ — система, позволяющая инвесторам получить автоматический займ для оплаты совершенной сделки;

- предоставление 20 бесплатных звонков-поручений;

- брокер не берет акции в сделки РЕПО, как прочие брокерские компании. Известно, что акции гораздо волатильнее облигаций, так что в целом схема без акций оказывается более надежной, особенно на длинном периоде.

Сбербанк брокер в сравнении с БКС и ФИНАМ:

- Комиссии брокеров на фондовом рынке: БКС — от 0,05 %, Финам – от 0,0354 %, Сбербанк – от 0,06 %.

- Комиссия депозитария в Сбербанке отсутствует, БКС и Финам снимают, если есть сделки (∼ 200 р./мес.)

- Комиссии по сделкам внебиржевого рынка: БКС – 0,236 %, Финам – 0,118 %, Сбербанк – 0,17 %.

- Минимальный порог вхождения: Сбербанк – отсутствует, БКС – 50 000 рублей, Финам – 30 000 рублей.

Минусы брокерского обслуживания в Сбербанке

Среди минусов предоставления услуг по мнению трейдеров/ инвесторов можно отметить:

- частота возникновения проблем со связью, так как всего один сервер;

- «устаревший» формат отчетов, приходящих ежедневно на почту. В случае необходимости распечатать материал приходится корректировать форму отчета;

- длительная авторизация в Quik по SMS-коду;

- сложность «дозвона» в техническую поддержку или инвестиционный отдел;

- нет возможности моментально узнать среднюю стоимость выбранной акции, количество денежных средств, заработанных за определенный период. Трейдеру приходится просматривать ежедневные отчеты для систематизации информации;

- отсутствие доступа на RTS-Board, Санкт-Петербургскую биржу

ПИФы Сбербанка

АО «Сбербанк Управление Активами», помимо доверительного управления, предлагает очень большое число ПИФов, являясь лидером в этой сфере. Они обычно дешевле по комиссиям, чем рассмотренное выше доверительное управление, к тому же обладая доступным порогом входа – так что являются заметно более интересным инвестиционным предложением.

По информации самой УК, под ее управлением находится более 1 трлн. рублей и примерно четверть всего рынка паевых фондов. У компании имеется около 900 офисов продаж и за сотню тысяч клиентов. Все внебиржевые паевые фонды Сбербанка можно разделить на несколько категорий:

Открытые ПИФы облигаций

Открытый ПИФ смешанных инвестиций

Закрытые ПИФы недвижимости (ЗПИФН)

Открытые ПИФы акций

Открытые ПИФы международных фондов

В разделе ПИФов акций у компании представлено множество отраслевых фондов, которые хороши для привлечения инвестиций в локальный момент времени (поскольку какой-то из фондов всегда растет лучше, чем другие), но итог инвесторов обычно не радует. Читая отзывы о ПИФах Сбербанка нельзя не удивиться тому количеству потерь, которые совершаются не по вине управляющей компании, а по инициативе самых вкладчиков.

Так, некоторые пенсионеры вкладывают туда все сбережения и начинают паниковать при убытке в 20%, спрашивая, не забирать ли все деньги. Хотя чем дешевле стал стоить актив (диверсифицированный фонд не может упасть до нуля), тем более выгодный момент настает для того, чтобы прикупить его на просадке. Или во всяком случае не трогать свой капитал. Разумные отзывы долгосрочных инвесторов есть, но они редки.

Актуальные варианты Сбербанка можно увидеть на странице https://www.sberbank-am.ru/individuals/fund/ , а кликом по фонду получить его статистику и условия инвестирования. Порог входа при этом достаточно низок (через Сбербанк Онлайн от 1 000 рублей), но суммарная комиссия при покупке и погашении пая может доходить до 4.5% (хотя при инвестировании на срок более двух лет скидка — т.е. комиссия за погашение пая — не взимается).

В 2018 году Сбербанк выпустил первый биржевой инвестиционный фонд, БПИФ. Фактически этот тот же паевой фонд, но обращающийся на бирже и использующий индексную стратегию, за счет чего комиссии за управление могут снижаться ниже 1%. Это действительно хороший инвестиционный вариант без скидок и надбавок. В том числе потому, что фонды данного типа реинвестируют дивиденды и купоны российских ценных бумаг без уплаты налогов (как и внебиржевые ПИФ). Все текущие варианты можно увидеть здесь: https://rusetfs.com/screener?issuer=Sberbank .

Отзывы о брокерских услугах Сбербанка

Отзывы об услугах компании ожидаемо весьма разные. Похоже, что обладая крупнейшим бизнесом в банковской сфере Сбербанк весьма прохладно относится к предоставлению брокерских услуг. Об этом говорит многое: отсутствие доступа к бирже СПб, ориентация на один торговый терминал, скудность тарифов. Я задал компании пару вопросов и стал ждать ответ: пришло письмо, что я получу информацию в течение недели. Прошла неделя, две, месяц – никакого ответа не последовало.

Тем не менее тариф «Самостоятельный» для массового инвестора неплох: при суммах не более сотен тысяч рублей и регулярных пополнениях он заметно выгоднее, чем у БКС или Финам. В сфере паевых фондов компания представлена большим числом вариантов с высокой капитализацией и лидирующие позиции сдавать пока не собирается. ПИФы Сбербанка, как и многие другие, могут быть доходным инструментом при достаточной квалификации инвестора, а БПИФ дали возможность легко приобрести паи на счет брокера (и в частности на ИИС, с чем раньше были проблемы).

Если у вас был опыт работы со Сбербанком в качестве брокера, информация о работе поддержки (лично мне некомфортно становиться клиентом пусть и надежного, но равнодушного к моим вопросам брокера) или вы приобретали фонды от управляющей компании Сбербанка, то форма комментариев внизу статьи для вас.

Источник https://vegatrend.ru/broker/kak-torgovat-na-birzhe-cherez-sberbank

Источник https://www.vbr.ru/investicii/brokery/sberinvesticii/

Источник https://investprofit.info/sberbank-broker/