Сущность инвестиций

Инвестиции — это способ вложения капитала с целью получения прибыли. Сущность инвестиций заключается в том, что инвестор вкладывает свои средства, ценные бумаги, имущество и права, имеющие ценность, в проекты, которые впоследствии приносят прибыль.

Виды инвестирования

По типу инвестирования (средства) выделяются:

- Финансовые. Приобретаются финансовые требования на активы в определённой форме.

- Нематериальные. Вложения в человеческий капитал, патенты, лицензии, информацию и пр.

- Реальные. Приобретаются средства производства — земля, строения, оборудование и т. п.

В зависимости от возможностей инвестора участвовать в делах компании, в которую были вложены средства, инвестиции бывают:

- Прямые инвестиции. Инвестор вкладывает не менее 10% капитала предприятия. Он получает возможность управления предприятием и иметь своего представителя в совете директоров.

- Портфельные. Инвестиции на сумму менее 10% капитала фирмы. Инвестировать можно сразу в несколько предприятий, застраховавшись от возможных рисков.

Другие инвестиции не предполагают никакой связи с конкретным предприятием. Средства вкладываются в фонды, банки, страховые компании.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В зависимости от периода инвестирования выделяются:

- Краткосрочные;

- Среднесрочные;

- Долгосрочные.

С региональной точки есть следующие виды инвестиций:

- Внутренние. Осуществляются в пределах страны.

- Внешние. Иностранные инвестиции.

В свою очередь внешние инвестиции могут быть входящими (иностранные инвесторы вкладывают деньги в развитие российских предприятий) и исходящие (российские инвесторы поддерживают иностранные компании.

Выделяются частные инвестиции, государственные и совместные.

Сущность инвестиций в развитии экономики

Экономическая сущность инвестиций заключается в том, что они напрямую благотворно влияют на экономику. Они способствуют повышению качества жизни частных лиц, предприятий-инвесторов, а также на экономическую политику государства. Также положительно сказывается и приток входящих инвестиций.

Отличным примером служат валовые инвестиции. Благодаря им, предприятия наращивают производственные мощности, увеличивают объём выпускаемой продукции. В результате макроэкономические показатели заметно улучшаются, наблюдается рост ВВП страны. Это делает государство более устойчивым на международной арене.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Инвестиции влияют на общий уровень благосостояния граждан. Особое место занимают инвестиции в человеческий капитал. С привлечением инвестиций реализуется множество социальных проектов.

Кто занимается инвестициями?

Инвестиционная деятельность довольно распространена в частном секторе. Инвестировать могут все заинтересованные лица. Ограничений практически нет: необходим лишь капитал достаточной величины, а главное — багаж знаний, умение управлять своими средствами и грамотное инвестиционное планирование. Разберём подробно участников инвестиционной деятельности:

Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

2. Инвестиции: сущность, источники, виды и направления. Мультипликатор инвестиций.

3. Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

Создателем современной теории анализа взаимосвязи дохода, потребления, сбережения и инвестиций считают английского экономиста Дж.Кейнса, который в 1936 г. опубликовал свою знаменитую работу «Общая теория занятости, процента и денег». В качестве главного инструмента своего анализа Кейнс использовал макроэкономические показатели: национальный доход, потоки сбережений и инвестиций, совокупный спрос и совокупное предложение.

По Кейнсу, положительно воздействовать на расширения производства и предложения товаров можно лишь путем активизации совокупного спроса. Его главным составляющим выступает доход, потребление, сбережения и инвестиции.

Потребление выступает главным компонентом совокупных расходов. Под ним понимают индивидуальное и совместное использование потребительных благ для удовлетворения материальных и духовных потребностей людей.

Прирост потребления устойчиво зависит от прироста доходов. Эта зависимость прямая, т.е. чем выше доход, тем выше уровень потребления и наоборот. Следует заметить, что личное потребление имеет некоторую специфику: оно растет в меньшей степени, чем растет доход. Это обусловлено действием объективных и субъективных факторов, в частности желания обеспечить себя на старости лет, купить дорогостоящую вещь, стремление застраховать себя на черный день, таково проявления основного психологического закона, согласно которому с ростом дохода склонность к потреблению падает, а склонность к сбережению возрастает.

Параметром, устанавливающим количественную связь между потреблением и располагаемым доходов, является предельная склонность к потреблению (МРС). Она определяется, как отношение между изменениями в потреблении и вызываемыми ими изменениями доходов.

Величина MPC всегда колеблется от 0 до 1. Если МРС=1, то весь прирост дохода идет на потребление. Если МРС=0, то весь прирост направляется на сбережение.

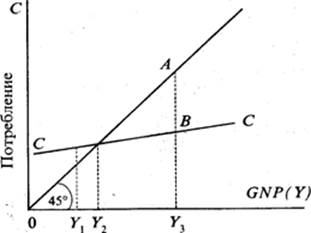

Зависимость между уровнем дохода и потреблением описывается графиком потребления (рис.1).

Рис.1. График потребления

Биссектриса на рис.1 описывает ситуацию, при которой потребление равно доходу, т.е. весь доход потребляется и сбережения равны 0. В реальной жизни потребляется только часть дохода и кривая потребления обычно принимает вид СС. Анализ этой кривой показывает, что при Y1 потребители «живут в долг», т.е. за счет займов или прошлых сбережений. При объеме дохода, равном Y2 , весь доход идет на потребление, за пределами Y2 при Y3 часть дохода (Y3 В) потребляется, а часть (АВ) сберегается. При этом по мере роста дохода потребление абсолютно растет, но доля его в доходе имеет тенденцию к сокращению. Как писал Дж. Кейнс, «люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход».

Сбережение – это та часть дохода, которая в настоящее время не потребляется, а предназначена для удовлетворения будущих потребностей.

Сбережения представляют собой разницу между располагаемыми доходами и потребительскими расходами.

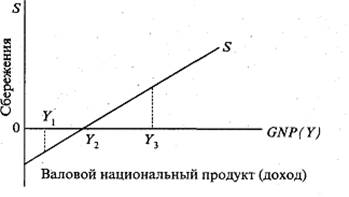

Зависимость сбережений от величины дохода представлена на рис.2.

Рис.2. График сбережений

График сбережений показывает, что при доходе, равном Y1, сбережения имеют отрицательное значение (сбережения сокращаются), при доходе Y2 , сбережения равны нулю. Они возникают и начинают расти за пределами Y2 и по мере увеличения дохода возрастают абсолютно и относительно, т.е. по мере роста дохода доля сбережений в доходе растет.

Подобно предельной склонности к потреблению можно определить предельную склонность к сбережению:

Предельная склонность к сбережению является дополненной до единицы величиной по отношению к предельной склонности к потреблению. Следовательно, та часть дохода, которая остается неиспользованной на текущие производственные и потребительские нужды, накапливается.

Накопление– откладывание части доходов, прибыли на будущие нужды. В форме сбережений оно выполняет двойную роль: с одной стороны, накопление есть вычет из текущего потребления, а значит, сокращается совокупный спрос; с другой стороны, если сбережение осуществляется в форме вкладов в банках и используется как инвестиционный источник, то он увеличивает потребление инвестиционных товаров, а соответственно расширяет и совокупный спрос.

Таким образом, сбережение само по себе для экономики не опасно, если сберегаемые деньги пускаются в оборот, т.е. инвестируются. Обеспечить нормальный размер инвестиций – это значит перевести все сбережения в реальные капиталовложения. Другими словами, инвестиции должны быть равны сбережениям. Обеспечить такое равенство, считал Кейнс, возможно только при низкой норме процента, который стимулирует предпринимателя брать больше кредитов.

ИНВЕСТИЦИИ – это имущественные и интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности, в результате которых образуется прибыль или доходы.

Такими ценностями могут быть:

1) денежные средства, банковские вклады и другие ценные бумаги;

2) движимое и недвижимое имущество;

3) имущественные права, вытекающие из авторского права;

4) право пользования землей и другими природными ресурсами.

Объектами инвестиционной деятельности являются вновь создаваемые и модернизируемые основные доходы и оборотные средства во всех отраслях хозяйствования, ценные бумаги, научно-техническая продукция, интеллектуальные ценности и т.д.

Субъектами инвестиционной деятельности являются инвесторы, которые принимают решения о вложении собственных, заемных и привлеченных ценностей. Ими могут быть граждане, юридические лица, государство.

Под инвестиционной деятельностью понимается совокупность практических действий граждан, юридических лиц и государства по реализации инвестиций.

Для инвестирования, кроме собственных средств могут быть привлечены финансовые средства в виде кредитов, выпуска ценных бумаг.

1) финансовые и реальные;

2) инвестиции расширения и обновления;

3) прямые и портфельные;

4) долгосрочные и краткосрочные.

Финансовые инвестиции – это вложении в акции, облигации и другие ценные бумаги, выпущенные частными компаниями и государством, банковские депозиты. Они лишь частично направляются на увеличение реального капитала и большая их часть является непроизводительным вложением.

Реальные инвестиции – это вложении в основной капитал и на прирост материально-производственных запасов.

Инвестиции расширения – это затраты, связанные со строительством новых и расширением уже действующих производственных фондов. Их источником является вновь созданная стоимость и национальных доход. Предприниматели осуществляют эти инвестиции за счет собственной прибыли или за счет привлеченных или заемных средств.

Инвестиции обновления – затраты на восстановление и обновление уже действующих производственных фондов. Их источником являются амортизационные отчисления.

Прямые инвестиции – иностранные вложения капитала, обеспечивающие контроль инвестора над зарубежными предприятиями.

Портфельные – иностранные вложения капитала в акции зарубежных предприятий без приобретения контрольного пакета с целью получения повышенного дохода на капитал за счет налоговых льгот, изменения валютного курса и т.д.

Портфельные, в отличие от прямых, не дают право участия в управление предприятием.

Долгосрочные инвестиции – вложение средств в крупные объекты с целью выполнения госпрограммы развития рыночной инфраструктуры и поощрения экспорта, как правило, они не приносят сиюминутной выгоды, а ориентированы на окупаемость в будущем.

Краткосрочные – это вложения средств, ориентированных на получение дохода в ближайшем будущем. Это инвестиции в обновление и модернизацию производства в торговле, сфере обслуживания и т.д.

Мультипликатор инвестиций – экономический показатель, показывающий в какой степени рост инвестиций порождает изменение объема выпуска продукции и потребительского спроса на эту продукцию.

| Мультипликатор | = | изменение объема ВВП |

| первоначальное изменение инвестиций |

Следует отметить, что в случае с мультипликатором речь идет об автономных инвестициях. Автономные инвестиции – часть реальных инвестиций, зависящих только от факторов производства, и не зависящих от изменений национального дохода.

Модель «доходы-расходы» — кейнсианская модель равновесия национального дохода, в которой, планируемые расходы (совокупный спрос) и национальный продукт (совокупное предложение) являются функцией дохода и не зависят от цен, которые остаются фиксированными, а национальный продукт равен национальному доходу, который, в свою очередь, равен располагаемому доходу вместе с чистыми налогами.

Парадокс бережливости – парадоксальный результат стремления нации увеличить богатство за счет увеличения сбережений, приводящий к сокращению национального дохода и национального продукта, а, в конечном счете, и к сокращению сбережений.

По Кейнсу, главными составляющими эффективного спроса выступают потребление и инвестиции. Прирост личного потребления, а, следовательно, рост эффективного спроса, считал Кейнс, устойчиво зависит от прироста дохода. Чем выше доход, тем больше и уровень личного потребления. Но с ростом дохода склонность к потреблению падает, а склонность к сбережению возрастает. Это не опасно, если сбережения поглощаются растущим спросом на инвестиции. Размер инвестиций Кейнс считал главным фактором эффективного спроса, ибо рост инвестиций способствует увеличению национального дохода и привлечению в производство дополнительных работников, т.е. ликвидации безработицы. Следовательно, обеспечить нормальный размер инвестиций – это значит перевести все сбережения в реальные капитальные вложения. Отсюда широко известна в экономической теории формула:

J (инвестиции) = S (сбережения)

Обеспечить такое равенство, можно только при низкой норме процента. Чем она ниже, тем (при прочих равных условиях) оживленнее инвестиционный процесс, и наоборот.

Равновесие сбережений и инвестиций – состояние экономики, при котором реальные сбережения и реальные запланированные инвестиции равны.

Факторы, определяющие объем инвестиций. Нестабильность инвестиций.

С помощью инвестиций решаются такие экономические и производственные задачи, как строительство новых заводов, фабрик, оснащенность и переоснащенность производства техникой и оборудованием с длительным сроком службы и т.д.

Размеры инвестиций играют определяющую роль и зависят от:

1.ожидаемой нормы чистой прибыли и ставки банковского процента— если ставка процента окажется равной или превысит норму чистой прибыли, инвестиции экономически нецелесообразны. Размер превышения нормы чистой прибыли над ставкой процента определяет целесообразность и привлекательность инвестиций.;

2.уровня цен — Это происходит вследствие действия эффекта процентной ставки. При повышении цены возрастает количество денег, в которых остро нуждаются потребители и предприниматели для закупки продукции по возросшим ценам;

3. издержек производства — они включают расходы на приобретение, эксплуатацию и обслуживание оборудования, заработную плату работников, нормальную прибыль предпринимателей. Увеличение этих расходов приведет к снижению размеров инвестиций, а модернизация оборудования увеличит инвестиционный фонд и сместит кривую инвестиций вправо;

4. уровня оснащенности производства основным капиталом — если производство хорошо оснащено техническими мощностями, каждое последующее инвестирование будет сопровождаться падением нормы чистой прибыли, поэтому инвестиции будут ограничиваться. В случае низкой технической оснащенности дополнительные инвестиции приведут к росту производительности труда и повышению нормы чистой прибыли.

Основным стимулом для инвестирования выступает прогресс в области техники и технологии производства, что снижает издержки производства, повышает качество изделий, способствуя тем самым повышению нормы чистой прибыли, а значит, и резкому возрастанию инвестиций в тех производствах, где подобные преобразования происходят.

5.меняющегося политического климата в стране, международной обстановки, о состоянии дел на фондовых биржах, о реагировании на них предпринимателей и т.д.

6. от уровня выплачиваемых налогов — рост налогов вызовет сокращение доходов предпринимателей.

Нестабильность инвестиций. Инвестиции выступают важным фактором, воздействующим на рост валового национального продукта.

Инвестиции весьма изменчивы, причем их изменчивость гораздо подвижнее, чем изменчивость валового национального продукта.

Возьмем, к примеру, продолжительность сроков службы оборудования, С экономической точки зрения здесь все вроде бы определенно: срок амортизации закончился, следовательно, необходимо менять оборудование. В реальной жизни все происходит гораздо сложнее. По известным только предпринимателю причинам сроки действия оборудования могут быть продлены сверх периода амортизационных отчислений. Они могут быть частично обновлены, обновлены на 1/2, на 3/4, но основной капитал в течение какого-то периода может вовсе не обновляться и с этими решениями предпринимателей связана амплитуда колебаний инвестиций в общественном производстве: они то расширяются, то сужаются. Инвестированию может быть подвергнуто производство и до истечения сроков амортизации, если этого требует научно-технический прогресс.

Характерной особенностью инноваций является их нерегулярность. С точки зрения той или иной отрасли экономики инновации в ней в ближайшее время могут не предвидеться, но коррективы могут

произойти незамедлительно. Технические и технологические сдвиги в какой-то одной отрасли могут вызвать быстрые и интенсивные инвестиции в других, смежных отраслях экономики. Например, технический прогресс в автомобильной промышленности всегда вызывает поток инвестиций в нефтехимические отрасли производства. Аналогичное происходит по существу со всеми взаимосвязанными друг с другом отраслями экономики.

Колебания в инвестициях происходят в зависимости от размера текущей прибыли: прибыль стабильна — стабильны инвестиции; прибыль растет — растут инвестиции; появляются тенденции к падению прибыли — тут же ограничиваются и инвестиции. Непостоянство прибыли увеличивает нестабильность инвестиций.

Наконец, предопределяют нестабильность инвестиций ожидания и их изменчивость. Ожидания подвержены изменчивости в силу большого количества обстоятельств, в том числе и состояния дел на фондовой бирже. Колебания курса акций, часто созданные искусственно биржевиками, чтобы нажиться на спекулятивных сделках с ценными бумагами, вызывают нестабильность в инвестиционной политике предпринимателей и домохозяев.

Оценка инвестиций: методы оценки и показатели эффективности

Чтобы объективно оценить инвестиции, инвестор опирается на показатели эффективности инвестиций.

Классификация и виды показателей для оценки инвестиций

При принятии решения по инвестированию денежных средств проект оценивается по ряду показателей:

- чистая приведенная стоимость (NPV)

- индекс доходности (PI)

- индекс дисконтирования (DPI)

- период окупаемости вложений (PP)

- норма доходности (IRR)

- коэффициент эффективности (ARR)

- внутренняя норма рентабельности (MIRR)

Чистая приведенная стоимость

Инвестор ставит задачу получить максимальную прибыль от финансовых вложений. Поэтому показатель чистой стоимости проекта инвестирования является ключевым.

Он показывает количество средств, заработанных за время существования инвестиционного проекта. Чистая стоимость отражает динамику и характер денежных потоков, которые принесут вложения.

Индекс доходности

Это отношение дисконтированного дохода к размеру инвестируемого капитала. В других источниках его можно встретить под названиями “индекс рентабельности инвестиций” или “прибыльности инвестиционного проекта”.

Сложность вычисления данного индекса в том, что правильно оценить денежные поступления и ставки дисконтирования – не простая задача.

На уровень будущих денежных потоков влияют несколько факторов:

- соотношение предложения и спроса.

- ключевая ставка ЦБ.

- динамика цен на сырье.

- маркетинговая стратегия.

Индекс дисконтирования

В других источниках его можно встретить под названием “индекс доходности”. Это валовые доходы от производственных вложений. Впоследствии они делятся на дисконтированный инвестиционный расход.

Данный индекс редко применяется на практике, так как многие инвесторы не знают, как его применять.

Срок окупаемости вложений

Данный индекс показывает время, за которое вложения принесут достаточно финансов, чтобы окупить инвестиционные расходы.

Это достаточно популярный показатель для оценки инвестиций. Его популярность обоснована тем, что это наиболее доступный способ для понимания, за сколько времени организация возместит затраты.

Показатель с высокой точностью помогает планировать вложения даже там, где недостаточно устойчивая финансовая система.

Норма доходности

Представляет собой сумму, обеспечивающая отсутствие убытков. Иными словами – это процентная ставка, разница которой между притоком и оттоком финансов равняется нулю.

Показатель имеет четкий экономический смысл. В рамках оценка инвестиций он показывает возможную прибыльность, также с его помощью можно рассчитать оптимальную ставку по кредиту.

Коэффициент эффективности

Рассматриваемый показатель не дисконтирует показатель дохода. Доход будет рассматриваться коэффициентом чистой прибыли.

Данный коэффициент рассчитывается просто. Достаточно поделить среднегодовой доход на средний размер вложений. Найденный размер вложений получается, если исходную сумму вложений поделить на два с условием, что когда инвестиционный проект завершится, все произведенные затраты будут списаны.

Данный показатель часто применяется инвесторами, желающими оценить инвестиции.

Внутренняя ставка

Описываемый показатель дает понимание, насколько эффективен инвестиционный проект. В нем извлекаемся прибыль каждый год должна реинвестироваться по ставке стоимости совокупного капитала объекта инвестирования.

Использование внутренней ставки вместо нормы доходности уменьшает эффект от вложений. Не очень прибыльные вложения или норма реинвестиции будут лучше смотреться при использовании внутренней ставки. В первом случае доходы будут ощутимее, чем во втором. Выгодные вложения, для которых норма норма прибыли будет выше барьерной ставки, будут иметь более низкий показатель модифицированной внутренней ставки доходности.

Существующие методы оценки инвестиций

Без методов оценки эффективности инвестиций нельзя успешно осуществить вложение. Разработанные методики помогают отследить реальную эффективность использования инвестируемого капитала.

Методика разработки финансовой структуры – скачать

Часто выделяют четыре группы методов оценки инвестиций:

- В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

- Статистические методы, которые применяются при краткосрочном характере инвест проектов.

- Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности вложений с учетом временной стоимости денег.

- Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Также существуют 3 разновидности оценки эффективности инвестиций:

- Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

- Бюджетная оценка эффективности произведенных вложений показывает финансовые результаты для бюджетов разного уровня.

- Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

У нас на эту тему есть мастер-класс, ориентированный на собственников и руководителей, но также будет полезен всем, кто хочет научиться анализировать вложения – «Окупаются ли ваши инвестиции в развитие? Считаем и анализируем». Мастер-класс платный, стоимость указана в описании.

Источник https://bankiros.ru/wiki/term/susnost-investicij

Источник https://studopedia.ru/12_118914_zadacha-.html

Источник https://blog.iteam.ru/ocenka-investicij/