Короткая и длинная позиция на бирже: что это, какую использовать?

Трейдеры на фондовом рынке говорят на своем собственном языке. Вы изучаете, но, чтобы понять и правильно использовать некоторые термины, нужно время. Если вы не уверены в терминах «длинный» и «короткий», вы не одиноки. Эти два слова сбивают с толку многих начинающих трейдеров.

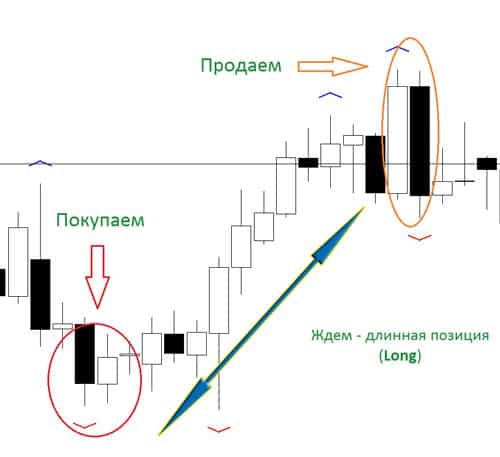

Вы инициируете длинную позицию (лонг), когда покупаете актив, рассчитывая продать его по более высокой цене в будущем и получить прибыль. Короткая позиция (шорт) начинается с заимствования актива для его продажи с намерением выкупить его по более низкой цене, получить прибыль и вернуть акции владельцу.

Ключевые моменты:

- В трейдинге «длинные» и «короткие» позиции относятся к тому, была ли сделка инициирована покупкой или продажей.

- В длинной позиции вы покупаете актив и ждете, чтобы продать, когда цена пойдет вверх. «Купить» и «долго» взаимозаменяемо.

- Когда вы находитесь в короткой позиции, вы берете в долг актив, продаете его и надеетесь выкупить его обратно, когда цена упадет. «Продать» и «короткий» взаимозаменяемо.

В чем разница между длинной и короткой позицией?

| Длинная позиция | Короткая позиция | |

| Начальное действие | Вы покупаете актив | Вы занимаете актив и продаете его |

| Ожидание | Вы держите актив для продажи по более высокой цене, чем цена покупки | Вы ждете более низкой цены на актив |

| Завершающее действие | Вы продаете актив и получаете прибыль | Вы покупаете актив обратно по более низкой цене, получаете прибыль и возвращаете его кредитору |

Длинные позиции

Когда трейдер находится в длинной позиции, он купил актив и ждет, чтобы продать, когда цена пойдет вверх. Трейдеры часто используют термины «покупка» и «длинная позиция» как синонимы.

Точно так же в некоторых торговых программах есть кнопка входа в сделку с пометкой «купить», а в других есть кнопки с пометкой «логн» (англ. Long). Этот термин часто описывает открытую позицию. «Я открыл длинную позицию Apple» означает, что вы владеете акциями Apple Inc. и хотите продать их по более высокой цене.

Вы можете услышать, как трейдер говорит, что он «открывает длинную позицию», чтобы указать на интерес к покупке определенного актива. Если вы открываете длинную позицию (покупаете) 1000 акций XYZ по 10 долларов, транзакция обходится вам в 10 000 долларов. Если вы можете продать их по 10,20 доллара за акцию, вы получите 10 200 долларов. Вы получаете неплохую прибыль в размере 200 долларов без учета комиссионных. Это то, на что вы надеетесь, открывая длинную позицию.

Когда вы открываете длинную позицию, ваш потенциал прибыли неограничен. Это означает, что цена актива может расти бесконечно.

Если вы покупаете 100 акций по 1 доллару, цена этих акций может подскочить до 2, 5, 50 или 100 долларов; однако трейдеры обычно торгуют на гораздо меньших ценовых движениях. Вы с большей вероятностью увидите длинные позиции, измеряемые в центах, а не в долларах.

Обратной стороной роста цены является ее снижение. Если вы продаете свои акции по цене 9,90 доллара США, вы получите обратно 9 900 долларов США по сделке на сумму 10 000 долларов США. Вы потеряете 100 долларов, и вам придется дополнительно платить комиссионные.

Самый большой убыток, который вы можете испытать в этом примере – это если цена акции упадет до 0 долларов, что приведет к потере 10 долларов на акцию. Трейдеры стараются держать риск и прибыль под жестким контролем, используя такие опционы, такие как стоп-лосс (Stop Loss), лонг-колл (Long Call) и лонг-пут (Long Put). Эти опционы позволяют получить прибыль от нескольких небольших движений и избежать больших падений цен.

Вы покупаете лонг-колл, чтобы иметь право купить акцию (заставить другого трейдера продать ее вам) по определенной цене; вы покупаете лонг-пут, чтобы иметь право продать акцию (заставить другого трейдера купить ее у вас) по определенной цене. Стоп-лосс – это биржевая заявка, устанавливаемая, чтобы не потерять слишком много в сделке, если цена пойдет против вас.

Короткие позиции

Открытие короткой позиции сбивает с толку большинство начинающих трейдеров. В реальном мире вам нужно чем-то владеть, чтобы это продать. Вы можете открывать короткие позиции (продавать активы перед их покупкой) в надежде, что цена упадет, чтобы вы могли продать их другому трейдеру.

Вы услышите, как трейдеры используют термины «продажа» и «короткий» для обозначения одного и того же действия. У некоторых торговых программ есть кнопка входа в сделку с пометкой «продать», а у других – с пометкой «короткая» или «шорт» (англ. Short). Вы используете термин «короткая» для описания открытой позиции, например «У меня короткая позиция SPY» – это означает, что вы взяли в долг (обычно у вашего брокера) S&P 500 (SPY) ETF и готовы продать.

Когда вы открываете короткую позицию по акции, ваша потенциальная прибыль ограничивается суммой, которую вы заплатили, но риск становится неограниченным, потому что цена может расти бесконечно.

Как и в примере с длинной позицией, если вы открываете короткую позицию по 1000 акций XYZ по 10 долларов, вы получаете 10 000 долларов на свой счет, но это еще не ваши деньги. Ваша учетная запись покажет, что у вас есть отрицательные 1000 акций, которые необходимо заменить. Обратите внимание, что у вас «короткие» позиции на 1000 акций, а не на 10 000 долларов.

Если вы выкупите акции по цене 9,60 доллара за акцию, вы заплатите 9600 долларов за 1000 акций. Вы получили 10 000 долларов, когда продали их (открыли короткую позицию), поэтому вы зарабатываете 400 долларов до уплаты комиссионных. Если цена акций вырастет, и вы повторно купите акции по 10,20 доллара, вы заплатите 10 200 долларов за эти 1000 акций. Здесь вы потеряли 200 долларов и все еще должны платить брокерские сборы.

Вы можете покупать опционы, чтобы уменьшить убытки при короткой позиции. Стоп-лосс тот же, но эти опционы используются, когда вы открываете короткую позицию – стоп-лосс, шорт-колл и шорт-пут.

Вы покупаете шорт-колл, чтобы иметь право продать акцию (заставить другого трейдера купить ее) по определенной цене; вы покупаете шорт-пут, чтобы иметь право выкупить акцию (заставить другого трейдера продать ее вам) по определенной цене. Стоп-лосс предотвращает слишком большие потери в сделке, если цена движется против вас.

Шортинг, или короткая продажа, позволяет получить прибыль, если рынок движется вверх или вниз. Вы можете продавать и покупать в течение дня при движении цен, поэтому многих трейдеров волнует только то, что цены движутся, а не то, в каком направлении они движутся.

Особые соображения по шортингу

Короткие продажи акций популярны среди профессиональных трейдеров. Хотя это хорошая тактика для получения прибыли, она, как правило, приводит к слишком быстрому падению цен на акции, когда делается в больших масштабах. В 2010 году Комиссия по ценным бумагам и биржам (SEC) ввела альтернативное правило роста, которое ограничивает короткие продажи от дальнейшего снижения цены акции, которая упала на 10% или более за один день по сравнению с предыдущей ценой закрытия.

SEC также выпустила предупреждения о коротких продажах акций (или даже о простой их покупке и продаже) на основании того, что вы можете услышать в социальных сетях, новостях или на веб-сайтах, чтобы вас и других розничных инвесторов не использовали для манипулирования рынком.

Если цена акции падает на 10%, короткие продажи становятся ограниченными, так как они могут происходить только в том случае, если цена торгуемой акции превышает текущую национальную лучшую ставку или самую высокую цену, которую покупатель готов заплатить на национальном уровне.

Когда следует использовать длинную или короткую позицию?

Вам следует открывать длинную позицию по акциям, которые, как вы уверены или знаете, будут расти в цене. Длинная позиция для трейдера – это не более одного торгового дня. Если вы найдете возможность войти в сделку и знаете, что цена акции вырастет (и будет желательной для другого трейдера после того, как вы ее купите), вы откроете длинную позицию по этой акции.

Вам следует открывать короткую позицию по сделке, если вы думаете или знаете, что цена будет снижаться. Ваш брокер должен занять акции у владельца (возможно, у другого брокера) или ссудить их вам, если они принадлежат ему. Если брокер не может занять для вас акции, вы не сможете продать акции. Акции, которые только что начали торговаться на бирже, называемые акциями первичного публичного предложения (IPO), не подлежат короткой продаже (могут быть проданы, а затем куплены).

Трейдеры могут открывать короткие позиции на большинстве финансовых рынков. Трейдер всегда может открыть короткую позицию на фьючерсных рынках и рынках форекс (в отличие от фондового рынка). Большинство акций также доступны для продажи на фондовом рынке, но не все из них.

Идете ли вы в длинную или короткую позицию, зависит от суммы риска, на который вы можете пойти, а также от вашей торговой стратегии и предпочтений.

Бывают случаи, когда вы открываете длинную позицию по одной акции и короткую по другой. Вы можете даже найти повод для короткой продажи акции, а затем для ее покупки. Некоторые трейдеры могут продавать одни и те же акции в течение торгового дня.

Ключевые выводы

Когда вы торгуете акциями, длинная позиция – это позиция, когда вы покупаете акцию и пытаетесь продать ее по более высокой цене. Вы можете думать об этом как о долгом удержании акций, даже если это может длиться всего несколько минут.

Короткая позиция – это когда вы берете в долг и продаете акцию или акции. Думайте об этом как о том, что вам не хватает такого количества акций и вам необходимо их выкупить.

Какой из подходов вы используете, зависит от конкретной акции и движения цены, когда вы торгуете. Оба подхода являются отличными стратегиями для получения большого количества небольших прибылей с течением времени, но оба имеют свои ограничения. Если у вас длинная позиция, вы должны купить акции и опционы, а затем надеяться на повышение цены. Если у вас короткая позиция, вы должны своему брокеру несколько акций, независимо от того, на каком уровне остановится цена.

Использование торговых опционов может помочь вам уменьшить ваши потери как для длинных, так и для коротких позиций – просто убедитесь, что вы не рискуете больше, чем вы можете позволить себе потерять, и придерживайтесь своих стратегий входа и выхода.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Длинные и короткие позиции на фондовом рынке

Торговля на финансовых рынках, в том числе и на фондовой бирже, сводится к одному простому правилу. Совершить сделку по определенным признакам и далее, по истечению определенного времени или по каким-либо сигналам, закрыть ее и получить прибыль. Если по простому, купить подешевле, а продать подороже. А разницу между ценами положить себе в карман.

Но здесь речь идет только о повышении цены. Также можно совершать сделки в расчете на то, что цены в будущем будут идти вниз. И на этом тоже зарабатывать деньги. Торговля на бирже постоянно сводится к борьбе покупателей и продавцов. Одни надеются, что котировки будут расти, другие уверены в дальнейшем их падении.

Открытие длинной позиции

Про покупателей, которые совершают сделки в надежде на их дальнейший рост, говорят, что они открывают длинную позицию. Или встают в лонг (от англ. long — длинный). Таких трейдеров называют игроками на повышение или быками.

Принцип игры на повышение предельно прост: купить дешево — продать дорого. То есть, купить по 100 рублей, дождаться повышения цены, допустим до 130 рублей и продать. Чистая прибыль составит 30%.

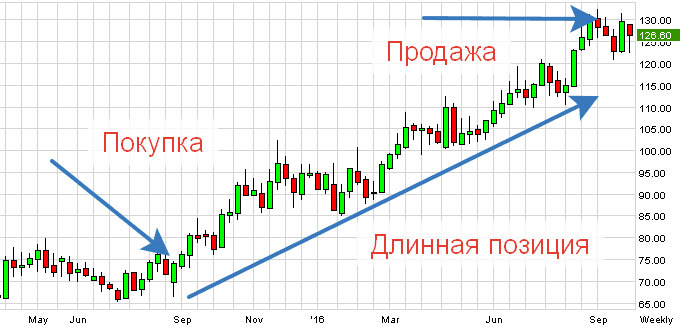

Рассмотрим на примере акций Московской биржи. Совершая покупку акций в сентябре 2015 года по цене 75 руб / шт. трейдер прогнозирует дальнейший рост котировок, т.е. встает в длинную позицию. Прогноз оказался удачным и ровно через год акции были проданы по цене 130 рублей. Прибыль составила 55 рублей с акции или 73% чистой прибыли.

Короткая позиция или шорт

Короткие позиции представляют собой абсолютно противоположенные по смыслу длинным сделки. Здесь участники рынка надеются на дальнейшее понижение цен на актив. И поэтому встают в короткие позиции или шорт (от англ. short — короткий). Их еще называют игроками на понижение или медведями.

При открытии короткой позиции вы берете в долг у брокера ценные бумаги и продаете их на рынке в надежде на их дальнейшее падение. Далее выкупаете их по более низкой цене и возвращаете брокеру. Разницу между суммой продажи и покупки забираете себе.

Условно этот алгоритм выглядит так: вы продаете актив, взятый у брокера в долг, по 100 рублей. После падения цен до 50 рублей, выкупаете его обратно и возвращаете акции брокеру. Вы заработали 50 рублей или 100% прибыли.

Само собой, что брокеры дают акции в долг не за просто так. А под заем ваших денежных средств (или акций) на вашем брокерском счете. И за определенный процент на время пользования кредитом. Поэтому по другому сделки шорт называют продажа без покрытия.

Следует понимать, если вы продаете имеющиеся у вас в наличии акции — это не короткая продажа, а закрытие длинной позиции. Открытие короткой позиции — это продажа актива, взятого в долг, с последующим возвратом владельцу.

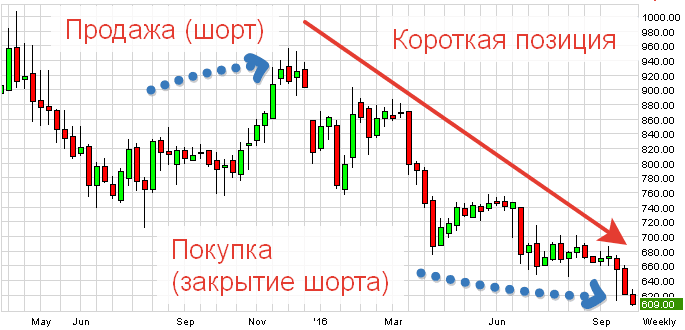

Для примера рассмотрим котировки акций Мегафона. В конце 2015 года вы открываете короткую позицию. Продаете акции Мегафона, взятые в долг у брокера на рынке за 950 рублей. В сентябре вы закрываете открытые позиции — выкупая акции обратно по цене 620 рублей. Акции возвращаете брокеру, а разницу в 330 рублей с акции забираете себе (если не учитывать дополнительно вознаграждение брокеру за пользование акциями). Ваша прибыль составила 35%.

Открытие коротких позиций на примерах из жизни

Часто начинающие не могут понять смысл коротких позиций. Как можно продавать то, чего у тебя нет? Как продать на бирже, допустим акции Сбербанка, если ты ими не владеешь?

Если с длинными позициями понятно, то с короткими на первый взгляд все выглядит как то странно. Аналогии с длинными позициями в нашей жизни сразу приходят в голову. Купил помидоры оптом по 30 рублей за килограмм, а потом продаешь в розницу по 50 рублей. Взял доллары по 50 рублей, через год продал по 65. Это все длинные позиции.

А теперь короткие или продажа без покрытия. Если копнуть глубже, то ничего необычного нет. Такие сделки также происходят постоянно в нашей жизни, только названия у них нет. Вот вам несколько примеров.

1 пример. Вася очень захотел выпить минералки. Но он не может отлучиться из офиса и сходить в магазин. Вы берете у него 100 рублей и обещаете в течение часа принести ему водички. Вы только что совершили короткую продажу. Ведь воды у вас нет, но деньги уже получены. Вы идете в магазин — покупаете минералку за 70 рублей и отдаете ее Васе. Т.е. вы закрыли короткую позицию и заработали на этом деньги.

2 пример. Изготовление мебели на заказ. Продавец-посредник, принимающий заказ и деньги от покупателя, совершает короткую продажу. У него нет этого в наличии, но он обязан предоставить покупателю товар через определенное время в полном объеме. Посредник заказывает мебель на мебельной фабрике по более низкой цене, поставляет ее покупателю, а разницу между покупкой и продажей кладет себе в карман.

Преимущество длинных позиций перед короткими

Есть ли какое нибудь различие между длинными и короткими позициями в плане получения прибыли?

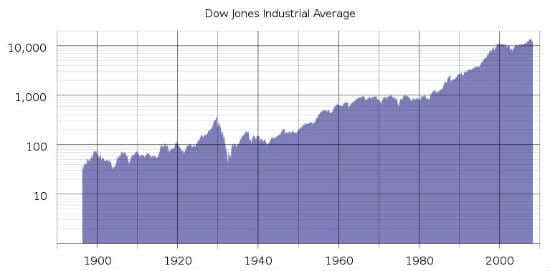

Если ваша основная цель — это инвестиции и сделки вы проводите редко, активы готовы держать месяцами или даже годами — забудьте про короткие позиции. Почему? Абсолютно все ведущие биржевые индексы на длительных периодах времени имеют повышательный тренд. А идти против тренда — это самоубийство. Да, возможны падения, причем достаточно серьезные, но по статистике примерно 80% всего времени котировки идут вверх.

При открытие коротких позиций, трейдер несет дополнительные расходы в виде маржинального кредитования. Если шорт был открыт и закрыт в течение одного дня, то это удовольствие достанется вам бесплатно. Однако, за перенос позиций на следующий день — придется платить брокеру. Сколько?

У ведущих брокеров это примерно текущая ставка рефинансирования увеличенная в 1,5 — 2 раза. Т.е. на сегодняшний день это примерно 15-20% годовых. Поэтому использовать шорты лучше на коротких интервалах времени и не растягивать позицию на несколько месяцев. А то может оказаться, что полученная в результате сделки прибыль практически вся ушла брокеру за пользование его бумагами.

Считается, что шорт более опаснее лонга. Ведь если вы открыли длинную позицию и цена пошла против вас, можно спокойно пересидеть неблагоприятную ситуацию и дождаться, когда вы выйдите в прибыль. Причем ждать можно сколько угодно: хоть год, хоть десять лет.

В случае с шортами такая ситуация не проходит. Шортистам, при развитии неблагоприятных ситуаций, нужно как можно быстрее закрыть сделку, ведь если цена улетит далеко вверх их принудительно может закрыть брокер. И у них получится двойной убыток: минус на сделке + комиссии брокеру за пользование ценными бумагами. Поэтому новичкам не рекомендуется шортить ценные бумаги.

Если обратиться опять же к статистике котировок и биржевых графиков, то по ним можно сделать определенные выводы. Цена идет вверх медленно и постепенно в течение длительного времени. Падения же хоть и длятся короткое время, но происходят более стремительно.

Посмотрите на график котировок Сбербанка. С начала 2000-х шел постепенный поступательный восходящий тренд. Далее в 2007-2008 гг. происходит стремительное падение котировок со 110 до 15 рублей за акцию. И это уровень 2004 года. Т.е. цена прошла вниз всего лишь за год столько же, сколько она шла вверх в течение 4 лет.

Длинная позиция на бирже: что это такое, правила заработка, плюсы и минусы, примеры сделок

Трейдеров, которые открывают позицию, надеясь получить прибыль от роста котировок, называют «быками». Они покупают акции по самой низкой цене, ждут, когда она поднимется, и стараются продать как можно дороже. Длинная позиция на бирже — это сделка, которую открывают в ожидании роста цены.

Понятие длинной позиции на бирже

Понять механизм длинной позиции несложно, поэтому она пользуется популярностью у новичков. Так, трейдер ожидает роста котировок и покупает акции, пока они не поднялись в цене, а потом продает их, когда стоимость идет вверх.

По-английски название звучит как long position, поэтому иногда используется термин лонговая позиция (или лонг) в противопоставление короткой, или шортовой (шорт). Рассматриваемая позиция является менее рискованной. Фондовый рынок в длительной перспективе растет. Теоретически, акция может дорожать бесконечно долго, поэтому краткосрочные движения цены трейдера не пугают. Если активы в конкретный момент подешевеют, со временем цена восстановится, и от продажи будет прибыль.

Длинная позиция на «Форексе» называется Buy, хотя сюда это понятие пришло с фондовой биржи. Лонг на Forex значит, что трейдер купил валюту по низкой цене и будет ждать ее роста, чтобы продать.

Длинная позиция пользуется популярностью у новичков

Есть аналогичные сделки и во фьючерсной торговле. Суть везде одинаковая — трейдер покупает финансовый актив (ценную бумагу, криптовалюту) и открывает позицию в ожидании роста цен.

Разница заключается в деталях. При торговле фьючерсами у лонга может быть продолжительный период — вплоть до указанного в этом контракте срока поставки товара. Хотя эксперты не рекомендуют держать ее так долго.

На криптобирже суть лонговой позиции не меняется, но здесь чаще, чем на фондовой, ведется маржинальная торговля. Этот термин обозначает использование кредитного плеча. Трейдер берет средства взаймы у брокерской компании, когда ему не хватает денег, чтобы купить актив. Это напоминает кредитование. В первые сутки ресурсами можно пользоваться почти бесплатно, но со следующего дня начисляются проценты. Комиссию придется платить и при своевременном закрытии.

Правила заработка на длинных позициях

Новичку длинная позиция кажется более простой, но на практике предсказать повышение цены сложно. Ожидание может продлиться месяцы и годы. На Forex события развиваются быстрее, но все равно новичку следует руководствоваться правилами:

- Не заключайте сделки с большим количеством пунктов прибыли. Удерживать позицию придется долго, для этого необходимы терпении и опыт. Многие новички нервничают и торопятся закрыть сделку, в результате теряют деньги. Нужно применять такой инструмент, как тейк-профит, он позволяет фиксировать прибыль.

- Продумывайте стратегию. Чтобы предсказать повышение цен, надо использовать не только технический, но и фундаментальный анализ.

- Помните, что длинная позиция на бирже — это риски, но ими можно управлять. Обязательно следует использовать стоп-лосс для ограничения убытков наравне с ордером тейк-профит.

Важна и диверсификация вложений. Особенно это касается портфельного инвестирования на фондовой бирже.

Как открыть длинную позицию

Длинные позиции на фондовом рынке — это покупка по минимальной цене. Открытие можно рассмотреть на примере. Трейдер делает прогноз относительно роста ценной бумаги. На текущий момент стоимость составляет 75 рублей, он покупает 20 штук на сумму 1500 рублей. В сентябре следующего года цена достигает 126 рублей за акцию. Тогда трейдер закроет сделку, чтобы получить прибыль.

Как открыть длинную позицию

Когда открывается длинная позиция, это означает, что сделку можно совершить сразу или установить отложенные ордера. Трейдер может использовать инструменты buy limit (команда на приобретение актива) и buy stop (остановка при достижении заданных параметров). Оба ордера правильно срабатывают только в том случае, если на рынке наблюдается восходящий тренд.

Когда закрывать длинную позицию

Трейдинг связан с рисками — их можно минимизировать, но они всегда присутствуют. Длинная позиция в финансовом трейдинге не является исключением. Если время будет выбрано неправильно, трейдер получит убытки. Есть правила:

- Сделку не закрывают до тех, пока рыночная ситуация не противоречит прогнозу.

- Позицию удерживают, если убыток не достиг прогнозного значения, по которому выставлен стоп-лосс.

- Ее удерживают, пока уровень дохода не дойдет до значения тейк-профит.

Самое сложное — понять, что позиция должна быть закрыта, потому что меняется рыночная ситуация. Анализ графиков, который помогает определить нужный момент, облегчает веб-сервис TradingView. Но он рассматривает только технический анализ, а нужно еще учитывать данные фундаментального.

Плюсы и минусы лонговых позиций на бирже

Длинная позиция на бирже — это более понятное для новичка явление, чем шорт, в этом состоит ее главный плюс для торговли. С точки зрения психологии такая торговля воспринимается лучше.

Пример длинной позиции

- Длинная позиция означает, что трейдеру не нужно постоянно мониторить цены на рынке, пугаясь каждого колебания. Он открывает сделку, рассчитывая, что, несмотря на небольшие отклонения, цены будут расти.

- Длинная позиция на бирже — это более простое управление рисками, потому что поведение котировок является более предсказуемым, чем в случае с короткими.

- Такой тип сделок универсален, используется для любых финансовых инструментов — ценных бумаг, опционов, фьючерсных контрактов и прочего.

Длинная позиция имеет и недостатки. Когда начинается сильное падение цен (на 20% от предыдущих максимумов) и котировки снижаются, трейдеры, которые продолжают удерживать лонговые сделки, могут оказаться в больших убытках.

Еще один минус состоит в том, что на фондовом рынке такие стратегии отнимают много времени, из-за этого трейдеры упускают другие финансовые возможности. На валютных рынках события развиваются быстрее, но и там возникает риск упущенной выгоды.

Примеры сделок по длинным позициям

На фондовом рынке это будет выглядеть так: в октябре мы покупаем акции компании А по цене 63 рубля (всего — 100 штук) и надеемся на дальнейший рост. Через три недели котировки вырастают до 83 рублей и достигают уровня выставленного тейк-профита. Сделка закрывается автоматически продажей этих ценных бумаг. Доход составляет 8300-6300 = 2000 рублей, то есть 20 рублей с акции.

На валютном рынке можно привести другой пример. Курс евро к доллару — 1,09. Мы покупаем 0,01 стандартного лота (1000 евро) по этой цене. Через три дня цена увеличивается до 1,12 доллара, но технический анализ показывает разворот. Мы принимаем решение закрыть сделку, продаем евро и получаем 1120 долларов. Значение дохода небольшое — 30 долларов. На практике трейдер использует леверидж и покупает валюту на большую сумму. Это позволяет ему эффективно торговать не только на собственные, но и на заемные фонды, так что доход будет больше.

В этом примере при депозите в 1000 долларов можно использовать леверидж 1:100 и купить 1 лот. Тогда доход увеличится до 3000 долларов. Но с учетом того, что произошел перенос сделки (закрытие произошло через три дня), придется платить процент брокеру по его тарифам.

Источник https://ardma.net/finansy/treyding/korotkaya-i-dlinnaya-pozitsiya-na-birzhe/

Источник https://vse-dengy.ru/dlinnaya-i-korotkaya-pozitsiya.html

Источник https://wbcc-club.com/longovaya-ili-dlinnaya-pozitsiya/