ТОП-7 способов мошенничества с кредитами

Повышенный спрос на заемные деньги породил множество предложений и стал главной причиной конкуренции финансовых структур. Они упростили процедуры кредитования граждан настолько, что это спровоцировало развитие мошенничества при оформлении и выдаче займов. Рассмотрим самые распространенные виды мошенничества с кредитами и схемы, которые используют злоумышленники.

№1. «Кража личности» или кредит по подложным документам

Больше всего получено займов наличными на поддельные или украденные документы. По оценке ОКБ, за предыдущий год в 600 банках было выдано около 70 000 таких кредитов на сумму почти 6,6 млрд. рублей.

Потеря паспорта – первый повод стать жертвой мошенников. Вскоре после случившегося человек может узнать, что на него оформлен потребительский кредит. Обычно злоумышленникам нужны наличные, поэтому ипотека или автокредит маловероятны. Да и проверка службой безопасности банка в этом случае жестче. Однако хлопот и так будет достаточно – всем финансовым организациям станет известно о непогашенном кредите и вас внесут в «черный» список клиентов, а свою непричастность придется доказывать через суд. В «зоне риска» находятся даже те, кто никогда не терял документов – злоумышленнику достаточно знать конфиденциальную информацию, чтобы оформить на человека кредит.

На чужой паспорт злоумышленники умудрялись за короткий срок набрать займов на сумму до 3 млн. руб. Хуже всего то, что их сложно найти и признать мошенниками.

Утверждает Александр Ахломов, RNS-директор по развитию продуктов ОКБ.

Представители Тинькофф банка рассказывают:

Сегодня трудно вычислить злодеев – они настолько качественно могут подделать документы, что даже тщательная проверка при помощи дорогостоящей специализированной техники не всегда дает положительные результаты.

На проблему украденных документов обратили внимание и в Московском кредитном банке. Сотрудники подтвердили увеличившееся число попыток таких махинаций и всеми силами стараются их предотвратить.

В МКБ за год предотвращено 5 попыток взять ипотечный кредит на подложные документы. Общая сумма ущерба, которого удалось избежать, достигла более 15 млн. руб.

Прокомментировал Александр Шорников, директор департамента розничного кредитования МКБ.

Как это предотвратить: Берегите свой паспорт, никому и ни под каким предлогом его не оставляйте. Конфиденциальные данные не разглашайте и не проверяйте вслух.

№2. Кредит другу

Сложная ситуация – когда друг просит стать поручителем, а то и вовсе уговаривает оформить на вас кредит по причине своего несоответствия требованиям банка. Как гласит народная мудрость: «Хотите потерять друга – дайте ему взаймы». Возможно он и будет платить по устным обязательствам, но никто не может быть уверенным в своей платежеспособности на пару лет вперед. Если в один «прекрасный» момент друг перестанет платить кредит, все обязательства лягут на ваши плечи.

Как это предотвратить: Никаких кредитов или поручительств для знакомых. Помните, что чужая душа – потемки. Лучше дайте взаймы и заранее смиритесь с тем, что деньги вам не отдадут.

№3. Семейное мошенничество

Не так давно широкого размаха набрало «семейное» мошенничество, когда кредиты оформляют на родственников. Проблема достигла глобальных масштабов. Во многих банках были выданы кредиты наличными по паспортам однофамильцев или дальних родственников на миллиарды долларов. При этом подозрительных попыток оформления кредитов с использованием чужих документов зафиксировано еще больше. Злоумышленники в этом случае действуют по четкой схеме: они под видом родственника (схожесть зачастую очевидна) стараются набрать как можно больше кредитов в разных организациях одновременно.

Как это предотвратить: Никогда не давайте своих документов даже людям, которым доверяете.

№4. Ложные схемы при оформлении экспресс кредитов в магазинах

Множество торговых сетей предлагает приобрести товары оформив экспресс кредит. Мошенники добрались и до них. Схема в этом случае заключается в обмене купленной техники на наличные. Например, человек решил приобрести плазменный телевизор в кредит, стоимостью 100 тыс. рублей. В момент оформления кредита к нему подходит «посредник» и предлагает выкупить технику за 30-50 тыс. + обещает выплачивать кредит, но просит внести первоначальный взнос в размере 10 тыс. То есть, жертва получает 30-50 тыс. на руки и забывает о кредитном договоре. Однако потом посредник исчезает, а клиент остается без телевизора, за который банк требует уплатить по просроченному займу полную сумму с процентами. В такой ситуации доказать факт мошенничества практически невозможно – на документах стоят подписи клиента.

Александр Воронин, директор департамента потребительского кредитования Русфинанс Банка рассказывает:

«Тренд на мошенничество при оформлении кредита на бытовую технику растет. Обычно к схеме привлекают сотрудников магазинов, которые оформляют ссуды на товар, используя фальшивые данные либо клиентов в сопровождении «перекупщиков». Чаще всего выбирают товары, которые можно быстро продать – мобильные телефоны, ноутбуки. Чтобы предотвратить подобные ситуации, мы стараемся направлять в торговые точки своих сотрудников. За год выявлено 185 подобных заявок, ни одна из которых не была одобрена.»

Как это предотвратить: Не верьте людям, обещающим платить за вас кредит. Отсутствие договора на посредническую деятельность – первый признак, что к вам обратились мошенники. Не соглашайтесь на получение легких денег, так как придется отдавать гораздо больше. Лучше откажитесь от покупки, которую не готовы оплатить или найдите, у кого занять денег.

№5. Мошенники среди сотрудников кредитной организации

Увы, мошенничество с кредитами в банках встречается довольно часто. Здесь возможно не менее пяти схем. Иногда недобросовестные сотрудники организации содействуют преступникам или состоят с ними в сговоре, но чаще всего идут на хитрость: размещают объявления о «быстром кредите без справки о доходах». Как только человек обращается и отдает паспорт для заключения договора, аферисты на его имя оформляют несколько кредитов. Нередко требуют предварительно оплатить определенную сумму «за выпуск карты». Затем паспорт возвращают, ссылаясь на невозможность выдачи займа по весомой причине. Спустя некоторое время мошенники скрываются, а доверчивому клиенту от банков приходят письма о необходимости погашения просроченных кредитов, о которых он и не подозревал.

Как это предотвратить: Не обращайтесь к неизвестным частным лицам за помощью и не платите за услуги заранее. О паспорте уже упоминалось в первом пункте.

№6. «Черные брокеры»

Это третьи лица, готовые пойти на обман банка, чтобы получить вознаграждение за полученный человеком кредит. Они предлагают документы с ложной информацией о заемщике. Как правило, такой «брокер» способен подделать для клиента справку о доходах и даже подтвердить данные о несуществующем месте работы. Но подобные шутки заканчиваются плохо – служба безопасности банка быстро выявляет несоответствие, брокер исчезает, а заемщик портит себе кредитную историю и может впоследствии попасть под административное или уголовное делопроизводство.

За предыдущий год было зафиксировано несколько случаев «посредничества» при выдаче займов в Юникредит банке. Как рассказали руководители:

Ипотечные брокеры, менеджеры автосалонов и другие партнеры зачастую «подтягивали» профиль заемщика под стандарты банка или фальсифицировали часть документов.

Как это предотвратить: Ведите честную «игру» с банками, чтобы не испортить свою кредитную историю и бегите от черных брокеров подальше.

№7. Новый жесткий метод мошенничества на отечественном рынке кредитования

В 2017 г. зафиксированы случаи, когда нелегальные фирмы обманным путем принуждали граждан одновременно с кредитным договором подписать документ о покупке-продаже недвижимости. Это подтвердили официальные представители пресс-службы ФНП. По их мнению, злоумышленники уповали на невнимательность людей, так как их жертвами обычно становились пенсионеры, нуждающиеся в деньгах (им проще подсунуть для подписи нужные бумаги). Преступники уже «засветились» в Москве, Подмосковье, Карелии, Хакасии, Смоленске, Свердловской области, Химках, Сочи. Количество пострадавших достигло до сотни. К сожалению, среди мошенников присутствуют не только нелегалы, но и микрофинансовые организации, которые входят в реестр ЦБ.

Злоумышленники действуют по схеме: размещают объявления о кредите на крупную сумму под минимальный процент. Когда человек обращается, ему дают на подпись множество документов, разобраться в которых без познаний в юридической сфере невозможно. При этом кредиторы торопят клиента, ссылаясь на время, и он быстро все подписывает. О том, что среди бумаг был договор о продаже квартиры, жертва узнает позже, – когда представители кредитора являются с требованием покинуть жилплощадь.

Виктор Климов, руководитель проекта ОНФ «За права заемщиков» поясняет, что:

После подобного шага у заемщика мало шансов доказать, что его обманули. Защитить жертву в такой ситуации практически невозможно – судьи опускают руки, так как человек лично подписал документы на продажу.

Денис Герасимов, партнер адвокатского бюро RBL, рекомендует:

«Пострадавшим гражданам следует подать иск о признании сделки по продаже жилья недействительной до того, как новоиспеченный собственник снимет его с кадастрового учета. Ссылаться при этом нужно на свой непрофессионализм. Несоответствие суммы по договору и фактической стоимости недвижимости послужит весомым аргументом.»

Как это предотвратить: Вычитывайте каждый документ, который вам дали на подпись. Если не понимаете, о чем там речь, обратитесь за помощью к юристу.

Как избежать риска стать жертвой мошенников

Мы рассмотрели лишь мизерную часть возможных способов мошенничества с кредитами. Чтобы не попадаться на уловки злоумышленников, важно не пренебрегать мерами безопасности, уделять внимание собственной финансовой грамотности и в любой ситуации быть крайне бдительным.

Перечислим 6 «золотых» правил, которые помогут избежать махинаций с кредитами:

- Проверьте рейтинг выбранной финансовой организации. Информацию можно получить от знакомых, посетителей, из интернета (отзывы, форумы, справочники). Если у кредитора нету сайта и офиса – уходите, так как у приличных компаний есть и то, и другое. Обратите внимание на способ связи – если контактных данных мало, не связывайтесь с этим кредитором.

- Не доверяйте свои документы даже близким людям и не разглашайте личные данные. Копии паспорта или удостоверений личности также не оставляйте в неизвестных организациях (кроме случаев, предусмотренных законодательством).

- Следите за документами, которые подписываете – оформление дополнительного займа по подложным договорам является уголовным преступлением.

- Если вам навязывают страхование при оформлении кредита, знайте, что согласно законодательству, у каждого клиента есть право отказаться от страховки без объяснения причин.

- В случае потери паспорта сразу подавайте заявление в органы ГУВМ МВД.

- Чтобы избежать «чужих» займов, контролируйте собственную кредитную историю. Например, периодически запрашивайте отчет с бюро кредитных историй или закажите услугу SMS-оповещения о любых изменениях – запрос личных данных, выдача кредита на ваше имя и др.

Повышенное внимание к личной конфиденциальной информации и подписываемым документам поможет избежать плачевных последствий от деятельности кредитных мошенников.

Александр Сагин, начальник юридического отдела ФНП предупреждает, что:

«Застраховаться от мошенников можно лишь одним способом – не спеша вычитывайте все бумаги, которые будете подписывать. А еще лучше, берите их для детального ознакомления домой. Если это не допустимо в данной организации, тогда попросту разворачивайтесь и уходите, поскольку честным кредиторам нечего скрывать. Когда требуется предоставить жилье в качестве залога, сначала проконсультируйтесь с квалифицированным специалистом, чтобы избежать роковой ошибки. При выявлении чужой подписи на кредитном договоре, оформленном на ваше имя, требуйте проведения почерковедческой экспертизы и записи с видеокамер наблюдения.»

Что делать тем, кто уже попался на уловки злоумышленников?

Человек, который стал объектом необоснованных претензий со стороны банка, может попытаться решить проблему в рамках законодательства. Главное – доказать, что он оказался жертвой мошенников, и деньги не получал (кредитный договор вступает в силу только после принятия средств). При этом нет смысла убеждать сотрудников финансовой организации в своей невиновности, лучше выполнить следующие действия:

Шаг 1. Потребовать у банка копию договора, чтобы ознакомиться с подписями лжезаемщика и предоставленными данными. Подтвердить непричастность клиента, на документы которого оформлен кредит, можно в случае использования недостоверной информации, а также при помощи графологической экспертизы. Этого достаточно, чтобы снять все обвинения.

Шаг 2. Написать на имя руководства банка претензию, указав объективную причину, подтверждающую невозможность получения вами кредита (потеря документов, отъезд, устаревшие данные).

Шаг 3. Обратиться в отделение милиции с заявлением о возбуждении дела по статье «Мошенничество», поскольку кредит оформлен злоумышленниками, а возмещения банк требует от вас.

Шаг 4. Если кредитор подал иск о возврате займа, надо подготовиться к судебному процессу и сопутствующим затратам. После признания виновности банка средства будут возмещены (включая моральный ущерб от вымогательств и звонков).

Юрист Александр Дондоков рекомендует потерпевшим от кредитного мошенничества:

«Нужно тесно сотрудничать с правоохранительными органами и судом, обращаться к органам предварительного следствия и требовать изъятия у банка материалов, подтверждающих вашу невиновность (например, записи видеокамер)».

Как банки борются с мошенничеством

Известные финансовые организации вводят дополнительные схемы распознавания мошенничества при получении кредита, используя:

- системы скоринга;

- биометрические параметры;

- бюро кредитных историй;

- внешние источники информации;

- социальные сети.

Эти методы помогают на стадии оформления кредита значительно сузить круг подозрительных личностей. При выявлении злоумышленников данные передают в правоохранительные органы.

В МКБ для распознавания и предотвращения мошенничества внедрили антифрод-системы, задействовали операторов мобильной связи и намерены активно применять биометрию.

В Юникредит банке утверждают, что используют собственные схемы для выявления мошенничества и повышения качества работы партнеров-продавцов с целью защиты репутации банка.

Для борьбы с мошенничеством на национальном уровне банки объединяются в организацию «Национальный Хантер», где насчитывается уже более 50 участников. При оформлении займов они перенаправляют заявки для обработки на платформе Hunter. Программа сравнивает информацию, определяет недостоверные данные и совпадения с мошенническими схемами. Это уже помогло предотвратить попытки махинаций на сумму свыше 50 млрд. руб.

И главное – Росфинмониторинг предоставляет списки подозрительных заемщиков Центральному банку России, который передает их кредитным организациям. Все это дает надежду на то, что в будущем случаи мошенничества будут постепенно сокращаться.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

18

1

1

2

2

Откровения банкиров. Как нас обманывают при получении кредитов

У кого из нас нет кредита? Разве что у младенцев. А кто из нас не раскаивался в содеянном, проводя очередной платеж? Кредитный специалист одного из банков на условиях анонимности рассказал корреспонденту «АиФ-Челябинск» о том, на какие уловки могут идти финансовые организации и чем рискует невнимательный клиент.

Продать мечту

Банк заинтересован в увеличении прибыли любой ценой. Устроиться на работу специалистам достаточно просто, гораздо сложнее там выжить. Нжно обладать не только качествами менеджера, но и быть хорошим психологом с развитой интуицией. На коротких курсах будущим кредитным менеджерам рассказывают о перечне документов для сделки и о том, как убедить человека, что ему нужен займ. Оказывается, в это нужно сначала поверить самому, тогда и убедить в этом другого будет проще.

Зарплата кредитных специалистов, как правило, напрямую зависит от количества выданных кредитов и процентов по ним, поэтому клиента стараются удержать любой ценой.

«Мне довелось работать в магазине бытовой техники. Туда обычно посылают новичков для опыта, так как суммы кредитов небольшие, а поток народа позволяет быстро набить руку, — рассказывает сотрудник банка Руслан. — Не важно, что вы пришли в магазин всего лишь купить новое зарядное устройство для телефона, и засмотрелись на новый холодильник. Каждый из кредитных специалистов в зале, а также продавец-консультант уже «охотятся» на вас. Как правило, все мы работаем в тандеме. В классической схеме уговоров на покупку к клиенту ненавязчиво подходит продавец, рассказывает о преимуществах одной модели, а потом другой. Убедившись, что клиент уже «влюблён», продолжает нахваливать, упоминая между делом сладкие уху слова «акция», «распродажа», «самая выгодная цена в городе», «хит продаж», «всего две позиции в наличии». А уж потом подключается кредитный специалист. Цель его проста – доубедить: «Всего за 1500 рублей в месяц вы станете обладателем самой широкой плазмы последнего поколения» — волшебные слова для тщеславных и бережливых. В этом моменте главное, чтобы клиента не перехватил кредитный специалист другого банка, который предложит более выгодные условия».

Чтобы выполнить план продаж, представители банка готовы на всё. Молодые, амбициозные и беспринципные люди хорошо чувствуют себя в этой профессии. Тем более сейчас, когда общая покупательская способность снизилась, а на носу подведение итогов года. Новогодний ажиотаж банкам на руку.

Оболваненные мы

А проценты по кредиту – это вообще необъяснимая вещь. Менеджер банка понимает только одно – чем больше он продал кредитов, тем больше его зарплата.

«Я сам неоднократно пытался проверить реальный процент по кредиту и понял, что сделать это не просто. Многие из покупателей предпочитают не заморачиваться этим, радуясь тому, что, как им сказали, они будут платить один или два процента в месяц. На самом же деле отдать банку придется более 24 и 40 процентов соответственно. Многим удобнее верить красивой рекламе о низких процентах, чем посчитать траты и понять, что их оболванили», — откровенничает Руслан.

Как правило, самые дорогие кредиты берут люди наименее состоятельные. Руслан признается, что до сих пор вспоминает молодую мамочку, которая пришла в магазин с двумя детьми и оформляла в кредит посудомоечную машину. Дети очень беспокойно себя вели и женщине было не до прочтения бумаг, написанных, как водится, убористым печатным шрифтом. Понятно, что в условия договора клиентка не вникала. Так и купила посудомоечную машину стоимостью 15 тысяч, заплатив за нее почти 35 тысяч рублей за три года.

Такие спешащие и отвлекающиеся клиенты у банковских служащих самые любимые: мамочки с детьми, мужья с зудящими женами, влюбленные пары перед 14 февраля или 8 марта. В том же списке несведущие ни в товаре, ни в кредитах. Основная черта таких клиентов – глупые вопросы, вроде того, а выгодно ли им это? Большинство из них вряд ли будут читать договор даже придя домой. Скорее всего, они просто добросовестно будут платить свой кредит.

О чем молчим?

Отдельная статья наживы – страховка. «Чаще всего страхуют жизнь, потерю работы и бытовую технику. Это также заведомо не выгодно для клиента, но принесет мне дополнительные бонусы к зарплате. Вероятность того, что вы станете инвалидом или умрете через три года, очень мала. Добиться, чтобы банк выплатил за вас кредит в случае потери работы, очень сложно. Ведь по условиям страховки вас должны непременно уволить по сокращению или объявить предприятие банкротом. Чтобы доказать поломку приобретенного в кредит товара, также придется попотеть», — рассказывает банковский служащий. Как правило, страховка жизни и дополнительная услуга СМС-уведомления включаются в кредитный договор без предупреждений.

А если клиент попался бдительный, то у консультанта всегда готов ответ. Вроде того, что кредит уже одобрен, а изменение условий и повторное рассмотрение документов может повлечь отказ банка. Это, конечно, выдумки. Как и еще одна частая фраза «специальное предложение действует для вас только сегодня». Если клиент уже пришел за кредитом, но говорит, что по разным причинам не готов оформить сейчас, то это считается плохим сценарием для банковского менеджера — как минимум потерянный бонус к зарплате и понижение индекса эффективности. Не удивляйтесь, если специально для вас и только сегодня банк подготовил специальное предложение, но соглашаясь, прочитайте его условия. Банк никогда не будет заниматься заведомо невыгодным для себя делом.

План продажи кредитов тяжелым гнётом висит над каждым менеджером. Поэтому, чтобы его выполнить, кредитные специалисты приписывают к зарплате своих клиентов несколько цифр, заполняя строку «дополнительный доход», часто заполняется этот пункт тоже автоматически без дополнительно озвучивания. Главное потом, чтоб клиент не подвёл — за просроченную задолженность также предусмотрены карательные меры.

Мнение

Игорь Кравченко, финансовый эксперт:

«Сам по себе банк ничего не производит, но при этом много зарабатывает исключительно на том, что «пылесосит» средства у населения. Кроме множества мелких уловок кредитных менеджеров есть и законы, которые усложняют жизнь клиентам банков — закон 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Случаи применения этого закона расходятся по интернету анекдотами и страшилками. Согласно закону, банк вправе знать происхождение и направление средств своих клиентов. По своему усмотрению банк может блокировать подозрительные по его мнению счета. Сеть пестрит сообщениями о внезапной блокировке банковских карт. Особенно печально, когда заблокированными становятся обязательные платежи по кредитам.

Моя знакомая пожаловалась на то, что ее карту заблокировали, когда она отправила подруге пять тысяч рублей на общий свадебный подарок их знакомым. Причиной блокировки стала смс получателю платежа со словами «отправляю по схеме». Поэтому мой совет всем, кто совершает оплату кредитов и прочих счетов через банк в назначении платежа писать «оплата долга» или по возможности оставить поле пустым.

Вячеслав Курилин, юрист:

«Падение реальных доходов россиян очевидно. Именно поэтому люди активно обращаются в банки за потребительскими займами. За 9 месяцев 2017 года банки предоставили займов на 1,55 триллиона рублей. Об этом говорят данные бюро кредитных историй.

Закредитованность населения Челябинской области одна из самых высоких в стране. Поэтому и проблем с кредитами у челябинцев достаточно. Чтобы кредит не стал кабалой, нужно реально оценивать свои возможности. Давно известна формула безопасного кредита – на его оплату ежемесячно должна уходить не более чем треть от суммы доходов, оставшихся после вычета основных трат (продукты, ЖКХ, лекарства, другие обязательные платежи). При оформлении кредита следует уточнить процентную ставку, наличие дополнительных комиссий и страховок, а также поинтересоваться условиями досрочного погашения и начислениями пени в случае просрочки платежа. Соглашаясь на кредит нужно осознать его целесообразность. Ведь кредит – это всегда переплата. Бесплатный кредит, как и сыр, бывает только в мышеловке.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Все статьи Новости Автокода Автоновости Видео Авторынки Разное Пресс-релизы Купить за xxx рублей Лайфхаки покупателям Обзоры б/у авто Лайфхаки продавцам Рейтинги Отзывы владельцев Противостояние моделей Тест-драйвы

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

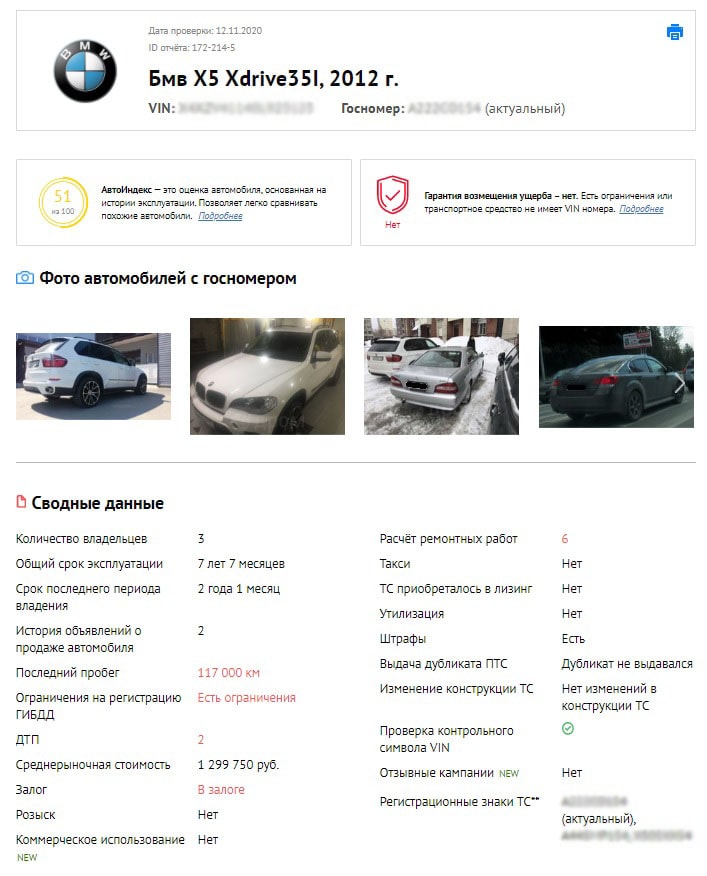

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Источник https://bankiros.ru/news/top-7-sposobov-mosennicestva-s-kreditami-701

Источник https://chel.aif.ru/money/otkroveniya_bankirov_kak_nas_obmanyvayut_pri_poluchenii_kreditov

Источник https://avtocod.ru/blog/post/kak-obmanyvayut-avtovladelcev-pri-poluchenii-kredita-pod-zalog-mashiny