Что такое портфельные инвестиции, и как они работают

Портфельные инвестиции — один из лучших способов пассивного заработка для граждан. Они не требуют от владельца больших усилий и времени. При грамотном составлении инвестиционного портфеля риски утраты капитала минимальны.

Что такое портфельные инвестиции на примере

Понятие «портфельное инвестирование» берет начало еще со времен, когда ценные бумаги запускались в обращение в бумажном виде. Вкладчик приобретал акции и облигации и складывал их в прямом или переносном смысле в портфель.

На сегодняшний день данная процедура заключается в покупке ценных бумаг разных эмитентов с целью долгосрочного владения приобретенными активами.

Внимание! Правильно составленная комбинация финансовых инструментов позволяет достичь оптимального соотношения между доходностью и уровнем риска вложений. Прибыль при таком способе инвестирования часто выше, чем при покупке каждого из активов в отдельности.

Допустим, на фондовом рынке представлены компании, стоимость активов которых растет или падает независимо друг от друга. Например, авиакомпании получают выгоду от падения цен на нефть. Это позволяет им снизить себестоимость перевозок, тем самым увеличив прибыль. Для нефтяных компаний ситуация складывается противоположным образом.

Допустим, акции этих компаний одинаково волатильны и имеют равную доходность в долгосрочном периоде. Включив их в портфель в равных пропорциях и поддерживая это соотношение каждый год, инвестор увеличивает доходность инвестиций и полностью исключает риск.

Чтобы сохранять пропорции ценных бумаг, необходимо ежегодно частично продавать те из них, которые подорожали и составили большую долю портфеля. На деньги, полученные от их реализации, следует приобретать подешевевшие активы. В результате таких действий снижается показатель волатильности инвестиционного портфеля и повышается его надежность.

Классификация портфельных инвестиций

Существует несколько способов классификации портфельных инвестиций в зависимости от используемых критериев, которыми могут быть:

- источник дохода по ценным бумагам;

- уровень риска капиталовложений.

В первом случае инвестиции делятся на 2 вида:

- портфели роста;

- портфели дохода.

Для формирования портфеля роста используются ценные бумаги, которые приносят инвестору доход в результате увеличения их рыночной стоимости. Обычно для этой цели применяются акции.

Портфели дохода позволяют инвестору получать прибыль от дополнительных выплат по ценным бумагам. Обычно это купоны по облигациям и дивиденды по акциям. Для формирования портфеля данного типа используются ценные бумаги надежных компаний.

Внимание! В большинстве случаев опытные инвесторы предпочитают совмещать оба способа получения дохода и формируют комбинированные портфели. Это позволяет повысить эффективность капиталовложений.

При составлении инвестиционных комбинаций важно учитывать индивидуальные особенности вкладчика и степень его готовности к риску. В зависимости от показателя надежности портфели делятся на несколько типов:

- Высоконадежные с низким уровнем доходности. Они, как правило, содержат государственные ценные бумаги и активы крупных надежных эмитентов. Подходят для инвесторов консервативного типа, предпочитающих не рисковать.

- Диверсифицированные — сформированные из государственных ценных бумаг и большой доли активов крупных надежных эмитентов. Это оптимальный вариант для вкладчиков, стремящихся к приобретению ценных бумаг с высокой доходностью от надежных компаний.

- Рискованные, но высокодоходные. В их состав входит большая доля высоколиквидных ценных бумаг небольших компаний. Подходят инвесторам, готовым идти на риск с целью получения максимальной прибыли.

Как работает портфельное инвестирование?

Инвестиционные портфели основываются на оптимальном сочетании различных активов. Надежные финансовые инструменты используются в целях защиты капитала. Доходность портфеля обеспечивается эффективными, но рискованными активами. Для достижения устойчивого результата важно поддерживать баланс между этими двумя составляющими.

Доходность портфельных инвестиций

От методики формирования портфеля зависит его доходность. Чтобы составить безрисковую комбинацию, рекомендуется использовать большую долю надежных облигаций — не менее 70 % от общего объема активов. Остальные 30 % капитала рекомендуется вложить в акции. Это соотношение должно обеспечивать полное покрытие возможных убытков за счет дохода, получаемого от облигаций.

Внимание! В качестве величины возможных рисков принимается максимальное снижение стоимости активов по данным за несколько последних лет.

Доходность инвестиционного портфеля можно рассчитать по формуле:

СЦБ1 — стоимость ценных бумаг на момент расчета;

СЦБ2 — стоимость ценных бумаг на момент покупки.

Например, инвестор приобрел ценные бумаги на сумму 100 000 руб. Через год стоимость портфеля составила 108 000 руб. Доходность рассчитывается следующим образом:

(108 000 – 100 000) / 100 000 = 0,08, или 8 % годовых.

Внимание! Доходность портфеля можно регулировать, меняя соотношение содержащихся в нем надежных и высокодоходных ценных бумаг.

Какие риски при портфельном инвестировании?

Любые инвестиции сопряжены с 2 видами рисков:

- Несистематический риск или риск ценной бумаги. Причиной может быть банкротство компании-эмитента. В этом случае убытки инвестору, скорее всего, возмещены не будут. Цена акций упадет до нулевого значения, после чего ценные бумаги будут изъяты из обращения.

- Систематический риск или риск фондового рынка.

В борьбе с несистематическими рисками рекомендуется придерживаться следующих правил:

- приобретать ценные бумаги надежных компаний с ожидаемым ростом в долгосрочной перспективе, вероятность дефолта по которым минимальна;

- диверсифицировать портфель путем приобретения активов нескольких эмитентов.

Снизить системные риски можно посредством приобретения активов, устойчивых к колебаниям рынка, например, ОФЗ. Доходность таких ценных бумаг устанавливается в фиксированном размере и не зависит от сложившейся ситуации.

Плюсы и минусы такого типа инвестирования

Портфельные инвестиции обладают рядом весомых преимуществ:

- возможность получения пассивного дохода;

- относительно невысокий порог входа (оптимальной считается сумма от 100 000 руб.);

- возможность для инвестора самостоятельно регулировать уровень рисков и доходности, исходя из собственных целей и предпочтений;

- отсутствие необходимости арендовать офис и приобретать специальную технику, достаточно наличия смартфона с доступом в интернет.

При большом наборе плюсов у портфельного инвестирования имеются и недостатки:

- риск утраты вложенных средств, который можно снизить с помощью консервативной методики формирования портфеля;

- наличие определенных знаний в области фондового рынка, инвестиций и финансов.

Управление портфелем

Управление инвестиционным портфелем — это комплекс мер, которые способствуют:

- сохранности капитала;

- достижению максимально возможной доходности;

- снижению уровня рисков.

Существует 2 основных метода управления портфелем:

При выборе первого варианта требуются постоянный мониторинг и анализ фондового рынка. Процедура заключается в приобретении наиболее эффективных ценных бумаг и продаже низкодоходных финансовых инструментов.

Пассивное управление — это принятие мер с целью диверсификации портфеля и владение активами в долгосрочном периоде.

Оба варианта требуют наличия определенных знаний и быстрой реакции со стороны инвестора. Новички не всегда способны справиться с этой задачей. В таком случае можно передать портфель в доверительное управление управляющей компании за определенную комиссию или вложиться в готовые активы портфельного типа. К ним относятся ПИФы и ETF.

Выбрав портфельный способ инвестирования, владелец капитала получает возможность самостоятельно подбирать ценные бумаги для вложений и устанавливать соотношение доходности и риска по своим предпочтениям. Для наибольшей надежности рекомендуется выбрать консервативный тип портфеля. При возникновении трудностей в управлении инвестициями новичкам рекомендуется воспользоваться услугами управляющей компании или приобрести активы портфельного типа.

Как сформировать инвестиционный портфель

2020 год стал настоящим испытанием для инвесторов, особенно новичков. Это был настоящий тест на стрессоустойчивость и проверка, насколько грамотно вложены деньги. Одни инвесторы отчитались о снижении своего капитала и нашли причины такого явления. Другие — разочаровались в инвестициях и ушли с рынка. А мой инвестиционный портфель остался в «зеленой» зоне, то есть показывал доходность на протяжении всего года. Я лишний раз убедилась, что правильно выбрала стратегию.

В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, чтобы защитить от инфляции и увеличить капитал, разберу типичные ошибки новичков.

Инвестиционный портфель — это индивидуальный инструмент, чтобы накопить и умножить капитал. У каждого человека портфель должен быть свой, настроенный под цели инвестора и сроки их достижения, отношение к риску, возраст. Инвестиционный портфель включает: ценные бумаги — акции, облигации; акции индексных фондов — ETF и БПИФ; паи ПИФов; валюту; драгоценные металлы — золото, серебро, платина; производные финансовые инструменты — опционы, фьючерсы; недвижимость; депозиты; экзотические активы — антиквариат, коллекционное вино; стартапы и другое. В зависимости от выбранной стратегии какие-то активы могут отсутствовать. Но от правильного распределения оставшихся будут зависеть уровни риска и доходности.

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску, и хотят быстро достичь финансовой цели. Например, инвестору до пенсии осталось 3–5 лет, и его цель — накопить на старость. Поэтому перед инвестором стоит задача — сохранить сбережения. Ему подойдут низкорискованные активы: депозиты, накопительные счета, облигации федерального займа — ОФЗ. У них предсказуемая доходность на уровне инфляции или чуть выше.

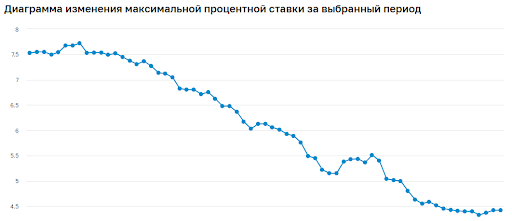

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В первой декаде ноября доходность составила 4,42%, а инфляция – 4,2%.

Вложения в ОФЗ принесут инвестору доходность около 4,5–5,5%. На сайте RUSBONDS можно посмотреть основные параметры облигаций.

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-25083-ПД составит 4,47%. Это значит, что при покупке облигации по текущей цене (105,63% от номинала) и владении бумагой до конца срока (15.12.2021), ее доходность будет 4,47% — это чуть выше средней ставки по депозитам.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Этап 1 — с формулировать финансовую цель. Она должна быть конкретной, выражаться в денежной сумме и иметь срок достижения.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Грецию семье из четырех человек в августе 2021 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

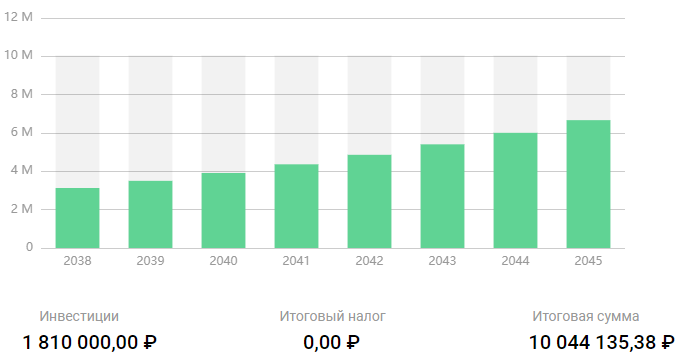

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Расчеты на калькуляторе показали: если инвестор будет ежемесячно откладывать по 5000 ₽, то за 30 лет внесет на инвестиционный счет 1 810 000 ₽.

За этот срок инвестиционный портфель с доходностью 10% увеличит его накопления до 10 044 135 ₽

Если инвестор будет вносить ежемесячно не 5000, а 10 000 ₽, то накопит итоговую сумму за 24 года.

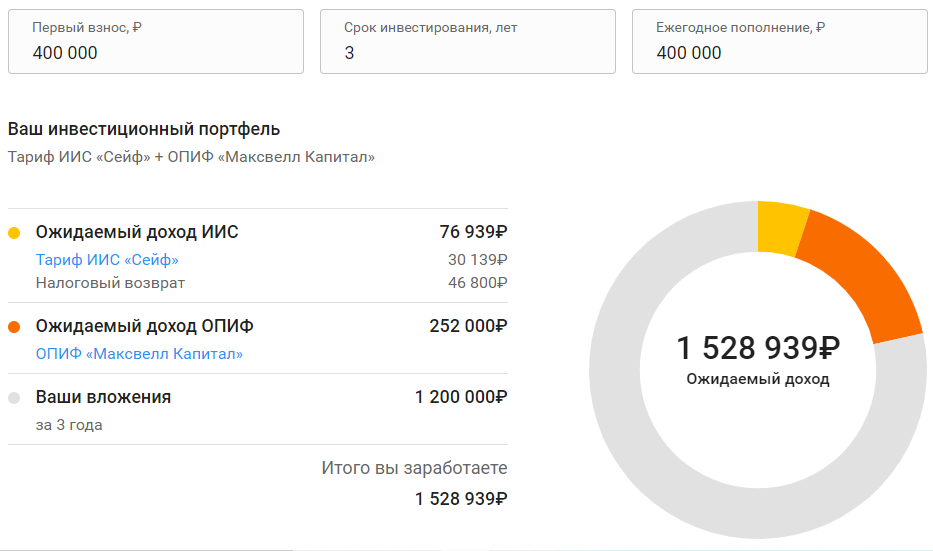

Этап 3 — определить риск-профиль. Можно воспользоваться переводом иностранных тестов от ведущих инвестиционных компаний Fidelity, Bank of America corporation, Goldman Sachs, который сделал известный российский инвестор Сергей Спирин на своем сайте. Тест поможет определить восприимчивость к риску и получить рекомендации по структуре портфеля. Необязательно проходить все, достаточно одного. Российские брокеры разработали свои программы тестирования клиентов на риск-профиль. На основе полученных результатов они дают рекомендации по составу портфеля. Например, «Ак Барс Финанс» помогает подобрать инвестиционную программу. Для этого инвестору надо ответить на 8 вопросов.

Укажите размер первоначального взноса, срок инвестирования и сумму пополнения, и программа рекомендует активы для инвестиционного портфеля

Этап 4 — выбрать вид портфеля и стратегию инвестирования. На предыдущих этапах уже подготовлена информация, которая поможет грамотно собрать инвестиционный портфель.

Пример: Я прошла тестирование на риск-профиль, которое показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций: 35% российских и 15% иностранных; 40% облигаций и 10% краткосрочных инструментов, например, фонды денежного рынка.

Но здесь не учтена моя финансовая цель. Мне нужно достичь ее за 4 года, поэтому я скорректировала цифры: увеличила консервативную часть — облигации и золото — до 65% и уменьшила рискованную часть — акции — до 35%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Пример: Портфель составлен в следующей пропорции: 50% акций, 40% облигаций и 10% золота. За год акции упали в цене, но выросли котировки золота. Следовательно, изменились и их доли — вместо 50% акций, допустим, стало 45%, а золото увеличилось до 15%. Нарушен принятый ранее баланс (50:40:10). Чтобы его восстановить, нужно либо докупить акции, либо продать часть золота.

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

Основу таких портфелей составляют индексные фонды — ETF и БПИФы, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Московской бирже есть фонды на акции, облигации, золото, денежные рынки России, США, Германии, Китая и других стран.

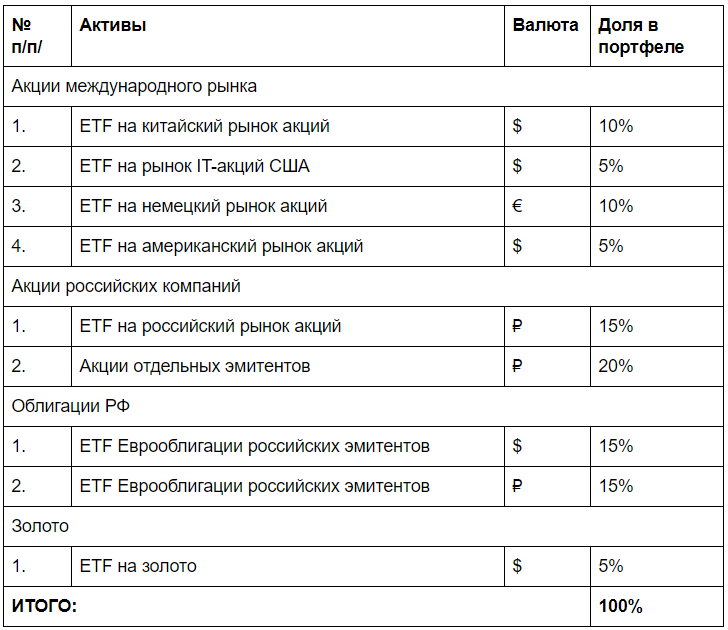

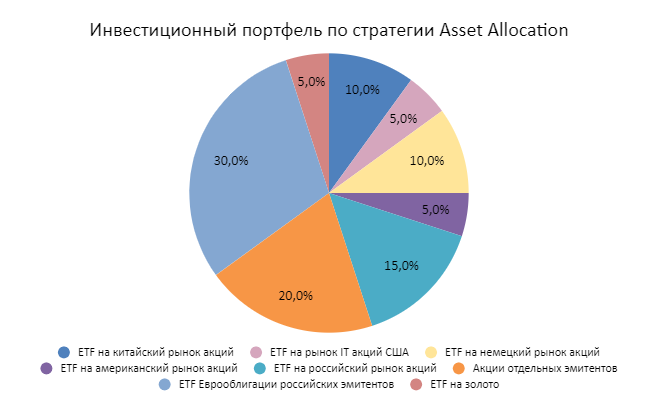

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

В примере подобрала активы минимум на 10 лет. Инвестору 20 лет, и он планирует ежемесячно пополнять свой портфель на 3000–5000 ₽. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото. Достигли диверсификации по инструментам, странам и валюте. Так как инвестор интересуется инвестициями и самостоятельно изучает фондовый рынок, в портфель добавили акции отдельных эмитентов.

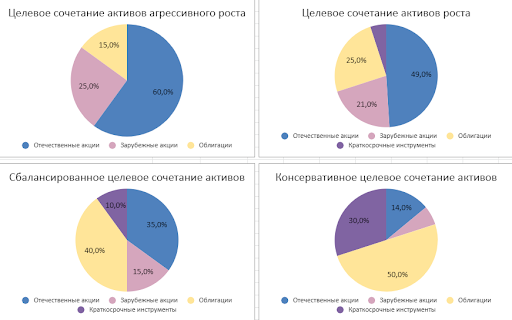

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Что такое портфельные инвестиции, и как они работают

«Открытый журнал» уже затрагивал тему прямых инвестиций. Под этим определением подразумеваются инвестиции, нацеленные на контроль над предприятием. Но существуют и более ограниченные по характеру вложения, которые не предполагают участия инвестора в управлении бизнесом. Их называют портфельными инвестициями.

Что понимается под портфельными инвестициями

Центробанк определяет их как инвестиции в следующие виды ценных бумаг:

- долговые и обращающиеся на рынке;

От прямых инвестиций они отличаются размером вложений: их недостаточно для обеспечения контроля над предприятием. Однако портфельный инвестор и не стремится взять на себя управление компанией, в которую он вкладывает деньги. Его цель — получение дохода от ценных бумаг (благодаря их росту) или выплат, проводимых эмитентом (процентов или дивидендов).

Основные виды портфельных инвестиций:

- стратегические — осуществляемые по принципу купить и держать;

В макроэкономическом смысле понятие иностранных портфельных инвестиций используют для характеристики вложений резидентов одной страны в другую и наоборот.

С методологической точки зрения иностранные капиталовложения в страну являются её обязательствами, а инвестиции её резидентов за рубеж считаются активами.

Портфельные инвестиции в России и мире

По итогам I полугодия 2021 г. иностранные портфельные инвестиции в РФ достигли 285 млрд долл. Из них 205 млрд долл. было вложено в долевые ценные бумаги, 80 млрд — в долговые. По сравнению с началом года размеры портфельных инвестиций увеличились на 11%. Это связано с ростом котировок российских ценных бумаг.

Что касается отечественных портфельных инвестиций за рубеж, то по итогам I квартала 2021 г. они достигли 112 млрд долл., а их рост с начала 2021 г. составил 40%. Структура данных вложений является следующей: 75% (85 млрд долл.) пришлись на иностранные долговые инструменты и 25% (27 млрд. долл.) — на участие в капитале.

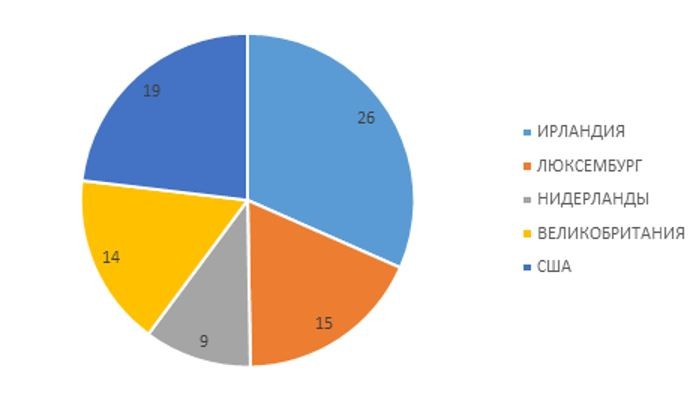

В топ-5 стран, на которые приходится 75% российских портфельных капиталовложений (83 млрд долл.), входят Ирландия, США, Люксембург, Великобритания и Нидерланды. Ведущая роль Ирландии объясняется тем, что она является важным узлом, который используют для проведения операций международные финансовые и IT корпорации, действующие в Европе.

Рис. 2. Региональная структура российских портфельных инвестиций за рубеж (млрд долл.). Источник: Центробанк

На основе приведённых данных можно сказать, что:

- иностранные портфельные вложения в РФ в 2,5 раза больше, чем российские зарубежные;

Центробанк выделяет следующие факторы, влияющие на динамику инвестиций:

- операции инвесторов с ценными бумагами;

Виды инвестиций

Исходящие

Входящие

По итогам 6 месяцев 2021

Рис. 3. Факторы, влияющие на величину инвестиций (млн долл.). Источник: Центробанк

Что касается размеров международных портфельных инвестиций, то, согласно данным МВФ, по итогам 2020 г. они составили 76,3 трлн долл. Из них 40 трлн долл. приходится на долевые, остальное — на долговые бумаги.

Возглавляет мировой список крупнейших стран-инвесторов США с активами на 14,4 трлн долл. и обязательствами на 19,4 трлн долл.

Второе место по активам занимает Люксембург (5,9 трлн долл.). Далее следуют Япония (5 трлн долл.), Ирландия (4,5 трлн долл.) и Германия (4,4 трлн долл.).

По обязательствам второе место занимают Каймановы острова (5,6 трлн долл.), после которых идут Великобритания (5 трлн долл.), Люксембург (4,7 трлн долл.) и Франция (4,3 трлн долл.).

Страны офшорного типа играют большую роль в портфельных инвестициях, что связано с налоговыми и регулятивными нюансами.

Портфельные инвестиции не предполагают активного участия в управлении объектом вложений: часто они носят спекулятивный и краткосрочный характер. На мировом уровне, если принять во внимание их величину, портфельные инвестиции играют значительную роль в формировании спроса и предложения на рынках акций, облигаций и деривативов. Следовательно, все активы, связанные с ценными бумагами, так или иначе, зависят от потоков этих денег.

Российская экономика становится менее привлекательной для зарубежных инвесторов?

Если по этой теме у вас остался вопрос без ответа — задайте его нам, заполнив форму обратной связи .

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://www.finam.ru/education/likbez/chto-takoe-portfelnye-investicii-i-kak-oni-rabotayut-20210312-11080/

Источник https://life.akbars.ru/pf/kak-sobrat-invest-portfel/1

Источник https://journal.open-broker.ru/economy/chto-takoe-portfelnye-investicii/